Код будущей стройки: ИЖС, КРТ, ИИ, ТИМ, кредиты и ипотека

XXVII Петербургский международный экономический форум открыл новую площадку для обсуждений — «Росконгресс Урбан Хаб», на секциях которой участники обсуждали, в том числе, будущее строительного рынка. Речь шла о технологиях, схемах финансирования, искусственном интеллекте, а также о перспективах малоэтажного строительства и комплексного освоения территорий.

Аспект финансирования строительства позволяет сегодня прогнозировать только ближайшее будущее. Участники секции «Сколько стоит строить будущее. Ставка решает все» оценили ситуацию на рынке, где сегодня важнейшую роль играет льготное ипотечное кредитование. По мнению экспертов, пока рынок финансирования жилой недвижимости находится в состоянии условного равновесия. Но ожидается замедление рынка и сокращение числа его участников.

Роман Антощенков, руководитель дирекции «Недвижимость, строительство и девелопмент» ВТБ указал на снижение доли продаж в ипотеку. По его словам, замедление темпов продаж фиксируется, но «серьезных отклонений нет».

Роман Антощенков, руководитель дирекции «Недвижимость, строительство и девелопмент» ВТБ указал на снижение доли продаж в ипотеку. По его словам, замедление темпов продаж фиксируется, но «серьезных отклонений нет».

Роман Антощенков прогнозирует замедление темпов продаж, замедление вывода на рынок новых очередей в текущих проектах, сокращение числа новых проектов. Все это — на фоне роста стоимости входа в проект и роста процентных ставок.

Кирилл Филиппенков, директор департамента девелопмента и инфраструктуры МКБ, отметил: рынок адаптируется к смене правил. Появляются альтернативные продукты — например паевые фонды. Из-за сворачивания льготных программ ожидается расширение вторичного рынка. «Сейчас до 80% построенного распродается до конца проекта, но потом остатки будут расти», — полагает Кирилл Филиппенков.

Кирилл Филиппенков, директор департамента девелопмента и инфраструктуры МКБ, отметил: рынок адаптируется к смене правил. Появляются альтернативные продукты — например паевые фонды. Из-за сворачивания льготных программ ожидается расширение вторичного рынка. «Сейчас до 80% построенного распродается до конца проекта, но потом остатки будут расти», — полагает Кирилл Филиппенков.

Никита Стасишин, заместитель министра строительства и жилищно-коммунального хозяйства Российской Федерации, полагает объем распроданного жилья в строящихся домах вполне приемлемым: в домах со сроком сдачи в 2024 году он составляет 70–80%, со сроком сдачи в 2025-м — 45–50%, в 2026-м — 25–30%.

Никита Стасишин, заместитель министра строительства и жилищно-коммунального хозяйства Российской Федерации, полагает объем распроданного жилья в строящихся домах вполне приемлемым: в домах со сроком сдачи в 2024 году он составляет 70–80%, со сроком сдачи в 2025-м — 45–50%, в 2026-м — 25–30%.

В стране выдано действующих разрешений на строительство примерно 160 млн кв. м жилья, потенциал составляет более 400 млн кв. м. «Главное — сделать так, чтобы проекты, бриджи, площадки, по которым застройщики купили земли, вовлекались в оборот быстрее», — подчеркнул Никита Стасишин.

Он согласен с мнением других экспертов по поводу сокращения спроса: «Будет ли сокращение спроса? Конечно. Будет ли оно фатальным, чтобы обрушить темпы строительства? Я думаю, нет. Очень много сегодня инструментов, которые мы разрабатываем вместе с ДОМ.РФ, это позволяет оптимизировать затраты застройщика, правильно формировать модели развития».

По его мнению, многочисленные высказывания о том, что льготная ипотека была ошибкой, неверны. Сегодня сложился баланс спроса и предложения, и если у кого-то не покупают — надо было делать хороший проект.

«Все, что заработали застройщики, они переложили в технологии, покупку новых проектов. Банки заработали столько же», — заключил Никита Стасишин.

По мнению Кирилла Филиппенкова, «с высокой долей вероятности будут предложены некие комбинированные формы ипотечного кредитования — льготы в наборе». Поддержка государства, полагает он, необходима, поскольку строительная отрасль дает работу десятку смежников.

Кирилл Филиппенков ожидает стагнации девелоперского рынка вслед за резким ростом продаж в конце прошлого года, когда появилась информация о грядущей отмене льготной ипотеки.

Но сокращение объема продаж может привести к сокращению количества игроков на рынке. Сейчас, говорит Кирилл Филиппенков, девелоперов на рынке примерно 2100. Если брать в качестве аналога «чистку» в банковском секторе, ничего страшного из-за сокращения количества участников рынка не происходит.

«Девелоперы сталкиваются с трудностями все больше, затруднено получение разрешений, конкуренция высока, в том числе за привлечение финансирования. Это все дает предпосылки для консолидации», — отметил Роман Антощенков.

По его словам, девелоперов, которые возводят более 1 млн кв. м, процентов десять на рынке.

Александр Аксаков, директор подразделения «Инфраструктурные облигации» ДОМ.РФ, напоминает: подобная ситуация была в банковском секторе. По его словам, в «жирные годы» на рынок выходили разные компании. «Сейчас высокая ставка, битва за земельные участки, проекты КРТ. Финансирование привлекают за счет масштаба. Вертикальная интеграция побеждает — маржа позволяет экономить на строительных материалах. Синдицирование позволит запускать крупные проекты», — уверен Александр Аксаков.

Александр Аксаков, директор подразделения «Инфраструктурные облигации» ДОМ.РФ, напоминает: подобная ситуация была в банковском секторе. По его словам, в «жирные годы» на рынок выходили разные компании. «Сейчас высокая ставка, битва за земельные участки, проекты КРТ. Финансирование привлекают за счет масштаба. Вертикальная интеграция побеждает — маржа позволяет экономить на строительных материалах. Синдицирование позволит запускать крупные проекты», — уверен Александр Аксаков.

«Сейчас крупным быть выгодно — статус публичности, публичные заимствования, то есть можно рассчитывать на более дешевые деньги. В массовом порядке проекты КРТ появляются. Среднему игроку такие проекты запустить невозможно. Но мы видим примеры, когда выстраивается коллаборация для проектов КРТ», — подтвердил Кирилл Филиппенков.

С другой стороны, по его словам, крупная компания не может себе позволить вывести на рынок много индивидуальных продуктов. Успех в экономике — стандартизация, но если нужна разнообразная городская среда, выгодно иметь много разных компаний. «Меры поддержки сокращаются — выигрывает продукт в условиях конкуренции. Эффективный продукт — новые технологии, решения, отсутствие поставок после начала СВО. Продукт уже стал более конкурентным. В будущем это станет определяющим в борьбе за покупателя», — подчеркнул Кирилл Филиппенков.

По мнению Александра Аксакова, проекты КРТ нужны. Но механизмы для их реализации несовершенны. «Механизмы нужно дорабатывать с точки зрения структуры финансирования», — утверждает он.

КРТ начинается с мастер-плана

Именно о проектах КРТ — комплексного развития территорий — говорили участники секции «КРТ — залог процветания города».

Сейчас в России запущены 600 проектов КРТ. Но механизм, видимо, действительно нуждается в доработке: в разных регионах компаниям приходится работать по-разному, эксперты также оценивают возможности механизма по-разному. В то же время развитие крупных мегаполисов без КРТ невозможно, утверждает Антон Глушков, президент Ассоциации «Национальное объединение строителей» (НОСТРОЙ).

Сейчас в России запущены 600 проектов КРТ. Но механизм, видимо, действительно нуждается в доработке: в разных регионах компаниям приходится работать по-разному, эксперты также оценивают возможности механизма по-разному. В то же время развитие крупных мегаполисов без КРТ невозможно, утверждает Антон Глушков, президент Ассоциации «Национальное объединение строителей» (НОСТРОЙ).

По его словам, «инструмент гибкий», предполагающий гибкость подходов в регионах.

Но сегодня по результатам мониторинга уже можно судить, как он прижился в регионах, которые на первых порах копировали друг друга. Антон Глушков назвал первой проблемой слабую заинтересованность власти в некоторых регионах. В результате «в погоне за цифрами регион откусывает КРТ», но потом всю работу перекладывает на плечи девелоперов. «Создаются односторонние контракты — обязанности только со стороны застройщика», — отметил Антон Глушков.

Он также указал на нехватку «качественного персонала»; на неиспользование инфраструктурного меню в проектах КРТ; на настороженность, с которой региональные власти относятся к инициативам правообладателей, решивших реализовать проекты КРТ.

Антон Глушков полагает необходимым доработать механизм: «Первое — на каких территориях возможно вовлекать территории в КРТ. В основном это зона жилой застройки, некоторые добавляют офисы, кто-то вовлекает всю городскую среду. Надо докрутить этот момент — когда можно и когда нельзя начинать КРТ по инициативе правообладателя».

Кроме того, следует сократить административные процедуры. Особенно много процедур касается социальной нагрузки.

Сейчас, по мнению Антона Глушкова, проектов гринфилд не осталось, девелоперам придется выкупать промышленные земли. Для них остается реновация городской среды, неудобиц.

«Все регламенты запускаются, когда есть права на землю, а в КРТ это очень не сразу. Хочу заступиться за застройщиков и закрепить в договорах их права. Нужна защита интересов застройщиков по исполнению договора. Сейчас если дело доходит до разрешения на строительство, им новые требования выдвигают», — добавил Антон Глушков.

Механизм правильный, но везде применяется по-разному, отметил Алексей Алмазов, управляющий партнер по сегменту «Регионы» ГК ФСК. Например, в Бурятии сделано все правильно: мастер-план, градостроительная концепция, вместе с девелопером фазы проекта и т. д. Поэтому у проекта — все шансы быть успешным. Но во многих регионах механизм работает не так. «Поставлена задача: должно быть много КРТ. Нарезаются в городе площадки, быстро делается экономический расчет и выносится на конкурс. Получают участок те, кто больше денег дали за землю, мастер-планы и прочее упускаются. Мы участвуем периодически в таких конкурсах. До конца они обычно не доводятся», — перечислил недостатки механизма Алексей Алмазов.

Механизм правильный, но везде применяется по-разному, отметил Алексей Алмазов, управляющий партнер по сегменту «Регионы» ГК ФСК. Например, в Бурятии сделано все правильно: мастер-план, градостроительная концепция, вместе с девелопером фазы проекта и т. д. Поэтому у проекта — все шансы быть успешным. Но во многих регионах механизм работает не так. «Поставлена задача: должно быть много КРТ. Нарезаются в городе площадки, быстро делается экономический расчет и выносится на конкурс. Получают участок те, кто больше денег дали за землю, мастер-планы и прочее упускаются. Мы участвуем периодически в таких конкурсах. До конца они обычно не доводятся», — перечислил недостатки механизма Алексей Алмазов.

Он предлагает сделать подготовку мастер-планов территорий обязательным условием: «Вопрос экономики важен, но при комплексном развитии речь идет о центрах городов, важна архитектура, класс жилья, класс среды, возможности девелопера. Это надо учитывать».

Ренессанс ИЖС

Наряду с масштабными проектами КРТ будущее строительного рынка – в индивидуальном жилом строительстве (ИЖС). По итогам 2023 года ввод ИЖС составил 60% в общем объеме построенного жилья.

Сбер зафиксировал интенсивный рост спроса на ИЖС с января по май 2024 года. Это подтверждено выдачами ипотечных кредитов. В начале текущего года выдавалось по семь-десять тысяч кредитов, а в мае было выдано уже более 13 тысяч.

Интерес граждан к ИЖС подтвердили участники секции «Ренессанс индивидуального строительства. ИЖС-мания».

Компания Strategy Partners Group (входит в группу компаний ОАО «Сбербанк России») провела исследование, сравнив запрос покупателей жилья в многоквартирных домах и индивидуальных. Например, в МКД очень важны локация, транспортная доступность, а для ИЖС — архитектура, надежность застройщика, соотношение цены и качества.

«Спрос на ИЖС сегодня превышает предложение. Но большая часть рынка — непрозрачная зона», — отметила Валерия Плотникова, управляющий партнер Strategy Partners Group.

«Спрос на ИЖС сегодня превышает предложение. Но большая часть рынка — непрозрачная зона», — отметила Валерия Плотникова, управляющий партнер Strategy Partners Group.

По ее словам, на благо рынка сыграет распространение механизма эскроу в ИЖС. Ипотечное кредитование в сегменте уже состоялось. Пока есть вопросы по инфраструктуре. Кроме того, Валерия Плотникова ожидает нового всплеска: «Рынок должен трансформироваться — тогда будет новый рост».

О большом интересе граждан к ИЖС заявил и Юрий Муценек, заместитель министра строительства и жилищно-коммунального хозяйства Российской Федерации. По его словам, более 67% населения хотят иметь собственный дом. Объемы ввода ИЖС растут каждый год. Но потенциальная возможность роста остается.

О большом интересе граждан к ИЖС заявил и Юрий Муценек, заместитель министра строительства и жилищно-коммунального хозяйства Российской Федерации. По его словам, более 67% населения хотят иметь собственный дом. Объемы ввода ИЖС растут каждый год. Но потенциальная возможность роста остается.

Сейчас начал действовать новый закон, в ИЖС пришли эскроу-счета. В чем-то схема похожа на эскроу-схему для МКД. Например, счета раскрываются только после постройки дома. Но есть своя специфика, поэтому закон не станет обязательным для ИЖС, отметил Юрий Муценек.

Механизм эскроу будет помогать, уверен Андрей Бахмутов, вице-президент, директор по корпоративным продуктам и государственным программам АО «ДОМ.РФ». Но для удовлетворения спроса нужны типовые решения, которые будут масштабированы за счет стандартизации, производственного цикла. По его словам, стандартные дома станут дешевле. Кроме того, следует учитывать эксплуатационные расходы и позицию банков, для которых типовые решения более внятны и надежны.

Механизм эскроу будет помогать, уверен Андрей Бахмутов, вице-президент, директор по корпоративным продуктам и государственным программам АО «ДОМ.РФ». Но для удовлетворения спроса нужны типовые решения, которые будут масштабированы за счет стандартизации, производственного цикла. По его словам, стандартные дома станут дешевле. Кроме того, следует учитывать эксплуатационные расходы и позицию банков, для которых типовые решения более внятны и надежны.

«Покупатель должен хотеть и мочь купить. Наша цель — создать финансовую возможность», — поясняет Андрей Бахмутов.

Не дожидаясь решений власти, банк внедряет комплексную схему. Это возобновляемая кредитная линия для подрядчиков, по которой уже одобрено 3 млрд рублей, ипотечная программа с коммерческими счетами и скидкой в 1% для покупателей. В программе кредитов подрядчикам может участвовать любой кредитор, подчеркнул Андрей Бахмутов. Крупнейшие банки собираются в ней участвовать. Плюс есть кластерная программа, это про «зеленые стандарты», и по «зеленым» проектам тоже предусмотрена специальная скидка. «То есть мы в этом смысле действуем как система: ипотека для граждан, подрядчиков, обеспечивая кредитным плечом», — констатировал Андрей Бахмутов.

«Без комплексного подхода массового строительства не будет», — убеждена Светлана Разворотнева, депутат Госдумы. По ее словам, ипотечные программы и эскроу-механизм по аналогии с МКД приведут к повышению стоимости.

«Без комплексного подхода массового строительства не будет», — убеждена Светлана Разворотнева, депутат Госдумы. По ее словам, ипотечные программы и эскроу-механизм по аналогии с МКД приведут к повышению стоимости.

Тем временем в Госдуме рассматриваются законопроекты, связанные с ИЖС. Например, накопление средств на первый взнос по ипотеке на отдельном счете. Внесен законопроект про управление комплексами ИЖС. Но пока он, по словам Светланы Разворотневой, «завяз» во втором чтении — депутатам сложно определить, на чьем балансе будут находиться инженерные сети, и кто за что будет отвечать.

По мнению Светланы Разворотневой, для массового ИЖС нужны госструктуры — например региональные корпорации по аналогии с Жилищной корпорацией Белгородской области, где земля оставалась в собственности региона, власти готовили участки под строительство, и действовал накопительный кооператив.

Крупнейший девелопер, Группа «Самолет», вышел на рынок ИЖС. Как пояснил Иван Виноградов, управляющий директор компании «Самолет Дом», это «осознанный шаг», поскольку компания рассчитывает на рост сегмента ИЖС. «Если начать решать проблемы, формировать аналогичные МКД правила игры, увидим бурное развитие рынка», — убежден Иван Виноградов.

Крупнейший девелопер, Группа «Самолет», вышел на рынок ИЖС. Как пояснил Иван Виноградов, управляющий директор компании «Самолет Дом», это «осознанный шаг», поскольку компания рассчитывает на рост сегмента ИЖС. «Если начать решать проблемы, формировать аналогичные МКД правила игры, увидим бурное развитие рынка», — убежден Иван Виноградов.

Кто и как будет строить

Участники секции «Будущие технологии в строительстве» уверены: будущее — за ТИМ, нейросетями и префаб-технологиями.

Демид Костерев, управляющий партнер компании Modulbau, констатировал: в строительстве производительность труда меняется на 1%, хотя в других отраслях происходят изменения в разы. «То есть перспективы у стройки большие», — подчеркнул он.

Демид Костерев, управляющий партнер компании Modulbau, констатировал: в строительстве производительность труда меняется на 1%, хотя в других отраслях происходят изменения в разы. «То есть перспективы у стройки большие», — подчеркнул он.

При этом на современном этапе сама стройка для девелопера — один из десятка процессов. И внедрение инноваций — «это не про девелопера», полагает Демид Костерев, это больше относится к подрядчикам. По его мнению, осталось мало обособленных подрядчиков, для которых стройка — базовая деятельность. Зато много внимания сегодня уделяется НИОКР.

Петр Гельтищев, директор департамента ГК «Нацпроектстрой», уверен: самое главное — ТИМ. В компании, которая работает по всей стране на крупных инфраструктурных стройках, создается 3D-модель для каждого объекта, отметил он.

Петр Гельтищев, директор департамента ГК «Нацпроектстрой», уверен: самое главное — ТИМ. В компании, которая работает по всей стране на крупных инфраструктурных стройках, создается 3D-модель для каждого объекта, отметил он.

Среди новых технологий — собственная разработка, которая позволила сокращать временные интервалы между поездами в столичном метро. «Это первый шаг к ”беспилотности”», — подчеркнул Петр Гельтищев.

В разработке использовались нейросети, в которые загружаются «все возможные для человека маршруты». Теперь аналогичная технология внедряется на трамвайных маршрутах.

Префаб-технологии позволяют часть строительных процессов перевести на завод. «Это технологичнее, повышает производительность, заводское качество», — пояснил Демид Костерев.

По его словам, на заводах изготавливаются сантехнические модули, инженерные модули, фасадные панели… Это напоминает старые технологии панельного домостроения, однако их возрождение происходит на новых принципах. «Индустриальное строительство — ответ на запрос государства увеличить объемы строительства и площади», — полагает Демид Костерев.

Он также отметил, что 24% компаний в Московском регионе применяют префаб-технологии. Это важно, поскольку любая стройка требует много рабочих рук, а их не хватает. Заводское производство и роботизированный завод — выход в такой ситуации.

Много внимания сегодня уделяется предиктивным технологиям. «Искусственный интеллект позволяет заглянуть в будущее. Мы получаем инсайды, о которых даже не догадывались. Класс жилья, квартирография, оптимизация аналитики… Человеку невозможно обработать такой массив данных, это задача для искусственного интеллекта», — утверждает Любовь Пшеничникова, директор по развитию стратегических партнерств компании VK.

Много внимания сегодня уделяется предиктивным технологиям. «Искусственный интеллект позволяет заглянуть в будущее. Мы получаем инсайды, о которых даже не догадывались. Класс жилья, квартирография, оптимизация аналитики… Человеку невозможно обработать такой массив данных, это задача для искусственного интеллекта», — утверждает Любовь Пшеничникова, директор по развитию стратегических партнерств компании VK.

При этом, по ее словам, сервис для девелоперов «двигается в сторону упрощения»: пока с инструментами могут работать только аналитики, но разработчики добиваются такого упрощения, чтобы работать смогли собственники и бизнесмены. Это, подчеркивает Любовь Пшеничникова, новый этап — автоматизация искусственного интеллекта.

Однако, поясняет Дмитрий Самоходкин, генеральный директор «Самолет 10D», пока топ-менеджеры и ИТ-директора «говорят на разных языках». Одна из причин — нехватка рабочей силы, чтобы «решить вопрос объемов».

Однако, поясняет Дмитрий Самоходкин, генеральный директор «Самолет 10D», пока топ-менеджеры и ИТ-директора «говорят на разных языках». Одна из причин — нехватка рабочей силы, чтобы «решить вопрос объемов».

По его мнению, нужно искать баланс между высокими технологиями и модными веяниями. Например, использование дронов для сбора информации — дорогое удовольствие. Но можно «научить» собирать информацию камеры, установленные на объектах. Это дешевле, а задача решается одна и та же.

Идеальная картина, полагает Дмитрий Самоходкин, — «сопровождающий тебя искусственный интеллект на каждом этапе стройки. Он предсказывает на три года вперед, рассчитывает, сколько бетона залить. И жильца не надо вовлекать в этап эксплуатации: что чинить надо — тоже скажет искусственный интеллект».

В кулуарах

Тем временем разрабатывается очередной национальный проект «Инфраструктура для жизни», где ставится цель обеспечить граждан доступным жильем, для чего придется сосредоточиться на оптимизации затрат застройщиков. Нацпроект будет касаться, в том числе, малых городов и ИЖС.

«В новом национальном проекте, чтобы выйти на показатель обеспеченности жильем в 2030 году в 33 квадратных метра на человека, мы предусматриваем такие меры поддержки, как инфраструктурное меню и программу ”Стимул”, а также дополнительные меры поддержки по комплексному развитию территорий в малых городах. Все это вместе с работой ДОМ.РФ как института развития и работой ВЭБ.РФ в части инфраструктурных облигаций, финансирования замены сетей, а также комплексной программой модернизации инфраструктуры и строительства социальных объектов и так далее плюс всем, что будет связано, даст возможность даже в нынешней ситуации при измененных условиях льготной ипотеки сохранить объемы жилищного строительства», — пояснил в кулуарах ПМЭФ Никита Стасишин.

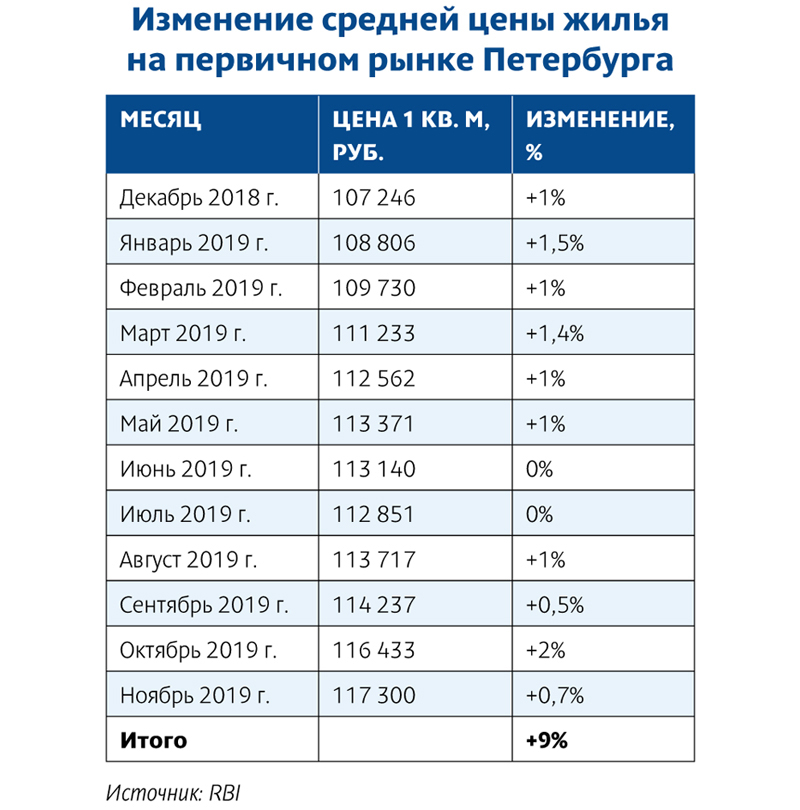

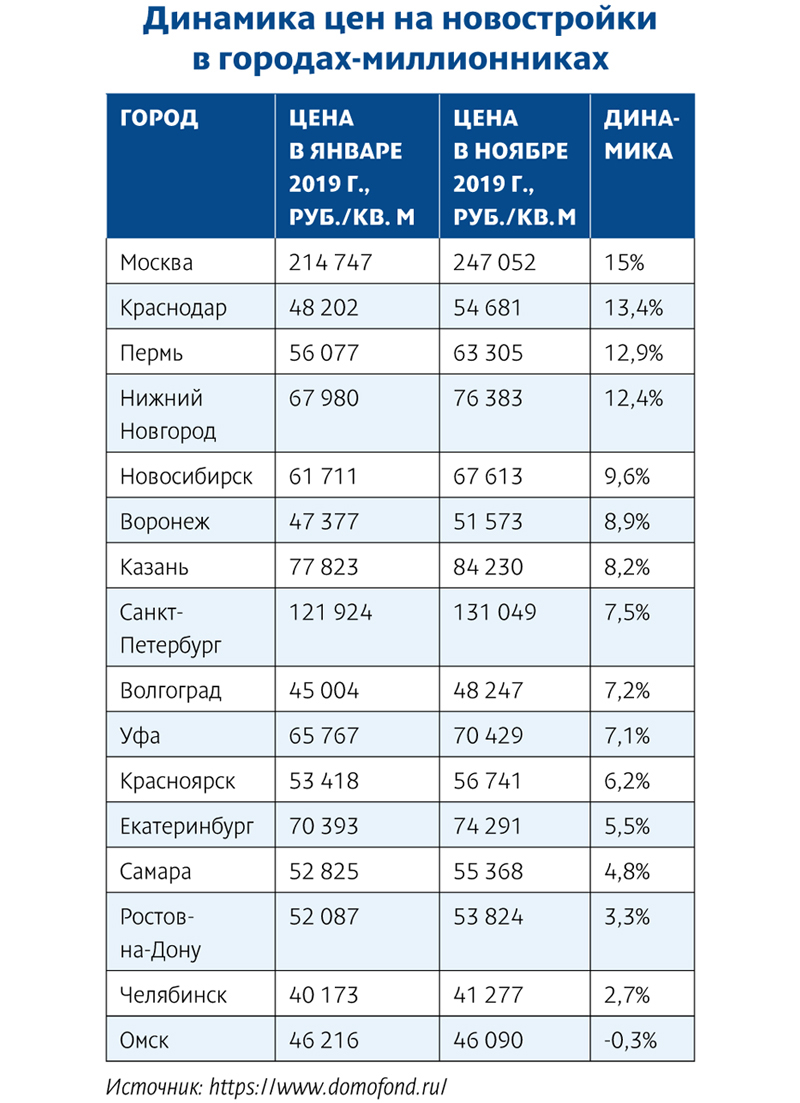

Перевод жилищных проектов на проектное финансирование и высокий спрос в начале 2019 года обеспечили рост цен в большинстве крупных российских городов. В Санкт-Петербурге цены в среднем увеличились на 7,5%.

По данным Domofond.ru, на начало года средняя цена «квадрата» на первичном рынке Северной столицы составляла 121,92 тыс. рублей, в ноябре она достигла 131,05 тыс.

В среднем по стране подъем цен аналитики оценили в 10,1% (до 76,03 тыс. рублей). Есть регионы, где рост был более значительным: например, в Москве – на 15%. Но в некоторых цены даже снизились. Петербург оказался в золотой середине списка городов-миллионников.

По оценке директора управления стратегического маркетинга Группы RBI Веры Серёжиной, рост цен в течение года был стабильным, на время приостановившись лишь в июне–июле. По ее расчетам, на первичном рынке «в традиционной части Петербурга», где возводятся дома уровня «комфорт» и выше, рост цен составил примерно 8,5%. Средняя цена в ноябре достигла 117,3 тыс. рублей за 1 кв. м. Относительно октября она выросла на 0,7%.

«За год цены по разным видам предложения на первичном рынке выросли умеренно – на 5–10%, не так катастрофически, как прогнозировали эксперты», – говорит начальник отдела продаж ЗАО «БФА-Девелопмент» Светлана Денисова.

Стремительный рост

В начале 2019 года эксперты прогнозировали рост цен на петербургском рынке примерно на 7-8%. Впрочем, это было практически неизбежно: по некоторым оценкам, еще летом 2018 года цены продаж почти сравнялись с себестоимостью строительства.

Отдельную тревогу у всех вызывал переход на проектное финансирование. Это и стоимость обслуживания кредита, и увеличение сроков строительства (что удорожает проект) в зависимости от решений банка. Говорили эксперты также о повышении НДС на 2%: ожидалось, что эта мера повлечет рост цен до 5% – налогом облагаются все операции застройщика, начиная от проектирования и закупки стройматериалов.

Рост стоимости связан с повышением строительной готовности объектов и переходом на проектное финансирование – считает Игорь Креславский, председатель правления холдинга РСТИ (Росстройинвест). По его мнению, также сыграла свою роль инфляция. Директор департамента недвижимости Группы ЦДС Сергей Терентьев напоминает о повышенном спросе в первой половине года – в преддверии реформы.

Естественно, цены в разных проектах – даже одного и того же застройщика – росли по-разному. «В целом повышение цен на рынке в этом году не было стремительным. Однако отдельные востребованные проекты показывали хорошую динамику», – подчеркивает директор по финансам и экономике «Мегалит – Охта Групп» Алексей Плюта.

По данным застройщиков, в проектах РСТИ с начала годы цены на квартиры в разных проектах поднялись на 10–13%, у Glorax Development – на 7–13%, в «Мегалит – Охта Групп» – на 10–15%, у Группы ЦДС – на 15–25%.

Умеренный прогноз

Судя по всему, период падения цен на рынке строящегося жилья завершился. По крайней мере, в Петербурге. Предпосылок для снижения в обозримом будущем не видно. Как отмечают аналитики Domofond.ru, пока проектное финансирование затронуло только пятую часть строительных проектов в стране, следовательно, в 2020 году этот фактор продолжит толкать цены вверх.

«Цены возьмут разгон к концу I квартала 2020 года (начало года – это низкий сезон активности на рынке жилья), когда будут завершаться проекты, начатые по старым правилам – без эскроу-счетов, а новые будут реализовываться с использованием проектного финансирования. Уровень цен в новых проектах будет естественным образом подталкивать цены в объектах более высокой степени готовности», – полагает Светлана Денисова.

По ее мнению, проекты, которые завершаются по старым правилам, останутся на рынке еще на полтора-два года. Целый ряд экспертов в этой связи ожидает роста цен на 7–10% в год еще в течение двух лет. И в первую очередь они связывают свои ожидания со сложностью получить проектное финансирование и процентами по кредиту.

«В 2020 году рост средних цен ожидается в диапазоне 5–6%, что ниже, чем в текущем году. Он будет сдерживаться невысокой покупательной способностью населения», – резюмирует руководитель консалтингового центра «Петербургская Недвижимость» Ольга Трошева.

Мнение

Роман Кучевский, исполнительный директор Glorax Development:

– Цена на жилье зависит от соотношения нескольких условий: удорожания строительства, степени готовности жилого комплекса, а также баланса спроса и предложения в локации, где он реализуется.

Пока петербургские застройщики не снижают темпа вывода на рынок нового предложения, хотя запуск новых проектов притормаживают в ожидании обкатки схемы проектного финансирования.

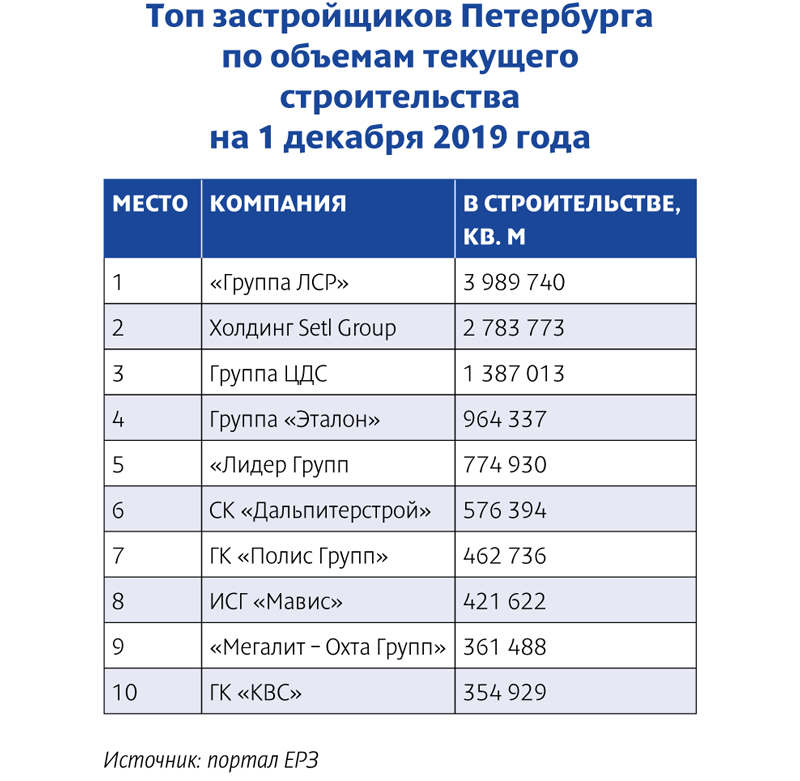

По оценке экспертов, ситуация на строительном рынке остается достаточно стабильной. Не слишком изменился и рейтинг застройщиков портала ЕРЗ по объемам текущего строительства в Петербурге. Первые три позиции, как и полгода назад, занимают крупные петербургские компании: «Группа ЛСР» (вторая строчка всероссийского топа), Setl Group (третья), Группа ЦДС (пятая). Последняя компания окончательно закрепилась на третьей позиции рейтинга в Северной столице. Для сравнения: еще весной 2017 года холдинг занимал 8-е место в рейтинге.

Застройщики, входящие в топ-10, возводят довольно значительные площади. По подсчетам Knight Frank St Petersburg, доля «большой десятки» в объеме предложения превысила 60%. По словам директора департамента недвижимости Группы ЦДС Сергея Терентьева, в течение года на рынок выведено около 250 тыс. кв. м нового жилья, всего примерно 4 тыс. квартир.

Не отстают и другие. По словам исполнительного директора Glorax Development Романа Кучевского, в работе сейчас находится порядка 600 тыс. кв. м, а суммарный инвестиционный портфель составляет более 2,5 млн кв. м. «Благодаря выводу на рынок в этом году двух новых корпусов на 2,2 тыс. квартир в проекте «Приморский квартал» объем предложения компании удвоился», – говорит директор по финансам и экономике «Мегалит – Охта Групп» Алексей Плюта.

По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, в течение года на рынок выведен 41 новый ЖК (три ожидаются в декабре). Всего пополнение составило 4,1 млн кв. м. «Цифры соответствуют стабильному развитию рынка», – отмечает она.

Спрос тоже сохраняется на достаточно высоком уровне. «Цифры 2019 года вовсе не такие мрачные, как прогнозировали эксперты. Год в целом для рынка оказался благополучным, общее количество сделок на данный момент приближается к показателям 2018-го», – говорит начальник отдела продаж ЗАО «БФА-Девелопмент» Светлана Денисова.

Драйвер

Большинство застройщиков считает ипотечное кредитование главным драйвером первичного рынка.

По словам директора управления стратегического маркетинга Группы RBI Веры Серёжиной, снижение ипотечных ставок можно отнести к одной из важных тенденций рынка в 2019 году – оно поддерживало стабильность спроса. «В нашей компании доля ипотеки за 2019 год составляет 35%. В 2018 году – 43%. Но это локальное снижение скорее связано с изменениями товарного запаса компании: выросло количество проектов высокого ценового сегмента. Ипотека – инструмент, который традиционно более активно используется на массовом рынке, чем на элитном», – говорит она. Роман Кучевский также отмечает меньшую долю сделок с ипотечными займами, что связано с изменением структуры предложения: большинство новых лотов относятся к бизнес- и премиум-классу.

По оценке Ольги Трошевой, в среднем доля ипотечных сделок на рынке сейчас около 60%, что несколько ниже, чем в 2017–2018 годах (64%) – из-за роста ставок в начале 2019 года. Но сейчас ставки идут вниз, поэтому ожидается рост показателя.

Доля ипотечных сделок в компаниях разнится. Например, по словам Игоря Креславского, председателя правления РСТИ (Росстройинвест), в холдинге она составляет порядка 52,5%. Также стабильна доля ипотечных сделок в Группе ЦДС – в районе 70%. По словам Сергея Терентьева, этот уровень сохраняется в компании уже несколько лет и в ближайшие годы, по прогнозам, не изменится.

Ряд застройщиков отмечает снижение доли ипотечных сделок и в массовом сегменте. Оно пришлось на начало года, когда ставки были заметно выше, чем сейчас. Так, в начале года в «БФА-Девелопмент» доля ипотечных сделок сократилась на 5–10%, однако после снижения ключевой ставки начался рост. Сейчас с использованием ипотечных средств совершается примерно половина сделок.

В ООО «Петрострой» в 2018 году доля сделок с использованием ипотечных программ банков-партнеров доходила в иные месяцы до 60%. В первой половине 2019 года доля этих сделок снизилась в среднем до 40% и к концу года – до 25–30%. «Думаю, что анонсирование снижения процентных ставок по ипотечным продуктам напрямую повлияло на снижение этого показателя и сформировало отложенный спрос», – прокомментировала директор по продажам и маркетингу ООО «Петрострой» Анна Князева.

В компании «Мегалит – Охта Групп» доля сделок, напротив, росла. Сейчас она оценивается в 40% в общем объеме продаж.

Реформа

Больше всего на рынок повлиял, конечно, переход на эскроу-счета. Это потребовало от компаний перестройки бизнес-процессов. Схема не отлажена, она нова и для застройщиков, и для банков. Многие застройщики выжидают, однако другие смело начали осваивать процесс. Впрочем, сразу много проектов по новой схеме на рынок никто не выводит. «С помощью эскроу-счетов сейчас реализуется один из корпусов ЦДС «Чёрная Речка». Партнером является банк «ДОМ.РФ». И для нас, и для банка это – новый опыт. В процессе работы мы выявляем моменты, требующие дополнительного урегулирования. Но пока что все они носили технический характер. Для покупателя процесс приобретения квартиры практически не изменился», – рассказывает Сергей Терентьев.

Переход на эскроу-счета – плавный процесс, согласна Вера Серёжина. По ее мнению, он растянется года на три. «После перехода на эскроу-счета в III квартале активность девелоперов на рынке немного снизилась: стартовали продажи всего в 26 объектах, считая новые очереди строительства. Но период паузы на рынке длился недолго, и к зиме рынок выровнялся, появились новые интересные предложения, а за ними подросла и покупательская активность», – добавляет Ольга Трошева.

Дотерпеть

Несмотря на появление новых проектов, по прогнозам, застройщики сдадут жилья меньше, чем в прошлом году. За 11 месяцев текущего года в эксплуатацию введено 2,45 млн кв. м жилья – при плане в 3,4 млн кв. м. Власти рассчитывают на исполнение плана, некоторые застройщики – не очень, особенно в перспективе.

Так, Алексей Плюта прогнозирует постепенное сокращение предложения. Причина – выжидательная позиция застройщиков.

Однако, по подсчетам Ольги Трошевой, в 2019 году объем продаж строящегося жилья в Петербурге и пригородах будет больше, чем предполагалось ранее: вместо 4 млн кв. м – около 4,3–4,4 млн кв. м. «Уже сейчас можно говорить о том, что год будет успешным. Объем продаж в последнем квартале года достигнет 1,1–1,2 млн кв. м. В 2020 году объем реализованного спроса будет, вероятно, чуть меньше в квадратных метрах – в районе 4 млн, но больше в денежном выражении», – заключает она.

Мнение

Игорь Креславский, председатель правления холдинга РСТИ:

– Холдинг РСТИ был готов к переходу на новую схему работы. К июлю большинство проектов получило заключения о строительной готовности, мы завершаем их по старым правилам. Для строительства ЖК «11» и Terra мы привлекли проектное финансирование в банке ВТБ. Для реализации проекта Familia на Петровском острове заключили договор со Сбербанком. Во всех трех комплексах квартиры продаются с использованием эскроу-счетов.

Сергей Терентьев, директор департамента недвижимости Группы ЦДС:

– В 2019 году на спрос влияли как традиционный сезонный фактор, так и новости о переходе отрасли на эскроу-счета. До июня спрос бы достаточно высок, так как многие покупатели хотели успеть закрыть сделку на понятных для себя условиях, до вступления в силу новых правил. После этого многие заняли выжидательную позицию. Так продолжалось до конца августа, пока не стало понятно, что большая часть жилых комплексов будет реализована по старым правилам. После этого спрос снова начал расти и сейчас находится на традиционно высоком для декабря уровне.

Директор по финансам и экономике «Мегалит – Охта Групп» Алексей Плюта:

– Покупатели были довольно активны на протяжении всего года. С учетом вывода новых корпусов мы зафиксировали рост спроса на 70%. Сказалось ожидание роста цен в связи с переходом на работу по эскроу-счетам, а также осеннее снижение ставок на жилищное кредитование.

Анна Князева, директор по продажам и маркетингу ООО «Петрострой»:

– Год был не самым простым; изменения законодательства, которые касались отрасли, показали необходимость перестроить работу компании во многих аспектах. Конечно, большая часть реализуемых проектов находится в высокой стадии готовности, что позволило продолжать работать по старым правилам. При этом компания презентовала новый проект, который будет реализован совместно с банком «ДОМ.РФ» уже с использованием проектного финансирования. Именно это подтолкнуло к перестройке, модернизации и усилению работы, в первую очередь экономического и юридического отделов компании, вывело на новый уровень систему финансового контроля и учета, внесло изменения в схему реализации конечного продукта.