Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

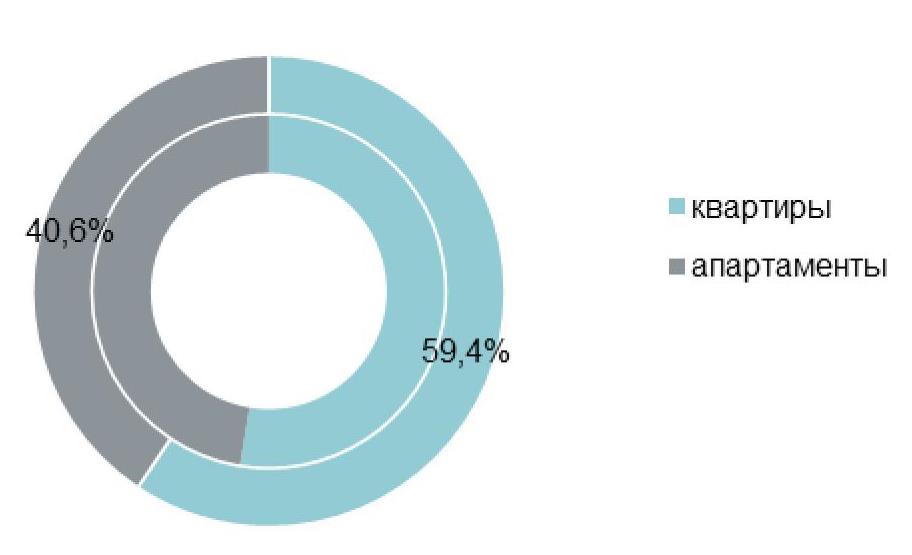

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

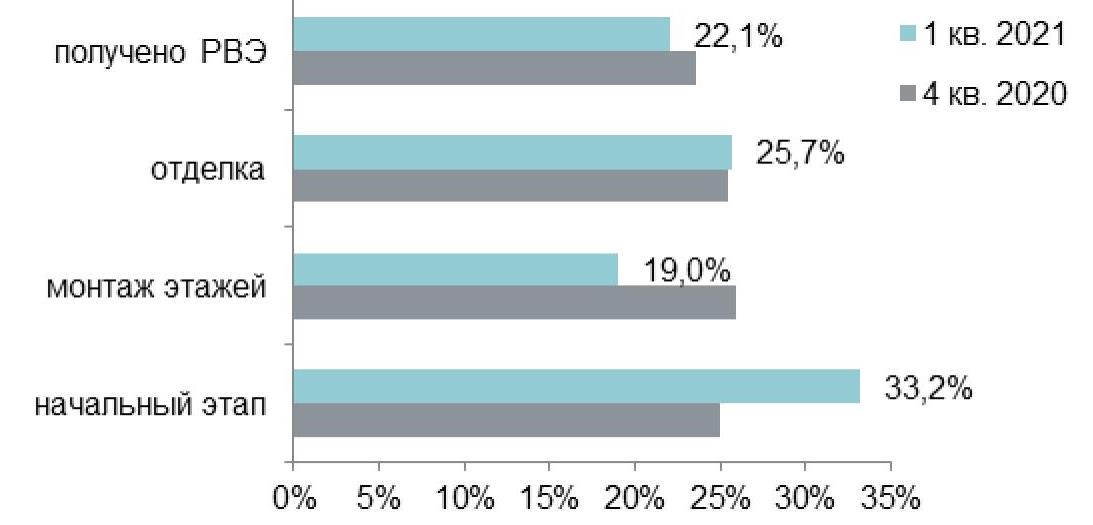

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

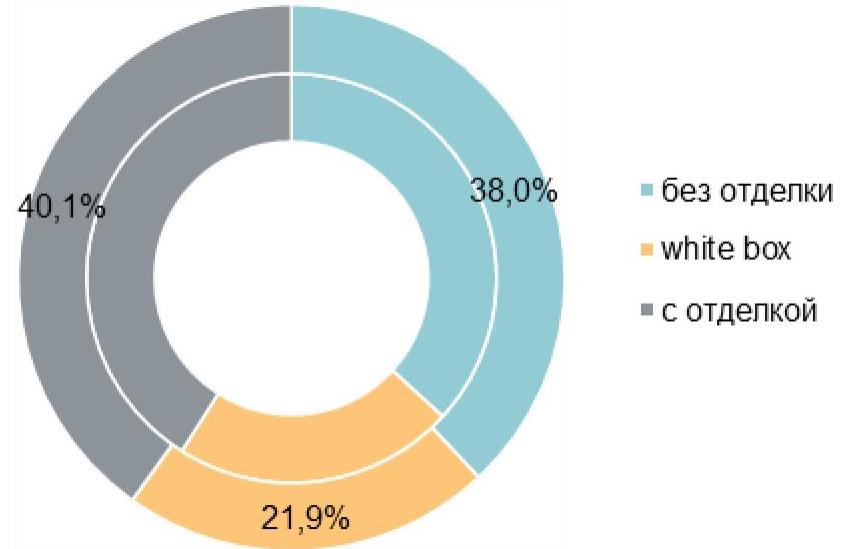

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

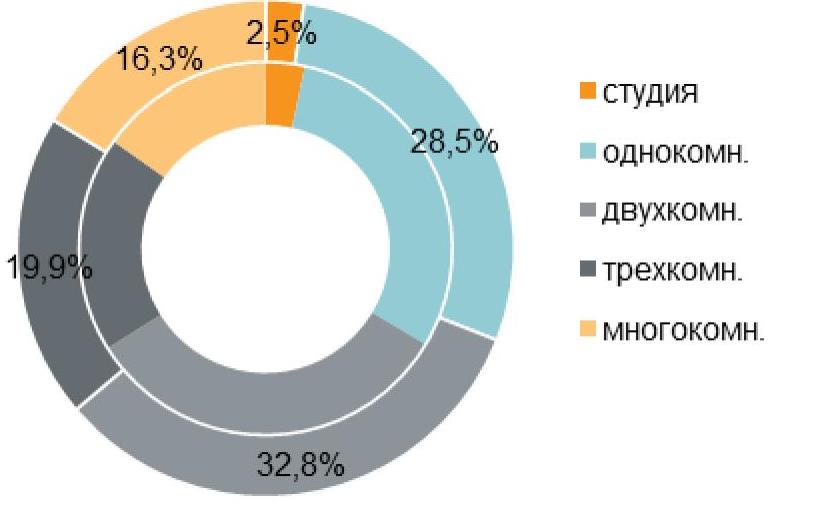

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

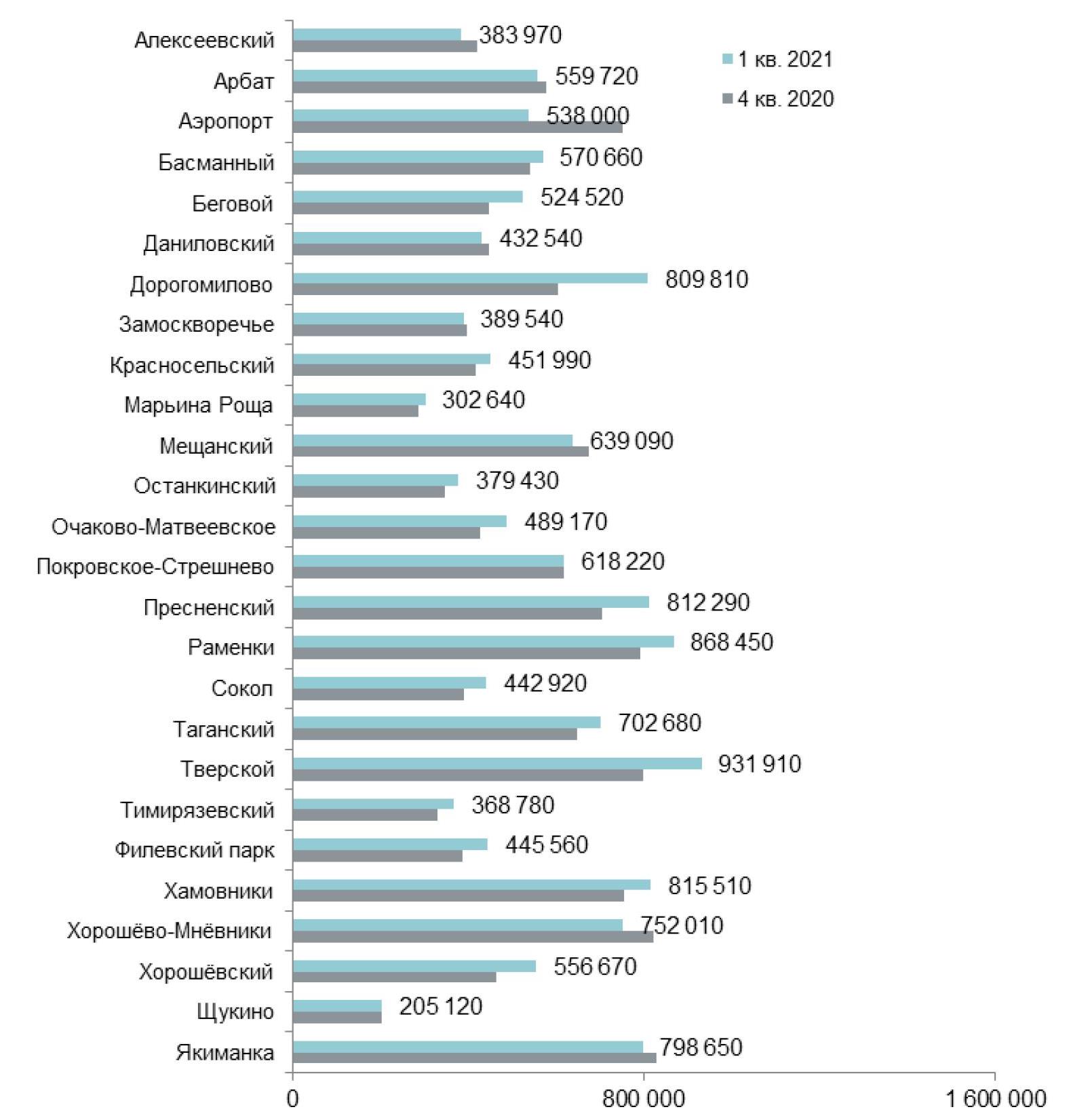

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

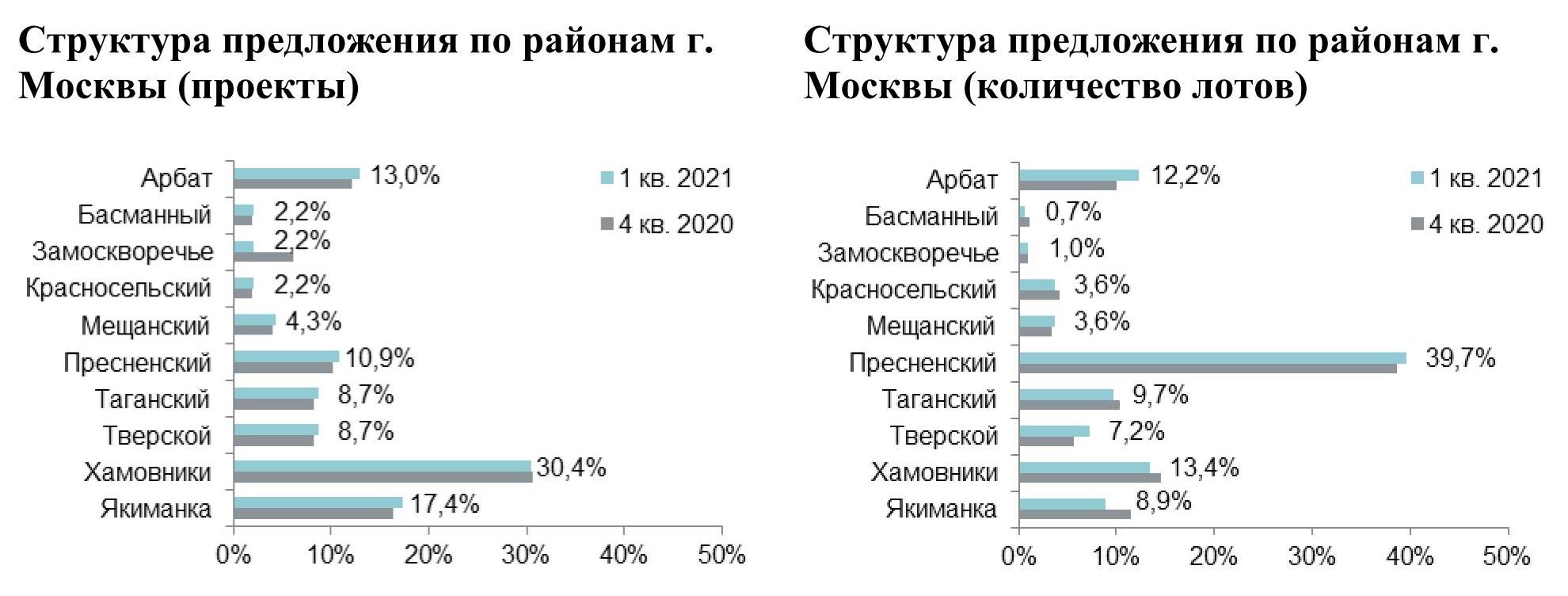

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

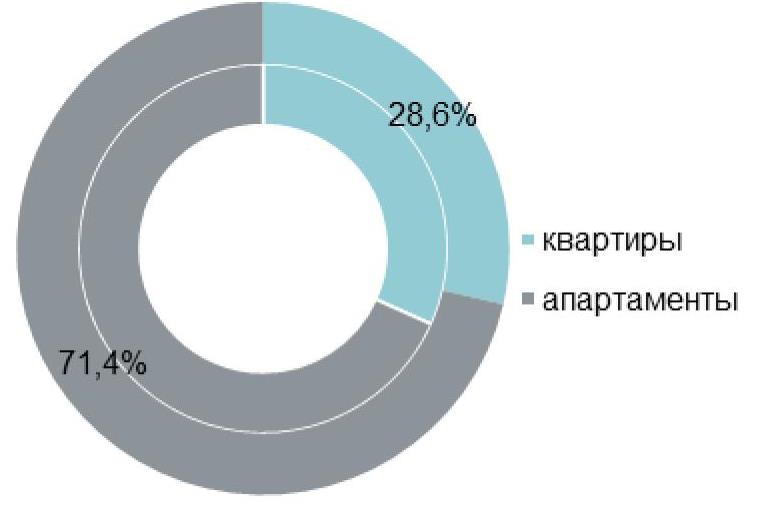

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

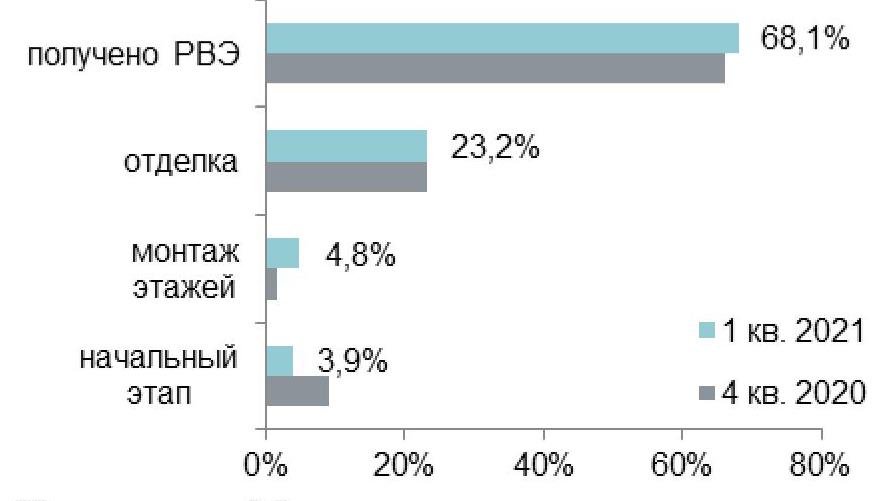

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

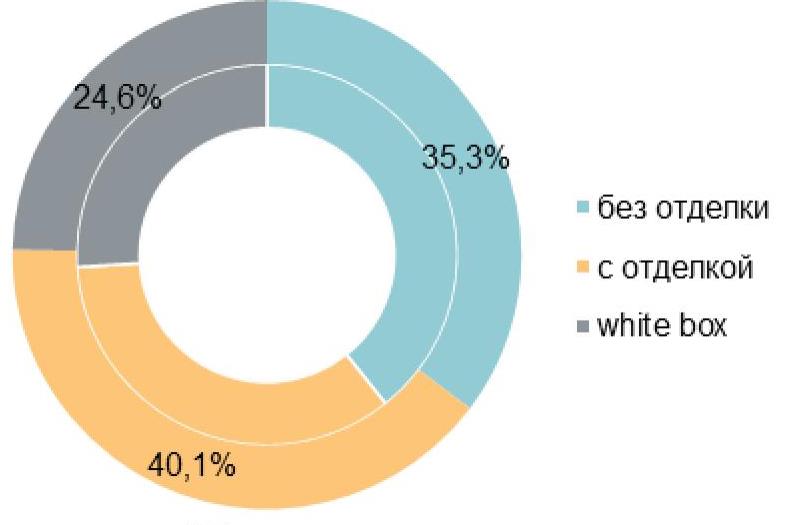

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

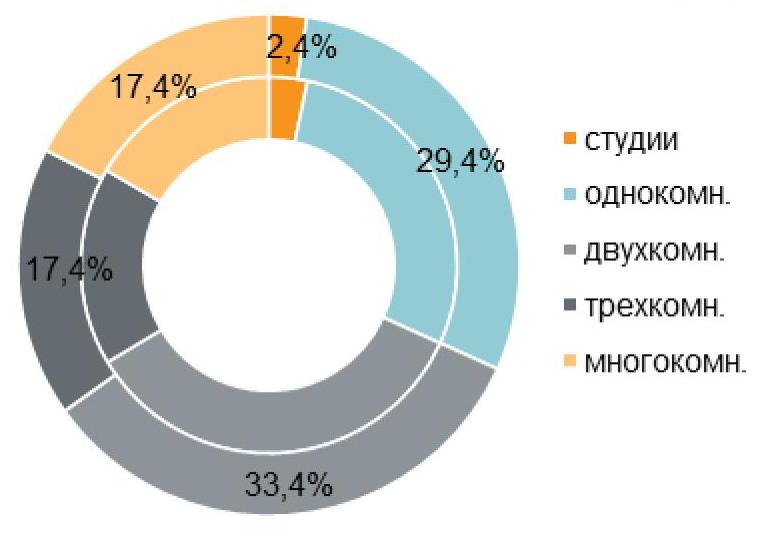

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

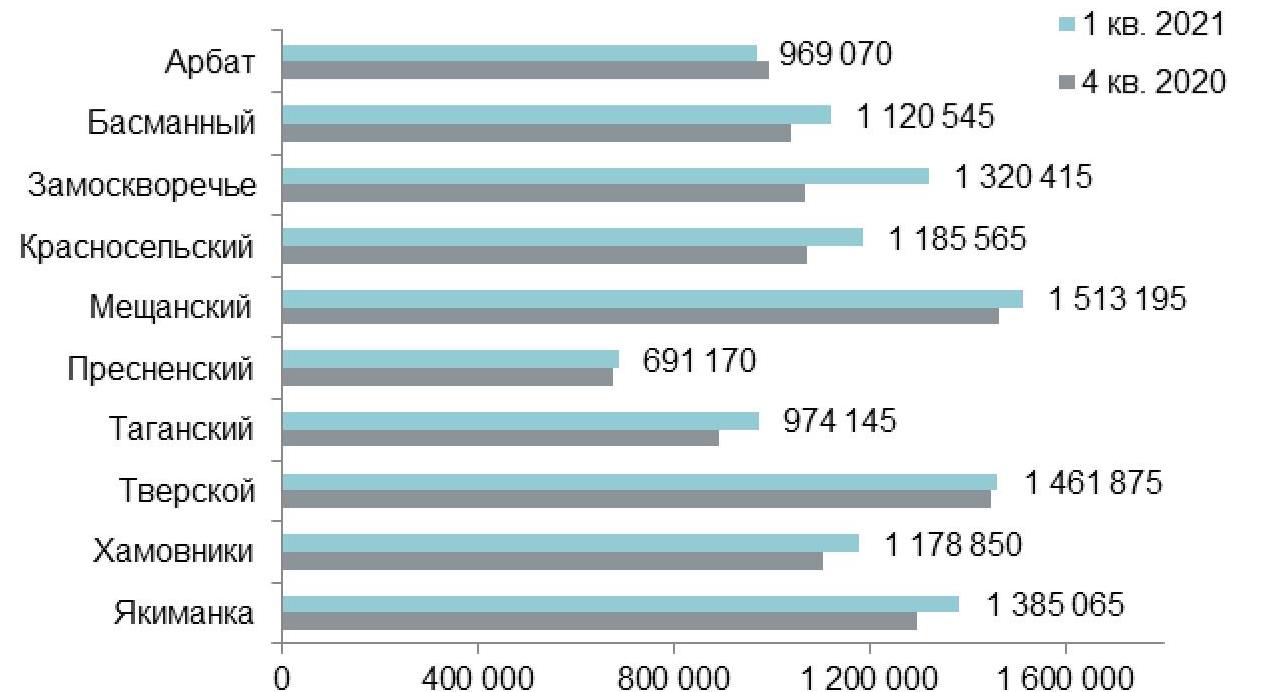

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

Согласно данным The Wealth Report 2021 международной консалтинговой компании Knight Frank, в 2021 году среди 26 проанализированных городов максимальный рост цен на элитную недвижимость ожидается в Сеуле – на уровне 7%, второе место делят Москва, Шанхай и Кейптаун, в которых прогнозируется увеличение показателя на 5%.

- Алексей Новиков, управляющий партнер Knight Frank Russia: «В 2020 году результаты большинства мировых рынков оказались лучше, чем мы могли ожидать. Только в 29 городах из индекса PIRI 100 Knight Frank, отражающего изменения цен на элитную недвижимость в 100 ключевых мегаполисах, была зафиксирована отрицательная динамика. При этом средний рост цен составил 1,9%, и в 2021 году мы прогнозируем схожий показатель – примерно 2%».

Прогноз изменения цен на элитную жилую недвижимость

|

2020 |

2021 |

||

|

Город |

Прогноз |

Факт |

Прогноз |

|

Сеул |

2,0% |

11,7% |

7,0% |

|

Москва |

4,5% |

9,9% |

5,0% |

|

Шанхай |

2,5% |

8,5% |

5,0% |

|

Кейптаун |

0,0% |

-9,2% |

5,0% |

|

Майами |

5,0% |

6,1% |

4,0% |

|

Лиссабон |

4,0% |

3,0% |

4,0% |

|

Окленд |

1,0% |

17,5% |

4,0% |

|

Лондон |

1,0% |

-4,3% |

3,0% |

|

Ванкувер |

-5,0% |

8,1% |

3,0% |

|

Лос-Анджелес |

2,0% |

7,6% |

3,0% |

|

Женева |

4,0% |

3,0% |

3,0% |

|

Сидней |

4,0% |

1,1% |

3,0% |

|

Монако |

0,0% |

1,0% |

3,0% |

|

Сингапур |

3,0% |

-0,2% |

3,0% |

|

Берлин |

5,0% |

0,9% |

3,0% |

|

Париж |

7,0% |

-2,3% |

3,0% |

|

Мадрид |

3,0% |

-4,0% |

3,0% |

|

Токио |

3,0% |

6,0% |

3,0% |

|

Вена |

1,0% |

0,8% |

2,0% |

|

Барселона |

2,0% |

1,0% |

2,0% |

|

Мельбурн |

3,0% |

0,2% |

1,0% |

|

Мумбаи |

-1,0% |

-1,5% |

0,0% |

|

Нью-Йорк |

-3,0% |

-5,1% |

0,0% |

|

Гонконг |

-2,0% |

-6,9% |

0,0% |

|

Дубай |

-2,0% |

-5,9% |

-2,0% |

|

Буэнос-Айрес |

-6,0% |

-12,0% |

-8,0% |

Источник: The Wealth Report 2021

- Согласно прогнозам на 2021 год, рост цен на элитную недвижимость в Сеуле составит 7%. Несмотря на все принятые меры по сдерживанию цен, спрос на недвижимость по-прежнему превышает предложение в городе, население которого больше, чем, к примеру, в Лондоне или Нью-Йорке.

- Москва, Шанхай и Кейптаун делят второе место: рост цен составит 5%, однако по разным причинам. Так, восстановление экономики в континентальном Китае происходит столь стремительно, что к концу 2021 года в стране прогнозируется увеличение ВВП на 8%. В случае с Кейптауном цены продемонстрируют положительную динамику после снижения, обусловленного валютными колебаниями и общей экономической ситуацией.

- По словам Андрея Соловьева, директора департамента городской недвижимости Knight Frank Russia, на рынке элитного жилья Москвы рост цен наблюдался на протяжении всего 2020 года и ускорился в последние месяцы на фоне сокращения объема предложения. В данном сегменте мы не видим предпосылок к существенному снижению показателя, и на протяжении следующего года ожидаем сохранения возрастающей тенденции в пределах 5-6% в случае стабильной политической и экономической ситуации в России. Если учесть, что изменение цены в основном определяется структурой предложения, возможны колебания показателя с появлением на столичном рынке крупномасштабных проектов, в которых лоты предлагаются по отличным от среднерыночных ценам.

- Третье место делят еще три города: Майами, Лиссабон и Окленд (+4%). По прогнозам, реализация отложенного спроса, налоговые льготы и низкие процентные ставки продолжат быть ключевыми драйверами роста цен.

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank Russia: «В Лондоне, как и в ряде других городов, в 2021 году цены на элитное жилье могут вырасти на 3%. Вместе с новой волной интереса к недвижимости со стороны зарубежных ультрахайнетов, в особенности российских, и укреплением фунта стерлингов, рост цен простимулирует освобождение от уплаты гербового сбора и окончание периода политической неопределенности из-за Brexit. Кроме того, интерес иностранных граждан поддерживается беспроцентными рассрочками от застройщиков с первым взносом в размере 10%, а также выгодными ставками по кредитам. В связи с этим, мы неоднократно отмечали всплеск спроса на элитное жилье в городе, и очевидно, активный интерес к рынку сохранится и в 2021 году».

- В Ванкувере (+3%), где был реализован значительный отложенный спрос после окончания локдауна, ожидаются умеренные темпы роста цен и количества сделок. Местные государственные органы намерены повлиять на рынок в целях снижения инфляции.

- В Сиднее, Сингапуре и Лос-Анджелесе (+3%) сниженный объем предложения был зафиксирован еще до пандемии, и коронакризис только усугубил ситуацию. В 2021 году можно ожидать изменений в городах США: если доллар ослабнет, как предсказывают многие аналитики, это наверняка вызовет у иностранных инвесторов дополнительный интерес к американскому рынку. Изменения в государственной и местной налоговой политике также могут повлиять на то, что ультрахайнеты обратят внимание на недвижимость в таких штатах, как Нью-Йорк и Калифорния.

- Берлин, Париж и Мадрид покажут стабильный рост цен на 3%, чему поспособствуют ограниченное предложение и выход на рынок новых высококлассных проектов.

- Лишь в двух проанализированных городах ожидается снижение цен на элитную недвижимость – в Дубае (-2%) и Буэнос-Айресе (-8%). В Латинской Америке, где распространение вакцин от Covid-19 ограничено, восстановление будет происходить дольше, чем в других регионах. Корректировка цен в Дубае должна замедлиться со смягчением ограничений на перелеты и отложенным проведением всемирной выставки Expo-2020.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «По итогам 2020 года рост средних цен на элитную недвижимость в Петербурге составил 8,7% относительно показателя 2019 года. Рост был связан как с общим удорожанием элитного жилья на фоне повышенного спроса, так и с изменением ассортимента, из которого ушло наиболее доступное предложение. В 2021 году мы прогнозируем сохранение тенденции роста средних цен на элитное жилье. Предпосылкой для этого послужит обновление предложения на рынке – в текущем году мы ожидаем начала реализации новых объектов с ценой, превышающей средний показатель по рынку».

- Кейт Эверетт-Аллен, глава департамента международных исследований жилой недвижимости Knight Frank: «Конечно, пандемия и связанный с ней кризис внесли значительные коррективы в наши прогнозы. Однако относительно 11 рынков ожидания оказались точны с погрешностью в 3%, а в Вене и Мумбаи – меньше 0,5%. В Окленде ситуация развернулась совсем не так, как мы предполагали, однако в конце 2019 года было затруднительно предсказать резкий всплеск спроса, спровоцированный окончанием локдауна из-за Covid-19. Результаты европейских городов разнятся – в Лиссабоне, Женеве и Монако погрешность находилась в пределах 1%. В отношении Парижа, Мадрида и Берлина мы оказались менее точны: рост цен во всех трех городах был слабее – запрет на международные поездки “остудил пыл” некоторых покупателей».

В 2020 году количество проектов московских новостроек, в которых застройщики помогают продать старое жилье дольщикам, чтобы приобрести новую квартиру, увеличилось на 85%, подсчитали эксперты «Метриум». К концу прошлого года опция трейд-ин была доступна только в 115 проектах, что составляет 29% от их общего числа на столичном первичном рынке жилья.

В начале 2021 года на рынке московских новостроек опция трейд-ин предлагалась в 115 проектах жилых комплексов. Схема рассчитана на покупателей, которые хотят продать старую квартиру и на вырученные средства полностью или частично оплатить новую в понравившемся жилом комплексе. Выбранная квартира в новостройке бронируется на определенный срок, пока застройщик или его агент продают старое жилье клиента. Если это жильё удается реализовать, вырученные деньги поступают застройщику в оплату новой квартиры.

Число проектов новостроек, в которых девелоперы предлагали клиентам такую опцию, заметно возросло. Если в IV квартале 2019 года на рынке было порядка 64 таких объектов, то в IV квартале 2020 года – 115. Доля проектов с trade-in за год выросла, таким образом, с 18% до 29%.

Перечень застройщиков с трейд-ин:

- MR Group (ограниченный перечень проектов)[1]

- Кортрос (все проекты)

- ПИК (все проекты)

- Инград (все проекты)

- Пионер (все проекты)

- Самолет (все проекты)

- Эталон (все проекты)

- AFI Development (все проекты)

- ФСК (все проекты)

- МИЦ (все проекты)

- ЛСР (в комплексах «Зиларт»,и «Ленинградка 58» (бизнес-класс), а также «Лучи» и «Нахабино Ясное» (массовый сегмент))

- А101 (все проекты)

- Брусника (все проекты)

Больше половины проектов, в которых можно купить квартиру через трейд-ин, относятся к комфорт-классу (59%). В бизнес-классе позиционируются 30% новостроек с этой опцией. В 8% проектах премиум-класса можно купить квартиру по схеме трейд-ин, а в элитном – всего 3%. В премиальном и элитном сегменте массовой практики трейд-ин нет, но иногда застройщик может в индивидуальном порядке рассмотреть возможность такой сделки.

В то же время, отмечают эксперты «Метриум», среди 69 новых проектов, продажи которых начались в 2020 году, схема трейд-ин применяется в 33 жилых комплексах. Примечательно, что 21 из них относятся к комфорт-классу, тогда как к бизнес-классу – 10 комплексов, премиум – 1 проекта, в элитном классе – 1.

«В текущих условиях трейд-ин становится все более популярной схемой приобретения жилья, – отмечает Дмитрий Железнов, коммерческий директор «Кортрос-Москва». – С одной стороны, ипотека с господдержкой сделала жилье доступнее за счет снижения ежемесячного платежа, а с другой – изменились условия сделок. Вариант, при котором девелопер резервирует за клиентом новую квартиру и фиксирует цену на нее, а старую продает самостоятельно через собственный отдел трейд-ин или с помощью агентств-партнеров, позволяет быстро продать квартиру клиента и, что самое важное, по рыночной цене или с небольшим дисконтом. В этом случае клиент получает значительно больше денег, чем раньше, а цена на новое жилье для него не растет вместе со стадией готовности дома».

«Схема трейд-ин позволяет застройщикам существенно расширить потенциальный круг покупателей жилья, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Они привлекают клиентов, которым недостаточно текущих сбережений для покупки жилья. При этом девелопер ничего не теряет – почти всегда период бронирования новостройки платный, поэтому застройщик компенсирует отчасти тот период, когда ликвидная квартира “зависает” в брони клиента с трейд-ин. Дольщику не нужно самому тратить время и силы на поиск покупателя для его старой квартиры – этим занимаются профессионалы».

Новые проекты 2020 года с опцией трейд-ин*

|

Проект |

Район |

Девелопер |

Средняя стоимость кв.м., тыс. руб. |

|

Комфорт-класс |

|||

|

Середневский лес |

пос. Филимоновское |

ГК ПИК |

123 |

|

Митинский лес |

Митино |

ГК ПИК |

149 |

|

Бусиновский парк |

Западное Дегунино |

ГК ПИК |

163 |

|

Волжский парк |

Текстильщики |

ГК ПИК |

174 |

|

Волоколамское 24 |

Щукино |

ГК ПИК |

188 |

|

Новохохловская 15 |

Нижегородский |

ГК ПИК |

190 |

|

Амурский парк |

Гольяново |

ГК ПИК |

191 |

|

Прокшино |

пос. Сосенское |

А101 Девелопмент |

193 |

|

Сигнальный 16 |

Отрадное |

ГК ПИК |

207 |

|

Красноказарменная 15 |

Лефортово |

ГК ПИК |

212 |

|

Большая Академическая 85 |

Тимирязевский |

ГК ПИК |

214 |

|

Перовское 2 |

Нижегородский |

ГК ПИК |

214 |

|

Holland park |

Покровское-Стрешнево |

ГК ПИК |

217 |

|

Руставели 14 |

Бутырский |

ГК ПИК |

218 |

|

Аквилон Митино |

Митино |

Группа "Аквилон" |

219 |

|

Второй Нагатинский |

Нагатино-Садовники |

ГК ПИК |

225 |

|

Кронштадтский 14 |

Головинский |

ГК ПИК |

225 |

|

Большая Очаковская 2 |

Очаково-Матвеевское |

ГК ПИК |

230 |

|

Кронштадтский 9 |

Головинский |

ГК ПИК |

231 |

|

Аквилон BESIDE |

Нижегородский |

Группа "Аквилон" |

240 |

|

Счастье на Семеновской |

Соколиная гора |

Группа Эталон |

282 |

|

Бизнес-класс |

|||

|

City Bay |

Покровское-Стрешнево |

MR Group |

237 |

|

Foriver |

Даниловский |

INGRAD |

341 |

|

Архитектор |

Обручевский |

ГК ФСК |

298 |

|

Режиссер |

Ростокино |

ГК ФСК |

303 |

|

Новоданиловская, 8 |

Донской |

ГК Самолет |

306 |

|

TopHILLS |

Нагорный |

INGRAD |

316 |

|

Резиденции архитекторов |

Басманный |

AFI Development |

329 |

|

AFI Park Воронцовский |

Обручевский |

AFI Development |

333 |

|

Sydney City |

Хорошево-Мневники |

ГК ФСК |

371 |

|

Амарант |

Замоскворечье |

ГК МИЦ |

415 |

|

Премиум-класс* |

|||

|

Hide |

Раменки |

MR Group |

386 |

|

Элитный класс* |

|||

|

Дом Абрикосова |

Басманный |

MR Group |

1 040 |

* Застройщик может в индивидуальном порядке рассмотреть возможность такой сделки

Источник: «Метриум»

[1] https://www.mr-group.ru/news/mr-group-rasshiryaet-tsifrovoy-trade-in/