Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

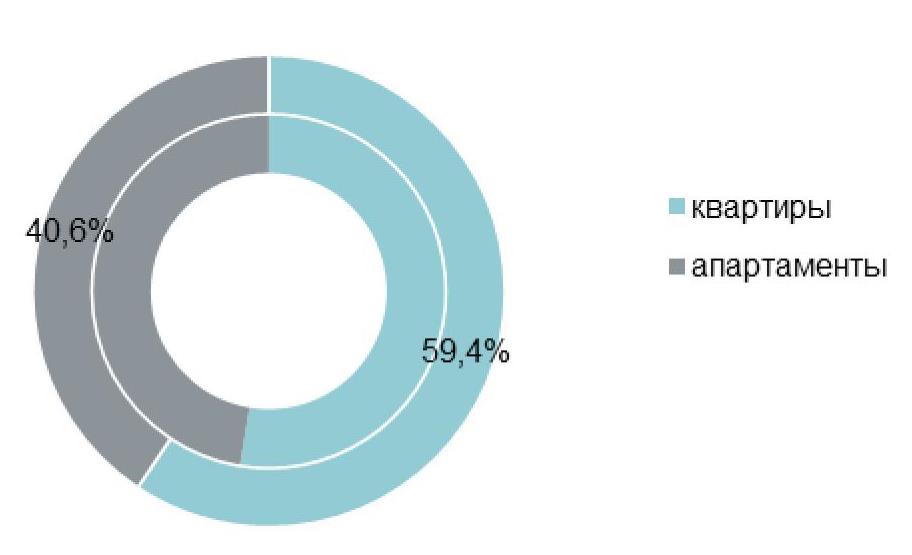

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

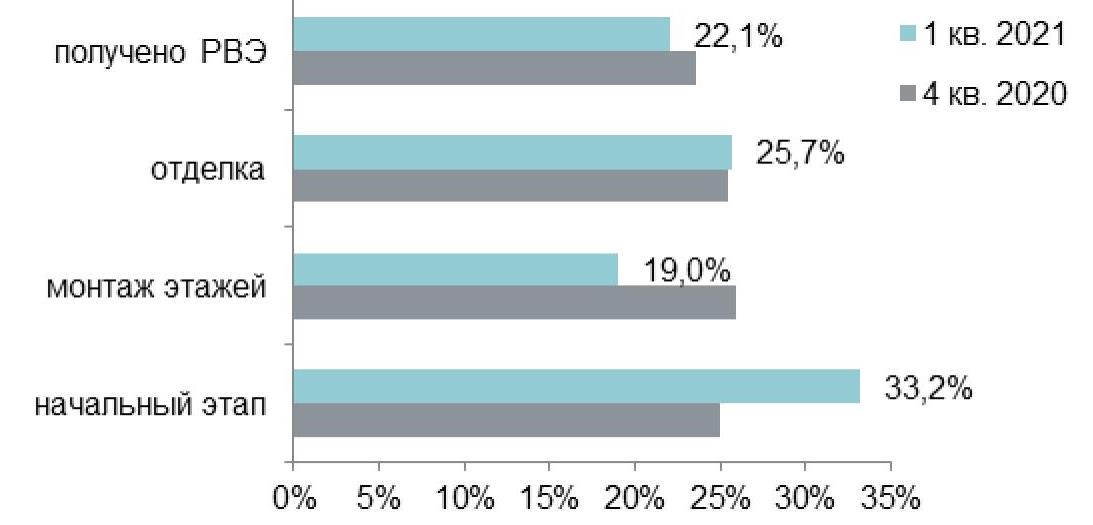

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

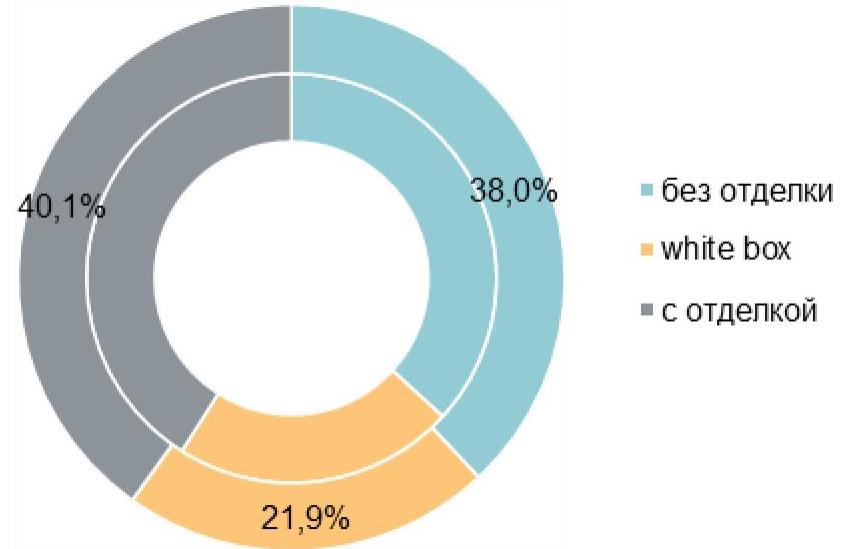

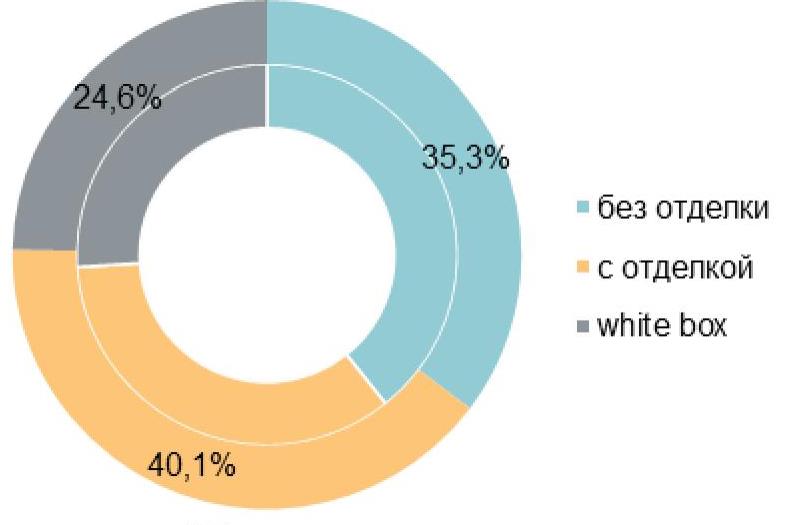

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

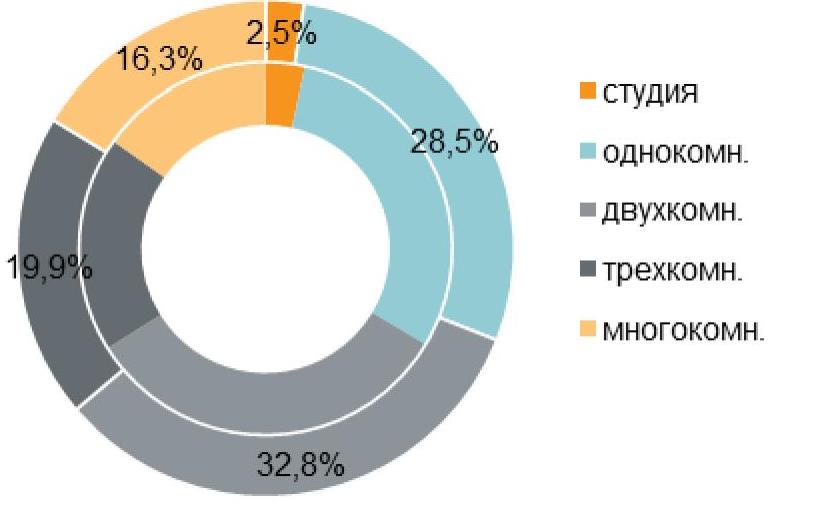

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

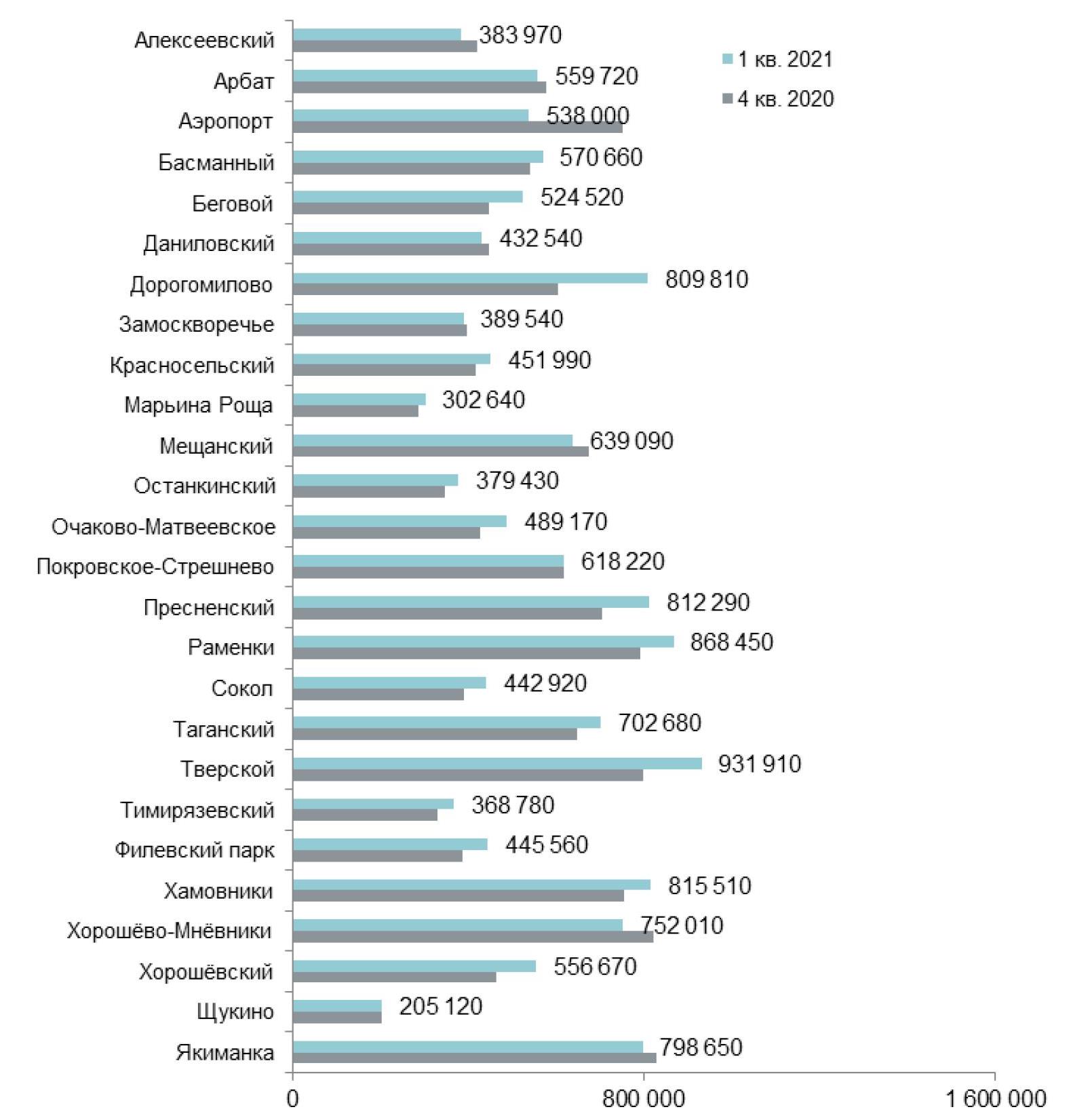

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

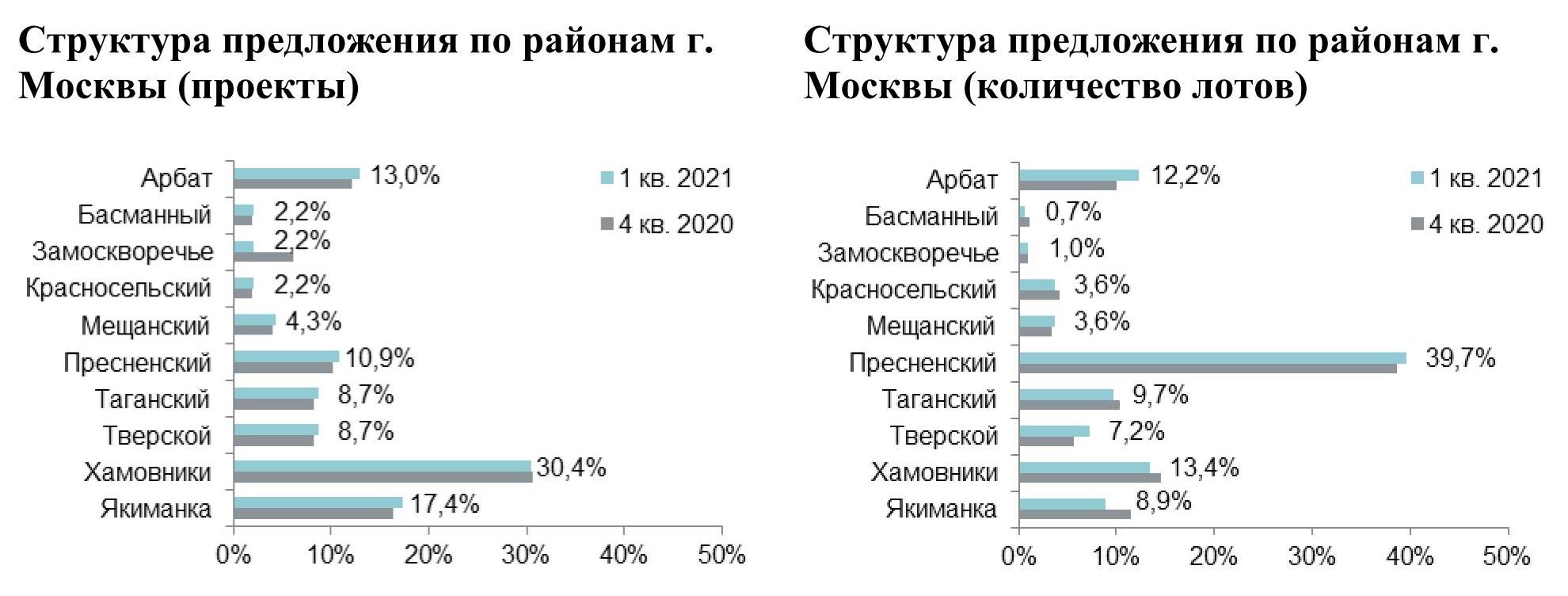

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

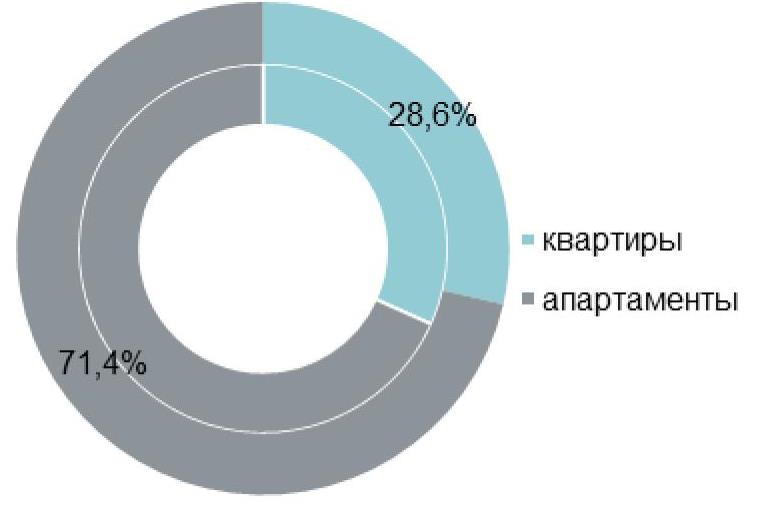

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

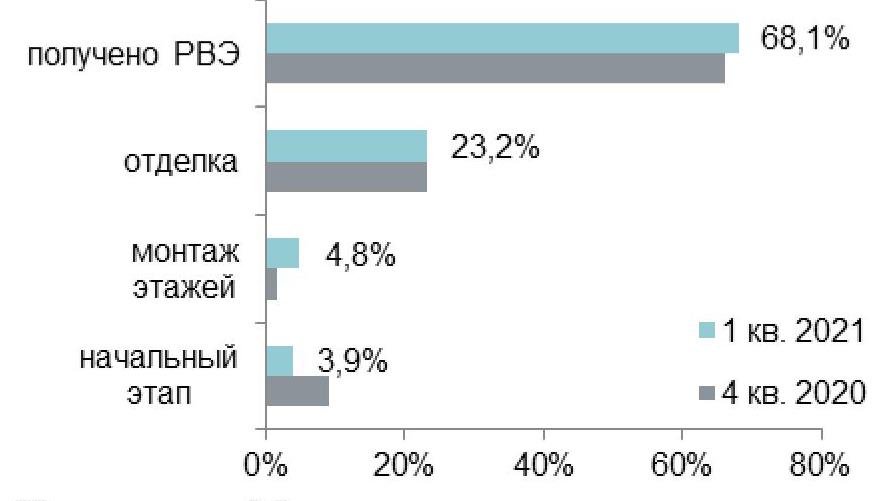

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

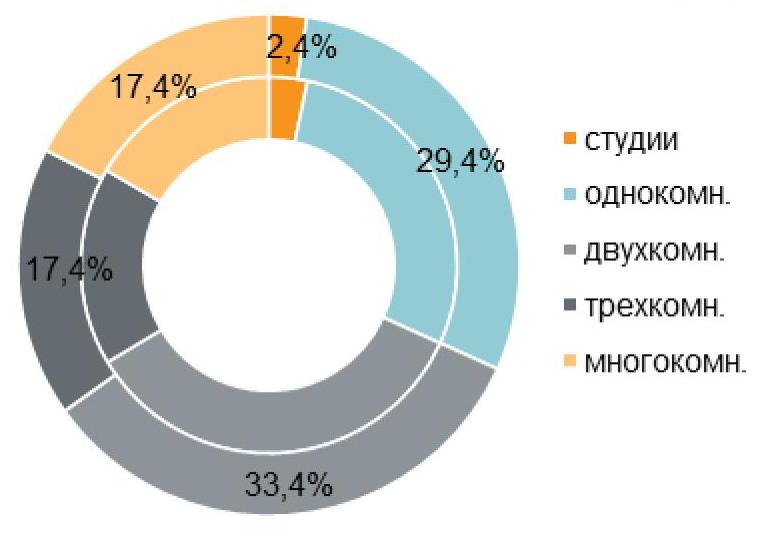

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

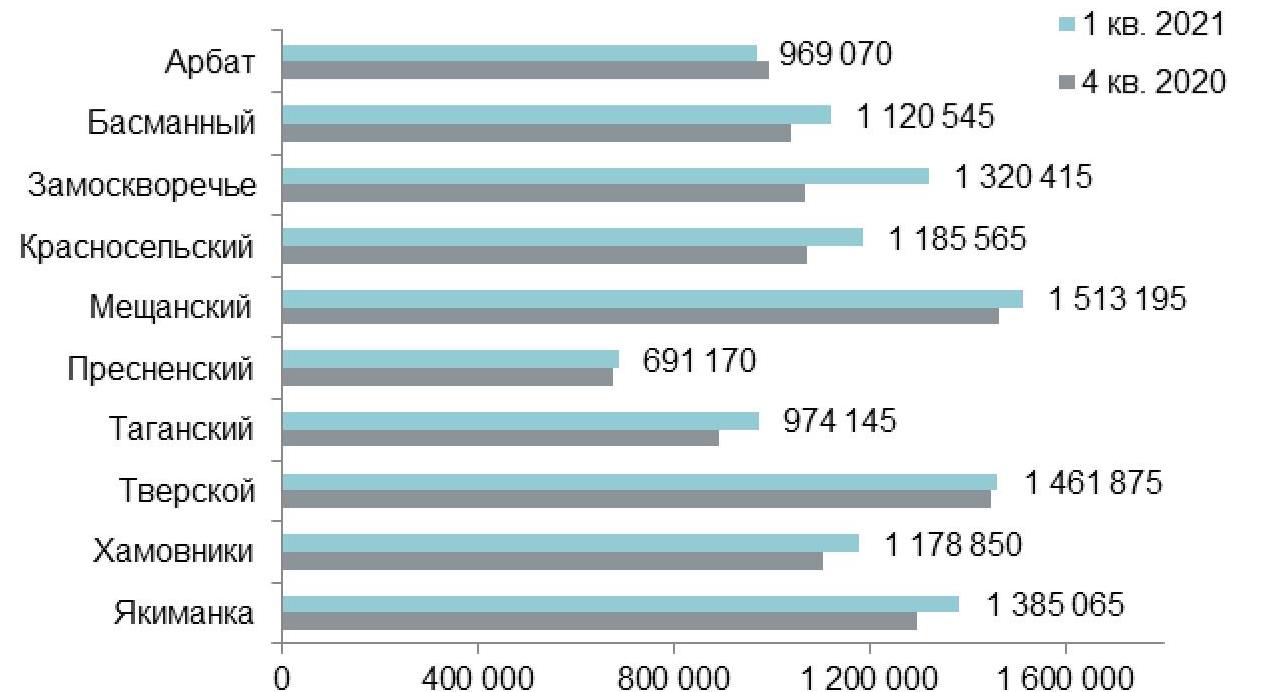

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

Сфера применения модульных зданий постоянно расширяется. Если раньше блок-модули ассоциировались лишь со скучными бытовками на стройплощадках, то сегодня из них создают офисы, жилье, социальные объекты. Современные технологии за считанные дни и приемлемую цену позволяют возвести полноценные здания там, где не нужен капитальный объект.

По данным аналитиков, оборот рынка блок-контейнеров и модульных зданий в России оценивается специалистами на уровне 120 млн EUR в год.

Как рассказал Максим Разводов, проектный менеджер ООО «ПК Ресурс», модульные здания – это сооружения, изготовленные из стандартных блок-модулей или блок-контейнеров. Их основа – силовой цельнометаллический каркас, произведенный из различных по размеру металлических швеллеров и балок, которые обшиты по стенам и потолку сэндвич-панелями. «Заводская комплектация блок-модулей включает в себя все необходимое оборудование. Для внешней и внутренней отделки зданий используются различные облицовочные материалы. Долговечность, мобильность, многофункциональность, возможность легкого монтажа, а также демонтажа сделали их рейтинг весьма высоким в строительной сфере», – прокомментировал Максим Разводов.

Широкие возможности

Сегодня спектр применения модульных зданий постоянно расширяется. На их основе организуют административно-офисные, бытовые и складские помещения, объекты промышленного и гражданского назначения, гаражи, ангары, минимаркеты, автосалоны, станции техобслуживания автомобилей и так далее.

Со своей стороны Виталий Савчин, генеральный директор ООО «Элмако», рассказал, что во всем мире уже давно модульные здания превращают в школы, детские сады, больницы, ветеринарные станции, отделения банков.

Это особенно актуально для небольших населенных пунктов и мест, где капитальное здание строить нецелесообразно. В западных странах государство как покупает блок-модули, так и берет их в аренду у специализированных компаний, говорит он.

«В нашей практике, например, был реализован проект создания модульных зданий для летней практики студентов СПбГУ. В настоящее время у застройщиков популярны мобильные офисы продаж, которые создаются на территории конкретной строительной площадки. Например, у нас есть несколько успешно реализованных контрактов с застройщиками, среди которых можно отметить компании LEGENDA Intelligent Development, «ЮИТ», Setl Group», – добавил Виталий Савчин.

По его словам, российское законодательство относит модульное здание к временным сооружениям и не требует получения разрешения на его строительство в том случае, если это объект до трех этажей, а по площади он составляет не более 1500 кв. м.

Максим Разводов объяснил, что быстровозводимые модульные здания изготавливаются из высококачественных прочных материалов с использованием современных технологий и методов сборки. Именно это позволяет эксплуатировать их на протяжении длительного времени, не испытывая каких-либо неудобств. «Современные объекты оборудуются на основе современных технологических решений: в них окна-витрины различного размера и дизайна, внутренняя отделка в соответствии с современными требованиями, устанавливается электрическое или жидкостное отопление, подводится электричество, водопровод и все, что нужно для комфортного проживания», – рассказал он.

Развитый рынок

По данным аналитиков, наибольшее число производителей блок-модулей сосредоточено в Центральном, Северо-Западном и Уральском федеральных округах. По экспертным оценкам, число подобных организаций в России еще два года назад оценивалось на уровне свыше 200. При этом в цифру не вошли кустарные производства, которые в регионах очень сложно сосчитать. Хотя бы приблизительно оценить число фирм, работающих в Петербурге, эксперты не смогли.

Как рассказал Виталий Савчин, блок-модули можно покупать или брать в аренду. Он выделяет две самые крупные арендные компании: «Фортрент» и французскую «Алжеко». «Плюс есть много мелких игроков, которые сдают в аренду бытовки. То же самое и с производителями: есть масса небольших компаний, которые изготавливают бытовки. Среди них стоит выделить пятерку крупных игроков, которые занимаются полноценными модульными зданиями», – пояснил он.

Среди крупных производителей, которые работают в Петербурге, стоит отметить компании «Завод модульных зданий», «ОВК», «Центр Бытовых Помещений» и др.

Максим Разводов говорит, что хоть рынок Петербурга и насыщен компаниями, предлагающими свои услуги по сооружению модульных зданий, не все они могут предложить полный комплекс услуг.

Мнение:

Антон Зырянов, директор по развитию ООО «Фортрент»:

– Модульные здания в аренду являются наиболее оптимальным и простым решением таких вопросов, как расширение рабочего или жилого пространства на ограниченный период времени. Например, надобность в аренде модульных помещений может возникнуть, когда есть потребность в организации временного пространственного решения в процессе, создания временного проектного офиса компании или на период строительства нового капитального здания. Аренда модульных зданий в компании Fortrent позволяет оперативно расширять существующие и создавать временные офисные помещения в соответствии с быстро меняющимися потребностями бизнеса.

Также модульные здания востребованы для использования их в качестве временных жилых помещений, которые могут быть созданы по специальному заказу, укомплектованы мебелью, оснащены системами отопления и кондиционирования, электричеством и телекоммуникациями.

В целом, аренда модульных помещений – это одновременно простое и практичное решение для организации помещений под различные задачи в соответствии с индивидуальными потребностями каждого клиента с учетом принятых стандартов и привычного уровня комфорта. Компания Fortrent имеет большой опыт реализации проектов модульных зданий и всегда индивидуально подходит к каждому клиенту, максимально прислушивается к пожеланиям заказчика и предлагает наиболее оптимальные условия для сотрудничества

По данным участников рынка, импорт натурального камня из-за границы на стройки Петербурга не прекратился, однако цены выросли в среднем на 20-30% на необработанный камень и на 40% на обработанный.

На строительном рынке Петербурга присутствует множество видов природного камня, который используется для различных целей. Надо сказать, что город на Неве изначально строился по проектам, которые «одевали» в гранит набережные, фасады домов и т. д. И с течением времени эта привычка сохранилась.

Каменное разнообразие

По словам специалистов УПТК филиал ОАО «Метрострой», примеры использования натурального камня определяются богатством его разновидностей: это может быть песчаник, гранит, мрамор, оникс, травертин, известняк, лабрадонит.

«Натуральный камень используют для облицовки наружных стен, мощения улиц, обустройства придомовых территорий, садовых участков, внутренней отделки и декорирования помещений, для украшения предметов быта, например столешниц, создания ограждений, дворовых площадок, садовых дорожек и т. п.», – отметили в УПТК филиал ОАО «Метрострой».

В компании оценивают, что по сравнению с 2014 годом потребление натурального природного камня не упало. На это, по их словам, влияет тот факт, что активно строятся новые станции метро, здания элитной постройки, благоустраиваются территории в историческом центре Петербурга, куда как раз в большом количестве и идет натуральный материал.

Наиль Воробьев, генеральный директор ООО «Монолит», также сказал, что снижения рынка натурального камня компания не почувствовала, потому что проекты, куда планировались поставки камня, были согласованы еще в 2014 году, а деньги осваиваются в этом.

Местные производители

По словам экспертов, чаще всего натуральный камень на стройки Петербурга поставляют местные компании, что в первую очередь связано с логистикой.

Как рассказал Наиль Воробьев, для облицовки домов и мощения в Петербурге в основном используется местные граниты из Карелии. «Есть проекты из юрского известняка, но чаще это реставрация или новое изготовление старинных деталей. Для внутренней отделки в основном идет мрамор – испанский «Крема Марфил» или турецкий «Крема Нова». Есть потребность в красном граните, поставляемом из Индии», – прокомментировал он.

Крупнейшим добытчиком по российскому граниту – добыча, обработка, монтаж – является ООО «УК «Горное управление ПО «Возрождение». Организация входит в состав строительного холдинга ПО «Возрождение» и является его минерально-сырьевой базой.

Согласно информации, размещенной на сайте компании, предприятие имеет четыре собственных карьера в Ленинградской области и Карелии, а также ведет постоянный поиск и разведку перспективных месторождений декоративных гранитов в России и за рубежом. На балансе предприятия также два камнеобрабатывющих предприятия на бортах карьеров «Возрождение» и «Балтийское». Объемы добычи горного управления ПО «Возрождение» составляют 30 тыс. куб. м блоков гранита в год.

Еще один крупный местный игрок – компания «ЛенСпецСтрой», которая два года назад приступила к разработке гранитного карьера под Выборгом. Согласно данным геологоразведки, запасы карьера – 890 тыс. кубометров гранита. В месторождении есть порода двух цветов – розового и серого, причем гранит не имеет радиационного фона и может быть использован для внутренней отделки помещений.

Поставки со всего света

В УПТК филиал ОАО «Метрострой» пояснили, что поставки на рынок Петербурга и Ленинградской области производятся с Урала, Ленинградской области, Карелии, Ростовской области, Казахстана, Италии, Испании, Греции, Бразилии, Германии, Норвегии, Индии, Египта, Китая.

По данным аналитиков, конкуренция на рынке поставок натурального камня Петербурга и Ленинградской области велика. По мнению Наиля Воробьева, на рынке Петербурга работают около 10 крупных игроков, которые занимаются поставкой и обработкой камня. Одни из самых крупных, по его словам, – это «Ненси», «Венеция», «Каменный остров», «Джем Стоун», «Сардис», ТД «Возрождение». Среди других крупных компаний – «Респект», «Каменный город», «Петромрамор», СТК «Альянс», компании «Прогресс», «Ленстройкомплектация».

«Наша компания занимает одно из ведущих мест в этом сегменте на рынке Петербурга, несмотря на то что конкуренция на рынке поставок натурального камня Петербурга и Ленинградской области велика», – отметили в УПТК филиал ОАО «Метрострой».

Санкции не помеха

«Санкции Евросоюза не отразились на основных поставках из-за рубежа – они как были, так и продолжаются. Экономические ограничения повлияли только на цену, которая увеличилась в среднем на 20-30% на необработанный камень и до 40% возросла на импортный необработанный материал», – уточнили в УПТК филиал ОАО «Метрострой».

В свою очередь, Наиль Воробьев добавил, что рынок дорогих натуральных камней для отделки помещений от санкций не зависит, и доставка продукции из стран Европы не столкнулась с проблемами – поставки камня идут из Италии, Турции, Германии, Индии, Китая, Бразилии, Испании.

«Цена камня из Европы, Китая и Индии выросла в рублях пропорционально валюте. С другой стороны, подорожала и российская продукция, так как алмазный инструмент для обработки все равно в основном покупается за границей за доллары и евро», – подчеркнул эксперт. По его словам, средняя цена гранита в настоящее время составляет от 2500 до 5000 рублей за 1 кв. м, а мрамора – от 4500 до 12 000 рублей за 1 кв. м.

Кстати:

Натуральные камни обычно делят на три группы: прочные (гранит и кварциты), средней прочности (мрамор, травертин и известняки), низкой прочности (туфы, рыхлые известняки). Часто для фасадной отделки используют мрамор и гранит, хотя такие камни нельзя назвать дешевыми. Большой популярностью пользуется и известняк.