Итоги I квартала на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели I квартала года на рынке новостроек бизнес-класса Москвы. Объем предложения вырос на 23,3%. Средняя цена квадратного метра выросла за квартал 7% и на 24,7 за год, составив 321 810 руб.

По данным «Метриум», на рынке новостроек бизнес-класса г. Москвы по итогам I квартала 2021 года в активной фазе реализации было представлено 93 проекта, в которых экспонировалось 11 965 квартир[1] (856,4 тыс. кв. м). Объем предложения жилой недвижимости бизнес-класса заметно увеличился, чему способствовал выход на рынок новых комплексов – с начала года число продаваемых лотов увеличилось на 23,3%, а продаваемая площадь – на 18,3%. При этом были завершены продажи в ряде объектов, находящихся на финальных стадиях строительства.

Новые проекты на первичном рынке жилья бизнес-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

Месяц |

|

1 |

Will Towers |

УЭЗ |

ЗАО |

Раменки |

январь |

|

2 |

Shagal* |

Группа Эталон |

ЮАО |

Даниловский |

январь |

|

3 |

Dream Towers* |

ГК Регионы |

ЮАО |

Нагатинский затон |

февраль |

|

4 |

Остров |

ДОНСТРОЙ |

СЗАО |

Хорошево-Мневники |

февраль |

|

5 |

Ever |

Tekta Group |

ЮЗАО |

Обручевский |

март |

|

6 |

Wave* |

MR Group |

ЮАО |

Москворечье-Сабурово |

март |

* бронирование

Источник: «Метриум»

За три месяца локальный рынок пополнился шестью новыми проектами, кроме того, возобновились ранее приостановленные продажи в комплексе «Достижение». Также были выставлены на реализацию новые корпуса в уже строящихся жилых комплексах:

– Headliner (очередь 3, корп. 5);

– «Метрополия» (этап 2.2, корп. Amsterdam, Copenhagen);

– «Западный порт» (Блок 2.2.2: корп. 5, 6, 11, 12);

– «Береговой» (2 очередь);

– «Событие» (2 очередь);

– West Garden (корп. 13);

– «Now. Квартал на набережной» (2 очередь, корп. 1.2, 1.3, 1.4, 2.1, 2.2, 2.7);

– TopHILLS (корп. 7);

– Foriver (корп. 1);

– «AFI Park Воронцовский» (корп. 3, 4);

– Sydney City (корп. 3).

В структуре предложения по административным округам лидирующую позицию по-прежнему занимает ЮАО – на него пришлось около 20,4% (-1,2 п.п.) от общего объема нового строительства. В ЮАО в абсолютном выражении количество квартир выросло на 17% относительно прошлого квартала. Второе место принадлежит СЗАО (19,7%, +5,4 п.п.), на его территории вышел масштабный проект «Остров». Третье место занимает ЗАО (14,1%, -1,1 п.п.), где появился новый комплекс Will Towers и стартовали продажи новых корпусов во многих уже представленных проектах («Западный порт», «Береговой», «Событие», West Garden). За счет выхода в продажу комплекса «Достижение» заметно увеличилась доля СВАО – до 12,7% (+5,6 п.п.) В ЮВАО, напротив, наблюдалось резкое снижение предложения до 11,5% (-5,1 п.п.). Примерно равное распределение долей у САО (8%, -2,2 п.п.), ЮЗАО (7,9%, -0,2 п.п.) и ЦАО (5,4%, -1,2 п.п.). Минимальная доля предложения по-прежнему отмечается в ВАО (0,3%, -0,1 п.п.).

Из-за заметного увеличения объема экспозиции на всем рынке (+23,3%) динамика доли округа в структуре предложения не показательна, например, в ЮАО в абсолютном выражении количество квартир выросло на 17% относительно IV квартала 2020 года, но при этом доля в структуре снизилась на 1,2 п.п., а в ЗАО за аналогичный период количество квартир увеличилось на 14% при уменьшении доли на 1,1 п.п. Стоит отметить, что значительные новые объемы, несколько изменившие саму структуру рынка, вышли в следующих округах: СВАО (рост количества квартир в абсолютном выражении за квартал в 2,2 раза) и СЗАО (аналогичный показатель увеличился в 1,7 раз).

В структуре предложения по стадии строительной готовности наблюдается увеличение доли новостроек на начальной стадии строительства. Благодаря выходу нового предложения более половины всех экспонирующихся квартир сосредоточено в корпусах на начальном этапе строительства – 51,7% (+18 п.п.). В домах, где ведутся отделочные работы – 20,4% (+1,8 п.п.). В новостройках на стадии монтажа реализуется 16,7% (-14,5 п.п.) от всего объема. Доля лотов в уже введенных в эксплуатацию корпусах составила 11,2% (-5,3 п.п.), что является минимальным значением доли готового предложения за последние 4 года.

Структура предложения по стадии строительной готовности (количество квартир)

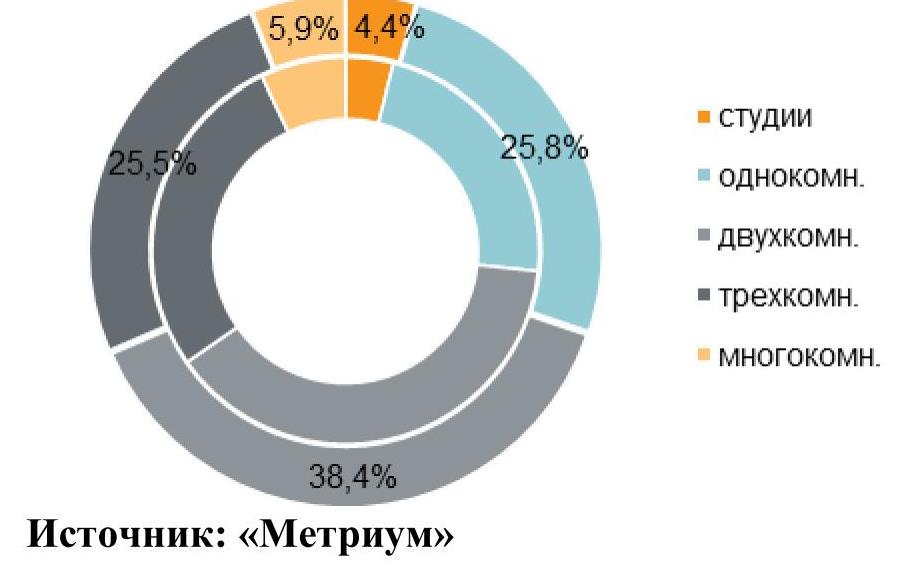

Существенных изменений в структуре предложения по типам квартир по итогам квартала не произошло, однако стоит отметить плавный рост доли однокомнатных квартир на 3,1 п.п. за счет доли трехкомнатных и многокомнатных квартир. Наибольшая доля (38,4%, -0,2 п.п.) в предложении по-прежнему принадлежит двухкомнатным лотам. На долю однокомнатных и трехкомнатных квартир приходится по 25,8% (+3,1 п.п.) и 25,5% (-2,1 п.п.) соответственно от общего количества квартир. Доля многокомнатных квартир составила всего 5,9% (-1,2 п.п.), студий – 4,4% (+0,4 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021, внутренний круг – IV квартал 2020 г.)

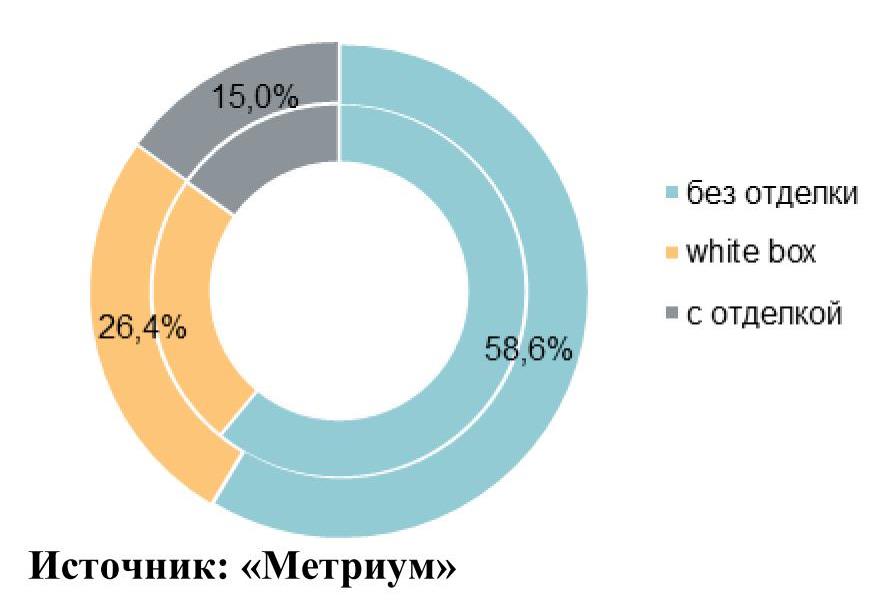

Продолжается тенденция увеличения предложения с готовым ремонтом. За счет выхода новых проектов доля лотов с отделкой по итогам квартала выросла до 26,4% (+2,5 п.п.). Доля предложения без отделки по-прежнему составляла большую часть предложения (58,3%, -2,4 п.п.). С отделкой white box экспонировалось 15% от общего количества квартир (-0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

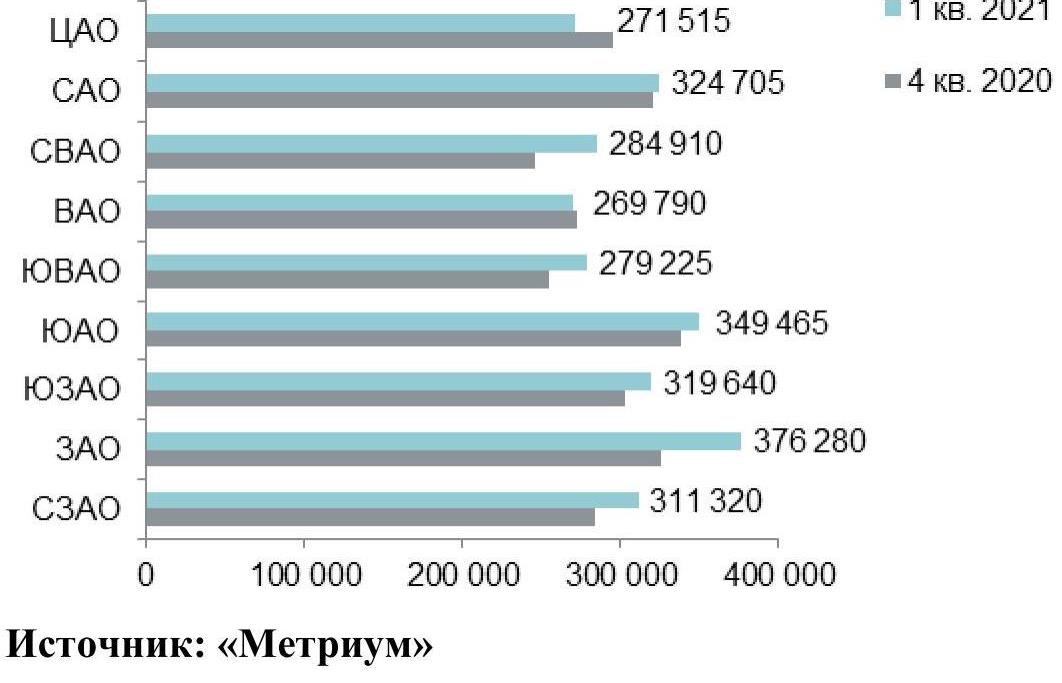

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра в новостройках бизнес-класса в I квартале 2021 года составила 321 810 руб. (+7% за квартал, +24,7 за год). Рост обусловлен несколькими факторами: появлением новых объектов с относительно высокой стартовой ценой квадратного метра относительно рынка, а также увеличением покупательской активности в прошедшем периоде – вымывание квартир с более доступным бюджетом покупки отразился на росте средней цены практически по всем объектам строительства.

В разрезе округов наблюдается разнонаправленная динамика средних цен. Наиболее заметное увеличение показателя зафиксировано в округах, где активно выходили новые проекты с высокими стартовыми ценами: СВАО (+15,9%), ЗАО (+15,6%), ЮВАО (+9,6%) и СЗАО (+9,5%). Снижение стоимости квадратного метра произошло в ЦАО (-8%) и ВАО (-0,8%), что обусловлено прежде всего, структурными изменениями в экспозиции и вымыванием небольших лотов с высокой ценой квадратного метра. Массового пересмотра цен застройщиками в сторону снижения отмечено не было. В остальных округах произошло увеличение средневзвешенной цены квадратного метра в пределах 5,7%–1,4% за квартал.

Средняя цена на рынке новостроек бизнес-класса в разрезе округов, руб. за кв. м

Средний бюджет предложения на первичном рынке новостроек бизнес-класса составил 23 млн руб. (+2,7% за квартал; +16,8% за год). За прошедший квартал бюджет предложения вырос абсолютно во всех типологиях:

- студии – 10,4 млн руб. (+0,1%);

- однокомнатные – 15 млн руб. (+2,5%);

- двухкомнатные – 22,3 млн руб. (+8%);

- трёхкомнатные – 30,1 млн руб. (+6,2%);

- многокомнатные – 41,9 млн руб. (+2,1%).

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

29,0 |

45,8 |

253 295 |

358 705 |

547 300 |

6 379 835 |

10 401 265 |

17 488 100 |

|

1К |

28,5 |

43,3 |

98,4 |

203 600 |

346 255 |

581 000 |

7 988 300 |

14 995 670 |

36 626 175 |

|

2К |

40,5 |

69,1 |

180,1 |

170 000 |

322 555 |

604 100 |

11 088 670 |

22 288 205 |

63 105 000 |

|

3К |

59,0 |

98,6 |

221,8 |

170 000 |

304 750 |

625 000 |

14 758 905 |

30 055 540 |

86 328 705 |

|

4К+ |

43,0 |

125,6 |

338,0 |

169 005 |

333 905 |

634 500 |

15 500 000 |

41 927 745 |

132 022 200 |

|

итого |

17,3 |

71,6 |

338,0 |

169 005 |

321 810 |

634 500 |

6 379 835 |

23 035 045 |

132 022 200 |

Источник: «Метриум»

Рейтинг самых доступных предложений в I квартале 2021 года:

– ЖК Wave (ЮАО / р-н Москворечье-Сабурово) студия площадью 24,7 кв. м за 6,3 млн руб.

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 23 кв. м за 6,4 млн руб.

– ЖК «Метрополия» (ЮВАО / р-н Южнопортовый): студия площадью 25,6 кв. м за 6,5 млн руб.

Основные тенденции

«В начале 2021 года объем предложения на первичном рынке жилья бизнес-класса начал постепенно восстанавливаться, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За три месяца продажи открылись в шести новых проектах (в то время как в 2020 году за аналогичный период не вышло ни одного проекта). Также рынок активно пополнялся новыми корпусами в уже реализуемых комплексах. В результате объем экспозиции за квартал увеличился на 23,3%, что в количественном выражении составило почти 2,3 тыс. квартир. Столь поспешное наращивание объемов застройщиками вполне объяснимо стремлением по максимуму использовать оставшийся период программы льготной ипотеки: срок ее действия истекает, а продление – под большим вопросом.

Вместе с тем девелоперы продолжают повышать цены. Начало реализации новых объектов с ценой квадратного метра выше среднерыночного показателя, а также активизация спроса и вымывание наиболее дешевого предложения привело к тому, что средняя цена квадратного метра выросла и достигла 321,8 тыс. руб./кв.м (+7% за квартал, +24,7 за год). Такое положение вещей являются новыми реалиями рынка недвижимости Московского региона. В I квартале 2021 года примерно половина (51,7%) от всех представленных квартир на рынке находилась в корпусах на начальной стадии строительства. Таким образом, драйвером роста цен является не только спрос, но и изменение схемы финансирования строительства по 214-ФЗ, в соответствии с которой застройщики потеряли мотивацию продавать дешево на начальном этапе реализации.

Количество зарегистрированных сделок в бизнес-классе по итогам I квартала 2021 года составило около 5,6 тыс[2]. (+14% относительно аналогичного показателя 2020 года), доля ипотеки – 56%. Относительно высокая покупательская активность все еще присутствует на рынке и оказывает поддержку текущему уровню цен.

В ближайшей перспективе можно ожидать дальнейшее увеличение девелоперской активности в сегменте бизнес-класса в «старых» границах Москвы. Для этого имеются все предпосылки: учитывая, что следующие три месяца являются финишной прямой перед завершением действия льготной ипотеки, во II квартале можно ожидать крайне высокий интерес к рынку новостроек со стороны покупателей. Соответственно, в ближайшие несколько месяцев есть все условия к дальнейшему росту цен и плавному наращиванию объема экспозиции».

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам бизнес-класса в «старой» Москве, без оптовых покупок.

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка складской и индустриальной недвижимости Санкт-Петербурга по итогам 2020 года.

Предложение

Влияние пандемии COVID-19 на прирост нового предложения в сегменте качественной производственно-складской недвижимости оказалось существенным. По итогам 2020 года рынок пополнился на 107 800 кв.м новых проектов, тогда как на начало года прогнозировался прирост более чем в 200 000 кв.м.

Общий объем рынка по итогам 2020 года остался на уровне 3,05 млн. кв.м

Прирост предложения в 2020 году был обеспечен тремя проектами, два из которых имеют спекулятивную направленность и один – это проект build-to-suit для компании «Марвел Логистика».

Перспективное предложение

Несмотря на кризисные явления 2020 года, сегмент производственно-складской недвижимости продемонстрировал наибольшую устойчивость и стабильность в сравнении с другими сегментами рынка. Важнейшим фактором, который позволил избежать негативного влияния пандемии, явилось отсутствие шока спроса на складские помещения. Данный факт вместе с ростом оборотов интернет-торговли, начиная со второй половины 2020 года, позволяет нам позитивно оценивать перспективы роста нового предложения в 2021 году.

Всего, по нашим прогнозам, в 2021 году на рынок качественной производственно-складской недвижимости Санкт-Петербурга выйдет 230 000 кв.м новых спекулятивных площадей.

Кроме этого, в 2021 году ожидается ввод 118 000 кв.м складских проектов, уже реализованных по схеме build-to-suit для конечных пользователей.

Спрос

Пандемия короновируса и ограничения, связанные с ней, повлияли на поведение основных игроков.

Традиционно деловая активность на рынке складской недвижимости достигала пика в осенний период. В 2020 году пик активности сместился на постковидный сезон – летний.

На фоне дефицита качественного предложения и влияния пандемии, мы наблюдали следующие тенденции со стороны конечных пользователей:

- Увеличилось число запросов на покупку готовых объектов под собственные нужды.

- Увеличилось число запросов на покупку земельных участков площадью от 0,5 до 1,5 га под строительство складов/производств.

Складская недвижимость Санкт-Петербурга показала высокий уровень устойчивости к текущему кризису на фоне других сегментов.

Ввиду этого активизировались инвесторы, которые готовы покупать складские комплексы с арендаторами.

Вакансия и ставки аренды

Ввиду сравнительного низкого прироста спекулятивных площадей за 2020 год, объем вакантных площадей не демонстрирует значительных колебаний. За счет ввода 50 000 новых спекулятивных площадей в 4 квартале 2020 года уровень вакансии подвергся коррекции и по итогам 2020 года составляет 3,3%.

На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды.

Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 руб. за кв.м в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости КУ.

Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 руб. за кв.м в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости КУ.

Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 руб. за кв.м в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости КУ.

Предложение квартир в проектах на начальной стадии строительства в Новой Москве сократилось на 40% за последний год, подсчитали эксперты «Метриум». Доля таких квартир, как правило, более доступных по цене, чем в новостройках на высокой стадии строительства, снизилась до 24%. Вместе с тем, в готовых домах квартир совсем мало – менее 300 единиц или 3,1%.

К концу 2020 года в новостройках Новой Москвы застройщики предлагали покупателям 9,2 тыс. квартир, что сопоставимо с уровнем предложения аналогичного периода 2019 года (9,3 тыс. единиц). Однако структура предложения за прошедшие 12 месяцев кардинально изменилась: квартир в домах на котловане стало значительно меньше.

Сейчас на рынке 2,2 тыс. квартир в жилых комплексах (или отдельных корпусах), которые находятся на начальной стадии строительства. Такие варианты популярны среди клиентов, которые готовы ждать завершения стройки пару лет и стремятся сэкономить на более низкой цене на котловане. Доля таких квартир сейчас составляет 24% от общего числа объектов в продаже. Между тем в конце прошлого года на выбор у дольщиков были 3,6 тыс. единиц жилья на ранней стадии строительства, а их доля составляла 39%. Таким образом, их предложение сократилось на 40%.

«Основная причина сокращения предложения на котловане – это снижение активности застройщиков в последние два года, – говорит Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Новые проекты застройки в ТиНАО были немногочисленны, поэтому новинки сейчас автоматически становятся эксклюзивом. Этот эффект мы зафиксировали в уходящем году, когда вывели в продажу культурно-образовательный кластер Russian Design District – один из четырех новых проектов. Мы сразу привлекли внимание большого числа клиентов, которые давно ждали комплекс бизнес-класса. Приобретать новостройку на ранней стадии очень выгодно, потому что стартовые цены всегда ниже. Иными словами, таких объектов мало, и они быстро раскупаются или переходят на более высокую стадию готовности».

Одновременно увеличилось предложение новостроек на этапе монтажа этажей и в корпусах с отделочными работами. В корпусах, где идет строительство бетонного каркаса, сейчас представлены почти 4 тыс. квартир, а их доля составляет 43%. За прошедший год таких вариантов жилья стало на 11% больше.

В домах с более высокой стадией готовностью (отделка) сейчас представлены 2,8 тыс. квартир, что равно 30,4% от общего числа объектов. За год предложение жилья в почти готовых домах увеличилось на 52%.

«Покупатели жилья по-прежнему предпочитают квартиры на стадии котлована из-за более низкой цены, – говорит Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК «Испанские кварталы», «Скандинавия», «Белые ночи», «Москва А101», «Прокшино»). – Однако значительную часть 2020 года на рынок не выводилось новых корпусов. Сначала из-за пандемии, а затем – из-за особенностей работы через эскроу-счета, которые не позволяют оперативно реагировать на рыночные колебания и насыщать перегретый рынок новым предложением. Это повысило долю предложения в высокой стадии готовности, что стало значимым фактором роста средней стоимости квадратного метра жилья на рынке».

При этом, отмечают эксперты «Метриум», предложение квартир в готовых корпусах и жилых комплексах, как и год назад, существенно ограниченно. Сейчас и в конце 2019 года таких объектов менее 300 (3,1% от общего числа квартир).

«Снижение предложения жилья на ранней стадии – это одно из последствий реформы долевого строительства, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Застройщики в Новой Москве замедлили выход в продажу новых проектов в последние годы. Им нужно было время на адаптацию к новым правилам финансирования застройки и на отладку механизмов взаимодействия с банками и органами власти. Сейчас это привело к нехватке вариантов жилья на котловане и заметному росту средней строительной готовности жилых комплексов на рынке. Это значит, что выбор у клиентов, которые хотят сэкономить на стартовых ценах, значительно сократился и им придется выбирать среди более дорогих объектов на поздних стадиях».

Эксперты «Метриум» отмечают, что в 2020 году застройщики начали возводить в Новой Москве четыре жилых комплекса. Это в два раза больше, чем в 2019 году, когда были только две новинки, но меньше, чем в 2018 году (пять проектов). При этом средняя стоимость квадратного метра за последний год увеличилась почти на 30% и составила 165 тыс. рублей за кв.м.