Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

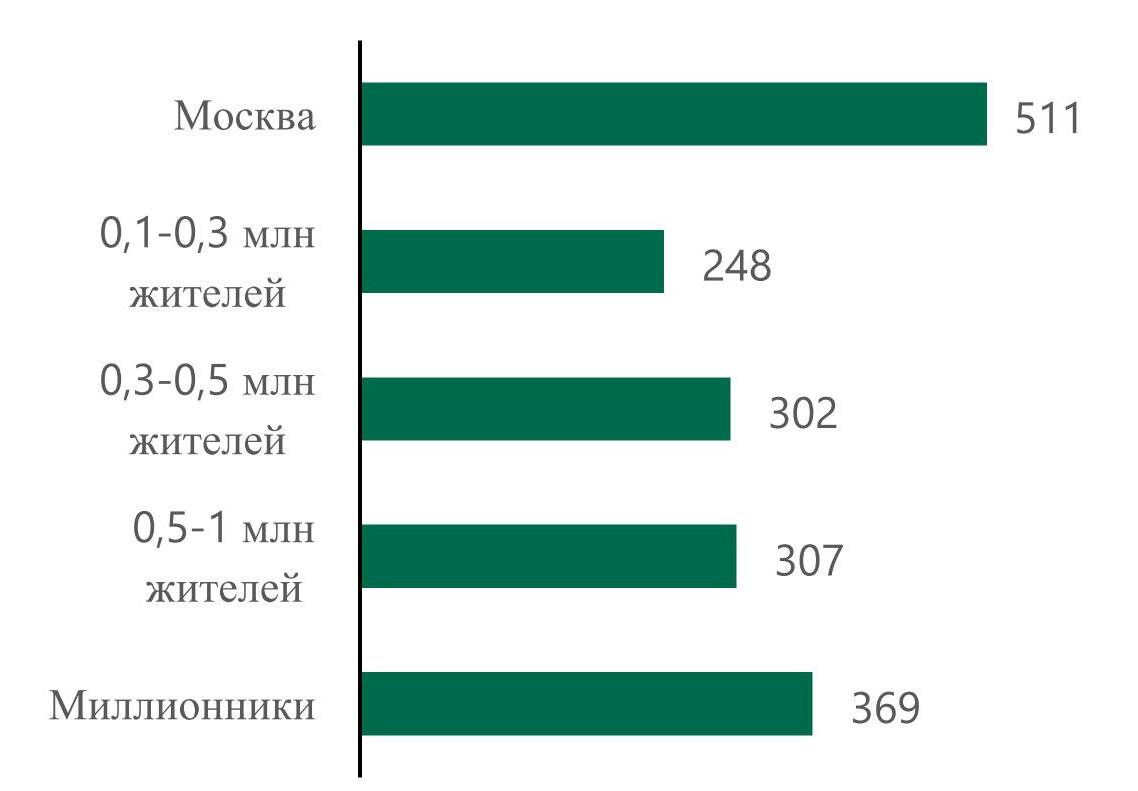

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

По данным на 1 декабря 2014 года в Санкт-Петербурге введено в эксплуатацию 2 616 967,9 кв. м жилья в 1329 домах на 43 395 квартир, включая индивидуальное жилищное строительство.

Лидером по итогам отчетного периода стал Пушкинский район, где было введено 370 436,6 кв. м в 376 домах на 6072 квартиры. На втором месте находится Приморский район с объемом введенного жилья в 358 795,3 кв. м (122 дома на 6002 квартиры). На третьем месте стоит Московский район, где всего было построено 289 222,2 кв. м с 28 домах на 4759 квартир.

Тройка лидеров в сфере индивидуального жилищного строительства выглядит следующим образом: Пушкинский район – 51 510 кв. м, Курортный район – 51 041,3 кв. м и Петродворцовый район – 28 386,7 кв. м.

В ноябре в Санкт-Петербурге введено в строй 12 домов на 4488 квартир – всего 285 616 кв. м. «Золото» за этот месяц принадлежит Красногвардейскому району, где строители ввели в эксплуатацию 8 домов на 2107 квартир – всего 126 937,3 кв. м. «Серебро» заслужил Приморский район, где введен один дом на 999 квартир – 67 976,9 кв. м. «Бронза» у Красносельского района, в котором построен один новый дом на 956 квартир – всего 63 248,4 кв. м.

Среди застройщиков, которые сдали свои жилые объекты в эксплуатацию в ноябре 2014 года ООО «ЛСР. Недвижимость – Северо-Запад», ЗАО "Балтийская жемчужина", ООО "Л1-5", ООО "ЛенСпецСтрой".

Среди законченных строительством и реконструкцией объектов общегражданского назначения за ноябрь 2014 года стоит отметить: дошкольное образовательное учреждение на 140 мест от ЗАО «Балтийская жемчужина», многофункциональный общественно-деловой центр (первый этап) от ООО "СТРОЙИНВЕСТ", техническое перевооружение и реконструкция действующего стеклопластикового производства, здание очистных сооружений и НС пожаротушения от ОАО "Средне-Невский судостроительный завод", реконструкцию нежилого здания под размещение офисов ООО «Сенатор» и другие.

С прошлого года власти объявили, что строительство объектов социальной инфраструктуры ложится на плечи девелоперов. Сегодня, как говорят участники рынка, затраты на инфраструктуру могут составлять от 5 до 20% от стоимости проекта.

Сейчас девелоперы приняли новые условия, предложенные властями Петербурга и Ленинградской области для обеспечения строящегося жилья социальными объектами и тем самым формирования более комфортной среды проживания.

«В Ленобласти детские сады и школы строятся бизнесом, но впоследствии компенсируются из налогов. В Петербурге застройщики могут выбрать удобный вариант исполнения обязательств по инфраструктуре. В среднем расходы на строительство детского сада или школы увеличивают стоимость квадратного метра жилья на несколько тысяч рублей, – рассказал руководитель департамента недвижимости ГК «ЦДС» Сергей Терентьев. – Так, строительство социальных объектов в Мурино, где ГК «ЦДС» возводит ЖК «Новое Мурино» и «Муринский посад», будет осуществляться на средства компании. Затраты на каждый детский сад в этом районе составят более 100 млн рублей, а на возведение школ потребуется около 700 млн рублей. Объекты социальной инфраструктуры возводятся в рамках региональной программы «Социальные объекты в обмен на налоги».

Маркетолог-аналитик ЗАО «БФА-Девелопмент» Екатерина Беляева подсчитала, что сейчас инфраструктурные затраты в себестоимости строительства жилья занимают 10-15%.

Евгений Богданов, генеральный директор финского проектного бюро RUMPU, оценивает затраты на инфраструктуру от 5 до 20% от стоимости инвестиционных затрат, включающих покупку земли и строительство.

Господин Богданов рассказал, что по нормативам на 1000 кв. м жилья в детских садах должно быть 35 мест, в школах – 115.

Александра Смирнова, директор направления инвестиционного брокериджа NAI Becar в Санкт-Петербурге, уточняет: «В Петербурге действуют следующие правила: на 1 тыс. жителей приходится 61 ребенок, на одного жителя — 35 кв. м жилых площадей, а на одного ребенка – 18 кв. м в социальном объекте. Таким образом, в жилом комплексе площадью 35 тыс. кв. м, где проживает 1 тыс. жителей, из которых 61 ребенок, застройщик должен возвести 1,1 тыс. кв. м детской социальной инфраструктуры. Напомню, что девелопер может не возводить социальную инфраструктуру, а заплатить в бюджет определенную денежную сумму, покрывающую расходы на возведение необходимых объектов».

Правительство Ленинградской области с 2012 года внедрило новый механизм привлечения финансирования строительства «социалки» в местах активной застройки. В рамках программы «Социальные объекты в обмен на налоги» администрация региона обещает застройщикам компенсировать расходы на создание социальных объектов в размере 70% уплаченных в областной бюджет налогов. Так, например, в 2012 году по этой схеме у застройщика уже был выкуплен детский сад в Новом Девяткино.

«Однако таких примеров не так много, и пока, как показывает практика, участие в программе правительства Ленинградской области «Социальные объекты в обмен на налоги» не гарантирует застройщикам возврата вложенных средств. Поэтому для того чтобы окупить затраты, застройщики готовы открывать частные школы. Таким образом, строители видят выход в привлечении специализированных управляющих компаний и передаче им построенных детских садов и школ на коммерческой основе», – сокрушается госпожа Беляева.

Господин Богданов отмечает, что школы не обязательно строить под государственные учреждения. «Район должен быть обеспечен определенным количеством мест в детских садах и школах. Они могут находиться как в частных, так и в государственных заведениях», – говорит господин Богданов.

Впрочем, спрос на частные школы и детские сады на окраинах города крайне мал. «Однако детские сады подобного типа периодически находят частных инвесторов, в то время как частные школы, находящиеся в спальных районах, не являются привлекательными объектами для бизнесменов и встречаются очень редко», – говорит господин Богданов.

Олег Громков, директор департамента исследований и консалтинга East Real, добавляет: «Отдельные частные детские сады могут быть востребованы даже в проектах у КАД. Это доказывает практика «Нового Оккервиля». Но они не могут полностью перекрывать нормативы, пока существует относительно бесплатная альтернатива. С частными школами еще сложнее: чтобы заработать репутацию, нужны успешные выпуски».

Мнение:

Любава Пряникова, старший консультант департамента консалтинга компании Colliers International в Санкт-Петербурге:

– Нормативы по обеспечению жителей были увеличены по новым нормативам РНГП. В итоговой версии основные изменения коснулись социальной инфраструктуры для детей, больше всего увеличены нормы для детских садов (с 35 мест на 1000 жителей до 55) и школ (120 мест против 115). Остальные показатели, в частности нормы по озеленению, нормы по обеспечению парковочными местами, даже несколько снизились. Тем не менее с принятием этих норм и законодательным закреплением затрат на строительство социальной инфраструктуры за застройщиком, по нашим оценкам, цена квадратного метра в жилых комплексах сегмента масс-маркет может вырасти на 5-10%.