Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

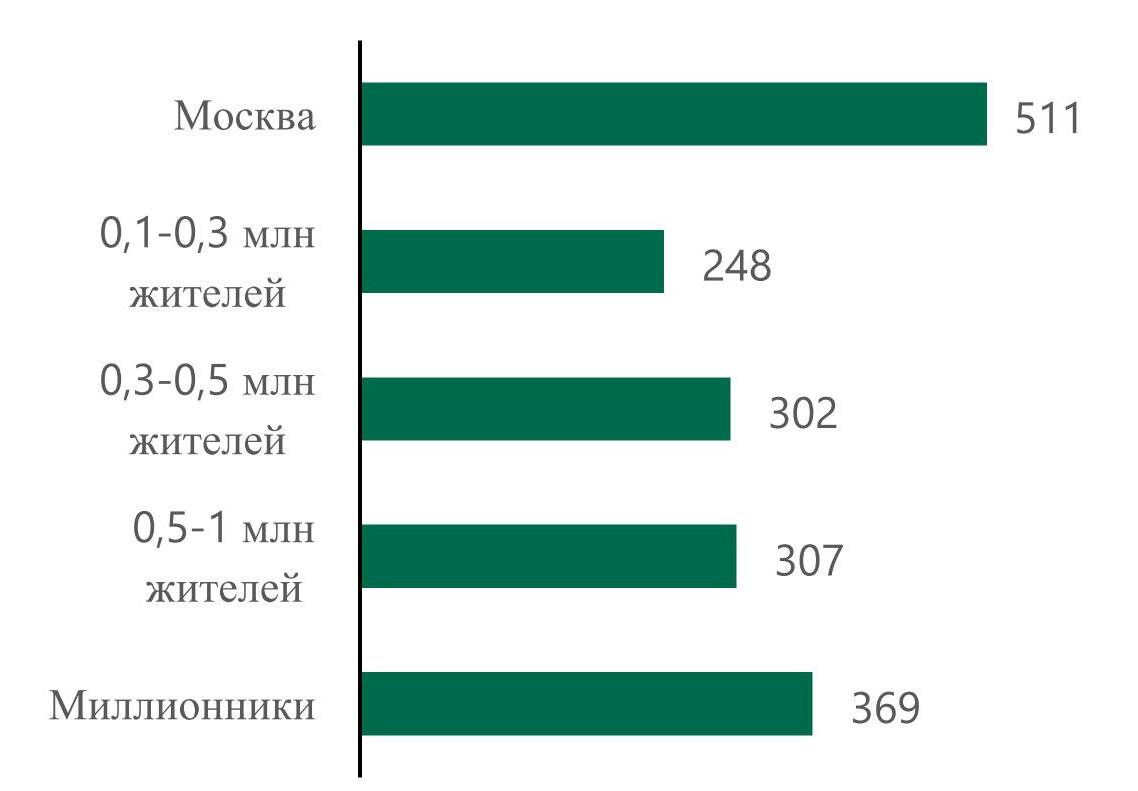

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Один из самых престижных районов Петербурга – Курортный – не может похвастать активным жилищным строительством. В 2014 году здесь ввели всего 14 тыс. кв. м жилья, а в 2015 году в районе вообще не ввели ни одного объекта.

На данный момент Курортный район является самым престижным пригородным районом Санкт-Петербурга, причинами этому являются непосредственная близость к Финскому заливу и большая протяженность береговой линии, городская прописка, удобное транспортное сообщение с обжитыми районами города, рассказала Любава Пряникова, старший консультант департамента консалтинга компании Colliers International в Петербурге. Но при всей своей элитарности район нельзя назвать зоной активного строительства, говорят эксперты. По данным руководителя консалтингового центра «Петербургская недвижимость» Ольги Трошевой, за 2013-2014 годы в Курортном районе было введено в эксплуатацию 117 тыс. кв. м жилья (без учета ИЖС), а за I квартал 2015 года и вовсе ничего не было сдано. За 2014 год на рынок Курортного района было выведено всего 14,2 тыс. кв. м жилья. На долю района в общем объеме вывода новых проектов в целом по Петербургу пришлось лишь 0,4%. При этом в продаже в 2015 году не появилось ни одного нового объекта.

Скудное предложение

На начало июля в открытой продаже находятся 11 жилых комплексов – восемь проектов класса масс-маркет (на их долю в общем объеме предложения приходится почти 58%) и три апартамент-отеля класса элит. В основном жилье массового спроса возводится в городах Сестрорецк и Зеленогорск, элитные объекты традиционно размещаются в престижных локациях вблизи курортных зон Зеленогорска, Репино и т. д. По данным госпожи Трошевой, общий объем рынка первичного жилья (без жилья в формате ИЖС и «таунхаус») в Курортном районе на конец II квартала 2015 года составил 149,8 тыс. кв. м жилья, из которых в предложении находится 43,8 тыс. кв. м. «При этом по состоянию на конец I квартала 2015 года Курортный район занимал третье место по объему предложения жилья класса элит на территории Санкт-Петербурга (10%)», – поведала эксперт.

По оценке Тамары Поповой, руководителя отдела исследований Knight Frank St Petersburg, на сегодняшний день в продаже находятся 10 жилых комплексов общей площадью 135 тыс. кв. м (около 2,4 тыс. квартир). Основной объем застройки, по словам экспертов, сосредоточен в Сестрорецке (около 80% строящихся квартир). Наиболее крупные объекты в городе – ЖК «Дом у разлива» компании «Прок» и ЖК «Дюна» компании «ЦДС». В свою очередь, Ольга Трошева в список крупнейших проектов занесла намывные территории «Новый берег» компании «Северо-Запад Инвест», застройку девелопером «Лидер Групп» бюджетным и коммерческим жильем территории аэродрома Горская (195 тыс. кв. м), проект компании «СПб Реновация» по строительству жилья в пос. Песочный (более 340 тыс. кв. м), инвестиционный проект «Петровский арсенал» компании Jensen Group – здесь с помощью привлеченных застройщиков компания планирует построить около 197 тыс. кв. м жилья.

Госпожа Трошева отмечает, что за I квартал 2015 года в Курортном районе на первичном рынке реализовано 5,5 тыс. кв. м жилья всех классов, на класс масс-маркет пришлось 80% заключенных сделок. Объем спроса в течение 2014 года фиксировался примерно на том же уровне – от 5,6 до 9,3 тыс. кв. м в зависимости от квартала. «Развитие проектов эконом- и комфорт-класса в Курортном районе тормозит высокая стоимость земли и удаленность от метро. Покупатели, приобретающие квартиры для постоянного проживания здесь, – это, как правило, те, кто уже живет в Курортном районе и реализует отложенный спрос. Или же любители загородного отдыха, кто уже имеет городскую квартиру и рассматривает приобретение больше как дачный вариант», – добавила директор управления стратегического маркетинга холдинга RBI Вера Сережина. Большой объем предложения в Курортном районе приходится на малоэтажное строительство. По данным консалтингового центра «Петербургская недвижимость», несмотря на то что многоквартирные дома составляют около 54% всего объема строящегося жилья, 7 из 12 объектов в продаже имеют этажность не выше четырех этажей с мансардой. «В общем объеме предложения превалируют малоэтажные проекты. Преимущественно коттеджные поселки (элита и бизнес-класс), стоимость которых самая высокая по Ленобласти», – соглашается Вера Сережина. По ее словам, самый крупный проект в продаже на текущий момент – поселок таунхаусов Kantele застройщика ГК «ЦДC».

Престиж не в цене

Эксперты отмечают, что, несмотря на заявленную элитарность, цены на жилье в Курортном районе намного ниже среднегородских. Так, по словам Ольги Трошевой, по данным на 1 июня, средняя цена «квадрата» в районе в сегменте масс-маркет зафиксирована на уровне 89,8 тыс. рублей за 1 кв. м. Это на 15% ниже среднего показателя по обжитым районам Петербурга. При этом традиционного «инфляционного» роста стоимости «квадрата» в районе не было – цены выросли всего на 2,5%. «Элита» на сегодняшний день стоит 250 тыс. рублей за «квадрат», что на 18% ниже среднего показателя по классу в сравнении с другими районами города. Однако по высшим сегментам цена росла активнее – на 15,5%. «Значительное изменение показателя средней цены в начале 2015 года обусловлено привязкой ценообразования объектов класса элит в локации к стоимости валют», – объяснила Ольга Трошева. По данным госпожи Сережиной, средняя цена предложения на жилье комфорт-класса в Курортном районе составляет 90 тыс. рублей за 1 кв. м, в бизнес и элите – около 160-200 тыс. рублей за 1 кв. м. Самые дорогие локации в районе – Репино и Комарово.

Без новой земли

Эпицентром внимания градозащитников, общественных активистов и оппозиционных депутатов последние пять лет был проект «Новый берег» компании «Северо-Запад Инвест», принадлежащей главе «Новатэка» Леониду Михельсону. Намыв 370 га новых территорий в Лисьем Носу, компания намеревалась привлечь застройщиков для возведения более 2 млн кв. м жилья. Однако дальше проекта дело так и не пошло – соглашение о намерениях компания подписывала еще с Валентиной Матвиенко, аппарат Георгия Полтавченко сначала отказался строить инженерную инфраструктуру под проект, потом несколько раз откладывал утверждение ППТ. Последний проект планировки был утвержден в марте 2015 года, одновременно были продлены сроки инвестпроекта – до 2028 года. Но как сообщили «Строительному Еженедельнику» источники, знакомые с ситуацией, реализация проекта, по сути, закончилась, не начавшись, – власти отбили у инвестора желание работать в городе. «Михельсон приехал на совещание, посмотрел на то, что у нас тут творится, и плюнул на это все, с этой администрацией он работать не будет», – поведал источник. Он добавил, что глава «Новатэка» успел вложить в проект более 3 млрд рублей.

Снижение реальной покупательской способности населения изменило расстановку сил на рынке недвижимости Петербурга и области. Покупатели все чаще обращаются к вторичному рынку, но не городскому, а областному, где «квадрат» стоит в два раза дешевле. Спрос на «вторичку» области составляет треть от общего объема спроса в агломерации.

Значительный рост спроса на вторичную недвижимость в Ленинградской области зафиксировали аналитики агентства «Итака». По их данным, в конце первого полугодия суммарная доля районов Ленобласти в общем объеме спроса составила 30% (см. график). Это рекордное значение за весь период наблюдений, говорят аналитики. Ранее квартиры в Ленинградской области предпочитали в среднем 18% покупателей, остальные делали выбор в пользу недвижимости в черте Петербурга.

Причина такой динамики проста: вторичная недвижимость в области в среднем почти в два раза дешевле городской – 48,8 тыс. рублей за 1 кв. м в области против 94,4 тыс. рублей в городской черте. «Непростые экономические условия, снижение уровня доходов и неуверенность в завтрашнем дне заставляют покупателей идти на компромиссы и рассматривать более практичные варианты. Например, отказавшись от покупки «однушки» в городе, можно приобрести двух- или даже трехкомнатную квартиру в пригородах Петербурга», – рассказали в компании «Итака».

Спрос на вторичное жилье в Ленобласти всегда был ниже городского. Эта тенденция сохраняется и в настоящее время, не соглашается руководитель отдела вторичного рынка агентства «ДОМПЛЮСОФИС» Екатерина Мещанова. При этом эксперт признает факт снижения стоимости квадратного метра как в Петербурге, так и в области.

По данным аналитика, средняя стоимость готового жилья в Ленинградской области составляет 48 тыс. рублей за «квадрат», а средняя стоимость строящегося жилья уже составляет 52 тыс. рублей за 1 кв. м, при этом в городе такого зазора между готовым и строящимся жильем еще пока не прослеживается. «До конца года динамика цен на готовое жилье будет отрицательная, то есть будет продолжать снижаться. Спрос на готовое жилье возрастет только после значительного увеличения разрыва между стоимостью готового и строящегося жилья», – уверена эксперт.

Спрос на вторичном рынке остается значительным, каким и был 3-5 лет назад, когда девелоперы массово зашли на прилегающие к городу территории и начали возводить рядом города-спутники, рассказал Андрей Тетыш, президент группы компаний «АРИН».

Районы-лидеры

Основной объем предложения на вторичном рынке области располагается в ближайших к Петербургу районах. Покупатели более всего заинтересованы в объектах, находящихся в районных центрах, где стоимость жилья, как правило, существенно выше.

В целом в Ленобласти есть как ликвидные районы, так и совершенно обделенные спросом, говорят эксперты. Почетное первое место в рейтинге востребованных районов занимает Всеволожский, в котором сосредоточено большое количество вторичного предложения (до 30%), а также строящихся объектов. Он же является самым дорогим по цене «квадрата». Также в лидерах Тосненский, Выборгский, Ломоносовский районы. Все остальные районы, по мнению госпожи Мещановой, относятся к неликвидным. По ее словам, наибольшим спросом пользуется новая «вторичка», лидером по объему предложений этого сегмента является опять-таки Всеволожский район (Девяткино, Кудрово, Колтуши). Кроме того, немало предложений в Никольском и Тосно.

Эти локации пользуются наибольшим спросом, так как находятся рядом с городом и имеют привлекательную стоимость объектов. «Фактически можно продать комнату в коммунальной квартире и переехать в квартиру-студию. В Никольском, например, можно за 1,5 млн рублей найти квартиру-студию в новом сданном доме. В связи с увеличением предложений нового жилья в области продать квартиру в домах до 1990-х годов постройки становится тяжелее, а в ряде случаев вопрос может быть решен только за счет существенного демпинга стоимости объекта», – рассказала аналитик. Она также добавила, что экспозиция объектов в Ленинградской области достаточна большая, поэтому поиск покупателя на однокомнатную квартиру может занять более шести месяцев.

Традиционно для вторичного рынка невысока доля инвестиционных сделок, уверяют эксперты. «На первичном рынке инвестиции в недвижимость очевидно зашкаливают, вторичный перегрет инвестициями значительно меньше», – поведал господин Тетыш.

Доля инвесторов и региональных покупателей в сегменте вторичной недвижимости заметно снижена, соглашаются в «Итаке». На рынке сегодня преобладают покупатели, нуждающиеся в срочном решении жилищного вопроса. «По предварительным данным, в июне снижение покупательской активности составит 35% по сравнению со среднегодовыми показателями 2014 года. По оптимистичным прогнозам, благодаря реализации отложенного спроса и сезонным факторам положительная динамика вернется уже в сентябре», – отметил генеральный директор АН «Итака» Сергей Галалу.

Цены и метраж

По данным аналитиков «Итаки», средняя стоимость комнаты в Ленинградской области составляет 502,5 тыс. рублей. Однокомнатные квартиры обходятся покупателям в среднем в 1,83 млн рублей, двухкомнатные – 2,5 млн рублей, трехкомнатные – 3,1 млн рублей. Наиболее доступные квартиры продаются в Сланцевском, Бокситогорском и Лужском районах.

Структура спроса на рынке областной «вторички» отличается от городской, хотя также прямо зависит от покупательской способности населения. Обычно на «двушки» в области приходится около 40% спроса, остальную долю делят однокомнатные квартиры и «трешки». В то же время в мае 2015 года однокомнатные квартиры приобрели только 12% областных покупателей, 35% купили двухкомнатные, еще 24% стали обладателями трехкомнатных апартаментов. «В городе процент покупок двух- и трехкомнатных квартир не так высок, здесь традиционно максимально востребованы «однушки», их выбирают 25-35% клиентов, в среднем по 20% в общем объеме продаж приходится на «двушки» и «трешки», – привели статистику в «Итаке».