Рост числа свободных помещений в центральных торговых коридорах к концу года замедлился

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года в сегменте московского стрит-ритейла и дала прогноз по развитию рынка в 2021 году.

Уровень вакантных помещений

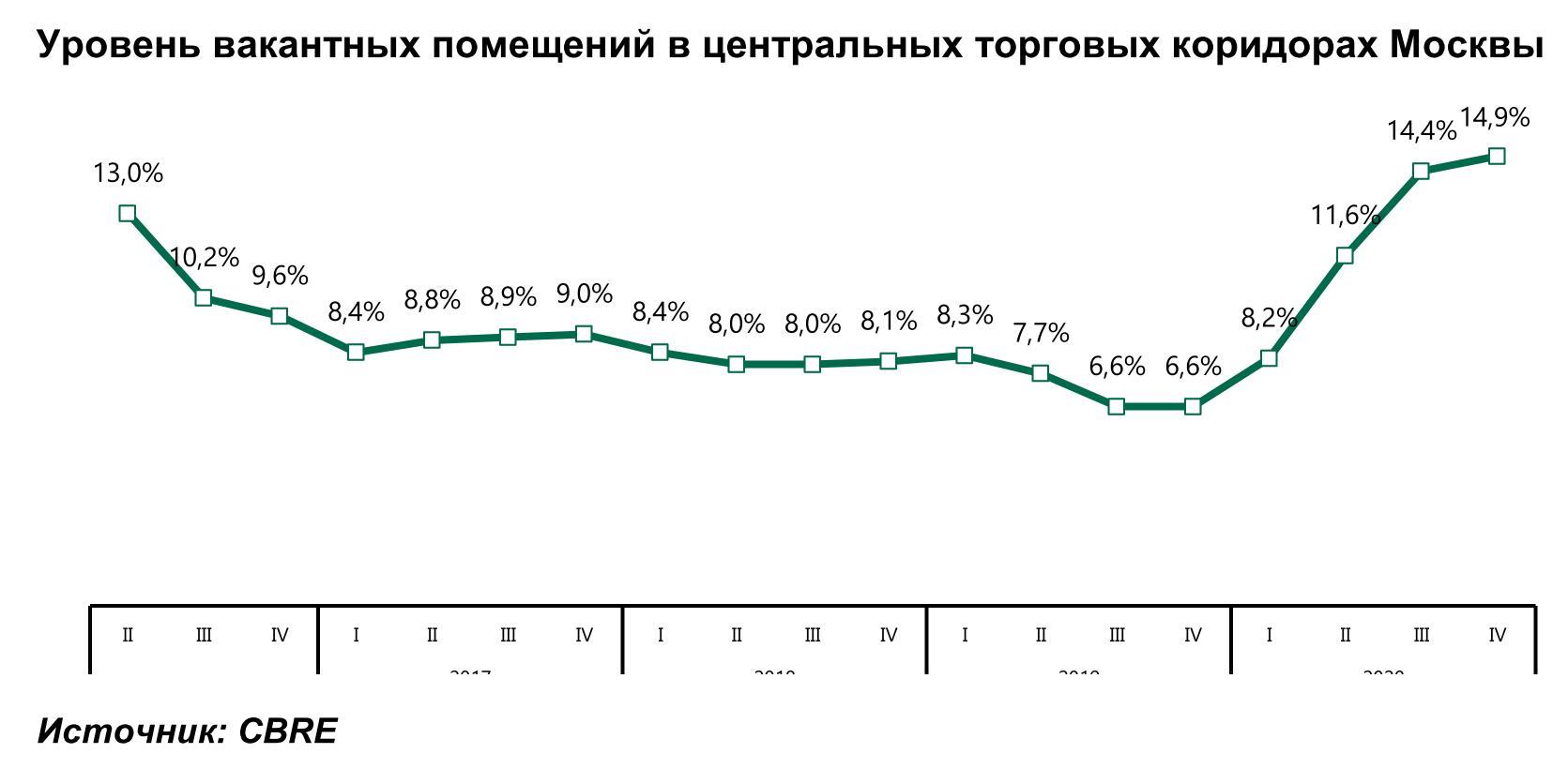

По итогам IV квартала 2020 года уровень вакантных помещений в центральных торговых коридорах Москвы составил 14,9%, увеличившись за три месяца на 0.5 п. п. В октябре-декабре 2020 зафиксировано наименьшее число закрытий с начала года – общее число освободивших помещений арендаторов почти в два раза меньше, чем в II и III кварталах.

Профиль арендаторов

Существенных изменений в структуре арендаторов центральных торговых коридоров с начала года не произошло. Как правило, ротация происходит между арендаторами аналогичной или схожей сферы деятельности. Во многом это связано с уже сложившимся профилем торгового коридора. Например, в районе Патриарших прудов, на Пятницкой и Мясницкой улицах уже долгие годы развиваются преимущественно ресторанные концепции, а улицы Петровка и Столешников переулок востребованы у fashion-ритейлеров.

Количество закрытий среди люксовых операторов за время пандемии было минимальным. Безусловно, отсутствие иностранных туристов, отмена деловых поездок негативно сказались на продажах, особенно в первой половине года. Иностранные туристы обеспечивали более 15% локальных продаж, а по итогам 2020 года количество иностранных туристов сократится на 70-80%.

Тем не менее, отток туризма был компенсирован усилением локального спроса, и многие компании по производству предметов роскоши сообщили о рекордных показателях продаж в III-IV кварталах. Стабильность расположения люксовых операторов обусловлена ограниченной зоной присутствия и дефицитом качественных опций в центре, сроком окупаемости инвестиций в отделку помещения, а также репутационными рисками в случае закрытия.

Коммерческие условия

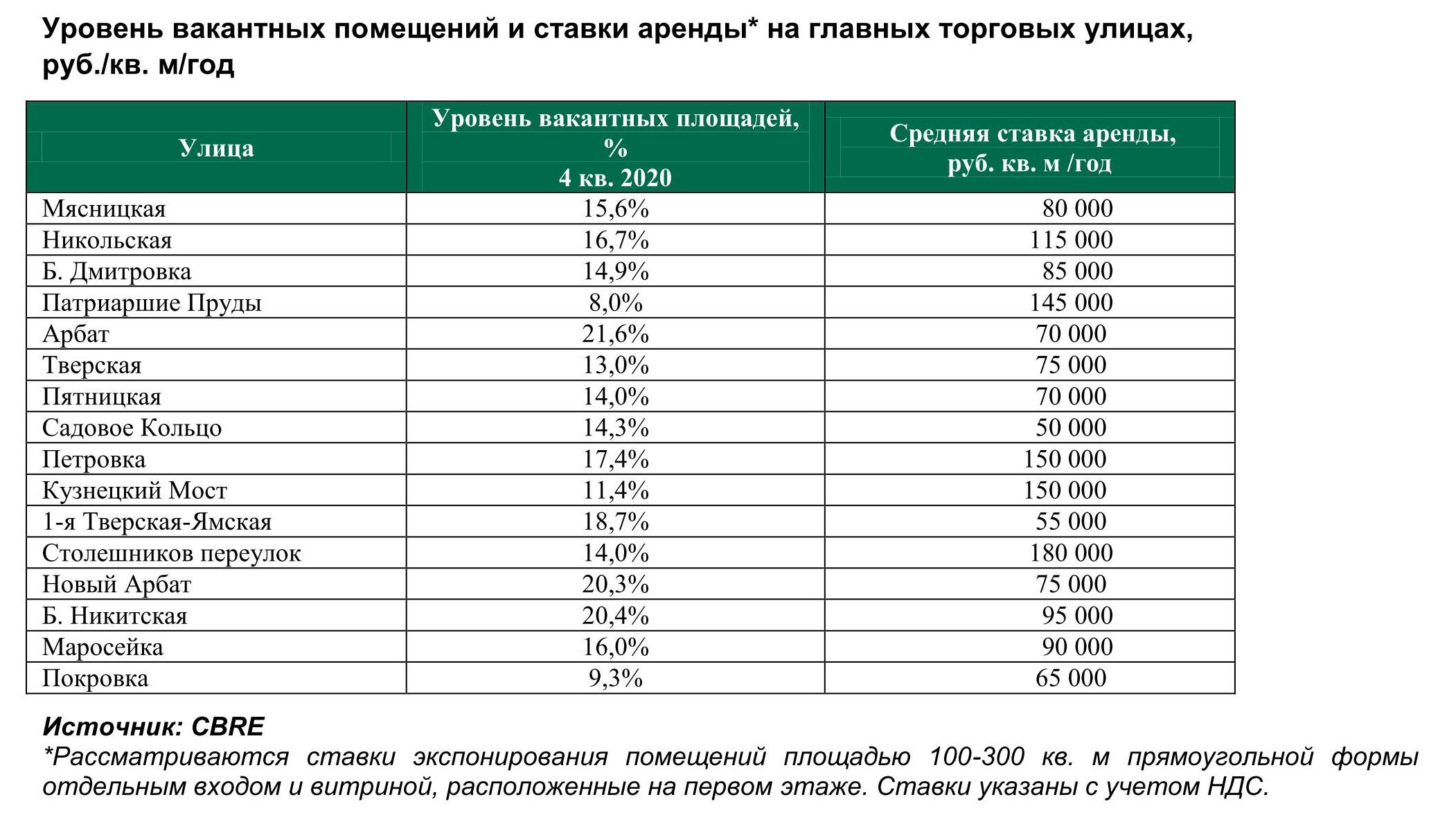

В период с октября по декабрь арендные ставки на свободные помещения в центральных торговых коридорах оставались стабильными ввиду замедления роста свободных помещений, а также по причине сохраняющегося низкого спроса со стороны ритейлеров: большинство операторов готовы вернуться к рассмотрению новых предложений аренды и обсуждению планов по развитию не ранее следующего года. Например, на улицах Арбат и Никольская, где уровень свободных помещений составляет 21,6% и 16,7% соответственно, арендодатели не корректировали ставки аренды. В востребованных локациях Патриарших прудов и центральной части ул. Кузнецкий Мост сохраняются наиболее высокие арендные ставки, значение которых не меняется с декабря 2019 г., а срок экспонирования остается одним из минимальных – 1-3 месяца. Отрицательная динамика арендных ставок сохранилась на Садовом кольце (-9%), Тверской (-6%), 1-й Тверской-Ямской (-8%) и Новом Арбате (-6%).

Прогноз

Баланс спроса и предложения в 2021 году будет зависеть от дальнейшего развития эпидемиологической ситуации во всем мире. На наш взгляд, наибольшее влияние на рынок центральных торговых коридоров сегодня оказывают следующие последствия пандемии: отсутствие туристов и отмена деловых поездок, увеличение доли офисных сотрудников, работающих из дома, а также снижение реальных располагаемых доходов населения.

- Восстановление туристического потока к докризисному уровню ожидается не ранее 2023/2024 года[1]. Таким образом, восстановление продаж у торговых операторов, ориентированных на туристический поток, займет 2-3 года.

- Возвращение работников в офисы произойдет по мере нормализации ситуации на локальном уровне. Учитывая тот факт, что компании активно возвращались к работе из офиса летом, можно предположить, что при благоприятной эпидемиологической ситуации большинство сотрудников вернется в офисы.

- Восстановление потребительского спроса к докризисному уровню, согласно последнему прогнозу Oxford Economics, ожидается не ранее 2022 г.

Юлия Назарова, руководитель направления стрит-ритейла компании CBRE отмечает:

«Несмотря на то, что темп роста закрытий замедлился, сегодня мы наблюдаем возрастающую поляризацию между участками одних и тех же улиц. Так, например, уровень вакантных помещений на ул. Петровка от Кузнецкого моста до Столешникова переулка составляет 3%, в то время как показатель между домами 17 и 34 составляет 27%, что несомненно отражается на уровне арендных ставок».

[1] The State of Fashion 2021, McKinsey & Company

.jpg) Агентство развития и исследований в недвижимости (АРИН) подготовило исследование рынка офисной недвижимости Санкт-Петербурга по итогам I квартала 2009 г. В нем рассмотрены текущая ситуация и осиновые тенденции этого сектора коммерческой недвижимости, его перспективы в ближайшей перспективе.

Агентство развития и исследований в недвижимости (АРИН) подготовило исследование рынка офисной недвижимости Санкт-Петербурга по итогам I квартала 2009 г. В нем рассмотрены текущая ситуация и осиновые тенденции этого сектора коммерческой недвижимости, его перспективы в ближайшей перспективе.

Анализ предложения

По итогам I квартала 2009 г. в Санкт-Петербурге было сдано в эксплуатацию 6 бизнес-центров класса «А» и «В+», общей офисной площадью 67,2 тыс. кв.м.

Бизнес-центры, введенные в I квартале 2009 г.

|

Тип |

Класс |

Адрес |

Название |

Офисная площадь, кв.м |

Девелопер |

|

БЦ |

А |

Свердловская наб.,д. 44 |

"Корпус Бенуа" (II очередь) |

12 000 |

УК «Теорема» |

|

БЦ |

А |

Петроградская наб., 34 |

"Линкор" |

17 650 |

ЗАО «БФА-Девелопмент» |

|

БЦ |

А |

ул. Проф. Попова, д. 37 |

"Сенатор" |

11 979 |

УК «Империя» |

|

БЦ |

B+ |

ул. Савушкина, д. 83 |

"Антарес" |

10 617 |

ООО «Антарес» |

|

БЦ |

В+ |

Пискаревский пр., 3 |

"Леон" |

6 000 |

н/д |

|

БЦ |

B+ |

Петроградская наб., д. 22 |

Atrio |

9 000 |

ООО «КомСтрой» |

|

ИТОГО |

67 246 |

|

|||

«Таким образом, на конец I квартала 2009 года объем качественных офисных площадей класса «А», «В+» и «В» составил 1149, 6 тыс. кв. м, превысив объем качественных офисных площадей на 6 % по сравнению с концом 2008 г», - комментирует итоги

Структура офисных площадей по классам

|

|

Объем офисных площадей на конец |

Объем офисных площадей на конец |

Коэффициент прироста, % |

Объем офисных площадей на конец I кв. |

Коэффициент прироста, % |

|

класс «А» |

146 425 |

310 536 |

112% |

385 665 |

24% |

|

класс «В+/В» |

531 060 |

771 856 |

45% |

797 473 |

3% |

|

ИТОГО |

677 485 |

1 082 392 |

60% |

1 149 638 |

6% |

По результатам исследования, бизнес-центры класса «А» показали наибольший прирост (24%), что, прежде всего, связано с желанием девелоперов реализовывать наиболее доходные объекты, а также с принятием новой классификации в 2008 году, которая позволила позиционировать новые объекты на окраине города в классе «А».

Прогноз ввода офисных площадей в

По оценкам специалистов АРИН, объем строительства в 2009 г. может составить около 252,8 тыс. кв.м (вместо раннее заявленных 400 тыс. кв.м). Из них в I квартале

«Одной из главных причин сокращения объемов ввода является нестабильная ситуация на мировых рынках, которая заставила большинство девелоперов приостановить проекты на начальной стадии реализации на период экономического кризиса», - рассказывает Екатерина Марковец.

Перечень бизнес-центров, ввод которых намечен на

Таким образом, общий объем качественных офисных площадей в 2009 году может составить порядка 1 326, 4 тыс. кв.м.

Бизнес-центры, ввод которых намечен на II, III и IV кварталы

|

Тип |

Класс |

Адрес |

Название |

Девелопер |

Офисная площадь, кв.м |

Срок вводa |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

МФК |

A |

ул. Савушкина, дом 126 |

«Атлантик – Сити» |

Подписывайтесь на нас:

20.04.2009 18:27

РЫНОК СТРОИТЕЛЬНЫХ МАТЕРИАЛОВ По состоянию на начало апреля 2009 года снижение цен на основные строительные материалы к декабрю 2008 года составило -7,15% (в том числе за за март -2,87%). Общее снижение цен на основные строительные материалы началось в сентябре-октябре 2008 года и составило к началу апреля 2009 года -15,29%.

Снижение цен на строительные материалы привело к снижению себестоимости строительства за январь-март 2009 года на -5,34% (в том числе за март –2,11%), а с начала кризиса в сентябре 2008 года – на 12,11 %. Изменение средних отпускных (оптовых) цен производителей на основные строительные материалы, изделия и конструкции для жилищно-гражданского строительства за 2008 год и за январь-начало апреля 2009 года

С января 2009 года цемент продолжал резко дешеветь. Однако, по итогам марта по данным пресс-службы Московской фондовой биржи (МФБ) на торгах цементом ценовой индекс цемента вырос на 1% по сравнению с показателем февраля и составил 1 975,29 руб. за тонну. Цены на основные марки цемента составили: — 500 Д0 2 708,94 руб./тонна (+12 % от показателя февраля); — 500Д20 1 871 руб./тонна (-9,3%); — 400 Д20 1 824,35 руб./тонна (+1,7%). Объем торгов цементом в марте увеличился вдвое по сравнению с прошлым месяцем. На торгах реализовано около 40 тыс. тонн цемента на сумму 77, 4 млн. рублей, заключено 45 сделок. По оценке Ассоциации поставщиков и потребителей цемента, основанной на информации от участников рынка, в марте в целом по стране было реализовано на 15% больше цемента, чем в феврале, или примерно 2,3 миллиона тонн (за первые два месяца около 4 миллионов тонн). Объем торгов цементом на МФБ в марте увеличился вдвое по сравнению с февралем месяцем. На торгах реализовано около 40 тыс. тонн цемента на сумму 77, 4 млн. рублей, заключено 45 сделок. Производство цемента в РФ в I квартале 2009 года по сравнению с аналогичным периодом прошлого года сократилось на 37% — до 7,1 млн. тонн. Такие данные приводит Федеральная служба государственной статистики (Росстат). Кроме цемента, наблюдается снижение производства и по другим основным строительным материалам. Так производство кирпича снизилось на 40,3% до 1,8 млрд. условных штук. ЖБИ и ЖБК — снижение на 42,8% до 4 млн. куб. м. Производство крупных стеновых блоков (включая бетонные блоки стен подвалов) сократилось на 54,4% — до 128 млн. условных кирпичей. В настоящее время в торгах на бирже участвуют такие компании, как «ЕВРОЦЕМЕНТ груп», «Новоросцемент», «Сибирский цемент», «Мордовцемент», «Искитимцемент», «Уралцемент», «Балцем» (Украина), «Вольскцемент», ПРУП «Белорусский цементный завод», «БазэлЦемент», а также производители из Турции. По нашей оценке цены на цемент в России в ближайшее время снижаться уже не будут, а наоборот возможен незначительный рост. В декабре–январе цены на металлопрокат достигли своего дна и практически сравнялись с себестоимостью. После небольшого оживления в феврале (+8,2%) сейчас они вновь упали до минимальных показателей. Общий индекс средних рублевых рыночных цен металлопроката по данным проекта Русмет.ру снизился за март на 4,3%. По отдельным видам сортового проката изменение цен составило: арматура: -3,1% катанка: +1,3% балка: +0,3% швеллер: -2% уголок: -1,7% круг: -1,2% квадрат: -9,6%. тонкий горячекатаный лист: -5,9% толстый горячекатаный лист: -9,5% холоднокатаный лист: -6,2% оцинкованный лист: -0,8% нержавеющий лист: -6,5%. В настоящее время стоимость тонны одного из самых активно используемых в строительстве видов проката — арматуры — составляет 16,4 - 18,87 тысяч рублей. Если тенденции последних месяцев не изменятся, то в апреле по сравнению с мартом цена арматуры и катанки изменится в пределах -2 - +1% , цена других видов сортового проката изменится на 0 - -2%, цена г/к и х/к листа снизится на 1-3%. Многие отраслевые эксперты предрекают высокую волатильность цен на металлопрокат. Средние отпускные (оптовые) цены производителей на основные строительные материалы, изделия и конструкции для жилищно-гражданского строительства на начало апреля 2009 г.

|

Департамент ценообразования в строительстве и экспертно-аналитической работы Ассоциации Строителей России совместно с

Департамент ценообразования в строительстве и экспертно-аналитической работы Ассоциации Строителей России совместно с