Остров Каменка

Приморский район уверенно входит в топ-5 самых престижных локаций Петербурга. Сегодня основное строительство развернулось в районе Каменка, в ближайшие годы здесь будет введено свыше 2,2 млн кв. м.

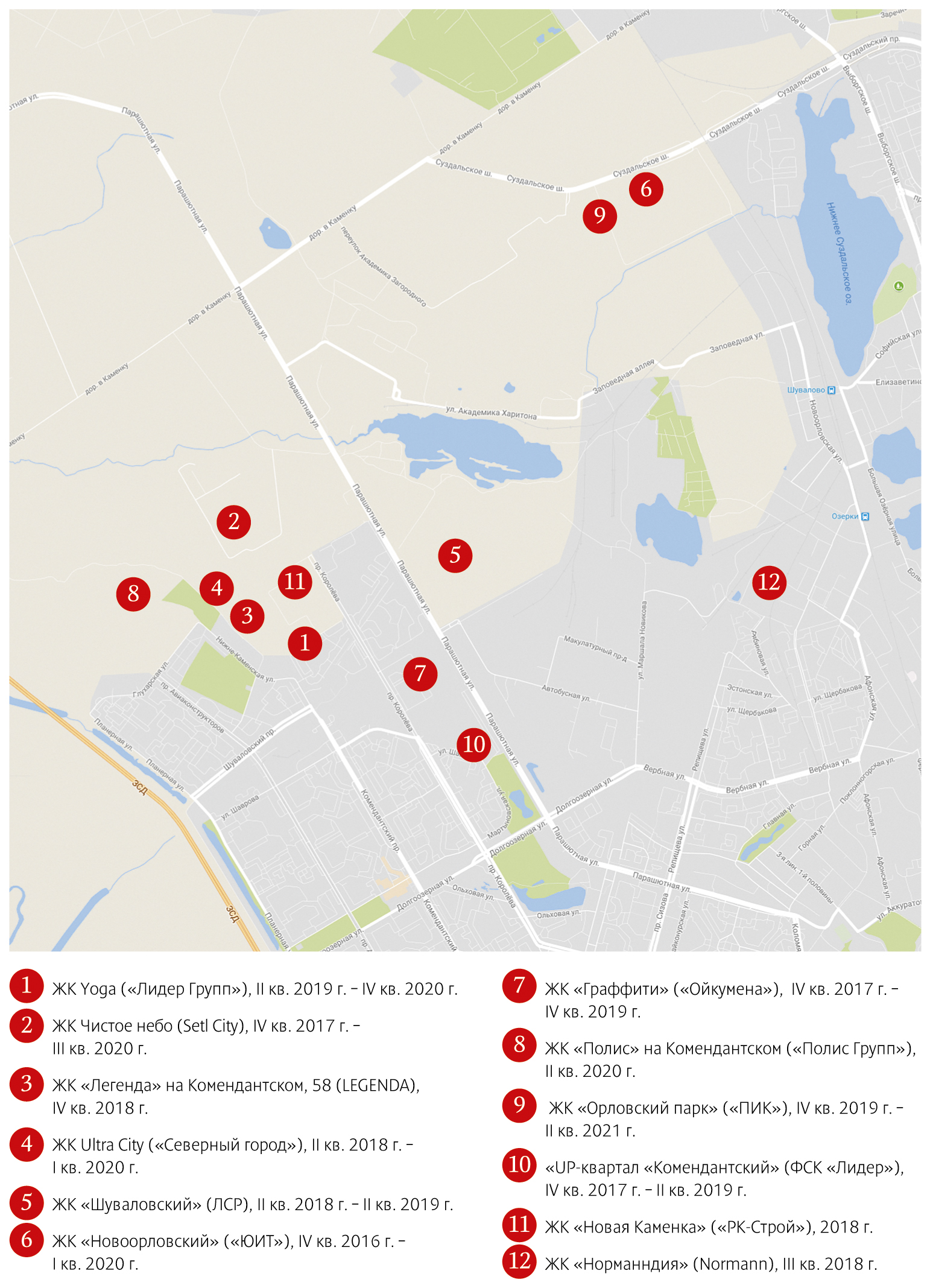

Активная застройка локации началась после открытия здесь станции метро «Комендантский проспект» в 2009 году и не менее активно продолжается сегодня в более отдаленных от «подземки» территориях в направлении Каменки. Сегодня на территории Каменка – Комендантский в активной фазе строительства находится около десятка жилых комплексов, наиболее крупные из них – ЖК «Шуваловский» («Группа ЛСР»), «Чистое Небо» (Setl City), Ultra City («Северный город» – RBI), «UP-квартал «Комендантский» (ФСК «Лидер») и др. В совокупности эти проекты предполагают создание свыше 2,2 млн кв. м жилья.

Территория на перспективу

Вера Серёжина, директор управления стратегического маркетинга холдинга RBI, подсчитала, что в активной строительной фазе сегодня здесь около 1 млн кв. м жилья – около 10% от всего объема жилищного строительства в традиционной черте Петербурга. Здесь строится три проекта эконом-класса и семь проектов комфорт-класса. «Потенциальных участков под жилищное строительство еще достаточно, а всего здесь может быть построено около 4 млн кв. м жилья», – говорит она.

Многие жилые комплексы в районе Каменки проектировались и начинали строиться уже в те времена, когда Администрация Петербурга уже обременяла застройщиков возведением социальной инфраструктуры.

Однако Антон Банин, ведущий аналитик ГК «Доверие», считает, что локация пока еще недостаточно застроена для комфортного проживания. «Ощущается нехватка социальных объектов, которые обычно появляются на завершающей стадии строительства жилых домов», – говорит аналитик. Он также обращает внимание на некоторую удаленность торговой зоны – она начинается примерно с Шуваловского проспекта вниз до станции метро «Комендантский проспект», а это также не добавляет комфорта. «Маршруты общественного транспорта ограничены по большей части Глухарской улицей и проспектом Королёва, при этом отсутствуют ключевые пробивки основных транспортных магистралей – Комендантский проспект, проспект Королёва», – перечисляет основные проблемы г-н Банин.

Вместе с тем Приморский район является самым насыщенным в Петербурге по торговым помещениям. Однако все они сконцентрированы в районе станции метро «Комендантский проспект» и «Пионерская». В самом районе Каменки расположены гипермаркеты «Лента» и «К-Раута».

Сегодня к основной застройке района – Каменке – ближайшей станцией метро является «Комендантский проспект». Она находится не слишком близко – в нескольких автобусных остановках. Однако в соответствии с действующей программой развития петербургского метрополитена, до 2025 года в районе Каменки должна открыться станция «Шуваловский проспект». Благодаря чему территория начнет развиваться активнее.

Разнообразие новостроек

В существующих проектах довольно значительный разброс цен: от 70 до 130 тыс. рублей за квадратный метр. Проекты сильно отличаются как по классу жилья, так и по стадии строительной готовности. Так, в корпусах второго этапа первой очереди ЖК Ultra City, выведенных в продажу в октябре текущего года, средняя цена составляет 95 тыс. рублей за квадратный метр. В корпусах первого этапа Ultra City, которые сдаются в этом году, – 110 тыс. рублей за квадратный метр.

«Каменку можно назвать популярной и востребованной локацией, она пользуется хорошим спросом, что мы видим и на примере нашего проекта. Здесь много нового современного жилья, а значит, складывается определенная социальная среда. Среди минусов – расположенный неподалеку мусорный полигон «Новосёлки», но в этом году город уже закрыл его и запустил проект рекультивации. В качестве недостатка локации иногда называют ее удаленность от метро и проблемы транспортного сообщения с центром. Хотя недавний ввод последнего участка ЗСД способствовал улучшению транспортной ситуации», – говорит г-жа Серёжина.

Другой проблемой для района, помимо полигона «Новосёлки», является полигон для складирования осадка, образующегося при очистке сточных вод ГУП «Водоканал Санкт-Петербурга». Полигоны создавали серьезные проблемы для жителей Приморского района последние несколько лет, недовольство жителей особенно усилилось как раз в начале 2017 года. После многочисленных жалоб жителей северной части Приморского района на неприятный запах «Водоканал» активизировал усилия по обезвреживанию осадка сточных вод. На предприятии обещают, что переработают отходы к 2020 году – там скопилось до 2 млн куб. м осадка. Рекультивация полигона «Новосёлки», который перестал принимать мусор в мае нынешнего года, но продолжает отравлять район неприятными запахами, должна начаться в ближайшее время. В апреле администрация города объявила, что ООО «ХК ГИС Энерджи», принадлежащее частным лицам, вложит 600 млн рублей в строительство станции дегазации, которая избавит район от неприятного запаха и позволит вырабатывать электроэнергию.

Справка

Площадь Приморского района составляет 109,87 кв. км. Приморский район занимает первое место в городе по численности населения и по его естественному приросту. По данным Петростата, численность населения составляет 550 тыс. чел. Район является одним из лидирующих по количеству новых строек. Благодаря своему географическому положению район занимает особое место в структуре Санкт-Петербурга. Он является буферной зоной между центральной урбанизированной частью города и курортной зоной.

Мнение

Ольга Аветисова, коммерческий директор компании «ЛСР. Недвижимость – Северо-Запад» (входит в «Группу ЛСР»):

– Приморский район – один из самых востребованных у покупателей недвижимости и наиболее активный по объемам строительства. Сейчас на его территории строится жилье в основном классов «масс-маркет» и «комфорт». Для элитных проектов он не совсем подходит, а вот для реализации объектов бизнес-класса отдельные локации подходят вполне. Наиболее активно в Приморском районе застраивается Каменка. Там сейчас формируется новый благоустроенный микрорайон. «Группа ЛСР» в этом месте (на пересечении Шуваловского проспекта и улицы Парашютной) строит жилой комплекс комфорт-класса «Шуваловский». Здесь предусмотрено достаточное количество небольших эргономичных квартир, а также просторные многокомнатные квартиры для большой семьи. При этом часть домов уже заселена.

В Приморском районе хорошо развита торговая, досуговая и социальная инфраструктура, быстро растет сеть наземного транспорта, проектируются новые станции метро. Однако стоит отметить, что это относится не ко всем локациям района. Если говорить о Каменке и жилом комплексе «Шуваловский», то за 10 минут от комплекса можно доехать до станции метро «Комендантский проспект», а также до КАД и ЗСД. К 2020 году в пешей доступности от комплекса будет открыта станция метро «Шуваловский проспект», а после 2025 года в непосредственной близости будет построена станция метро «Парашютная». Рядом находятся Новоорловский лесопарк и Юнтоловская дача.

Здесь строятся современные объекты социальной и торговой инфраструктуры. Помимо школы и двух детских садов, которые запланировано открыть в рамках проекта, в прилегающих к комплексу кварталах функционирует около 15 школ и 20 детских садов, несколько развивающих центров.

На рынке цемента Петербурга и Ленинградской области наблюдается снижение импортной продукции. По данным ЗАО «Решение», на январь 2015 года объем поставок из-за рубежа уменьшился почти в 4,5 раза. Причина – девальвация рубля, которая сделала импортный цемент малоконкурентоспособным.

Александр Батушанский, генеральный директор ЗАО «Решение», отметил, что емкость рынка цемента Петербурга и Ленинградской области по итогам 2014 года составила 4,7 млн тонн и практически не изменилась по сравнению с 2013 годом – снижение составило около 1%, то же касается и производства этого продукта, которое равняется 4,2 млн тонн.

По данным «ЕВРОЦЕМЕНТ груп», по итогам 2014 года объем потребления на рынке Ленинградской области составил 4,8 млн тонн, что на 3,2% больше, чем в 2013 году. «В связи со сложившейся экономической ситуацией в стране прогнозируется, что темпы потребления цемента в регионе в 2015 году могут быть нулевыми в случае оптимистического сценария развития рынка», – подчеркнули в компании.

В ООО «СМ ПРО» подсчитали, что в феврале 2015 года производство цемента в РФ выросло к февралю 2014 года на 1,3% и составило 3,5 млн тонн. Падение производства в январе-феврале 2015 года к такому же периоду 2014 года составило 2,2% до 6,2 млн тонн.

Аналитики ООО «СМ ПРО» констатируют, что железнодорожные перевозки цемента в РФ в феврале 2015 года уменьшились на 4,5% к соответствующему месяцу прошлого года до 1,7 млн тонн. По итогам первых двух месяцев текущего года объем трансфера цемента по железной дороге стал меньше на 5,7% к соответствующему периоду прошлого года – 3,2 млн тонн, при этом в общем объеме поставок доля перевозок цемента железнодорожным транспортом уменьшилась с 50,9 до 49,9%.

Импорт в минусе

Аналитики рынка констатируют, что с резким ростом курса евро идет исчезновение импортного цемента из стран ЕС, например Швеции, Литвы и Латвии.

По данным Александра Батушанского, доля импорта в поставках в Петербурге и Ленинградской области выросла с 12 до 14%, но с декабря 2014 года объем поставок из-за рубежа стал сокращаться и уже в январе 2015 года уменьшился почти в 4,5 раза. «Причина – девальвация рубля, которая сделала импортный цемент малоконкурентоспособным», – отметил эксперт.

По другим аналитическим данным, доля импорта цемента из стран Балтии и Беларуси на протяжении последних 2-3 лет держится на уровне 10-11%. С конца 2014 года доля поставок с заводов, находящихся на расстоянии более 1000 км от Петербурга, снизилась в два раза по сравнению с 2013 годом. Сегодня она составляет всего 7% от рынка цемента в Санкт-Петербурге и Ленобласти, констатируют аналитики.

Новый лидер

Основным событием на рынке цемента Петербурга и Ленинградской области в 2014 году стала покупка компанией «ЕВРОЦЕМЕНТ груп» предприятия Группы ЛСР в Сланцах Ленинградской области. Производительность этого завода составляет 5 тыс. тонн клинкера в сутки и 1,86 млн тонн цемента в год. Основной причиной продажи цементного предприятия, по словам Александра Вахмистрова, генерального директора Группы ЛСР, являлся профицит цемента, который стал наблюдаться на рынке региона. А так как под собственные нужды холдинг потреблял только 40% производимой предприятием продукции, актуальнее было продать производство по рыночной цене.

Александр Батушанский рассказал, что в итоге в настоящее время «ЕВРОЦЕМЕНТ груп» является основным игроком на рынке цемента региона и контролирует около 60% рынка.

Петр Донов, руководитель центра аналитических и маркетинговых исследований холдинга «ЕВРОЦЕМЕНТ груп», подтвердил, что по итогам 2014 года доля ЗАО «ЕВРОЦЕМЕНТ груп» на рынке Ленинградской области достигла 60,2%, объем отгрузок цемента составил 2,9 млн тонн. Эксперт отметил, что другие основные игроки на рынке Северо-Запада – это компания Heidelberg Cement с долей 12,5% и ЗАО «МЕТАХИМ» с долей 7,8%.

По данным других экспертов, также на рынке заметны такие производители, как Савинский цементный завод, Цементная северная компания, предприятие «Цемент», входящее в группу «Ленстройреконструкция».

Петр Донов говорит, что на долю импорта в Северо-Западном регионе приходится около 25% от всего объема. «Прогнозируется, что запланированная модернизация предприятий и их переход на «сухой» способ производства ЗАО «ЕВРОЦЕМЕНТ груп» к 2018 году позволит увеличить конкурентоспособность по себестоимости цемента, создав тем самым условия для поэтапного замещения импортных объемов в регионах СЗФО», – констатировал он.

Цена растет

Александр Батушанский констатировал, что в январе 2015 года цена на цемент по сравнению с январем 2014 года выросла на 4%, в то время как в декабре 2014-го по сравнению с декабрем 2013 года она была ниже на 2%.

Петр Донов отметил, что в течение 2014 года колебания цен были незначительны и по итогам года средневзвешенная цена потребления цемента составила 3873 рубля за тонну, что на 0,9% меньше, чем в 2013 году. «Сложившаяся экономическая ситуация в стране, инфляция, производственные издержки и рост тарифов напрямую влияют на стоимость конечной продукции. Производство цемента является энергозатратным, доставка продукции осуществляется железнодорожным и автомобильным транспортом, стоимость которого постоянно растет, а оборудование и комплектующие, необходимые для реализации модернизации цементной отрасли, пока не имеют аналогов на отечественном машиностроительном рынке и закупаются за рубежом. Все эти факторы в конечном счете увеличат среднюю стоимость цемента в 2015 году», – заключил эксперт.

Мнение:

Александр Батушанский, генеральный директор ЗАО «Решение»:

– Мы не ожидаем резкого снижения объемов строительства по сравнению с 2014 годом, так как девелоперы взяли на себя значительный объем обязательств перед покупателями жилья, которые выражаются в объемах проданного жилья. Соответственно, объемы ввода 2015 года теоретически могут быть даже выше, чем в 2014 году.

Падение, вероятно, коснется начала новых проектов, что будет зависеть от того, каким будет спрос на жилье в этом году. Вероятно, значительные проблемы в отрасли начнутся во второй половине 2015-го – начале 2016 года. Вследствие девальвации можно ожидать, что объемы импорта цемента снизятся, кроме того, вероятно, «ЕВРОЦЕМЕНТ групп» снизит объем поставок со своих заводов из других регионов, а объем загрузки нового завода в Сланцах может увеличиться. Поэтому даже в условиях падения рынка последствия для производства цемента в Ленинградской области могут быть не такими негативными, как для прочих предприятий по производству строительных материалов.

Кстати:

Компания «Лафарж» выпустила на российский рынок портландцемент для дорожных и мостовых конструкций марки ПЦ500-Д0-Н. Новый продукт предназначен для возведения особо ответственных инженерных конструкций и сооружений из бетона: мостов, путепроводов, тоннелей, цементобетонных покрытий дорог, взлетно-посадочных полос и перронов аэропортов, железобетонных шпал и др. Цемент соответствует ГОСТам 10178-85, 55224-2012. Его состав разрабатывался в соответствии с актуальными стандартами и СНиПами, применяемыми в транспортном строительстве.

Участники рынка и аналитики констатируют серьезное падение рынка металлопроката. Объем снижения потребления металлопродукции к концу 2015 года, по разным оценкам, может достигнуть 10-15%.

Об этом шла речь на заседании круглого стола «Металлопрокат и конструкции для нужд строительного комплекса Санкт-Петербурга и Ленинградской области», которое состоялось в рамках выставки «ИнтерСтройЭкспо». Организатором мероприятия традиционно выступил Российский союз поставщиков металлопродукции совместно с фирмой «Севзапметалл».

Потребление снижается

По словам Александра Романова, президента Российского союза поставщиков металлопродукции, прямое влияние на рынок металлопроката оказывает геополитическая и экономическая ситуация в России. Так, прогнозы на 2015 год – снижение ВВП на 5-7%, уменьшение объема инвестиций минимум на 10%, соответственно, строительная отрасль, которая традиционно является одним из самых мощных потребителей металлопродукции, «просядет» на 15-20%, а значит, это напрямую затронет сегмент металлопроката.

Александр Романов отметил, что в России было произведено 70,7 млн тонн металлопроката. Из них более 40 млн тонн отгружается на внутренний рынок, а все остальное идет на экспорт. Эксперт констатировал, что в России каждый год вводятся новые металлургические мощности. Так, в 2014 году компания «Северсталь» открыла металлургический комбинат в городе Балаково под Москвой, также начали свою работу электрометаллургические комбинаты в Калуге и Тюмени. Летом текущего года будет запущен завод в городе Набережные Челны на 0,5 млн тонн арматуры, а в 2016 году – в Туле мощностью 1,5 млн тонн металлопроката в год.

«Несмотря на кризис в российской экономике, новые металлургические мощности как вводятся, так и будут вводиться. Значительная часть из этих заводов ориентирована на экспорт», – отметил эксперт. Также, по его словам, российских производителей теснят китайские металлурги, которые не только импортируют сталь на наш отечественный рынок, но и вкладывают средства в запуск своих собственных производств в регионах нашей страны.

Региональный расклад

Как рассказал Валерий Голенкин, генеральный директор фирмы «Севзапметалл», в СЗФО было потреблено около 4 млн тонн, а в Петербурге и Ленобласти – 1,974 млн тонн. Сортовой прокат является основным двигателем на рынке металлопроката, занимая на рынке Петербурга около 50% от общего объема металлопродукции.

Арсен Бенглянц, директор ЗАО «Металлокомплект-М», отметил, что сегодня на рынке металлопроката представлены три типа игроков: локальные металлоторговцы, сетевые компании и торговые дома (ТД). «В 2008 году раскладка выглядела так: 37% занимали локальные компании, 47% – сетевые компании и 16% – торговые дома. После 2008 года металлокомбинаты, понимая, что им каким-то образом нужно реализовывать продукцию, стали развивать ТД, и в 2009 году сетевые компании существенно уменьшили долю рынка, а торговые дома существенно увеличили. Далее постепенно сетевые компании стали прирастать на рынке вместе с ТД, в то же самое время доля локальных игроков существенно уменьшалась до 2013 года включительно», – рассказал эксперт.

По его словам, в 2014 году 30% рынка находилось у локальных игроков, 40% – у сетевых компаний, и 34% – у торговых домов. «Сегодня динамика изменения рынка снижается, игроки не имеют возможности прирастать быстро. На рынке остались высокопрофессиональные игроки с фиксированным капиталом, потому и нет никаких перспектив серьезного перераспределения долей. По нашим прогнозам, локальные трейдеры из-за того, что с рынка снова уйдут случайные игроки, вернутся на объемы и доли 2013 года. ТД увеличат доли, но при этом у них есть реальное экспортное ориентирование. Таким образом, в условиях профицитного рынка по сортовому арматурному прокату создаются хорошие условия для развития как локальных, так и сетевых компаний», – заключил эксперт.

Дмитрий Воропаев, генеральный директор компании «Профкомплект», рассказал о ситуации в сегменте оцинкованного и полимерного (окрашенного) проката. По его словам, объем потребления оцинкованного проката в СЗФО в 2014 году составил 328 тыс. тонн, полимерного (окрашенного) проката – 206 тыс. тонн. Средний прирост рынка «оцинковки» с 2006 по 2014 год составил по 6,5% в год. В 2014 году наблюдалось сокращение рынка. В 2015 году мы прогнозируем спад на рынке на уровне 25%. Рынок полимерной продукции с 2006 по 2014 год рос на 13,5% в год. В 2014 году также наблюдается сокращение рынка. «И по итогам 2015 года мы ожидаем снижение рынка на 15%. Такие разные тенденции связаны с тем, что по оцинкованному прокату в отрасли присутствуют избыточные мощности, а значит, при снижении потребления девать металл будет некуда. В секторе полимерного проката есть существенная доля импорта, соответственно, есть возможность заместить этот импорт внутренними поставками», – добавил господин Воропаев.

Алюминиевый провал

Тимур Максютов, генеральный директор ООО «ПетроПром-М», констатировал, что сильнее всего наблюдается падение по потреблению алюминиевого проката, которое на конец года может достигнуть 15%. По его словам, объемы производства алюминия в России составляют 3,857 тыс. тонн, из них менее 25% используется в России, а остальное идет на экспорт, то есть всего потребляется внутри страны около 800 тыс. тонн.

«Падение потребления алюминия началось в 2013 году. Резкое снижение потребления шло в секторе автопрома, кабельной промышленности – до 25%. Единственная отрасль, где был рост в 23%, – это экструзия алюминиевых профилей, которые используются в строительстве при создании светопрозрачных конструкций, фасадов, витражей, окон, дверей и т. д. Также большой объем потребления приходится на вентилируемые фасады, где алюминий используется как облицовочная часть и как элементы навески. Еще алюминий используется для внутренних работ – создания межофисных перегородок, кабельных каналов и т. п.», – рассказал он.

Сегодня насчитывается около 50 заводов – производителей алюминиевых профилей, констатировал Тимур Максютов. По его словам, Северо-Запад находится на третьем месте по потреблению алюминиевых профилей. Из 25 тыс. тонн профилей, продающихся в регионе, 64% (16 тыс. тонн) потребляются стройкой. При этом в нашем регионе до сих пор нет ни одного полноценного алюминиевого завода, производящего алюминиевые профили. Есть завод в Гатчине компании «Петрокон», но он специализируется на профилях по чертежам заказчика. Строительные системы он не производит», – добавляет господин Максютов.

Тремя крупнейшими производителями, продукция которых больше всего используется в России, являются компания «Татпроф» из Набережных Челнов, «СИАЛ» из Красноярска и «Алютех» из Минска. Другие крупные компании – KRAUSS (Крымск-Москва), «Реалит» (Обнинск), КрАМЗ (Красноярск), «Петралюм» и «Доксал» из Петербурга и проч.

Мнение:

Валерий Голенкин, генеральный директор фирмы «Севзапметалл»:

– Основные сегменты потребления металлопроката – промышленность и строительство. Объем потребления черного металлопроката в Петербурге и Ленобласти в среднем оценивается в 140 тыс. тонн в месяц. В настоящее время идет процесс снижения потребления металлопродукции.

Фирма «Севзапметалл» является региональным металлоторговцем. Наш основной рынок – это Санкт-Петербург и Ленинградская область. По опыту своей компании могу сказать, что мы наблюдаем снижение отгрузок металлопроката в физическом выражении на 15-20% по отношению к 2014 году. Нужно относиться к этому со спокойствием как к тенденции на рынке. Пока персонал не сокращаем, заработную плату не уменьшаем.

Игорь Игнашев, руководитель департамента продаж в строительную отрасль и дистрибьюцию ПАО «Северсталь»:

– Компания «Северсталь» в текущем году планирует лишь увеличивать поставки в свой «материнский» Северо-Западный регион. Локомотивом потребления металлопроката в России выступает строительная отрасль, объемы поставок в эту сферу у «Северстали» из года в год растут. Драйвером по-прежнему является сортовой прокат. В этом году мы свою долю в строительном сегменте точно сохраним, а то и увеличим. В России нашу продукцию продаем через федеральные и региональные торговые сети, небольшая часть продукции уходит в строительную отрасль прямым потребителям.