9 из 10 покупателей новостроек в Петербурге выбирают жильё рядом со школой

Наличие образовательной инфраструктуры становится одним из ключевых факторов при покупке жилья в Петербурге. К такому выводу пришла компания «Главстрой Санкт-Петербург» по итогам исследования в рамках проекта «Интеграция образования и бизнеса». В опросе участвовали жители крупнейших проектов девелопера — жилого комплекса «Северная долина» и экорайона «Юнтолово».

Результаты показали, что 89% покупателей новых квартир считают наличие школ в шаговой доступности решающим условием выбора жилья. Состав респондентов отражает семейный характер спроса: 94,3% участников исследования уже воспитывают детей, ещё 3,5% планируют их рождение в ближайшее время. Таким образом, именно семьи формируют основной запрос на социальную инфраструктуру в новых районах города.

Опрос также зафиксировал интерес к дополнительному образованию: 70% родителей удовлетворены его качеством и активно вовлекают детей в спортивные секции, языковые курсы, творческие студии, а также занятия по робототехнике и программированию. Всё больше внимания уделяется профориентации: 71% респондентов заинтересованы в образовательных программах, которые дают первую профессию, особенно в сферах ИТ, инженерии, медицины, строительства и медиа. Кроме того, 68% родителей отмечают важность школьных курсов для старшеклассников, которые помогают при поступлении в ведущие университеты Петербурга.

«Основная часть нашей аудитории семейные покупатели, поэтому мы стремимся предвосхищать потребности наших будущих жителей. Мы системно сотрудничаем с образовательными учреждениями всех уровней, чтобы школы в наших жилых комплексах стали частью комплексной образовательной среды. Такая интеграция позволяет не только создавать разнообразные возможности для обучения детей, но и помогаем им определиться с дальнейшим выбором профессии», — отметил Алексей Бушуев, коммерческий директор «Главстрой Санкт-Петербург».

За 18 лет компания построила в Выборгском и Приморском районах Петербурга 13 детских садов и 9 школ. Эти объекты становятся не только элементами социальной инфраструктуры, но и площадками для внедрения новых образовательных практик. Так, в 2024 году в школе №142 в «Северной долине» при поддержке девелопера и ЦОПП СПб открылись строительные классы: учащиеся осваивают точные науки, получают рабочие специальности и знакомятся с BIM-технологиями. В «Юнтолово» в школе №428 уже пять лет работает центр цифровых дисциплин «Техноспейс».

Рыночные данные подтверждают выявленный тренд. По информации аналитиков, в 2024 году около 60% покупателей новостроек в Петербурге ориентировались на наличие школ и детских садов либо на чёткий график их ввода. Эксперты отмечают, что в условиях роста конкуренции именно социальная обеспеченность становится ключевым фактором конкурентоспособности проектов.

Тенденция подкрепляется и статистикой продаж в жилом квартале «Кронфорт. Центральный» в Кронштадте – 66% сделок были совершены семейными покупателями (реализует «ГК Алькор», входит в группу «Главстрой Санкт-Петербург). Клиентов привлекает готовая детская инфраструктура – застройщик сдал инженерный лицей на 550 мест раньше жилой части проекта, также параллельно со строительством корпусов планируется ввод детского сада на 150 мест с бассейном и кабинета врача общей практики на 80 посещений в смену.

Таким образом, образовательная инфраструктура в новых жилых районах перестала быть дополнительной опцией. Для большинства семейных покупателей она превратилась в одно из главных условий выбора жилья, а для застройщиков — в стратегический инструмент формирования устойчивого спроса.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, отмечают, что объем сделок купли-продажи офисных площадей конечными пользователями в 2020 году сократился на 46% и составил 140 040 кв. м против 258 500 в 2019 году. По итогам 2020 года доля приобретённых офисных площадей в структуре новых сделок составила 12% против 15% годом ранее.

Несмотря на негативное влияние пандемии на спрос, когда общее количество сделок уменьшилось на 32% с 203 в 2019 году до 139 в 2020 году, объем сделок купли-продажи показал положительную динамику в основных деловых районах (Ленинградский и Москва-Сити), что говорит о сохранении интереса покупателей к этим локациям, а также по южному направлению зоны между ТТК и МКАД, что связано прежде всего с активным развитием этой территории и наличием там и в зоне за МКАД качественного продукта.

Самый большой объём офисных помещений, выставленных на продажу в существующих БЦ Москвы, по данным на конец 2020 года, представлен в центральном деловом районе – 120 000 кв. м. Меньше всего офисов на продажу сегодня предлагается в Москва-Сити – 29 700 кв. м, но объём предложения в строящихся объектах в этом деловом районе составляет 253 700 кв. м. – это максимальная цифра среди всех субрынков столицы.

Динамика объемов сделок купли-продажи

Источник: CBRE, IV квартал 2020 г.

Инвестиции в недвижимость в кризис традиционно считаются способом сохранения капитала и остаются защитным активом от инфляции и колебания курсов валют. При этом в каждый кризис наблюдаются рекордные объемы сделок купли-продаж жилья в то время, как офисный сегмент остается недооцененным. С одной стороны, это во многом связано с ценой «входа», с другой стороны, выбор доступных предложений для покупки офисных блоков, как правило, ограничен несколькими объектами.

В целом динамика инвестиций в офисные помещения от года к году обусловлена выходом на рынок новых проектов, в моменте реализации качественных объектов количество и объем подобных сделок увеличивается. Так, выбор для покупателей увеличился во второй половине года за счет старта продаж комплекса Hill 8, а также за счет запуска продаж в конце года знакового проекта iCity. Благодаря большому объему площадей в iCity этот проект будет являться драйвером продаж в течение ближайших 2-3 лет.

По данным CBRE, в 2020 году увеличилась доля сделок с офисами от 500 до 1 000 кв. м за счёт снижения спроса на средние по размеру помещения от 1 001 до 3 000 кв. м. Доля крупных сделок также сократилась до 3%.

Спрос на покупку офисных помещений в основном сформирован со стороны представителей финансового и сырьевого и энергетических секторов.

Крупнейшие сделки купли-продажи офисных площадей в 2019-2020 годах

|

Компания |

Площадь, кв. м |

Бизнес-центр |

Класс |

Полугодие |

Год |

|

Алроса |

29 400 |

Севастопольский пр-т, 28, корп. 1 |

B |

1П |

2020 |

|

Альфа Страхование |

27 700 |

Парк Легенд (Башня 2) |

A |

1П |

2020 |

|

Арети |

6 300 |

Профсоюзная ул., 125к1 |

B |

1П |

2020 |

|

Конфиденциально |

1 900 |

Тессинский пер., 4, стр. 1 |

B |

2П |

2020 |

|

Олимпроект |

1 800 |

iCity |

A |

2П |

2020 |

|

Райффайзенбанк |

34 000 |

Nagatino i-Land |

B |

2П |

2019 |

|

Правительство Москвы |

31 800 |

Верейская Плаза IV |

B |

2П |

2019 |

|

Альфа-Банк |

24 600 |

Немецкий центр |

B |

2П |

2019 |

|

ВЭБ.РФ |

19 500 |

Знаменка Комплекс |

A |

1П |

2019 |

|

Газпромбанк |

18 800 |

Аквамарин, Фаза III |

A |

1П |

2019 |

Источник: CBRE, IV квартал 2020 г.

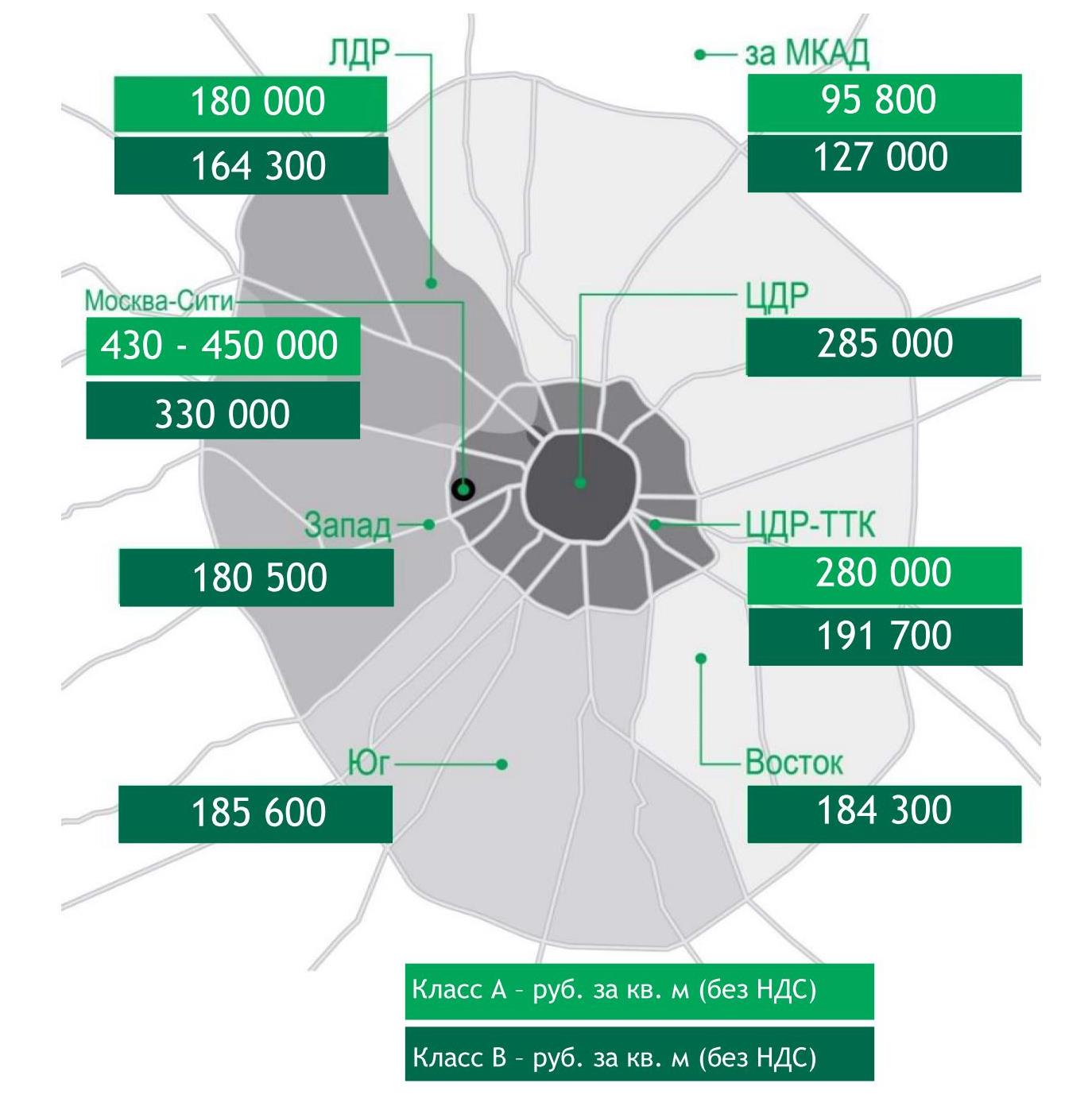

Средний уровень запрашиваемых цен продажи офисных площадей на конец 2020 года в бизнес-центрах класса А составил 180-450* тыс. руб./кв. м, в бизнес-центрах класса В – 100-300 тыс. руб./кв. м. Все цены не включают НДС.

Средневзвешенные запрашиваемые цены продажи офисных площадей в существующих бизнес-центрах по субрынкам и по классу

Источник: CBRE, IV квартал 2020 г.

По прогнозам CBRE, в 2021 году ожидается увеличение количества и объема сделок купли-продажи в розничном сегменте до уровня 2019 года. При этом спрос со стороны крупного бизнеса будет восстанавливаться медленнее, следуя за выходом экономики на устойчивые показатели роста. Отложенный спрос, согласно оценке CBRE, будет наблюдаться в полной мере уже в 2022 году. Учитывая сохранение дефицита качественных объектов для крупных корпораций, ожидается рост сделок покупки проектов для строительства бизнес-центров под собственное использование. Более того, их предложение на рынке более чем в два раза превышает объем доступных площадей в существующих бизнес-центрах.

По данным CBRE по итогам 2021 года объем сделок купли-продажи превысит 200 000 кв. м, в 2022 году данный показатель продолжит свой рост.

Александр Пятин, директор направления продаж и приобретений отдела офисных помещений CBRE, комментирует:

«В текущий период состояние рынка офисной недвижимости Москвы отлично от предыдущих кризисных периодов. Мы не видим снижения цен и ставок аренды, доля свободных площадей не демонстрирует существенного роста. Ситуация в сегменте купли-продажи также не повторяет прошлые кризисные тенденции: на рынке не произошло «массовых распродаж» объектов, более того, объем доступного предложения в существующих бизнес-центрах сократился. С одной стороны, это произошло вследствие закрытия сделок купли-продажи, с другой стороны, собственники объектов не были готовы снижать цены в соответствии с ожиданиями покупателей, поэтому приняли решение временно приостановить продажу своих активов».

По данным аналитиков сервиса «Синица», объем предложения квартир и апартаментов стоимостью до 8 млн рублей в Большой Москве составляет менее 1/5 от общего объема предложения – около 18,4%, или порядка 6,2 тыс. лотов. В таком ценовом диапазоне в старых границах Москвы предлагается около 44% лотов, и 56% – на территории Новой Москвы. При этом на сделки с таким бюджетом в старых границах Москвы приходится порядка 21%, тогда как в Новой Москве – 66%.

Наталья Шаталина, генеральный директор сервиса «Синица»: «Ценовой ориентир в 8 млн возник не случайно – он складывается из среднего размера ипотечных кредитов и 20%-го первоначального взноса. Согласно Национальному бюро кредитных историй, по итогам февраля в Москве средний размер ипотечных кредитов составил 6,41 млн рублей. То есть всего за месяц средний ипотечный кредит вырос на внушительные 690 тыс. рублей (в январе 2021 года он составлял 5,72 млн рублей). А если приплюсовать к нему сумму первоначального взноса, то сумма, необходимая для покупки квартиры в ипотеку в Москве, выросла до почти 8 млн рублей».

И в старых границах Москвы и в Новой Москве подавляющее большинство предложения в бюджете до 8 млн рублей приходится на новостройки комфорткласса – 89% и 91%, соответственно. Это преимущественно однокомнатные варианты и квартиры-студии средней площадью около 31 кв. м и в среднем по 6,7 млн рублей в пределах МКАД и по 5,9 млн рублей за его пределами. В Новой Москве также около 25% от объема предложения в рамках 8-миллионного бюджета приходится на двухкомнатные квартиры средней площадью 56,3 кв. м и в среднем за 6,7 млн рублей.

На долю бизнес-класса приходится 11% предложения в старых границах Москвы и 7% – в Новой Москве. В основном это компактные студии площадью 28 кв. м в среднем за 6,9 млн рублей и 6,8 млн рублей, соответственно.

Что касается территориального распределения объемов предложения в ценовом сегменте до 8 млн рублей, то в старых границах Москвы основной объем – порядка 56% – приходится на ЮВАО, 17% – на СВАО, 9% и 8% – на ЗАО и САО. В Новой Москве порядка 18% квартир приходится на ТАО, тогда как на НАО – 82%, при этом около 68% таких предложений сконцентрировано в трех поселениях – Сосенском (30%), Десёновском (21%) и Первомайском (17%).

«Резюмируем вышесказанное: если потенциальный покупатель присматривает квартиру в старых границах Москвы стоимостью до 8 млн рублей, то это, скорее всего, будет компактная однокомнатная квартира в районе Люблино площадью около 35,1 кв. м в новостройке комфорткласса на стадии подготовки строительной площадки. В Новой Москве за этот бюджет можно выбрать жилье в ближайших к МКАД районах (Сосенском или Десёновском), и это будет однокомнатная квартира не более 30 кв. м – тоже в новостройке комфорткласса, правда, на стадии возведения фундамента, – комментирует Наталья Шаталина. – Однако, несмотря на высокие цены, сложившиеся сейчас на рынке столичного региона, не стоит забывать о том, что вместе с ростом строительной готовности подрастет и цена квартиры. За первые полгода после старта продаж, когда строительство дома выходит из котлована и доходит до монтажа нижних этажей, стоимость может вырасти на 5-7% в зависимости от проекта, а до ввода в эксплуатацию она, как правило, прибавляет около 15-20%».