Самые продаваемые новостройки бизнес-класса Москвы по итогам 2022 года

По подсчетам аналитиков компании «Метриум», в 2022 году в 15 самых продаваемых новостройках бизнес-класса «старой» Москвы было заключено 54,6% от общего количества договоров долевого участия. Темпы продаж в самом популярном проекте сравнимы с показателями массовых ЖК. В то же время, за год число сделок в лидирующем комплексе снизилось на 42,3%.

В 2022 году в новостройках бизнес-класса «старой» Москвы было заключено на 39,4% меньше договоров долевого участия, чем в 2021 году. Доля 15 самых востребованных проектов за год выросла на 2,3 п.п.

Топ-15 наиболее популярных проектов бизнес-класса на первичном рынке за год обновился примерно на половину, его пополнили 8 жилых комплексов. Изменения произошли и в структуре рейтинга.

Лидером рейтинга стал жилой комплекс «Остров» от компании «Донстрой». По итогам 2022 года в нем заключено 1113 ДДУ (7,9% от всех ДДУ в бизнес-классе). Тем не менее, объем реализации относительно 2021 года снизился на 42,3%. Каждый месяц в «Острове» продавалось в среднем 93 квартиры. Самыми успешными периодами оказались февраль и март, когда было реализовано 234 и 241 лотов. Средняя цена квадратного метра в комплексе в декабре 2022 года достигла 550,4 тысяч рублей.

Второе место занял другой проект «Донстроя» – ЖК «Символ». В 2022 году покупатели приобрели 861 квартиру в этом жилом комплексе (6% от общего объема сделок в бизнес-классе). Среднемесячный темп реализации был равен 72 квартирам. Больше всего сделок удалось заключить в марте и июле 2022 года – 117 и 147 соответственно. Квадратный метр в этом жилом комплексе по итогам декабря 2022 года в среднем стоил 393,4 тысяч рублей.

Тройку замыкает жилой комплекс «Level Мичуринский» от девелопера Level Group. В прошедшем году в нем было совершено 649 сделок по ДДУ (4,6% от всех покупок), то есть ежемесячно продавалось в среднем по 54 квартиры. Наиболее удачными периодами оказались январь и февраль 2022 года, когда было реализовано 150 и 152 квартиры. Средняя цена квадратного метра в этом ЖК в декабре 2022 года составила 501,9 тысяч рублей.

Более половины (8) жилых комплексов, входящих в топ-15 самых продаваемых, реализуются тремя девелоперами: это «Донстрой», Level Group и MR Group. Остальные застройщики (Группа «Эталон», «РГ-Девелопмент», Coldy, «ЛСР», «ФСК», Tekta Group, ГК «Инград») строят по одному ЖК, попавшему в рейтинг.

«В топ-15 самых продаваемых новостроек бизнес-класса по итогам 2022 года вошли два наших проекта: ЖК «Метрополия» и City Bay, – отмечает Ирина Дзюба, заместитель генерального директора MR Group. – Эти проекты стали популярны благодаря схожей концепции – «город в городе». Она подразумевает наличие большого количества социальной и коммерческой инфраструктуры, что важно для покупателей. Кроме того, мы в ЖК «Метрополия» и City Bay учли важный тренд на строительство современных детских садов и школ. Думаю, что в наступившем году компания MR Group укрепит позиции в рейтинге».

Самые продаваемые новостройки бизнес-класса Москвы в 2022 году*

|

|

|

Проект |

Район |

Число ДДУ |

Доля в общем кол-ве ДДУ |

Средняя цена кв. м. в декабре 2022 года, тыс. руб. |

|

1 |

▲ |

Остров |

Хорошево-Мневники |

1113 |

7,8% |

550,4 |

|

2 |

▼ |

Символ |

Лефортово |

861 |

6,1% |

393,4 |

|

3 |

▲ |

Level Мичуринский |

Очаково-Матвеевское |

649 |

4,6% |

501,9 |

|

4 |

▬ |

Событие |

Раменки |

646 |

4,5% |

479,9 |

|

5 |

▲ |

Shagal |

Даниловский |

528 |

3,7% |

381,4 |

|

6 |

▲ |

Октябрьское поле |

Щукино |

521 |

3,7% |

327,5 |

|

7 |

▲ |

Level Причальный |

Хорошево-Мневники |

516 |

3,6% |

576,2 |

|

8 |

▼ |

Метрополия |

Южнопортовый |

470 |

3,3% |

324,4 |

|

9 |

▲ |

N’ICE LOFT |

Нижегородский |

433 |

3% |

359,6 |

|

10 |

▼ |

ЗИЛАРТ |

Даниловский |

389 |

2,7% |

484,8 |

|

11 |

▲ |

Sky Garden |

Покровское-Стрешнево |

351 |

2,5% |

318,8 |

|

12 |

▼ |

City Bay |

Покровское-Стрешнево |

342 |

2,4% |

327,9 |

|

13 |

▲ |

Ever |

Обручевский |

332 |

2,3% |

374,8 |

|

14 |

▲ |

Level Нагатинская |

Нагатино-Садовники |

319 |

2,2% |

520,3 |

|

15 |

▲ |

Foriver |

Даниловский |

297 |

2,1% |

545 |

*По количеству договоров долевого участия с физическими лицами, исключая инвестиционные сделки (покупка трех и более квартир).

Источник: «Метриум»

По данным «Метриум», средняя цена квадратного метра в новостройках бизнес-класса «старой» Москвы по итогам 2022 года составила 423,2 тысяч рублей. В 7 проектах, входящих в топ-15, данный показатель выше. Год назад таких новостроек было 6.

Сохранился тренд на существенный разброс средней цены квадратного метра в самых продаваемых комплексах бизнес-класса «старой» Москвы. Минимальная цена зафиксирована в ЖК Sky Garden (318,8 тысяч рублей), максимальная – в жилом комплексе «Level Причальный» (576,2 тысяч рублей).

«Спрос на квартиры и апартаменты в новостройках бизнес-класса «старой» Москвы в прошедшем году существенно снизился относительно 2021 года, – резюмирует Надежда Коркка, управляющий партнер компании «Метриум». – Многие потенциальные клиенты этого сегмента уехали за рубеж. Некоторые покупатели в связи со снижением доходов предпочли приобрести жилье комфорт-класса. Для стимулирования спроса многие застройщики объявляли крупный дисконт (до 35%). Полагаю, в 2023 году девелоперы продолжат привлекать клиентов скидками и спецпредложениями. Если не произойдет новых потрясений, на рынке новостроек бизнес-класса будет наблюдаться стагнация. Спрос может немного вырасти исключительно на квартиры в проектах, реализуемых опытными застройщиками в привлекательных локациях».

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, отмечают, что объем сделок купли-продажи офисных площадей конечными пользователями в 2020 году сократился на 46% и составил 140 040 кв. м против 258 500 в 2019 году. По итогам 2020 года доля приобретённых офисных площадей в структуре новых сделок составила 12% против 15% годом ранее.

Несмотря на негативное влияние пандемии на спрос, когда общее количество сделок уменьшилось на 32% с 203 в 2019 году до 139 в 2020 году, объем сделок купли-продажи показал положительную динамику в основных деловых районах (Ленинградский и Москва-Сити), что говорит о сохранении интереса покупателей к этим локациям, а также по южному направлению зоны между ТТК и МКАД, что связано прежде всего с активным развитием этой территории и наличием там и в зоне за МКАД качественного продукта.

Самый большой объём офисных помещений, выставленных на продажу в существующих БЦ Москвы, по данным на конец 2020 года, представлен в центральном деловом районе – 120 000 кв. м. Меньше всего офисов на продажу сегодня предлагается в Москва-Сити – 29 700 кв. м, но объём предложения в строящихся объектах в этом деловом районе составляет 253 700 кв. м. – это максимальная цифра среди всех субрынков столицы.

Динамика объемов сделок купли-продажи

Источник: CBRE, IV квартал 2020 г.

Инвестиции в недвижимость в кризис традиционно считаются способом сохранения капитала и остаются защитным активом от инфляции и колебания курсов валют. При этом в каждый кризис наблюдаются рекордные объемы сделок купли-продаж жилья в то время, как офисный сегмент остается недооцененным. С одной стороны, это во многом связано с ценой «входа», с другой стороны, выбор доступных предложений для покупки офисных блоков, как правило, ограничен несколькими объектами.

В целом динамика инвестиций в офисные помещения от года к году обусловлена выходом на рынок новых проектов, в моменте реализации качественных объектов количество и объем подобных сделок увеличивается. Так, выбор для покупателей увеличился во второй половине года за счет старта продаж комплекса Hill 8, а также за счет запуска продаж в конце года знакового проекта iCity. Благодаря большому объему площадей в iCity этот проект будет являться драйвером продаж в течение ближайших 2-3 лет.

По данным CBRE, в 2020 году увеличилась доля сделок с офисами от 500 до 1 000 кв. м за счёт снижения спроса на средние по размеру помещения от 1 001 до 3 000 кв. м. Доля крупных сделок также сократилась до 3%.

Спрос на покупку офисных помещений в основном сформирован со стороны представителей финансового и сырьевого и энергетических секторов.

Крупнейшие сделки купли-продажи офисных площадей в 2019-2020 годах

|

Компания |

Площадь, кв. м |

Бизнес-центр |

Класс |

Полугодие |

Год |

|

Алроса |

29 400 |

Севастопольский пр-т, 28, корп. 1 |

B |

1П |

2020 |

|

Альфа Страхование |

27 700 |

Парк Легенд (Башня 2) |

A |

1П |

2020 |

|

Арети |

6 300 |

Профсоюзная ул., 125к1 |

B |

1П |

2020 |

|

Конфиденциально |

1 900 |

Тессинский пер., 4, стр. 1 |

B |

2П |

2020 |

|

Олимпроект |

1 800 |

iCity |

A |

2П |

2020 |

|

Райффайзенбанк |

34 000 |

Nagatino i-Land |

B |

2П |

2019 |

|

Правительство Москвы |

31 800 |

Верейская Плаза IV |

B |

2П |

2019 |

|

Альфа-Банк |

24 600 |

Немецкий центр |

B |

2П |

2019 |

|

ВЭБ.РФ |

19 500 |

Знаменка Комплекс |

A |

1П |

2019 |

|

Газпромбанк |

18 800 |

Аквамарин, Фаза III |

A |

1П |

2019 |

Источник: CBRE, IV квартал 2020 г.

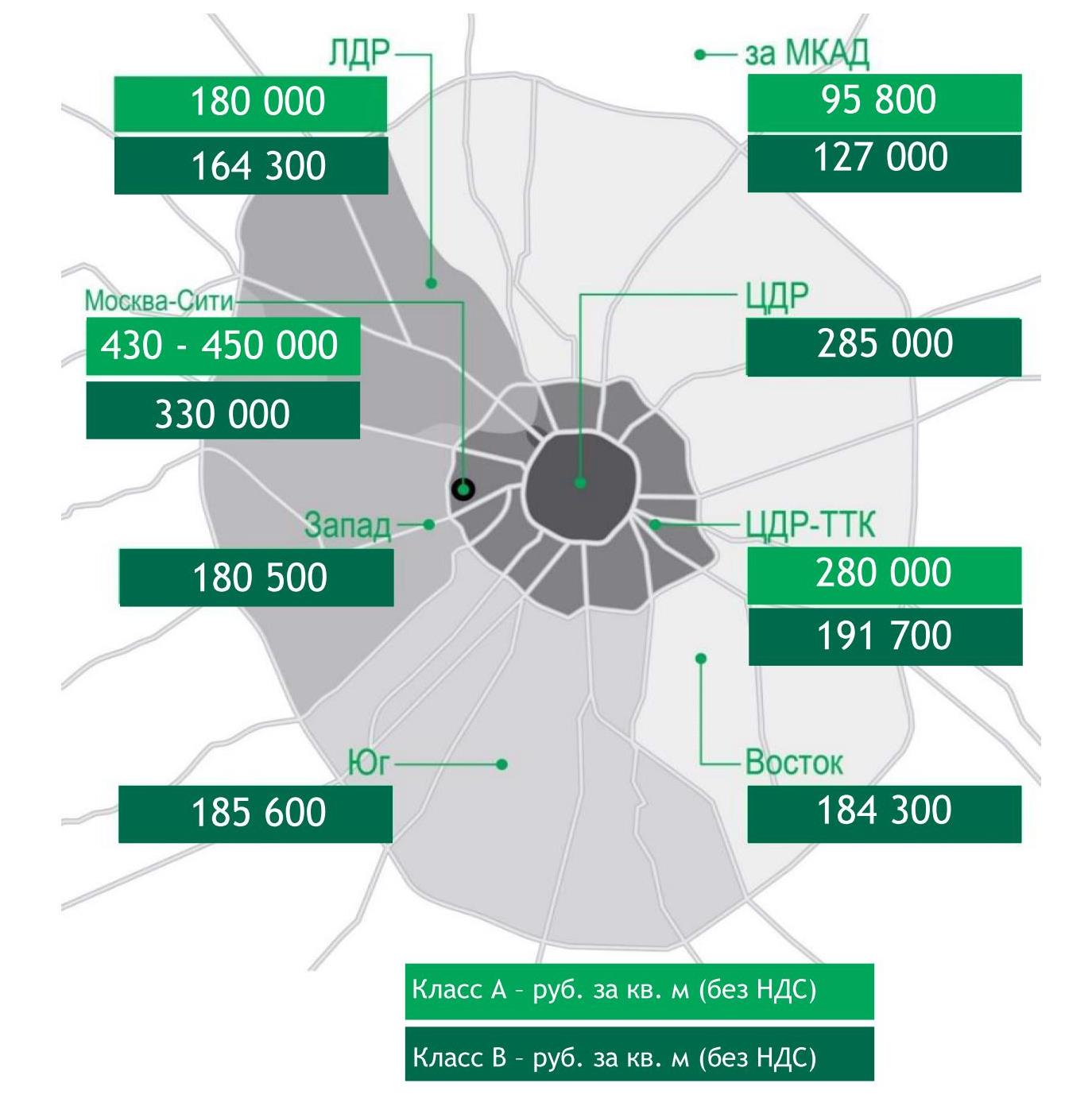

Средний уровень запрашиваемых цен продажи офисных площадей на конец 2020 года в бизнес-центрах класса А составил 180-450* тыс. руб./кв. м, в бизнес-центрах класса В – 100-300 тыс. руб./кв. м. Все цены не включают НДС.

Средневзвешенные запрашиваемые цены продажи офисных площадей в существующих бизнес-центрах по субрынкам и по классу

Источник: CBRE, IV квартал 2020 г.

По прогнозам CBRE, в 2021 году ожидается увеличение количества и объема сделок купли-продажи в розничном сегменте до уровня 2019 года. При этом спрос со стороны крупного бизнеса будет восстанавливаться медленнее, следуя за выходом экономики на устойчивые показатели роста. Отложенный спрос, согласно оценке CBRE, будет наблюдаться в полной мере уже в 2022 году. Учитывая сохранение дефицита качественных объектов для крупных корпораций, ожидается рост сделок покупки проектов для строительства бизнес-центров под собственное использование. Более того, их предложение на рынке более чем в два раза превышает объем доступных площадей в существующих бизнес-центрах.

По данным CBRE по итогам 2021 года объем сделок купли-продажи превысит 200 000 кв. м, в 2022 году данный показатель продолжит свой рост.

Александр Пятин, директор направления продаж и приобретений отдела офисных помещений CBRE, комментирует:

«В текущий период состояние рынка офисной недвижимости Москвы отлично от предыдущих кризисных периодов. Мы не видим снижения цен и ставок аренды, доля свободных площадей не демонстрирует существенного роста. Ситуация в сегменте купли-продажи также не повторяет прошлые кризисные тенденции: на рынке не произошло «массовых распродаж» объектов, более того, объем доступного предложения в существующих бизнес-центрах сократился. С одной стороны, это произошло вследствие закрытия сделок купли-продажи, с другой стороны, собственники объектов не были готовы снижать цены в соответствии с ожиданиями покупателей, поэтому приняли решение временно приостановить продажу своих активов».

По данным аналитиков сервиса «Синица», объем предложения квартир и апартаментов стоимостью до 8 млн рублей в Большой Москве составляет менее 1/5 от общего объема предложения – около 18,4%, или порядка 6,2 тыс. лотов. В таком ценовом диапазоне в старых границах Москвы предлагается около 44% лотов, и 56% – на территории Новой Москвы. При этом на сделки с таким бюджетом в старых границах Москвы приходится порядка 21%, тогда как в Новой Москве – 66%.

Наталья Шаталина, генеральный директор сервиса «Синица»: «Ценовой ориентир в 8 млн возник не случайно – он складывается из среднего размера ипотечных кредитов и 20%-го первоначального взноса. Согласно Национальному бюро кредитных историй, по итогам февраля в Москве средний размер ипотечных кредитов составил 6,41 млн рублей. То есть всего за месяц средний ипотечный кредит вырос на внушительные 690 тыс. рублей (в январе 2021 года он составлял 5,72 млн рублей). А если приплюсовать к нему сумму первоначального взноса, то сумма, необходимая для покупки квартиры в ипотеку в Москве, выросла до почти 8 млн рублей».

И в старых границах Москвы и в Новой Москве подавляющее большинство предложения в бюджете до 8 млн рублей приходится на новостройки комфорткласса – 89% и 91%, соответственно. Это преимущественно однокомнатные варианты и квартиры-студии средней площадью около 31 кв. м и в среднем по 6,7 млн рублей в пределах МКАД и по 5,9 млн рублей за его пределами. В Новой Москве также около 25% от объема предложения в рамках 8-миллионного бюджета приходится на двухкомнатные квартиры средней площадью 56,3 кв. м и в среднем за 6,7 млн рублей.

На долю бизнес-класса приходится 11% предложения в старых границах Москвы и 7% – в Новой Москве. В основном это компактные студии площадью 28 кв. м в среднем за 6,9 млн рублей и 6,8 млн рублей, соответственно.

Что касается территориального распределения объемов предложения в ценовом сегменте до 8 млн рублей, то в старых границах Москвы основной объем – порядка 56% – приходится на ЮВАО, 17% – на СВАО, 9% и 8% – на ЗАО и САО. В Новой Москве порядка 18% квартир приходится на ТАО, тогда как на НАО – 82%, при этом около 68% таких предложений сконцентрировано в трех поселениях – Сосенском (30%), Десёновском (21%) и Первомайском (17%).

«Резюмируем вышесказанное: если потенциальный покупатель присматривает квартиру в старых границах Москвы стоимостью до 8 млн рублей, то это, скорее всего, будет компактная однокомнатная квартира в районе Люблино площадью около 35,1 кв. м в новостройке комфорткласса на стадии подготовки строительной площадки. В Новой Москве за этот бюджет можно выбрать жилье в ближайших к МКАД районах (Сосенском или Десёновском), и это будет однокомнатная квартира не более 30 кв. м – тоже в новостройке комфорткласса, правда, на стадии возведения фундамента, – комментирует Наталья Шаталина. – Однако, несмотря на высокие цены, сложившиеся сейчас на рынке столичного региона, не стоит забывать о том, что вместе с ростом строительной готовности подрастет и цена квартиры. За первые полгода после старта продаж, когда строительство дома выходит из котлована и доходит до монтажа нижних этажей, стоимость может вырасти на 5-7% в зависимости от проекта, а до ввода в эксплуатацию она, как правило, прибавляет около 15-20%».