В строительной сфере кадровый голод: как привлечь в нее людей

Вклад строительной отрасли в ВВП в 2021 году достиг 14,4 трлн руб., а число занятых в ней составило 11,1 млн человек, или 15% от общего объема работающих в стране. Но именно дефицит кадров называют главным сдерживающим фактором для развития отрасли. Как переломить ситуацию, размышляет Евгения Андреева, эксперт по подбору персонала ROCKWOOL Russia, производителя решений из каменной ваты.

Строительство входит в топ-3 сфер по потребности в рабочей силе – согласно аналитике hh.ru, на строительные профессии приходится 16% от всех актуальных вакансий в стране. При этом на одну вакансию в сфере «Строительство, недвижимость» приходится всего 1,5 активных резюме – что характерно для острой нехватки кадров. По данным Министерства строительства РФ, до 2030 года в отрасль необходимо привлечь от 1,5 до 2 млн человек. Но общий выпуск соответствующих специалистов в сфере высшего образования составляет 30 тыс. человек в год, а в среднем профессиональном образовании — 45 тыс. Уже сейчас очевидно, что этого недостаточно, и крупнейшим представителям отрасли необходимо подключаться к решению проблемы.

Сложности с персоналом сегодня испытывает не только строительная, но и многие другие отрасли. Основная причина - последствия демографического кризиса 1990-х годов. Во-вторых, отъезд мигрантов. Снижение численности этой категории работников весьма болезненно сказывается именно на строительной отрасли. По данным мониторинга экономической ситуации РАНХиГС, на 1 мая в России находилось 3,35 млн трудовых мигрантов, что на 18% меньше, чем в доковидном 2019 году, но на четверть больше по сравнению с 1 мая 2021 года. Таким образом, объем иностранной рабочей силы в стране постепенно восстанавливается, однако это происходит медленнее, чем необходимо для сферы строительства.

При этом ключевой момент – это низкая популярность индустрии на рынке труда. Согласно результатам Randstad Employer Brand Research, строительство в России уступает нефтегазовой отрасли, бытовой технике и электронике, автобизнесу, производству сетевого и телекоммуникационного оборудования, а также транспорту.

Во многом низкая привлекательность отрасли связана с тем, что продукты, которые производят строительные компании, это не самые заметные на потребительском рынке товары. Гораздо более узнаваемы, а значит, и более привлекательны для специалистов начального уровня те индустрии, чью продукцию люди видят ежедневно. Кроме того, профильных вузов в стране не так уж много. И на выходе специалистов в строительной отрасли мало, а вот работы для них все больше.

Если подходить к вопросу глобально, то нужно заниматься популяризацией профессий, связанных со строительством. Выпускники старших классов также нуждаются в информации по тому кругу профессий, которые не потеряют популярность в ближайшие годы и будут востребованы. Таким образом, они смогут более целенаправленно поступать в ВУЗы, которые готовят профессионалов в сфере строительства.

Как привлекать работников на стройку

Классическая реклама профессий не работает. Все мы больше склонны верить обычным людям, которые могут честно и правдиво рассказать о работе в конкретной компании. Поэтому нужно делать все, чтобы сотрудники стали амбассадорам бренда: с удовольствием рассказывали о том, где и как работают. Это расширяет сеть контактов, а симпатия к бренду работодателя растет.

При этом лояльность сотрудников к бренду работодателя не должна быть искусственной. Чтобы люди сами хотели рассказывать о своей компании, нужно создать несколько условий:

- Достойная заработная плата – это очевидный базовый момент. По данным, предоставленным аналитиками hh.ru, средние зарплатные ожидания инженеров ПТО в Москве – около 130 тысяч рублей, прорабы рассчитывают в среднем на 100 тысяч, монтажники, штукатуры, электромонтажники - на 70–80 тысяч. И чем больше профессиональный опыт соискателя, тем выше запросы;

- Адекватные и безопасные условия труда – принципиально важный фактор для работников строительной сферы. По нашим наблюдениям, одна из распространённых причин увольнений по собственному желанию в строительстве – изношенная инфраструктура и устаревшее оборудование либо попросту его отсутствие;

- Стабильность и надежность компании – фактор, влияние которого обострилось штормовой экономической ситуации;

- Устойчивое развитие (комплекс мер, направленных на сохранение окружающей среды) – это то, что сегодня очень влияет на имидж компании в глазах и начинающих, и уже опытных специалистов;

- Культура обратной связи в компании – очень важный инструмент. Мы, например, ежегодно проводим исследование мнений сотрудников, их вовлеченности, мотивации во всех странах присутствия ROCKWOOL. По итогам прошлого года, показатель Удовлетворенности и Мотивации сотрудников составляет 82 и 90 баллов (из 100 возможных), что выше средних значений по компании и индустрии.

Кроме того, есть смысл работать над тем, что сотрудники говорят о вашей компании, и здесь принципиально важны честные отзывы. Недавно мы активировали такую возможность на своей странице работодателя на hh.ru: любые соискатели могут зайти и увидеть отзывы о работе в компании.

В сложившихся условиях не стоит рассчитывать, что ситуация с кадрами в строительстве резко изменится. Столь выраженный дефицит закрыть сложно, и этот рынок еще долго будет рынком соискателя. Но работодатели имеют все ресурсы, чтобы изменить отношение к отрасли как таковой – и в перспективе нескольких лет это даст свои плоды.

Вторичная недвижимость в России продолжила дорожать в I квартале этого года, установили специалисты федерального портала «МИР КВАРТИР» по итогам исследования цен в 70 городах страны (включая Московскую и Ленинградскую области) с населением более 300 тыс. человек. В выборку вошли все квартиры вторичного рынка, за исключением элитных.

Выяснилось, что за I квартал 2021 года в 63 городах квадратный метр «вторички» подорожал, в 7 подешевел.

Больше всего увеличились в цене квартиры в Сургуте (+9,3%), Якутске (+9,1%), Ленинградской области (+9%), Казани (+9%), Твери (+8,5%), Воронеже (+8,4%), Кургане (+7,1%), Сочи (+7,1%), Тольятти (+7,1%) и Симферополе (+7%).

Подешевели вторичные «квадраты» в Архангельске (–6,4%), Махачкале (–5,5%), Чите (–4,6%), Ростове-на-Дону (–1,6%), Томске (–1,1%), Грозном (–0,2%) и Кирове (–0,1%).

За I квартал средний квадратный метр на вторичном рынке в целом по стране достиг 71,3 тыс. рублей, увеличившись на 3%.

По средней цене предложения в лидеры подорожания за последние три месяца вышли Тверь (+8,3%), Магнитогорск (+7,9%), Сургут (+7,2%), Нижний Новгород (+7%), Череповец (+6,7%), Курган (+6,5%), Калуга (+6,3%) Новокузнецк (+6,1%), Смоленск (+6%) и Ярославль (+5,7%).

В 9 из 70 городов средняя цена квартиры, по данным Mirkvartir.ru, снизилась. Это Ростов-на-Дону (–6,6%), Архангельск (–6,3%), Краснодар (–5%), Махачкала (–3,5%), Чита (–2,9%), Томск (–2,3%), Тюмень (–1,4%), Грозный (–0,8%) и Пермь (–0,3%).

В целом по всем городам средний лот стоит 4,1 млн рублей, что на 2,4% дороже, чем в начале года.

«В январе-марте этого года мы наблюдали отголоски потребительского бума 2020 года. На первичном рынке пока продолжает действовать льготная ипотека и растут цены, и «вторичка», как всегда, с некоторым лагом догоняет новостройки, – комментирует Павел Луценко, генеральный директор федерального портала «МИР КВАРТИР». – Однако повышение Центробанком ключевой ставки неизбежно вызовет подорожание ипотеки на «вторичке», что охладит спрос на квартиры. А с ростом процентов по банковским вкладам будет снижаться и инвестиционный интерес к недвижимости».

Цены на вторичном рынке в городах России

|

№ |

Город |

Цена, руб./кв. м |

Прирост за I квартал 2021 |

Ср. цена квартиры, руб. |

Прирост за I квартал 2021 |

|

1 |

Москва |

257458 |

3,2% |

14596675 |

1,2% |

|

2 |

Сочи |

145098 |

7,1% |

8858849 |

4,1% |

|

3 |

Санкт-Петербург |

144766 |

4,8% |

9563316 |

4,1% |

|

4 |

Владивосток |

133780 |

0,7% |

6959338 |

1,0% |

|

5 |

Севастополь |

103909 |

1,3% |

6401994 |

1,3% |

|

6 |

Казань |

99135 |

9,0% |

5675287 |

2,7% |

|

7 |

Хабаровск |

97074 |

4,7% |

5396068 |

3,6% |

|

8 |

Московская область |

97048 |

5,1% |

5298043 |

2,0% |

|

9 |

Якутск |

92937 |

9,1% |

5252724 |

4,3% |

|

10 |

Сургут |

90884 |

9,3% |

5525084 |

7,2% |

|

11 |

Симферополь |

90329 |

7,0% |

5160344 |

5,5% |

|

12 |

Нижний Новгород |

82905 |

6,9% |

4734214 |

7,0% |

|

13 |

Иркутск |

82467 |

4,6% |

4717674 |

3,2% |

|

14 |

Екатеринбург |

80677 |

2,4% |

4717390 |

0,3% |

|

15 |

Новосибирск |

80173 |

5,0% |

4326688 |

1,2% |

|

16 |

Уфа |

77129 |

4,0% |

4306128 |

3,0% |

|

17 |

Тула |

72910 |

1,3% |

4189521 |

0,5% |

|

18 |

Тюмень |

72813 |

0,9% |

4490745 |

-1,4% |

|

19 |

Ленинградская область |

72792 |

9,0% |

3763114 |

4,2% |

|

20 |

Калининград |

72163 |

1,5% |

4492259 |

0,2% |

|

21 |

Красноярск |

71628 |

3,2% |

3952331 |

0,5% |

|

22 |

Белгород |

67306 |

0,4% |

3906969 |

1,5% |

|

23 |

Краснодар |

66205 |

0,2% |

3585496 |

-5,0% |

|

24 |

Томск |

65584 |

-1,1% |

3582708 |

-2,3% |

|

25 |

Самара |

64720 |

5,6% |

3665255 |

1,9% |

|

26 |

Мурманск |

63940 |

6,3% |

3442810 |

3,7% |

|

27 |

Чита |

63345 |

-4,6% |

3969060 |

-2,9% |

|

28 |

Калуга |

62749 |

5,2% |

3573701 |

6,3% |

|

29 |

Ростов-на-Дону |

62579 |

-1,6% |

3227370 |

-6,6% |

|

30 |

Воронеж |

62211 |

8,4% |

3497439 |

3,9% |

|

31 |

Пермь |

62170 |

4,3% |

3400121 |

-0,3% |

|

32 |

Улан-Удэ |

60877 |

3,0% |

3182583 |

0,1% |

|

33 |

Владимир |

60599 |

2,2% |

3582205 |

2,2% |

|

34 |

Тверь |

59966 |

8,5% |

3578443 |

8,3% |

|

35 |

Ярославль |

59656 |

6,9% |

3506463 |

5,7% |

|

36 |

Набережные Челны |

59419 |

5,4% |

3320715 |

5,6% |

|

37 |

Омск |

58892 |

4,1% |

3224215 |

1,6% |

|

38 |

Барнаул |

58770 |

4,2% |

3128165 |

1,4% |

|

39 |

Ижевск |

57240 |

6,3% |

2888819 |

4,7% |

|

40 |

Архангельск |

57011 |

-6,4% |

3177242 |

-6,3% |

|

41 |

Пенза |

55847 |

6,3% |

2912497 |

4,3% |

|

42 |

Ставрополь |

55236 |

5,4% |

3329621 |

0,9% |

|

43 |

Курск |

54219 |

2,1% |

3161349 |

3,5% |

|

44 |

Кемерово |

53524 |

3,5% |

2862189 |

1,8% |

|

45 |

Орел |

52411 |

3,0% |

3053965 |

3,4% |

|

46 |

Рязань |

51698 |

5,7% |

2960181 |

4,6% |

|

47 |

Волгоград |

51581 |

2,1% |

2932738 |

2,3% |

|

48 |

Липецк |

51261 |

4,4% |

2809978 |

4,6% |

|

49 |

Саранск |

51185 |

4,6% |

2717765 |

3,0% |

|

50 |

Чебоксары |

50957 |

4,5% |

2896625 |

4,7% |

|

51 |

Новокузнецк |

50699 |

6,9% |

2817080 |

6,1% |

|

52 |

Вологда |

50417 |

1,5% |

2733169 |

1,2% |

|

53 |

Череповец |

50114 |

4,4% |

2900420 |

6,7% |

|

54 |

Грозный |

49056 |

-0,2% |

3263207 |

-0,8% |

|

55 |

Иваново |

48324 |

4,0% |

2664665 |

1,8% |

|

56 |

Саратов |

48224 |

4,9% |

2720699 |

1,8% |

|

57 |

Киров |

47693 |

-0,1% |

2467940 |

0,3% |

|

58 |

Оренбург |

47182 |

4,7% |

2404966 |

2,4% |

|

59 |

Ульяновск |

47067 |

2,7% |

2628298 |

1,0% |

|

60 |

Тольятти |

46953 |

7,1% |

2685200 |

3,4% |

|

61 |

Смоленск |

46275 |

5,2% |

2642825 |

6,0% |

|

62 |

Астрахань |

46092 |

6,0% |

2782701 |

4,4% |

|

63 |

Владикавказ |

45498 |

3,3% |

3103580 |

2,5% |

|

64 |

Волжский |

45138 |

1,7% |

2413263 |

3,4% |

|

65 |

Брянск |

44306 |

1,9% |

2577031 |

4,8% |

|

66 |

Челябинск |

43622 |

3,7% |

2488210 |

2,5% |

|

67 |

Курган |

42682 |

7,1% |

2127687 |

6,5% |

|

68 |

Махачкала |

42381 |

-5,5% |

3018667 |

-3,5% |

|

69 |

Нижний Тагил |

37106 |

3,1% |

1888933 |

1,6% |

|

70 |

Магнитогорск |

35967 |

6,0% |

1973071 |

7,9% |

|

Среднее |

71341 |

3,0% |

4098366 |

2,4% |

Источник: mirkvartir.ru

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, отмечают, что объем сделок купли-продажи офисных площадей конечными пользователями в 2020 году сократился на 46% и составил 140 040 кв. м против 258 500 в 2019 году. По итогам 2020 года доля приобретённых офисных площадей в структуре новых сделок составила 12% против 15% годом ранее.

Несмотря на негативное влияние пандемии на спрос, когда общее количество сделок уменьшилось на 32% с 203 в 2019 году до 139 в 2020 году, объем сделок купли-продажи показал положительную динамику в основных деловых районах (Ленинградский и Москва-Сити), что говорит о сохранении интереса покупателей к этим локациям, а также по южному направлению зоны между ТТК и МКАД, что связано прежде всего с активным развитием этой территории и наличием там и в зоне за МКАД качественного продукта.

Самый большой объём офисных помещений, выставленных на продажу в существующих БЦ Москвы, по данным на конец 2020 года, представлен в центральном деловом районе – 120 000 кв. м. Меньше всего офисов на продажу сегодня предлагается в Москва-Сити – 29 700 кв. м, но объём предложения в строящихся объектах в этом деловом районе составляет 253 700 кв. м. – это максимальная цифра среди всех субрынков столицы.

Динамика объемов сделок купли-продажи

Источник: CBRE, IV квартал 2020 г.

Инвестиции в недвижимость в кризис традиционно считаются способом сохранения капитала и остаются защитным активом от инфляции и колебания курсов валют. При этом в каждый кризис наблюдаются рекордные объемы сделок купли-продаж жилья в то время, как офисный сегмент остается недооцененным. С одной стороны, это во многом связано с ценой «входа», с другой стороны, выбор доступных предложений для покупки офисных блоков, как правило, ограничен несколькими объектами.

В целом динамика инвестиций в офисные помещения от года к году обусловлена выходом на рынок новых проектов, в моменте реализации качественных объектов количество и объем подобных сделок увеличивается. Так, выбор для покупателей увеличился во второй половине года за счет старта продаж комплекса Hill 8, а также за счет запуска продаж в конце года знакового проекта iCity. Благодаря большому объему площадей в iCity этот проект будет являться драйвером продаж в течение ближайших 2-3 лет.

По данным CBRE, в 2020 году увеличилась доля сделок с офисами от 500 до 1 000 кв. м за счёт снижения спроса на средние по размеру помещения от 1 001 до 3 000 кв. м. Доля крупных сделок также сократилась до 3%.

Спрос на покупку офисных помещений в основном сформирован со стороны представителей финансового и сырьевого и энергетических секторов.

Крупнейшие сделки купли-продажи офисных площадей в 2019-2020 годах

|

Компания |

Площадь, кв. м |

Бизнес-центр |

Класс |

Полугодие |

Год |

|

Алроса |

29 400 |

Севастопольский пр-т, 28, корп. 1 |

B |

1П |

2020 |

|

Альфа Страхование |

27 700 |

Парк Легенд (Башня 2) |

A |

1П |

2020 |

|

Арети |

6 300 |

Профсоюзная ул., 125к1 |

B |

1П |

2020 |

|

Конфиденциально |

1 900 |

Тессинский пер., 4, стр. 1 |

B |

2П |

2020 |

|

Олимпроект |

1 800 |

iCity |

A |

2П |

2020 |

|

Райффайзенбанк |

34 000 |

Nagatino i-Land |

B |

2П |

2019 |

|

Правительство Москвы |

31 800 |

Верейская Плаза IV |

B |

2П |

2019 |

|

Альфа-Банк |

24 600 |

Немецкий центр |

B |

2П |

2019 |

|

ВЭБ.РФ |

19 500 |

Знаменка Комплекс |

A |

1П |

2019 |

|

Газпромбанк |

18 800 |

Аквамарин, Фаза III |

A |

1П |

2019 |

Источник: CBRE, IV квартал 2020 г.

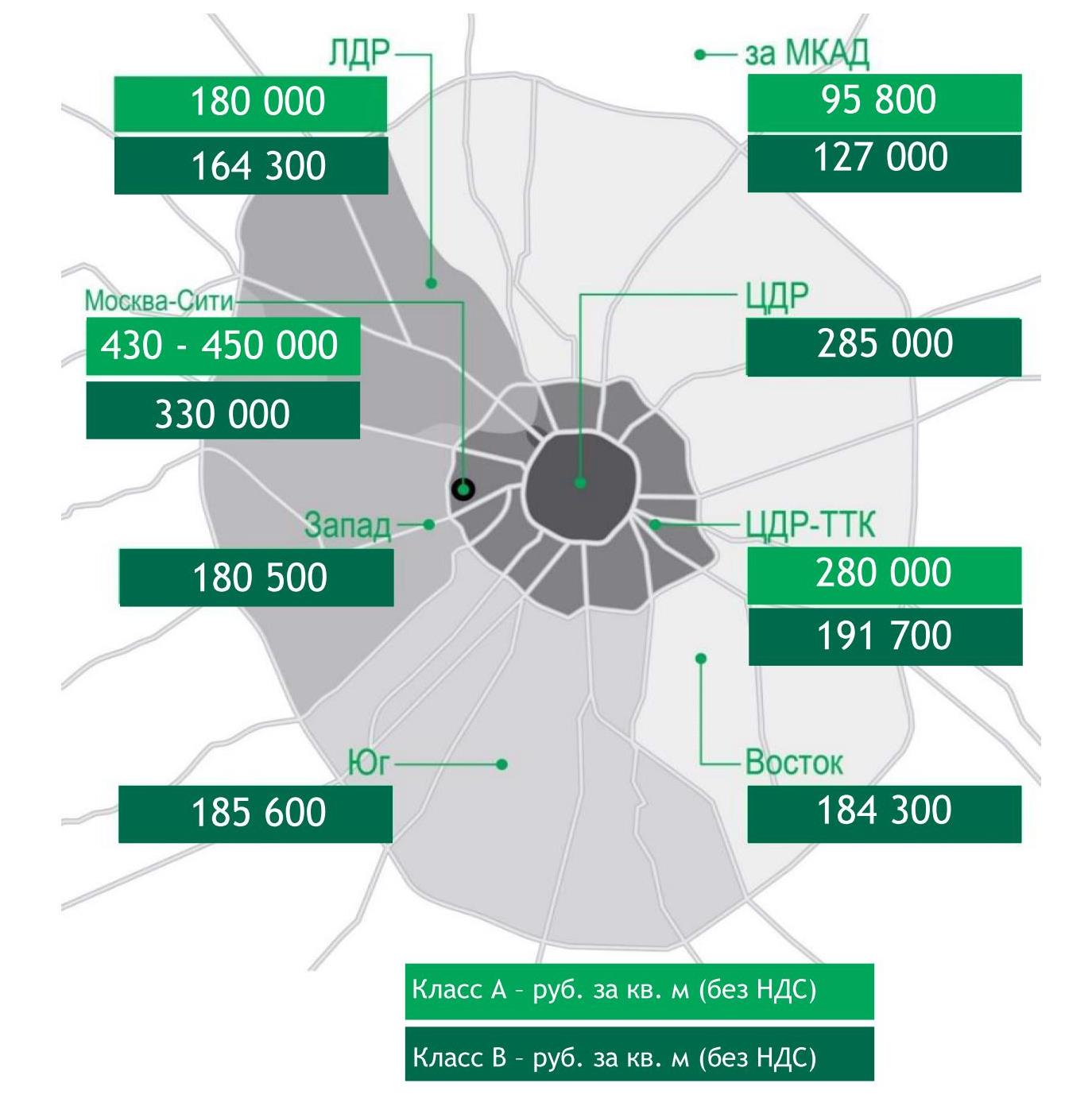

Средний уровень запрашиваемых цен продажи офисных площадей на конец 2020 года в бизнес-центрах класса А составил 180-450* тыс. руб./кв. м, в бизнес-центрах класса В – 100-300 тыс. руб./кв. м. Все цены не включают НДС.

Средневзвешенные запрашиваемые цены продажи офисных площадей в существующих бизнес-центрах по субрынкам и по классу

Источник: CBRE, IV квартал 2020 г.

По прогнозам CBRE, в 2021 году ожидается увеличение количества и объема сделок купли-продажи в розничном сегменте до уровня 2019 года. При этом спрос со стороны крупного бизнеса будет восстанавливаться медленнее, следуя за выходом экономики на устойчивые показатели роста. Отложенный спрос, согласно оценке CBRE, будет наблюдаться в полной мере уже в 2022 году. Учитывая сохранение дефицита качественных объектов для крупных корпораций, ожидается рост сделок покупки проектов для строительства бизнес-центров под собственное использование. Более того, их предложение на рынке более чем в два раза превышает объем доступных площадей в существующих бизнес-центрах.

По данным CBRE по итогам 2021 года объем сделок купли-продажи превысит 200 000 кв. м, в 2022 году данный показатель продолжит свой рост.

Александр Пятин, директор направления продаж и приобретений отдела офисных помещений CBRE, комментирует:

«В текущий период состояние рынка офисной недвижимости Москвы отлично от предыдущих кризисных периодов. Мы не видим снижения цен и ставок аренды, доля свободных площадей не демонстрирует существенного роста. Ситуация в сегменте купли-продажи также не повторяет прошлые кризисные тенденции: на рынке не произошло «массовых распродаж» объектов, более того, объем доступного предложения в существующих бизнес-центрах сократился. С одной стороны, это произошло вследствие закрытия сделок купли-продажи, с другой стороны, собственники объектов не были готовы снижать цены в соответствии с ожиданиями покупателей, поэтому приняли решение временно приостановить продажу своих активов».