Итоги и прогнозы рынка коммерческой недвижимости

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги текущего года и проанализировала основные тенденции на инвестиционном рынке, рынках офисной, складской, торговой и гостиничной недвижимости, а также определила перспективы наступающего 2022 года.

Инвестиции

Ирина Ушакова, старший директор глава инвестиций, рынков капитала и консалтинговых услуг CBRE Россия:

Несмотря на сохранение некоторой неопределенности в связи с продолжением пандемии коронавируса, в 2021 году мы наблюдали не только рост экономики России, но и восстановление рынка инвестиций в недвижимость. По оценке Банка России в 2021 году рост ВВП составит 4-4,5%, а Министерство Экономического развития ждет увеличения ВВП до 4,2% в годовом сопоставлении, что превышает ожидания по сравнению с прошлым годом. Напомним, что в сентябре 2020 года базовый прогноз Минэкономразвития составлял 3,3%. К основным факторам, положительно повлиявшим на российскую экономику, можно отнести рост мирового ВВП (по оценке Oxford Economics мировая экономика вырастет на 5,8% в 2021 году), динамику цен на нефть (в декабре 2021 года цена на нефть марки Urals выросла до 70,5 долл. США за баррель по сравнению с 49,1 долл. США за баррель в конце прошлого года), а также бум кредитования внутри страны также внесли вклад в рост валового продукта.

Успешное восстановление мировой экономики после неопределённости 2020 года положительно сказывается на объемах инвестиций в недвижимость в мире, которые практически достигли рекордных результатов 2018-2019 годов: по предварительным оценкам CBRE, в 2021 году общий объем глобальных инвестиций достиг 1,05 трлн долл. США, увеличившись на 22% по сравнению с 2020 годом. Самый большой рост в 37% в годовом сопоставлении показал регион Северной и Южной Америки, регион Европы, Ближнего Востока и Африки увеличился на 5%, а Азиатско-Тихоокеанский регион вырос на 16% соответственно. По прогнозам CBRE, в 2022 году глобальный рынок продолжит расти и достигнет нового рекорда в 1,2 трлн долл. США (+10% по сравнению с 2021 годом), а регион Европы, Ближнего Востока и Африки ожидает рост примерно на 15% в годовом сопоставлении.

Что касается российского рынка недвижимости, то по предварительным результатам 2021 года общий объем инвестиций составит 390 млрд руб., что выше на 28% по сравнению с предыдущим рекордом 2017 года и на 37% превышает итог 2020 года. Данному результату способствовал рекордный объем инвестиций в площадки под жилье, который составит порядка 50% или около 200 млрд руб. в общем объеме вложений. Что касается коммерческой недвижимости, то рост арендных ставок и активный спрос привели к тому, что инвестиции в склады выросли до 69 млрд руб. против 56 млрд руб. в прошлом году (+24% по сравнению с 2020 годом). Ожидается, что в 2021 году инвестиции в коммерческую недвижимость России достигнут порядка 190 млрд руб., оставаясь на уровне 2020 и 2019 годов, однако все еще отставая от рекордных пиков 2016-2017 годов, когда данный показатель превышал 270 млрд руб.

Отметим повышенный интерес к строящимся объектам в 2021 году: их доля составила 63% от общего объема инвестиций (по сравнению с 56% в прошлом году). Однако в структуре сделок с коммерческой недвижимостью инвесторы предпочитают существующие объекты, на долю которых пришлось 70% от общего объема. Также основной спрос со стороны инвесторов был сосредоточен на активах, расположенных в Москве (73% от общего объема вложений в 2021 году).

Что касается прогноза на 2022 год, то мы ожидаем сохранения общего объема инвестиций на том же уровне: вложения достигнут порядка 390 млрд руб., при этом произойдет перераспределение в сторону коммерческой недвижимости и сокращение доли инвестиций в площадки под жилье. В следующем году вложения могут быть перераспределены следующим образом: жилой сегмент скорее всего сократится с порядка 50% до 25% от общего объема, а доля вложений в коммерческую недвижимость может вырасти с 50% до 75% за счет отложенного спроса и сильного офисного рынка, а также благодаря продолжению бума в складском сегменте.

Один из главных сдерживающих факторов экономики – высокая инфляция: по данным ЦБ рост потребительских цен в 2021 году составит 7,7-7,8%. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики, в следующем году инфляция снизится до 4,0–4,5% и в дальнейшем будет находиться на уровне 4%, в связи с чем в 2022 году ожидается рост ключевой ставки как инструмента борьбы с ростом потребительских цен (напомним, что в начале декабря 2021 года она составляла 7,5%, однако, по заявлению регулятора, в целях борьбы с инфляцией, на декабрьском заседании будет рассматриваться необходимость дальнейшего повышения показателя вплоть до 100 б. п.). Соответственно по нашим прогнозам в краткосрочной перспективе уровень доходности может колебаться в зависимости от изменений ключевой ставки.

Склады

Антон Алябьев, старший директор, руководитель отдела складской и индустриальной и недвижимости, CBRE

2021 год однозначно можно назвать «золотым» для складского рынка: в этом году он не только продемонстрировал устойчивость в условиях пандемии, но и усилил свои позиции.

Так, были обновлены рекорды спроса и предложения. К концу года годовой спрос приблизится к 4 млн кв. м, что в 1,6 раз больше, чем в 2020 году. Годовой объём строительства вырос на 63%: по итогам 2021 года его значение достигнет 3 млн кв. м.

Сегодняшний складской рынок можно назвать рынком арендодателя. Дефицит свободных площадей при сохраняющемся высоком спросе является одним из ключевых драйверов роста ставок аренды. Например, в Московском регионе, по прогнозам CBRE, значение базовой ставки аренды в складах класса А достигнет 5 100 руб. за кв. м в год, при том, что на конец прошлого года она составляла 3 960 руб. за кв. м в год (+29% за двенадцать месяцев). Однако надо сказать, что несмотря на такой существенный прирост, в абсолютном выражении мы фактически наблюдаем возвращение значений арендных ставок к уровню 2013-2014 годов, а с поправкой на инфляцию нынешние ставки гораздо ниже максимальных значений тех лет.

Ещё одной характеристикой складского рынка в настоящее время является приход новых игроков. Складские проекты запускают девелоперы из других сегментов, а девелоперские компании, реализующие проекты в других регионах, выходят на рынки Москвы и Петербурга. Кроме того, владельцы земельных участков задумываются об инвестициях в логистику и прорабатывают складские проекты. Приход новых «лиц» – не частое явление. В целом, на рынке сложился определённый пул игроков и его обновление – один из показателей «золотых времен». В последний раз аналогичная ситуация наблюдалась в 2013 году.

Повышен интерес к складской недвижимости и со стороны инвесторов. Склады сегодня – это крайне привлекательный инвестиционный продукт. Внимание инвесторов направлено как на новые built-to-suit проекты, так и на объекты вторичного рынка в наиболее востребованных субрынках.

Трансформируется и сама складская недвижимость. Вслед за развитием онлайн-ритейла появился принципиально новый формат – фулфилмент-центры, огромные высокотехнологичные объекты, которые кардинально отличаются от стандартных складов как самой технологией хранения и обработки, так и техническими характеристиками (например, увеличенная высота потолков, повышенная нагрузка на пол, дополнительная система вентиляции и др.). К концу 2021 года площадь всех фулфилмент-центров превысит 2 млн кв. м, а к 2024 году – 5,5 млн кв. м.

Появление новых форматов характерно и для городской логистики, являющейся объектом особого внимания в последнее время по причине высокой привлекательности для арендаторов и практически полного отсутствия доступного качественного предложения. В этом году был запущен абсолютно новый двухэтажный логистический комплекс на территории PNK Парк Медведково. Проект предполагает также возведение Центра обработки данных. Фактически это пример нового многофункционального объекта, нежели склада в типичном понимании. Стоит ожидать дальнейшего развития подобных форматов, первые проекты уже появляются на рынке.

«Гиперактивность» в складском сегменте наблюдается не только в Москве, но и во всех крупнейших городах России. В 2021 году более трети всего объёма сделок пришлось на региональные рынки. Сейчас многие федеральные компании развивают логистику уже не только в городах-миллионниках, но и в менее крупных.

«Бум» на складском рынке оказывает влияние и на другие отрасли. Обеспечение работы складов требует больших трудовых ресурсов. Так, новый фулфилмент-центр – это тысячи рабочих мест. Это меняет рынок труда не только того региона, где расположен комплекс, но и других регионов, причём не только соседних. Например, в Москве, со стремительным ростом площадей онлайн-ритейла возникает проблема дефицита складских работников – сейчас на 1000 человек населения должно приходиться 16 сотрудников склада (ещё в 2017 году это число было в 2 раза меньше). Поэтому компании всё чаще прибегают к практике привлечения персонала из других субъектов, даже отдалённых. Дополнительная нагрузка ложится на производителей и поставщиков стеллажного оборудования, мезонинных конструкций и т. д.

«Золотая эпоха» складского рынка не закончена, он продолжит расти и развиваться. В целом, по оценкам CBRE, в 2022-2023 гг. спрос сохранится на высоком уровне (3-3,5 млн кв. м в год). Локомотивами продолжат оставаться онлайн-ритейлеры, ещё одним драйвером спроса может стать food-ритейл, развивающий формат дискаунтеров. Появление новых игроков и реализация новых проектов позволит увеличить и объём предложения: в 2022 году объём нового строительства составит 3-3,3 млн кв. м, из них более трети придётся на региональные рынки.

Торговые центры

Надежда Цветкова, директор, руководитель направления аренды торговых помещений, CBRE

Девелопмент: объёмы строительства растут, при этом меняются форматы.

Общая площадь ТЦ, открытых в 2021 г. в России, станет максимальной за последние 5 лет и составит 843 тыс. кв. м. Это на 10% больше, чем в 2019 году, и на 37% больше, чем в 2020. При этом, в Москве объем введенных в эксплуатацию GLA-площадей вырос на 5 % по сравнению с 2020 годом, а в регионах на 102%. Характер объектов отличается в зависимости от рынка. В регионах превалируют крупные масштабные проекты, тогда как в Москве новое предложение формируют современные форматы с меньшей средней площадью объекта.

Одновременно с этим многие ранее построенные ТЦ запланировали реконцепцию, необходимую для адаптации под интересы сегодняшнего потребителя.

Из наиболее интересных проектов в Москве стоит отметить долгожданный ТРЦ “Павелецкая Плаза”, планируемый к открытию до конца 2021 года, от девелопера “Mall Management Group”. Проект органично сочетает ландшафтный парк снаружи и трёхуровневый подземный торговый центр — внутри. Павелецкая Плаза соберет магазины-флагманы ведущих модных и спортивных брендов, а также новые для рынка Москвы ритейл-форматы.

Несмотря на все сложности, многие операторы продолжают развитие, и спрос на площади сохраняется. В то же время продолжение существования в кризисных реалиях привело к заметной трансформации структуры спроса и его перераспределению.

В структуре сделок, совершенных CBRE, высокая активность fashion-сегмента сохраняется, но его доля в структуре спроса заметно ниже 2019 и 2020 годов. Так, в 2020 году спрос упал на 4 процентных пункта в сравнении с 2019 годом, а в 2021 на 10 процентных пунктов в сравнении с 2020. Заметен в структуре спроса и очевидно наиболее устойчивый к «пандемийным» ограничениям сегмент фуд-ритейла. В 2021 году доля супермаркетов составила 13% от общего количества занимаемых площадей. Среди арендаторов торговой недвижимости появляются и нестандартные для таких объектов: в уходящем году в структуре спроса появились коворкинги. Их доля в общей структуре сделок 2021 года составила 10%.

Тем не менее, текущий период является переходным и нельзя говорить о долгосрочности “общей картины”, которую мы наблюдали в 2021 году.

Посещаемость: трафик остается низким, но ситуация постепенно улучшается. Конверсия остается высокой.

Уровень посещаемости торговых центров – ключевой фактор, определяющий развитие ситуации в сегменте. Арендаторам и арендодателям в торговых центрах пришлось продолжить существование в реальности периодических волн Covid-19 и введения ограничений. В периоды локдаунов собственники готовы идти на разумные и логичные, но краткосрочные уступки, что позволяет им сохранить свой пул арендаторов и снизить риски роста доли свободных площадей.

«Трафик» посетителей в торговых объектах по-прежнему низкий, но выше показателей 2020 года, и характеризуется более высокой конверсией – тот, кто пришёл в торговый центр, с наибольшей вероятностью совершит покупку. Планируемые ограничения на посещение общественных мест без QR-кода определённо приведут к заметному снижению трафика в ТЦ (что мы уже наблюдали в некоторых регионах). Тем не менее, это скорее краткосрочная история, которая может дать долгосрочный эффект в виде более высоких темпов вакцинации и нормализации ситуации с COVID-19, а значит возвращения покупателей в торговые центры.

Что дальше?

В конце 2021 года ожидается традиционно высокий покупательский спрос в связи с зимними праздниками, который позволит сегменту восстановиться. В 2022 ситуация с посещаемостью будет улучшаться вместе с ростом количества вакцинированных граждан. Это уже происходит на зарубежных рынках, в странах с высокими темпами вакцинации населения.

Ускоренный переход определенной части розницы в онлайн «благодаря» пандемии не стал угрозой для ТЦ. Оффлайн и онлайн по-прежнему существуют гармонично. Торговые центры останутся каналом продвижения e-commerce. Физические магазины станут центром формирования клиентского опыта и местом демонстрации сильных сторон бренда.

Торговые центры уходят от имиджа закрытой коробки со стандартным набором арендаторов. Все большее внимание уделяется зонам благоустройства и отдыха, созданию общественных пространств, продолжается дальнейшее увеличение доли сегмента кафе и рестораны, а также развлекательной составляющей, расширяется пул арендаторов, характеризующихся регулярным помещением (фермерские продуктовые лавки, операторы сферы услуг, пункты выдачи, спортивный досуг, офисная функция, образование).

Торговые коридоры

Юлия Назарова, руководитель направления стрит-ретейла СBRE в Москве:

Рынок стрит ритейла по-прежнему восстанавливается после кризисного 2020 года.

Сегмент стрит ритейла продолжает существовать в условиях пандемии.

Доля свободных площадей сохраняется на высоком уровне с середины 2020 г. и на текущий момент времени показатель вакансии составляет 16,4% (+1, 83 % к аналогичному периоду 20-го года).

Рост во многом связан с закрытием операторов, ориентированных на туристический трафик, несетевых ритейлеров, программой оптимизации банков.

Значительная часть пустующих сегодня помещений являются системно невостребованными, т. е. предлагаются на рынке более 12 месяцев, что сильно превышает средний срок экспонирования.

Кроме того, произошел рост общего количества помещений. Это связано с тенденцией деления крупных помещений на более мелкие (как делением на отдельные лоты, так и формированием секций в составе одного помещения). Несколько таких помещений появилось, в частности, на Тверской и Арбате. Они сдаются в аренду мини-кофейням, цветочным салонам и другим небольшим операторам.

Пандемия и вводимые ограничения не повлияли на структуру открытий, но снизили их общее количество.

В целом, структура новых открытий в 2021 году осталась неизменной.

Лидирующие позиции по-прежнему занимают рестораны, операторы профиля «красота и здоровье», а также fashion-ритейлеры.

На ресторанный сегмент приходится 45%, а топ-улиц по количеству открытых ресторанов - Маросейка, Пятницкая, Покровка, на которые пришлось примерно 30% всех ресторанных открытий в центральных торговых коридорах.

Развитие всех ритейлеров остается очень точечным – если ранее они говорили про округ или улицу, то сегодня все чаще в запросах есть конкретный адрес и номер дома.

Ситуация постепенно улучшается на некоторых улицах. Лидерами по сокращению доли свободных помещений стали Покровка, Большая Дмитровка (показатель уменьшился с 10% до 6).

Эти улицы, наравне с Патриаршими Прудами и Маросейкой, пользуются популярностью среди операторов общепита и характеризуются самым минимальным показателем вакансии (6-7%). Максимальный же показатель по-прежнему на 1-ой Тверской-Ямской и Тверской. Самые дорогие, традиционно востребованные у международных ритейлеров улицы – центральная часть Кузнецкого Моста, Петровка на участке до Столешникова переулка.

Срок экспонирования на этих улицах остается одним из минимальных – 1–3 месяца, а ротация арендаторов одна из наиболее низких.

Тренды:

- рестораны и кафе по-прежнему будут формировать основной спрос;

- cохранение поляризации улиц;

- спрос со стороны арендаторов сохранится на уровне 2021 года, поэтому значительного сокращения вакансии не ожидается.

Офисы

Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE

Темпы восстановления рынка офисной недвижимости в 2021 году превзошли все ожидания. Во второй половине года ввиду отсутствия жестких ограничений на работу из офиса спрос начал расти активнее, чем ожидалось в начале года. Компании более интенсивно возвращали сотрудников в офисы, многие возобновили проекты по расширению и/ или смене офиса. По итогам 2021 года объем сделок аренды и купли-продажи составит 1,5 млн кв. м, что на 20% больше показателя за 2020 год, но все еще меньше рекордного 2019 года на 13%.

Интерес пользователей увеличивается к офисными помещениям класса А. Компании стремятся организовать современное офисное пространство для своих сотрудников, которое будет заключать в себе не только гибкую планировку, но технологичное наполнение для создания комфортных условий сотрудников в офисе и на «удаленке». Таким образом, объем новых сделок в сегменте класса А составит 500–550 тыс кв. м по итогам 2021, что на 36-50% и 10-20% больше аналогичных показателей за 2020 и 2019 годы, соответственно.

В 2022 году спрос продолжит увеличиваться, при этом транзакционная активность будет ограничена доступным предложением, доля свободных площадей будет сокращаться. Мы не исключаем, что в 2022-2024 годах объем сделок может достигать 2 млн кв. м в случае реализации крупных сделок в отношении будущей вещи или bts-проектов. Динамика сделок будет зависеть от наличия консенсуса сторон, а именно согласия в отношении готовности входить в проекты на ранней стадии строительства и условий их реализации.

Доля свободных площадей уже достигла уровня до пандемии, 8% (против 9% по итогам 2019 года). До конца года мы ожидаем увеличение до 8,5% за счета ввода в эксплуатацию ряда объектов. Объем доступных помещений сокращается во всех субрынках Москвы. Наибольшее снижение наблюдается в Москва-Сити (уменьшение с 11,3% по итогам 2020 года до 3,3% в декабре 2021 года) и в Ленинградском деловом районе (с 12,3% до 5% соответственно).

По итогам 2021 года объем нового предложения составит 650 тыс кв. м, что почти в 3 раза больше показателя за 2020 год (224 тыс кв. м). В 2022-2023 годах объем ввода сохранится на уровне 600–800 тыс кв. м ежегодно. При этом увеличение объемов нового строительства не окажет существенного влияния на объем доступных площадей. Существенная доля, 15-30%, будет не доступна на рынке для аренды или покупки. Многие новые объекты либо строятся для конкретных компаний, либо площади контрактуются на этапе строительства. Ввиду сохранения дефицита доступных площадей в новых проектах ожидается рост спроса на bts проекты (строительство под нужды конкретной компании).

На фоне роста спроса и сокращения доступных площадей ставки аренды возвращаются на траекторию устойчивого роста. Пандемия стала сдерживающим фактором для роста ставок аренды, увеличение которых ожидалось еще в 2020 году. При этом, несмотря на негативный внешний фон 2020 года, ставки аренды продемонстрировали устойчивость.

Средневзвешенная ставка на площади класса А составляет 25 800 руб./кв. м/год, на площади класса В – 17 000 руб./кв. м/год. Средний диапазон запрашиваемой ставки аренды на помещения класса А Прайм составляет 37 000 – 48 000 руб./кв. м/год, на помещения класса А (без учета класса А Прайм) в пределах ТТК – 25 000 – 45 000 руб./кв. м/год и вне ТТК – 15 000 – 30 000 руб./кв. м/год. Средний диапазон запрашиваемых ставок аренды на помещения класса В составляет в пределах ТТК 13 000 – 40 000 руб./кв. м/год и 6 000 – 25 000 руб./кв. м/год за пределами ТТК.

Уровень ставок аренды продемонстрирует рост уже в 2022 году, как минимум, на 10%. При этом коммерческие условия в силу масштабов рынка офисной недвижимости Москвы могут существенно отличаться в зависимости от субрынка и класса объекта. Максимальные ставки аренды будут запрашиваться за офисы в новых бизнес-центрах, расположенных в пределах сформировавшихся деловых районов.

Гостиницы 2021

Ирина Ушакова, старший директор глава инвестиций, рынков капитала и консалтинговых услуг CBRE Россия

В 2021 году экономический эффект пандемии продолжил оказывать влияние на гостиничный рынок. В 2021 году Москва оказалась среди мировых лидеров по заполняемости отелей несмотря на продолжение распространения вируса COVID-19.

Гостиничный рынок Москвы является наиболее развитым рынком России с точки зрения спроса и предложения. Общее количество отелей в Москве составляет 865 отелей с номерным фондом 68 000 номеров. Качественное предложение составляет 32 000 от общего количества номерного фонда.

В 2021 году гостиничный рынок Москвы продемонстрировал приближенный к 2019 году показатель среднего тарифа и прирост в сравнении с 2020 годом на 13 %. Средний тариф в сегментах люкс и верхнем пределе высокого ценового сегмента растёт, в то время как в остальных сегментах наблюдается падение от 11% до 28%.

Показатель загрузки плавно рос во всех ценовых сегментах, достигнув 60% по рынку в целом. Данный показатель на 68% выше показателя 2020 года, но в сравнении с 2019 годом он всё еще демонстрирует отставание.

В 2021 году в Москве состоялось открытие двух брендированных гостиниц: Hampton от Hilton Rogozhsky Val (148 номеров) и Vertical Boutique BW Signature Collection (93 номера). До конца года к открытию планируется отель Crowne Plaza Moscow - Park Huaming (340 номеров). Открытие двух гостиничных проектов перенесено на 2022 год.

В целом, в России за 2021 год появилось всего 8 гостиниц (всего 966 номеров). Новые проекты открывались в таких городах, как – Москва, Санкт-Петербург, Тула, Казань, Екатеринбург, Челябинск, Владивосток. В Туле появился первый отель сети Azimut Hotels. В Челябинске и Владивостоке открылись гостиницы под брендом Accor Hotels. В Екатеринбурге начала работать вторая гостиница бренда Hyatt.

В 2022 году в Москве должны открыться 10 объектов современного стандарта с общим номерным фондом более 1 300 номеров.

По современной жилой застройке городов можно проследить историю развития жилищного строительства: где и что строили, какие архитектурные стили преобладали, как менялись высотные характеристики домов и площади квартир в них. Всю существующую ныне застройку российских городов можно разделить на несколько периодов, критериями выделения которых являются важнейшие исторические события и нововведения в строительной отрасли.

- Самые просторные квартиры в домах дореволюционного периода - средняя площадь ~80 кв. м. Это на 10% больше, чем по всей жилой застройке. Наиболее “тесные” - в хрущевках (48 кв.м.)

- Средняя этажность домов до середины XX в. росла медленно. Резкий прирост пришелся на 1970-е гг., когда началось строительство 9-12-этажных микрорайонов. В современных ЖК (сданных позднее 2010 г.) средняя этажность составляет 17 этажей.

- По числу дореволюционных домов выделяются старые центры регионов европейской части страны и курортные южные города. Домов 1920-1930 гг. больше всего там, где тогда строились рабочие поселки при заводах. В первые послевоенные годы активно застраивались крупнейшие города европейской части страны, сильно пострадавшие в годы войны. С 1950-х гг. больше всего домов строится в нынешних городах-миллионниках. В настоящее время в лидерах, по-прежнему, миллионники, а также некоторые другие крупные города с высоким спросом на жилье и миграционным притоком (Тюмень и Краснодар).

Данные по числу и метражам построенных домов получены из обработки открытых данных Фонда содействия реформированию жилищно-коммунального хозяйства, по средним площадям жилых помещений в них - из объявлений, опубликованных в Циан в 2017-2021 гг.

1. Самые просторные квартиры в домах дореволюционного периода, самые “тесные” - в хрущевках.

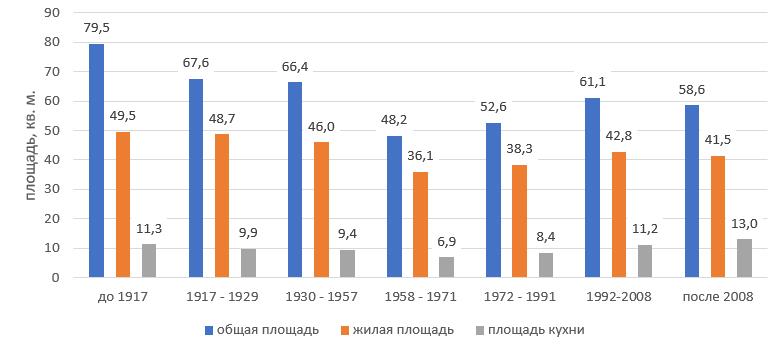

Сохранившиеся к настоящему времени жилые дома дореволюционного периода составляют в среднем 1.5% от современной застройки. Они располагаются в исторических частях городов (например, в Москве - компактно внутри Садового кольца), а там, где большую роль играли железные дороги, - вдоль железнодорожных путей (в первую очередь, в городах Сибири). Сейчас это, как правило, дома с дорогими квартирами, как за счет их расположения в центре, так и за счет большой средней площади помещений. Квартиры в домах этого периода самые просторные - в среднем 80 кв. м, причем жилая площадь достигает 50 кв. м, площадь кухни - 11 кв. м. Это примерно на 10% больше, чем по всей жилой застройке (см. рисунок ниже).

В дальнейшем площадные характеристики сокращались, достигнув минимума в 1960-е гг., когда главной целью было предоставить жилье как можно большему числу людей. Квартиры в этих домах на 30% меньше, чем в среднем по всей застройке (48 кв. м), а жилая площадь меньше на 22% (36 кв. м). Качество хрущевок оставляет желать лучшего, поэтому в настоящее время эти дома активно включаются в программу реновации. С 1990-х гг. площадные характеристики квартир возросли по сравнению с предыдущими этапами.

Динамика среднего метража квартир в жилых домах разных периодов

Источник: Аналитический центр Циан

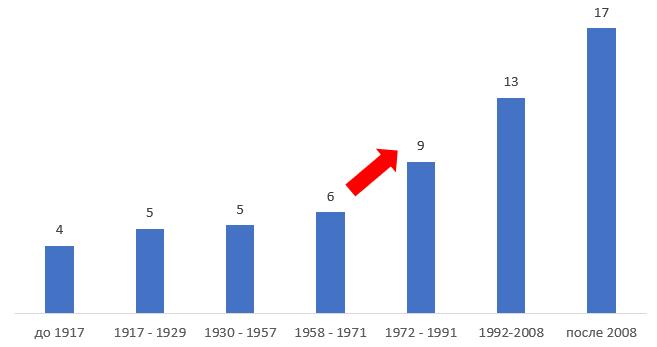

2. Этажность растет

Средняя этажность дореволюционных домов в Москве и Санкт-Петербурге составляет 5 этажей, в других городах преобладают 2-3-этажные дома. Низкая этажность была связана с финансовыми ограничениями на строительство. Кроме того, высотное строительство тогда ограничивалось недостатком и дороговизной лифтового оборудования.

В последующие годы этажность росла, но медленно. В 1917-1930 гг. в крупнейших городах преобладали, как правило, 4-5 этажные дома, построенные из не самых качественных материалов на скорую руку (в других городах этажность меньше - 3-4 этажа). Для домов этого периода характерны нестандартные планировки (например, Дом-корабль в Иваново и Дом Наркомфина в Москве), сейчас многие из них в аварийном состоянии.

Средняя этажность зданий, построенных в 1930-1950-е гг. сильно не возросла, несмотря на увеличение высоты домов в Москве и других крупных городах европейской части. С одной стороны, это объясняется низкой этажностью пригородов этих городов, которые позже стали их районами, например Тушино, Бабушкин, Люблино, Кунцево в Москве. С другой стороны, большой вклад в застройку страны давали рабочие поселки при заводах за Уралом с низкой этажностью.

В 1958-1971 гг. средняя этажность по-прежнему составляла 5 этажей за счет массового строительства микрорайонов из 5-этажных хрущевок. Такие ограничения по этажности связаны с тем, что это максимальная высота дома, в котором по стандарту не требуется лифт, а значит строить его дешевле.

В 1970-е гг. этажность возросла почти в 2 раза

В 197-1980-е гг. высота застройки существенно возросла и достигла 9 этажей. Это связано с началом строительства 9-12-этажных микрорайонов на окраинах городов. В постсоветский период (за 1992-2008 гг.) средняя этажность домов увеличилась еще больше и составила 13 этажей. На увеличение высоты повлияли низкая эффективность градостроительного регулирования и желание застройщиков максимизировать прибыль от одного объекта строительства. В современных ЖК (сданных позднее 2010 г.) средняя этажность составляет 17 этажей.

Динамика средней этажности жилых домов разных периодов

Источник: Аналитический центр Циан

3. Города - лидеры по количеству домов каждого периода различаются

Больше всего домов дореволюционного периода сохранилось в центрах регионов европейской части страны и в курортных южных городах (Ялта, Феодосия, Пятигорск), которые активно осваивались в этот период и меньше подвергались перестройке в будущем. Также выделяются города на Волге и отдельные старые города Сибири (Иркутск и Томск, основанные еще в XVII в.). Лидеры по количеству дореволюционных домов - две “столицы” - Санкт-Петербург (почти 6 тыс. зданий с общей площадью квартир в 14 млн. кв. м) и Москва (1.6 тыс. домов с площадью квартир 2.9 млн. кв. м).

С установления советской власти в 1917 г. началось массовое строительство жилья согласно государственным планам. В это время строились отдельные кварталы (например, в Москве - Усачевка, Хавско-Шабаловский жилмассив), в том числе, рабочие кварталы рядом с промышленными зонами и студенческие городки. Лидером по количеству домов этого периода является Москва. Много жилых домов сохранилось в Нижнем Новгороде, Иваново, Таганроге и Ростове-на-Дону, где тогда активно строились рабочие поселки при заводах.

В годы Великой Отечественной войны объемы жилищного строительства в европейской части страны существенно сократились, зато за Уралом, напротив, прирост жилой площади происходил очень интенсивно. В это время почти две трети капитальных вложений на строительство приходилось на восточные районы страны. Причиной стала эвакуация туда заводов с территорий, охваченных военными действиями. Ускоренное введение в эксплуатацию эвакуированных из центральных районов и вновь сооружаемых предприятий на новых местах требовало большого количества рабочих, а, следовательно, и жилья для них. Особенно это было характерно для наиболее развитых городов - Красноярска, Новосибирска, Омска. Помимо них по количеству сохранившихся домов данного периода в Сибири выделяются Иркутск и Томск, на Дальнем Востоке - Хабаровск. Дома строились быстро, с минимальными затратами и, зачастую, представляли собой бараки без коммунальных удобств.

С окончанием Великой Отечественной войны массовое строительство рабочих поселков при заводах и фабриках стало заменяться возведением архитектурных ансамблей вдоль основных улиц. Лидером по количеству таких домов является Москва, где в это время шла фасадная застройка крупных магистралей - Ленинского, Кутузовского, Ленинградского проспектов, частично проспекта Мира. Для этой застройки характерны небольшие кварталы, редкая посадка зданий и густая внутренняя улично-дорожная сеть. Также по количеству домов послевоенного времени выделяются другие крупнейшие города европейской части страны: Санкт-Петербург, Нижний Новгород, Самара, Волгоград. Многие из них были сильно разрушены в годы войны и требовали скорейшего восстановления застройки, некоторые строились практически с нуля (Волгоград).

В конце 1950-х гг. одной из главных проблем оставалась нехватка жилья, усугубленная войной. В городах европейской части страны многие дома были разрушены, за Уралом их качество из-за ускоренного строительства было крайне низким, они быстро ветшали. Поэтому в эти годы развернулось массовое жилищное строительство. Руководством страны был взят курс на устранение архитектурных излишеств и внедрение типовых проектов недорогого благоустроенного жилья. Больше всего домов данного периода (и последующих) строилось в крупнейших городах - миллионниках, где спрос на жилье был максимальным.

С точки зрения характеристик вводимого жилья данный этап можно подразделить на два: типовое 5-ти этажное строительство «хрущевок» и строительство в годы перестройки с преобладанием более высотной (9+ этажей) застройки. Вклад домов этих двух периодов максимален - суммарно более 50%. Период 1958 - 1971 гг. ознаменовался появлением панельных и блочных домов. Применение сборных железобетонных конструкций позволяло строителям ускорить процесс, перейдя на индустриальные методы возведения жилья. Для ускорения и удешевления строительства жилищное строительство велось по микрорайонному принципу. Строились микрорайоны на удалении от центра. Для периода 1972 - 1991 гг. было характерно еще меньше нового строительства в центре. В основном это микрорайоны, расположенные ближе к окраинам. Например, в Москве активное строительство в этот период наблюдалось во всех направлениях по периферии на всех свободных земельных участках до МКАД.

В 1990 - 2000-х гг. активное строительство шло в городах-миллионниках. Впервые выделяется Воронеж и Краснодар, численность населения которых в 1990-2000-е гг. резко возросла (Воронеж стал миллионником в 2013 г., Краснодар близок к отметке в 1 млн. чел) и Тюмень (не является миллионником) за счет повышенного спроса, связанного с быстрыми темпами миграционного прироста и с высокими доходами населения. В эти годы застройка осуществлялась по принципу уплотнения существующих кварталов и комплексного освоения территории на окраинах. Например, В Москве в этот период застраивались территории за МКАД - Митино, Куркино, Жулебино, Новокосино, Кожухово. В 2010-е гг. новой тенденцией стало строительство жилья на месте бывших промышленных зон.

Города - лидеры по количеству домов каждого периода

|

до 1917 г. |

1920-е гг. |

1930-1950-е |

1960-1970-е |

1970-1980-е |

1990-2000-е |

2010-е гг. |

|

Санкт-Петербург |

Москва |

Москва |

Москва |

Москва |

Москва |

Москва |

|

Москва |

Нижний Новгород |

Санкт-Петербург |

Санкт-Петербург |

Санкт-Петербург |

Санкт-Петербург |

Санкт-Петербург |

|

Ростов-на-Дону |

Иваново |

Нижний Новгород |

Нижний Новгород |

Самара |

Казань |

Краснодар |

|

Самара |

Санкт-Петербург |

Самара |

Новосибирск |

Нижний Новгород |

Челябинск |

Новосибирск |

|

Саратов |

Таганрог |

Новосибирск |

Самара |

Уфа |

Тюмень |

Иркутск |

|

Нижний Новгород |

Ростов-на-Дону |

Челябинск |

Пермь |

Омск |

Уфа |

Тюмень |

|

Ялта |

Ялта |

Волгоград |

Екатеринбург |

Казань |

Нижний Новгород |

Челябинск |

|

Оренбург |

Тверь |

Пермь |

Челябинск |

Новосибирск |

Воронеж |

Воронеж |

|

Иркутск |

Ногинск |

Иркутск |

Казань |

Челябинск |

Новосибирск |

Казань |

|

Кострома |

Керчь |

Екатеринбург |

Красноярск |

Пермь |

Калининград |

Красноярск |

Источник: Аналитический центр Циан

Московское дизайн-бюро «Идея Плюс» и агентство недвижимости «БЕСТ-Новострой» провели опрос москвичей в возрасте от 20 до 65 лет с целью выяснить отношение потенциальных покупателей жилья к ремонту. Готовая отделка от застройщика оказалась очень непопулярна.

Так, раздумывая о покупке квартиры, 41% респондентов рассматривают варианты с предчистовой отделкой (whitebox) от застройщика, 30% отдают предпочтение проектам без отделки, 17% выберут квартиру с готовым дизайн-проектом и отделкой под ключ от именитого дизайн-бюро, и только 12% - с готовой отделкой по стандарту застройщика. При этом отделка вот уже долгое время только увеличивает своё присутствие на первичном рынке жилья: по данным bnMap.pro только за 2020 год в Москве доля лотов с каким-либо видом отделки выросла с 59,7% до 75,3%. Сейчас 37,1% экспозиции – квартиры с отделкой «под ключ», 33,2% - с отделкой white box или другими видами, в 5% случаев отделку можно заказать опционально. В начале 2020 года эти показатели были соответственно 26%, 26,7% и 7%.

Раздумывая о ремонте квартиры, большинство респондентов (39%) закладывают сумму от 10 до 15 тысяч рублей за квадратный метр, 34% - от 15 до 20 тысяч рублей за квадратный метр, что существенно ниже существующей рыночной стоимости. По данным дизайн-бюро «Идея Плюс» средняя стоимость за ремонт квадратного метра в Москве на сегодняшний день составляет 25-30 тысяч рублей. Меньше половины респондентов выбирали реальную стоимость, так, 20-30 тысяч рублей закладывают около 17 % опрошенных, а свыше 30 тысяч рублей – всего 10 %.

В целом на ремонт каждый пятый опрошенный готов потратить до 500 тысяч рублей, почти 40 % указывают сумму до 1 млн рублей, треть опрошенных готовы потратить от 1 до 3 млн рублей, лишь 6% респондентов указывают сумму выше 3 млн рублей, а 4 % опрошенных считают, что финальная стоимость ремонта не должна превышать половину стоимости квартиры.

При этом москвичи не готовы экономить на материалах чистовой отделки, сантехнике, бытовой технике и электроприборах (лишь 2% опрошенных выбирали один из этих вариантов), однако 66% респондентов с целью экономии откажутся от услуг дизайнера и декоратора, еще 14% - на меблировке, 12% готовы сэкономить на материалах черновой отделки, а 6% на ремонтных и строительных работах.

Размышляя о том, кто будет выполнять все ремонтные работы, 64% опрошенных москвичей доверили бы свой выбор строительной бригаде, найденной в интернете или по рекомендациям друзей, 11% предположили, что сделали бы ремонт самостоятельно, 18% предпочли бы отделку от застройщика, а 7% обратились бы в дизайн-бюро. Работы не должны стоить дороже материалов по мнению москвичей: 55% опрошенных считают, что 70% стоимости ремонта приходится на отделочные материалы, ещё 38% готовы разделить пополам расходы на материалы и работы.

Среди тех, кто выбирает отделку от застройщика, чуть больше половины (52%) респондентов посчитали, что большого количества готовых вариантов дизайна интерьера не нужно, достаточно двух-трёх, 33% считают, что девелоперы могли бы предлагать до 5 вариантов отделки, 10% - более 5, а 5% москвичей и вовсе предпочли бы, чтобы застройщик выполнил ремонт по проекту заказчика.

В случае же обращения в дизайн-бюро, респонденты отдали бы предпочтение тому, о которым им рассказали родственник или друзья (44%), еще 33% опрошенных ознакомились бы с уже реализованными проектами, 20% основным критерием выбора считают конечную стоимость работ, а 3% обратили бы внимание на рейтинг компании в интернете.

Интересно, что, предпочитая готовый проект на выходе, лишь 13% доверили бы застройщику или дизайн-бюро полную меблировку квартиры, 37% респондентов хотят видеть в квартире только необходимый для жизни минимум мебели, остальные предпочли бы, чтобы сторонняя организация взяла на себя установку санузлов и кухни.

38% опрошенных москвичей также указали, что, рассматривая покупку квартиры с чистовой отделкой и готовым проектом, приобретают ее для инвестиционных целей, 52% - для собственного проживания, а 10% - для родственников.