Остаемся дома. Кому выгоден переезд в коворкинг и что делать всем остальным

Сегодня спрос на рабочие места в качественных коворкингах превышает предложение, и это позволяет держать их стоимость на уровне рабочих мест в классических офисах уровня В+ и даже А. Переезд в высококлассный коворкинг выгоден компаниям, которые до пандемии могли позволить себе просторный офис в дорогом бизнес-центре, а затем отправили сотрудников на удаленку. Но возможно, вскоре операторам петербургских сетей - вслед за московскими коллегами - придется задуматься о том, как предложить резидентам рабочие места по более демократичным ценам или создать дополнительную ценность к уже имеющимся услугам.

Совместное исследование, предпринятое Высшей школой экономики в Санкт-Петербурге и ГК «БестЪ» весной 2021 года, объяснило, почему часть петербургских компаний пока предпочитают оставаться в привычных офисах, даже если хотели бы иметь более современное рабочее пространство.

Группа студентов «Вышки» в рамках практического курса «Управление коммерческой недвижимостью» изучила кейсы компаний-арендаторов. Участники исследования занимают офисы в классических бизнес-центрах, которыми владеет и управляет ГК «БестЪ».

Студентам предстояло выяснить, насколько офисы соответствуют реальным потребностям арендаторов по своим пространственным, техническим и стоимостным характеристикам. А затем – разработать альтернативные варианты размещения для выбранной компании в коворкинге. При этом участники исследования должны были учесть текущие изменения в бизнес-процессах (включая переход части сотрудников на удаленную работу), возможные затраты на переезд и сравнить стоимость размещения в классическом офисе и в коворкинге - в течение года и в долгосрочной перспективе.

Николай Антонов, автор практического курса «Управление коммерческой недвижимостью», партнер и генеральный директор «МТЛ. Управление недвижимостью» (входит в ГК «БестЪ»):

«Как известно, наша группа владеет и управляет как классическими бизнес-центрами, так и сетью коворкингов PAGE. И для нас важно было понять, сколько реально тратят наши арендаторы на организацию одного рабочего места, включая расходы на аренду помещения, коммунальные платежи, интернет, кейтеринг, переговорные комнаты, парковку, печать и ремонт офиса. А также то, насколько оптимально они используют арендуемое пространство. Нам было также важно, чтобы в исследовании приняли участие компании разного типа, из разных отраслей, с разными потребностями. Потому что от результатов исследования зависит, что мы сможем предложить своим резидентам уже сейчас и какой продукт сформировать для них в ближайшем будущем».

В исследовании приняли участие арендаторы из бизнес-центров «Авеню» (класс А), и «Таймс» (класс В+), «Адмирал» (класс В), «Акватория» (класс В).

Результаты показали, прежде всего, что далеко не все компании оставили значительную часть сотрудников на удаленке. Сравнительно легко адаптировались к условиям постпандемии те, кто делает интеллектуальный продукт в сфере IT, финансов, научно-технических разработок, особенно если этот продукт разрабатывается для сегмента B2B.

Для компаний, работающих в B2C вынужденная работа на дистанции оказалась форс-мажором. В компаниях, продающих бытовую технику верхнего ценового сегмента, дизайнерские осветительные приборы или охотничьи принадлежности и оружие, сотрудники вернулись на рабочие места, как только это стало возможным. Если учесть, что по данным Росстата и ФНС, доля торговых компаний составляет примерно 20% от всех малого и среднего бизнеса в Петербурге, предоставляя рабочие места для примерно полумиллиона петербуржцев и приезжих, то переоценивать скорость перехода бизнеса на «удаленный» формат и гибкий график все-таки не стоит.

Вторая особенность торгово-офисных компаний заключается в том, что при офисе должны находиться шоу-рум и склад. В отделку и оборудование шоу-рума нередко инвестируются значительные средства. Поэтому арендаторы предпочитают оставаться на прежнем месте, даже если офис на 25-30% по своей стоимости, площади и характеристикам не соответствует их реальным потребностям.

Однако даже компании, «заточенные» на разработку и производство интеллектуального продукта, не всегда готовы к переезду в коворкинг или в меньший офис, даже если в дельнейшем это позволит лучше управлять своими издержками.

В ходе исследования был изучен кейс IT-компании, которая оборудовала 50 рабочих мест на арендованной площади примерно 800 кв.м в классическом бизнес-центре класса B+, но после начала пандемии задумалась о более автономном и компактном размещении сотрудников с зонами отдыха, универсальными рабочими местами и возможностью мобильной перепланировки пространства.

До пандемии, с учетом аренды офиса (в котором кроме рабочих мест разместились две большие – на 15-20 человек - и три малые переговорные комнаты, зоны отдыха, спортзал и кухня), расходов на парковочные места, кейтеринг, печать, двух каналов интернета, а также амортизации мебели и офисной техники и проводимый время от времени косметический ремонт, каждое рабочее место обходилось компании в 17 400 рублей в месяц. При этом компания испытывала проблемы с размещением новых сотрудников при расширении бизнеса.

Однако во время пандемии три четверти сотрудников компании, преимущественно разработчики, тестировщики и инженеры, перешли на работу в удаленном доступе. Сегодня в офисе постоянно находится всего 13 человек, и таким образом стоимость рабочего места достигает для работодателя суммы в 73 800 рублей. В дальнейшем, когда из 55 сотрудников к работе в офисе вернутся хотя бы 40, а остальные будут работать в гибридном формате, эти затраты окажутся в диапазоне 26 000 – 30 000 рублей в месяц.

Чтобы разместить сотрудников с той же степенью комфорта и в такой же удобной локации (рядом с транспортной развязкой и близко к центру Петербурга), компания могла быть арендовать 4-6 smart-офисов в коворкинге класса А с известным брендом и соответствующими стандартами сервиса.

Сегодня тариф на рабочее место в офисе в качественных сетевых проектах находится в диапазоне 23 000 – 28 000 рублей в месяц, включая услуги администратора на ресепшн, печать и сканирование документов, coffee-point с напитками и снеками, высокоскоростной Wi-Fi и от 3 до 5 часов пользования переговорными в месяц. Это означает, что, арендуя 4-6 smart-офисов, компания получает возможность проводить 12-30 часов производственных совещаний и мозговых штурмов ежемесячно.

Однако стоит иметь в виду, что разработчикам интеллектуального продукта редко хватает этого времени для командной работы. В IT-компания, которая приняла участие в исследовании, пять переговорных комнат загружены более 100 часов в месяц. Дополнительная аренда переговорных в качественных коворкингах Петербурга стоит 750-1500 рублей в час. Это означает, что дополнительные затраты компании по этой статье составят от 52 500 до 105 000 рублей в месяц.

Это делает затраты на каждое рабочее место выше в среднем на 2 000 рублей. В целом это сопоставимо с теми издержками, которые компания несёт при аренде площадей, необходимых для организации переговорных в классическом БЦ, особенно если учесть, что их реальная загрузка не превышает в данном случае 60-65% рабочего времени.

Сравнительная стоимость рабочего места для компании IT-сектора в классических БЦ класса А и В+ и в качественном коворкинге.

Итак, на чем экономит компания, если решается на переезд в коворкинг? Прежде всего, она безболезненно отказывается от 15 рабочих мест, сокращая свои издержки на 380 000 рублей в месяц. Это вряд ли возможно, оставаясь в бизнес-центре с кабинетной планировкой пространства. Если бы компания занимала офис в бизнес-центре класса А, ее экономия могла бы оказаться еще выше – до 450 000 рублей в месяц. Сопоставимого эффекта было бы труднее достичь при простом переезде в меньший офис, поскольку почти невозможно найти помещение, которое по своим характеристикам на 100% соответствовало бы потребностям бизнеса.

При этом в случае расширения бизнеса у компании появляется возможность докупить необходимое количество рабочих мест без издержек на переезд в более просторный офис, включая ремонт и меблировку. Новые места можно получить буквально на следующий день. То есть коворкинг дает возможность сократить не только текущие, но и будущие расходы на организацию рабочего пространства для сотрудников.

Однако результаты исследования дают повод задуматься как операторам уже существующих в Петербурге сетевых коворкингов, так и тем, кто впервые заходит на петербургский рынок, а также владельцам традиционных бизнес-центров.

Профессиональные операторы коворкингов предпочитают сегодня оборудовать рабочие места в престижных локациях, ориентируясь на верхний ценовой сегмент и качество, соответствующее офисам класса А.

В условиях быстрого роста в Петербурге компаний IT-сегмента и дефицита свободных площадей в высококлассных БЦ эта стратегия работает. Однако в будущем она может привести к дисбалансу предложения и платежеспособного спроса.

Потенциальные резиденты окажутся перед выбором между престижными рабочими местами по премиальным ценам в историческом центре (или рядом с ним) и бюджетными коворкингами no-name в спальных районах и... предпочтут остаться в бизнес-центрах.

Некоторые из них, возможно, решат модернизировать свои старые офисы, сделав их более гибкими по планировке. А кто-то сам решит пересдать в розницу «лишние» рабочие места – самостоятельно или в партнерстве с известным брендом.

«Мы уже сейчас получаем предложения от арендаторов в бизнес-центрах открыть коворкинг под нашим брендом на «лишних» площадях, - отмечает Станислав Ступников, партнер “БестЪ. Коммерческая недвижимость” (ГК «БестЪ», сеть коворкингов с бизнес-средой PAGE) – В бизнес-центре на Петроградке IT-компания до пандемии арендовала офис площадью 1000 кв.м. Сейчас половина помещений пустует, и руководство задумалось о том, чтобы на 500 кв.м оборудовать рабочие места для пересдачи в розницу. Аналогичные переговоры идут с торговой компанией в Адмиралтейском районе – у них сейчас не востребовано примерно 700 кв. м. Совсем отказываться от этой площади арендаторам неудобно и преждевременно, а идея оборудовать рабочие места для тех, кому они нужны, представляется вполне рабочей. При этом компании не только просто оптимизируют расходы на офис, а полностью компенсируют их за счет прибыли от коворкинга.

Те корпорации, которые переезжают в коворкинги сейчас, руководствуются не только экономическими соображениями. У некоторых из них огромное количество собственных площадей в самых престижных местах Петербурга. Но молодые IT-сотрудники, которых они берут на хорошие зарплаты, хотят сидеть не в старинных особняках с дворцовыми интерьерами, а в современных рабочих пространствах. При этом перевести подразделение в коворкинг можно гораздо быстрее, так как пространство сдается полностью готовым, с мебелью, оргтехникой, кофе-пойнтами и прочей начинкой.

Не исключаю, что качественные сетевые коворкинги в Петербурге пойдут по пути Москвы – будут предлагать рабочие места по более демократичным ценам, например, за счет более плотной рассадки резидентов. В столице мы видим коворкинги, где на одно рабочее место в опен-спейсе приходится не 6 кв.м, как это принято у нас, а 2,5 «квадрата». При наличии кафе, мест отдыха, террасы, выходящей в парк, это оказывается достаточно удобным и компенсирует сокращение площади рабочего места. Во всяком случае, на такие рабочие места существует лист ожидания».

Вторичная недвижимость в России продолжила дорожать в I квартале этого года, установили специалисты федерального портала «МИР КВАРТИР» по итогам исследования цен в 70 городах страны (включая Московскую и Ленинградскую области) с населением более 300 тыс. человек. В выборку вошли все квартиры вторичного рынка, за исключением элитных.

Выяснилось, что за I квартал 2021 года в 63 городах квадратный метр «вторички» подорожал, в 7 подешевел.

Больше всего увеличились в цене квартиры в Сургуте (+9,3%), Якутске (+9,1%), Ленинградской области (+9%), Казани (+9%), Твери (+8,5%), Воронеже (+8,4%), Кургане (+7,1%), Сочи (+7,1%), Тольятти (+7,1%) и Симферополе (+7%).

Подешевели вторичные «квадраты» в Архангельске (–6,4%), Махачкале (–5,5%), Чите (–4,6%), Ростове-на-Дону (–1,6%), Томске (–1,1%), Грозном (–0,2%) и Кирове (–0,1%).

За I квартал средний квадратный метр на вторичном рынке в целом по стране достиг 71,3 тыс. рублей, увеличившись на 3%.

По средней цене предложения в лидеры подорожания за последние три месяца вышли Тверь (+8,3%), Магнитогорск (+7,9%), Сургут (+7,2%), Нижний Новгород (+7%), Череповец (+6,7%), Курган (+6,5%), Калуга (+6,3%) Новокузнецк (+6,1%), Смоленск (+6%) и Ярославль (+5,7%).

В 9 из 70 городов средняя цена квартиры, по данным Mirkvartir.ru, снизилась. Это Ростов-на-Дону (–6,6%), Архангельск (–6,3%), Краснодар (–5%), Махачкала (–3,5%), Чита (–2,9%), Томск (–2,3%), Тюмень (–1,4%), Грозный (–0,8%) и Пермь (–0,3%).

В целом по всем городам средний лот стоит 4,1 млн рублей, что на 2,4% дороже, чем в начале года.

«В январе-марте этого года мы наблюдали отголоски потребительского бума 2020 года. На первичном рынке пока продолжает действовать льготная ипотека и растут цены, и «вторичка», как всегда, с некоторым лагом догоняет новостройки, – комментирует Павел Луценко, генеральный директор федерального портала «МИР КВАРТИР». – Однако повышение Центробанком ключевой ставки неизбежно вызовет подорожание ипотеки на «вторичке», что охладит спрос на квартиры. А с ростом процентов по банковским вкладам будет снижаться и инвестиционный интерес к недвижимости».

Цены на вторичном рынке в городах России

|

№ |

Город |

Цена, руб./кв. м |

Прирост за I квартал 2021 |

Ср. цена квартиры, руб. |

Прирост за I квартал 2021 |

|

1 |

Москва |

257458 |

3,2% |

14596675 |

1,2% |

|

2 |

Сочи |

145098 |

7,1% |

8858849 |

4,1% |

|

3 |

Санкт-Петербург |

144766 |

4,8% |

9563316 |

4,1% |

|

4 |

Владивосток |

133780 |

0,7% |

6959338 |

1,0% |

|

5 |

Севастополь |

103909 |

1,3% |

6401994 |

1,3% |

|

6 |

Казань |

99135 |

9,0% |

5675287 |

2,7% |

|

7 |

Хабаровск |

97074 |

4,7% |

5396068 |

3,6% |

|

8 |

Московская область |

97048 |

5,1% |

5298043 |

2,0% |

|

9 |

Якутск |

92937 |

9,1% |

5252724 |

4,3% |

|

10 |

Сургут |

90884 |

9,3% |

5525084 |

7,2% |

|

11 |

Симферополь |

90329 |

7,0% |

5160344 |

5,5% |

|

12 |

Нижний Новгород |

82905 |

6,9% |

4734214 |

7,0% |

|

13 |

Иркутск |

82467 |

4,6% |

4717674 |

3,2% |

|

14 |

Екатеринбург |

80677 |

2,4% |

4717390 |

0,3% |

|

15 |

Новосибирск |

80173 |

5,0% |

4326688 |

1,2% |

|

16 |

Уфа |

77129 |

4,0% |

4306128 |

3,0% |

|

17 |

Тула |

72910 |

1,3% |

4189521 |

0,5% |

|

18 |

Тюмень |

72813 |

0,9% |

4490745 |

-1,4% |

|

19 |

Ленинградская область |

72792 |

9,0% |

3763114 |

4,2% |

|

20 |

Калининград |

72163 |

1,5% |

4492259 |

0,2% |

|

21 |

Красноярск |

71628 |

3,2% |

3952331 |

0,5% |

|

22 |

Белгород |

67306 |

0,4% |

3906969 |

1,5% |

|

23 |

Краснодар |

66205 |

0,2% |

3585496 |

-5,0% |

|

24 |

Томск |

65584 |

-1,1% |

3582708 |

-2,3% |

|

25 |

Самара |

64720 |

5,6% |

3665255 |

1,9% |

|

26 |

Мурманск |

63940 |

6,3% |

3442810 |

3,7% |

|

27 |

Чита |

63345 |

-4,6% |

3969060 |

-2,9% |

|

28 |

Калуга |

62749 |

5,2% |

3573701 |

6,3% |

|

29 |

Ростов-на-Дону |

62579 |

-1,6% |

3227370 |

-6,6% |

|

30 |

Воронеж |

62211 |

8,4% |

3497439 |

3,9% |

|

31 |

Пермь |

62170 |

4,3% |

3400121 |

-0,3% |

|

32 |

Улан-Удэ |

60877 |

3,0% |

3182583 |

0,1% |

|

33 |

Владимир |

60599 |

2,2% |

3582205 |

2,2% |

|

34 |

Тверь |

59966 |

8,5% |

3578443 |

8,3% |

|

35 |

Ярославль |

59656 |

6,9% |

3506463 |

5,7% |

|

36 |

Набережные Челны |

59419 |

5,4% |

3320715 |

5,6% |

|

37 |

Омск |

58892 |

4,1% |

3224215 |

1,6% |

|

38 |

Барнаул |

58770 |

4,2% |

3128165 |

1,4% |

|

39 |

Ижевск |

57240 |

6,3% |

2888819 |

4,7% |

|

40 |

Архангельск |

57011 |

-6,4% |

3177242 |

-6,3% |

|

41 |

Пенза |

55847 |

6,3% |

2912497 |

4,3% |

|

42 |

Ставрополь |

55236 |

5,4% |

3329621 |

0,9% |

|

43 |

Курск |

54219 |

2,1% |

3161349 |

3,5% |

|

44 |

Кемерово |

53524 |

3,5% |

2862189 |

1,8% |

|

45 |

Орел |

52411 |

3,0% |

3053965 |

3,4% |

|

46 |

Рязань |

51698 |

5,7% |

2960181 |

4,6% |

|

47 |

Волгоград |

51581 |

2,1% |

2932738 |

2,3% |

|

48 |

Липецк |

51261 |

4,4% |

2809978 |

4,6% |

|

49 |

Саранск |

51185 |

4,6% |

2717765 |

3,0% |

|

50 |

Чебоксары |

50957 |

4,5% |

2896625 |

4,7% |

|

51 |

Новокузнецк |

50699 |

6,9% |

2817080 |

6,1% |

|

52 |

Вологда |

50417 |

1,5% |

2733169 |

1,2% |

|

53 |

Череповец |

50114 |

4,4% |

2900420 |

6,7% |

|

54 |

Грозный |

49056 |

-0,2% |

3263207 |

-0,8% |

|

55 |

Иваново |

48324 |

4,0% |

2664665 |

1,8% |

|

56 |

Саратов |

48224 |

4,9% |

2720699 |

1,8% |

|

57 |

Киров |

47693 |

-0,1% |

2467940 |

0,3% |

|

58 |

Оренбург |

47182 |

4,7% |

2404966 |

2,4% |

|

59 |

Ульяновск |

47067 |

2,7% |

2628298 |

1,0% |

|

60 |

Тольятти |

46953 |

7,1% |

2685200 |

3,4% |

|

61 |

Смоленск |

46275 |

5,2% |

2642825 |

6,0% |

|

62 |

Астрахань |

46092 |

6,0% |

2782701 |

4,4% |

|

63 |

Владикавказ |

45498 |

3,3% |

3103580 |

2,5% |

|

64 |

Волжский |

45138 |

1,7% |

2413263 |

3,4% |

|

65 |

Брянск |

44306 |

1,9% |

2577031 |

4,8% |

|

66 |

Челябинск |

43622 |

3,7% |

2488210 |

2,5% |

|

67 |

Курган |

42682 |

7,1% |

2127687 |

6,5% |

|

68 |

Махачкала |

42381 |

-5,5% |

3018667 |

-3,5% |

|

69 |

Нижний Тагил |

37106 |

3,1% |

1888933 |

1,6% |

|

70 |

Магнитогорск |

35967 |

6,0% |

1973071 |

7,9% |

|

Среднее |

71341 |

3,0% |

4098366 |

2,4% |

Источник: mirkvartir.ru

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, отмечают, что объем сделок купли-продажи офисных площадей конечными пользователями в 2020 году сократился на 46% и составил 140 040 кв. м против 258 500 в 2019 году. По итогам 2020 года доля приобретённых офисных площадей в структуре новых сделок составила 12% против 15% годом ранее.

Несмотря на негативное влияние пандемии на спрос, когда общее количество сделок уменьшилось на 32% с 203 в 2019 году до 139 в 2020 году, объем сделок купли-продажи показал положительную динамику в основных деловых районах (Ленинградский и Москва-Сити), что говорит о сохранении интереса покупателей к этим локациям, а также по южному направлению зоны между ТТК и МКАД, что связано прежде всего с активным развитием этой территории и наличием там и в зоне за МКАД качественного продукта.

Самый большой объём офисных помещений, выставленных на продажу в существующих БЦ Москвы, по данным на конец 2020 года, представлен в центральном деловом районе – 120 000 кв. м. Меньше всего офисов на продажу сегодня предлагается в Москва-Сити – 29 700 кв. м, но объём предложения в строящихся объектах в этом деловом районе составляет 253 700 кв. м. – это максимальная цифра среди всех субрынков столицы.

Динамика объемов сделок купли-продажи

Источник: CBRE, IV квартал 2020 г.

Инвестиции в недвижимость в кризис традиционно считаются способом сохранения капитала и остаются защитным активом от инфляции и колебания курсов валют. При этом в каждый кризис наблюдаются рекордные объемы сделок купли-продаж жилья в то время, как офисный сегмент остается недооцененным. С одной стороны, это во многом связано с ценой «входа», с другой стороны, выбор доступных предложений для покупки офисных блоков, как правило, ограничен несколькими объектами.

В целом динамика инвестиций в офисные помещения от года к году обусловлена выходом на рынок новых проектов, в моменте реализации качественных объектов количество и объем подобных сделок увеличивается. Так, выбор для покупателей увеличился во второй половине года за счет старта продаж комплекса Hill 8, а также за счет запуска продаж в конце года знакового проекта iCity. Благодаря большому объему площадей в iCity этот проект будет являться драйвером продаж в течение ближайших 2-3 лет.

По данным CBRE, в 2020 году увеличилась доля сделок с офисами от 500 до 1 000 кв. м за счёт снижения спроса на средние по размеру помещения от 1 001 до 3 000 кв. м. Доля крупных сделок также сократилась до 3%.

Спрос на покупку офисных помещений в основном сформирован со стороны представителей финансового и сырьевого и энергетических секторов.

Крупнейшие сделки купли-продажи офисных площадей в 2019-2020 годах

|

Компания |

Площадь, кв. м |

Бизнес-центр |

Класс |

Полугодие |

Год |

|

Алроса |

29 400 |

Севастопольский пр-т, 28, корп. 1 |

B |

1П |

2020 |

|

Альфа Страхование |

27 700 |

Парк Легенд (Башня 2) |

A |

1П |

2020 |

|

Арети |

6 300 |

Профсоюзная ул., 125к1 |

B |

1П |

2020 |

|

Конфиденциально |

1 900 |

Тессинский пер., 4, стр. 1 |

B |

2П |

2020 |

|

Олимпроект |

1 800 |

iCity |

A |

2П |

2020 |

|

Райффайзенбанк |

34 000 |

Nagatino i-Land |

B |

2П |

2019 |

|

Правительство Москвы |

31 800 |

Верейская Плаза IV |

B |

2П |

2019 |

|

Альфа-Банк |

24 600 |

Немецкий центр |

B |

2П |

2019 |

|

ВЭБ.РФ |

19 500 |

Знаменка Комплекс |

A |

1П |

2019 |

|

Газпромбанк |

18 800 |

Аквамарин, Фаза III |

A |

1П |

2019 |

Источник: CBRE, IV квартал 2020 г.

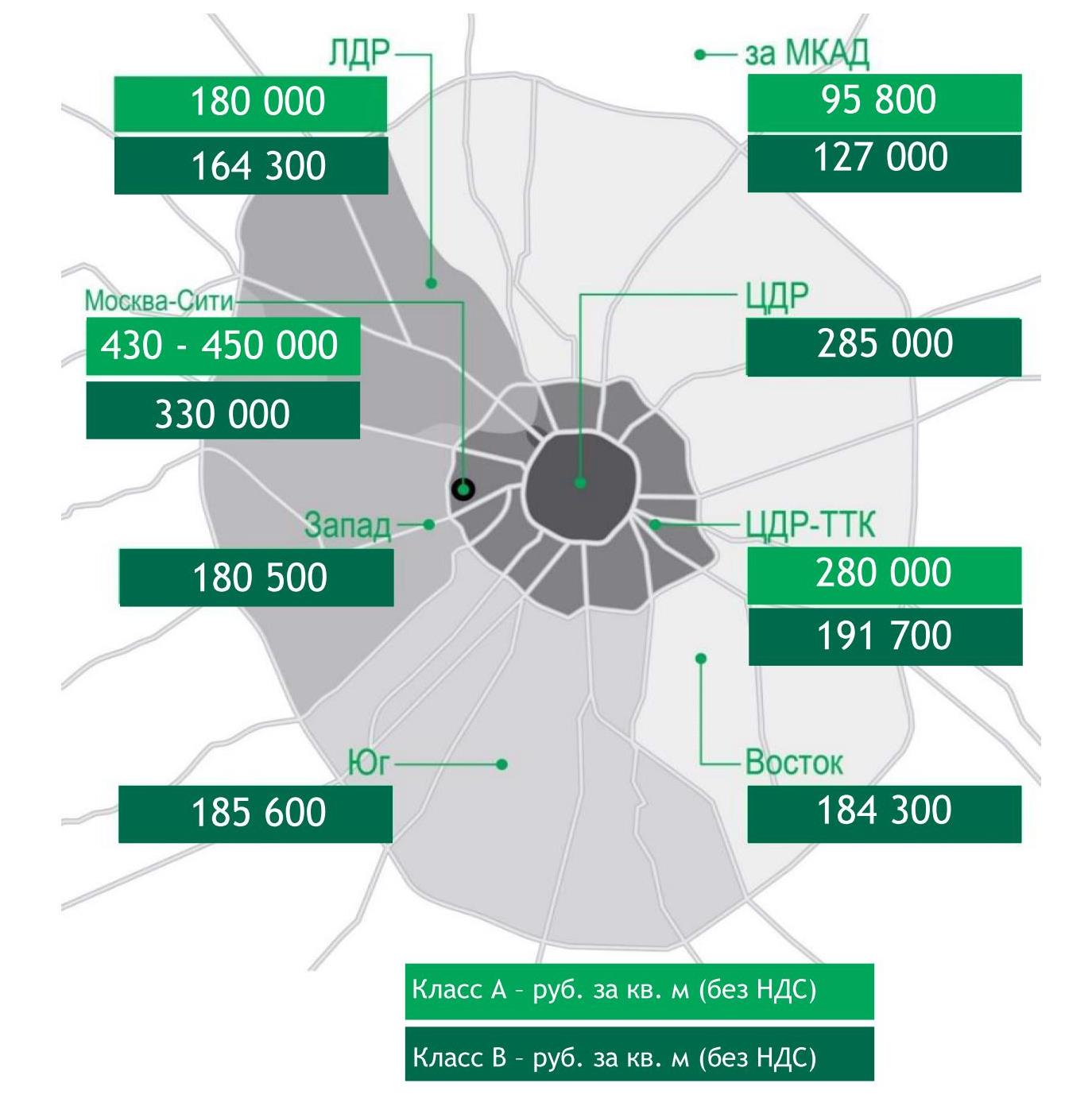

Средний уровень запрашиваемых цен продажи офисных площадей на конец 2020 года в бизнес-центрах класса А составил 180-450* тыс. руб./кв. м, в бизнес-центрах класса В – 100-300 тыс. руб./кв. м. Все цены не включают НДС.

Средневзвешенные запрашиваемые цены продажи офисных площадей в существующих бизнес-центрах по субрынкам и по классу

Источник: CBRE, IV квартал 2020 г.

По прогнозам CBRE, в 2021 году ожидается увеличение количества и объема сделок купли-продажи в розничном сегменте до уровня 2019 года. При этом спрос со стороны крупного бизнеса будет восстанавливаться медленнее, следуя за выходом экономики на устойчивые показатели роста. Отложенный спрос, согласно оценке CBRE, будет наблюдаться в полной мере уже в 2022 году. Учитывая сохранение дефицита качественных объектов для крупных корпораций, ожидается рост сделок покупки проектов для строительства бизнес-центров под собственное использование. Более того, их предложение на рынке более чем в два раза превышает объем доступных площадей в существующих бизнес-центрах.

По данным CBRE по итогам 2021 года объем сделок купли-продажи превысит 200 000 кв. м, в 2022 году данный показатель продолжит свой рост.

Александр Пятин, директор направления продаж и приобретений отдела офисных помещений CBRE, комментирует:

«В текущий период состояние рынка офисной недвижимости Москвы отлично от предыдущих кризисных периодов. Мы не видим снижения цен и ставок аренды, доля свободных площадей не демонстрирует существенного роста. Ситуация в сегменте купли-продажи также не повторяет прошлые кризисные тенденции: на рынке не произошло «массовых распродаж» объектов, более того, объем доступного предложения в существующих бизнес-центрах сократился. С одной стороны, это произошло вследствие закрытия сделок купли-продажи, с другой стороны, собственники объектов не были готовы снижать цены в соответствии с ожиданиями покупателей, поэтому приняли решение временно приостановить продажу своих активов».