Монолитное строительство: что изменится для подрядчиков в 2025–2027 годах

Монолитное строительство переживает самый серьёзный сдвиг за последние десять лет.

Сразу несколько факторов — ужесточение требований, рост стоимости ресурсов, переход к цифровому планированию, обновление техники — меняют правила игры для подрядчиков. Чтобы удерживаться на рынке, мало знать бетон и опалубку: важно понимать, куда движутся циклы монолитных работ и как это скажется на проектировании, трудозатратах и качестве.

Итог: рынок становится взрослее, структурнее и строже. Ошибки, которые раньше «сходили с рук», в 2025–2027 годах будут стоить дороже.

Что давит на подрядчиков сильнее всего в 2025–2027?

1. Рост требований к геометрии и качеству бетонных поверхностей

Заказчики чаще запрашивают «предфиниш» без толстых слоёв штукатурки.

Это означает:

- меньше допусков по отклонениям,

- больше контроля при установке опалубки,

- более высокие требования к классу бетона.

Ошибки при формировании геометрии теперь приводят не только к переделкам, но и к штрафам по госконтрактам.

Итог: монолитные работы становятся менее «черновыми» и более инженерными.

2. Увеличение доли сложных проектов

Монолит активно развивается в:

- многофункциональных комплексах,

- паркингах со сложной сеткой колонн,

- логистике,

- промышленных объектах с высокими нагрузками.

Эти объекты требуют точного расчёта, грамотного подбора опалубки и жёсткого контроля загрузки конструкций.

Вывод: усложнение проектов = рост требований к инженерной подготовке подрядчиков.

3. Давление на сроки циклов бетонирования

В 2025–2027 годах сроки как критерий эффективности становятся главнее стоимости.

Производственные графики перестают быть гибкими: заказчики требуют:

- фиксированных циклов на этаж,

- минимальных простоев между заливками,

- прозрачных графиков работ.

От подрядчика ждут стабильности, а не «как получится».

Итог: скорость и предсказуемость теперь важнее «дешёвой» стоимости квадратного метра.

Какие нормативные изменения влияют на монолит?

1. Актуализация СП и требований к безопасности

В последние годы усиливается влияние:

- СП 70.13330 (несущие и ограждающие конструкции),

- требований к безопасной установке и снятию опалубки,

- регламентов работы на высоте.

Подрядчики обязаны вести более строгий контроль:

- состояния опалубочных элементов,

- допуска работников,

- нагрузок при бетонировании.

Вывод: безопасность перестаёт быть «формальностью» — становится фактором допуска к объекту.

2. Ужесточение требований к бетонным смесям

Производители бетона переходят на более стандартизированные составы:

- рост доли добавок для прочности,

- стабильность температуры набора прочности,

- повышение требований к морозостойкости и водонепроницаемости.

Подрядчикам приходится учитывать:

- время жизни смеси,

- чувствительность к погоде,

- необходимость точной логистики.

Итог: качество бетона всё меньше зависит от «опыта рабочих», всё больше — от технологической дисциплины.

Как изменятся материалы и техника в монолитных работах?

1. Лёгкие и прочные материалы

В 2025–2027 гг. производители продолжают переход к:

- алюминиевым системам,

- облегчённым стальным профилям,

- композитным элементам,

- пластиковой опалубке на локальных задачах.

Главное направление — снизить вес без потери жёсткости.

Итог: монтаж ускоряется, а зависимость от крана уменьшается.

2. Больше механизации

Растёт интерес к:

- механизированным стойкам,

- облегчённым подпорным системам,

- передвижным подмостям для заливки,

- подъёмным платформам.

Техника начинает участвовать не только в подъёме грузов, но и в оптимизации цикла бетонирования.

Вывод: подрядчики, работающие «вручную», проигрывают по скорости.

3. Цифровые инструменты в реальном производстве

Цифровизация выходит за рамки проектировки:

- моделирование опалубочных циклов,

- контроль бетона по датчикам,

- графики заливок в цифровых системах,

- учёт опалубки и стойк в онлайн-инвентаризации.

Становится проще фиксировать отставания и перерасходы — теперь они видны заказчику.

Итог: прозрачность процессов — новая норма монолита.

Как изменится экономика монолитных работ?

1. Стоимость ошибки растёт

Неудачная заливка =

— задержка графика,

— перерасход бетона,

— нарушение геометрии,

— возможный демонтаж части конструкции.

В 2025–2027 годах это уже не «локальная проблема», а риск срыва всего объекта.

Вывод: главная экономия — не в снижении цены бетона, а в снижении вероятности ошибок.

2. Подрядчики переходят к финансово предсказуемым циклам

Бизнес-модель меняется:

Раньше:

«Сделаем дешевле — и успеем как успеем»

Сейчас:

«Дайте стабильный цикл — это сэкономит десятки часов работ»

Заказчики предпочитают подрядчиков, которые:

- держат ровный ритм заливок,

- показывают прозрачный график,

- прогнозируют потребность в ресурсах.

Итог: выигрывает не самый дешёвый подрядчик, а самый стабильный.

3. Растёт значение подготовки персонала

Из-за усложнения проектов важна не только техника, но и навыки:

- точная установка опалубки,

- следование технологическим картам,

- работа с высокими нагрузками,

- правильный прогрев и уход за бетоном.

Подрядчики всё чаще обучают сотрудников на постоянной основе.

Вывод: квалификация становится фактором получения контракта.

К чему готовиться подрядчикам в 2025–2027 годах?

1. Структурированию процессов

Монолит всё меньше напоминает «ремесло».

Всё больше — промышленный процесс с жёсткими регламентами.

2. Росту конкуренции среди тех, кто умеет работать быстро

На рынке побеждают те, кто может:

- прогнозировать сроки,

- держать темп,

- планировать загрузку крана,

- учитывать время транспортировки бетона.

3. Переходу от “ручного опыта” к инженерии

Решения «на глаз» больше не работают — слишком много рисков.

4. Давлению со стороны заказчиков на качество поверхности

Ошибки геометрии становятся неприемлемыми.

FAQ — короткие инженерные ответы

Монолитное строительство дорожает?

Стоимость растёт за счёт качества, требований и усложнения проектов. Экономить начинают на рисках, а не на бетоне.

Какие материалы будут доминировать?

Сталь в высотных и тяжёлых объектах; алюминий — в быстрых циклах; композиты и пластик — точечное применение.

Будет ли роботизация массовой?

Пока нет, но механизация уверенно растёт. В 2025–2027 — умеренный, но стабильный тренд.

Монолит станет быстрее?

Да, если подрядчик работает по циклам и использует механизацию. Нет — если строит по старинке.

Цифровые модели обязательны?

На сложных объектах — да. На простых — желательны.

Заключение

Монолитное строительство в 2025–2027 годах становится технологичнее, жёстче по требованиям и быстрее.

Подрядчикам придётся перейти от «традиционного подхода» к системному: соблюдать нормы, работать по циклам, использовать механизацию и цифровые инструменты. Это не усложнение ради усложнения — это способ остаться конкурентоспособным.

Итог: выигрывают те, кто умеет работать предсказуемо, чисто и технологично.

На рынке внутрипольных конвекторов импорт сохранится. Но отечественного будет еще больше

Из-за пандемии коронавируса, непростой экономической ситуации в стране производство внутрипольных конвекторов и других приборов отопления может уйти временно в минус. Такие выводы делают сами участники рынка. Они считают, что падение продаж рынок, скорее всего, почувствует не в текущем, а в 2021 году и уже сейчас готовят решения по минимизации ожидаемых потерь.

Напомним, внутрипольные конвекторы сравнительно новый вид систем отопления. Сейчас они становятся все более востребованными из-за появления большого количества объектов жилой и коммерческой недвижимости с панорамным остеклением и другими архитектурными особенностями.

Реакция рынка

По словам генерального директора АО «Фирма Изотерм» Виктории Нестеровой, прогнозы вещь неблагодарная, но, вероятнее всего, в этом году существенного падения рынка не будет. «Мы входим с приборами отопления уже на финале строительства, и стройки будут завершать. А вот что будет в 2021 году трудно сказать, все будет зависеть от того как быстро мир оправится от эпидемии. Возможно снижение до 35-30%. Нашу отрасль не признали «особо пострадавшей» поэтому никаких мер поддержки пока не рассматривается. Все наши проблемы и возможное сокращение персонала будут в долгосрочной перспективе, когда все бонусы уже закончатся. Будем, как обычно, решать все возможные трудности самостоятельно»,- добавляет Виктория Нестерова.

Говорят о предстоящих временных сложных временах и другие игроки рынка. Коммерческий директор компании MOHLENHOFF Александр Батаев отмечает, что рост цен, как и временное падение продаж неизбежны, потому что абсолютно всё взаимосвязано. «Рынок реагирует на изменение в любой смежной отрасли, взять хотя бы цены на топливо. Поставщики сырья и комплектующих, как российские, так и иностранные, почти мгновенно подняли цены в связи с падениями котировок на фондовых биржах, и соответственно, пошла цепная реакция дальше. Но строительная отрасль не может бездействовать, и адаптация к новым условиям уже заметна», - считает он.

О влиянии множества факторов на отрасль, сплетенных в единый тугой узел, рассказывает и торговый директор компании MINIB в РФ и Белоруссии Константин Витальев. «Вряд ли продажи внутрипольных конвекторов, как типа отопительного прибора, могут сократиться именно из-за роста цен. Падение продаж в секторе в целом и внутрипольных конвекторов в частности будет вызвано нынешней ситуацией в стране (снижение курса рубля, обвал цен на нефть, эпидемия, массовые сокращения персонала), а не ценами на конкретный тип оборудования. Этот год многие компании закроют снижением продаж, вызванным сокращением объема строительства из-за упавшей покупательской способности населения, неуверенностью в завтрашнем дне и желанием придержать сбережения до лучших времён»,- полагает эксперт.

Инженер-менеджер ООО «Вилма Торг» Иван Фиалковский считает, что перераспределение игроков на рынке из-за пандемии если и будет, то несущественным. При этом он ожидает, что по очевидным причинам падение объемов рынка может достигнуть 50-60%. Кроме того, курс валют будет сильно влиять на стоимость производимой продукции, так как многие комплектующие закупаются в других странах. «У других брендов гораздо сильнее, чем у Vitron. Большую часть наших комплектующих закупаем в России, поэтому у нас серьезных проблем из-за роста курса валют не возникает», - сообщил специалист.

В формате импортозамещения

Отметим, что последние два года на российском рынке внутрипольных конвекторов произошло серьезное перераспределение игроков. В значительной степени стали преобладать отечественные компании. По мнению ряда представителей отрасли, в ближайшей перспективе дальнейшего значительного углубления импортозамещения уже не будет. Те, кто ушли с рынка, вряд ли вернутся в ближайшее время. Другие же иностранные игроки отрасли, сохранившие интерес к России, будут продолжать заниматься продажами и локализацией своих производств.

Перераспределение рынка по внутрипольным конвекторам, поясняет Виктория Нестерова, произошло глобально в 2018-2019 гг. в период введения обязательной сертификации продукции. Многие строительные компании не смогли ввести на территорию РФ импортные конвекторы и обратили свой взор на российских производителей. По итогам работы с отечественными приборами отопления выяснилось, что их качество не уступает европейским аналогам, а цена существенно ниже. Сейчас строители из-за изменения системы финансирования и многих других проблем очень внимательно начали считать свои сметы. И переплачивать за импорт при сопоставимом качестве никому не нужно. «Сейчас на импортных приборах отопления остались только строители, которые себя позиционируют как «суперэлит бизнес-класс». Где для их покупателей важно: «у нас все импортное», но эта история очень активно уходит»,- уверена она.

По словам Константина Витальева, в данный момент на рынке России осталось очень мало конвекторов, произведённых за рубежом. Появилось большое количество российских брендов, а многие иностранные бренды локализовались в нашей стране, чтобы удешевить производство. «Однако рынок не позволяет полностью отказаться от импорта, т.к. в нашей стране, кроме эконом-класса, строится достаточно дорогих объектов, как крупных, так и частных, где экономия на качестве оборудования и технологиях не уместна. По моей оценке, доля чистого импорта без локализации в РФ на текущий момент составляет около 10% от общего количества проданных конвекторов в штуках. А в деньгах - примерно 15-18%. В целом, серьезного перераспределения игроков рынка из-за вируса я не ожидаю»,- добавил представитель MINIB.

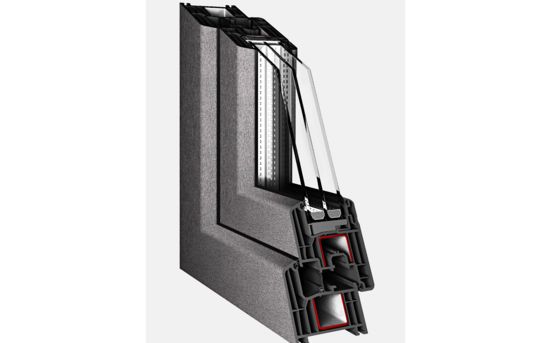

Изображение: фото компании АО «Фирма Изотерм»

По мнению Александра Батаева, торговых марок иностранного происхождения на отечественном рынке достаточно. Значительная часть их продуктов производится теперь в России. MOHLENHOFF также уже несколько лет выпускает продукцию непосредственно в нашей стране, но при этом для сохранения высокого качества приборов практически половина комплектующих являются импортными. Эксперт полагает, что в ближайшее время в связи с повышением курса валют и с общемировой неблагоприятной эпидемиологической ситуацией российские торгующие компании вынуждены будут поменять свои приоритеты в пользу местных производителей. Также Александр Батаев выступает за государственную поддержку отечественных и локализованных предприятий. «Необходимо существеннее мотивировать строительную отрасль на использование продукции, выпускаемой в России. При этом любой законопослушный и честный отечественный производитель должен иметь в государстве особый статус с большим количеством льгот»,- резюмирует он.

У Виктории Нестеровой отчасти иное мнение. «Нам можно помочь – не мешая. Нужно, чтобы работало и своевременно финансировалось строительство. Нам нужно, чтобы рос средний класс, т.к. дорогие квартиры покупают люди с достатком выше среднего. Нам нужно, чтобы снижали ставку по жилищным кредитам, т.к. даже в элитном сегменте доля продаж с ипотекой составляет более 70%. Нам нужна унификация законодательства в сфере загородного строительства, чтобы наши соотечественники могли иметь возможность возводить себе дома, не волнуясь, все ли действительно хорошо у них с землей и разрешительными документами»,- считает глава АО «Фирма Изотерм».

Принцип домино. Представители оконной индустрии надеются, что господдержка строительства жилья поможет сохранить их бизнес

Значительная часть производственных строительных компаний, несмотря на пандемию коронавируса в стране, в последние месяцы не прекращали свою деятельность. В том числе продолжали свою работу с соблюдением строгих санитарных норм и большинство производителей оконного профиля ПВХ. Тем не менее, игроков рынка тревожит ухудшение экономической ситуации в стране. Они ожидают, что растущий кризис заденет строительную отрасль, а значит - и их производственный сегмент.

Косвенная поддержка

Генеральный директор российского подразделения международного концерна Deceuninck (ООО «Декёнинк Рус») Фолькер Гут отмечает, что объявление режима самоизоляции вызвало сначала небывалый всплеск продаж у партнеров и, соответственно, в самой компании. В конце марта проходили отгрузки даже в выходные дни. Однако было понятно, что этот небывалый спрос обусловлен ожиданием заказчиками роста цен и их стремлением закрыть уже имеющуюся потребность до объявления жестких ограничений. Уже сейчас в целом по отрасли продажи окон в розничном сегменте падают. В строительстве данный тренд будет наблюдаться несколько позже.

«В ближайшей перспективе падение продаж в большинстве отраслей неизбежно, и наша, увы, не станет исключением. Со снижением доходов людям будет не до улучшения жилищных условий и, соответственно, не до окон, поскольку они не являются предметом первой необходимости. Нас ожидает, мягко говоря, крайне тяжелый год, и это понимают все участники рынка. Развитие ситуации зависит от длительности ограничительных мер, именно они в конечном итоге влияют на доходы населения, а значит - на покупательную способность. К сожалению, никто не может заглянуть в будущее, но уже ясно, что сильное падение неизбежно и в строительной, и в оконной отрасли, и оно вполне может превысить 25 %.Тем не менее, программы государственной поддержки и субсидирование ипотеки под 6,5 % смогут немного поддержать рынок недвижимости, и это дает надежду на то, что на строительном рынке падение будет не слишком драматичным»,- считает он.

Схожие выводы делают и другие игроки рынка. Руководитель группы компаний ИВАПЕР Светлана Иванова полагает, что государственная поддержка была бы в первую очередь полезна как для строительной отрасли в целом, так и для наших граждан в частности. «Возможности по расширению круга клиентов есть всегда, когда на рынке есть живой и платежеспособный спрос. Сейчас мы, очевидно, наблюдаем ослабление платежеспособности. Поскольку наша продукция находится в цепочке снабжения крупнейших строительных организаций, компания ИВАПЕР продолжает работу, и это уже само по себе очень позитивно. Мы не попали в список пострадавших предприятий и приветствуем любые действенные меры поддержки бизнеса, предложенные Правительством РФ в связи с пандемией. В частности, озвученные целевые показатели ипотеки под 6,5% и снижение единого социального налога без сомнения окажут позитивное воздействие на строительную отрасль и, косвенно, на наше развитие»,- уверена она.

«Если мы рассмотрим рынок массового жилищного строительства, - добавляет Светлана Иванова, - то в 2020–2022 гг. продолжается, вне зависимости от эпидемических каникул, реализация государственной программы «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации». В структуре строящегося жилья по России преобладают классы «эконом» и «комфорт», а значит должна быть потребность в качественных и простых окнах и дверях. Основной двигатель роста для нас и для строительной отрасли - деловая активность граждан, направленная на улучшение своих жилищных условий».

Руководитель направления Коммуникаций VEKA Rus Сергей Ельников считает, что сейчас государству важно решить задачу, направленную на повышение реальных доходов населения, которые сокращаются вот уже шесть лет подряд, и поднять которые разовыми мерами невозможно. «Если государство будет стимулировать развитие конкурентно-рыночной среды, поощрять малый и средний бизнес, создавать привлекательные условия для инвесторов – всё это в комплексе может со временем привести к созданию эффективных рабочих мест и росту доходов. Именно в этом ключ к росту рынков. Вместе с тем не могу не отметить разумность такой меры, как субсидирование ипотечного кредита, обязательства по выкупу части построенного жилья государством и его структурами, что может стать хорошим стимулом для строительной отрасли», - подчеркивает эксперт.

Держаться по курсу

Стоит отметить, что пандемия коронавируса, снижение мировых цен на нефть, ряд политических решений привели к повышению курса мировых валют и ослаблению рубля. В связи с этим многие строительные материалы, оборудование для ремонта иностранного, да и российского производства за последний месяц подорожали. Стоимость ПВХ- профилей имеет свои особенности.

В целом, поясняет заместитель генерального директора по маркетингу компании «ЭксПроф» Михаил Жолобов, цены на оконные ПВХ-профили зависят прежде всего от изменения рублевых цен на основное сырье – суспензионную ПВХ-смолу. А эти колебания в течение года бывают весьма значительными. Дело в том, что все мировое производство ПВХ концентрируется на очень крупных национальных и транснациональных предприятиях, оперирующих на глобальном рынке. В России всего четыре производителя ПВХ-смолы, а в мире в целом их не более двух-трех десятков. Для них нет особой разницы, на каком рынке – внешнем или внутреннем – продавать свою продукцию. Соответственно и цены они ежемесячно пересматривают, ориентируясь на текущую мировую конъюнктуру в долларах, которая также постоянно меняется. Колебания курса рубля оказывают дополнительное влияние на внутренние цены, но оно вторично.

«Проблема, скорее, в другом. Высококонкурентный рынок оказывает сильнейшее ценовое давление на производителей профиля и конструкций из него, побуждая недобросовестные компании экономить на качестве. В последние годы ситуация начала понемногу меняться, так как сами заказчики стали наконец понимать, чем различаются одинаковые с виду окна. Но рынок окон давно прошел стадию насыщения. Большинство эксплуатирующихся зданий уже получили современное остекление, и единственным значимым источником спроса остались только новостройки. Продолжится строительство – значит сохранится и спрос на продукцию», - резюмирует Михаил Жолобов.

По мнению Фолькера Гута, перенасыщение рынка действительно имеет место, но в 2021 году мы постепенно подойдем к осознанию, что ПВХ-окна первого поколения уже не выполняют своих функций и, соответственно, очень скоро потребуют замены. Это станет причиной того, что в ближайшие годы рынок начнет стабилизироваться, но и количество игроков на нем неизбежно уменьшится. Возможность для развития и роста отдельных компаний останется.

Игроки рынка считают, что в ближайшее время будет наблюдаться тренд на сочетание различных оконных профилей, улучшение их характеристик в плане энергоэффективности и т.д. «Сейчас важно дать импульс и пищу для размышлений о том, как развивается наш рынок и какие возможности вытекают из него», - полагает управляющий директор Aluplast Патрик Зейтц. В частности, добавил он, проанализировав потребности клиентов, в дополнение к теплому остеклению компанией уже предложено новое решение в эстетике ПВХ-окон с индивидуальным дизайнерским видом под алюминий или дерево.