Кредиты: что нужно знать?

Кредит — это специальный инструмент, который позволяет физическим и юридическим лицам временно воспользоваться денежными средствами, предоставленными банком или иной финансовой организацией. В современном мире кредиты играют важную роль в экономике. Они позволяют удовлетворять различные потребности потребителей. Сюда относятся покупка жилья, автомобиля, бытовой техники, оплата образования, а также строительство загородных домов.

Существует множество типов кредитов, но одним из наиболее популярных считается выдача займа наличными. Человек получает в долг средства, которые он имеет право использовать по своему усмотрению. Один из ключевых параметров кредита — процентная ставка, которая является наиболее важным пунктом для заемщика. Она выражается в процентах от суммы кредита и начисляется за год. Чем ниже эта величина, тем выгоднее условия кредита для заемщика.

Виды банковских кредитов

Банковский кредит дается на заранее оговоренный срок, в течение которого человек обязуется погасить основную сумму долга и начисленные проценты. Финансовая организация, предоставляющая средства, предварительно оценивает возможности своего клиента, изучая его кредитную историю. Это необходимо для минимизации рисков невозврата денег. Популярным видом приобретения средств является потребительский кредит. Он выдается на личные нужды заемщика, не связанные с его предпринимательской деятельностью.

Ставка по кредиту — важный фактор, который влияет на решение потребителя о взятии кредита. Она бывает фиксированной или плавающей. В первом случае ставка остается неизменной на протяжении всего срока кредитования и позволяет заемщику точно планировать свои расходы. Плавающий вариант может меняться с учетом сложившихся рыночных условий, что часто приводит к снижению или увеличению выплат по кредиту.

Кредит является финансовым инструментом, который помогает лицам или предприятиям решать текущие задачи для достижения долгосрочных целей и увеличивать объем инвестиций в недвижимость.

Все существующие виды банковских кредитов разработаны для удовлетворения различных запросов заемщиков. Каждый имеет свои условия, которые позволяют подобрать наиболее выгодный вариант для конкретной ситуации. В России чаще всего встречаются следующие виды кредитов:

- Потребительский. Он распространен среди физических лиц и предоставляется на любые личные нужды, не связанные с предпринимательской деятельностью. Заемщик может использовать полученные средства на покупку бытовой техники, оплату образовательных услуг, путешествия или ремонт жилья. Здесь предоставляются достаточно гибкие процентные ставки и сроки погашения.

- Ипотечный. Он предназначен для приобретения недвижимости, характеризуется длительным сроком кредитования при малых процентных ставках. Для его получения заемщик должен предоставить залог в виде приобретаемой недвижимости, что снижает риски для банка. Особого внимания заслуживают процентные ставки по ипотеке. Они могут быть как фиксированными, так и плавающими.

- Ломбардный. Выдается под залог техники или автомобиля. Также в этом качестве могут выступать ювелирные украшения. Этот кредитный вариант позволяет быстро получать деньги без сложных процедур оформления. Процентные ставки по ломбардным кредитам обычно выше потому, что их выдача связана с рисками для финансовых организаций.

- Автокредит. С его помощью можно осуществить покупку автомобиля. Условия выдачи зависят от стоимости транспортного средства, размера первоначального взноса и срока кредитования. Банки могут давать автокредиты как на новые, так и подержанные автомобили. Процентные ставки по автокредитам обычно выше, чем в ипотеке.

- Экспресс-кредит. Чтобы его оформить, требуется минимальный набор документов. Выдается в кратчайшие сроки. Он удобен в случаях, когда человеку срочно нужны деньги. Однако оперативность оплачивается повышенной процентной ставкой и коротким сроком кредитования.

- Бизнес-кредит. Обеспечивает финансирование предпринимательской деятельности. Величины процентных ставок изменяются с учетом рисков, связанных с конкретным бизнесом.

Также еще имеются кредитные карты, предоставляющие возможность человеку использовать взятые средства в пределах установленного лимита. Это удобный инструмент для повседневных покупок и непредвиденных расходов. Они включают льготный период, в течение которого проценты не начисляются. Такого вида карты позволяют быстро оформить кредит.

В поисках альтернативы ипотеке люди часто останавливаются на разных видах кредитов. Это дает им возможность решать свои финансовые проблемы.

Классификация кредитов

В зависимости от потребностей лица и условий выдачи средств, кредиты могут иметь несколько разновидностей. Здесь классификация ведется по следующим критериям:

- По срокам кредитования. Они делятся на краткосрочные, среднесрочные и долгосрочные. Краткосрочные кредиты чаще всего выдаются до одного года и предназначены для удовлетворения текущих потребностей. Среднесрочные имеют период от 1 до 5 лет и используются для более крупных приобретений. Долгосрочные превышают 5 лет и предназначены для значительных инвестиций, таких как покупка недвижимости или оборудования.

- По целевому назначению. Это потребительские, ипотечные и бизнес-кредиты. Потребительские виды предназначены для приобретения в квартиру или частный дом бытовой техники, автомобилей или других товаров. Ипотечные кредиты предоставляются на покупку жилья, а также ведения малоэтажного строительства. Бизнес-кредиты предназначены для финансирования компаний с целью инвестиции в оборудование и рабочий капитал.

- По способу обеспечения. Такие кредиты могут быть обеспеченными и не обеспеченными. Первые требуют залога, чтобы у банка была гарантия возврата выданных средств. Здесь может быть использована недвижимость, а также автомобили или другие ценные активы. Необеспеченные кредиты выдаются без залога, основываясь на кредитоспособности заемщика и его надежном финансовом состоянии.

- По методу предоставления. Сюда относятся банковские и онлайн-кредиты, которым в последнее время все больше отдается предпочтение. В первом случае банки принимают личные обращения заемщиков для подачи заявки и получения средств. Онлайн-кредиты оформляются через интернет. Это очень удобно для заемщика, поскольку можно сравнивать различные предложения и подобрать для себя оптимальный вариант.

- По форме погашения. Они бывают аннуитетными или дифференцированными. При аннуитетной форме погашения заемщик выплачивает равные ежемесячные платежи, которые включают в себя часть основного долга и проценты. Дифференцированные подразумевают уменьшение ежемесячных выплат по мере снижения основного долга, что постепенно сокращает финансовую нагрузку на заемщика.

Существуют онлайн-ресурсы, которые помогают выбрать подходящий кредит. Такие платформы позволяют пользователям подобрать оптимальные условия кредитования, сравнивая предложения различных банков. С помощью сайтов можно быстро получить информацию о доступных кредитных продуктах, процентных ставках и условиях погашения. По статистике более половины предпринимателей планируют расширять свой бизнес и в этом отношении кредиты им показывать неоценимую помощь.

Функции кредитов

Кредиты решают важные экономические и социальные проблемы, способствуя развитию экономики и улучшению благосостояния населения за счет выдачи ссуд. При этом они выполняют следующие функции:

- Перераспределение финансовых ресурсов. Заемные средства позволяют осуществлять перетекание капитала от тех лиц, у которых он в избытке, к нуждающимся людям. В первом случае ими выступают инвесторы и вкладчики, а во втором — заемщики. Это способствует более эффективному использованию ресурсов.

- Стимулирование потребления и инвестиции. С помощью заемных средств предприятия и частные лица осуществляют покупки и ведут инвестиции. Взятый в кредит автомобиль или оформленная ипотека на жилье позволяет людям улучшить условия жизни, а бизнес-кредиты дают возможность компаниям расширить производство.

- Поддержание оборотного капитала. В условиях рыночной экономики предприятия часто сталкиваются с временными разрывами между поступлением доходов и необходимостью осуществления платежей. Кредит позволяет сгладить эти недоработки и обеспечить бесперебойное функционирование бизнеса.

Кроме того, кредиты играют важную роль в стабилизации экономики. В периоды экономического спада, когда доступ к финансам становится ограниченным, кредиторы могут использовать различные программы и механизмы для поддержания экономической активности. Например, государственные кредитные программы позволяют обеспечить предприятиям и населению доступ к финансовым ресурсам на льготных условиях.

Сегодня кредитные продукты стали более доступными благодаря развитию технологий и появлению онлайн-платформ. Многие финансовые организации предлагают получение средств через интернет, что значительно упрощает процесс для заемщиков. Теперь для получения кредита достаточно заполнить заявку на сайте и дождаться ее одобрения. Это особенно актуально для жителей крупных городов, таких как Москва, где высокие темпы жизни требуют быстрых решений.

Особое место занимают микрофинансовые организации и сервисы, предлагающие онлайн-kredit в небольших суммах. Такие кредиты в рублях доступны широкому кругу заемщиков и могут быть использованы для решения текущих финансовых потребностей. Несмотря на высокие процентные ставки, микрокредиты остаются востребованными из-за простоты и быстроты их получения.

Функции кредита охватывают широкий спектр экономических и социальных аспектов, способствуя развитию и стабильности экономики. Современные технологии делают кредитные продукты более доступными, что расширяет возможности для потребителей и бизнеса.

Чем кредит отличается от займа и ссуды

Нахождением решения ответа на вопрос, чем К отличается от займа и ссуды, в основном занимаются те люди, которые ищут инструменты для удовлетворения своих финансовых потребностей. Следует понимать, что credit выдается исключительно банком и имеет строгие условия его возврата. Займ может предоставляться различными юридическими и физическими лицами. При этом составленное соглашение более гибкое. Наконец, ссуда представляет собой передачу денежных средств или имущества во временное пользование. Часто такое совершается без процентов.

Между этими тремя понятиями существует список отличий. Они выражаются в следующем:

- Процентные ставки. По кредитам они фиксированы и известны человеку заранее. При выдаче ссуды или займа ставки плавающие.

- Сроки и суммы. Выдача кредитов чаще всего ведется на длительный период и чаще всего в больших размерах. Предварительно банки берутся за оценку рейтинга клиента, чтобы уменьшить свои риски. Если он низкий, то такому человеку может быть дан отказ. С этой целью тщательно изучается кредитная история гражданина. Займы и ссуды выдаются краткосрочно на небольшие суммы.

- Назначение. Кредиты могут быть целевыми. Это ипотека или автокредит. К нецелевому взятию средств относится потребительский кредит. Выдача займов и ссуд ведется без конкретного назначения.

Также здесь следует обратить внимание и на правовые аспекты. Кредит регулируется банковским законодательством, где между сторонами прописаны четкие условия. Ссуды и займы ориентируются на гражданский кодекс, который более гибкий и менее защищенный. Чтобы найти для себя надежный действующий финансовый инструмент, нужно предварительно хорошо изучить все предъявляемые финансовой организацией к заемщику требования.

Формы кредитования

Формы кредитования — это разнообразные способы, с помощью которых потребитель может получить заемные средства для удовлетворения своих финансовых нужд. Существует множество форм со своими особенностями, преимуществами и недостатками:

- Банковские. Это финансовые средства, предоставляемые банками заемщикам на определенный срок под процент. Процесс получения кредита включает подачу заявки, проверку кредитной истории и оценку платежеспособности клиента. Процентная ставка и условия зависят от типа кредита, суммы, срока и кредитной политики банка. Погашение кредита происходит в виде регулярных платежей в течение установленного периода.

- Коммерческие. Финансирование, предоставляемое предприятиям и предпринимателям для поддержания или расширения бизнеса. Условия зависят от кредитной истории компании, ее финансового состояния и бизнес-плана. Коммерческие кредиты помогают бизнесам управлять денежными потоками, инвестировать в оборудование, недвижимость, товарные запасы и покрывать операционные расходы. Погашение происходит в соответствии с договором с гибкими графиками платежей.

- Государственные. Средства, предоставляемые государственными органами на льготных условиях. Они направлены на поддержку социальных проектов. Такие кредиты помогают стимулировать экономический рост, поддерживать инновации и обеспечивать социальную стабильность, способствуя выполнению стратегических целей государства.

- Международные. Это финансы, предоставляемые международными организациями или для поддержки экономического развития, инфраструктурных проектов или стабилизации экономики другого государства. Условия кредитов включают процентные ставки, сроки погашения и требования по реформам. Международные кредиты способствуют экономическому росту, торговле и стабильности, но могут сопровождаться требованиями по экономической и политической жизни заемщика. Возврат кредитов осуществляется в валюте, оговоренной в договоре.

Независимо от того, какой выбор кредита делает человек или организация, важно внимательно оценивать свои финансовые возможности и условия займа, чтобы избежать проблем с возвратом долга. С учетом того, что в марте выдачи ипотеки в России выросли в 1,5 раза, можно уверенно сказать, что сейчас особой популярностью пользуются банковские кредиты.

Какие документы понадобятся

Перед оформлением кредита необходимо получить точную информацию, какие документы понадобятся, чтобы процесс прошел быстро и без задержек. В большинстве случаев для взятия кредита требуется следующий стандартный набор:

- Паспорт, подтверждающий личность и гражданство заемщика.

- Водительское удостоверение. Оно относится ко второму документу, который часто могут запросить банки.

- Справка о доходах. Она необходима для подтверждения способности заемщика, проводить ежемесячные платежи. Ее можно официально заказать у работодателя. Обычно она выдается по форме 2-НДФЛ. В ней учитывается доход за последний год. Иногда даже ограничиваются периодом в 6 месяцев.

- Копия трудовой книжки или составленного с работодателем договора. Наличие этих документов указывает на стабильное финансовое положение клиента.

Если заемщик оформляет средние или дешевые кредиты, то данный список может быть существенно сокращен. Обычно в таких случаях бывает достаточно паспорта и любого второго документа подтверждающего личность человека.

Для потребкредитов или оформления ипотеки могут потребоваться дополнительные документы. В первую очередь сюда относится выписка из кредитной истории, которую следует подготовить заранее.

Если гражданин собирается оформить кредит, то ему следует изучить предложения банков и выбрать для себя наиболее выгодные условия. После этого подготовить все необходимые документы, чтобы избежать задержек или отказов со стороны финансовой организации. С получением человеком кредитных средств у него открываются новые возможности.

Демонтаж в плюсе

На фоне активизации строительных работ по госконтрактам, федеральным и региональным инфраструктурным проектам растут и объемы рынка демонтажных работ. При этом отраслевые компании все чаще в своей деятельности задействуют новые технологии и технику.

Рынок демонтажных работ, несмотря на внешние факторы, остается в плюсе. Объемы работ, производимых отраслевыми участниками, растут, крупные компании принимают участие в федеральных и региональных инфраструктурных проектах, связанных с редевелопментом промышленных территорий, реновацией жилых районов. Трендом текущего времени также стало участие представителей рынка в госпрограммах развития территорий новых регионов России. Специалисты сносят поврежденные здания и сооружения, не подлежащих восстановлению.

В целом участники рынка смогли избежать негативных последствий периода пандемии, когда реализация относительно небольшой части проектов была приостановлена. Также многие из них смогли перестроить логистику закупок определенной спецтехники и оборудования в условиях ужесточения антироссийских санкций.

Со сдержанным оптимизмом

Собственник ГК АРАСАР Александр Штарёв отмечает, что рынок демонтажа специфичный. Компетенции формируются десятилетиями. «Основные игроки всем известны. Они растут вместе с рынком. Периодически появляются новые компании, но, как правило, они быстро перепрофилируются. В настоящее время ситуация на рынке достаточно стабильная. На ближайшее будущее тоже смотрим со сдержанным оптимизмом. Конечно же, есть влияние внешних факторов, как политических, так и экономических, в том числе рост курса валют, но рынок продолжит развиваться».

Собственник ГК АРАСАР Александр Штарёв отмечает, что рынок демонтажа специфичный. Компетенции формируются десятилетиями. «Основные игроки всем известны. Они растут вместе с рынком. Периодически появляются новые компании, но, как правило, они быстро перепрофилируются. В настоящее время ситуация на рынке достаточно стабильная. На ближайшее будущее тоже смотрим со сдержанным оптимизмом. Конечно же, есть влияние внешних факторов, как политических, так и экономических, в том числе рост курса валют, но рынок продолжит развиваться».

Схожие выводы делает и ведущий специалист по координации и развитию ООО «ЖБС инжиниринг» Лейсан Асхарова. «Однозначно объемы демонтажных работ увеличились, в том числе за счет освоения новых территорий, но позиции на рынке среди демонтажных компаний остались неизменны. Будем честны, первые введенные санкции показали проблему и дали почву для размышлений, но это не выбило нас из колеи, т. к. логистические проблемы и дефицит оборудования появились уже во времена пандемии, так что у нас было время модифицировать свой подход к работе и не тормозить свою деятельность», – констатирует представитель рынка.

Схожие выводы делает и ведущий специалист по координации и развитию ООО «ЖБС инжиниринг» Лейсан Асхарова. «Однозначно объемы демонтажных работ увеличились, в том числе за счет освоения новых территорий, но позиции на рынке среди демонтажных компаний остались неизменны. Будем честны, первые введенные санкции показали проблему и дали почву для размышлений, но это не выбило нас из колеи, т. к. логистические проблемы и дефицит оборудования появились уже во времена пандемии, так что у нас было время модифицировать свой подход к работе и не тормозить свою деятельность», – констатирует представитель рынка.

Импортозамещение и закупка оборудования у дружественных стран, считает Лейсан Асхарова, открывают новые возможности для роста и развития компаний. Предвзятое отношение к азиатским аналогам – это явное заблуждение. Можем сказать, что ввозимая спецтехника и оборудование со стороны Дальнего Востока, в том числе Китая, зарекомендовали себя как хороший конкурент европейскому рынку техники. В Китае достаточно высокотехнологичные производства, качество продукции которых не уступает зарубежным аналогам. Также стоит отметить, что стоимость товара китайских производителей ниже, чем в Европе.

Повысить эффективность

Из-за высокой конкуренции на рынке демонтажа компании все активнее задействуют в работе новые технологии, которые повышают эффективность работы. Кроме того, заказчики также все чаще предъявляют более высокие требования к качеству проведения всего цикла демонтажных работ.

Первое, отмечает генеральный директор Группы компаний «КрашМаш» Виктор Казаков, на что стоит обратить внимание в сфере развития демонтажных работ в 2023 году, – это высокая скорость внедрение новых технологий и техники. «Например, выделю усиленный интерес демонтажных компаний к автоматизации и роботизации процессов. Роботы и специализированное оборудование, которое мы используем на наших проектах, выполняют трудные и опасные задачи, минимизируя риск для человеческой жизни. Также неотъемлемой частью инструментария ГК «КрашМаш» стали уличные камеры видеонаблюдения высокого разрешения, которые мы устанавливаем по периметру наших объектов. Они объединены в едином программном обеспечении, что дает возможность детально контролировать весь процесс демонтажа в формате 24/7. Такие инновации в целом позволяют нам проводить демонтаж на порядок безопаснее и качественнее», – подчеркивает участник рынка.

Первое, отмечает генеральный директор Группы компаний «КрашМаш» Виктор Казаков, на что стоит обратить внимание в сфере развития демонтажных работ в 2023 году, – это высокая скорость внедрение новых технологий и техники. «Например, выделю усиленный интерес демонтажных компаний к автоматизации и роботизации процессов. Роботы и специализированное оборудование, которое мы используем на наших проектах, выполняют трудные и опасные задачи, минимизируя риск для человеческой жизни. Также неотъемлемой частью инструментария ГК «КрашМаш» стали уличные камеры видеонаблюдения высокого разрешения, которые мы устанавливаем по периметру наших объектов. Они объединены в едином программном обеспечении, что дает возможность детально контролировать весь процесс демонтажа в формате 24/7. Такие инновации в целом позволяют нам проводить демонтаж на порядок безопаснее и качественнее», – подчеркивает участник рынка.

Второе, продолжает Виктор Казаков, что важно отметить в развитии сферы демонтажных работ, – это экологическая ответственность заказчиков, которые ориентируются на утилизацию и переработку материалов, избегая загрязнения окружающей среды. Раздельный сбор строительных отходов и их дальнейшая переработка сегодня становятся стандартом нашей отрасли. К слову скажу, «зеленые» стандарты в своей работе ГК «КрашМаш» начала применять еще 17 лет назад, с момента основания.

«Умный снос»

Говоря о «зеленых» стандартах, следует отметить, что реновация жилых территорий в Москве проходит с применением экологической технологии «умный снос». Она доказала свою эффективность, на вооружение ее готовы взять другие регионы.

По словам Виктора Казакова, «умный снос», внедренный по инициативе правительства Москвы, повторяет мировые «зеленые» стандарты и подразумевает поэлементную разборку здания, сортировку строительных отходов по типам материалов и их вывоз на специализированные полигоны. Москва строго контролирует не только демонтаж, но и оборот строительных отходов, который образуется в процессе сноса. В столице утвержден регламент работы в информационной системе, где собраны все данные: объект, виды отходов, их планируемый объем, перевозчики, полигон, куда строительный мусор будет вывезен.

«К слову, каждый грузовик в городе передает свою геолокацию каждые 2 минуты. Ни один самосвал в столице не может без штрафа покинуть пределы строительной площадки, если у него нет электронного талона на вывоз, открытого в рамках действующего разрешения на перемещение отходов от демонтажа. Итоговым результатом данных изменений и строгого соблюдения регламента является подъем рынка демонтажных услуг на качественно новый уровень. Компании сталкиваются с необходимостью постоянного развития и внедрения инноваций, чтобы удерживать свои позиции на рынке. Это ведет к созданию более качественных и эффективных решений при демонтажных работах», – уверен Виктор Казаков.

Положительно оценивают «умный снос» и другие участники рынка. «Это очень хорошая программа. Вкратце она подразумевает безопасность, экологичность, минимум неудобств для жителей, а весь строительный мусор от демонтажа идет на повторное использование. Конечно, этот опыт необходимо задействовать в других регионах. Другой вопрос, что за это необходимо доплачивать, а региональные заказчики не всегда готовы это делать», – считает Александр Штарёв.

По словам Лейсан Асхаровой, суть данного метода – при минимальных неудобствах для жителей столицы сократить объемы отходов и уменьшить негативное влияние на окружающую среду. Данный метод является бережным по отношению к жителям соседних домов (за счет шумо- и пылеподавления) и окружающей среде, позволяя сохранить озеленение. «В реалиях современного мира при плотной застройке Москвы и ухудшающейся экологической обстановке, «умный снос» – это просто необходимость. В других регионах пока не возникло острой потребности в нем, т. к. объемы застройки отстают от столичных. Но, думаю, пройдет 2–3 года, и данный способ станет вполне актуальным и в других регионах страны», – резюмирует специалист.

Способы производства трубы PE-Xa

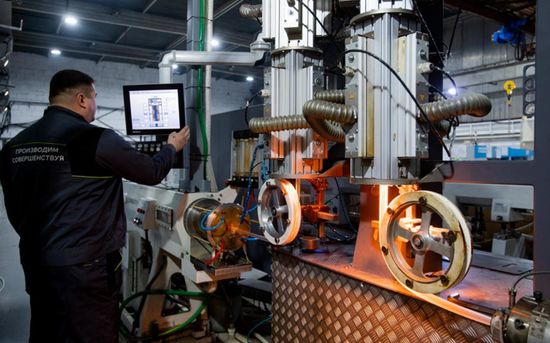

Последние годы основным фокусом завода РОСТерм является наращивание мощностей производства трубы PE-Xa.

Предприятие изначально сделало ставку на высокую технологическую оснащенность производства и собственной лаборатории, так как пероксидная технология требует самого строгого соблюдения всех параметров процесса.

Производство PE-Xа

Сшитый полиэтилен — это производная от полиэтилена, в химическую структуру которого включается активный элемент, усиливающий конечные свойства трубы по температуре и давлению. Сам химический элемент и способы его катализации и определяют методы сшивки: PE-Xа — пероксидный, PE-Xb — силановый, PE-Xc — радиационный.

В процессе экструзии изначально сформированной массы с добавлением пероксида под воздействием температуры как катализатора происходит изменение химической структуры полиэтилена с образованием дополнительных связей между основными молекулами — C=C. Именно эти дополнительные связи и называются сшивкой.

В методе А эти связи линейные, что проявляется большим эффектом памяти относительно других методов сшивки.

На сегодняшний день на производстве РОСТерм существуют две технологии производства сшитого полиэтилена PE-Хa:

- эталонная технология производства пероксидной сшивкой (методом Томаса Энгеля);

- новая технология, имеющая название Fast PEX, или сшивка при помощи инфракрасной печки.

Разница технологий состоит в способе достижения связей и, что самое главное, в скорости производства трубы PE-Xa.

Самой первой технологией сшитого полиэтилена PE-Xa стал метод Томаса Энгеля. Секрет Энгеля заключался в применении высокого давления и температуры с участием пероксидного катализатора. Труба выходит уже сшитой с заданным процентом сшивки (в пределах 60–80%). Скорость невысокая, 3 м в минуту на двух лучах из-за того, что сшивка происходит за счет давления, температуры и резкого сжатия, другими словами, через ударное воздействие.

В случае Fast PEХ идет непрерывная работа на высоких скоростях. Эта технология подразумевает сшивку трубы, вышедшей из экструдера, в инфракрасной печке на высоких скоростях. Линия РОСТерм оснащена уникальными технологиями для непрерывного контроля геометрии и степени сшивки трубы.

Линия Fast PEX выдает до 20 м в минуту PE-Xa 16 мм.

За прошедшие годы производимые компанией РОСТерм трубы PE-Xа доказали свою эффективность и стали очень популярными на рынке. Завод уже обеспечил своими трубами PE-Xа не одну сотню крупных жилых комплексов комфорт-, бизнес- и элит- класса, построенных в Москве, Санкт-Петербурге и в других регионах страны. Трубы PE-Xа гибкие и прочные, они идеально подходят для внутренних систем внутридомового горячего, холодного водоснабжения и отопления. Их отличает устойчивость к морозам, перепадам температур, высокому давлению, стойкость к коррозии и ржавчине, образованию отложений. Для этих труб завод РОСТерм производит широкий ассортимент фитингов PPSU и гильз PVDF.

За счет эластичности, позволяющей создавать сложные повороты и изгибы трассы трубопровода, с их помощью можно смонтировать скрытую систему с минимальными затратами времени и соединений.

Важным достоинством труб PE-Xа является значительный срок службы — 50 лет, ведь наружная поверхность изделий покрыта кислородозащитным барьерным слоем EVOH. Он ограждает систему от диффузии кислорода в теплоноситель, тем самым повышая износостойкость и долговечность отдельных частей системы.

Сегодня РОСТерм обладает современным оборудованием и большим опытом проведения лабораторных испытаний, что дает возможность поставлять на стройку России качественное проверенное оборудование.