Импортозамещение ССС под вопросом

Доля импорта на рынке сухих строительных смесей (ССС) мала — эта сравнительно молодая отрасль раньше прочих задумалась о локализации и импортозамещении. Однако проблемы остаются: полного импортозамещения участники рынка не ждут в обозримом будущем.

Денис Мантуров, министр промышленности и торговли, ранее говорил о ситуации на рынке отделочных стройматериалов: «В этом сегменте доля импорта не превышает 4%, и в основном из-за рубежа поставляется плитка, санфаянс и строительные сухие смеси. Но даже по этим позициям на отечественных производителей и локализованные компании приходится свыше 80% продаж».

Денис Мантуров, министр промышленности и торговли, ранее говорил о ситуации на рынке отделочных стройматериалов: «В этом сегменте доля импорта не превышает 4%, и в основном из-за рубежа поставляется плитка, санфаянс и строительные сухие смеси. Но даже по этим позициям на отечественных производителей и локализованные компании приходится свыше 80% продаж».

«Производство строительно-отделочных материалов является приоритетной отраслью России. Существенное влияние на отдельные предприятия отрасли оказывают импортные поставки продукции и слабая реализация экспортного потенциала промышленности строительных материалов», — указано в исследовании компании INFOLine.

По оценкам компании, рынок DIY и Household в 2021 году получил рекордный рост. Высокие показатели продаж были обеспечены как повышенным спросом на строительные материалы и товары для ремонта, так и ростом цен на 20–25%.

Но в конце первого квартала санкции внесли свои коррективы.

Когда пришли санкции

Громким событием на рынке ССС стал уход из России химико-промышленного концерна Henkel (Германия). Наряду с широкой линейкой бытовой химии предприятие концерна «Хенкель Баутехник» производило также сухие строительные смеси.

Других подобных потерь на рынке не наблюдалось. Зато возникли проблемы с логистикой. «К сожалению, с уходом крупнейших мировых операторов контейнерных перевозок (Maersk, MSC, CMA CGM) отечественная сфера логистики зарубежного химического сырья находится в глубоком кризисе. Стоимость и время доставки необходимых продуктов выросли в несколько раз, какие-то позиции вообще стали недоступны. Особенно ярко это проявилось в марте-апреле 2022 года. Однако поставщики и транспортные компании уже усиленно работают над альтернативными каналами доставки, наблюдаются определенные позитивные тенденции», — отметил Андрей Сизов, руководитель направления сухих строительных смесей ООО «Полипласт Северо-запад».

Других подобных потерь на рынке не наблюдалось. Зато возникли проблемы с логистикой. «К сожалению, с уходом крупнейших мировых операторов контейнерных перевозок (Maersk, MSC, CMA CGM) отечественная сфера логистики зарубежного химического сырья находится в глубоком кризисе. Стоимость и время доставки необходимых продуктов выросли в несколько раз, какие-то позиции вообще стали недоступны. Особенно ярко это проявилось в марте-апреле 2022 года. Однако поставщики и транспортные компании уже усиленно работают над альтернативными каналами доставки, наблюдаются определенные позитивные тенденции», — отметил Андрей Сизов, руководитель направления сухих строительных смесей ООО «Полипласт Северо-запад».

«Гарантировать стабильность логистических цепочек на данный момент не может ни один производитель, и должно пройти некоторое время, чтобы можно было говорить о налаженной работе с перспективой развития в будущем», — добавила Елена Коннова, руководитель департамента маркетинга, коммуникаций и цифровых проектов ООО «РЕММЕРС» (входит в Remmers Gruppe AG).

«Гарантировать стабильность логистических цепочек на данный момент не может ни один производитель, и должно пройти некоторое время, чтобы можно было говорить о налаженной работе с перспективой развития в будущем», — добавила Елена Коннова, руководитель департамента маркетинга, коммуникаций и цифровых проектов ООО «РЕММЕРС» (входит в Remmers Gruppe AG).

По словам Андрея Сизова, в последние годы наблюдается устойчивый тренд на значительное снижение доли импорта ССС в Россию. В первую очередь это связано с дорогой логистикой. «Любой производитель стремится к минимизации собственных затрат и старается по максимуму использовать локальную сырьевую базу. Возить из-за рубежа полностью готовые сухие строительные смеси становится нерентабельным. Другое дело — импорт отдельных химических компонентов и полупродуктов, не имеющих аналогов в стране конечного производства», — уточнил он.

Но сегодня, кроме логистических, наблюдаются проблемы и с поставками компонентов из-за рубежа. В разных регионах и на разных предприятиях путь решения проблемы свой. Так, власти Кемеровской области для обеспечения местных производителей ССС пытаются найти замену европейских составляющих китайскими. Для Астраханской области ближе оказался иранский рынок, откуда региональные власти планируют поставлять разные материалы, в том числе ССС.

«Перманентный поиск альтернативных поставщиков — обязательный атрибут любого серьезного предприятия. От доступности исходных компонентов напрямую зависит работа каждого производства. В условиях нестабильности рынка, плавающего курса валют и нарушения мировых логистических цепочек вопрос "сырьевой безопасности" становится актуальным как никогда. На текущий момент происходит переориентация российского рынка потребления химических добавок с европейского сырья на доступное китайское и отечественное», — резюмировал Андрей Сизов.

Мечты и реальность

Утверждения чиновников о возможностях, которые появились на волне санкций, — зарубежные компании освободили поле деятельности для российских предприятий, вызывают некоторые сомнения. Для расширения производства необходимы финансы, сырье, оборудование, структура сбыта.

Сегодня выигрывают компании, которые задумались об импортозамещении загодя. Например, компания «РЕММЕРС» начала подготовку производства к локализации еще несколько лет назад, поэтому нынешние условия не стали для нее критическими. «Безусловно, введенные санкции резко сократили время на подготовку и требуют более оперативных действий, чем планировалась ранее. Инвестиции в расширение производства являются для нашей компании стратегически приоритетными на текущий момент», — добавила Елена Коннова.

По ее словам, многие компании будут каждый раз сталкиваться с нехваткой производственных мощностей и отсутствием необходимых технологий производства. «Чтобы не допустить резкого падения в строительстве, процесс импортозамещения необходимо проходить последовательно, развивая собственную производственную базу.

Например, в такой отрасли, как реставрация объектов культурного наследия, резкий отток материалов зарубежного производства может привести к крайне негативным последствиям в будущем, так как за каждым материалом Remmers стоят десятилетия исследований и доработок, основанных на практическом опыте во всем мире. В одночасье начать производить подобные высокотехнологичные материалы на территории России очень сложно», — указала Елена Коннова.

Тем не менее Ставропольский завод сухих смесей намерен расширить производство — пошли запросы из Донецкой и Луганской народных республик.

Новое производство заработало во Владивостоке — его открыла компания «Тайгер Микс». Причем завод будет изготавливать ССС на основе материалов, произведенных местными предприятиями «Востокцемент» и «Спасскцемент».

В конце лета будет запущен завод и в Челябинской области: компания UNIS планирует производить 180 тыс. тонн ССС в год.

«Важно понимать, что на качество ССС во многом влияет кондиция поставляемого сырья, а также использование требуемого технологичного оборудования при производстве. Так как политика международной компании Remmers не позволяет снижать качество выпускаемой продукции ни при каких условиях, то поиск соответствующего сырья становится очень актуальным вопросом. Безусловно, мы столкнемся с тем фактом, что некоторые материалы невозможно или нерентабельно будет производить не только в России, но и в мире из-за сырьевого кризиса, который начался еще 2021 году, а в текущем только усилился. Поэтому полное импортозамещение в сегменте ССС материалами аналогичного качества невозможно в ближайшем будущем», — резюмировала Елена Коннова.

Движение вверх

В этом году у лифтовиков нашей страны важная дата – 70 лет со дня основания лифтовой отрасли. В середине прошлого века – 1 февраля 1949 года – было подписано Постановление Совета Министров СССР № 433 «Об организации производства лифтов». Эту дату можно считать отправной точкой истории отрасли.

О том, как развивалось лифтостроение в нашей стране, и о важных этапах становления лифтовой отрасли рассказал заместитель генерального директора, директор по сервису и модернизации компании «МЛМ Нева трейд» Андрей Васильев:

– До революции 1917 года лифты в России были редким явлением, и почти все – импортного производства. Отечественное лифтостроение получило развитие после окончания Второй мировой войны, в конце 1940-х годов. Серии пассажирских лифтов для жилых домов и общественных зданий разработали в 1955–1956 годах ВНИИПТМаш (Всесоюзный научно-исследовательский институт подъемно-транспортного машиностроения) совместно с трестом «Союзлифт».

Важным этапом в развитии лифтостроения можно назвать организацию в 1963 году Центрального проектно-конструкторского бюро по лифтам и, как следствие, развитие соответствующей производственной базы в Москве (Щербинский лифтостроительный завод, Карачаровский механический завод) и других городах страны. Бюро разработало новые параметры для пассажирских и грузовых лифтов, всего было представлено 36 моделей в 62 исполнениях. Грузоподъемность пассажирских лифтов составляла до 1000 кг, типовой ряд грузовых лифтов имел грузоподъемность до 5000 кг, а больничный лифт был грузоподъемностью 500 кг. Выпускаемые лифты отличались высокой надежностью и большим запасом ресурса электрической и механической части.

Производство пассажирских лифтов было развернуто на Московском лифтостроительном заводе (сейчас Щербинский лифтостроительный завод), Карачаровском механическом заводе, позднее на Могилёвском лифтостроительном заводе (сейчас ОАО «Могилёвлифтмаш»). Лифты грузоподъемностью 320 кг и 400 кг, скоростью 0,71 м/с – до сих пор во многих городах России, большей частью производства ОАО «Могилёвлифтмаш». Причина этого – как сложившиеся производственные связи, так и оптимальное соотношение «цена – качество» поставляемых лифтов.

В 1970-х годах совместно с процессом урбанизации росли многоэтажная застройка и объем лифтового парка. Типовые девятиэтажки и более высокие здания стали наполнять спальные районы советских городов, и люди уже не могли обойтись без лифтов. При строительстве новых зданий стали применяться прогрессивные методы монтажа, например, тюбинговый метод, то есть монтаж отдельных частей шахты из предварительно изготовленных объемных железобетонных элементов – тюбингов, в которых на домостроительном комбинате устанавливается часть оборудования лифта.

С началом производства лифтов возникла необходимость в создании организаций, отвечающих за монтаж и техническое обслуживание. Одними из первых были созданы «Союзлифтмонтаж», «Мослифт» и др. В 1990-х годах на отечественном рынке появились зарубежные конкуренты, что стимулировало повышение технического уровня отечественных лифтов. Пришли такие крупные мировые игроки, как «Отис», «Коне», «Шиндлер», «Тиссен», и многие другие производители подъемно-транспортного оборудования. Кроме того, распад Советского Союза и закрытие части старых лифтовых заводов стали толчком для открытия новых заводов в других российских городах.

Сегодня в России работают такие предприятия по производству лифтов, как Серпуховский и другие лифтостроительные заводы, всё так же выпускают лифты Щербинский и Карачаровский заводы, в любом торговом центре вы можете увидеть подъемники самых разных производителей. Стандарты лифтовой отрасли стали не только российскими, но и мировыми. Были приняты Технический регламент Таможенного союза и другие международные нормы, и отрасль шагнула далеко вперед. Теперь лифт перестал быть новшеством, он есть почти в каждом современном доме, сегодня это самый востребованный и популярный вид транспорта.

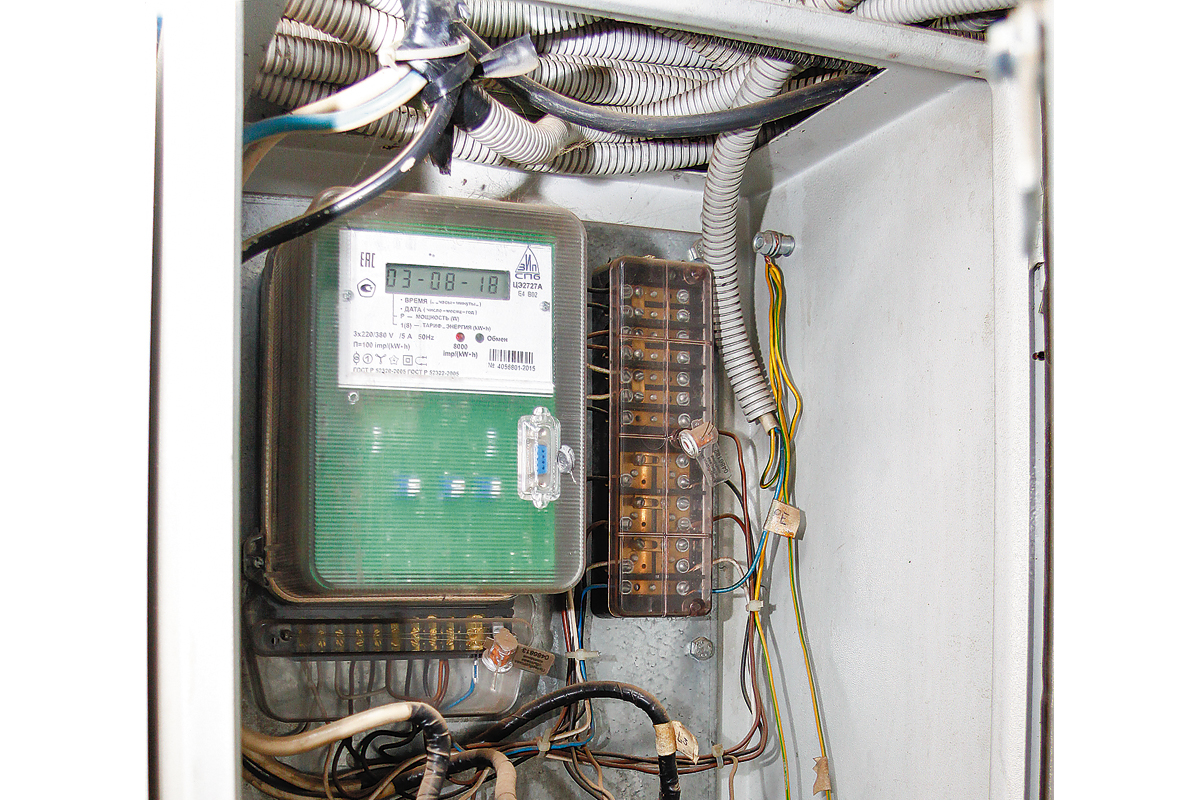

«Умные» приборы учета: на пути к цифровой трансформации электросети

Компания «Ленэнерго» проводит работу по построению интеллектуальной системы учета электроэнергии.

Учет электроэнергии на новом уровне

ПАО «Ленэнерго» является одной из крупнейших распределительных сетевых компаний страны, осуществляющей передачу электрической энергии по сетям 110–0,4 кВ, а также присоединение потребителей к электрическим сетям на территории Санкт-Петербурга и Ленобласти.

Одним из ключевых направлений работы компании является цифровизация сети. Это вектор развития отрасли, заданный Правительством РФ и последовательно реализуемый всей ГК «Россети», в которую входит «Ленэнерго».

Внедрение новых технологий ведется на разных уровнях электросетевого комплекса. Но одним из базовых элементов построения автоматизированной сети является создание интеллектуальной системы учета электроэнергии. Сейчас перед ГК «Россети» стоит задача создания единых стандартов передачи данных, протоколов, интерфейсов, так как в настоящий момент в стране распространено порядка 300 не совместимых друг с другом систем учета.

Внедрение интеллектуальных систем учета электроэнергии – это необходимость современных реалий, поскольку старые приборы неудобны в использовании и не позволяют оперативно и с необходимой точностью сводить баланс электроэнергии. Это приводит к конфликту между сетевыми и сбытовыми компаниями и потребителем. Оснащение «умными» счетчиками дает возможность снижать коммерческие потери и качественно улучшить наблюдаемость и управляемость электросетевой инфраструктуры, а также обеспечить недискриминационный доступ к информации об энергопотреблении и работе системы.

«Ленэнерго» оснащает интеллектуальными приборами учета собственные электросетевые объекты, а также включает в свою систему совместимые приборы учета смежных субъектов рынка электроэнергии. Сегодня на территории, обслуживаемой компанией, находится около 586 тыс. приборов учета – приборы учета «Ленэнерго» и потребителей, за исключением квартирных счетчиков в многоквартирных жилых домах. Из них 11% соответствуют критериям интеллектуального учета и включены в единую систему учета компании. В Ленобласти доля приборов учета, включенных в интеллектуальную систему, составляет 8%. На территории Петербурга доля таких приборов выше и составляет 17%.

Ближайшие перспективы

До 2020 года «Ленэнерго» планирует установить 27 тыс. интеллектуальных приборов учета: 8,4 тыс. – в Петербурге и 18,6 тыс. – в Ленобласти. Оборудование будет устанавливаться на центрах питания 35–110 кВ и трансформаторных подстанциях 6–20 кВ «Ленэнерго». Затраты по инвестпрограмме «Ленэнерго» составят более 1,8 млрд рублей.

Специалисты подсчитали, что в результате развития системы учета объем снижения потерь электроэнергии в распределительных сетях «Ленэнерго» только за 2018–2020 годы составит около 344 млн кВт/ч.

В целом для построения полноценной интеллектуальной системы учета электроэнергии на электросетевых объектах «Ленэнерго» необходимо установить 45,3 тыс. приборов. Это позволит обеспечить снижение потерь до целевого уровня 7,15% (для сравнения: потери за 2017 год составляли 11,47%).

«Ленэнерго» устанавливает интеллектуальные приборы учета на вводах трансформаторов и на всех отходящих линиях трансформаторных подстанций. Также выносные приборы учета устанавливаются для потребителей частного жилого сектора. При питании от воздушной линии на опорах линий электропередачи устанавливаются split-счетчики с предоставлением потребителю модуля отображения показаний. Они интегрируются в единую систему учета «Ленэнерго».

В рамках создания интеллектуальной системы учета «Ленэнерго» обеспечивает выполнение сразу нескольких задач:

– формирование балансов электроэнергии на участках сети для локализации очагов потерь;

– перевод приборов учета, установленных на границе с потребителями, в расчетный учет;

– интеграция приборов учета в цифровую сеть для выполнения задач повышения наблюдаемости;

– недискриминационный доступ к данным о потреблении электроэнергии всем участникам рынка, в том числе через универсальный «личный кабинет».

Проблемы и пути решения

При внедрении интеллектуальной системы учета электроэнергии компания столкнулась с рядом проблем. Одной из них оказалась сложная процедура допуска интеллектуального прибора учета в эксплуатацию в качестве расчетного. В частности, потребители иногда отказываются участвовать в процедуре допуска, есть определенные сложности при переходе сбытовых компаний на расчеты по установленному сетевой организацией прибору.

Кроме того, специалисты отмечают отсутствие полной совместимости приборов учета различных производителей, а также определенные слабые места в части информационной безопасности.

Решение данных проблем «Ленэнерго» видит в изменении действующего законодательства РФ в части упрощения процедуры допуска приборов в эксплуатацию. В частности, специалисты предлагают установить возможность принимать в расчеты интеллектуальные приборы учета, установленные электросетевой организацией, в уведомительном порядке.

Что касается совместимости счетчиков, то ее можно достичь путем разработки обязательных для применения заводами-изготовителями нормативно-технических требований к интеллектуальным приборам учета в части взаимной совместимости и вопросов информационной безопасности.

Основа цифрового района

Как уже отмечалось, интеллектуальная система учета электроэнергии является базой для перехода на «цифру». Одной из пилотных площадок ее создания в ПАО «Ленэнерго» является проект цифрового района электрических сетей (РЭС) на базе Северного РЭС филиала ПАО «Ленэнерго» «Кабельная сеть» на территории Петербурга. Данный проект включает в себя мероприятия по полному оснащению интеллектуальными приборами учета электроэнергии всех объектов Северного РЭС: на 88 распределительных подстанций и 966 трансформаторных подстанций планируется установить 9224 прибора.

В результате реализации проекта специалисты «Ленэнерго» планируют достичь следующих целевых показателей:

– уменьшение потерь электроэнергии – на 7,45% (к 2022 году, с дальнейшим снижением до 7,15%);

– автоматический учет потребления электроэнергии – 95%;

– 100% автоматическое выявление небаланса электроэнергии, неучтенного потребления;

– 100% автоматическое выявление зон с ненормативным качеством электроэнергии.

Актуально

Борьба с энерговоровством

Установка интеллектуальных приборов учета и создание цифровой сети в целом позволят выйти на новый уровень борьбы с хищением электроэнергии, которое сегодня является довольно распространенной проблемой распределительных компаний.

«Ленэнерго» продолжает активную работу в этой сфере. За январь–ноябрь 2018 года специалисты компании оформили в общей сложности 7035 актов по безучетному и бездоговорному потреблению. Сумма незаконно потребленной электроэнергии составила 532,6 млн рублей.

Так, с начала года энергетиками было выявлено 739 случаев безучетного потребления электроэнергии. Его объем составил 17 074 тыс. кВт/ч, что в денежном эквиваленте достигает 56,9 млн рублей. Также пресечено 6296 случаев бездоговорного потребления. Объем электроэнергии, потребленной при самовольном подключении к электросетям, составил 76 591 тыс. кВт/ч, стоимость – 475,7 млн рублей.

Объем неучтенного потребления электроэнергии, в соответствии с действующим законодательством РФ, определяется исходя из максимально возможного потребления по таким обнаруженным подключениям. Сумма нанесенного ущерба взыскивается «Ленэнерго» с владельцев объектов.

Позиция компании по вопросу неучтенного потребления однозначна. Это потери электроэнергии, которые в конечном счете «ложатся на плечи» всех участников рынка. Потребление электроэнергии без соответствующих договоров – неконтролируемая нагрузка на сеть, которая становится причиной существенного снижения надежности электроснабжения потребителей. Кроме того, самовольное присоединение в большинстве случаев выполняется с грубейшими нарушениями техники безопасности и с риском для здоровья и жизни.