Константин Мурашкин: «Ипотека с господдержкой – новый стимул для развития жилищного строительства»

За последние несколько месяцев в ипотечном кредитовании сформировались новые тренды. Связаны они как с понижением ставок, так и с реализацией программы «Семейная ипотека с государственной поддержкой».

Подробнее о последних тенденциях «Строительному Еженедельнику» рассказал начальник отдела продаж ипотечных кредитов Северо-Западного регионального центра (СЗРЦ) Райффайзенбанка Константин Мурашкин.

– За последние месяцы ставка рефинансирования ЦБ трижды была снижена. Какие прогнозы можете дать до конца года?

– По мнению макроаналитиков Райффайзенбанка, до конца 2019 года, скорее всего, ставка рефинансирования сохранится на уровне 7%. Вероятность того, что текущая политика регулятора изменится, невысока. Тем более, что годовая инфляция, с которой взаимосвязана ставка, скорее всего, сохранится на уровне 4%. А вот чего ждать в 2020 году, говорить пока сложно. Чтобы ключевая ставка продолжила снижение, необходимо, чтобы на горизонте шести месяцев инфляция сократилась до 3–3,5% годовых.

– Как отреагировал на снижение ставки ЦБ Райффайзенбанк?

– За лето мы неоднократно снижали процентные ставки по нашим ипотечным программам. Последнюю коррекцию провели 21 августа, еще до последнего снижения ключевой ставки ЦБ РФ. Сейчас при размере кредита от 3 млн до 7 млн рублей ставка по кредиту составляет 9,69% годовых. При сумме свыше 7 млн – от 9,29%. Такой формат снижения ставки оказался интересен нашим клиентам. Если предодобренная сумма составляла более 7 млн рублей, у них появилась возможность рассмотреть объекты недвижимости более высокого класса, а переплатить по кредиту по ним меньше. На прошлой неделе мы снизили ставку на приобретение недвижимости на первичном рынке у ключевых застройщиков до 8,79% годовых для всех категорий заемщиков, вне зависимости от суммы кредита.

– В целом как Вы оцениваете итоги первого полугодия СЗРЦ Райффайзенбанка в жилищном кредитовании? Какие ипотечные программы пользовались наибольшим спросом и продолжают быть востребованы сейчас?

– Первое полугодие было очень интересным. Если год назад драйвером роста было рефинансирование, которое ураганом прошло по рынку, то сейчас им стали классические программы, по которым с лета начали снижаться ставки. Кроме того, стала пользоваться популярностью программа «Семейная ипотека с государственной поддержкой».

Если же говорить о цифрах, то, по итогам первых шести месяцев 2019 года, ипотечный портфель СЗРЦ Райффайзенбанка достиг почти 25 млрд рублей. Прирост составил 2,3 млрд. Выдано ипотечных кредитов на сумму 5,3 млрд рублей. Нами было принято около 5 тыс. заявок, выдано более 1,6 тыс. кредитов.

Кроме того, в этом году продолжила расти средняя сумма ипотечного кредита. Она увеличилась приблизительно на 30% – до 3,3 млн рублей. Связано это, конечно, с ростом стоимости жилья. Кроме того, как говорилось ранее, увеличился спрос на недвижимость ценой свыше 7 млн рублей, из-за более привлекательных кредитных ставок на нее.

– Можете ли более подробно рассказать о «семейной ипотеке». Каковы ее особенности?

– Это государственная программа со льготной субсидируемой ипотечной ставкой. Ею могут воспользоваться семьи, в которых после 1 января 2018 года появился второй или последующий ребенок. По условиям программы ставка 6% годовых, однако мы смогли ее снизить для наших клиентов до 4,99% годовых. Наше предложение – одно из самых выгодных на рынке. Максимальная сумма по «семейной ипотеке» составляет 12 млн рублей. Минимальный первоначальный взнос – 20%. Сроки кредитования достигают 30 лет. Приобрести недвижимость по ней можно на первичном рынке у юридического лица, т. е. у застройщика.

Кстати, у данной программы также есть и дополнительные преимущества. На «семейную ипотеку» можно перейти через рефинансирование взятого ранее кредита. Необходимо только соответствовать требуемым программой условиям. Также «семейной ипотекой» можно воспользоваться, если действующий кредит уже был рефинансирован.

– Можно ли задействовать в «семейной ипотеке» материнский капитал? В целом, часто ли его используют заемщики в других программах?

– Материнский капитал, а он сейчас составляет 453 тыс. рублей, очень часто используется в классических ипотечных программах как первоначальный взнос или для погашения текущих платежей. Активно его задействуют и клиенты нашего банка. Заемщики предоставляют нам документ о получении маткапитала. Мы учитываем денежные средства как первоначальный взнос или вносим в график платежей. По «семейной ипотеке» материнский капитал пока не действует в качестве первоначального взноса.

Добавлю, что сейчас Правительством также утверждены правила о единовременных выплатах в размере 450 тыс. рублей на погашение ипотеки семьям, у которых с 1 января 2019 года по 31 декабря 2022 года родится третий и последующий ребенок. Пока у данного новшества нет подзаконных актов, но думаю, они скоро появятся и будут использованы в ипотечных программах.

– Каковы перспективы ипотечных программ с господдержкой, в частности, «семейной ипотеки»?

– Любые инициативы со стороны государства мы оцениваем положительно, так как они придают дополнительный импульс для всех участников рынка. Эти кредиты позволят приобрести жилье по более доступной цене с низким ежемесячным платежом и, соответственно, сэкономить семейный бюджет. Кроме того, ипотека с господдержкой (и, в частности, «семейная ипотека») может стать стимулом для дальнейшего развития жилищного строительства. Это в целом может положительно отразиться на экономической ситуации в стране. Также данные программы создают и новое поле для конкуренции банков. Как следствие, условия ипотеки улучшаются. Действительно, у программы большое будущее, но банковскому сообществу еще многое предстоит сделать для популяризации программы.

– Действительно ли многие российские семьи пока еще не знают о «семейной ипотеке»?

– Да, пока это так. Райффайзенбанк летом проводил опрос семей, имеющих двух или более детей и планирующих приобретение квартиры в ближайшие пять лет. Оказалось, что 88% из них рассматривают возможность оформления для этих целей ипотеки. Причем 34% из них – в течение ближайших двух лет, 24% – в течение года. 70% опрошенных хотели бы воспользоваться какими-либо льготными условиями кредитования. Но при этом 25% респондентов не располагают подробной информацией о «семейной ипотеке». Но думаю, ситуация очень быстро изменится. Кстати, о материнском капитале, который как программа действует уже много лет, осведомленность более высокая. 57% опрошенных готовы использовать его для покупки квартиры для личного пользования, а 28% – направить на приобретение дополнительной недвижимости, чтобы получать доход с аренды.

– Какие критерии являются определяющими для ваших клиентов при выборе и покупке жилья?

– Согласно нашему опросу семей с двумя и более детьми, наиболее важный критерий при выборе жилой недвижимости для них – это ее большая площадь. В пользу этого фактора проголосовали 54% респондентов. На втором месте – близость к хорошей школе. То есть семьям с детьми важно, чтобы рядом с их жильем были объекты социальной инфраструктуры. Близость к центру города важна для 16% опрошенных граждан. 11% выбрали парк. В отношении квартирографии мы выяснили, что для 44% семей важна просторная кухня как обязательный критерий качественного жилья. Далее следует дополнительная детская (32%), за нее проголосовало большинство женщин. На третьем месте (11%) – личный кабинет. Он важен для мужской половины семейства.

– Какими будут дальнейшие тренды на ипотечном рынке?

– Как я уже отметил, будет расти популярность ипотечных программ с господдержкой со льготными ставками. Также вернется на рынок рефинансирование. Из нового можно отметить тренд на появление программ, которые дадут возможность приобретать в кредит залоговые квартиры. Такие продукты будут интересны как заемщикам, так и банкам. Конечно же, сохранится основополагающий тренд цифровизации сервисов и повышения качества обслуживания ипотечных заемщиков. Именно они помогут банкам в условиях высокой конкуренции сохранить и нарастить свою клиентскую базу.

Традиционно острая тема дефицита соцобъектов в Ленобласти вышла на новый виток скандала – застройщики обвиняют правительство региона в невыкупе введенных в эксплуатацию детских садов. Заместитель председателя Правительства Ленобласти Михаил Москвин считает, что вопрос – почему не купили? – нужно переформулировать и задать самим застройщикам: почему не продали?

– Михаил Иванович, этим летом СМИ и жители новостроек обсуждали открытие продуктового магазина в Мурино в помещении детского сада. Как это произошло?

– Губернатор Александр Дрозденко охарактеризовал эту ситуацию емко: «афера». В конце августа Госстройнадзор и прокуратура провели выездную проверку помещения, которое было сдано вместе с домом и продано застройщиком с назначением «Детское дошкольное учреждение на 100 мест». Там открыли магазин «Верный», но по документам это все еще детский сад. Никакого перепрофилирования дошкольного учреждения не было, собственник просто нарушил закон. В таких случаях должны действовать силовые и правоохранительные органы. Прокуратура области готовит предписание собственнику на приведение в соответствие фактического использования помещения и его назначения. Это процесс не быстрый, но мы доведем его до конца, и у нас есть намерение разобраться с каждым таким случаем.

– Насколько я знаю, застройщик хотел видеть этот детский сад частным. В этом случае нет ли нарушения закона? Соблюдаются ли при открытии частных садов в новых районах гарантии доступа детей к дошкольному образованию?

– Давайте разделим Ваш вопрос на две составляющих. С точки зрения буквы закона, проекты комплексного освоения территории, например, в Мурино, Кудрово, Девяткино, должны быть обеспечены социальными объектами. Статья 46 Градостроительного кодекса РФ регулирует эти отношения во всей стране, в Ленинградской области местные Региональные нормативы (РНГП) устанавливают норматив детских дошкольных учреждений в 60 мест на 1 тыс. человек. Мы заставляем застройщиков неукоснительно соблюдать эти нормы. Дома в проектах комплексного освоения возводятся вместе с инфраструктурой. Для Мурино это утверждение имеет буквальный смысл, так как все сады встроены в дома. Но ни один из перечисленных мною нормативных актов не говорит про форму собственности новых детских садов в пределах проектов КОТ, сказано только, что эти сады должны быть. Застройщик сам решает, делать частным или государственным сад, который он построил на своей земле и за свои деньги. Нарушения закона в открытии частных детских садов в частных проектах жилых комплексов нет.

– А как быть с социальными гарантиями государства?

– Это вторая грань проблемы. В идеале мы стремимся к тому, чтобы все детские сады, положенные в новых районах по РНГП, стали бы государственными – так и происходит, кстати, при девелопменте на муниципальных землях. Мы можем работать с застройщиками в этом направлении или кнутом, или пряником. Если применять только кнут — отбирать детские сады в нашу собственность, то строительство остановится вообще.

– Вашим «пряником» является программа «Социальные объекты в обмен на налоги», по которой администрация должна выкупать построенные за частные средства детские сады за счет уплаченных застройщиком налогов? Ее сейчас активно критикуют застройщики.

– Почему же они тогда в ней участвуют? У нас 41 соглашение, по которому должны быть построены 123 детских сада и 42 школы. Я знаю, что основная претензия к нам заключается в том, что область-де не выкупает введенные детсады. Более того, застройщики и объясняют своим покупателям появление именно частных детских садов тем, что администрация области не раскошеливается. Это очень удобно – при заключении сделки ДДУ застройщик обещает государственный детский сад, а потом говорит – простите, у меня не выкупила страна, тут будет частный сад. Или магазин.

– А как на самом деле?

– Я считаю важным подчеркнуть две вещи: застройщик самостоятельно принимает решение о выкупе объекта государством с пользой для своих клиентов или о продаже садика знакомым или родственникам для открытия частного детского сада с пользой для себя. Во-вторых, мы никогда не отказывали ни одному застройщику во включении их объектов в нашу программу. Если компания хочет заключить соглашение о выкупе детского сада, мы заключаем, если нет, то мы не можем его обязать – это превышение должностных полномочий.

– Так вы выкупаете?

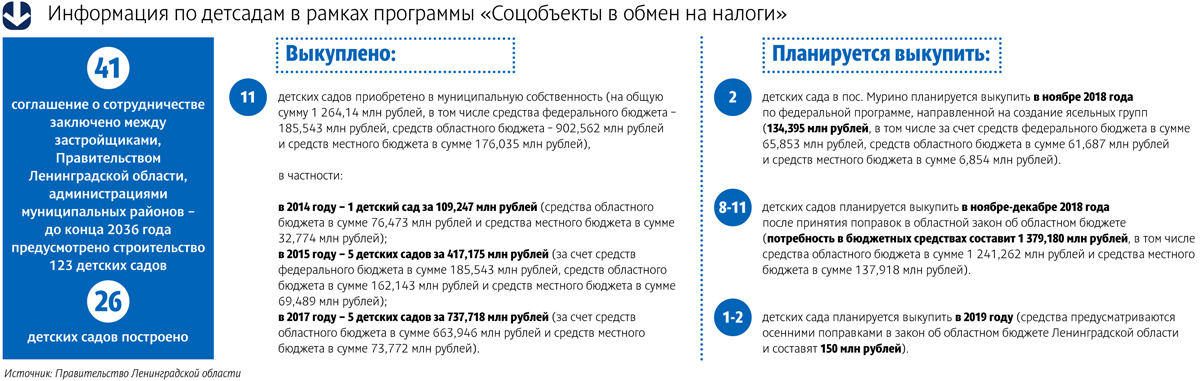

– Да. Но не все и не сразу. С начала программы построено 26 детских садов и 6 школ. Мы уже выкупили 11 детских садов на сумму 1,2 млрд рублей и 4 школы, 10 детсадов переданы в муниципальное пользование и работают как государственные, мы включаем их в программу покупки. Остальные сейчас на стадии передачи в государственную собственность.

– Поэтому и появляются частные детские сады.

– По сравнению с общим объемом введенных государственных садов коммерческих немного, мы не учитываем «квартирные» детсады. В Мурино мы знаем о четырех таких учреждениях: два детсада работают, еще два помещения пока стоят пустые – у Setl City пока никто их не купил. Подчеркну, эти объекты никогда не были включены застройщиком в программу выкупа, они изначально планировались коммерческими, но, безусловно, их ввод в качестве платных не сокращает очередь из детей.

Люди приходят к нам и спрашивают, почему мы не купили. Нужно переформулировать вопрос и задать его застройщику – почему они нам не продали? Строитель хочет выжать максимум из своего проекта, это понятно. Но у нас есть лимиты. Например, мы не можем выкупать коммерческие помещения по цене выше 100 тыс. рублей за квадратный метр или детские сады дороже 800 тыс. за место – это нормативы Минстроя РФ. А застройщики хотят по 150 тыс. рублей и 1 млн соответственно. Но торговаться с нами бессмысленно, мы не можем выделить больше средств на выкуп: к нам придет прокуратура, и сделка будет признана ничтожной. Мы и так закладываем максимально возможные суммы – до конца года мы планируем выделить из областного бюджета 1,37 млрд рублей на выкуп, 140 млн даст местный бюджет.

– Этого не хватит на всех.

– Есть такая хорошая поговорка – жадность рождает бедность. Ситуация выглядит так: застройщик не передал государству детский сад или амбулаторию, сделал объект частным или вообще не открыл, а в помещении появился магазин. Это сразу появилось в СМИ, в соцсетях. Покупатель видит, что в Мурино, Кудрово ему придется еще платить за доступ к образованию и здравоохранению, и вкладывает свои деньги в квартиры в других локациях. Люди теперь смотрят не только на цену квадратного метра, но и на стоимость эксплуатации квартиры и объем дополнительных расходов. Я вижу прямую связь падения продаж в новостройках области с этими манипуляциями с помещениями. Застройщики очень недальновидно зарабатывают на продаже садов в частные руки десятки миллионов рублей, но теряют сотни из-за непроданных квартир. Эта простая мысль должна дойти до наших застройщиков, и они должны принять экономически выверенное решение с учетом всех факторов рынка.

– Сады, заявленные как коммерческие, еще возможно включить в программу выкупа?

– Разумеется. Более того, мы привлечем к обсуждению этого процесса жителей новых районов. Вместе с членами Совета новостроек мы планируем искать возможности для компромисса по объектам, которые предполагаются частными. И тут мы надеемся на помощь жителей с активной гражданской позицией.