Ольга Колесникова: «Нужны своевременные управленческие решения плюс жесткий контроль»

Некачественная работа подрядчиков часто становится серьезной проблемой для городских чиновников. Как ее удалось решить Комитету по энергетике и инженерному обеспечению (КЭиИО) Санкт-Петербурга, «Строительному Еженедельнику» рассказала первый заместитель главы ведомства Ольга Колесникова.

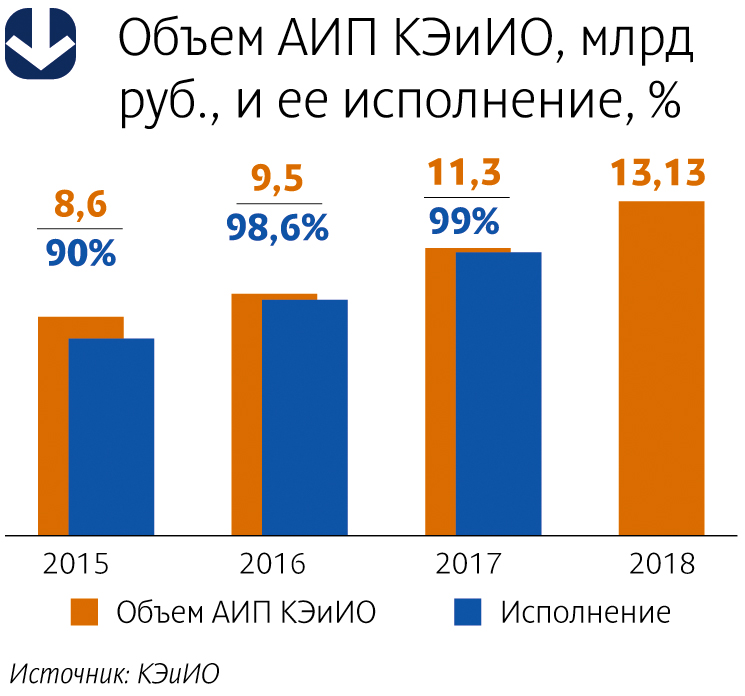

– Ольга Васильевна, исполнение Адресной инвестиционной программы (АИП) для многих комитетов Смольного становится существенной проблемой. Как обстоят дела в этом отношении в Комитете по энергетике?

– Некоторое время назад мы тоже сталкивались со сложностями в этом вопросе. Однако в последние годы ситуация существенно улучшилась. Судите сами: в 2015 году при бюджете в 8,6 млрд рублей исполнение составило 90%; в 2016-м бюджет – 9,5 млрд, исполнение – 98,6%, в 2017-м – 11,3 млрд и 99%. Таким образом, за эти годы рос как объем нашей Адресной инвестиционной программы, так и процент ее исполнения.

В прошлом году мы достигли почти стопроцентного использования средств. Но надо понимать, что «копейка в копейку» потратить деньги обычно физически невозможно – просто потому, что зачастую при тендерах достигается экономия.

При этом нельзя сказать, что в 2017 году все было беспроблемно. В частности, мы расторгли 9 контрактов с подрядчиками, причем некоторые из них – в самом конце года. Причина – невыполнение компаниями своих обязательств.

– И все же работа по практически полному освоению средств в комитете налажена. Как же удалось это сделать?

– Исходя из своего немалого опыта работы, могу назвать главную формулу, которую я усвоила, работая под руководством курирующего наш комитет вице-губернатора Санкт-Петербурга Игоря Албина: своевременные управленческие решения плюс контроль. Причем контроль должен быть жесточайшим – не в смысле каких-то придирок, а в том, что мы должны четко и в полной мере знать, что в данный конкретный момент происходит на всех наших объектах.

Именно такой порядок нам и удалось организовать примерно три года назад.

Еженедельно, по вторникам, у нас проходят совещания со всеми заказчиками работ по нашему ведомству. Проводится подробный анализ положения дел на каждом объекте.

По средам – совещания с подрядчиками, у которых возникают какие-то проблемы. Они докладывают о текущем состоянии, мерах, которые предприняты, чтобы наверстать отставание, представляют графики работ.

По субботам – объезд проблемных объектов, чтобы разобраться в возникающих сложностях на местах. В прошлом году был забавный случай. Приезжаем на объект, подрядчики докладывают ситуацию. Все оказывается в порядке, сроки не срывают, особых проблем нет. Спрашиваю: «Что с объектом не так?». А мне говорят: «Да все хорошо, просто мы постоянно по проблемным адресам ездим, недостатки смотрим. Чтобы не складывалось превратного впечатления, решили показать объект, на котором все в норме».

Так вот, если мы видим проблемы на объекте, если в течение некоего срока (скажем, месяца) проблемы сохраняются, а меры поддержки, которые оказывает комитет, не срабатывают, мы ставим перед подрядчиком дедлайн: если до определенной даты он не представляет доказательств существенного прогресса на его объекте, то договор будет расторгнут. И затем реализуем это намерение.

Нет никакого смысла «тянуть до последнего», чтобы в конце концов из-за неспособности подрядчика выполнить работы все равно «расторгнуться». Решение об этом надо принимать сразу, как только появляется ясность, что компания не справится. Да, это создает сложности, да, приходится оценивать выполненные работы, проводить новые торги, судиться, но в конечном итоге практика показывает, что этот вариант все равно быстрее и надежнее обеспечит ввод объекта в эксплуатацию. В любом случае, решение принимать надо своевременно.

Для поддержания производственной дисциплины среди подрядчиков также очень важна работа со штрафами. Наказываем за все нарушения по срокам и пр. Причем работа выстроена так, что никаких дополнительных распоряжений отдавать никому не надо. После срыва графика работ наша юридическая служба автоматически направляет нарушителю извещение о штрафе. Принимая во внимание, что подряды сейчас обеспечиваются банковскими гарантиями, в случае невыплаты штрафа мы обращаемся в банк-гарант – и тот гасит задолженность. Поначалу это вызывало недовольство и даже возмущение, но сейчас работа отлажена, подрядчики поняли схему, и выяснилось, что большая часть из них прекрасно способна по ней работать.

– Идет много разговоров о создании «белого» и «черного» списка, для включения туда добросовестных и недобросовестных подрядчиков соответственно. Ваше отношение к этой идее?

– У нас в комитете черно-белых списков нет. Зато есть так называемый «светофор» для подрядчиков. Принцип формирования – очень прост. В «зеленой» зоне – те компании, у которых на объектах все в порядке, работы идут в графике. В «желтой» – те, у кого есть проблемы, отставание и пр., и за которыми мы следим особенно тщательно. Ну и наконец, в «красной» – кандидаты на расторжение и те, с кем договоры уже расторгнуты из-за некачественной работы. Отмечу, что ранжирование происходит не по чьему-то субъективному мнению, а в рамках разработанной методики, учитывающей множество факторов и критериев оценки работы.

Причем надо понимать, что списки эти гибкие, оперативно учитывающие происходящие изменения. Попавшая в «желтую» зону компания может наверстать упущенное и перейти в «зеленый» сегмент. К сожалению, бывает и наоборот. Этот «светофор» зарекомендовал себя как эффективный инструмент и работает вполне успешно.

– И каковы доли цветов этого «светофора» в общем числе подрядчиков?

– В списках постоянно происходят изменения, поэтому доли меняются. Если брать в среднем, то 60-70% подрядчиков обычно находится в «зеленом» сегменте, 20-30% – в «желтом» и порядка 10% – в «красном».

Кроме того, когда мы расторгаем договоры с несправившимися компаниями, мы извещаем ФАС о необходимости включить такие компании в Реестр недобросовестных поставщиков. Это достаточно эффективная мера, чтобы не допустить их к участию в новых тендерах, по крайней мере, на протяжении двух лет.

– Расскажите, пожалуйста, о наиболее интересных объектах АИП 2017 года.

– Город направляет значительные средства в инженерно-энергетический комплекс. В сфере водоснабжения и водоотведения построен 21 км канализационных сетей и 36,4 км водопроводных сетей. Из введенных в эксплуатацию можно выделить интересный проект реконструкции канализации в рамках программы благоустройства территории Муринского парка.

В сфере теплоснабжения реконструировали ряд тепловых пунктов в Приморском районе, а также участки тепловых сетей в нескольких районах города.

Ввели 45 объектов наружного освещения, включая 13 проектов квартального освещения в разных районах Петербурга. Построено освещение в 12 парках и скверах, таких как парк Малиновка, Приморский парк Победы (детский сектор), Парк на пересечении ул. Джона Рида и ул. Бадаева и др. Кроме того, обеспечили светом 249 детских и спортивных площадок. Еще можно отметить работы по реконструкции системы управления наружным освещением Санкт-Петербурга.

Всего в 2017 году завершены работы на 81 объекте.

– А что интересного предполагается ко вводу в этом году?

– В текущем году введем в эксплуатацию 94 объекта. По линии водоснабжения и водоотведения ко вводу намечено несколько объектов в Курортном районе, таких как канализационные очистные сооружения пос. Молодежное, скважинные водозаборы и водопроводные сети для водоснабжения пос. Красавица и пос. Решетниково. Кроме того, мы продолжаем реализацию ряда крупных проектов, работы по которым идут в течение нескольких лет, например, Охтинского канализационного коллектора.

Продолжим реконструкцию центральных тепловых пунктов, а также модернизацию магистральных и квартальных тепловых сетей.

Введем в эксплуатацию 43 объекта наружного освещения, в том числе проведем его реконструкцию в 19 кварталах. К 315-летию Петербурга, которое отмечается в этом году, принято решение организовать освещение 315 детских и спортивных площадок, что и будет сделано.

Все это масштабные работы, направленные на повышение качества жизни петербуржцев и улучшение качества городской среды.

В уходящем 2017 году в России значительно увеличился объем выдачи ипотеки. Положительная тенденция сохранится и в 2018-м, уверен начальник отдела продаж ипотечных кредитов Северо-Западного регионального центра (СЗРЦ) Райффайзенбанка Константин Мурашкин. В интервью «Строительному Еженедельнику» он рассказал о последних трендах ипотечного кредитования в стране и в банке.

– Какие предварительные итоги года можете подвести по рынку ипотечного кредитования в стране?

– В целом 2017 год оказался очень продуктивным для сегмента ипотечного кредитования. По нашим оценкам, рост рынка ипотеки должен составить около 10-15%. Ключевым фактором роста спроса со стороны населения прежде всего стало снижение рыночных ставок и появление новых игроков благодаря неоднократному уменьшению ставки рефинансирования ЦБ РФ.

Еще одним фактором роста спроса на ипотеку стала активизация программ рефинансирования кредитов, ранее взятых в другом банке. Заемщики проявили к ним интерес из-за возможности получить более комфортные условия по обслуживанию ипотеки за счет сниженной процентной ставки. Стоит отметить, что также в банках стали появляться программы лояльности, направленные на удержание собственных ипотечных клиентов, в целях недопущения их ухода в другие кредитные организации. Но пока это не носит массовый характер.

– А какие результаты в сегменте ипотечного кредитования показал Райффайзенбанк в СЗФО?

– Динамика положительная, и это не может не радовать. По состоянию на 1 октября 2017 года ипотечный портфель СЗРЦ достиг 14,94 млрд рублей. Рост портфеля ипотеки с начала года составил 45%. За девять месяцев года было рассмотрено порядка 7,6 тыс. заявлений, что на 73% больше, чем за аналогичный период прошлого года. Было выдано более 2,8 тыс. ипотечных кредитов против 1,5 тыс., а это плюс 87%. Общая сумма выданных кредитов за девять месяцев года составила 7,23 млрд рублей. В аналогичный период прошлого года этот показатель равнялся 3,13 млрд рублей, прирост составил 131%.

– Какие ипотечные программы сейчас наиболее популярны в Райффайзенбанке?

– По итогам девяти месяцев текущего года, первое место уверенно удерживает программа «Рефинансирование». По ней выдается порядка 43% всех ипотечных кредитов. Данная программа относительно новая, но уже зарекомендовала себя, главным образом благодаря размеру процентной ставки – 9,99%. На втором месте программа «Квартира на вторичном рынке». Ее доля занимает 34% в выданных кредитах. На третьем месте с долей 22% находится программа «Квартира в новостройке». По сравнению с прошлым годом доля ипотечных кредитов на «первичку» несколько снизилась, главным образом за счет появления программы рефинансирования с очень привлекательными условиями для населения.

– Планируете ли какие-то новые ипотечные программы запустить в 2018 году?

– Для рынка ипотеки становится интересен такой сегмент, как апартаменты. Количество данных объектов недвижимости год от года растет. Вопрос остается лишь в рисках ликвидности апартаментов по сравнению с жильем, так как для покупателей это чаще всего инвестиционный продукт.

Кроме того, сегмент новых готовых квартир, которые находятся на балансе у застройщика и могут быть проданы по предварительным договорам купли-продажи, растет в последнее время. У этого сегмента свой потенциал и клиенты, но есть и свои риски. Главное только их правильно отработать.

С коллегами из центрального офиса мы обсуждаем возможности выхода на эти сегменты.

– А в целом, какие квартиры сейчас наиболее востребованы у заемщиков?

– Доминирующее положение занимают студии и «однушки», реже – двухкомнатные квартиры. Средняя сумма ипотечного кредита в 2017 году составляет 2,5 млн рублей, против 2,6 млн рублей годом ранее. Коррекция произошла благодаря программе рефинансирования, где средняя сумма кредита, как правило, не превышает 2 млн рублей.

– Премиальными квартирами граждане не интересуются?

– Интересуются, но в целом доля таких кредитов не превышает 1-2% от всех кредитов. Наши премиальные клиенты, как правило, приобретают ликвидные квартиры в инвестиционных целях или жилье для своих детей.

– А есть ли у Вас какая-то статистика по досрочному погашению ипотечных кредитов?

– Начну с того, что значительная часть наших заемщиков выбирает ипотечный кредит со сроком погашения в 10-15 лет. Он позволяет клиенту вносить наиболее комфортный ежемесячный платеж. При первой возможности люди стараются досрочно погасить кредит. Повышение зарплаты клиента или выплата бонусов, продажа активов позволяют клиенту досрочно погашать кредит полностью или частично. По нашей статистике, средний срок ипотечного кредита составляет 7 лет, то есть на треть или даже половину меньше изначально установленного срока.

– Стал ли за последние годы клиент более внимательно относиться к предварительному изучению кредитного договора?

– Большинство клиентов (и эта доля с каждым годом увеличивается, что меня искренне радует) подходит очень ответственно к подписанию кредитного договора. Они тщательным образом изучают все его нюансы, сверяют цифры, смотрят на все обязательства, которые банк формирует в рамках стандартного кредитного договора. И это очень правильно, так как означает повышение общего уровня финансовой грамотности населения.

С другой стороны, еще остаются клиенты, которые совсем не читают кредитный договор. В таком случае сотрудник банка устно проговаривает с ними все условия кредита. К счастью, таких заемщиков все меньше и меньше.

– Российские власти начинают говорить о необходимости перехода с «долевки» на другие механизмы строительства жилых объектов. На Ваш взгляд, как это может отразиться на ипотеке?

– В случае изменения механизмов строительства жилых объектов банки продолжат заниматься жилищным кредитованием. В текущих экономических условиях уровень дохода большинства граждан не позволит им приобрести жилье за счет собственных средств и накоплений. Поэтому ипотека была, есть и будет востребованным финансовым инструментом приобретения жилья.

– Каков Ваш прогноз по рынку ипотеки на 2018 год?

– Если в экономике страны ничего кардинального не произойдет, то снижение ипотечных ставок продолжится. Но, вероятнее всего, более медленными темпами. Конкуренция будет острой. Из новых трендов можно отметить распространение программ рефинансирования на еще строящееся жилье. Важным фактором развития рынка останется стабильность, скорость и качество работы с клиентами. Мы все больше будем уходить в диджитализацию – как новый источник коммуникации и взаимодействия с клиентами.

Цифра

14,94 млрд рублей – ипотечный портфель СЗРЦ Райффайзенбанка на 1 октября 2017 года