Льготная ипотека превращается…

После отмены льготной ипотеки на рынке остаются другие ипотечные программы. Девелоперы запустили траншевые и комбинированные, но в первую очередь участники рынка возлагают надежды на программу «Семейная ипотека».

Ипотечные программы, остающиеся на рынке жилья, будут адресными. «Наше государство может очень умело управлять льготными ипотечными программами. Например, была потребность увеличить количество IT-специалистов. В помощь мы получили льготную IT-ипотеку, которая в полтора раза перевыполнила цель и прикрепила новых айтишников к российским рабочим местам на пять лет. Также будет и дальше в льготных адресных программах», — рассуждает Алексей Бондарев, генеральный директор агентства недвижимости «Прайд Групп».

Ипотечные программы, остающиеся на рынке жилья, будут адресными. «Наше государство может очень умело управлять льготными ипотечными программами. Например, была потребность увеличить количество IT-специалистов. В помощь мы получили льготную IT-ипотеку, которая в полтора раза перевыполнила цель и прикрепила новых айтишников к российским рабочим местам на пять лет. Также будет и дальше в льготных адресных программах», — рассуждает Алексей Бондарев, генеральный директор агентства недвижимости «Прайд Групп».

Из адресных программ на рынке остается «Семейная ипотека» по ставке 6% на покупку квартиры в новостройке или строительство индивидуального жилого дома, продленная до 2030 года. По данным Минстроя РФ, в федеральном бюджете на программу заложены 223,8 млрд рублей. Поскольку программа продлена, на ее реализацию предложено добавить 66,2 млрд рублей. Все дополнительные расходы будут зависеть от уровня ключевой ставки.

Желающих воспользоваться программой много. Так, ВТБ менее чем за две недели после запуска нового варианта программы получил 8 тыс. заявок и выдал кредитов на 3,2 млрд рублей. Пока спрос на семейную ипотеку ниже, чем в ажиотажном июне, но банк ожидает стабилизации спроса на нее и увеличения доли семейной ипотеки в общем объеме выдач.

По данным компании «Главстрой Санкт-Петербург», за первую половину июля в строящихся ЖК компании доля договоров, заключенных с использованием семейной ипотеки, составляет 57%. В топ-3 популярных форм оплаты также входит ИТ-ипотека и рассрочка: на них приходится по 14%. Однако аналитики указывают: говорить об итогах июля пока рано, к тому же в этом месяце также присутствует часть сделок, одобренных в конце июня.

К сожалению, даже обновленная семейная ипотека, по мнению Натальи Кукушкиной, начальника отдела продукта и аналитики Группы ЦДС, не сможет компенсировать падение спроса, которое началось после 1 июля: «Эта программа имеет жесткие ограничения в виде возраста детей и возможности взять только один льготный ипотечный кредит. Таким образом, по большей части она подходит тем, кто сейчас думает о рождении ребенка. Для таких людей это предложение станет приятным бонусом и стимулом улучшить жилищные условия. Но это не столь обширная категория граждан».

К сожалению, даже обновленная семейная ипотека, по мнению Натальи Кукушкиной, начальника отдела продукта и аналитики Группы ЦДС, не сможет компенсировать падение спроса, которое началось после 1 июля: «Эта программа имеет жесткие ограничения в виде возраста детей и возможности взять только один льготный ипотечный кредит. Таким образом, по большей части она подходит тем, кто сейчас думает о рождении ребенка. Для таких людей это предложение станет приятным бонусом и стимулом улучшить жилищные условия. Но это не столь обширная категория граждан».

Ипотечная смесь

Девелоперы продолжают предлагать ипотечные кредиты по ставкам ниже средних по рынку, но каждый раз это индивидуально.

Наталья Мясоедова, руководитель отдела ипотечного кредитования Capital Group, указывает: сейчас девелоперы адаптируют ипотечные программы под клиентов благодаря налаженному взаимодействию с банками. Но это требует индивидуальной работы с покупателями. «Мы можем предложить ипотеку со сниженной ставкой на определенный период, с дальнейшей возможностью рефинансирования кредита, когда ключевая ставка станет более благоприятной. Особой популярностью в последнее время пользуется покупка в рассрочку. В текущей ситуации покупатели стремятся максимально снизить затраты на кредитные продукты, чтобы ориентировочно через год с более выгодным ставками “пересесть” на ипотеку или в целом обойтись без заемных средств», — уточнила Наталья Мясоедова.

Наталья Мясоедова, руководитель отдела ипотечного кредитования Capital Group, указывает: сейчас девелоперы адаптируют ипотечные программы под клиентов благодаря налаженному взаимодействию с банками. Но это требует индивидуальной работы с покупателями. «Мы можем предложить ипотеку со сниженной ставкой на определенный период, с дальнейшей возможностью рефинансирования кредита, когда ключевая ставка станет более благоприятной. Особой популярностью в последнее время пользуется покупка в рассрочку. В текущей ситуации покупатели стремятся максимально снизить затраты на кредитные продукты, чтобы ориентировочно через год с более выгодным ставками “пересесть” на ипотеку или в целом обойтись без заемных средств», — уточнила Наталья Мясоедова.

Setl Group предлагает специальные условия покупки — рассрочки c минимальным первым взносом, а также разработанные совместно с банками программы, которые не влекут удорожания стоимости квартир и снижают ежемесячные платежи до минимальных значений — вплоть до нескольких рублей.

ГК «Лидер Групп» в начале июля предложила клиентам несколько новых программ рассрочки. Теперь она стала доступна и при покупке квартир в готовых проектах. Запущены несколько вариантов субсидирования льготной семейной ипотеки. Один из них позволяет снизить процент на весь срок кредитования, другой — платить близкий к нулю процент в первые 12 месяцев с момента покупки квартиры.

Группа ЦДС может предложить участие в совместной с банком «Санкт-Петербург» программе с субсидированной ставкой 3%, со ставкой в 8% годовых в других банках.

Придется подождать

Алексей Бондарев напоминает о рассрочках от застройщиков и совместных программах застройщиков и банков, по которым можно найти ставки 5–8% годовых. «Думаю, застройщики будут активно развивать систему рассрочек. Более того, у многих компаний это уже произошло. Девелоперы предлагают удобные рассрочки и траншевые ипотеки. Тело кредита разбивается на несколько этапов, и выплачивать ипотеку существенно проще. Банки уже готовят предложения для клиентов на покупку новостроек с плавающими ставками. Нам нужно пережить ближайшие нестабильные два года. Для этого все есть и у девелоперов, и у банков», — уточнил Алексей Бондарев.

По словам Дмитрия Ефремова, наиболее распространены варианты рассрочки до ввода корпуса в эксплуатацию с последующим переходом на одну из ипотечных программ. Есть предложения субсидирования ставки на несколько лет, а затем — рыночная ставка с возможностью рефинансирования. Есть и более экзотичные предложения, такие как «Ипотека за 1 рубль» или возможность арендовать квартиру у застройщика с включением платежей за съем в ипотеку.

По словам Дмитрия Ефремова, наиболее распространены варианты рассрочки до ввода корпуса в эксплуатацию с последующим переходом на одну из ипотечных программ. Есть предложения субсидирования ставки на несколько лет, а затем — рыночная ставка с возможностью рефинансирования. Есть и более экзотичные предложения, такие как «Ипотека за 1 рубль» или возможность арендовать квартиру у застройщика с включением платежей за съем в ипотеку.

«Акционные предложения от застройщиков так или иначе предполагают максимально возможную отсрочку перехода на рыночную ставку, так как рынок надеется, что в среднесрочной перспективе она снизится до более комфортных и приемлемых для клиентов значений», — говорит он.

«Кроме семейной и IT-ипотеки, работают и другие инструменты, позволяющие взять заем по вменяемым ставкам на уровне порядка 8% годовых на несколько лет. Это позволяет покупателям пройти период высокой ключевой ставки, не переплачивая за кредит. После чего ипотеку можно рефинансировать. Это из категории мер поддержки спроса.

«Кроме семейной и IT-ипотеки, работают и другие инструменты, позволяющие взять заем по вменяемым ставкам на уровне порядка 8% годовых на несколько лет. Это позволяет покупателям пройти период высокой ключевой ставки, не переплачивая за кредит. После чего ипотеку можно рефинансировать. Это из категории мер поддержки спроса.

Другой вариант — короткий период займа, например при готовящейся продаже имеющейся недвижимости. Тогда даже такие ставки целесообразно рассматривать. Кроме того, например, семейные заемщики, у которых планируется рождение ребенка, берут рыночную ипотеку в перспективе ее скорого рефинансирования уже по семейной программе. И ждать снижения ключевой в таком случае не нужно», — подчеркнул Сергей Софронов.

Дайджест строительства объектов компании «Строительный трест»

Компания «Строительный трест» сообщает о ходе строительства жилых комплексов в Санкт-Петербурге, Ленинградской области и Калининграде в январе – феврале 2020 года:, NEWПИТЕР, «Архитектор», «Новое Купчино» и «Город мастеров».

В жилом квартале NEWПИТЕР в гп. Новоселье Ломоносовского района Ленинградской области компания «Строительный трест» ведет строительство восьмого и девятого лотов.

В восьмом лоте ЖК NEWПИТЕР, включающем в себя 9-этажный кирпичный дом на 259 квартир остекление выполнено на 70%. На объекте продолжаются работы по разводке системы отопления, а также системы электроснабжения. Кровельные работы выполнены на 30%. Специалисты приступили к работам по прокладке наружных сетей.

В девятом лоте комплекса, также состоящем из 9-этажного дома на 259 квартир, в первой и второй секциях ведётся монтаж окон и холодных витражей, завершаются кровельные работы. В третьей секции ведётся монтаж окон. В четвертой секции завершаются общестроительные работы на кровле. Продолжаются сантехнические и электромонтажные работы. Ведутся общестроительные работы по пристройке. Ввод в эксплуатацию обоих лотов назначен на IV квартал 2020 года.

В составе ЖК «Капитал» в городе Кудрово Всеволожского района Ленинградской области продолжается строительство 8 лота, получившего название «Архитектор».

Жилой комплекс «Архитектор» включает в себя 869 квартир и подземный паркинг на 274 машиноместа. Дом напоминает лист клевера и состоит из пяти секций. В секциях 8.1 и 8.2 завершён монтаж парапетов кровли. Общестроительные работы выполнены на 100%. Специалисты приступили к монтажу электрики и сантехники. В секции 8.3 ведётся заливка плиты перекрытия над 27 этажом. В секции 8.4 завершена заливка плиты перекрытия над 27 этажом. В секции 8.5 ведётся кирпичная кладка стен 27 этажа. Специалисты продолжают работы по монтажу инженерных систем: отопление, электрика, слаботочные системы. На всех секциях начался монтаж окон с 16 этажа и выше. Завершить строительство ЖК «Архитектор» планируется в IV квартале 2021 года.

На Малой Бухарестской улице продолжается возведение двух очередей 13-этажного жилого комплекса «Новое Купчино». Первый этап состоит из пяти секций. Во всех секциях продолжается монтаж лифтового оборудования, а также отделочные работы мест общего пользования. На втором этапе, куда входят четыре секции основного корпуса и два отдельностоящих дома, завершается кирпичная кладка стен, начались общестроительные работы на кровле. Ведётся монтаж окон. Специалисты продолжают работы по прокладке магистральных сетей.

В Калининградской области компания «Строительный трест» продолжает строительство второго (третья очередь) и четвертого (четвертая очередь) лотов проекта ЖК «Город мастеров». В состав второго лота входит четыре дома: №7, 8, 9 и 10. В доме №7 идет монтаж стропильной системы кровли и внутренней электропроводки. Продолжается монтаж лифта. В доме №8 завершены работы по кладке кровельных дымоходов, начата работа по монтажу стропильной системы. Идёт кладка стен и перегородок с первого по шестой этажи. В доме №9 ведётся остекление окон и лоджий, монтаж металлочерепицы на кровле и внутренней электропроводки. Продолжается монтаж лифтов. В доме №10 заканчивается кладка стен и перегородок, а также устройство обрешётки кровли.

В состав четвертого лота проекта входит один дом. В настоящее время ведется заливка стен третьего этажа. На площадке продолжаются работы по прокладке наружного водопровода, ливневой и бытовой канализации.

Когда квартира идет в зачет. Специфика работы со схемой трейд-ин

Интерес к схеме трейд-ин (trade-in, «квартира в зачет») есть и покупателей, и у продавцов петербургского рынка новостроек. Однако приобрести по ней можно не любую квартиру и не у каждого застройщика. Прогнозы по увеличению объема сделок trade-in туманны.

Суть схемы проста: при приобретении квартиры у застройщика имеющееся у покупателя жилье идет в счет оплаты нового. Непременный участник процесса – агентство недвижимости, выступающее партнером застройщика.

Положение дел

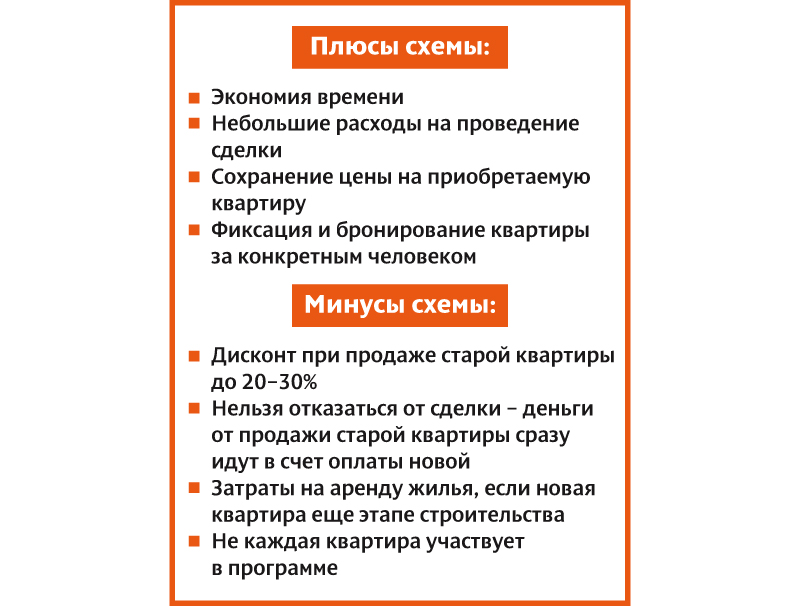

За десяток лет схема трейд-ин примерно определилась. Так, обычно срок продажи старого жилья составляет 3–6 месяцев, дисконт при продаже – от 10% до 30%. На этапе заключения договора покупатель вносит от 5% от стоимости квартиры. Вырученные от продажи старого жилья деньги также поступают в счет оплаты нового жилья. И в этот момент, как правило, требуется внести остаток суммы.

Не факт, что риэлтору удастся продать старое жилье – даже с дисконтом, за полгода. Если сделка не случилась, застройщик возвращает клиенту деньги. При этом застройщик не готов продавать в трейд-ин любую квартиру.

Директор по развитию, партнер «М2Маркет» Роман Строилов говорит: «Если мы говорим о традиционной сделке трейд-ин, то такого понятия, как срок продажи, не существует. В течение суток после формирования заявки происходит оценка квартиры на основании первичных данных: местоположения, планировки, общей площади, наличия свежего ремонта и пр. И клиент получает предложение по оценке своей квартиры. Если оно его устраивает, то начинается реализация сделки. И сроки ее окончания зависят от скорости предоставления документов, их согласования. В самом простом случае на сделку можно выйти в течение 3–5 дней. Есть такое понятие, как регистрация сделки с недвижимостью, и все расчеты в разумном сценарии должны совершаться строго после нее». Он также отмечает: поскольку сделок по трейд-ин на рынке пока очень мало, то и говорить о стандартах их проведения не приходится.

Между тем ГК «ПИК» запускает схему «Квартира в зачет», сокращая срок до 10 дней. В схеме участвует партнерская структура застройщика – «ПИК-Брокер», которая берет старую квартиру клиента на баланс. Размер дисконта, обещают в компании, составит 7%.

«Главстрой Санкт-Петербург» в конце прошлого года также запустил собственную схему – «Быстрый trade-in». Застройщик выкупает студии и однокомнатные квартиры в своих ЖК, взамен предлагая квартиры большей площади в строящихся корпусах. В зачет принимаются квартиры без обременений, которые были приобретены напрямую у застройщика. Доплата возможна как из собственных средств, так и с помощью ипотечного кредита.

Квартиру по схеме трейд-ин можно приобрести в ипотеку, хотя такие случаи пока нечасты. По оценке генерального директора «Городского Центра Недвижимости» Анны Павловой, примерно половина «зачетных» сделок проходит с оплатой остатка в рассрочку и только 2% клиентов привлекают ипотеку. Однако она прогнозирует увеличение числа ипотечных клиентов, поскольку ипотечные ставки снижаются.

Директор департамента недвижимости Группы ЦДС Сергей Терентьев указывает на выгоду использования ипотеки в таких сделках: «Переплата за пользование ипотечным кредитом в течение нескольких месяцев будет менее значительной, чем дисконт, необходимый для быстрой продажи квартиры».

Разнобой в статистике

Объем сделок по схеме трейд-ин участники рынка оценивают по-разному. По мнению директора по продажам компании «Главстрой Санкт-Петербург» Юлии Ружицкой, она достигает 20% в целом по Петербургу. Анна Павлова говорит о росте таких сделок с 18% от общего объема продаж в конце 2018 года до 25% в конце 2019-го. При этом, по ее словам, их доля в ЖК комфорт-класса варьируется от 10% до 20%, а в высокобюджетных проектах не превышает 10%. По словам генерального директора компании «ВамКнам» Анны Симашовой, доля таких сделок достигает 30%.

А вот ведущий консультант по долевому строительству ГК «Адвекс. Недвижимость» Дмитрий Бобылев полагает, что доля сделок по схеме трейд-ин пока что составляет 5–7% – она лишь набирает обороты. Аналогичные цифры приводит директор по продажам АО «Строительный трест» Сергей Степанов – около 5%.

Сергей Терентьев полагает объем сделок по этой схеме стабильным. «Мы получаем достаточно много обращений, но когда покупатели начинают изучать предлагаемые варианты работы, в подавляющем большинстве случаев они выбирают покупку с помощью ипотечного кредита, с последующей спокойной продажей имеющейся квартиры», – пояснил он.

Роман Строилов и вовсе считает 5% завышенным показателем: «Например, из 100 обращений по вопросу проведения сделки трейд-ин только двое клиентов соглашаются на предложенные условия. При этом это показатель в сегментах «бизнес» и «бизнес плюс». А если взять «эконом» и «комфорт», то из 100 заявок может не совершиться ни одной сделки».

Неоднозначные перспективы

Насчет перспектив у схемы «Квартира в зачет» участники рынка также расходятся во мнениях. «Она жизнеспособна, только если у покупателя это не единственное жилье. В целом пока что она не слишком востребована как застройщиками, так и покупателями. В сегменте массового жилья я не вижу у нее особых перспектив», – говорит Сергей Терентьев. Роман Строилов также полагает, что в ближайшее время предпосылок для увеличения сделок по трейд-ин маловато.

В то же время Анна Павлова отмечает: налицо заинтересованность в подобном продукте и у покупателей, и у продавцов. По мнению Анны Симашовой, у всех застройщиков количество клиентов, желающих приобрести новостройку через продажу вторичного жилья, растет с каждым месяцем.

«Развитие программ зачета жилья – актуальный тренд и жизненная необходимость для рынка, драйвер спроса с большим потенциалом. Главное, чтобы процедура трейд-ин для покупателя была простой и быстрой, без дополнительных затрат времени на оформление сделки и продажу, а согласованная стоимость выкупа устраивала обе стороны», – резюмирует Юлия Ружицкая.

Мнение

Сергей Терентьев, директор департамента недвижимости Группы ЦДС:

– Схема трейд-ин позволяет покупателю забронировать выбранную квартиру в новостройке на достаточно длительный срок (в среднем на два месяца), тогда как во всех остальных случаях квартира бронируется всего на несколько дней. В зависимости от позиции застройщика может также фиксироваться и стоимость квартиры. Однако не во всех сегментах рынка выгодно «замораживать» цену на время, необходимое для продажи другого жилья. Застройщики могут себе позволить это либо в случае с неликвидными квартирами, либо при продаже дорогой недвижимости, которая долго находится в экспозиции. Основная проблема схемы трейд-ин – несоответствие ожиданий граждан рыночным реалиям. Чтобы продать имеющееся жилье в срок, на который застройщик готов забронировать новую квартиру, объект должен быть реализован с дисконтом порядка 10% от его рыночной стоимости. Далеко не все согласны на такое условие.

Юрий Загоровский, президент ГК «Дарко»:

- Название схемы «Квартира в зачет» (trade-in) при работе с клиентом на первичном рынке носит, чаще всего, условный характер (особенно, если сравнивать со схемой «trade-in» в автомобильном бизнесе). В большинстве случаев важными условиям наполнения бюджета сделок про покупке жилья в новостройке являются реализация имеющейся недвижимости клиента и привлечение им заёмных средств. И если ипотечное кредитование как схема, трудностей не вызывает, то продажа клиентских квартир и других активов требует участия в сделке квалифицированных специалистов, ведь речь идёт о достаточно коротких сроках. По данным АН «Дарко», более 62% сделок по «первичке» проходит с реализацией имеющихся у клиентов объектов вторичного рынка, в том числе, 59% составляют квартиры и комнаты, 3% - дома и участки загородной недвижимости, а также около 5% - переуступок по «долёвке». Ипотека используется в 74% сделок. При этом фактически trade-in в его «классическом» понимании не осуществляется, а продажа имеющейся недвижимости происходит в течение 1-3 месяцев. К плюсам схемы можно отнести значительное наполнение бюджета сделки и возможность реализации жилья, в котором фактически проживают и зарегистрированы люди, а к минусам – временные издержки и риски изменения обстоятельств и условий сделки. Думаю, что на ближайшие годы эта схема не утеряет своей актуальности, а с учётом нового порядка финансирования строительства для застройщиков, применение её с использованием сил и возможностей риэлторских компаний только увеличится.