Когда квартира идет в зачет. Специфика работы со схемой трейд-ин

Интерес к схеме трейд-ин (trade-in, «квартира в зачет») есть и покупателей, и у продавцов петербургского рынка новостроек. Однако приобрести по ней можно не любую квартиру и не у каждого застройщика. Прогнозы по увеличению объема сделок trade-in туманны.

Суть схемы проста: при приобретении квартиры у застройщика имеющееся у покупателя жилье идет в счет оплаты нового. Непременный участник процесса – агентство недвижимости, выступающее партнером застройщика.

Положение дел

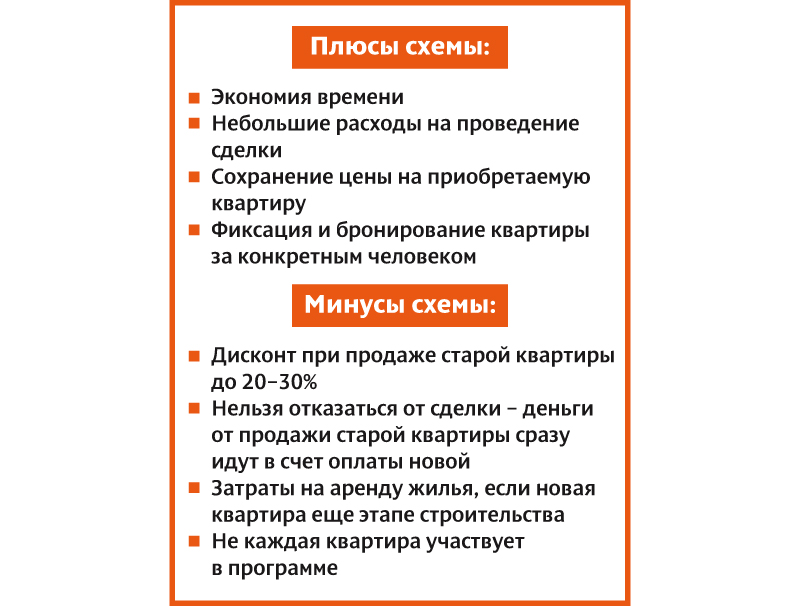

За десяток лет схема трейд-ин примерно определилась. Так, обычно срок продажи старого жилья составляет 3–6 месяцев, дисконт при продаже – от 10% до 30%. На этапе заключения договора покупатель вносит от 5% от стоимости квартиры. Вырученные от продажи старого жилья деньги также поступают в счет оплаты нового жилья. И в этот момент, как правило, требуется внести остаток суммы.

Не факт, что риэлтору удастся продать старое жилье – даже с дисконтом, за полгода. Если сделка не случилась, застройщик возвращает клиенту деньги. При этом застройщик не готов продавать в трейд-ин любую квартиру.

Директор по развитию, партнер «М2Маркет» Роман Строилов говорит: «Если мы говорим о традиционной сделке трейд-ин, то такого понятия, как срок продажи, не существует. В течение суток после формирования заявки происходит оценка квартиры на основании первичных данных: местоположения, планировки, общей площади, наличия свежего ремонта и пр. И клиент получает предложение по оценке своей квартиры. Если оно его устраивает, то начинается реализация сделки. И сроки ее окончания зависят от скорости предоставления документов, их согласования. В самом простом случае на сделку можно выйти в течение 3–5 дней. Есть такое понятие, как регистрация сделки с недвижимостью, и все расчеты в разумном сценарии должны совершаться строго после нее». Он также отмечает: поскольку сделок по трейд-ин на рынке пока очень мало, то и говорить о стандартах их проведения не приходится.

Между тем ГК «ПИК» запускает схему «Квартира в зачет», сокращая срок до 10 дней. В схеме участвует партнерская структура застройщика – «ПИК-Брокер», которая берет старую квартиру клиента на баланс. Размер дисконта, обещают в компании, составит 7%.

«Главстрой Санкт-Петербург» в конце прошлого года также запустил собственную схему – «Быстрый trade-in». Застройщик выкупает студии и однокомнатные квартиры в своих ЖК, взамен предлагая квартиры большей площади в строящихся корпусах. В зачет принимаются квартиры без обременений, которые были приобретены напрямую у застройщика. Доплата возможна как из собственных средств, так и с помощью ипотечного кредита.

Квартиру по схеме трейд-ин можно приобрести в ипотеку, хотя такие случаи пока нечасты. По оценке генерального директора «Городского Центра Недвижимости» Анны Павловой, примерно половина «зачетных» сделок проходит с оплатой остатка в рассрочку и только 2% клиентов привлекают ипотеку. Однако она прогнозирует увеличение числа ипотечных клиентов, поскольку ипотечные ставки снижаются.

Директор департамента недвижимости Группы ЦДС Сергей Терентьев указывает на выгоду использования ипотеки в таких сделках: «Переплата за пользование ипотечным кредитом в течение нескольких месяцев будет менее значительной, чем дисконт, необходимый для быстрой продажи квартиры».

Разнобой в статистике

Объем сделок по схеме трейд-ин участники рынка оценивают по-разному. По мнению директора по продажам компании «Главстрой Санкт-Петербург» Юлии Ружицкой, она достигает 20% в целом по Петербургу. Анна Павлова говорит о росте таких сделок с 18% от общего объема продаж в конце 2018 года до 25% в конце 2019-го. При этом, по ее словам, их доля в ЖК комфорт-класса варьируется от 10% до 20%, а в высокобюджетных проектах не превышает 10%. По словам генерального директора компании «ВамКнам» Анны Симашовой, доля таких сделок достигает 30%.

А вот ведущий консультант по долевому строительству ГК «Адвекс. Недвижимость» Дмитрий Бобылев полагает, что доля сделок по схеме трейд-ин пока что составляет 5–7% – она лишь набирает обороты. Аналогичные цифры приводит директор по продажам АО «Строительный трест» Сергей Степанов – около 5%.

Сергей Терентьев полагает объем сделок по этой схеме стабильным. «Мы получаем достаточно много обращений, но когда покупатели начинают изучать предлагаемые варианты работы, в подавляющем большинстве случаев они выбирают покупку с помощью ипотечного кредита, с последующей спокойной продажей имеющейся квартиры», – пояснил он.

Роман Строилов и вовсе считает 5% завышенным показателем: «Например, из 100 обращений по вопросу проведения сделки трейд-ин только двое клиентов соглашаются на предложенные условия. При этом это показатель в сегментах «бизнес» и «бизнес плюс». А если взять «эконом» и «комфорт», то из 100 заявок может не совершиться ни одной сделки».

Неоднозначные перспективы

Насчет перспектив у схемы «Квартира в зачет» участники рынка также расходятся во мнениях. «Она жизнеспособна, только если у покупателя это не единственное жилье. В целом пока что она не слишком востребована как застройщиками, так и покупателями. В сегменте массового жилья я не вижу у нее особых перспектив», – говорит Сергей Терентьев. Роман Строилов также полагает, что в ближайшее время предпосылок для увеличения сделок по трейд-ин маловато.

В то же время Анна Павлова отмечает: налицо заинтересованность в подобном продукте и у покупателей, и у продавцов. По мнению Анны Симашовой, у всех застройщиков количество клиентов, желающих приобрести новостройку через продажу вторичного жилья, растет с каждым месяцем.

«Развитие программ зачета жилья – актуальный тренд и жизненная необходимость для рынка, драйвер спроса с большим потенциалом. Главное, чтобы процедура трейд-ин для покупателя была простой и быстрой, без дополнительных затрат времени на оформление сделки и продажу, а согласованная стоимость выкупа устраивала обе стороны», – резюмирует Юлия Ружицкая.

Мнение

Сергей Терентьев, директор департамента недвижимости Группы ЦДС:

– Схема трейд-ин позволяет покупателю забронировать выбранную квартиру в новостройке на достаточно длительный срок (в среднем на два месяца), тогда как во всех остальных случаях квартира бронируется всего на несколько дней. В зависимости от позиции застройщика может также фиксироваться и стоимость квартиры. Однако не во всех сегментах рынка выгодно «замораживать» цену на время, необходимое для продажи другого жилья. Застройщики могут себе позволить это либо в случае с неликвидными квартирами, либо при продаже дорогой недвижимости, которая долго находится в экспозиции. Основная проблема схемы трейд-ин – несоответствие ожиданий граждан рыночным реалиям. Чтобы продать имеющееся жилье в срок, на который застройщик готов забронировать новую квартиру, объект должен быть реализован с дисконтом порядка 10% от его рыночной стоимости. Далеко не все согласны на такое условие.

Юрий Загоровский, президент ГК «Дарко»:

- Название схемы «Квартира в зачет» (trade-in) при работе с клиентом на первичном рынке носит, чаще всего, условный характер (особенно, если сравнивать со схемой «trade-in» в автомобильном бизнесе). В большинстве случаев важными условиям наполнения бюджета сделок про покупке жилья в новостройке являются реализация имеющейся недвижимости клиента и привлечение им заёмных средств. И если ипотечное кредитование как схема, трудностей не вызывает, то продажа клиентских квартир и других активов требует участия в сделке квалифицированных специалистов, ведь речь идёт о достаточно коротких сроках. По данным АН «Дарко», более 62% сделок по «первичке» проходит с реализацией имеющихся у клиентов объектов вторичного рынка, в том числе, 59% составляют квартиры и комнаты, 3% - дома и участки загородной недвижимости, а также около 5% - переуступок по «долёвке». Ипотека используется в 74% сделок. При этом фактически trade-in в его «классическом» понимании не осуществляется, а продажа имеющейся недвижимости происходит в течение 1-3 месяцев. К плюсам схемы можно отнести значительное наполнение бюджета сделки и возможность реализации жилья, в котором фактически проживают и зарегистрированы люди, а к минусам – временные издержки и риски изменения обстоятельств и условий сделки. Думаю, что на ближайшие годы эта схема не утеряет своей актуальности, а с учётом нового порядка финансирования строительства для застройщиков, применение её с использованием сил и возможностей риэлторских компаний только увеличится.

Между «Лесной» и «Черной речкой». Новый жилой комплекс от компании «РосСтройИнвест»

Рынок новостроек Петербурга пестрит объявлениями «Квартира у метро». Вместе с тем современное комфортное жилье рядом с метро можно считать если не редким, то уж точно уникальным предложением. В ряду таких проектов – жилой комплекс бизнес-класса «Терра» от компании «РосСтройИнвест».

В Петербурге осталось не так много мест, где еще можно возвести комфортное жилье в шаговой доступности от метро. Особенно в районах, близких к историческому центру города. Тем более, если этот район – Черная речка – давно обжитый, с развитой инфраструктурой, благоустроенный и зеленый.

Одно из главных преимуществ ЖК «Терра» – его расположение. Жилой комплекс возводится на участке, ограниченном улицами Сердобольской, Студенческой, Белоостровской и Земледельческой.

Ближайшие к жилому комплексу станции метро – «Лесная» и «Черная речка» – находятся в 1,1 и 1,5 км соответственно. До центра города можно доехать за 20 мин., до Петроградской стороны – за 10 мин. В радиусе километра есть детские сады и школы, поликлиники, рынок, кафе и рестораны. Напротив – ТК «Ланской», до ТЦ «Европолис» на автомобиле можно доехать за 7 мин.

Расположение ЖК «Терра» имеет уникальное сочетание – жители квартала будут пользоваться развитой инфраструктурой района, при этом наслаждаясь тишиной и спокойствием места.

Совсем рядом с ЖК «Терра» находятся Ланской сад и парк Лесотехнической академии, а дорога к крупнейшим городским паркам на Крестовском и Елагином островах займет не более четверти часа.

Прямо напротив будущего комплекса расположен Пионерский сад. В нем есть все, что должно быть в саду у дома – живописные дорожки, скульптуры и маленький пруд.

«Зеленая» составляющая проекта нашла отражение и в архитектурном облике ЖК «Терра». Большая арка, которая станет главным входом в жилой комплекс, визуально соединит Пионерский сад и внутриквартальную территорию.

Пространство двора самого ЖК «Терра» будет тоже зеленым, благоустроенным и приспособленным для отдыха взрослых и детей. Зеленой станет даже крыша встроенно-пристроенного гаража, на которой разместят детские и спортивные площадки.

Локация – далеко не единственное преимущество объекта. Жилой комплекс обладает всеми опциями жилья бизнес-класса. «Терра» будет состоять из трех домов высотой всего 40 м (13 этажей), с выразительными фасадами, облицованными современными панелями природных оттенков. К элементам бизнес-класса можно отнести техническое оснащение (дом будет отличаться высоким классом энергоэффективности), безопасность (системы видеонаблюдения, консьержи), места для хранения детских колясок и велосипедов, подземный паркинг, в который можно спуститься на лифте.

Квартирография комплекса также соответствует проектам бизнес-класса. В ЖК «Терра» есть как эргономичные студии, так и просторные одно-, двух- и трехкомнатные квартиры с большими кухнями-гостиными, гардеробными и террасами. Кроме того, во всех квартирах предусмотрено место под кондиционер, в ванных комнатах – под стиральную машину, а в прихожих – под шкафы-купе. Во всех квартирах есть лоджии.

На данный момент стартовали продажи в 3-м корпусе жилого комплекса, который будет сдан первым – в III квартале 2021 года. Там запроектировано 586 квартир.

Мнение

Игорь Креславский, председатель правления ГК «РосСтройИнвест»:

– Выход на новые ниши рынка – естественный этап развития ГК «РосСтройИнвест». Это связано с намерением диверсифицировать наше предложение на рынке жилья в Петербурге. Теперь мы можем обеспечить наших покупателей квартирами любого сегмента. Добавлю при этом, что мы расширяем портфель проектов, реализуемых и в других сегментах, в самых различных локациях, предлагая потребителям широкую линейку вариантов жилья.

Так, в конце прошлого года мы открыли продажи в нашем проекте в новой локации – Черная речка. Это жилой комплекс бизнес-класса «Терра», который появится недалеко от станции метро «Черная речка».

Психологический фактор. Перспективы рынка ипотеки в этом году эксперты оценивают по-разному

Ипотечный рынок России в 2018 году установил ряд рекордов. На перспективы этого года эксперты смотрят по-разному. По их мнению, очень многое зависит от психологического фактора.

Рекордная база

Окончательные итоги прошлого года еще не подведены, но совершенно очевидно, что он стал рекордным для российского рынка ипотеки. Так, по данным дом.рф (ранее – АИЖК), была зафиксирована минимальная за всю историю средняя процентная ставка по выданным кредитам – осенью 2018 года она составила около 9,6% годовых (на «первичке» – еще меньше, порядка 9,3%). А итоговый суммарный объем выдачи составил примерно 3 трлн рублей, что в 1,5 раза больше, чем в 2017 году. В целом по России доля сделок с ипотекой на первичном рынке в 2018 году составила 56%, на вторичном – 49%.

По данным руководителя Консалтингового центра «Петербургская Недвижимость» Ольги Трошевой, в Петербургской агломерации в среднем по рынку доля сделок с использованием ипотечных кредитов по итогам 2018 года достигла 65%. Данные девелоперов это подтверждают. «Доля заключенных контрактов с участием ипотечных средств в 2018 году составила 53% по сравнению с 47% в 2017-м», – сообщили в «Группе ЛСР». В Группе «Эталон» этот показатель оценивают на уровне 41%. «По итогам 2018 года доля ипотечных сделок в нашей компании составила 68%. Все 12 месяцев спрос был равномерным – без резких скачков и перепадов», – говорит руководитель группы ипотеки отдела недвижимости «Строительного треста» Максим Разуменко.

Результатом стали высокие объемы продаж новостроек. «В Петербурге и пригородных локациях Ленобласти было реализовано около 5 млн кв. м первичного жилья. Это чуть меньше, чем в рекордном докризисном 2014-м», – рассказывает Ольга Трошева.

Ключевая ставка etc.

Однако, по оценке экспертов, появился целый ряд факторов, которые затормозят триумфальное шествие ипотеки по стране. Прежде всего, это двойное (14 сентября и 14 декабря 2018 года) повышение Центробанком ключевой ставки суммарно на 0,5 п. п., до 7,75% годовых. «В условиях роста стоимости фондирования банки были вынуждены повышать процентные ставки по кредитным продуктам. Ставки по ипотеке начали расти еще осенью прошлого года, а в начале 2019 года ключевые игроки ипотечного рынка вновь повысили процентные ставки. С высокой вероятностью остальные участники рынка также увеличат стоимость ипотечных кредитов», – отмечает главный аналитик банка «ДельтаКредит» Наталья Ващелюк. «Каждый банк решает этот вопрос индивидуально, в среднем мы ожидаем роста ставок в диапазоне от 0,5 до 1 п. п.», – добавляет территориальный менеджер по работе с партнерами по ипотеке Северо-Западного филиала банка «Открытие» Татьяна Хоботова.

К этому ключевому, во всех смыслах, фактору добавляются и другие, способные негативно повлиять на развитие ипотеки. «Законодательное реформирование строительной отрасли, предполагающее ликвидацию «долевки» и полный переход на проектное финансирование с использованием эксроу-счетов, вступает в решающую фазу. Цены на жилье уже в прошлом году дали рост в среднем на 8% – и тренд этот продолжится, что может отпугнуть многих потенциальных покупателей – заемщиков по ипотеке», – считает начальник отдела продаж компании «БФА-Девелопмент» Светлана Денисова.

Кроме того, из-за решения ЦБ, для клиентов, которые не могут внести первоначальный взнос не менее 20%, банки теперь должны применять повышенные коэффициенты риска при резервировании средств. «В результате банки вынуждены поднять процентную ставку по кредитам для таких заемщиков еще на 0,5–0,7 п. п.», – говорит Татьяна Хоботова.

Однако главный экономист «Альфа-Банка» Наталия Орлова полагает, что ипотечный сегмент имеет потенциал для роста: «Мое основное беспокойство по поводу розницы вообще и ипотеки в частности связано с тем, что экономика сейчас выходит из электорального цикла – и динамика доходов населения будет ухудшаться. Вместе с тем ипотечный сегмент по-прежнему имеет потенциал для роста. Мы ожидаем роста на уровне 13% по итогам 2019 года».

Промежуточные итоги

Большинство экспертов говорит, что оценивать результаты влияния роста ставок и других факторов еще рано, а благоприятные условия для приобретения ипотечного кредита сохраняются. «Следует учитывать, что, как правило, одобрение кредита действует 3 месяца, поэтому в статистике по выданным ипотечным кредитам повышение ставок отразится позднее», – отмечает Наталья Ващелюк. «Оценить изменение спроса по январю, после повышения ставок ведущими банками, невозможно ввиду сезонности. Однако можно отметить, что он уступает значениям января 2018 года», – добавляет заместитель руководителя бизнеса ипотечного кредитования и расчетов по сделкам с недвижимостью банка «Санкт-Петербург» Антон Комаров.

По оценке Светланы Денисовой, спрос на жилье сохраняется на высоком уровне, но без какой-то ажитации. «Сейчас сложно делать какие-то выводы. С одной стороны, январь никак нельзя назвать типичным месяцем; с другой – на рынок действуют одновременно слишком много факторов, чтобы можно было четко вычленить влияние роста ставок по ипотеке», – говорит она.

«На фоне прогнозов экспертов рынка о повышении цен на квартиры на 10–20% в 2019 году, увеличение ставки банками на 1–1,5 п. п. не должно сильно повредить рынку ипотечного кредитования. Перспектива удорожания жилья парадоксальным образом рождает увеличение интереса к покупке квартир и может подтолкнуть клиентов быстрее принимать решение об улучшении жилищных условий с привлечением ипотеки. Возможно, это краткосрочная тенденция», – отмечает, со своей стороны, Максим Разуменко.

Что день грядущий…

В оценке того, какие же последствия для ипотечного рынка будут иметь негативные факторы, эксперты расходятся, причем довольно серьезно.

Расхождения начинаются уже в оценке средних ставок в наступившем году. «Можно ожидать, что средняя ставка на ипотечном рынке в 2019 году будет почти на 1 п. п. выше, чем в 2018 году (10,5% по сравнению с 9,6%)», – считает Наталья Ващелюк. «В 2019 году ставка может остановиться на уровне 11,5% годовых. А для клиентов с небольшим первоначальным взносом по ипотеке ставка станет еще немного выше – ведь банки закладывают в эти кредиты непосредственные риски», – полагает Максим Разуменко. «Уровень средней процентной ставки по ипотеке может подняться до 11–11,5% годовых – при позитивном развитии событий, и выше 12% – при негативном», – прогнозирует генеральный директор «Первого ипотечного агентства» Максим Ельцов.

А Наталия Орлова ожидает, что ключевая ставка останется на прежнем уровне в течение 2019 года.

По мнению экспертов, не исключена возможность того, что могут быть запущены определенные государственные механизмы поддержки ипотечного кредитования.

Татьяна Хоботова считает, что повышение ставок не сильно повлияет на рынок, так как имеющуюся у людей необходимость в улучшении жилищных условий рост ставки не отменит. «Платеж по кредиту изменится незначительно, в среднем – в диапазоне от 500 до 1000 рублей в месяц. Это явно не та сумма, чтобы отказываться от приобретения жилья в кредит», – уверена она.

Относительно прогноза по объемам выдачи ипотеки единства тоже нет. «В 2019 году мы прогнозируем двузначный темп прироста ипотечного кредитования – по нашим оценкам, рынок вырастет на 16–17%», – сообщили в ВТБ. «По нашим прогнозам, в 2019 году ипотечный портфель банков вырастет на 15–17% и составит 8,2 трлн рублей», – говорит начальник ипотечного центра Петербургского филиала ПАО «Промсвязьбанк» Светлана Четина. «Несмотря на все негативные факторы, рост объема выдачи ипотечных кредитов в этом году сохранится, хотя, конечно, не с такими темпами, как в 2018 году», – соглашается Татьяна Хоботова.

«В 2019 году из-за увеличения процентных ставок спрос на ипотеку не сможет остаться на таком же высоком уровне, как в 2018-м. Ситуация на первичном рынке, вероятнее всего, будет более сложной, чем на вторичном, из-за перехода к проектному финансированию жилищного строительства», – со своей стороны, отмечает Наталья Ващелюк. Самый пессимистичный прогноз дает Максим Ельцов, предполагающий, что в 2019 году объем выдачи ипотеки может рухнуть на 20% – и «это не самый худший вариант».

Интересно, что эксперты называют психологический фактор одним из решающих для перспектив ипотеки в этом году. «Практически весь 2017 год процентная ставка была на уровне 10–11% годовых, и это не мешало ипотечному рынку активно расти», – напоминает Ольга Трошева. «Реальная сумма удорожания кредита не велика. Очень важен информационный фон. Если будет не эмоциональная реакция на слово «подорожание», а прагматичный расчет с цифрами в руках, то люди увидят, что причин отказываться от кредита нет», – отмечает Татьяна Хоботова. «Ожидание роста цен после перехода на проектное финансирование сейчас создает скорее благоприятный фон для принятия решения о покупке жилья», – добавляет Светлана Денисова.

По оценке большинства экспертов, психологически приемлемой для большинства приобретателей квартир является процентная ставка ниже 12% годовых, и пока нет оснований считать, что существует риск перехода этого рубежа.

Мнение

Светлана Четина, начальник ипотечного центра ПАО «Промсвязьбанк»:

– По прогнозам ЦБ РФ, инфляция достигнет пика в середине 2019 года (5,5–6%). Вслед за ускорением инфляции в первом полугодии 2019 года мы ожидаем, что ставки по ипотечным кредитам могут вырасти на 0,25–0,75 п. п. Во втором полугодии инфляция, скорее всего, замедлится до 5–5,5%. Уже в 2020 году регулятор ожидает стабилизации инфляции на отметке около 4%. Исходя из данных оценок, мы ожидаем постепенного снижения ставок по ипотеке во втором полугодии 2019-го – начале 2020 года. В ноябре 2018 года средневзвешенная ставка по выданным ипотечным кредитам была на уровне 9,5% годовых. Ставка может вырасти до 10–10,5% в середине 2019 года, в конце – ожидаем снижения этого показателя до 9,75–10,25% годовых.

Кстати

Федеральные власти намерены оказать помощь заемщикам, оказавшимся в сложной жизненной ситуации. Первый зампред Центробанка Сергей Швецов выступил с инициативой предоставить таким гражданам «ипотечные каникулы», то есть разрешить временно приостанавливать выплаты по кредитам. Речь идет о том, чтобы в стандарте ипотечного жилищного кредитования предусмотреть схему, по которой человек, в случае заболевания, несчастного случая или потери работы, мог объявить мораторий на текущие выплаты. По словам председателя думского Комитета по финансовому рынку Анатолия Аксакова, законопроект об «ипотечных каникулах» может быть принят уже в первом полугодии 2019 года.