Как бюджету Петербурга заработать на налогах, не увеличивая налоговую нагрузку?

Не секрет, что налоги государствами повышались всегда. Также известно, что во время кризисов налоговое бремя для налогоплательщиков становится еще более ощутимым. Можно ли, не повышая налог, увеличить поступления в бюджет? Да, если речь идет о земельном налоге и налоге на имущество. О том, где искать скрытые налоговые резервы, рассказывает управляющий партнер Митсан Консалтинг Дмитрий Желнин.

Причины и последствия

На данный момент специалисты уверены, что объем собираемых государством имущественных налогов (налог на имущество организаций, налог на имущество физических лиц и земельный налог. — Прим. редакции) недостаточно большой и его можно увеличить. Сразу оговоримся: речь не идет об увеличении налоговой нагрузки — увеличении размеров налогов. Мы говорим об увеличении, во-первых, количества плательщиков налогов, то есть о выведении из тени тех, кто ухитряется скрыться от уплаты сам или скрыть свое имущество. Во-вторых, говорим о качестве определения размера налоговых платежей. Но обо всем по порядку.

Рис. 1. Поступления в бюджет Санкт-Петербурга

Рис. 1. Поступления в бюджет Санкт-Петербурга

Обратим внимание на причины низкой собираемости имущественных налогов.

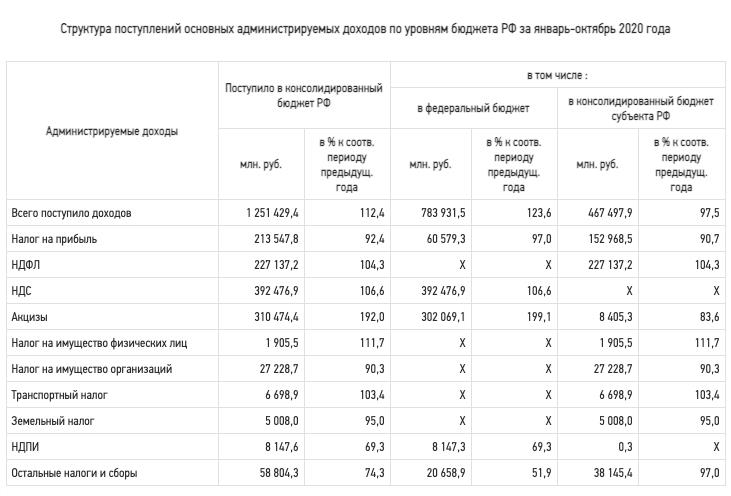

Во-первых, это плохое администрирование. Недоработка в контроле вызвана тем, что налоги делятся на федеральные, региональные и местные. Естественно, Федеральная налоговая служба более сконцентрирована на сборе налогов федеральных, как более весомо несущих вклад в бюджет страны. Речь идет о налогах на прибыль, на добавленную стоимость, налог на добычу полезных ископаемых и т. д.

Со сбором же имущественных налогов, которые являются или местными, или региональными, возникают сложности. В России 85 субъектов. Каждый из них имеет право устанавливать региональные нюансы определения и уплаты, например, налога на имущество организаций. Почти сотня различных правил, которые должна выучить и грамотно применять Федеральная налоговая служба. А вот земельный налог — налог местный — регулируется нормативно-правовыми актами местных органов власти, коих в России тысячи.

В связи с этим часто ФНС, не разбираясь в региональных и местных тонкостях, собирает налоги по т. н. «остаточному принципу» и руководствуется при этом федеральными нормами, не обращая внимания на региональное или местное регулирование.

Во-вторых, государство имеет очень низкий уровень информированности об имеющихся на его территории объектах недвижимости, и, естественно, из-за этого огромное их количество не облагается налогом.

«Нужно провести полную инвентаризацию объектов недвижимости, в первую очередь — земли. Использовать для реализации этой задачи существующие механизмы — комплексные кадастровые работы — и искать новые инновационные подходы», — заявлял еще в 2019 году экс-министр ведомства Максим Орешкин. «Большое количество объектов, которые были построены, в том числе в советское время, в реальности не имеют законных владельцев, или эта информация государству неизвестна», — констатировал Орешкин. «Мы должны понимать в отношении каждого объекта, какие у него характеристики, кто его реальный владелец», — пояснил он.

Кроме этого, у госорганов нет полной информации об известных объектах недвижимости: их годах постройки, состоянии, проведении или непроведении в них капитальных ремонтов, удаленности от объектов транспортной инфраструктуры и инженерных сетей. А это лишь малая часть перечня характеристик, которые влияют на справедливую кадастровую оценку объектов.

Из отчета СПб ГБУ «Кадастровая оценка» об определении кадастровой стоимости объектов недвижимости на территории Санкт-Петербурга (2020 г.). Количество объектов оценки:

Анализ перечня объектов оценки показал, что для 264 153 объектов оценки информации, представленной в перечне, было недостаточно для проведения группировки в соответствии с Методическими указаниями (359 земельных участков, 36 051 здание, 280 сооружений, 744 ОНС, 226 719 нежилых помещений).

И это еще далеко не все замечания, предъявляемые государственными оценщиками к информации об оцениваемых объектах.

Недостаток информации об объектах недвижимости влияет не только на грамотное проведение государственной кадастровой оценки, но и способствует недоимкам по сбору налогов в госбюджет, не говоря уже о дополнительном налоговом бремени для добросовестных налогоплательщиков, зарегистрировавших свои объекты недвижимости в Едином государственном реестре (ЕГРН. — Прим. редакции) и сообщивших о своих объектах полную информацию.

Для восполнения пробелов при проведении государственной кадастровой оценки (далее — ГКО) применяются так называемые «допущения», но результатом их применения, как правило, является завышение кадастровой стоимости, потому как эти допущения приводят все объекты к единому знаменателю и не учитывают индивидуальных характеристик.

Как результат вышеперечисленных причин — несправедливое налогообложение, недоимки по сборам у муниципальных и региональных органов власти и переплата у налогоплательщиков.

Простыми словами, сегодня государство ищет «потерянные недоимки» не там, где потеряли, а там, где можно точно что-то собрать, оставляя без внимания большую «темную комнату» с множеством «черных кошек неучтенных объектов».

Одно из другого

Казалось бы, все предельно просто: устранить вышеописанные причины, и все будет хорошо, но практически сделать это в сегодняшних реалиях трудно.

Во-первых, у муниципальных и региональных властей, даже у федеральных, недостаточно средств на организацию мероприятий по ликвидации информационного вакуума по базе объектов недвижимости.

Во-вторых, откровенная нехватка кадров: низкий уровень развития инструментария и малочисленность сотрудников земельного контроля и надзора.

Земельный контроль на территории Санкт-Петербурга осуществляется Комитетом по контролю за имуществом. В план проверок соблюдения земельного законодательства на 2019 год — последний год до пандемии — было включено 93 юридических лица и 34 физических.

План земельного надзора, осуществляемого Росреестром, в том же году предполагал проверку четырнадцати юридических лиц и 547 граждан и некоторого количества участков, занимаемых государственными органами.

Суммарно два ведомства должны были проверить 688 участков из 145 000 существующих на территории города — это 0,5% при том, что каждый земельный участок должен проверяться хотя бы раз в пять лет.

В-третьих, коррупционная составляющая на местах, приводящая к собираемости «дани», но не налогов. Примеры такого отношения к сбору имущественных налогов уже, к сожалению, есть.

В-четвертых, отсутствие законодательной возможности привлечь частные инвестиции для разрешения вышеуказанных проблем.

Возможные пути решения

Выявив основные причины, можно приступать к их устранению. Поэтому логично говорить о том, что если государство уделит больше внимания администрированию процесса сбора имущественных налогов, а также направит усилия на повышение уровня информированности о находящихся в базе, а также неучтенных объектах недвижимости, то на выходе можно получить пополнение бюджета без повышения налоговых ставок.

Также это поможет сделать налогообложение более справедливым: бюджет будет пополняться, тарифы не будут повышаться, добросовестные налогоплательщики не будут страдать от повышения налогов, а недобросовестные — наконец-то начнут платить налог.

Это позволит в конечном итоге предусмотреть для добросовестных налогоплательщиков инвестиционные вычеты или пониженные ставки, а для остальных — будет действовать единый, но справедливый налоговый тариф.

К примеру, если добросовестный налогоплательщик на принадлежащем ему земельном участке решил построить инвестиционно привлекательный объект — торговый центр или промышленное предприятие, увеличивающие количество рабочих мест в локации, — то для него будет применена, скажем, льготная ставка или освобождение от имущественных налогов на период «раскрутки». В конце концов с нового объекта недвижимости тоже будут потом поступать налоги — главное, чтобы предпринимателю было с чего платить.

Такой подход одновременно будет являться хорошим стимулом по «выходу из налогового сумрака» для неплательщиков, а также для более активного потока поступлений от муниципальных и региональных бюджетов в бюджет страны.

При этом надо понимать, что возможно и снижение федерального финансирования в регионы с дефицитом бюджета в случае увеличения налоговых поступлений «на местах». Такими, к слову, являются бюджеты города Санкт-Петербурга и многих муниципальных образований Ленинградской области. Средства могут быть направлены на развитие региона в целом и локации в частности. Это поможет регионам с дефицитным бюджетом выйти из «финансового пике».

Реальные плюсы от частных инвестиций

Проблему нехватки средств в организации и проведении качественного мониторинга объектов недвижимости поможет решить привлечение частных инвестиций.

Это сделает возможным не только ввести в коммерческий оборот земельные участки, но и пополнить информационную базу для проведения государственной кадастровой оценки, определить самострои и самозахваты, выявить неучтенные объекты недвижимости и пополнить государственный бюджет за счет привлечения к ответственности недобросовестных налогоплательщиков и неплательщиков.

К слову, выявленные объекты недвижимости и земельные участки смогут привнести как налоги в копилку государства, так и новые рабочие места, новые источники капиталовложений для российских и иностранных инвесторов.

Проведение качественного мониторинга с привлечением частных инвесторов, обеспечиваемого современной аппаратурой, результатами аэрофотосъемки, даст в свою очередь полное представление об объектах недвижимости, устранение информационных пробелов и в конечном итоге — справедливое налогообложение и упорядоченный сбор имущественных налогов.

Станет возможно увеличение налоговых поступлений в бюджет не за счет повышения налогового бремени, а за счет увеличения количества налогоплательщиков.

В результате реализации данной идеи налоговые ставки для добросовестных налогоплательщиков могут быть снижены до минимума или, как это уже сделано в цивилизованных странах, Россия сможет прийти к налогообложению только земельных участков.

Пандемия выступила катализатором — ускорила процесс цифровизации ипотечного кредитования. При этом пространство для дальнейшего роста и совершенствования цифровой ипотеки все еще есть.

Цифровизация ипотеки позволяет сократить количество операций, ускорить их, нередко — оптимизировать расходы, а также выполнять операции дистанционно.

Цифровая ипотека стартовала несколько лет назад, но пандемия показала всем участникам рынка: необходимо как можно больше процессов перевести в виртуальное пространство. Работали собственные системы банков, распространялась электронная регистрация, но ипотечные сделки перешли в онлайн именно в текущем году, подчеркнул Иван Зинченко, директор филиала «Ипотека.Центр» (Санкт-Петербург), на Петербургском ипотечном форуме, который прошел в рамках Международного жилищного конгресса.

По данным Владимира Шикина, заместителя директора по маркетингу НБКИ, после апрельского спада последовал рост ипотечных заявок. При этом, например, в июле 2020 года заявок в онлайн зафиксировано больше на 24% относительно марта, в офлайн — меньше на 15%. Однако уровень одобрения в онлайн-каналах в 3,5 раза ниже, чем в офлайн.

При этом, говорит Игорь Пинаев, руководитель проекта «Нмаркет.ПРО: Ипотека» (Санкт-Петербург), обычно посреднические компании указывают в рекламе, будто работают с сотней банков, хотя цифровую ипотеку предлагают не более трех десятков банков, а реально серьезно ею занимаются семнадцать.

Нивелирование рисков

Один из заметных игроков — банк «Санкт-Петербург». Екатерина Синельникова, руководитель бизнеса ипотечного кредитования банка, отмечает: с началом пандемии банки были вынуждены пересмотреть свои продуктовые линейки. Вместе с тем выяснилось: больше половины документов по сделке невозможно оцифровать. Но когда количество сделок стало стремительно сокращаться, банк незамедлительно отказался от ряда документов вообще, для некоторых документов нашлись аналоги, поддающиеся оцифровке, также пришлось отказаться от некоторых продуктовых линеек. Все это позволило перевести сделки в онлайн.

Однако, по словам Синельниковой, риски остаются, поэтому необходимо совершенствовать технологии постоянно.

По мнению Шикина, следует использовать скоринговые модели — прескоринг заявок на получение кредита и скоринг в процессе оценки рисков.

«Абсолют Страхование» (Москва) как раз использует скоринговые решения при ипотечном страховании. Как рассказала Лидия Ефимова, руководитель управления ипотечного страхования компании, скоринговые решения исключают необходимость проверки всех клиентов. Для каждого выбирается свой перечень банков, устанавливается свой лимит. Система может интегрироваться в любую чужую систему, а при необходимости можно подключить андеррайтинг.

Перспективы цифровой ипотеки

Основная задача цифровизации — минимизировать усилия клиента. «Весь мир идет к тому, чтобы продукт был однокликовым», — говорит Иван Зинченко.

По его мнению, в перспективе цифровизация позволит свободно работать на «удаленке», выстроить баланс между работой и личной жизнью, даст человеку независимость, доход, право выбирать продукт. Кроме того, полагает эксперт, нас ждет в числе прочего упрощение законодательства.

Цифровых платформ сегодня достаточно — базы данных на сайтах разных компаний, брокерские платформы, собственные системы банков, экосистемы и маркетплейсы. Последние два вида получают все большее распространение, поскольку из обычного аутсорсера оказывающая услуги компания превращается в участника экосистемы.

Сергей Гордейко, эксперт по ипотечному кредитованию, кандидат технических наук, полагает, что благодаря цифровизации ипотечный рынок ждут консолидация игроков, изменения и даже ликвидация некоторых ипотечных продуктов, расширение перечня залогов, но также — среди прочего, перепроизводство ипотечной продукции и доступность ипотечных услуг с обезличиванием банка-кредитора. Большинство околоипотечных услуг уйдут на аутсорсинг, в облачную экосистему того или иного банка.

По мнению Гордейко, эффекта от цифровизации ипотечного кредитования рынку хватит года на два. Затем, ориентировочно после 2024 года, рынку понадобится новый драйвер. Какой — пока не проглядывается.

Мнение

Светлана Четина – Начальник ипотечного центра Санкт-Петербургского филиала ПСБ:

Светлана Четина – Начальник ипотечного центра Санкт-Петербургского филиала ПСБ:«Электронная регистрация сделок с недвижимостью в ПСБ была запущена в середине октября и уже востребована. Сейчас доля таких сделок в Санкт-Петербургском филиале в общем объеме ипотечных сделок составляет около 3-5% и будет только расти.

Дистанционный сервис позволяет быстро и безопасно провести регистрацию без посещения МФЦ. Клиент оформляет электронную цифровую подпись, которой может пользоваться целый год. Документы, подписанные электронной подписью, имеют такую же юридическую силу, как и бумажный вариант».

Вячеслав Лебедев, директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка Сбербанка:

Вячеслав Лебедев, директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка Сбербанка:

3 октября 2020 года 30-летний юбилей отмечает крупнейший региональный банк России — банк «Санкт-Петербург». Сегодня банк, прочно закрепивший за собой статус мощного игрока на северо-западе России, стремительно меняется и заявляет о своих федеральных амбициях. Первый заместитель председателя правления — главный исполнительный директор Павел Филимоненок о том, в чем суть этих изменений.

К своему 30-летию мы подошли в отличном настроении, с огромным желанием продолжать развитие и меняться к лучшему еще быстрее, чем в последние годы.

Один из важнейших процессов, который сегодня происходит в нашем банке, я бы образно назвал передачей эстафетной палочки. Банк «Санкт-Петербург», который двадцать лет бессменно возглавляет председатель правления Александр Савельев, имеет уникальную бизнес-модель, которая позволила под его руководством вырасти из небольшого отраслевого в крупнейший частный банк страны.

Сегодня председатель правления А. В. Савельев сосредоточен на задачах глобальной стратегии банка. Он начинает передавать полномочия управления банком, всей его оперативной работой команде молодых амбициозных менеджеров, которые выросли от специалистов до членов правления. У этой команды есть четкое понимание, куда банк надо вести, как его капитализировать, как наращивать клиентскую базу, есть единая общая задача — продолжать развитие банка, чтобы он становился лучше и привлекательней. Задача очень амбициозная, но для нас вполне выполнимая.

Взаимоотношения с клиентами — вечная ценность

Мы в 2007 году как первый частный банк, который выходил на IPO, рассказывали инвесторам о нашей близости к клиенту, о том, что наше главное конкурентное преимущество — это доскональное знание крупнейшего северного мегаполиса Европы и России — Санкт-Петербурга. За годы, прошедшие после IPO, банковский рынок серьезно изменился. Многие игроки из своего названия убирают слово «банк» создают так называемые экосистемы, происходят слияния гигантов из разных сегментов экономики. В этих обстоятельствах и мы стоим перед вызовом — как банку продолжать развиваться. Наш опыт показывает, что близость к клиенту, понимание его потребностей, честные взаимоотношения с ним как были актуальны в начале 2000 годов, так и остаются сегодня. Но если в тот момент это были личные контакты и привычные каналы, то сейчас это современные цифровые технологии, развитию которых мы уделяем особое внимание.

Магистральный проект

Цифровизация — магистральный проект, который банк активно развивает уже в течение 1,5 года, и мы уже видим результаты своих инвестиций в это направление в виде роста цифровой выручки и других ключевых показателей. При этом необходимо отметить, что мы, несмотря на скромный объем инвестиций, добиваемся наилучших результатов по сравнению с крупнейшими игроками рынка, вкладывающими значительно более серьезные средства. В этом наше кредо — в умении добиваться серьезных результатов при точечном решении стратегических магистральных задач в тех нишах рынка, которые мы хорошо знаем, разбираемся в их тонкостях и уверены в достижении успеха.

Региональные амбиции

Мы рассматриваем задачи регионального развития, федерализации банка. Год назад мы открыли филиал в Новосибирске, в этом году пошли на юг России, открыв офисы в Краснодаре и Ростове-на-Дону, понимая, что есть существенные перспективы роста экономик этих регионов, клиентам из которых необходима поддержка крупного частного банка. Мы чувствуем эту потребность, обслуживая крупных федеральных клиентов, заключая серьезные сделки с серьезными региональными компаниями. Сегодня мы умеем качественно обслуживать клиентов по всей стране от Калининграда до Владивостока, и нам совершенно не обязательно физически присутствовать в каждом городе.

Классика современной цифровизации

Несмотря на бурную цифровизацию и экосистемность банка, основа нашего будущего развития — честные взаимоотношения с клиентами, тонкое сочетание услуг классического банка, которые мы создавали многие годы, со всеми теми уникальными сервисами, которые должен предоставлять современный цифровой банк. Это классика современной цифровизации, основанная на четких и прозрачных взаимоотношениях с клиентами без каких-либо спрятанных, завуалированных комиссий, когда для клиента все четко и понятно. В ДНК нашего банка это зашито и не мутирует с годами.