Стратегический подход

Вопросы, затрагивающие решение стратегических задач реализации нацпроекта в жилищной сфере и развития строительного комплекса России, стали одними из самых обсуждаемых на VI Международном форуме и выставке высотного и уникального строительства 100+ Forum Russia, прошедших на прошлой неделе в Екатеринбурге.

Деловая программа форума, проходящего при поддержке Правительства Свердловской области и Администрации Екатеринбурга, включала свыше 80 мероприятий, собравших более 320 экспертов.

Цель – нацпроект

Пленарное заседание форума было посвящено тому, каким видят эксперты город будущего. И большинство выступавших согласилось с тем, что основные принципы современной урбанистики – комфортность, социальность, безопасность, транспортная доступность, экологичность, технологичность и прочее – нашли отражение в национальных проектах.

Заместитель полномочного представителя Президента в УрФО Виктор Дубенецкий отметил, что нацпроект в сфере жилья является важнейшей стратегической задачей, комплексно решающей вопросы повышения качества жизни граждан. При этом он подчеркнул, что его реализация сталкивается со сложностями: «Переходный период реформы привлечения средств в отрасль характеризуется снижением активности застройщиков по получению разрешений на строительство жилья. До конца не отработана система взаимодействия с банками».

«Наш приоритет при реализации нацпроекта – создание комфортной городской среды. Процесс отбора проектов в этой сфере на местах показал, насколько обществом востребованы вопросы, связанные с благоустройством. Перед нами стоит задача не просто обеспечить увеличение объемов строительства, но создать городское пространство, в котором хочется жить», – заявил глава Минстроя РФ Владимир Якушев.

По мнению президента НОСТРОЙ Антона Глушкова, понятие «комфорт» сегодня шагнуло далеко за пределы квартиры и дома. «Сейчас это и двор, и квартал, и развитая социальная и транспортная инфраструктура, и общественные пространства, и в целом уровень развития населенных пунктов, в которых проживают люди», – подчеркнул он.

Губернатор Свердловской области Евгений Куйвашев заявил, что целей нацпроекта невозможно достигнуть без самого пристального внимания двум важнейшим направлениям – реализации проектов комплексного развития территории (КРТ), а также реновации.

Магистральные пути

Этот постулат широко обсуждался в рамках выездного заседания Комитета Совета Федерации по федеративному устройству, региональной политике, местному самоуправлению и делам Севера. По словам экспертов, в этой сфере существует много проблемных вопросов.

Многие обращают внимание на успешность столичной программы реновации, но этот опыт невозможно без корректировок тиражировать в регионах, уверен Владимир Якушев. «Я бы все-таки не говорил, что этот механизм можно взять и наложить на всю карту страны. Везде своя специфика. Вот на это нужно обратить внимание, найти золотую середину, выбрать механизмы, подходящие к использованию на местах», – отметил он.

«Без реновации дальнейшее развитие многих городов сегодня крайне затруднено или практически невозможно», – соглашается Антон Глушков, но отмечает, что сегодня механизмы для эффективного выполнения таких программ не созданы. Проекты реновации и КРТ очень сильно переплетаются, помимо жилья в них вовлекаются и прочие объекты недвижимости. «В рамках Нацобъединения мы подготовили ряд поправок в нормативные документы, которые помогли бы создать комплексную модель, позволяющую включать в такие проекты и аварийное жилье и промышленные территории», – подчеркнул он.

Кроме того, после изменения механизма финансирования строительства одним из главных критериев для девелопера стал срок освоения банковских средств. Любой застройщик, входящий в проект, в первую очередь просчитывает срок освоения привлеченных средств, но когда речь заходит о таких долгих и сложных проектах, как реновация, сделать это бывает очень непросто, особенно с учетом того, что не существует простого, понятного и прописанного законодательно механизма выкупа объектов под проекты реновации. «А без этого застройщик не может просчитать свои затраты, создать проект и получить под него банковское финансирование», – говорит Антон Глушков.

Владимир Якушев высказал мысль о необходимости вернуться к обсуждению возможности распространения механизма отчуждения земель для государственных и муниципальных нужд в определенных случаях, когда это необходимо для развития территории.

Президент ГК «Кортрос» Вениамин Голубицкий отметил, что под масштабные инвестпроекты, как имеющие высокую социальную значимость, земли должны выделяться регионами – и такой механизм предусмотрен Земельным кодексом РФ. «Но конкретные критерии таких проектов в законодательстве не определены, такое право предоставлено субъекту РФ, однако в большинстве из них это не сделано. Было бы здорово, если бы законодатели назвали примерные параметры проектов, которым возможно выделение земли», – сказал он.

Первый заместитель председателя Комитета Совета Федерации по федеративному устройству, региональной политике, местному самоуправлению и делам Севера Аркадий Чернецкий напомнил, что задачи по увеличению объемов ввода жилья никто не снимал. «Чтобы сформировать платежеспособный спрос, нужно в орбиту интересанта втянуть менее обеспеченный слой граждан. Это можно сделать за счет создания относительно дешевого предложения на рынке. А для этого нужно развивать крупнопанельное домостроение, то есть индустриальные методы строительства жилья», – считает сенатор.

Стратегический посыл

Необходимым условием реализации нацпроекта является вопрос модернизации строительного комплекса страны. Неслучайно поэтому НОСТРОЙ для своего семинара в рамках форума выбрал темой Стратегию развития строительной отрасли до 2030 года.

Исполнительный директор НОСТРОЙ Виктор Прядеин напомнил, что Стратегия разрабатывалась при самом активном участии отраслевой общественности. «Ее цель – развитие конкурентоспособной отрасли, основанной на компетенциях и ориентированной на обеспечение комфорта и безопасности граждан», – отметил он, назвав основные целевые показатели документа (см. таблицу).

Эксперт отметил, что до 2024 года в Стратегию закладываются параметры нацпроекта, затем предполагается дальнейшее интенсивное развитие. «Между тем текущая ситуация в строительном комплексе не дает основания для оптимизма в смысле достижения поставленных на сегодняшний день задач нацпроекта. Одна из самых болевых точек, особенно в свете перехода на проектное финансирование, – развитие социальной инфраструктуры», – подчеркнул Виктор Прядеин.

Генеральный директор СРО А «Объединение строителей СПб» Алексей Белоусов (напомнив, что вице-премьер Виталий Мутко заявил, что с 2021 года ни одна стройка в России не начнется, пока жилье не будет обеспечено детсадами и школами) рассказал о практике решения вопроса в Санкт-Петербурге. Также он сообщил, что подготовлен проект постановления правительства города, детально прописывающий подходы к решению проблемы. «Детсады застройщики готовы строить за свой счет, но в отношении школ, стоимость которых достигает 1,2–1,3 млрд рублей, мы рассчитываем на последующий выкуп властями. «Бюджетные гарантии» города позволят получить банковское финансирование строительства таких объектов», – отметил эксперт.

Представители региональных строительных компаний заявили, что маржинальность их работы не позволяет брать «социалку» на себя. Подробно эту позицию обосновал Антон Глушков. «Если обратиться к Конституции, то обязанности по обеспечению социнфраструктурой возложена на органы МСУ и госвласти. Но застройщики, со своей стороны, заинтересованы в решении этого вопроса, поскольку это повышает востребованность жилья. И они участвуют в процессе – в зависимости от возможностей», – отметил он.

По мнению эксперта, власти, предъявляя требования к застройщикам по возведению «социалки», должны учитывать разные условия работы на местах. «Во многих регионах таких возможностей почти нет. И не потому, что застройщики скупые, а потому, что рентабельность строительного процесса очень невысока. Необходимо учитывать эту разницу условий работы в субъектах РФ. Если мы не найдем удобную схему взаимодействия, то нам придется год от года отчитываться о несоответствии плановых показателей нацпроектов достигнутым результатам», – резюмировал Антон Глушков.

Мнение

Антон Глушков, президент НОСТРОЙ:

– Стратегия развития строительной отрасли включает два базовых направления. Первое – это формирование новых условий комфортной среды. Второе – поиск источников финансирования этих условий. Для комплексного решения этих задач, в том числе в плане создания необходимой социнфраструктуры, необходимо создание понятной схемы взаимодействия застройщиков и власти на местах. От этого зависит успешность реализации и стратегии, и нацпроекта.

Постепенное уменьшение Центральным банком России ключевой ставки создает предпосылки для снижения банками ставок по ипотечным кредитам. Это, в свою очередь, делает ипотеку более доступной для широкого круга граждан, что обеспечивает сохранение высокого уровня спроса на рынке жилья.

Впрочем, по оценке экспертов, не только уровень процентной ставки влияет на выбор банка покупателями, но и предлагаемые сервисы, прежде всего – цифровые.

Ставки – вниз

Совет директоров Банка России 6 сентября 2019 года принял решение снизить ключевую ставку на 0,25 п. п., до 7% годовых. Отметим, что это уже третье понижение с начала лета. Больше того, не исключено, что тренд получит продолжение. «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров», – говорится в сообщении Центробанка. Следующее заседание запланировано на 25 октября 2019 года.

По оценке генерального директора компании CBRE в России Владимира Пинаева, вероятность дальнейшего снижения ключевой ставки достаточно высока. «Смягчение кредитно-денежной политики обусловлено продолжающимся сокращением темпов годовой инфляции и уменьшением проинфляционных рисков», – считает он.

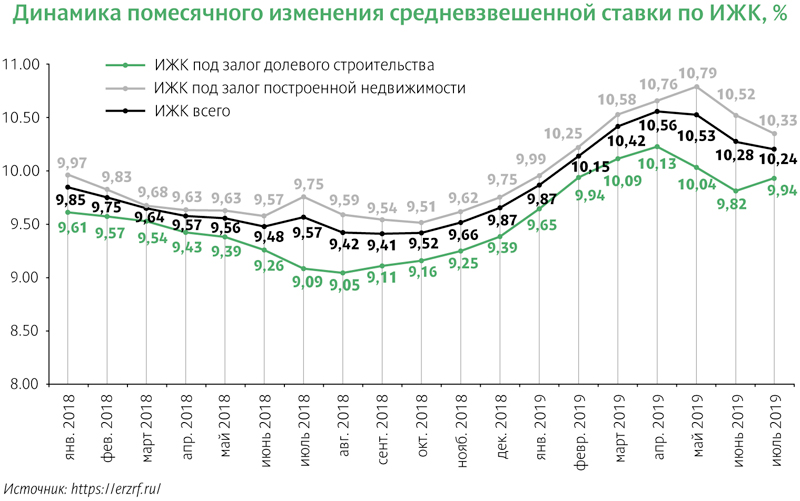

Снижение размера «ключа», по экспертным оценкам, создало предпосылки для дальнейшего понижения российскими банками ставок по ипотечным кредитам. Напомним, предыдущие решения Центробанка по уменьшению ключевой ставки также вызывали волны падения снижения ипотечных ставок. В результате средневзвешенная ставка по выдаваемым жилищным кредитам с пикового значения в апреле на уровне 10,56% годовых к июлю снизилась до 10,24%. Более свежих данных, отражающих результаты снижения ставок по ипотеке в августе, Банк России еще не публиковал. Но, по экспертным оценкам, средневзвешенная ставка к началу сентября могла преодолеть психологическую отметку в 10% годовых.

В сентябре же тренд получил дальнейшее развитие. Уже традиционно пионером стал Сбербанк. Он объявил о снижении процентных ставок в тот же день, когда было принято решение Центробанка, – 6 августа. Уменьшение составило 0,5 п. п. на готовое и строящееся жилье, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости и рефинансирование кредитов других банков. Кроме того, до 0,2 п. п. был увеличен дисконт для участников зарплатного проекта Сбербанка – до 0,5 п. п. Таким образом, минимальная ставка на приобретение жилья на вторичном рынке снизилась до 9,1% годовых. А минимальная ставка на покупку квартиры в новостройке в рамках совместных программ с застройщиками составила 7,6%.

Следом о снижении ставок сообщили другие игроки ипотечного рынка.

А в середине сентября Сбербанк предложил еще одну меру по улучшению условий для ипотечных заемщиков. Он снизил размер минимального первоначального взноса для получения ипотечного кредита с 15% до 10% для участников зарплатного проекта. Также взнос снижен с 50% до 30% для клиентов, оформляющих ипотеку без подтверждения дохода и занятости на территории Северо-Западного и Уральского федеральных округов. «Ни для кого не секрет, что нередки случаи, когда граждане, имеющие необходимость в улучшении жилищных условий, не берут ипотечные кредиты только по той причине, что не могут собрать достаточную сумму для первоначального взноса. Или период накопления этих денег заставляет их откладывать приобретение квартиры. Уверен, что предпринятые меры по оптимизации условий получения ипотечного кредита в части снижения первоначального взноса позволят людям купить новое жилье, не отодвигая решение квартирного вопроса на неопределенное будущее», – отмечает директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка ПАО Сбербанк Вячеслав Лебедев.

Драйвер рынка

И до формирования тренда на снижение ставок по кредитам ипотека была одним из ведущих драйверов развития жилищного рынка Санкт-Петербурга и Ленобласти. По итогам продаж в первом полугодии 2019 года, доля сделок с использованием ипотеки на первичном рынке, по оценкам экспертов, в среднем находилась примерно на уровне 40%.

Игроки рынка оценивают ее по-разному, но единодушно признают серьезное влияние этого фактора. По данным «Группы ЛСР», в первом полугодии доля сделок с использованием ипотеки составила 48%. В «Строительном тресте» говорят о 51%, в Группе «Эталон» – о 42%, в «БФА-Девелопмент» – о 30%.

По мнению экспертов, снижение процентных ставок банками в июле–сентябре дает новый, еще более сильный толчок росту спроса на рынке жилья. По словам руководителя Консалтингового центра «Петербургская Недвижимость» Ольги Трошевой, значение ипотеки как одного из драйверов формирования спроса переоценить сложно. «Соответственно, либерализация условий жилищного кредитования граждан станет позитивным фактором для рынка недвижимости», – отмечает эксперт.

С этим мнением согласна начальник отдела продаж ЗАО «БФА-Девелопмент» Светлана Денисова. По ее словам, в компании ожидают заметного роста числа сделок с использованием ипотечных кредитов по итогам второго полугодия текущего года.

Не только ставки

По оценке экспертов, уровень ставок, безусловно, является важнейшим фактором для граждан. Но не единственным. В последнее время все большее значение приобретают сервисы, предлагаемые банками покупателям. И в первую очередь это касается возможности работы через сеть Интернет, что позволяет экономить время, а главное, минимизирует необходимость посещения офисов банка.

Именно поэтому цифровые сервисы банков развиваются в последнее время очень динамично. И в этом смысле также показателен опыт Сбербанка. Через свою электронную площадку «ДомКлик» банк сегодня проводит порядка 30% всех ипотечных сделок. Сервис помогает серьезно ускорить процесс – быстро выбрать, оформить, совершить сделку и зарегистрировать недвижимость. И все это – онлайн.

«ДомКлик» дает возможность выбрать наиболее интересный объект в актуальной, ежедневно обновляемой базе недвижимости (как на первичном, так и на вторичном рынке, как жилья, так и апартаментов), а также выполнить индивидуальный расчет кредитных платежей на специально разработанном калькуляторе. Здесь же можно подать заявку и получить предварительное одобрение ипотеки, проконсультироваться по любым вопросам со специалистом.

Но этим его возможности не исчерпываются. Благодаря сервису по анализу цен покупатель или продавец могут узнать рыночную стоимость объекта и сравнить с похожими вариантами – как по размерам, так и по локации. Информация в достаточной мере объективна, поскольку аккумулируется из массива данных по ипотечным сделкам Сбербанка и объявлениям в «ДомКлик». Конечно, сама оценка носит справочный характер. Но она, во-первых, сэкономит время на изучение рынка перед покупкой или продажей квартиры, а во-вторых, предоставит более точную информацию о стоимости жилья.

Но новые возможности делают покупку жилья не только проще и удобнее, но и безопаснее. С помощью сервиса «Правовая экспертиза» потенциальный покупатель может проанализировать документы по объекту недвижимости, проследить всю историю переходов права собственности, проверить надежность продавца на предмет банкротства, судебных споров, задолженности по налогам, наличия исполнительных производств, иных проблемных нюансов.

Действует также «Конструктор сделки» – это сервис для купли-продажи недвижимости без ипотеки. Подготовиться к сделке можно в онлайн-режиме, а в офис банка приехать только на подписание документов.

Немаловажно добавить, что разработанные интерфейсы просты и удобны в использовании даже для людей, не являющихся «ветеранами Интернета». «Мы надеемся, что такие факторы, как заметное снижение ставок по ипотечным кредитам и уменьшение размера первоначального взноса в сочетании возможностями по выбору наиболее подходящего объекта, а также ипотечной программы, которые предоставляет сервис «ДомКлик», позволят гражданам уже сегодня найти оптимальный вариант для улучшения жилищных условий», – резюмирует Вячеслав Лебедев.

Хотя представители Минстроя и заявляют оптимистично, что особых проблем с переходом на проектное финансирование отрасль не испытывает, думцы, по просьбе строительных компаний, инициируют принятие новых мер, которые призваны облегчить застройщикам получение кредита.

Госдума РФ поручила своему Комитету по природным ресурсам, собственности и земельным отношениям направить запрос в Банк России по вопросу о возможности подготовки и утверждения исчерпывающего единого перечня форм обеспечения кредитов, предоставляемых в рамках проектного финансирования.

Инициатор запроса депутат Госдумы РФ Айрат Фаррахов отмечает, что от девелоперов продолжают поступать вопросы, касающиеся условий предоставления банковского кредита, в частности, о том, какие залоговые требования вправе предъявлять заемщику банк-кредитор. «Застройщики обращают внимание на то, что в разных кредитных организациях существуют различные требования к залоговому обеспечению, ряд требований является избыточным, что приводит к увеличению срока рассмотрения заявок или отказам в предоставлении финансирования», – говорится в пояснительной записке к инициативе. Там также отмечается, что по состоянию на конец августа в 36 субъектах РФ еще не было открыто ни одного счета эскроу.

В связи с этим Банк России просят утвердить исчерпывающий перечень форм обеспечения (залогов) кредитов, предоставляемых на принципах проектного финансирования, и дать банкам соответствующие рекомендации.

По оценке опрошенных «Строительным Еженедельником» экспертов, проблема существует и требует решения. «Инициатива является отражением наболевшей и серьезной проблемы, с которой столкнулись застройщики при получении проектного финансирования. Многие компании, являясь добропорядочными участниками рынка, оказались заложниками ситуации, когда банки, не учитывая специфику будущего кредитора-застройщика, предъявляют ему очень жесткие требования по обеспечению кредита. Учитывая, что проектное финансирование – это целевое кредитование, регулируемое особым правовым режимом, такой подход со стороны банков по отношению к застройщикам блокирует дальнейший рост и развитие рынка строительства жилой недвижимости», – считает руководитель практики «Недвижимость» Объединенной Консалтинговой Группы Юлия Арустамова.

«Такая унификация банковских требований находится в компетенции Банка России, однако, на мой взгляд, должна носить рекомендательный, а не общеобязательный характер. Но даже в рекомендательной форме такая унификация целесообразна, поскольку позволит застройщикам в едином документе увидеть примерные правила, которые необходимы для выхода на рынок проектного финансирования», – со своей стороны, отмечает старший юрист практики недвижимости и ГЧП юридической компании «Дювернуа Лигал» Елена Волкова.

По словам Юлии Арустамовой, выполнение Центробанком этого пожелания должно улучшить взаимодействие между банком и застройщиком и положительно повлиять на рост открытия счетов эскроу для расчета по договорам участия в долевом строительстве.

А вот Елена Волкова в этом не уверена. «Безусловно, такая мера может оказать положительное влияние, но ее значение нельзя переоценивать. Отсутствие достаточного обеспечения является лишь одной из мер, которая препятствует застройщикам перейти к работе на новых условиях. Такая унификация не ликвидирует остальных препятствий на пути к переходу проектному финансированию, среди которых – нерентабельность многих региональных строительных проектов в связи с высокой стоимостью кредитных средств, неготовность покупателей приобретать недвижимость по более высоким ценам, отсутствие у застройщиков опыта реализации строительных проектов на кредитные средства, нестабильность законодательства в сфере строительства», – отмечает она.

Более того, по словам эксперта, такая мера может стать препятствием для тех застройщиков, которые планировали использовать при получении кредита формы обеспечения, не вошедшие в утвержденный перечень, при этом банк в таком случае будет лишен возможности предоставить кредит застройщику на индивидуальных условиях.

Мнение

Елена Волкова, старший юрист практики недвижимости и ГЧП юридической компании «Дювернуа Лигал»:

– Такая унификация может быть выполнена в различных формах, предусмотренных российским законодательством. Так, Банку России как органу банковского регулирования и банковского надзора принадлежат широкие полномочия по регулированию деятельности кредитных организаций. В частности, к полномочиям Банка России относятся издание нормативных актов, установление обязательных для кредитных организаций нормативов, мониторинг состояния финансового рынка и принятие мер, направленных на снижение угроз финансовой стабильности России. Соответственно, Банк России может как издать обязательные для исполнения кредитными организациями указания, так и принять рекомендации, которые также окажут существенное влияние на правоприменительную практику.