Ипотека становится доступнее

Постепенное уменьшение Центральным банком России ключевой ставки создает предпосылки для снижения банками ставок по ипотечным кредитам. Это, в свою очередь, делает ипотеку более доступной для широкого круга граждан, что обеспечивает сохранение высокого уровня спроса на рынке жилья.

Впрочем, по оценке экспертов, не только уровень процентной ставки влияет на выбор банка покупателями, но и предлагаемые сервисы, прежде всего – цифровые.

Ставки – вниз

Совет директоров Банка России 6 сентября 2019 года принял решение снизить ключевую ставку на 0,25 п. п., до 7% годовых. Отметим, что это уже третье понижение с начала лета. Больше того, не исключено, что тренд получит продолжение. «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров», – говорится в сообщении Центробанка. Следующее заседание запланировано на 25 октября 2019 года.

По оценке генерального директора компании CBRE в России Владимира Пинаева, вероятность дальнейшего снижения ключевой ставки достаточно высока. «Смягчение кредитно-денежной политики обусловлено продолжающимся сокращением темпов годовой инфляции и уменьшением проинфляционных рисков», – считает он.

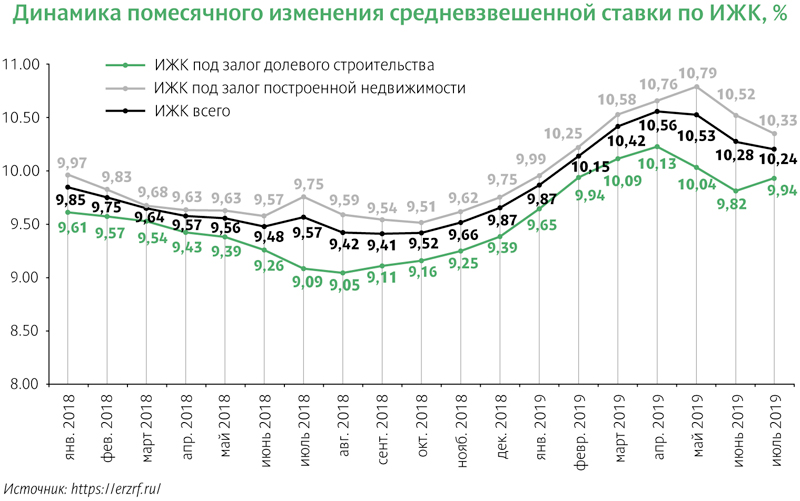

Снижение размера «ключа», по экспертным оценкам, создало предпосылки для дальнейшего понижения российскими банками ставок по ипотечным кредитам. Напомним, предыдущие решения Центробанка по уменьшению ключевой ставки также вызывали волны падения снижения ипотечных ставок. В результате средневзвешенная ставка по выдаваемым жилищным кредитам с пикового значения в апреле на уровне 10,56% годовых к июлю снизилась до 10,24%. Более свежих данных, отражающих результаты снижения ставок по ипотеке в августе, Банк России еще не публиковал. Но, по экспертным оценкам, средневзвешенная ставка к началу сентября могла преодолеть психологическую отметку в 10% годовых.

В сентябре же тренд получил дальнейшее развитие. Уже традиционно пионером стал Сбербанк. Он объявил о снижении процентных ставок в тот же день, когда было принято решение Центробанка, – 6 августа. Уменьшение составило 0,5 п. п. на готовое и строящееся жилье, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости и рефинансирование кредитов других банков. Кроме того, до 0,2 п. п. был увеличен дисконт для участников зарплатного проекта Сбербанка – до 0,5 п. п. Таким образом, минимальная ставка на приобретение жилья на вторичном рынке снизилась до 9,1% годовых. А минимальная ставка на покупку квартиры в новостройке в рамках совместных программ с застройщиками составила 7,6%.

Следом о снижении ставок сообщили другие игроки ипотечного рынка.

А в середине сентября Сбербанк предложил еще одну меру по улучшению условий для ипотечных заемщиков. Он снизил размер минимального первоначального взноса для получения ипотечного кредита с 15% до 10% для участников зарплатного проекта. Также взнос снижен с 50% до 30% для клиентов, оформляющих ипотеку без подтверждения дохода и занятости на территории Северо-Западного и Уральского федеральных округов. «Ни для кого не секрет, что нередки случаи, когда граждане, имеющие необходимость в улучшении жилищных условий, не берут ипотечные кредиты только по той причине, что не могут собрать достаточную сумму для первоначального взноса. Или период накопления этих денег заставляет их откладывать приобретение квартиры. Уверен, что предпринятые меры по оптимизации условий получения ипотечного кредита в части снижения первоначального взноса позволят людям купить новое жилье, не отодвигая решение квартирного вопроса на неопределенное будущее», – отмечает директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка ПАО Сбербанк Вячеслав Лебедев.

Драйвер рынка

И до формирования тренда на снижение ставок по кредитам ипотека была одним из ведущих драйверов развития жилищного рынка Санкт-Петербурга и Ленобласти. По итогам продаж в первом полугодии 2019 года, доля сделок с использованием ипотеки на первичном рынке, по оценкам экспертов, в среднем находилась примерно на уровне 40%.

Игроки рынка оценивают ее по-разному, но единодушно признают серьезное влияние этого фактора. По данным «Группы ЛСР», в первом полугодии доля сделок с использованием ипотеки составила 48%. В «Строительном тресте» говорят о 51%, в Группе «Эталон» – о 42%, в «БФА-Девелопмент» – о 30%.

По мнению экспертов, снижение процентных ставок банками в июле–сентябре дает новый, еще более сильный толчок росту спроса на рынке жилья. По словам руководителя Консалтингового центра «Петербургская Недвижимость» Ольги Трошевой, значение ипотеки как одного из драйверов формирования спроса переоценить сложно. «Соответственно, либерализация условий жилищного кредитования граждан станет позитивным фактором для рынка недвижимости», – отмечает эксперт.

С этим мнением согласна начальник отдела продаж ЗАО «БФА-Девелопмент» Светлана Денисова. По ее словам, в компании ожидают заметного роста числа сделок с использованием ипотечных кредитов по итогам второго полугодия текущего года.

Не только ставки

По оценке экспертов, уровень ставок, безусловно, является важнейшим фактором для граждан. Но не единственным. В последнее время все большее значение приобретают сервисы, предлагаемые банками покупателям. И в первую очередь это касается возможности работы через сеть Интернет, что позволяет экономить время, а главное, минимизирует необходимость посещения офисов банка.

Именно поэтому цифровые сервисы банков развиваются в последнее время очень динамично. И в этом смысле также показателен опыт Сбербанка. Через свою электронную площадку «ДомКлик» банк сегодня проводит порядка 30% всех ипотечных сделок. Сервис помогает серьезно ускорить процесс – быстро выбрать, оформить, совершить сделку и зарегистрировать недвижимость. И все это – онлайн.

«ДомКлик» дает возможность выбрать наиболее интересный объект в актуальной, ежедневно обновляемой базе недвижимости (как на первичном, так и на вторичном рынке, как жилья, так и апартаментов), а также выполнить индивидуальный расчет кредитных платежей на специально разработанном калькуляторе. Здесь же можно подать заявку и получить предварительное одобрение ипотеки, проконсультироваться по любым вопросам со специалистом.

Но этим его возможности не исчерпываются. Благодаря сервису по анализу цен покупатель или продавец могут узнать рыночную стоимость объекта и сравнить с похожими вариантами – как по размерам, так и по локации. Информация в достаточной мере объективна, поскольку аккумулируется из массива данных по ипотечным сделкам Сбербанка и объявлениям в «ДомКлик». Конечно, сама оценка носит справочный характер. Но она, во-первых, сэкономит время на изучение рынка перед покупкой или продажей квартиры, а во-вторых, предоставит более точную информацию о стоимости жилья.

Но новые возможности делают покупку жилья не только проще и удобнее, но и безопаснее. С помощью сервиса «Правовая экспертиза» потенциальный покупатель может проанализировать документы по объекту недвижимости, проследить всю историю переходов права собственности, проверить надежность продавца на предмет банкротства, судебных споров, задолженности по налогам, наличия исполнительных производств, иных проблемных нюансов.

Действует также «Конструктор сделки» – это сервис для купли-продажи недвижимости без ипотеки. Подготовиться к сделке можно в онлайн-режиме, а в офис банка приехать только на подписание документов.

Немаловажно добавить, что разработанные интерфейсы просты и удобны в использовании даже для людей, не являющихся «ветеранами Интернета». «Мы надеемся, что такие факторы, как заметное снижение ставок по ипотечным кредитам и уменьшение размера первоначального взноса в сочетании возможностями по выбору наиболее подходящего объекта, а также ипотечной программы, которые предоставляет сервис «ДомКлик», позволят гражданам уже сегодня найти оптимальный вариант для улучшения жилищных условий», – резюмирует Вячеслав Лебедев.

Но готовность их проектов должна быть не менее 6%.

Минстрой продолжает работу над критериями, которым застройщикам придется соответствовать, чтобы не переходить на новые правила работы через эскроу-счета. Очередной такой критерий на днях сформулировал министр строительства и ЖКХ РФ Владимир Якушев.

По его словам, работать по-старому разрешат тем компаниям, которые возьмутся завершать недострои. Но готовность таких проектов должна быть не менее 6%.

«Я имею в виду тех «крепких девелоперов», которым региональные власти поручают достраивать «незавершенку». До сих пор в качестве компенсации им давали участки под развитие. Это была самая распространенная схема. Чтобы эти застройщики не пострадали (так как, по большому счету, они выполняют государственную задачу), и принято решение о готовности таких объектов на уровне 6%. Это справедливо», – заявил министр.

Он также сообщил еще об одном исключении из общего правила. Оно будет распространяться на тех застройщиков, которые занимаются комплексным освоением территорий (КОТ) и строительством социальной инфраструктуры. «Готовность таких проектов может быть на уровне 15%», – сообщил глава Минстроя.

Всем остальным компаниям, по словам министра, придется перейти на эскроу-счета и проектное финансирование, если готовность возводимых ими домов меньше 30% и при этом заключено менее 10% ДДУ (от общей площади жилых и нежилых помещений).

Постановление должно быть подписано Председателем Правительства РФ со дня на день.

По предварительным данным, сейчас в России строится 132,3 млн кв. м. жилья. Более чем на 30% построено почти 72 млн кв. м. Таким образом, средний процент жилья по стране, которое можно будет достроить по старым правилам, составляет около 55%.

Как сообщили в пресс-службе Комитета по строительству Санкт-Петербурга, сейчас на стадии строительства в городе находится 24,3 млн кв. м жилья, из которых быть достроенными по старым правилам смогут лишь 65,5%. «По нашим данным, 153 проекта общей площадью 9,3 млн кв. м, где заключены 4.3 тыс. ДДУ, с 1 июля этого года перейдут на работу через эскроу-счета», – сообщили в комитете.

А в Правительстве Ленобласти сообщили следующее: «По предварительным оценкам Комитета по строительству, из 142 застройщиков, привлекающих денежные средства дольщиков для строительства 7,17 млн кв. м жилья на территории региона (в совокупности они заключили 46 тыс. ДДУ), на проектное финансирование летом перейдут 79 компаний (в их проектах уже заключено 40,5 тыс. ДДУ, а общий объем жилья в их проектах составляет 4,05 млн кв. м)». То есть, в Ленобласти по старым правилам, без перехода на эскроу-счета, смогут продолжить работу только 56% строителей.

Сами застройщики говорят, что предложенная Минстроем схема адекватна. «Переход на новые правила – это испытание для бизнеса. Хорошо, что значительная часть рынка все-таки получит возможность не менять коня на переправе и не изобретать велосипед посреди шоссе. Это позволит реформе пройти максимально безболезненно и снимет основной риск – возможность банкротства застройщиков, которые не потянут работу по новой схеме, и появление новых дольщиков», – говорит один из собеседников «Строительного Еженедельника».

Директор по развитию компании «Л1» Надежда Калашникова, считает, раз министр решил дать преференции тем, кто достраивает за другими, он формально признал всех, кто вынужден работать по новым правилам, «страдальцами». «Такая вот «оговорочка по Фрейду». Разумеется, у достройщиков должны быть какие-то бонусы. И вполне разумно позволить им работать по старым правилам даже при низкой готовности объекта. Но будет ли эта разумность достаточной – большой вопрос», – заключила Надежда Калашникова.

Кстати

Владимир Якушев также заявил, что вопрос о поэтапном раскрытии эскроу-счетов для текущей работы (на этом настаивают строители) может быть решен положительно. «Для этого нужно, чтобы банковское сообщество наработало определенные компетенции. Думаю, что его необходимо решить цивилизованно», – подчеркнул министр, но признал, что пока банковское сообщество к этому не готово.

Услуги по проектному финансированию могут предоставлять строителям уже 32 из 63 уполномоченных банков. 28 из них уже открыли более 11,2 тыс. счетов застройщикам, одобрены кредиты на 54 млрд рублей (потенциал роста кредитования – до 16 трлн. рублей). В пяти банках открыто более 1 тыс. эскроу-счетов, и уже есть около 500 заявок от бизнеса о кредитовании с использованием эскроу-счетов.

НОВОСТИ ПО ТЕМЕ:

На завершение проблемных объектов в регионах могут выделить 9 млрд рублей

Регионы сами определят объем поддержки местных застройщиков

Минстрой намерен скорректировать реестр обманутых дольщиков

Итоговая стоимость активов превысила 53 млн рублей.

Российский аукционный дом (РАД) провел торги по поручению ПАО «Сбербанк». На продажу единым лотом было выставлено имущество кредитной организации в двух российских регионах. В Петербурге продали помещение стрит-ретейла площадью 217 кв. м на первом этаже жилого дома возле станции метро «Чернышевская» (в Басковом переулке, 13–15, лит. А). А в городе Советск Калининградской области – 6-этажное офисное здание площадью 4 тыс. кв. м (на улице Гончарова, 12). В этом бизнес-центре около 500 кв. м на первом этаже арендует сам Сбербанк (договор заключен на 10 лет).

В торгах приняли участие три претендента. Цена продажи в результате аукциона выросла на 30% и составила 53,3 млн рублей против стартовой на уровне 41,1 млн рублей. Имя победителя не раскрывается. Известно лишь, что это физическое лицо. Его связь с крупным бизнесом не прослеживается.

По оценке руководителя отдела торговой недвижимости Knight Frank St Petersburg Анны Лапченко, минимальная стоимость объекта в Басковом переулке (если бы он продавался отдельно) могла составить 25-30 млн рублей.

«В настоящий момент встроенные торговые помещения пользуются большим спросом, особенно это касается основных торговых коридоров и тех локаций, которые активно развиваются. Например, сейчас в зоне, ограниченной Литейным проспектом, Кирочной улицей и улицей Восстания, формируется новый ресторанный кластер. По итогам 2018 года, и улица Восстания, наряду с самой ресторанной улицей города – ул. Рубинштейна, лидировала по количеству открывшихся новых заведений общепита. Там срок окупаемости вложений в стрит-ретейл в среднем составляет 8–10 лет. Но таких предложений на рынке немного», – говорит она.

Алексей Фёдоров, руководитель отдела рынков капитала и инвестиций в недвижимость компании Maris в ассоциации с CBRE, напротив, считает, что время для инвестиций в стрит-ретейл (особенно если помещение покупается без арендатора) не самое лучшее.

«Законы, по которым стрит-ретейл жил много лет, сегодня меняются, вслед за поведением потребителей. На улицах сильно сократилось количество банковских отделений. Почти полностью исчезли с первых этажей магазины одежды и обуви. Умерли несетевые киоски электроники и сотовой связи, а сетевые сократили количество торговых точек. Даже магазины у дома чувствуют себя не очень стабильно, поскольку многие люди предпочитают делать покупки в супермаркетах, где цены ниже, или вообще в Интернете. Это отражается на ставках – в стрит-ретейле они снижаются. И если у инвестора сегодня есть лишние 10 млн рублей, лучше купить готовый арендный бизнес (там доходность на уровне 6–8%) или положить деньги на депозит. Там он их хотя бы сохранит», – говорит Алексей Фёдоров.

Кстати

В целом ротация на рынке стрит-ретейла на основных торговых улицах Петербурга 2018 году составила 6,3%, подсчитали в JLL. Доля свободных помещений за тот же период уменьшилась на 0,4%, до 7,2%. Самое значительное сокращение было зафиксировано на Большом проспекте Петроградской стороны (на 2%, до 4,3%). На Старо-Невском проспекте доля свободных площадей тоже достигла минимального уровня – 3,3%. В результате доля пустующих площадей на всем Невском проспекте оказалась самой низкой с 2014 года – на уровне 3,3%.

Весь год арендные ставки на основных торговых магистралях Петербурга, по данным JLL, были стабильны. Небольшой их рост эксперты зафиксировали лишь на улице Рубинштейна и на Каменноостровском проспекте.

НОВОСТИ ПО ТЕМЕ:

Доля свободных площадей стрит-ритейла на Невском проспекте достигла минимума

Смольный решил не запрещать субаренду городских помещений

В Петербурге за год открылось 838 новых торговых точек