Ждем роста вопреки… Увеличение ипотечных ставок не остановит развитие ипотеки

Закономерным следствием повышения Центробанком ключевой ставки стало увеличение процентных ставок по ипотечным кредитам. Однако опрошенные «Строительным Еженедельником» эксперты уверены, что рост ипотечного рынка сохранится.

Очевидные причины

Когда 14 декабря 2018 года Совет директоров Банка России принял решение повысить ключевую ставку на 0,25 п. п., до 7,75% годовых, мало кто сомневался, что за этим последует рост процентных ставок по банковским кредитам, в том числе ипотечным. Тем более, что это было уже второе увеличение «ключа» (первое – 14 сентября).

Об этом сразу заявил президент Сбербанка Герман Греф (отметим, что Сбербанк был в числе немногих крупных банков, не ставших повышать проценты после решения ЦБ от 14 сентября). «Ставки по кредитам на жилье вырастут. Мы сегодня выдаем ипотеку со средней чистой маржей (для нас – 0,1%), то есть она на грани рентабельности. Конечно, в текущих условиях боюсь, что все банки вынуждены будут несколько поднять ставки», – подчеркнул он.

Понимали это и в Правительстве России. «Ипотечные ставки находятся в прямой зависимости от ключевой ставки, поэтому ее повышение неминуемо приведет к росту ставок по ипотеке», – заявил замглавы Минстроя РФ Никита Стасишин.

Единодушны в вопросе и эксперты. «Банки будут повышать ставки в 2019 году. Каждый банк решает этот вопрос индивидуально, в среднем мы ожидаем роста ставок в диапазоне от 0,5 до 1 п. п.», – говорит территориальный менеджер по работе с партнерами по ипотеке Северо-Западного филиала банка «Открытие» Татьяна Хоботова. «По прогнозам ЦБ РФ, инфляция достигнет пика в середине года (5,5–6%). Вслед за ускорением инфляции в первом полугодии 2019 года мы ожидаем, что ставки по ипотечным кредитам могут вырасти на 0,25–0,75 п. п.», – со своей стороны, отмечает начальник ипотечного центра Петербургского филиала ПАО «Промсвязьбанк» Светлана Четина.

Собственно, процесс уже пошел. Ставки по ипотеке подняли лидеры рынка. С 1 января ВТБ повысил ставки по ипотеке на 0,6 п. п. Кредит на покупку недвижимости в рамках стандартных программ теперь доступен по ставке от 10,1% годовых. С 14 января на 1 п. п. поднял процентные ставки по ипотечным кредитам и Сбербанк. Очевидно, что следом за «грандами» подтянутся и другие игроки рынка. Уже объявил о намерении в ближайшее время подрастить ставку на 0,25 п. п. банк «Открытие».

Неочевидные следствия

Интересно, однако, что, несмотря на это, эксперты единодушно прогнозируют дальнейший рост ипотечного рынка, хотя и с некоторым снижением темпов. Любопытно, что ранее именно снижение процентной ставки называлось главным драйвером ипотеки. А прогнозы и без повышения процентов, в общем, давали такие же: эффект сравнительно «низкой базы» 2017 года себя исчерпает, но рост сохранится.

И сейчас этот анализ не претерпел существенных изменений, а роль подъема ставок не расценивается как довлеющая. Председатель Северо-Западного банка Сбербанка России Виктор Вентимилла Алонсо не назвал конкретных цифр, но выразил уверенность, что рост выдачи ипотеки сохранится, хотя и с меньшими темпами, чем ранее. «В 2019 году мы прогнозируем двузначный темп прироста ипотечного кредитования – по нашим оценкам, рынок вырастет на 16–17%», - сообщили в ВТБ.

Близкие цифры дают и другие аналитики. «По нашим прогнозам, в 2019 году ипотечный портфель банков вырастет на 15–17% и составит 8,2 трлн рублей», – говорит Светлана Четина. Татьяна Хоботова добавляет, что повышение ставок не сильно повлияет на рынок, так как платеж по кредиту изменится незначительно, а имеющуюся у людей необходимость в улучшении жилищных условий рост ставки даже на процент не отменит. «Объемы ипотеки будут расти. Правда, не такими темпами, как прежде. Ранее прогнозируемый уровень роста в 10–15% может сохраниться, а может даже и увеличиться, из-за внесенных изменений в нормативные документы (214-ФЗ)», – считает она.

Светлана Четина также обращает внимание на многофакторность ситуации на строительном рынке. Подчеркивая особую роль ипотеки (в 2018 году с использованием жилищных кредитов заключалось 56% сделок на «первичке» и 49% – на «вторичке»), она отмечает: «Снижение доступности ипотеки приведет к ослаблению спроса, которое будет сдерживать рост цен на недвижимость. Тем не менее, под действием макроэкономических и законодательных факторов цены на жилье могут вырасти в 2019 году на 5–8%. Среди макроэкономических факторов мы отмечаем возможное ослабление рубля, ускорение инфляции, рост ставок по кредитам для строителей. Это увеличит затраты девелоперов и будет стимулировать их повышать цены на новые объекты для поддержания рентабельности. Приведет к удорожанию реформа в строительной отрасли, которая направлена на замену долевого участия покупателей банковским проектным финансированием».

Интересно, что эксперты считают рост ставок явлением временным. Герман Греф заявил, что в течение 2019 года ставки опустятся до уровня конца прошлого года. «Во втором полугодии этого года инфляция, скорее всего, замедлится до 5–5,5%. Уже в 2020 году ЦБ ожидает стабилизации инфляции около 4%. Исходя из данных оценок, мы ожидаем постепенного снижения ставок по ипотечным кредитам в конце 2019-го – начале 2020 года. В ноябре 2018 года средневзвешенная ставка по выданным ипотечным кредитам была на уровне 9,5%. В середине года она может вырасти до 10–10,5%, в конце – ожидаем снижения до уровня 9,75–10,25%», – прогнозирует Светлана Четина.

Правительство же намерено действовать «на подстраховке». «Если будет прослеживаться тенденция устойчивого роста ипотечной ставки, Минстрой России будет рассматривать варианты программ субсидирования», – заявил Никита Стасишин.

«Группа ЛСР» в целях поддержания большого сегментного разнообразия приступила к реализации нового проекта – жилого комплекса бизнес-класса Riviere Noire, который появится по адресу: наб. Черной речки, д. 3, лит. А, К, Д, на границе Петроградского и Приморского районов Санкт-Петербурга.

Компания уже приступила к подготовке территории для строительства комплекса, а на осень назначена официальная премьера проекта – старт продаж. ЖК Riviere Noire будет построен на участке почти 1,7 га. К 2021 году появятся три монолитных дома высотой до 11 этажей. Комплекс рассчитан на 559 квартир. Его общая площадь составит чуть более 52 тыс. кв. м, из них полезная – 33 тыс. кв. м.

Проект разработали специалисты архитектурного бюро Intercolumnium, создавшие запоминающийся образ каждого из трех домов комплекса. Один из домов расположится параллельно набережной Черной речки, второй будет построен в Красногвардейском переулке, третий – в глубине квартала, вблизи уникального памятника архитектуры классицизма – дачи Головина. При этом внутренние дворы домов обращены в сторону Большой Невки.

«Достойных участков для реализации проектов бизнес-класса немного. Именно поэтому каждый новый комплекс, выходящий на рынок, можно считать большой удачей и для девелопера, и для клиента. Покупатели квартир в этом сегменте очень требовательны. Они хотят жить в хорошем районе, с развитой транспортной доступностью, желательно недалеко от центра города. Парки и скверы вблизи дома – обязательный критерий. Большинство покупателей недвижимости бизнес-класса отдает предпочтение видовым квартирам», – говорит коммерческий директор компании «ЛСР. Недвижимость – Северо-Запад» Ольга Аветисова.

Эксперты отмечают, что локация активно развивается. «В районе Черной речки в настоящее время идет активный редевелопмент промзон. Интерес к локации высокий. Там реализует свои проекты ряд крупных девелоперов», – отмечает генеральный директор компании Peterland Юрий Зарецкий.

Плюсом является развитая инфраструктура локации: детские сады, гимназии и школы, поликлиники и больницы, офисы банков, торговые центры, спортивные клубы. «Зона около Черной речки достаточно бурно развивается. Еще несколько лет назад Группа RBI реализовала здесь проект «Новелла», затем пришли другие крупные застройщики, и в ближайшие лет пять активное строительство продолжится. Главной целевой аудиторией станут покупатели «нового бизнес-класса», которые стремятся улучшить свои условия проживания и приобрести более престижное жилье. Ведь это место – очень перспективное, рядом, через мост, находится Петроградская сторона», – добавляет директор управления стратегического маркетинга Группы RBI Вера Серёжина.

По оценке Knight Frank St Petersburg, инвестиции в реализацию проекта превысят 2,47 млрд рублей. По мнению Веры Серёжиной, о цене жилья в проекте пока говорить сложно. «Все зависит от темпов продаж, запланированных компанией. По нашей оценке, стоимость на старте не превысит 135–140 тыс. рублей за 1 кв. м», – отмечает она.

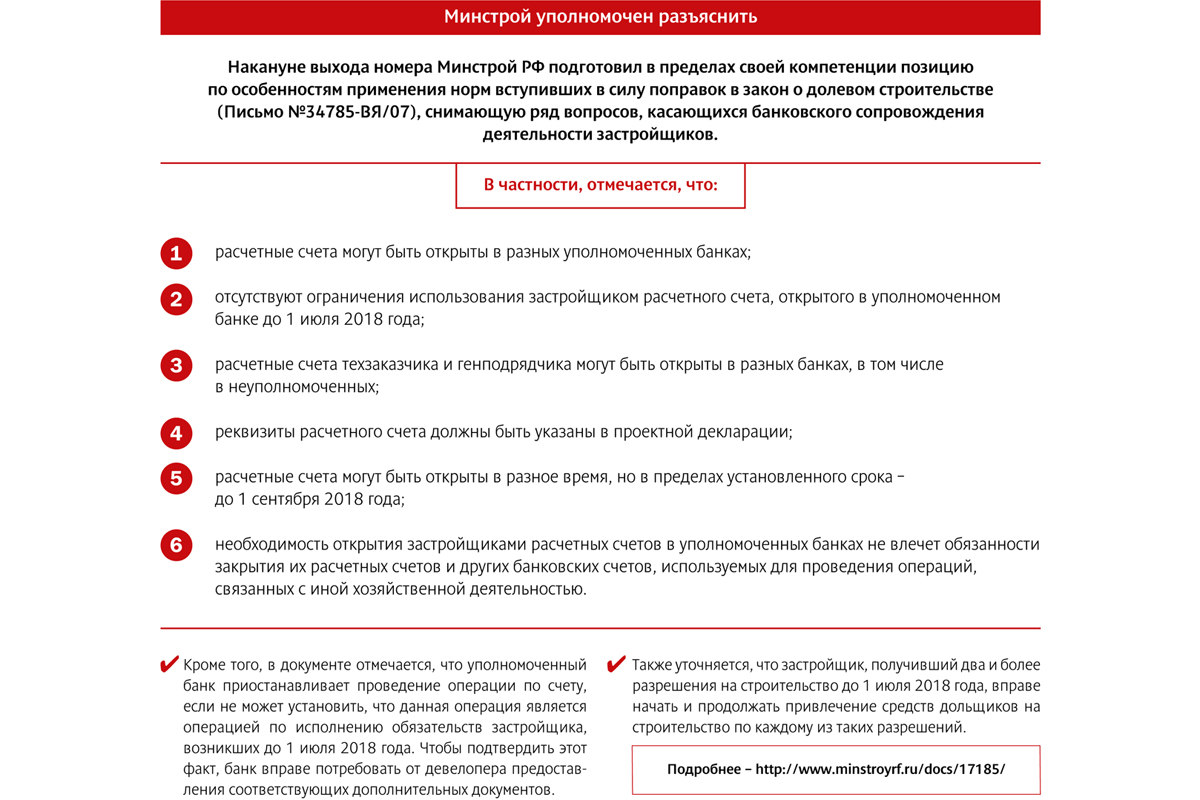

Всего через несколько дней закончится срок, до которого все застройщики обязаны открыть в уполномоченных банках специальные счета, через которые будут проводиться все финансовые операции, связанные со строительством жилья на деньги дольщиков. После этого у девелоперов появятся новые надзирающие органы в лице кредитных учреждений.

Как известно, с 1 июля 2018 года в силу вступили очередные поправки к Закону № 214-ФЗ, главными задачами которых являются защита прав дольщиков и недопущение появления новых проблемных объектов. По мысли российских законодателей, лучше всего с надзором за застройщиками и тем, как они используют деньги соинвесторов, справятся банки. Нецелевое использование средств станет невозможно, соответственно, новых обманутых дольщиков появляться не будет, существующие проблемные объекты постепенно достроят, и, таким образом, проблема в конце концов получит свое разрешение.

В принципе, банки готовы взяться за дело, но, по мнению экспертов, остается еще слишком много вопросов и по практике осуществления такого контроля, и по развитию реформы, которая предполагает полную ликвидацию долевого механизма привлечения средств граждан, переход на проектное кредитование и эскроу-счета.

Под бдительным оком

Напомним, в соответствии с законодательными новациями, банки будут осуществлять контроль за целевым расходованием застройщиками средств дольщиков. В отношении тех объектов, разрешения на строительство которых получены до 1 июля 2018 года, надзор будет выполняться по упрощенной схеме (исключаются из расчетов 6 видов транзакций; по обязательствам, возникшим до 1 июля, плата производится). Для проектов, получивших разрешительную документацию после «дня Х» (а также тех, где первый договор долевого участия заключен после 1 июля), контроль вводится в полной мере (в постановлении Правительства РФ перечислено 18 видов допустимых операций застройщика по счету). Для этого девелоперы до 1 сентября 2018 года должны открыть в уполномоченных банках специальные счета по схеме «одно разрешение на строительство (которое может касаться нескольких объектов) – один счет». При попытке нецелевого использования средств банк отказывает в проведении транзакции (на уточнение вопроса дается до 3 дней).

Руководитель бизнеса ипотечного кредитования дирекции кредитно-депозитного бизнеса банка «Санкт-Петербург» Екатерина Синельникова сообщила, что работа по переходу на новую схему взаимодействия с застройщиками уже началась. «Вести банковское сопровождение девелоперов по упрощенной схеме мы уже можем. В настоящее время Корпоративный блок банка разрабатывает условия по углубленному сопровождению, думаю, к 1 сентября они будут готовы», – рассказала она.

Ведущий менеджер отдела по развитию отношений с клиентами регионального корпоративного бизнеса «Альфа-Банка» Екатерина Антонова также говорит о том, что регламент для работы по новой схеме готов и первые спецсчета открыты. «При этом для тех застройщиков, которые у нас уже имеют счет, процедура перехода на спецсчета упрощена. Для других они будут оформляться по более сложной схеме проверки и идентификации», – уточнила она.

По словам начальника отдела финансирования недвижимости управления кредитования и проектного финансирования Северо-Западного банка ПАО «Сбербанк» Маргариты Клименко, банком создано специальное подразделение в Новосибирске. «Для него наняты и обучены около 200 сотрудников, которые готовы удаленно вести работу по контролю за расходованием застройщиками средств дольщиков», – рассказала она.

По мнению Екатерины Антоновой, конкуренция между банками за открытие спецсчетов застройщиков усилится. «Скорее всего, девелоперы, реализующие несколько жилищных проектов, сначала откроют счета в разных банках, чтобы оценить их условия и комфортность работы, а уже затем сделают выбор в пользу наиболее для них удобного варианта», – считает она. По словам Маргариты Клименко, базовый тариф за обслуживание спецсчета составит дополнительно 5 тыс. рублей в месяц.

Однако не все банки готовы приступить к работе по новой схеме. «Пока к этому вопросу мы подходим осторожно. Схема ясна только в самых общих чертах, опыта работы по ней нет. Ждем разъяснений федеральных органов по ряду вопросов», – отмечает управляющий директор по ипотеке банка ВТБ Светлана Киселева.

О том же говорит председатель правления банка «Уралсиб» Константин Бобров. «Нам хотелось бы изучить опыт коллег, прояснить для себя все риски такой деятельности – и только потом включаться в эту работу», – уточнил он. В связи с этим банк пока не намерен активизировать свою деятельность в данном направлении. «Сейчас объем кредитования строительной отрасли составляет около 20% общего кредитного портфеля. И мы не планируем его агрессивно увеличивать», – отметил эксперт, добавив, что банк старается избегать ускоренных темпов наращивания кредитования, особенно в таких рисковых сегментах, каким будет сейчас являться строительная сфера.

После «долевки»

В дальнейшем намечен отказ от «классической долевки» и переход на проектное кредитование с использованием эскроу-счетов. Вкратце принцип схемы таков: застройщик получает в банке кредитную линию на возведение объекта. Дольщики, приобретая квартиры, вносят свои средства на эскроу-счета. Когда объект сдан, этими деньгами гасится кредит, а «излишек» идет в прибыль девелоперу. Пока эта схема предлагается на добровольной основе, но с 1 июля 2019 года станет обязательной. При этом надзор банков за тратами застройщиков сохранится.

На сегодняшний день, по данным Центробанка, в перечень кредитных организаций, уполномоченных открывать эскроу-счета, входит 22 банка. Среди них такие как Сбербанк, ВТБ, «Газпромбанк», «Россельхозбанк», «Альфа-Банк», «Связь-Банк», «ЮниКредит Банк», банк «Санкт-Петербург» и др. «При этом на российском финансово-кредитном рынке в настоящее время около 60 банков, соответствующих установленным требованиям, так что список вполне может быть расширен», – отмечает зампредседателя Комиссии по недвижимости Общества потребителей Петербурга и Ленобласти Олег Островский.

По оценке представителей банковского сообщества, схема эскроу-счетов для строителей более выгодна и удобна, чем «поднадзорная долевка». «Это более гибкая система, позволяющая существенно снизить процентную ставку по кредиту для застройщика. Кроме того, может быть уменьшена сумма собственных средств девелопера, с которой он входит в проект», – отмечает Екатерина Синельникова. С этим согласна Маргарита Клименко, которая, впрочем, отмечает, что банки будут очень тщательно оценивать как проект, на который застройщик хотел бы получить кредит, так и саму компанию. «Все финансовые риски теперь будут ложиться на банк, поэтому всестороннее их изучение необходимо», – отмечает она.

По словам эксперта, при входе в проект и открытии кредитной линии процентная ставка будет соответствовать базовой рыночной ставке долгосрочного кредитования, но по мере накопления средств дольщиков на эскроу-счетах будет снижаться, вплоть до «значений, близких к нулевым» в том случае, если объем средств дольщиков будет превышать объем выданного кредита. «В итоге за весь период строительства средневзвешенная ставка по кредиту может составить 4-5% годовых, по проектам с хорошей динамикой продаж», – резюмировала Маргарита Клименко.

Близкие цифры назвала Екатерина Антонова. «На входе в проект процентная ставка по кредиту будет составлять 8-9%. Затем она будет снижаться тем быстрее, чем больше денег будет накапливаться на эскроу-счетах. В итоге средневзвешенный показатель за весь период реализации проекта, по нашим оценкам, будет составлять 4,8-5% годовых», – говорит она. Таким образом, выгодность проектного кредитования ставится в прямую зависимость от успешности девелоперского проекта.

Между тем, пока застройщики явно не оценили достоинств новой схемы. Первым девелопером, недавно начавшим работать со эскроу-счетами, стала компания «Брусника». Ей Сбербанк открыл кредитную линию на 1,2 млрд рублей для строительства новой очереди квартала «Новин» в Тюмени. И это стало чуть ли не единственным прецедентом. «Интересантов по открытию эскроу-счетов пока нет, хотя работать по ним мы уже готовы», – признает Екатерина Антонова.

Нужно отметить, что платить гражданам проценты за размещение средств на эскроу-счетах (этот вопрос неоднократно поднимался, в том числе и законодателями) банки не намерены. «Мы исходим из того, что цель этих счетов не приумножение средств, а их накопление в целях приобретения жилья. Поэтому Сбербанк не планирует выплачивать проценты. Для этих целей служат другие банковские продукты», – отметила Маргарита Клименко.

При этом остается много вопросов по реализации новой схемы работы, ответы на большую часть которых вряд ли могут быть получены до появления практического опыта ее применения.

«Хотелось бы, чтобы была четко обозначена верхняя граница процентной ставки, по которой банки будут кредитовать застройщиков, использующих схему эскроу-счетов. Ведь от этого, в большей степени, зависит цена квартиры. Здесь возможны различные схемы государственной поддержки, как это было, например, с ипотекой несколько лет назад. Не очень понятна взаимосвязь между количеством заключенных застройщиком с использованием этой схемы договоров участия в долевом строительстве (а следовательно, и объемом полученных по ним денежных средств) и размером выдаваемого банком кредита (как и процентов по нему). Желательно, чтобы были четко обозначены для банков критерии оценки застройщиков и финансируемых проектов и устанавливаемые в договорах с застройщиками критерии контроля использования кредитных ресурсов», – отмечает Олег Островский.