Как банки защитят дольщиков

Всего через несколько дней закончится срок, до которого все застройщики обязаны открыть в уполномоченных банках специальные счета, через которые будут проводиться все финансовые операции, связанные со строительством жилья на деньги дольщиков. После этого у девелоперов появятся новые надзирающие органы в лице кредитных учреждений.

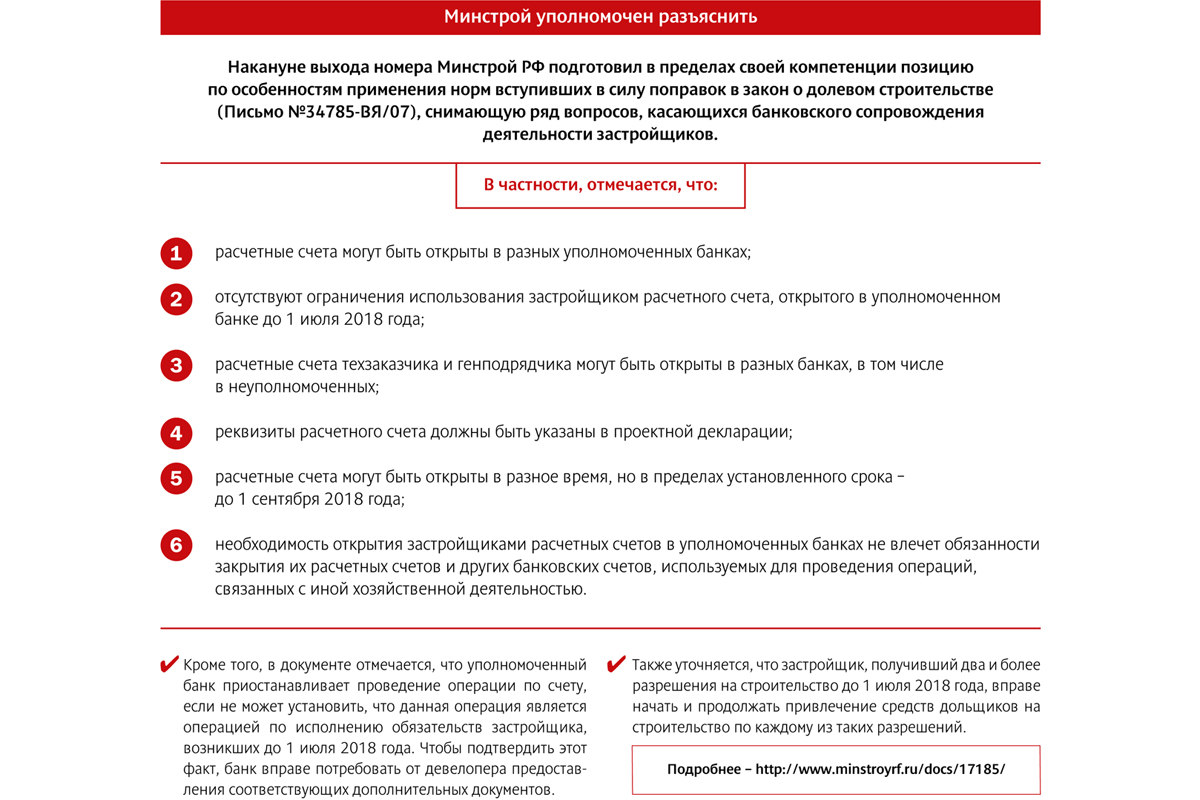

Как известно, с 1 июля 2018 года в силу вступили очередные поправки к Закону № 214-ФЗ, главными задачами которых являются защита прав дольщиков и недопущение появления новых проблемных объектов. По мысли российских законодателей, лучше всего с надзором за застройщиками и тем, как они используют деньги соинвесторов, справятся банки. Нецелевое использование средств станет невозможно, соответственно, новых обманутых дольщиков появляться не будет, существующие проблемные объекты постепенно достроят, и, таким образом, проблема в конце концов получит свое разрешение.

В принципе, банки готовы взяться за дело, но, по мнению экспертов, остается еще слишком много вопросов и по практике осуществления такого контроля, и по развитию реформы, которая предполагает полную ликвидацию долевого механизма привлечения средств граждан, переход на проектное кредитование и эскроу-счета.

Под бдительным оком

Напомним, в соответствии с законодательными новациями, банки будут осуществлять контроль за целевым расходованием застройщиками средств дольщиков. В отношении тех объектов, разрешения на строительство которых получены до 1 июля 2018 года, надзор будет выполняться по упрощенной схеме (исключаются из расчетов 6 видов транзакций; по обязательствам, возникшим до 1 июля, плата производится). Для проектов, получивших разрешительную документацию после «дня Х» (а также тех, где первый договор долевого участия заключен после 1 июля), контроль вводится в полной мере (в постановлении Правительства РФ перечислено 18 видов допустимых операций застройщика по счету). Для этого девелоперы до 1 сентября 2018 года должны открыть в уполномоченных банках специальные счета по схеме «одно разрешение на строительство (которое может касаться нескольких объектов) – один счет». При попытке нецелевого использования средств банк отказывает в проведении транзакции (на уточнение вопроса дается до 3 дней).

Руководитель бизнеса ипотечного кредитования дирекции кредитно-депозитного бизнеса банка «Санкт-Петербург» Екатерина Синельникова сообщила, что работа по переходу на новую схему взаимодействия с застройщиками уже началась. «Вести банковское сопровождение девелоперов по упрощенной схеме мы уже можем. В настоящее время Корпоративный блок банка разрабатывает условия по углубленному сопровождению, думаю, к 1 сентября они будут готовы», – рассказала она.

Ведущий менеджер отдела по развитию отношений с клиентами регионального корпоративного бизнеса «Альфа-Банка» Екатерина Антонова также говорит о том, что регламент для работы по новой схеме готов и первые спецсчета открыты. «При этом для тех застройщиков, которые у нас уже имеют счет, процедура перехода на спецсчета упрощена. Для других они будут оформляться по более сложной схеме проверки и идентификации», – уточнила она.

По словам начальника отдела финансирования недвижимости управления кредитования и проектного финансирования Северо-Западного банка ПАО «Сбербанк» Маргариты Клименко, банком создано специальное подразделение в Новосибирске. «Для него наняты и обучены около 200 сотрудников, которые готовы удаленно вести работу по контролю за расходованием застройщиками средств дольщиков», – рассказала она.

По мнению Екатерины Антоновой, конкуренция между банками за открытие спецсчетов застройщиков усилится. «Скорее всего, девелоперы, реализующие несколько жилищных проектов, сначала откроют счета в разных банках, чтобы оценить их условия и комфортность работы, а уже затем сделают выбор в пользу наиболее для них удобного варианта», – считает она. По словам Маргариты Клименко, базовый тариф за обслуживание спецсчета составит дополнительно 5 тыс. рублей в месяц.

Однако не все банки готовы приступить к работе по новой схеме. «Пока к этому вопросу мы подходим осторожно. Схема ясна только в самых общих чертах, опыта работы по ней нет. Ждем разъяснений федеральных органов по ряду вопросов», – отмечает управляющий директор по ипотеке банка ВТБ Светлана Киселева.

О том же говорит председатель правления банка «Уралсиб» Константин Бобров. «Нам хотелось бы изучить опыт коллег, прояснить для себя все риски такой деятельности – и только потом включаться в эту работу», – уточнил он. В связи с этим банк пока не намерен активизировать свою деятельность в данном направлении. «Сейчас объем кредитования строительной отрасли составляет около 20% общего кредитного портфеля. И мы не планируем его агрессивно увеличивать», – отметил эксперт, добавив, что банк старается избегать ускоренных темпов наращивания кредитования, особенно в таких рисковых сегментах, каким будет сейчас являться строительная сфера.

После «долевки»

В дальнейшем намечен отказ от «классической долевки» и переход на проектное кредитование с использованием эскроу-счетов. Вкратце принцип схемы таков: застройщик получает в банке кредитную линию на возведение объекта. Дольщики, приобретая квартиры, вносят свои средства на эскроу-счета. Когда объект сдан, этими деньгами гасится кредит, а «излишек» идет в прибыль девелоперу. Пока эта схема предлагается на добровольной основе, но с 1 июля 2019 года станет обязательной. При этом надзор банков за тратами застройщиков сохранится.

На сегодняшний день, по данным Центробанка, в перечень кредитных организаций, уполномоченных открывать эскроу-счета, входит 22 банка. Среди них такие как Сбербанк, ВТБ, «Газпромбанк», «Россельхозбанк», «Альфа-Банк», «Связь-Банк», «ЮниКредит Банк», банк «Санкт-Петербург» и др. «При этом на российском финансово-кредитном рынке в настоящее время около 60 банков, соответствующих установленным требованиям, так что список вполне может быть расширен», – отмечает зампредседателя Комиссии по недвижимости Общества потребителей Петербурга и Ленобласти Олег Островский.

По оценке представителей банковского сообщества, схема эскроу-счетов для строителей более выгодна и удобна, чем «поднадзорная долевка». «Это более гибкая система, позволяющая существенно снизить процентную ставку по кредиту для застройщика. Кроме того, может быть уменьшена сумма собственных средств девелопера, с которой он входит в проект», – отмечает Екатерина Синельникова. С этим согласна Маргарита Клименко, которая, впрочем, отмечает, что банки будут очень тщательно оценивать как проект, на который застройщик хотел бы получить кредит, так и саму компанию. «Все финансовые риски теперь будут ложиться на банк, поэтому всестороннее их изучение необходимо», – отмечает она.

По словам эксперта, при входе в проект и открытии кредитной линии процентная ставка будет соответствовать базовой рыночной ставке долгосрочного кредитования, но по мере накопления средств дольщиков на эскроу-счетах будет снижаться, вплоть до «значений, близких к нулевым» в том случае, если объем средств дольщиков будет превышать объем выданного кредита. «В итоге за весь период строительства средневзвешенная ставка по кредиту может составить 4-5% годовых, по проектам с хорошей динамикой продаж», – резюмировала Маргарита Клименко.

Близкие цифры назвала Екатерина Антонова. «На входе в проект процентная ставка по кредиту будет составлять 8-9%. Затем она будет снижаться тем быстрее, чем больше денег будет накапливаться на эскроу-счетах. В итоге средневзвешенный показатель за весь период реализации проекта, по нашим оценкам, будет составлять 4,8-5% годовых», – говорит она. Таким образом, выгодность проектного кредитования ставится в прямую зависимость от успешности девелоперского проекта.

Между тем, пока застройщики явно не оценили достоинств новой схемы. Первым девелопером, недавно начавшим работать со эскроу-счетами, стала компания «Брусника». Ей Сбербанк открыл кредитную линию на 1,2 млрд рублей для строительства новой очереди квартала «Новин» в Тюмени. И это стало чуть ли не единственным прецедентом. «Интересантов по открытию эскроу-счетов пока нет, хотя работать по ним мы уже готовы», – признает Екатерина Антонова.

Нужно отметить, что платить гражданам проценты за размещение средств на эскроу-счетах (этот вопрос неоднократно поднимался, в том числе и законодателями) банки не намерены. «Мы исходим из того, что цель этих счетов не приумножение средств, а их накопление в целях приобретения жилья. Поэтому Сбербанк не планирует выплачивать проценты. Для этих целей служат другие банковские продукты», – отметила Маргарита Клименко.

При этом остается много вопросов по реализации новой схемы работы, ответы на большую часть которых вряд ли могут быть получены до появления практического опыта ее применения.

«Хотелось бы, чтобы была четко обозначена верхняя граница процентной ставки, по которой банки будут кредитовать застройщиков, использующих схему эскроу-счетов. Ведь от этого, в большей степени, зависит цена квартиры. Здесь возможны различные схемы государственной поддержки, как это было, например, с ипотекой несколько лет назад. Не очень понятна взаимосвязь между количеством заключенных застройщиком с использованием этой схемы договоров участия в долевом строительстве (а следовательно, и объемом полученных по ним денежных средств) и размером выдаваемого банком кредита (как и процентов по нему). Желательно, чтобы были четко обозначены для банков критерии оценки застройщиков и финансируемых проектов и устанавливаемые в договорах с застройщиками критерии контроля использования кредитных ресурсов», – отмечает Олег Островский.

Коммерческая и архитектурно-художественная концепция торговых площадей Московского вокзала в Санкт-Петербурге претерпит изменения. Эксперты считают, что решение назрело; более того, другим вокзалам города тоже на помешает задуматься о чем-то подобном.

В результате реконцепции, разработанной компанией GVA Sawyer, планируется увеличение зоны торговых площадей Московского вокзала и повышение эффективности объекта как арендного бизнеса. Проект затрагивает только торговую часть здания (на сегодняшний день ее общая площадь составляет чуть менее 7 тыс. кв. м).

«Мы подготовили рекомендации по планировочным решениям и компонентному составу арендаторов, которые были разработаны на основе сопоставимого мирового опыта развития современной торговли и сферы обслуживания на объектах транспортной инфраструктуры, отличающихся помимо прочего необходимостью адаптации исторического здания. Основной акцент на профили продуктового ряда и общепита был сохранен, однако были рекомендованы изменения в форматах и типах операторов», - говорит директор департамента консалтинга GVA Sawyer Марианна Романовская.

Эксперты в целом позитивно оценивают идею. «Вопрос реконцепции назрел давно, это существенно расширит круг потенциальных арендаторов Московского вокзала», - говорит руководитель департамента услуг для ритейлеров Colliers International в Петербурге Владимир Каличава. «Уровень развития торговой и сервисной составляющей главного вокзала города в 2017 году выглядел откровенно устаревшим как по составу операторов, так и по форматам. В настоящее время произошел ряд перемен: появилось несколько сетевых операторов общественного питания, снесены в преддверии Чемпионата мира ларьки во дворе вокзала и т.д.», - добавляет руководитель отдела стратегического консалтинга Knight Frank St Petersburg Игорь Кокорев.

Между тем, в компании GVA Sawyer не назвали ни состава предполагаемых в ходе реконцепции работ, ни даже заказчика проекта. В пресс-службе Октябрьской железной дороги также затруднились оперативно ответить на вопросы «Строительного Еженедельника». «Несмотря на архитектурные ограничения, здесь, безусловно, есть потенциал для развития. При грамотно разработанной концепции и продуманном брокеридже можно достичь качественного обновления Московского вокзала, в результате которого он станет более современным, комфортным пространством как для пассажиров, так и арендаторов», - считает заместитель директора департамента торговой недвижимости Colliers International в Петербурге Ирина Царькова.

«На мой взгляд, увеличение арендопригодной площади планируется за счет добавления второго этажа наподобие Ленинградского вокзала в Москве. Что касается серьезных архитектурных изменений, то здесь не все 100% конструктивных решений являются объектом наследия, поэтому Московский вокзал все же претерпит ряд изменений. Главным интересантом проведения концепции стала компания «РЖД», но как известно эти изменения обсуждаются уже не в первый раз», - отмечает управляющий директор центра развития недвижимости NAI Becar Ольга Шарыгина.

Работы по реконцепции уже ведутся, но сроки их завершения пока не называются. Не разглашается также сумма вложений в реализацию проекта. По оценке Ольги Шарыгиной, с учетом текущих торговых площадей и их возможного увеличения, объем инвестиций может составить от 350 млн рублей.

Кроме того, эксперты отмечают, что о тех же мерах имеет смысл задуматься и в отношении других вокзалов. «Реконцепция необходима также и на других вокзалах Петербурга, но в меньшей степени, которую можно оценить пропорционально их пассажиропотоку», - считает Владимир Каличава. «Ключевым вокзалам Петербурга – Ладожскому, Витебскому, Финляндскому также не помешает реконцепция торговых площадей. Для эффективных изменений нужно создать модель, в которой будут учтены человеческие потоки, их движение и структура запросов. В этом случае разумно будет подбирать арендаторов не по уровню ставок, а по функционалу который необходим каждому из потоков, в зависимости от его характеристик», - отмечает Ольга Шарыгина.

А Игорь Кокорев полагает, что реконцепции только торговой недвижимости – недостаточно. «Основные задачи применительно к каждому вокзалу - это обеспечение и удобства функционирования, и единого стиля для общественных зон, зон торговли и услуг, кассовых зон, а также зон ожидания. Поэтому работа по реконцепции только торговой недвижимости – это половинчатое решение. В идеале реконцепция должна применяться к вокзальному комплексу в целом. Но такая работа требует заметно больших инвестиций и масштабных работ, что для любого объекта непросто, поскольку работа самого вокзала в это время не должна прерываться», - подчеркивает он.

Кстати

АО «Российские железные дороги» специально к проведению матчей Чемпионата мира по футболу 2018 года осуществило реконструкцию всех пяти городских железнодорожных вокзалов – Московского, Витебского, Балтийского, Финляндского и Ладожского. Проведены работы на фасадах, кровле, внутренних интерьерах. Модернизирована система голосового и визуального информирования пассажиров. Создана доступная среда для маломобильных групп населения. Инвестиции составили 2,8 млрд рублей.

Здание Сызранских бань в Петербурге выставлено на торги. Актив оценен в 104 млн рублей. Объект лучше всего подходит под размещение небольшого офиса. Хотя сохранение исторической функции – водно-оздоровительного комплекса – тоже не исключено. Несколько инвесторов в городе сейчас ищут здания под такие проекты.

Сызранские бани на Сызранской ул., 16, недалеко от станции метро «Электросила» в Петербурге, пустят с молотка 20 августа текущего года. Этот банный комплекс был построен в 30-х годах XX века и является выявленным объектом культурного наследия. Последние годы здание находится в плохом состоянии и по прямому назначению не используется. Его помещения арендуют коммерческие структуры. Комплекс продается за долги бывшего собственника - компании «Санкорд», которая в 2011 году обанкротилась. Решение о торгах принял конкурсный управляющий.

С молотка пустят сам комплекс зданий площадью 1,77 тыс. кв.м. и земельный участок под ними площадью 0,18 га. Стартовая цена – 104 млн рублей. По словам управляющего директора центра развития недвижимости NAI Becar Ольги Шарыгиной, стартовая цена соответствует рыночной и может лишь немного вырасти в ходе аукциона. С коллегой не согласен руководитель отдела рынков капитала и инвестиций в недвижимость УК Maris в ассоциации с CBRE Алексей Федоров. По его словам, заявленная цена находится на верхнем пороге рыночной стоимости. «Вряд ли можно ожидать серьезного повышения в ходе торгов. Более того, я ничуть не удивлюсь, если первые торги не состоятся, и для продажи здания потребуется снижение цены», - говорит он.

Он пояснил, что маленький размер здания и его охранный статус делают его малоинтересным для крупных девелоперов. «Скорее можно ожидать, что актив приобретет какой-нибудь частник. Наиболее очевидна в этом месте офисная функция. Можно представить переделку здания в мини-гостиницу или медицинский центр. Не исключено и сохранение исторической функции - водно-оздоровительные комплексы сейчас переживают второе рождение, подходящие здания ищут сразу несколько инвесторов», - говорит Алексей Федоров.

Косметический ремонт при сохранении старой функции здания Ольга Шарыгина оценила в 30 млн. рублей, но если объект будут реконструировать под бизнес-центр класса «В» или даже «В+», понадобится около 90 млн рублей, считает она.

По словам директора департамента услуг для арендаторов и офисной недвижимости Colliers International Игоря Темнышева, Московский район остается самой популярной локацией для бизнеса по ряду причин. «Здесь сохранилась историческая застройка, Московский проспект является основной транспортной магистралью города, соединяющей центр Петербурга с аэропортом Пулково», - перечисляет он. Предложение офисов в Московском районе самое большое в городе - более 500 тыс. кв.м. существующих площадей высокого класса, что по данным на конец 1 квартала 2018 года составляет 20% всего объема предложения офисов в городе. По спросу на офисы район также входит в тройку лидеров - делит первенство с Центральным и Петроградским по сделкам аренды площадью более 1 тыс. кв.м.

«Вакансия в Московском районе в классе «B» составляет 4%. Основные «резиденты» высококлассных офисов здесь – структуры «Газпрома» и IT-сектор. Средние ставки аренды в локации составляют от 1400 рублей за 1 м2 в месяц (без НДС)», - говорит Игорь Темнышев.

«Возможности для аренды офисных помещений в локации «Московский проспект» не исчерпаны, однако по итогам 1 квартала 2018 доля района в общем объеме сделок не превысила 2%», - заключила руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.