Как банки защитят дольщиков

Всего через несколько дней закончится срок, до которого все застройщики обязаны открыть в уполномоченных банках специальные счета, через которые будут проводиться все финансовые операции, связанные со строительством жилья на деньги дольщиков. После этого у девелоперов появятся новые надзирающие органы в лице кредитных учреждений.

Как известно, с 1 июля 2018 года в силу вступили очередные поправки к Закону № 214-ФЗ, главными задачами которых являются защита прав дольщиков и недопущение появления новых проблемных объектов. По мысли российских законодателей, лучше всего с надзором за застройщиками и тем, как они используют деньги соинвесторов, справятся банки. Нецелевое использование средств станет невозможно, соответственно, новых обманутых дольщиков появляться не будет, существующие проблемные объекты постепенно достроят, и, таким образом, проблема в конце концов получит свое разрешение.

В принципе, банки готовы взяться за дело, но, по мнению экспертов, остается еще слишком много вопросов и по практике осуществления такого контроля, и по развитию реформы, которая предполагает полную ликвидацию долевого механизма привлечения средств граждан, переход на проектное кредитование и эскроу-счета.

Под бдительным оком

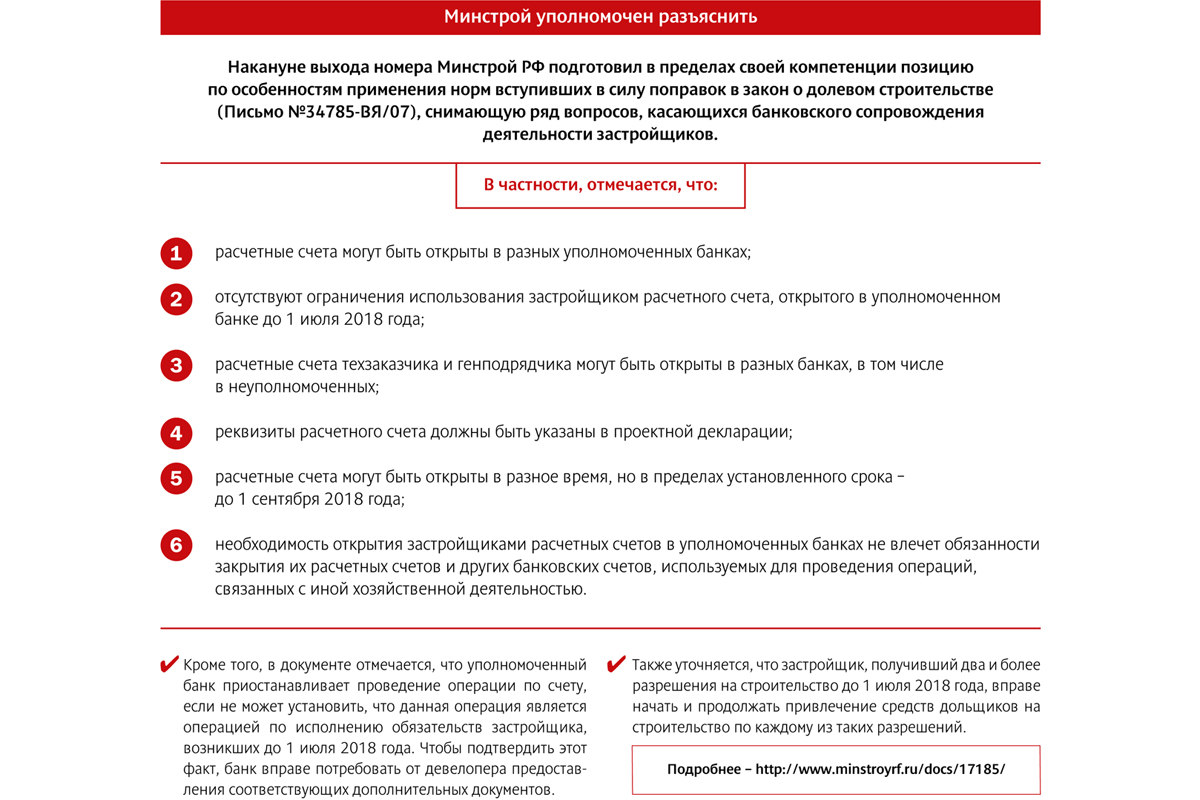

Напомним, в соответствии с законодательными новациями, банки будут осуществлять контроль за целевым расходованием застройщиками средств дольщиков. В отношении тех объектов, разрешения на строительство которых получены до 1 июля 2018 года, надзор будет выполняться по упрощенной схеме (исключаются из расчетов 6 видов транзакций; по обязательствам, возникшим до 1 июля, плата производится). Для проектов, получивших разрешительную документацию после «дня Х» (а также тех, где первый договор долевого участия заключен после 1 июля), контроль вводится в полной мере (в постановлении Правительства РФ перечислено 18 видов допустимых операций застройщика по счету). Для этого девелоперы до 1 сентября 2018 года должны открыть в уполномоченных банках специальные счета по схеме «одно разрешение на строительство (которое может касаться нескольких объектов) – один счет». При попытке нецелевого использования средств банк отказывает в проведении транзакции (на уточнение вопроса дается до 3 дней).

Руководитель бизнеса ипотечного кредитования дирекции кредитно-депозитного бизнеса банка «Санкт-Петербург» Екатерина Синельникова сообщила, что работа по переходу на новую схему взаимодействия с застройщиками уже началась. «Вести банковское сопровождение девелоперов по упрощенной схеме мы уже можем. В настоящее время Корпоративный блок банка разрабатывает условия по углубленному сопровождению, думаю, к 1 сентября они будут готовы», – рассказала она.

Ведущий менеджер отдела по развитию отношений с клиентами регионального корпоративного бизнеса «Альфа-Банка» Екатерина Антонова также говорит о том, что регламент для работы по новой схеме готов и первые спецсчета открыты. «При этом для тех застройщиков, которые у нас уже имеют счет, процедура перехода на спецсчета упрощена. Для других они будут оформляться по более сложной схеме проверки и идентификации», – уточнила она.

По словам начальника отдела финансирования недвижимости управления кредитования и проектного финансирования Северо-Западного банка ПАО «Сбербанк» Маргариты Клименко, банком создано специальное подразделение в Новосибирске. «Для него наняты и обучены около 200 сотрудников, которые готовы удаленно вести работу по контролю за расходованием застройщиками средств дольщиков», – рассказала она.

По мнению Екатерины Антоновой, конкуренция между банками за открытие спецсчетов застройщиков усилится. «Скорее всего, девелоперы, реализующие несколько жилищных проектов, сначала откроют счета в разных банках, чтобы оценить их условия и комфортность работы, а уже затем сделают выбор в пользу наиболее для них удобного варианта», – считает она. По словам Маргариты Клименко, базовый тариф за обслуживание спецсчета составит дополнительно 5 тыс. рублей в месяц.

Однако не все банки готовы приступить к работе по новой схеме. «Пока к этому вопросу мы подходим осторожно. Схема ясна только в самых общих чертах, опыта работы по ней нет. Ждем разъяснений федеральных органов по ряду вопросов», – отмечает управляющий директор по ипотеке банка ВТБ Светлана Киселева.

О том же говорит председатель правления банка «Уралсиб» Константин Бобров. «Нам хотелось бы изучить опыт коллег, прояснить для себя все риски такой деятельности – и только потом включаться в эту работу», – уточнил он. В связи с этим банк пока не намерен активизировать свою деятельность в данном направлении. «Сейчас объем кредитования строительной отрасли составляет около 20% общего кредитного портфеля. И мы не планируем его агрессивно увеличивать», – отметил эксперт, добавив, что банк старается избегать ускоренных темпов наращивания кредитования, особенно в таких рисковых сегментах, каким будет сейчас являться строительная сфера.

После «долевки»

В дальнейшем намечен отказ от «классической долевки» и переход на проектное кредитование с использованием эскроу-счетов. Вкратце принцип схемы таков: застройщик получает в банке кредитную линию на возведение объекта. Дольщики, приобретая квартиры, вносят свои средства на эскроу-счета. Когда объект сдан, этими деньгами гасится кредит, а «излишек» идет в прибыль девелоперу. Пока эта схема предлагается на добровольной основе, но с 1 июля 2019 года станет обязательной. При этом надзор банков за тратами застройщиков сохранится.

На сегодняшний день, по данным Центробанка, в перечень кредитных организаций, уполномоченных открывать эскроу-счета, входит 22 банка. Среди них такие как Сбербанк, ВТБ, «Газпромбанк», «Россельхозбанк», «Альфа-Банк», «Связь-Банк», «ЮниКредит Банк», банк «Санкт-Петербург» и др. «При этом на российском финансово-кредитном рынке в настоящее время около 60 банков, соответствующих установленным требованиям, так что список вполне может быть расширен», – отмечает зампредседателя Комиссии по недвижимости Общества потребителей Петербурга и Ленобласти Олег Островский.

По оценке представителей банковского сообщества, схема эскроу-счетов для строителей более выгодна и удобна, чем «поднадзорная долевка». «Это более гибкая система, позволяющая существенно снизить процентную ставку по кредиту для застройщика. Кроме того, может быть уменьшена сумма собственных средств девелопера, с которой он входит в проект», – отмечает Екатерина Синельникова. С этим согласна Маргарита Клименко, которая, впрочем, отмечает, что банки будут очень тщательно оценивать как проект, на который застройщик хотел бы получить кредит, так и саму компанию. «Все финансовые риски теперь будут ложиться на банк, поэтому всестороннее их изучение необходимо», – отмечает она.

По словам эксперта, при входе в проект и открытии кредитной линии процентная ставка будет соответствовать базовой рыночной ставке долгосрочного кредитования, но по мере накопления средств дольщиков на эскроу-счетах будет снижаться, вплоть до «значений, близких к нулевым» в том случае, если объем средств дольщиков будет превышать объем выданного кредита. «В итоге за весь период строительства средневзвешенная ставка по кредиту может составить 4-5% годовых, по проектам с хорошей динамикой продаж», – резюмировала Маргарита Клименко.

Близкие цифры назвала Екатерина Антонова. «На входе в проект процентная ставка по кредиту будет составлять 8-9%. Затем она будет снижаться тем быстрее, чем больше денег будет накапливаться на эскроу-счетах. В итоге средневзвешенный показатель за весь период реализации проекта, по нашим оценкам, будет составлять 4,8-5% годовых», – говорит она. Таким образом, выгодность проектного кредитования ставится в прямую зависимость от успешности девелоперского проекта.

Между тем, пока застройщики явно не оценили достоинств новой схемы. Первым девелопером, недавно начавшим работать со эскроу-счетами, стала компания «Брусника». Ей Сбербанк открыл кредитную линию на 1,2 млрд рублей для строительства новой очереди квартала «Новин» в Тюмени. И это стало чуть ли не единственным прецедентом. «Интересантов по открытию эскроу-счетов пока нет, хотя работать по ним мы уже готовы», – признает Екатерина Антонова.

Нужно отметить, что платить гражданам проценты за размещение средств на эскроу-счетах (этот вопрос неоднократно поднимался, в том числе и законодателями) банки не намерены. «Мы исходим из того, что цель этих счетов не приумножение средств, а их накопление в целях приобретения жилья. Поэтому Сбербанк не планирует выплачивать проценты. Для этих целей служат другие банковские продукты», – отметила Маргарита Клименко.

При этом остается много вопросов по реализации новой схемы работы, ответы на большую часть которых вряд ли могут быть получены до появления практического опыта ее применения.

«Хотелось бы, чтобы была четко обозначена верхняя граница процентной ставки, по которой банки будут кредитовать застройщиков, использующих схему эскроу-счетов. Ведь от этого, в большей степени, зависит цена квартиры. Здесь возможны различные схемы государственной поддержки, как это было, например, с ипотекой несколько лет назад. Не очень понятна взаимосвязь между количеством заключенных застройщиком с использованием этой схемы договоров участия в долевом строительстве (а следовательно, и объемом полученных по ним денежных средств) и размером выдаваемого банком кредита (как и процентов по нему). Желательно, чтобы были четко обозначены для банков критерии оценки застройщиков и финансируемых проектов и устанавливаемые в договорах с застройщиками критерии контроля использования кредитных ресурсов», – отмечает Олег Островский.

Существуют ли действенные схемы финансирования девелоперских проектов, альтернативные долевому строительству, рассуждали эксперты конференции «Массовое жилищное строительство: новые вызовы рынка», которая прошла в рамках Всероссийского Жилищного конгресса в начале октября текущего года в Петербурге.

В этом обзоре мы приводим выдержки из наиболее интересных выступлений участников конференции.

Открыл конференцию гость из Японии – Масуда Нобору, управляющий директор компании YUNIKA Corporation. Он рассказал об опыте реализации проектов жилищного строительства в Стране восходящего солнца. Нехватка земельных участков под новое строительство в Японии вынуждает местных девелоперов развивать проекты редевелопмента. «Это очень напоминает российские программы развития застроенных территорий, – привел аналогию г-н Нобору. – Так как новая застройка меняет облик города, подобные проекты длительно обсуждаются правительством и общественностью. Часто переговоры с собственниками земли затягиваются на годы».

Масуда Нобору рассказал о таком проекте редевелопмента, реализованном в одном из центральных районов Токио – Роппонги. «Проект был задуман еще в 1989 году, но было выдвинуто условие, что он будет подробно обсуждаться с жителями этого района. Ежегодно проводилось до 130 брифингов, планируемая площадь редевелопмента охватывала 23 тыс. кв. м. Непосредственно строительные работы начались только в 2000 году. Длительный срок согласования проекта – залог его успешности сейчас», – считает г-н Нобуру.

Прогноз объемов ввода жилья в России на 2017–2021 годы представил Геннадий Стерник, председатель Комитета по аналитике и консалтингу Московской ассоциации риэлторов. Эксперт говорил о методике прогнозирования развития локального жилищного рынка. Он привел в пример разработанный им прогноз спроса, предложения, поглощения и динамики цен на первичном рынке жилья в одном из российских городов-миллионников до 2021 года. «Макроэкономические условия – основа, от которой зависит динамика развития рынка недвижимости. Факторы отраслевого характера, наличие земельных ресурсов – не столь сегодня значимы, как макроэкономика, – считает Геннадий Стерник. – Поэтому и в основе перспективных схем развития рынка – прогноз темпов роста макроэкономических параметров в РФ». (См. график.)

«Аналитики в своих прогнозах часто не учитывают влияние ипотеки и государственной поддержки строительной отрасли», – заметила Ирина Радченко, вице-президент Международной академии ипотеки и недвижимости, председатель Международного клуба инвесторов «Интеграция». Она рассказала об источниках финансирования, альтернативных долевому строительству. «Если застройщики не найдут альтернативные источники инвестиций, они не выживут, – считает Ирина Радченко. – Например, ЗПИФы. У этого инструмента много преимуществ; например, он позволяет экономить на налогах, а кроме того, обладает высокой степенью защиты средств инвесторов. Но пока в силу финансовой безграмотности населения он не пользуется популярностью у нас в стране». Ирина Радченко привела в пример ЗПИФы в Швейцарии. В портфеле одного фонда может быть 200-300 объектов в разных странах и городах, в разных сегментах – и жилье, и коммерческая недвижимость. За счет этой диверсификации фонд всегда обеспечивает доходность для инвесторов. Перспективными направлениями, по мнению Ирины Радченко, также являются схема leaseback и развитие арендного жилья.

О последних тенденциях проектного финансирования рассказал Иван Фатеев, финансовый директор компании Mirland Devlopment. «Альтернативой долевому строительству вполне могло бы стать проектное финансирование, если бы ставка по нему, благодаря господдержке, снизилась до 3-4%, – считает Иван Фатеев. – Пока же условия получения проектного финансирования со временем становятся все более жесткими. Так, если еще несколько лет назад достаточным условием было наличие 15% собственных средств застройщиков, то сегодня – не менее 35%». Кроме того, значительно увеличилось время рассмотрения заявки. В Петербурге фактически работают с проектным финансированием только три банка – Сбербанк, ВТБ и Банк «Санкт-Петербург», рассказал г-н Фатеев. «Условия финансовых организаций ужесточаются, и для того, чтобы эффективно работать с банками, застройщику приходится иметь солидный штат финансовых специалистов», – сетует он.

Тему проектного финансирования и его влияния на экономику проекта продолжил Николай Урусов, генеральный директор компании «Красная стрела»: «Основная причина того, что менее крупные банки не предоставляют проектное финансирование – отсутствие в банках специалистов с необходимыми компетенциями. И, пожалуй, главной головной болью для застройщиков является отсутствие у банков единой методологической базы оценки рисков проектов и анализа строительной документации. Очень много субъективизма, нет отлаженных бизнес-процессов и описанных регламентов».

Что важнее – качество проекта или качественный маркетинг – рассуждал Алексей Скоробогач, заместитель директора ООО «Аналитический центр «КД-консалтинг» (Пермь). «Наиболее успешны на рынке застройщики, которые разрабатывают свои стандарты качества и активно их продвигают, – заявил Алексей Скоробогач. – Такие компании к началу старта продаж имеют до 30% забронированных квартир, а при среднем сроке строительства от 18 до 24 месяцев практически полностью реализуют свои объекты за 9-12 месяцев».

Андрей Останин, директор по продажам ГК «Эталон», говорил о новых принципах взаимодействия застройщиков, агентов и банков. «В 2010 году в среднем у застройщиков через агентства недвижимости проходило до 25% продаж, средний размер вознаграждения составлял 2,5%, партнерами застройщика в среднем были 5 агентств. К 2017 году ситуация кардинально изменилась. Сегодня до 60% всех продаж идут через агентства недвижимости, вознаграждение в среднем – 3,8%, и у застройщика сегодня в арсенале в среднем 40 партнеров – агентств недвижимости», – привел данные Андрей Останин. Вместе с тем, по мнению г-на Останина, резервы для развития взаимоотношений застройщика и агентств недвижимости практически исчерпаны и в ближайшем времени неминуем спад. «Обмен клиентами, общие базы и CRM, взаимная ответственность», – так характеризует будущее взаимоотношений между застройщиком и риэлтором Андрей Останин.

Как изменились спрос и предложение на первичном рынке Петербурга за последние пять лет, рассказала Ольга Трошева, руководитель КЦ «Петербургская недвижимость». «С 2012-го по 2017 год средняя цена предложения в Петербурге и Ленобласти выросла на 30%. Однако уровень инфляции за истекший период в целом выше. Согласно статистике, в Петербурге за этот период он составил 47%, – рассказала Ольга Трошева. – Увеличился и объем предложения – он вырос в 2,5 раза. Причем локомотивом прироста стали пригороды Петербурга». Доля малогабаритного предложения, по данным, приведенным Ольгой Трошевой, за эти годы выросла на 6%, а средняя площадь приобретаемой квартиры уменьшилась на 7 кв. м. (См. таблицу.)

Кстати

Организатор Всероссийского Жилищного конгресса – ГК «Бюллетень Недвижимости». Газета «Строительный Еженедельник» выступила информационным партнером мероприятия.

В первую очередь надзорное ведомство планирует проверить на соответствие требованиям законодательства саморегулируемые организации с отсутствием средств компенсационного фонда.

В конце сентября текущего года в Москве прошло совещание с руководителями саморегулируемых организаций по процедуре подтверждения их соответствия требованиям законодательства РФ о градостроительной деятельности, согласно ч. 3 ст. 3.3 Федерального закона № 191-ФЗ от 29.12.2004 г. «О введении в действие Градостроительного кодекса Российской Федерации».

Участие в совещании приняли заместитель руководителя Федеральной службы по экологическому, технологическому и атомному надзору (Ростехнадзор) Светлана Радионова, начальник Управления государственного строительного надзора Ростехнадзора Марианна Климова, президент Ассоциации «Национальное объединение строителей» (НОСТРОЙ) Андрей Молчанов, первый вице-президент Национального объединения изыскателей и проектировщиков (НОПРИЗ) Анвар Шамузафаров.

В порядке очередности

Заместитель руководителя Ростехнадзора Светлана Радионова подробно рассказала о планируемой работе по проверке исполнения саморегулируемыми организациями требований Градостроительного кодекса, вступивших в силу 1 июля и 1 сентября 2017 года. Она напомнила, что заместителем председателя Правительства РФ Дмитрием Козаком Ростехнадзору поручено проверить исполнение саморегулируемыми организациями требований законодательства и при наличии оснований, предусмотренных 191-ФЗ, принять решение об исключении СРО из государственного реестра с учетом заключения НОСТРОЙ или НОПРИЗ.

«Внеплановые документарные проверки будут проведены в отношении всех действующих СРО, сведения о которых были внесены в госреестр СРО по состоянию на 1 июля 2017 года. Таких СРО – 472. Не попадают под проверки СРО, сведения о которых внесены в государственный реестр после этого срока», – пояснила Светлана Радионова.

На совещании было отмечено, что внеплановые проверки СРО будут проводиться в строгом соответствии с требованиями Федерального закона от 26.12.2008 г. № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» (с изменениями и дополнениями, вступившими в силу с 01.07.2017 г.). Графики проверок планируется составлять ежеквартально и размещать на сайте Ростехнадзора. Они будут проводиться силами центрального аппарата Ростехнадзора. По результатам проверок будет составлен акт и выдано предписание, если обнаружатся нарушения, которые необходимо устранить. Для всех СРО установлен одинаковый срок для устранения нарушений – три месяца. По истечении этого срока Ростехнадзор проведет повторную проверку. Результаты проверок будут публиковаться на сайте Генеральной прокуратуры Российской Федерации, ФГИС «Единый Реестр Проверок».

В первую очередь Ростехнадзор планирует проверить на соответствие требованиям законодательства те СРО, которые по итогам постоянного анализа их деятельности вызывают больше всего вопросов: у кого отсутствуют средства компфонда на специальных банковских счетах, нет соответствующих документов, а также до сих пор в состав включены нерегиональные строительные организации или индивидуальные предприниматели.

В рамках совещания был затронут вопрос размещения средств компфондов на счетах уполномоченных кредитных организаций. Светлана Радионова подчеркнула, что требования законодательства не предполагают никаких исключений, не дают возможности предоставлять СРО какие-либо отсрочки, поблажки или вольно толковать отсутствие фактических денежных средств компфонда. Средства на момент проверки Ростехнадзором должны быть размещены на специальном счете в полном объеме.

Сохраняя динамику

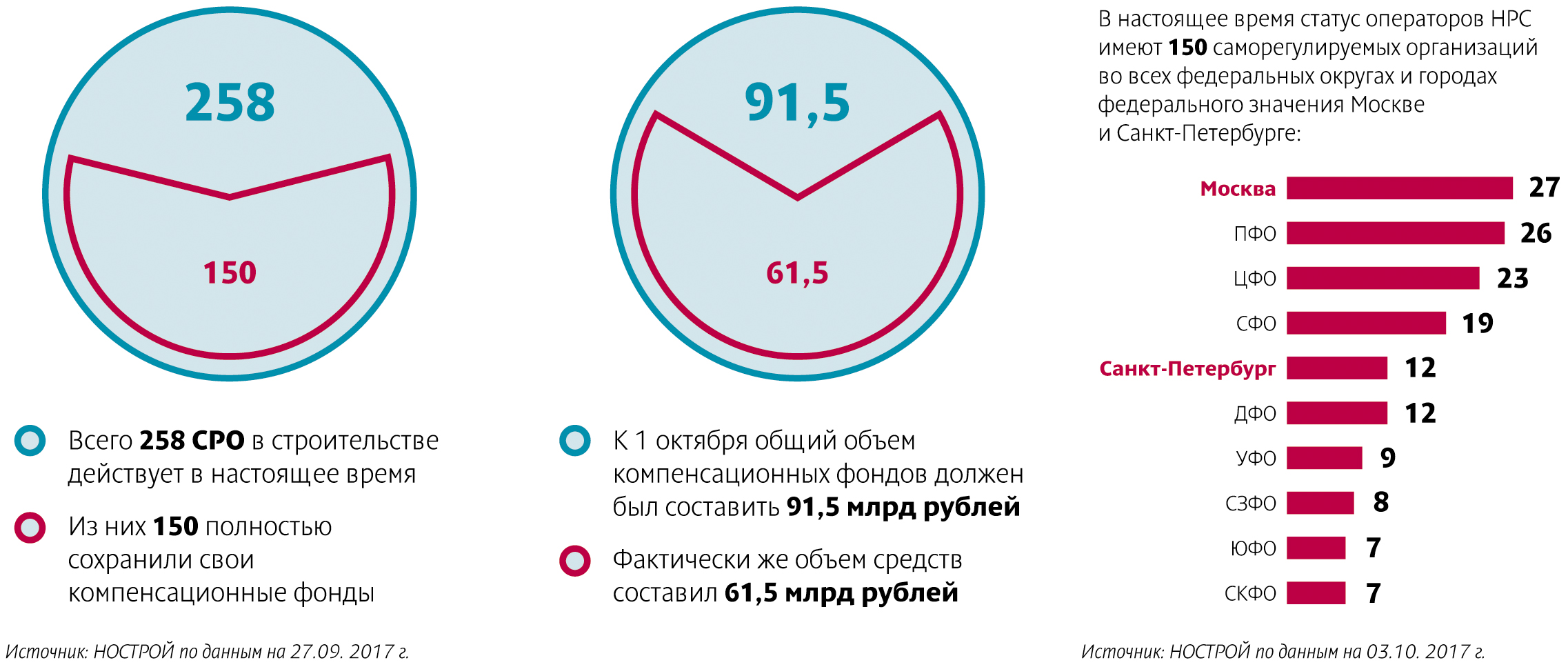

Президент НОСТРОЙ Андрей Молчанов привел данные по исполнению саморегулируемыми организациями в сфере строительства требований законодательства по формированию и размещению средств компенсационных фондов СРО на спецсчетах в уполномоченных банках. Он отметил, что в настоящий момент в России действуют 258 СРО в сфере строительства, которые включают в себя 87 892 организации. Эти СРО суммарно должны были разместить до 1 октября 2017 года на спецсчетах минимум 91,5 млрд рублей. Однако на сегодняшний день размещено только 61,5 млрд рублей, а оставшиеся 30 млрд рублей, скорее всего, безвозвратно утеряны.

Полностью разместили все деньги на специальных счетах 150 саморегулируемых организаций (практически 60% СРО). Как отметил Андрей Молчанов, 60% – это большой процент руководителей, которые с самого начала введения саморегулирования в строительстве полностью соблюдали требования законодательства, сохранили все деньги компфондов и способствовали работе строителей – членов своих СРО. 108 СРО, которые до сих пор не выполнили требования законодательства в части размещения компфондов, находятся в зоне риска и по итогам проверки Ростехнадзора, вероятнее всего, будут ликвидированы.

Президент НОСТРОЙ предложил таким СРО подумать над процедурой добровольной ликвидации. Он отметил, что действительно есть добросовестные СРО, которые потеряли деньги в проблемном банке. И чтобы для строителей, которые добросовестно исполняли свои обязательства (вносили средства в компфонды, платили членские взносы, участвовали в работе СРО), не стало неожиданностью лишение СРО статуса, а строительной компании – возможности работать, имеет смысл решить, как выйти из ситуации в интересах членов СРО, как добровольно, в спокойном режиме ликвидироваться. Эту идею поддержала Светлана Радионова.

Кроме того, Андрей Молчанов сообщил, что за последние 10 месяцев в НОСТРОЙ было подано 135 комплектов заявительных документов в отношении 54 некоммерческих организаций (НКО), желающих получить статус саморегулируемых организаций. Качество подготовки документов очень низкое (ранее в своем докладе на это обратила внимание и заместитель руководителя Ростехнадзора) – некоторые организации подают заявительные документы по 3-5 раз. На данный момент Ростехнадзором принято решение о включении в государственный реестр саморегулируемых организаций в отношении только 11 НКО, из которых 5 – после первого заключения Совета НОСТРОЙ.

В целом, по итогам реформы, отметил президент НОСТРОЙ, большинство субъектов Российской Федерации имеют региональные саморегулируемые организации. А там, где СРО нет (как правило, это небольшие регионы), строители имеют право по закону вступать в СРО соседнего субъекта.

По материалам пресс-службы НОСТРОЙ и Ростехнадзора

Мнение

Георгий Богачёв, координатор НОСТРОЙ по СЗФО:

– В настоящее время, в связи со вступлением в полную силу 372-ФЗ, к саморегулируемым организациям предъявляются новые требования. Мы видим, что по Российской Федерации в зону риска попало не менее 40% всех действующих СРО. У них по тем или иным причинам был утерян компенсационный фонд, либо в Ростехнадзор вовремя не поданы внутренние документы, регулирующие деятельность саморегулируемых организаций. В Северо-Западном федеральном округе картина очень схожа с общероссийской. Не все СРО отвечают новым законодательным требованиям. Тем не менее, ситуация очень динамичная. В СЗФО регистрируются новые СРО. Так, например, они появились в Ленинградской и Мурманской областях. Приходят и СРО из других регионов – как произошло в Калининградской и Вологодской областях. В целом, не думаю, что законотворческая деятельность в ближайшее время замрет, так как принятые нормативно-правовые документы требуют переосмысления с точки зрения практической реализации. Уже сейчас очевидно, что время диктует необходимость внесения дополнений и разъяснений по некоторым актуальным вопросам. В частности, мы пока не видим четкой позиции исполнительных органов власти по формированию компенсационных фондов (т. н. «исторический максимум»), что, безусловно, вызывает вопросы как у строительного сообщества, так и среди саморегуляторов.

Александр Шилов, исполнительный директор Ассоциации СРО СНО «Стройбизнесинвест»:

– На мой взгляд, время проверок СРО Ростехнадзором будет достаточно длительным. Так как прозвучала информация, что сначала надзорное ведомство возьмется за «двоечников», затем за «троечников» и т. д. Правда, списка таких градаций саморегулируемых организаций пока нет, соответственно, некоторые СРО себя чувствуют в подвешенном состоянии, в том числе и те, кто выполнил все требования 372-ФЗ, но по документам, которых сейчас требуют НОСТРОЙ и Ростехнадзор, имеют какие-то несоответствия. Также пока открыт вопрос, как в дальнейшем будет действовать НРС, который пока еще продолжает формироваться. Был проект приказа Ростехнадзора о том, что специалисты, попавшие в реестр, должны будут иметь право подписывать акты приемки работ, отсылать заключения, но пока какой-то обозначенной процедуры, что и как им делать, нет. Добавлю, что наша СРО хоть и не стала оператором НРС, но помогает своим членам собрать документы и отправлять их по почте в НОСТРОЙ.

Евгений Конкка, исполнительный директор Ассоциации СРО «Объединение строителей Карелии»:

– Наши законодатели, когда принимали поправки в Градкодекс, немного свалили все в одну кучу. По моему мнению, по мнению ряда руководителей других СРО, необходимо было проводить реформы в два этапа. В рамках первого – должен был произойти переход строительных организаций и перевод компенсационных фондов в СРО своего региона. После этого бы стало понятно, какие СРО распадаются, объединяются и т. д. В рамках второго этапа – СРО бы занялись подготовкой документов на подтверждение своего статуса и спокойно стали бы работать по включению специалистов строительных компаний в НРС. На деле, конечно, вышла несколько иная картина. Поэтому у некоторых СРО возникли проблемы с компенсационными фондами, а сам НРС пока требует коррекции и расширения по перечню профессий. Текущая ситуация достаточно неоднозначная, особенно у тех СРО, у которых зависли деньги в проблемных банках и нет возможности решить эту проблему.

Василий Мурашкин, исполнительный директор СРО «Союз профессиональных строителей», член Совета НОСТРОЙ:

– Вероятно, тревожно в настоящее время тем СРО, которые не смогли показать свой исторический максимум компенсационного фонда. Как было сказано на совещании в Ростехнадзоре, именно данные саморегулируемые организации в первую очередь и ожидают проверки. На данный момент у многих СРО и их членов остаются вопросы и по формированию НРС. К сожалению, не все специалисты могут в него попасть. Есть сложности и с некоторыми документами, подтверждающими профессиональное образование. Поэтому механизм формирования НРС, наверное, нуждается в дополнительной законодательной регуляции. В целом, конечно, реформирование отрасли саморегулирования очень важно, но, как показали первые итоги, не все СРО оказались готовы к переменам.

Владимир Кобзаренко, директор Ассоциации «СРО «Строители Ленинградской области»:

– Совещание Ростехнадзора прошло конструктивно. Все было четко и понятно. Представители саморегулируемых организаций что хотели услышать, то смогли услышать. Надо отдать должное федеральным чиновникам, которые четко смогли объяснить порядок проверки саморегулируемых организаций. Отмечу, что пока у многих представителей СРО имеются вопросы по таким «фенечкам», как нововведенный функционерами термин «исторический максимум». Именно это «понятие» сейчас вносит очень серьезную сумятицу, например, в бухгалтерской учетной политике. Делается это с умыслом или нет, непонятно. Должно быть больше конкретики. Сказано – с такой-то даты деньги должны быть на спецсчете, и точка. Делить сообщество на красных-белых списками не стоит. Кроме того, самим вопросом, где остальные деньги, должно заниматься государство, в частности, банковский регулятор в лице Центробанка. А требовать дополнительный побор в интересах пятых лиц, а уж тем более вводить сомнительные критерии оценки в работе, наверное, не своевременно. Ведь «защита интересов саморегулируемых организаций» – как, собственно, и «представление интересов» в федеральных органах государственной власти при обсуждении вопросов государственной политики в области соответственно инженерных изысканий, архитектурно-строительного проектирования, строительства, реконструкции, капитального ремонта объектов капитального строительства – являются основными функциями Объединений?

Сергей Афанасьев, исполнительный директор РОО «Общественный совет по развитию саморегулирования»:

– Конечно, беспокойство саморегулируемых организаций связано с возможным их сокращением. Притом, некоторые СРО могут перестать работать не потому, что они что-то плохо делали или не делали вообще, а из-за банкротства кредитных организаций, где у них раньше были открыты счета и, соответственно, аккумулированы средства. Известно, что за последние четыре года примерно четыреста банков лишились лицензий. Это 35-40% процентов от всех кредитных организаций, которые были на осень 2013 года в стране. Строительные саморегулируемые организации, хранившие деньги в таких банках, сейчас вынуждены нести существенные финансовые издержки. СРО вынуждены дополнительно со своих членов собирать средства для пополнения компенсационных фондов. Для крупных строительных компаний сумма в 100 тыс. рублей или 200 тыс. рублей сравнительно небольшая, но для представителей малого или среднего бизнеса достаточно обременительная.