5 мифов проектного финансирования

Проектное финансирование практически не повлияло на рост цен в новостройках, банки готовы давать застройщикам кредиты не только на строительство, а продажи в обход эскроу-счетов не показали себя эффективными. Эксперты компании «Метриум» и банка «Открытие» развенчали самые распространенные мифы о новой схеме финансирования строек на посвященном этой теме бизнес-завтраке.

В отеле «St. Regis Москва Никольская» прошел бизнес-завтрак на тему «Мифы проектного финансирования жилой недвижимости», организованный банком «Открытие» и компанией «Метриум». Открывая бизнес-завтрак, старший вице-президент банка «Открытие» Екатерина Чиркова рассказала об амбициозных целях кредитной организации на рынке недвижимости. Уже сейчас около 100 застройщиков в 34 регионах России доверили размещение средств дольщиков на счетах эскроу в банке «Открытие». Общая сумма остатков на счетах – около 100 млрд руб. В планах банка – увеличить этот объем более чем в два раза, достигнув доли рынка в 10%.

Наталья Сазонова, директор по развитию компании «Метриум» (участник партнерской сети CBRE) и Олег Шишкин, начальник управления недвижимости и девелопмента корпоративного бизнеса банка «Открытие», развеяли пять самых распространенных среди застройщиков мифов о проектном финансировании, а также обсудили причины бурного роста цен на жилье за последний год.

Миф 1: цены на новостройки растут из-за проектного финансирования

Одно из самых распространенных заблуждений – переход рынка на массовое проектное финансирование привел к росту себестоимости строительства и, как следствие, цен. Анализ, проведенный банком «Открытие», показал, что ценовые изменения из-за этого очень незначительны. В результате компенсации за счет привлечения средств дольщиков на счета эскроу, средневзвешенная ставка по проектному финансированию составляет лишь 3,6%, формируя не более 5% себестоимости.

Миф 2: застройщикам выгоднее продавать квартиры в готовых домах

Эксперты «Метриум» и банка «Открытие» сравнили две модели продаж – со старта строительства жилого комплекса и с момента ввода в эксплуатацию, основываясь на данных о темпах реализации реальных проектов. Расчеты показали, что NPV (чистая текущая стоимость) в 3,8 раза выше, если открыть продажи квартир на этапе котлована, чем построить дом и искать покупателей жилья только после его ввода в эксплуатацию.

Миф 3: на девелоперский проект можно собрать деньги краудфандингом

Далее эксперты рассказали о том, как застройщики адаптировались к новой модели продаж жилья и какие иные инструменты они пытались применять вместо схемы эскроу. Однозначно нереализуемой идеей стал краудфандинг. По мнению спикеров, он не способен дать необходимый объем инвестиций, так как неквалифицированные инвесторы могут вложить в такой проект не более 600 тыс. рублей в год, что явно недостаточно для финансирования приобретения недвижимости даже в регионах. Кроме того, существуют законодательные ограничения. Закон о краудфандинге не позволяет вкладываться в недвижимость или в права на нее. В свою очередь, 214-й ФЗ исключает финансирование строительства иными средствами, кроме как банковским кредитом или собственными деньгами.

Миф 4: застройщикам выгоднее продавать по альтернативным схемам

И банкиры, и эксперты «Метриума» сошлись во мнении, что продавать квартиры в обход эскроу-счетов застройщикам невыгодно. Продажи по договорам покупки будущей вещи показали себя хорошо в единичных случаях. Когда речь идет о реконструкции здания, которое покупатели могут увидеть и «пощупать», они вкладываются только в небольшие подобные проекты.

Другая схема продажи активно рассматривалась девелоперами еще в начале реформы – привлечение средств через закрытые паевые инвестиционные фонды недвижимости (ЗПИФН). Но этот инструмент также не приобрел широкую популярность – позитивные примеры единичны и являются скорее исключением из общего правила: в одном из премиальных комплексов удалось продать через паи не больше 15%.

Эксперты одинаково скептически оценили попытки перепродавать квартиры по договорам уступки: застройщик покупает сам у себя квартиры по ДДУ, а затем продает их по переуступке конечному покупателю. «В этом случае девелопер просто может не получить проектного финансирования», – отметил Олег Шишкин.

«Практика показала, что покупатели очень быстро прониклись идеей эскроу-счетов, – пояснила Наталья Сазонова. – Дольщики понимают, что получают практически железные гарантии сохранности своих средств, поэтому сами не заинтересованы в обходных путях покупки квартиры. Эскроу стали прозрачным и надежным инструментом вложений. Для застройщиков проектное финансирование также стало в какой-то степени “спасением”. Теперь девелопер не зависит от колебаний спроса и может полностью положиться на кредит».

Миф 5: привлечь банковское финансирование можно только после получения разрешения на строительства

Представители банка «Открытие» отметили, что банки готовы финансировать не только этап строительно-монтажных работ и продаж жилого комплекса, но и подготовку к строительству, то есть разработку проектной документации, покупку площадки и т.п. «В наш банк застройщики могут обратиться не только для получения кредита на строительно-монтажные работы, – рассказал Евгений Мандрыкин, начальник управления кредитования недвижимости и транспорта Департамента корпоративного бизнеса КИБ банка «Открытие». – Существуют и программы для финансирования ранних этапов проекта. В частности, на этапе разработки проекта планировки территории (ППТ) есть кредит-мезонин, при утверждения генерального плана застройки участка (ГПЗУ) – бридж-кредит, а при достижении 30% готовности комплекса – кредит на развитие бизнеса».

Таким образом в банке реализован «бесшовный» подход к финансированию застройщиков, позволяющий последним обращаться за кредитными средствами на любом этапе реализации проекта. В «Открытии» разработана целая программа кредитной поддержки застройщиков, позволяющая банку участвовать в проекте с момента приобретения площадки до выхода проекта на стабильные продажи. Кредитные продукты банка были в деталях презентованы собравшимся застройщикам.

Почему всё-таки растут цены

«Многие винят в быстром увеличении цен льготную ипотеку и проектное финансирование, но это не совсем правильно, – сказала Наталья Сазонова. – Нужно принимать во внимание и другие факторы. Прежде всего, растет себестоимость строительства: в разы подорожали металл и рабочая сила. К примеру, услуги сварщиков выросли в цене двукратно. Помимо этого, мы забываем, что за последние три года увеличилась доля квартир с отделкой (с 15% до 58%), а это добавляет к цене порядка 30-40 тыс. рублей. Одновременно снизился объем предложения до минимальных уровней за последние шесть лет. Цены на крупные квартиры растут и опережают расценки даже на двухкомнатные – это признаки дефицита. Другой немаловажный фактор – повышение качества новостроек. Стандарты “премиума” перешли в “бизнес”, а “бизнеса” – в “комфорт”. Конечно, в совокупности это не могло не повлиять на ситуацию с ценами».

Также Наталья Сазонова отметила, что застройщики практически перестали предлагать скидки – теперь они не заинтересованы в том, чтобы быстро на раннем этапе строительства привлечь деньги. Демпинговать на старте продаж, по словам эксперта, больше нет смысла.

Олег Шишкин рассказал о дополнительных причинах роста цен: «Не только льготная ипотека спровоцировала ажиотаж среди покупателей. Наблюдается дефицит объектов инвестирования. Ставки по депозитам на низком уровне, фондовый рынок требует высокой квалификации и знаний, валютный рынок весьма волатильный и россияне не спешат вкладываться в него. Остается один инструмент – жилищные инвестиции, которые были подогреты не только низкими ставками, но и смягчением требований к первоначальному взносу. Люди получают потребительские кредиты, делают первый взнос, оформляют ипотеку. Кстати, отмечу и такую особенность прошлого года, как закрытие границ. К примеру, в 2018 году россияне потратили на поездки за рубеж 30 млрд долларов. Не исключаю, что в прошлом году часть этих средств превратились в инвестиции».

Сегмент апартаментов в Санкт-Петербурге в последние годы показывает интенсивный рост, и, по оценке экспертов, этот тренд сохранится в ближайшей перспективе. Однако есть вопросы, которые требуют урегулирования.

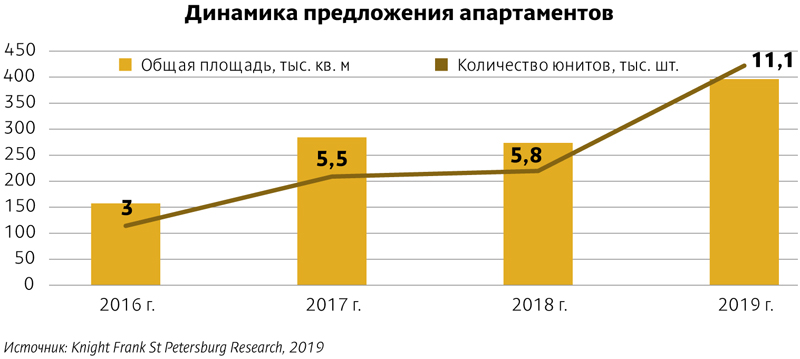

Про данным Knight Frank St Petersburg, к концу прошлого года число юнитов в апарт-проектах, строящихся в Северной столице, достигло примерно 11,1 тыс. единиц. Рост по сравнению с итогами 2018 года (5,8 тыс. юнитов) составил порядка 90%.

«В Петербурге предложение на рынке апартаментов в целом выросло на 56% в юнитах, но снизилось на 7,5–8% в количестве проектов. Сейчас в продаже 48 проектов из 56 корпусов на 7877 апартаментов», – со своей стороны, отмечает вице-президент Becar Asset Management Ольга Шарыгина.

По данным Colliers International, в первичной продаже преобладают проекты класса «комфорт» – на них приходится совокупно 74% (405,2 тыс. кв. м). Оставшиеся 26% сформированы бизнес-классом (154,6 6 тыс. кв. м). Всего по итогам 2019 года в Петербурге было продано около 3 тысяч юнитов.

Тренды года

Эксперты выделяют ряд базовых трендов, влияющих на развитие этого сегмента. В частности, характерным трендом в прошлом году стало увеличение размера проектов. «Строительство апарт-комплексов с числом юнитов свыше тысячи единиц перестало быть сенсацией. Среднее количество номеров в проектах, вышедших на рынок в Петербурге в 2019 году, составляет около 1,5 тыс., тогда как в 2018-м этот показатель был всего 317 апартаментов», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

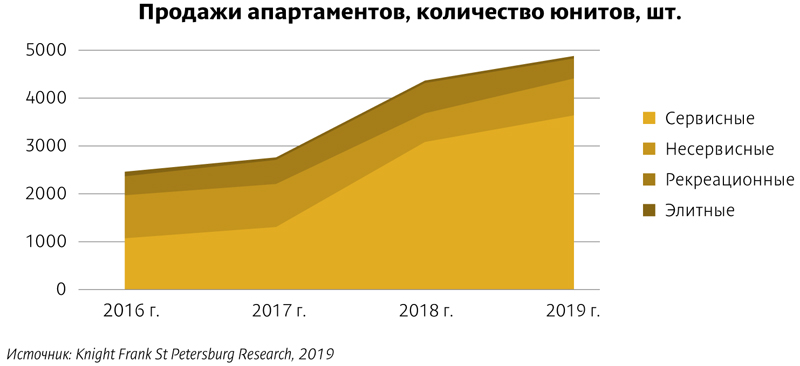

При этом, в отличие от Москвы, в Северной столице наблюдается подавляющее преобладание сервисных апартаментов. По оценке аналитиков Knight Frank St Petersburg, их доля достигла примерно 82% (от общего числа юнитов на рынке). На так называемое псевдожилье приходится 10%, рекреационные апартаменты – 6%, элитные проекты – 2%. Причем за три года (2017–2019) доля сервисных апартаментов выросла на 55 п. п.

По словам Андрея Косарева, ушедший год можно назвать в определенном смысле переломным для рынка апартаментов. «Он знаменует собой начало слияния сегментов гостиниц и сервисных апартаментов. Они начинают влиять друг на друга, перетягивать конечных пользователей, клиентов, гостей, персонал. В этих условиях запускать проекты апартаментов и гостиниц стоит не только с оглядкой друг на друга, но также после глубокого анализа общей ситуации на рынке, конкуренции и того, как в конкретной локации конкретный продукт будет работать в свете операционных показателей. Возрастает значение локации – это уже не просто участки, где нельзя возвести жилье и поэтому строят апартаменты. Для успешной конкуренции сервисным апартаментам нужны не жилищные, а отельные локации», – считает он.

Эксперты Colliers International экстраполировали имеющиеся тренды роста номерного фонда апарт-отелей и классических гостиниц Петербурга на перспективу ближайших четырех лет. По их оценке, в 2019 году общее число юнитов в апарт-проектах составляло 18% от суммарного объема фонда. В 2021 году показатель составит уже 40%, а в 2023-м – 54%. Таким образом, при сохранении имеющихся тенденций, апарт-отели составят жесткую конкуренцию гостиницам.

Еще один важный фактор – все более возрастающая роль управляющих компаний. Девелоперы апартаментов создают свои управляющие компании. Формируется рынок и внешних профессиональных УК – например, Zenith PM и «МТЛ.Апарт». Появился в Петербурге и апарт-отель под управлением международного оператора IHG – StayBridge Suites. «Непрофессиональное управление в сочетании с неверно выбранной локацией или концепцией могут привести к тому, что проекты придется практически перепрофилировать в квазижилье или даже в офисы», – отмечает Андрей Косарев.

Что в перспективе?

По оценке экспертов, рост в сегменте продолжится. «По нашей оценке, увеличение объемов продаж апартаментов как минимум на текущем уровне сохранится в ближайшие три-четыре года», – говорит руководитель отдела исследований Knight Frank Светлана Московченко, уточнив, что рост этого показателя в 2019 году составил примерно 12%.

«В 2020 году появится еще около пяти-восьми проектов в нише апарт-отелей, рынок вырастет примерно на 3–5 тыс. юнитов. Скорее всего, будут развиваться крупные проекты с компиляцией нескольких брендов внутри – это ускоряет продажи. Цены в сегменте апарт-отелей вырастут примерно на 7%, спрос продолжит рост, но не такой интенсивный, как предыдущие три-четыре года», – прогнозирует Ольга Шарыгина.

По оценке экспертов, ключевую роль в росте привлекательности апартаментов играет то, что они стали понятным для граждан инструментом инвестирования. «Банковские депозиты сейчас дают доходность 4,5–5% годовых. На этом фоне 10–12% доходности, которые могут обеспечить покупателям юниты в апарт-отеле, выглядят очень выигрышно», – отмечает директор департамента развития ГК «ПСК» Сергей Мохнарь. «Доля инвестиционных покупок в настоящее время в среднем приближается к 60%. В некоторых проектах она доходит до 80%», – говорит Светлана Московченко.

Вопрос о терминах

В то же время развитие сегмента может столкнуться с определенными сложностями, связанными, в частности, и с законодательной неурегулированностью некоторых вопросов. Речь идет прежде всего о том, что одним термином «апартаменты» называются как сервисные проекты, так и псевдожилье.

Очень характерна в этом смысле инициатива, с которой недавно выступил депутат Законодательного Собрания Петербурга Александр Рассудов. Его запрос к губернатору города Александру Беглову был утвержден ЗакСом. Депутат достаточно однозначно трактует термин «апартаменты» как синоним псевдожилья.

«Строительство псевдожилья под видом апарт-отелей порождает ряд проблем для граждан, которые покупают апартаменты, а также для жителей прилегающих территорий. Поскольку при проектировании и строительстве псевдожилья не учитываются важные, предусмотренные Нормативами градостроительного проектирования Петербурга и Правилами землепользования и застройки параметры обеспечения местами в дошкольных образовательных учреждениях, общеобразовательных учреждениях, требования по числу парковочных мест, озеленению и отсутствию вблизи промышленных предприятий», – пишет Александр Рассудов в запросе.

Примечательно, что идея ввести нормативы по созданию мест в соцобъектах для апарт-комплексов выдвигается уже не в первый раз. Глава Комитета по градостроительству и архитектуре Владимир Григорьев предлагал ввести такие обременения для проектов, в юнитах которых имеются кухонные уголки. Звучали подобные законодательные инициативы и на федеральном уровне.

Характерно, что параллельно принимаются законы, исходящие из подхода, что апартаменты являются разновидностью мест временного проживания. В рамках этой концепции было решено обязать апарт-отели проходить классификацию по присвоению «звезд», и эта практика уже получила распространение. При этом очевидно, что предъявление к одному и тому же объекту требований и как к жилью, и как к гостинице абсурдно.

Сергей Мохнарь соглашается, что из-за терминологической неопределенности понятия «апартамент» такой вопрос действительно существует. «Думаю, что проблема нуждается в четком законодательном урегулировании. Необходимо понятийно на нормативном уровне разделить апарт-отели и псевдожилье. И, соответственно, применять к ним разные требования. На мой взгляд, это вполне решаемая задача», – считает эксперт.

Впрочем, Александр Рассудов также выступает не за тотальное обременение всех апарт-проектов созданием социальной инфраструктуры, а именно за законодательное отграничение гостиниц и апарт-отелей от псевдожилья. «Это вполне можно сделать. Было бы желание», – говорит он.

По мнению экспертов, решение этого вопроса может снять потенциальные препятствия на пути развития сегмента апартаментов.

Эксперты, оценивая итоги развития рынка торговой недвижимости в Санкт-Петербурге в 2019 году, в целом говорят о стабильности ситуации. Впрочем, по их оценке, наметился ряд интересных тенденций в этой сфере.

Из всех видов коммерческой недвижимости торговая, пожалуй, наиболее динамично реагирует на появление новых факторов, изменение ситуации на рынке и в экономике в целом. Поэтому, при общей стабильности положения в сегменте, новые тренды могут в перспективе оказать на него серьезное влияние.

По данным отдела исследований Maris в ассоциации с CBRE, валовой объем предложения качественной торговой недвижимости в Петербурге превышает 4 млн кв. м, из которых порядка 3 млн приходится на торговые и торгово-развлекательные комплексы.

Торговые центры

По оценкам экспертов, девелоперская активность в сфере возведения ТРК по-прежнему невелика. По данным Maris, в 2019 году рынок торговой недвижимости Петербурга пополнился на 47,8 тыс. кв. м. В частности, начали работу ТЦ «Перрон», ТК «Индустриальный», ряд гипермаркетов.

По мнению аналитиков JLL, самым заметным новым объектом, открывшимся в Петербурге в 2019 году, стала первая очередь аутлета Fashion House на Таллинском шоссе. Причем это вполне отчетливо сформировавшийся тренд. Так, в 2018 году был также открыт лишь один сравнительно крупный торговый центр и это также был аутлет – вторая очередь Outlet Village Pulkovo.

«Лидерами по объему предложения торговых площадей выступают самые густонаселенные административные районы города, в состав которых входят территории активного жилищного строительства, а именно Приморский, Московский и Выборгский», – говорит руководитель отдела исследований рынка Maris Алёна Волобуева.

«При этом классические арендаторы торговых центров, ритейлеры, стали более требовательны к выбору локации в объектах. В том числе поэтому, несмотря на минимальную девелоперскую активность по строительству новых торговых центров, средний уровень вакантности в городе не стремится к нулю. В качественных торговых центрах Петербурга, по итогам 2019 года, свободно 3,6% площадей, что на 0,5% больше, чем год назад», – отмечает заместитель руководителя отдела исследований компании JLL в Петербурге Наталия Киреева.

На снижение востребованности новых площадей и, как следствие, низкую девелоперскую активность, по ее мнению, влияет еще ряд факторов. «Снижение покупательной способности граждан, с одной стороны, рост рынка электронной торговли и развитие сервисов доставки, с другой, привели к снижению трафика в торговых центрах и к сокращению темпов развития сетевых операторов. В этих условиях с целью повышения посещаемости собственники проводят как глобальную реконцепцию, так и точечную ротацию арендаторов, привлекая популярные бренды. Кроме того, уделяют больше внимания повышению качества объекта. Все эти меры направлены на то, чтобы покупатели проводили больше времени в торговых центрах», – говорит эксперт.

Street retail

Итоги года в сфере street retail также демонстрируют равновесное положение в этом сегменте рынка. По данным Knight Frank St Petersburg, всего за 2019 год открылось и закрылось примерно одинаковое количество торговых точек. Причем такой баланс характерен для всех видов локаций – основных и второстепенных торговых коридоров как центральных, так и спальных районов. При этом по итогам года ротация арендаторов составила 12%, что на 1 п. п. ниже, чем годом ранее.

На конец 2019 года общий объем вакантных площадей в торговых помещениях street retail составил 41,3 тыс. кв. м. Генеральный директор Knight Frank St Petersburg Николай Пашков оценивает их долю в общем объеме предложения в городе в среднем на уровне 7%, что ниже прошлогоднего показателя на 1 п. п.

При этом, по оценке экспертов Colliers International, средний показатель вакантности заметно вырос на центральных торговых коридорах Петербурга. Увеличение, по их данным, составило по итогам 2019 года на 3,4 п. п. – до 8,2%. При этом больше всего площадей в street retail освободилось на Старо-Невском проспекте: если на конец 2018 года там пустовало 3% помещений, то к концу 2019-го уровень вакантности вырос до 13,7%.

По словам руководителя департамента услуг для ритейлеров Colliers International Владимира Каличавы, на фоне роста интернет-торговли и образования конкуренции среди компаний рынок покидают в основном операторы с устаревшей концепцией и новички со слабой финансовой моделью, просчетами при выборе локации, в маркетинге. При этом сильные игроки с современными, регулярно обновляемыми концепциями продолжают наращивать свое присутствие. «Будущее за компаниями, которые быстрее реагируют – форматом, товарной матрицей, ценообразованием на меняющиеся запросы современного покупателя, которые способны предложить клиенту релевантные продукт или услугу», – считает он. При этом на ликвидные локации по-прежнему сохраняется очередь – со своей стороны, отмечает Николай Пашков.

«В целом по рынку арендные ставки за 2019 год также изменились незначительно. Положительная динамика по сравнению с прошлым годом составила в среднем 2%», – говорит он. По словам эксперта, причиной слабого роста показателя являются как сбалансированное состояние рынка, так и тот факт, что ставки уже находятся на довольно высоком уровне.

Руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко добавляет, что наибольшее изменение отмечено на пешеходных улицах (+5%). «В связи с повышенным интересом к Малой Садовой и 1-й Советской улицам ставки аренды в данных локациях в среднем увеличились на 12%. Также значительный рост отмечен на Лиговском и Литейном проспектах – на 8%», – отмечает она.

Актуальные тренды

На рынок торговой недвижимости, помимо уже отмечавшегося роста интернет-торговли и развития сервисов доставки, по мнению экспертов, повлиял ряд трендов.

Так, по данным JLL, за 2019 год доля заведений общепита в структуре открытий в торговых центрах Петербурга составила 21%, что в 2,5 раза выше показателя прошлого года (8%). При этом доля развлечений сократилась с 11% в 2018 году до 4% в 2019 году (напомним, с начала 2010-х годов их объем в ТРК поступательно рос, и только последние два года наблюдается обратная тенденция).

Теперь на место операторов в сегменте развлечений пришли более эффективные и платежеспособные форматы. В основном речь о развитии гастрономических концепций: обновлении фуд-кортов либо размещении фуд-холлов. Модный сегодня в обеих столицах формат привлекает большое количество жителей и гостей города, а в условиях холодного и дождливого климата Петербурга этот целевой трафик перетягивает спрос с центральных улиц. Фуд-холлы открылись в ТРЦ «Галерея», на территории Василеостровского рынка, в ТРK «Сити Молл» и на курорте «Охта Парк». Анонсированы подобные проекты в дисконт-центре «Варшавский экспресс» и в ТРЦ Leo Mall. «В 2020 году данный формат продолжит свое развитие, и рынок может пополниться новыми заведениями», – соглашается Анна Лапченко.

Существенного роста девелоперской активности эксперты пока не ожидают. По данным JLL, в 2020 году ожидается завершение строительства третьей очереди Outlet Village Pulkovo, четвертой очереди ТРЦ «Заневский каскад» и торгового центра на месте кинотеатра «Спутник» на улице Бабушкина. Продолжатся реконцепция устаревших ТЦ, точечная ротация существующих арендаторов c целью повышения качества предложения брендов, а также строительство небольших объектов в районах комплексной жилищной застройки.

Аналитики Maris напоминают, что в 2019 году был сдан в эксплуатацию самый крупный в Европе центр мебели и интерьера «Кубатура», GLA которого составляет 110 тыс. кв. м. «Кубатура» расположена на улице Фучика, 9, и ее открытие намечено на май 2020 года.

По словам Николая Пашкова, на сегмент street retail особое влияние будет оказывать позиция городских законодателей, «которые, судя по всему, задались целью минимизировать распространение коммерческих площадей в жилых объектах». Объясняется это желание главным образом недовольством граждан, в них проживающих.

В первую очередь это касается центра города и заведений общепита «вечернего формата». «Все активно следили за противостоянием арендаторов и жильцов на улице Рубинштейна, которое началось еще в конце 2018 года. Общее недовольство жителей улицы и, как следствие, последующие проверки привели к закрытию более 10 заведений», – говорит Анна Лапченко.

Директор по развитию региона «Бургер Кинг Россия» Евгений Козлов сообщил, что компания уже отказалась от идеи арендовать четыре помещения под свои заведения из-за потенциальной возможности конфликтов с жителями домов, в которых они расположены. «В связи с этим вырос интерес к размещению на площадях в торгово-развлекательных центрах», – добавил он.

Сохранит в свое влияние и фактор сезонности. «Мы ожидаем, что в I и II кварталах 2020 года, в преддверии высокого туристического сезона, средний уровень вакансии на торговых коридорах Петербурга планомерно снизится, в основном – за счет открытия новых заведений общепита», – считает Владимир Каличава. «В преддверии проведения в Петербурге ряда матчей Чемпионата Европы по футболу 2020 года, в связи с большим туристическим потоком, в городе прогнозируется увеличение количества открытий объектов различного формата, в основном заведений общественного питания и магазинов с сувенирной продукцией», – добавляют аналитики Knight Frank St Petersburg.