5 мифов проектного финансирования

Проектное финансирование практически не повлияло на рост цен в новостройках, банки готовы давать застройщикам кредиты не только на строительство, а продажи в обход эскроу-счетов не показали себя эффективными. Эксперты компании «Метриум» и банка «Открытие» развенчали самые распространенные мифы о новой схеме финансирования строек на посвященном этой теме бизнес-завтраке.

В отеле «St. Regis Москва Никольская» прошел бизнес-завтрак на тему «Мифы проектного финансирования жилой недвижимости», организованный банком «Открытие» и компанией «Метриум». Открывая бизнес-завтрак, старший вице-президент банка «Открытие» Екатерина Чиркова рассказала об амбициозных целях кредитной организации на рынке недвижимости. Уже сейчас около 100 застройщиков в 34 регионах России доверили размещение средств дольщиков на счетах эскроу в банке «Открытие». Общая сумма остатков на счетах – около 100 млрд руб. В планах банка – увеличить этот объем более чем в два раза, достигнув доли рынка в 10%.

Наталья Сазонова, директор по развитию компании «Метриум» (участник партнерской сети CBRE) и Олег Шишкин, начальник управления недвижимости и девелопмента корпоративного бизнеса банка «Открытие», развеяли пять самых распространенных среди застройщиков мифов о проектном финансировании, а также обсудили причины бурного роста цен на жилье за последний год.

Миф 1: цены на новостройки растут из-за проектного финансирования

Одно из самых распространенных заблуждений – переход рынка на массовое проектное финансирование привел к росту себестоимости строительства и, как следствие, цен. Анализ, проведенный банком «Открытие», показал, что ценовые изменения из-за этого очень незначительны. В результате компенсации за счет привлечения средств дольщиков на счета эскроу, средневзвешенная ставка по проектному финансированию составляет лишь 3,6%, формируя не более 5% себестоимости.

Миф 2: застройщикам выгоднее продавать квартиры в готовых домах

Эксперты «Метриум» и банка «Открытие» сравнили две модели продаж – со старта строительства жилого комплекса и с момента ввода в эксплуатацию, основываясь на данных о темпах реализации реальных проектов. Расчеты показали, что NPV (чистая текущая стоимость) в 3,8 раза выше, если открыть продажи квартир на этапе котлована, чем построить дом и искать покупателей жилья только после его ввода в эксплуатацию.

Миф 3: на девелоперский проект можно собрать деньги краудфандингом

Далее эксперты рассказали о том, как застройщики адаптировались к новой модели продаж жилья и какие иные инструменты они пытались применять вместо схемы эскроу. Однозначно нереализуемой идеей стал краудфандинг. По мнению спикеров, он не способен дать необходимый объем инвестиций, так как неквалифицированные инвесторы могут вложить в такой проект не более 600 тыс. рублей в год, что явно недостаточно для финансирования приобретения недвижимости даже в регионах. Кроме того, существуют законодательные ограничения. Закон о краудфандинге не позволяет вкладываться в недвижимость или в права на нее. В свою очередь, 214-й ФЗ исключает финансирование строительства иными средствами, кроме как банковским кредитом или собственными деньгами.

Миф 4: застройщикам выгоднее продавать по альтернативным схемам

И банкиры, и эксперты «Метриума» сошлись во мнении, что продавать квартиры в обход эскроу-счетов застройщикам невыгодно. Продажи по договорам покупки будущей вещи показали себя хорошо в единичных случаях. Когда речь идет о реконструкции здания, которое покупатели могут увидеть и «пощупать», они вкладываются только в небольшие подобные проекты.

Другая схема продажи активно рассматривалась девелоперами еще в начале реформы – привлечение средств через закрытые паевые инвестиционные фонды недвижимости (ЗПИФН). Но этот инструмент также не приобрел широкую популярность – позитивные примеры единичны и являются скорее исключением из общего правила: в одном из премиальных комплексов удалось продать через паи не больше 15%.

Эксперты одинаково скептически оценили попытки перепродавать квартиры по договорам уступки: застройщик покупает сам у себя квартиры по ДДУ, а затем продает их по переуступке конечному покупателю. «В этом случае девелопер просто может не получить проектного финансирования», – отметил Олег Шишкин.

«Практика показала, что покупатели очень быстро прониклись идеей эскроу-счетов, – пояснила Наталья Сазонова. – Дольщики понимают, что получают практически железные гарантии сохранности своих средств, поэтому сами не заинтересованы в обходных путях покупки квартиры. Эскроу стали прозрачным и надежным инструментом вложений. Для застройщиков проектное финансирование также стало в какой-то степени “спасением”. Теперь девелопер не зависит от колебаний спроса и может полностью положиться на кредит».

Миф 5: привлечь банковское финансирование можно только после получения разрешения на строительства

Представители банка «Открытие» отметили, что банки готовы финансировать не только этап строительно-монтажных работ и продаж жилого комплекса, но и подготовку к строительству, то есть разработку проектной документации, покупку площадки и т.п. «В наш банк застройщики могут обратиться не только для получения кредита на строительно-монтажные работы, – рассказал Евгений Мандрыкин, начальник управления кредитования недвижимости и транспорта Департамента корпоративного бизнеса КИБ банка «Открытие». – Существуют и программы для финансирования ранних этапов проекта. В частности, на этапе разработки проекта планировки территории (ППТ) есть кредит-мезонин, при утверждения генерального плана застройки участка (ГПЗУ) – бридж-кредит, а при достижении 30% готовности комплекса – кредит на развитие бизнеса».

Таким образом в банке реализован «бесшовный» подход к финансированию застройщиков, позволяющий последним обращаться за кредитными средствами на любом этапе реализации проекта. В «Открытии» разработана целая программа кредитной поддержки застройщиков, позволяющая банку участвовать в проекте с момента приобретения площадки до выхода проекта на стабильные продажи. Кредитные продукты банка были в деталях презентованы собравшимся застройщикам.

Почему всё-таки растут цены

«Многие винят в быстром увеличении цен льготную ипотеку и проектное финансирование, но это не совсем правильно, – сказала Наталья Сазонова. – Нужно принимать во внимание и другие факторы. Прежде всего, растет себестоимость строительства: в разы подорожали металл и рабочая сила. К примеру, услуги сварщиков выросли в цене двукратно. Помимо этого, мы забываем, что за последние три года увеличилась доля квартир с отделкой (с 15% до 58%), а это добавляет к цене порядка 30-40 тыс. рублей. Одновременно снизился объем предложения до минимальных уровней за последние шесть лет. Цены на крупные квартиры растут и опережают расценки даже на двухкомнатные – это признаки дефицита. Другой немаловажный фактор – повышение качества новостроек. Стандарты “премиума” перешли в “бизнес”, а “бизнеса” – в “комфорт”. Конечно, в совокупности это не могло не повлиять на ситуацию с ценами».

Также Наталья Сазонова отметила, что застройщики практически перестали предлагать скидки – теперь они не заинтересованы в том, чтобы быстро на раннем этапе строительства привлечь деньги. Демпинговать на старте продаж, по словам эксперта, больше нет смысла.

Олег Шишкин рассказал о дополнительных причинах роста цен: «Не только льготная ипотека спровоцировала ажиотаж среди покупателей. Наблюдается дефицит объектов инвестирования. Ставки по депозитам на низком уровне, фондовый рынок требует высокой квалификации и знаний, валютный рынок весьма волатильный и россияне не спешат вкладываться в него. Остается один инструмент – жилищные инвестиции, которые были подогреты не только низкими ставками, но и смягчением требований к первоначальному взносу. Люди получают потребительские кредиты, делают первый взнос, оформляют ипотеку. Кстати, отмечу и такую особенность прошлого года, как закрытие границ. К примеру, в 2018 году россияне потратили на поездки за рубеж 30 млрд долларов. Не исключаю, что в прошлом году часть этих средств превратились в инвестиции».

По данным департамента аналитики компании «БОН ТОН», по итогам декабря 2020 г. на первичном рынке новой Москвы совокупный объем предложения увеличился на 34,5% площади и на 38,1% лотов. В декабре застройщики продемонстрировали свою активность и вывели в реализацию 19 новых корпусов в уже реализующихся проектах на территории поселений Сосенское и Внуковское. Тем не менее, за год сокращение экспозиции составило 17% площади и 10% лотов. 98,8% предложения приходится на НАО, в ТАО находится 1,2% экспозиции.

Большая доля предложения приходится на комфорт-класс – 97,1%, на долю бизнес-класса – 2,9%. В реализации закончилось предложение стандарт-класса.

На территории ТиНАО больше половины экспозиции приходится на поселение Сосенское (54%), которая выросла за месяц на 23%, а объем - в 2,2 раза за счет выхода новых объемов в ЖК «Испанские кварталы», ЖК «Белые ночи» и ЖК «Прокшино».

Почти 65% предложения находится на начальной стадии строительной готовности (нулевой цикл и монтаж первых этажей), доля которого выросла за месяц на 15%, а объем – на 73%. На заключительной стадии строительной готовности, в которую входит предложение от стадии фасадно-отделочных работ до ввода в эксплуатацию, находится 25% предложения, которая сократилась за месяц на 8,7%, а его объем практически не изменился.

По типологии лотов больше половины экспозиции (55%) экспозиции представлена 3 видами квартир: 2 комн. квартирами (21,4%), евродвушками (17,4%) и евротрешками (16,2%). Средняя площадь предложения на первичном рынке Новой Москвы составила 50,7 кв.м., которая сократилась за месяц на 2,7%.

По итогам декабря 2020 г. СВЦ (средневзвешенная цена) квадратного метра первичного рынка ТиНАО составила 172,5 тыс. руб., что на 3,5% больше, чем месяц назад, и на 37,4%, чем год назад. В НАО СВЦ составила 172,8 тыс. руб. (+3,3% за месяц, +37,6% за год).

В разрезе поселений НАО самая высокая средневзвешенная цена квадратного метра представлена в поселении Сосенское – 180,3 тыс. руб. (+1,6% за месяц). Самая низкая цена СВЦ представлена в поселении Филимонковское – 134,3 тыс. руб. Таким образом, разница в ценах составляет почти 35%.

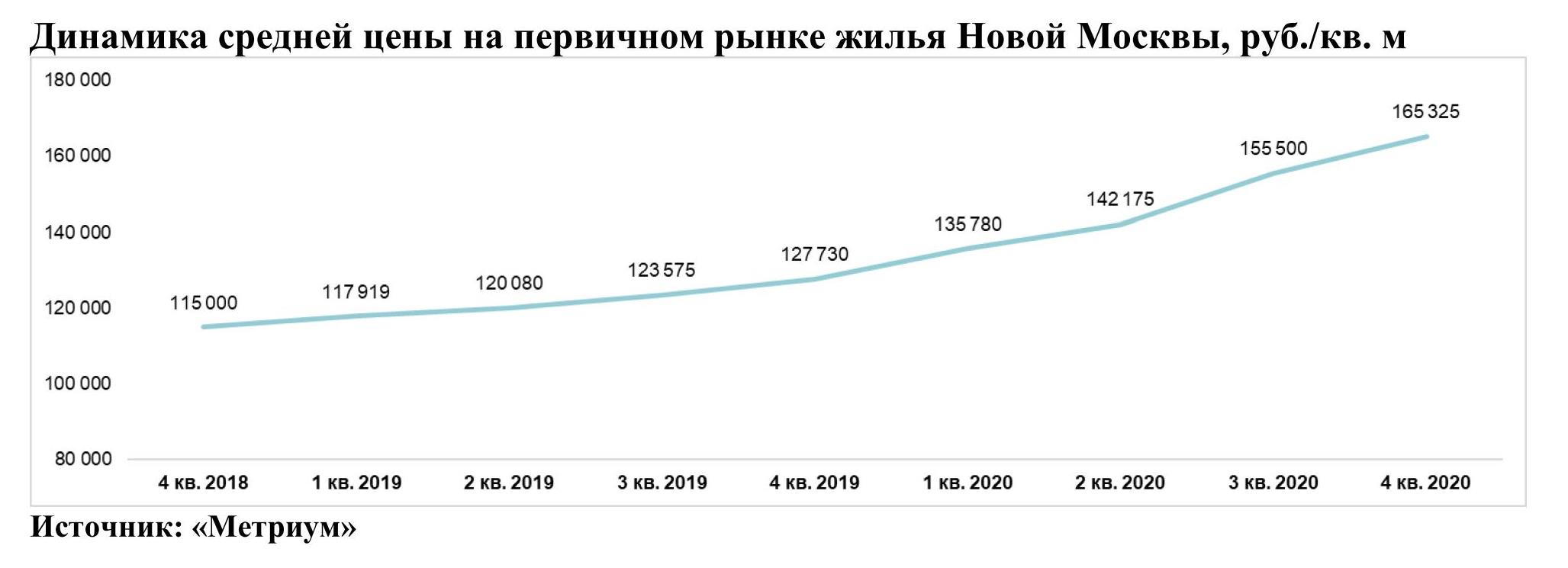

Аналитики компании «Метриум» подвели итоги года на первичном рынке Новой Москвы. Объем предложения снизился на 0,8%. Средневзвешенная цена квадратного метра выросла на 6,3% за квартал, на 29,4% за год и достигла 165 325 руб.

По данным «Метриум», по итогам 2020 года на первичном рынке новостроек Новой Москвы к реализации был представлен 31 жилой комплекс. За год продажи стартовали в 4 новых проектах. Таким образом, на конец года совокупный объемом предложения составлял около 9 240 квартир[1], общей площадью 490 тыс. кв. м. Относительно IV квартала 2019 года предложение снизилось на 0,8% по количеству квартир и на 5,8% по продаваемой площади.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Новые проекты на первичном рынке жилья Новой Москвы в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Период |

|

1 |

Russian Design District |

Группа Родина |

НАО |

2 кв. 2020 |

|

2 |

homecity |

PPF Real Estate Russia |

НАО |

2 кв. 2020 |

|

3 |

Середневский лес |

ГК ПИК |

НАО |

2 кв. 2020 |

|

4 |

Прокшино |

А101 Девелопмент |

НАО |

3 кв. 2020 |

Источник: «Метриум»

В IV квартале 2020 года в реализацию не поступил ни один новый жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов:

– «Скандинавия» (корп. 13);

– «Новые Ватутинки, микрорайон Центральный» (квартал 2/2);

– «Испанские кварталы» (корп. 5, 6, 7);

– «Бунинские луга» (корп. 3.3.1);

– «Саларьево парк» (корп. 46);

– «Борисоглебское» (корп. 16, 28, 38);

– «Цветочные поляны» (корп. 7);

– «Середневский лес» (корп. 1, 4);

– homecity (корп. 4);

– «Прокшино» (корп. 3);

– «Городские истории» (корп. 1, 2, 3, II очередь);

– «Эдельвейс» (корп. 3, 4А, 4Б).

Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Также стоит отметить, что стартовали продажи квартир во 2 очереди строительства ЖК «Городские истории» в Новомосковском АО и возобновились продажи в ЖК «Эдельвейс» в Троицком АО.

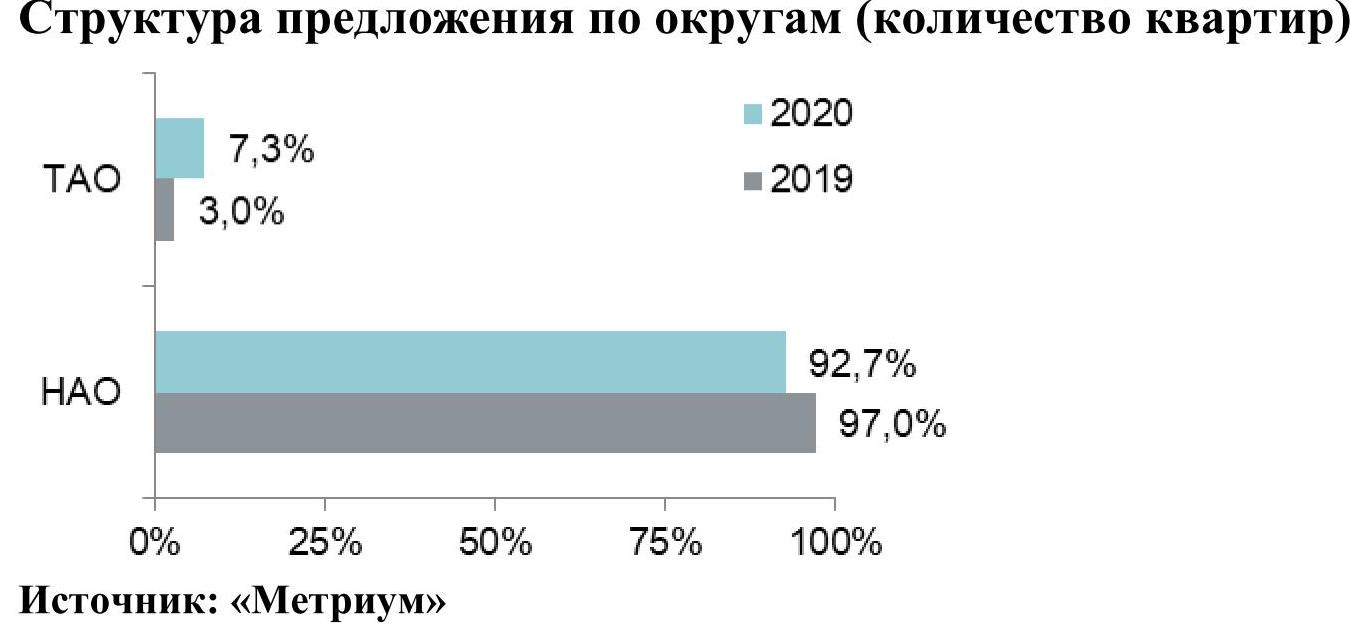

Таким образом, структура предложения по округам не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 92,7%. Доля Троицкого округа (ТАО) составила 7,3%.

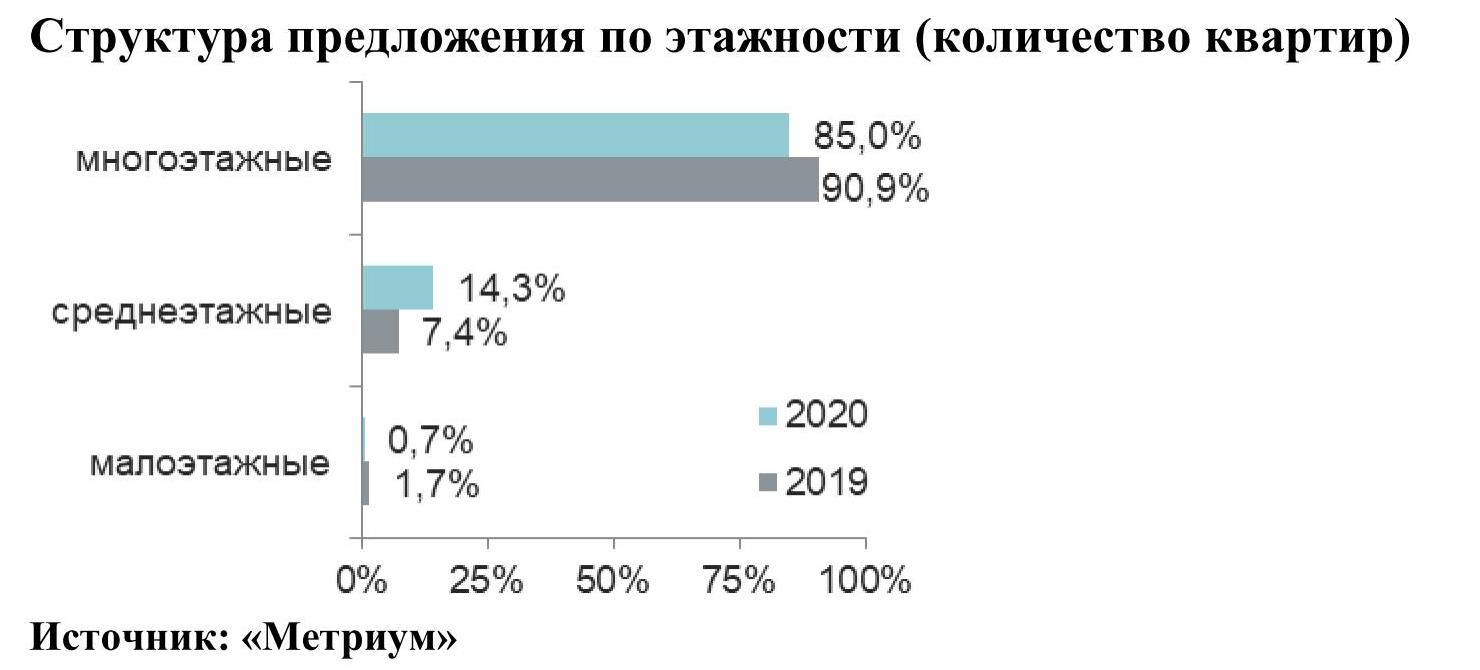

За год доля квартир в многоэтажных домах (от 10 этажей) снизилась на 5,9 п.п. до 85%, а в среднеэтажных (от 3 до 9 этажей) выросла на 6,9 п.п. до 14,3% рынка. Положительная динамика количества квартир, расположенных в среднеэтажных домах, преимущественно связана с выходом в реализацию нового проекта homecity и возвращением в продажу ЖК «Эдельвейс» со значительным объемом предложения. Доля квартир в малоэтажных домах (до 3 этажей) снизилась на 1 п.п. и составила всего 0,7%.

За последние 12 месяцев существенно сократилась доля предложения на начальном этапе строительства до 23,5% (-15,2 п.п.), а доля квартир на этапах отделки выросла до 30,4% (+10,6 п.п.), монтажа этажей – до 43% (+4,5 п.п.). Меньше всего лотов сосредоточено в готовых домах, где представлено 3,1% (+0,1 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

В структуре предложения по типу квартир кардинальных изменений не произошло. Как и прежде, наибольший объем предложения приходится на двухкомнатные (38,8%; +1,2 п.п.) и однокомнатные квартиры (31,1%; -0,5 п.п.). Трехкомнатные занимают 16,4% (-1,2 п.п.) от всех квартир в реализации, студии – 12,8% (+1,7 п.п.) предложения. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 0,9% (-1,2 п.п.).

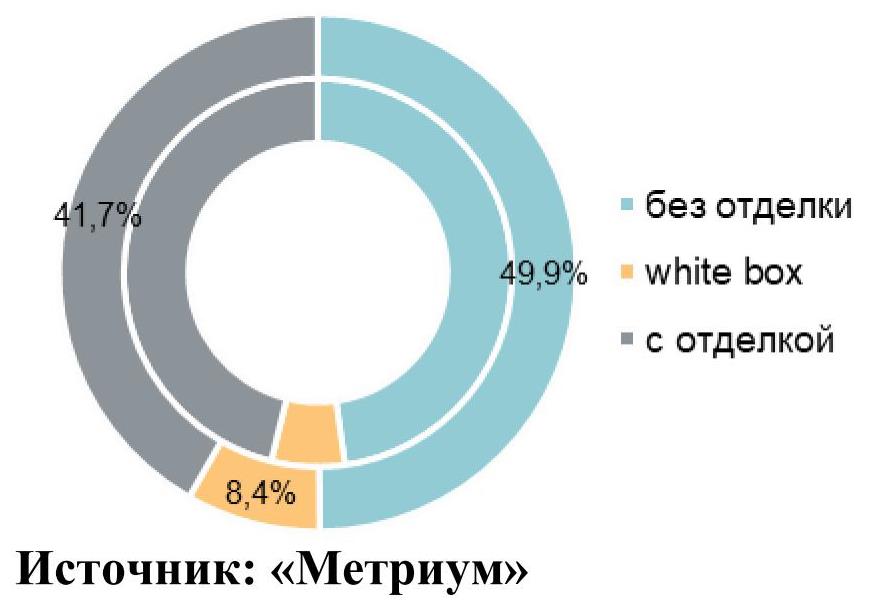

К концу 2020 года в Новой Москве отчётливо заметен «антитренд предложения с отделкой» относительно рынка Москвы в старых границах. Доля квартир без отделки составляет 49,9% и демонстрирует положительную динамику (+2,1 п.п. за год), а на квартиры с отделкой приходится всего 41,7% рынка (-4,4 п.п. за год). Доля квартир с отделкой white box – 8,4% (+2,3 п.п. за год).

Структура предложения по типу отделки квартир

(внутренний круг – 2019 г., внешний круг – 2020 г.)

Последние два года наблюдается положительная динамика средневзвешенной цены квадратного метра на первичном рынке Новой Москвы. В декабре 2020 года показатель достиг 165 325 руб. за кв.м (+6,3% за квартал, +29,4% за год), подсчитали аналитики «Метриум».

Развивается отдаленный субрынок Новой Москвы – доля предложения (по площади квартир) в ТАО удвоилась. Неоднородность динамики роста средневзвешенной цены квадратного метра в целом по Новой Москве и по отдельным округам связана с тем, что за 12 месяцев доля ТАО по площади выросла с 4,9% до 9,4%. Показатель цены квадратного метра в НАО за год увеличился на 33,7% до 172 тыс. руб. за кв.м, в ТАО – на 31,5% до 89,4[1] тыс. руб. за кв.м.

[1] Расчет средневзвешенной цены квадратного метра округа произведен без учета проекта Vnukovo Country Club. Значение показателя в ТАО с учетом данного проекта составляет 100 тыс. руб./кв.м.

Средний бюджет предложения в Новой Москве к концу 2020 года достиг 8,76 млн руб. (+5,2% за квартал, + 25,6% за год). Рост бюджетов предложения наблюдался на рынке по всем типологиям:

- студии – 5,5 млн руб. (+7,9% за квартал; +34,4% за год);

- однокомнатные – 7,3 млн руб. (+6,1% за квартал; +30,9% за год);

- двухкомнатные – 9,4 млн руб. (+4,6% за квартал; +25,4% за год);

- трехкомнатные – 12,2 млн руб. (+7,5% за квартал; +24,9% за год);

- многокомнатные – 16,4 млн руб. (+13,8% за квартал; +38,9% за год).

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

19,2 |

25,0 |

34,5 |

140 400 |

218 925 |

304 125 |

3 714 420 |

5 470 485 |

7 833 640 |

|

1К |

29,7 |

39,0 |

59,3 |

83 715 |

186 020 |

270 000 |

3 194 100 |

7 253 855 |

11 452 965 |

|

2К |

44,8 |

59,8 |

106,0 |

74 365 |

157 105 |

235 000 |

4 340 900 |

9 400 635 |

19 173 645 |

|

3К |

61,0 |

82,5 |

178,0 |

80 000 |

148 520 |

270 000 |

6 189 700 |

12 245 660 |

28 647 000 |

|

4К+ |

80,5 |

100,9 |

185,0 |

111 400 |

162 160 |

194 410 |

11 416 715 |

16 357 080 |

27 683 090 |

|

итого |

19,2 |

53,0 |

185,0 |

74 365 |

165 325 |

304 125 |

3 194 100 |

8 758 640 |

28 647 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в 2020 году:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

34 кв. м за 3,2 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): студия площадью 42,5 кв. м за 3,6 млн руб.;

– ЖК «Баркли Медовая долина» (НАО / пос. Марушкинское): студия площадью 20 кв. м за 3,7 млн руб.

Основные тенденции

«2020 год выдался непредсказуемым не только для рынка недвижимости, но и для всей российской экономики в целом, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Повлияла эпидемия новой коронавирусной инфекции, девальвация национальной валюты, снижение цен на нефть. После введения режима самоизоляции с пропускным режимом и остановкой строек состояние и дальнейшее развитие строительной отрасли вызывали беспокойство. Весной 2020 года для поддержки застройщиков была запущена госпрограмма льготной ипотеки под 6,5%. Это было разумное решение, так как оно способствовало не только поддержанию строителей, но и стимулированию всей экономики в силу того, что в процессе производства недвижимости вовлечено множество смежных отраслей с создание в них добавочного продукта. Однако важнейшей целью обозначалось повышение доступности жилья для граждан».

Спрос

Спрос на квартиры в Новой Москве по итогам 2020 года снизился на 6%, несмотря на меры по стимулированию. В период локдауна (апрель и май) количество сделок не превышало 1 тыс. штук, чего не наблюдалось с 2016 года, когда рынок Новой Москвы был значительно менее развит. Первый эффект от программы субсидирования ипотеки стал заметен в конце лета, когда начался рост числа сделок на рынке. Так, в августе 2020 года в Новой Москве было заключено 1,8 тыс. ДДУ (+37% относительно предыдущего месяца), а пик спроса пришелся на октябрь (3,4 тыс. ДДУ). В ноябре и декабре количество сделок постепенно снижалось – 2,5 и 2,2 тыс. ДДУ соответственно. За весь 2020 год было зарегистрировано 22,2 тыс. ДДУ (доля ипотеки 67%), в 2019 году - 23,6 тыс. ДДУ (доля ипотеки 55%).

Девелоперская активность и сохранение объема предложения

Несмотря на неопределенную экономическую ситуацию, за год в продажу вышло 4 новых проектах. В 2019 году – всего 2 проекта, в 2018 – 5 проектов. Также на протяжении всего года наблюдался активный выход в продажу новых корпусов и объемов в уже экспонируемых комплексах, возобновились продажи в ЖК «Эдельвейс», стартовали продажи 2-ой очереди ЖК «Городские истории». Тем не менее, объем предложения в Новой Москве за год почти не изменился – 9,2 тыс. квартир (-0,8% за год).

Переход на эскроу-счета

К концу года увеличилось предложение в проектах, финансируемых банками с применением эскроу-счетов. В декабре 2020 года почти 70% квартир на первичном рынке жилья Новой Москвы реализовывались через эскроу, а в конце 2019 года их доля составляла всего 24%. Благодаря проектному финансированию в период пандемии, строительные работы на объектах почти не приостанавливались, несмотря на низкие показатели продаж, кроме периода с 13 апреля по 1 мая 2020 года (на основании официального указа).

Рост цен

На протяжении нескольких последних лет на рынке новостроек ТиНАО отслеживается положительная динамика средних цен. К концу 2020 года средневзвешенный показатель достиг 165 тыс. руб. за кв. м. Рост за год составил 29,4% (за квартал – 6,3%). Вырос и бюджет предложения, в декабре средняя стоимость квартиры составила 8,76 млн руб. относительно предыдущего квартала показатель вырос на 5,2%, относительно 2019 года – на 25,6%.

Прогноз на 2021 год

«Развитие рынка Новой Москвы в 2021 году сложно спрогнозировать из-за макроэкономической и политической неопределенности, – резюмирует Мария Литинецкая. – Сохраняются риски, связанные с коронавирусной инфекцией (новый штамм вируса, низкая скорость вакцинации, рост заболеваемости). Нет пока оснований считать пандемию пройденным этапом в истории.

Тем не менее активный рост цен, наблюдавшийся в прошедшем году, не был подкреплен увеличением спроса, что может свидетельствовать о том, что в новом году цены уже активно не будут расти. Более того, конкурентная среда и удержание достигнутого уровня цен может вынудить застройщиков улучшать свой продукт – предлагать отделку, повышать качество благоустройства, оптимизировать планировочные решения и внедрять технические улучшения инженерных систем квартиры и дома».