Быстрее всего вторичка дорожает в Сочи и на Дальнем Востоке

Аналитики Циан подвели итоги мая на вторичном рынке недвижимости России. В выборку вошли 146 городов с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир. Расчеты ведутся по средним ценам за кв. м, без учета «веса» города (доли квартир в продаже, приходящихся на конкретный город).

- Средняя цена кв. м на вторичном рынке РФ увеличилась в мае 2021 года на 1,1% - до 74,6 тыс. рублей (за год - на 18,9%); стоимость квартиры в продаже - на 0,3% - до 4,21 млн рублей.

- В 11 городах России средняя цена кв. м на вторичном рынке превышает 150 тыс. рублей. Без учета Московского региона самые дорогие квартиры в Сочи - 193,7 тыс. рублей за кв. м.

- Быстрее всего недвижимость дорожает в Сочи, Ноябрьске и городах Дальневосточного ФО. Только в 3 городах из 146 (Новомосковск, Новокуйбышевск, Орск) в мае средняя цена кв. м на вторичном рынке снизилась.

- Объем предложения на вторичном рынке в городах РФ с населением от 100 тыс. за месяц увеличился на 15,2%.

- Стартовая средняя стоимость впервые опубликованных предложений в мае 2021 года составила 78,1 тыс. рублей за кв. м - на 1,3% выше, чем в апреле, и на 24% выше, чем год назад.

1. На вторичном рынке ценовая стагнация: цены за месяц увеличились на 1,1%

По подсчетам Циан, средняя стоимость квадратного метра на вторичном рынке в мае 2021 года составила 74,5 тыс. рублей. За месяц она увеличилась на 1,1% (с 73,8 тыс. рублей). На рынке продолжается ценовая стагнация, продавцы с осторожностью подходят к повышению цен. В предыдущих месяцах помесячная динамика была чуть более выраженной: +1,5% в апреле по отношению к марту, +1,6% в марте по отношению к февралю. Всего с начала года рост на 6,3%, по сравнению с маем 2020 года - +18,9% (с 62,7 тыс. рублей).

Средний бюджет предложения на вторичном рынке в целом по РФ составляет сегодня 4,21 млн рублей при площади в 56,6 кв. м. За месяц стоимость увеличилась на 10 тыс. рублей (+0,3%), за год - на 615 тыс. (+17,1%). Средняя площадь за месяц, напротив, немного уменьшилась - на 0,5 кв. м.

Динамика средних цен кв. м в городах РФ (население 100 тыс.+)

|

|

май.20 |

апр.21 |

май.21 |

Динамика за месяц |

Динамика за год |

|

Средняя цена кв. м, тыс. р. |

62,7 |

73,8 |

74,6 |

1,1% |

18,9% |

|

Средняя стоимость квартиры в продаже, млн руб. |

3,59 |

4,20 |

4,21 |

0,3% |

17,1% |

|

Средняя площадь квартиры в продаже, кв. м |

56,3 |

57,0 |

56,6 |

-0,8% |

0,5% |

Источник: Аналитический центр Циан

2. В Сочи, Ноябрьске и городах Дальневосточного ФО вторичка дорожает быстрее всего

Средняя стоимость кв. м на вторичном рынке в Москве увеличилась по итогам мая на 0,8% - до 260,4 тыс. рублей (за год +15,7%). В городах Московской области с населением от 100 тыс. человек цена квадратного метра в среднем составляет 125,0 тыс. рублей (+1,1% за месяц и +19,0% за год). В январе 2021 года в области было 5 городов с ценами “квадрата” выше 150 тыс. рублей: Красногорск, Реутов, Долгопрудный, Одинцово, Химки. С начала года к этому списку добавились еще 2 города - Люберцы и Мытищи.

В целом по всей России сегодня насчитывается 11 городов со средней ценой кв. м от 150 тыс. рублей. Помимо перечисленных выше семи подмосковных, в список также входят Москва, Сочи, Санкт-Петербург, Южно-Сахалинск. Южно-Сахалинск преодолел рубеж только в апреле, Санкт-Петербург - в конце прошлого года, а в Сочи уже год назад средний ценник был более 150 тыс. рублей за квадратный метр. Сочи занимает второе место в рейтинге городов с самой дорогой недвижимостью на вторичном рынке (193,7 тыс. рублей за кв. м) после Москвы. На третьем месте - Реутов (183,2 тыс. рублей), а без учета городов Московской области - Санкт-Петербург (161,7 тыс. рублей), далее Южно-Сахалинск (154,8 тыс. рублей) и Владивосток (146,5 тыс. рублей).

За последние 10 лет квартиры в Сочи подорожали в 3 раза. За аналогичный период в Москве цены выросли на 60%, в городах-миллионниках - в среднем на 70%. Причина стремительного роста в дисбалансе спроса и предложения: по объему ввода многоквартирных домов Сочи замыкает первую сотню российских городов, в то время как спрос на жилье очень велик как со стороны инвесторов, так и тех, кто хочет переехать жить в более благоприятные климатические условия (особенно это проявилось при переходе населения на удаленный формат работы).

Для 71 из 146 российских городов (с численностью населения от 100 тысяч человек и объемом предложения в продаже от 100 квартир) средняя стоимость кв. м на вторичном рынке за месяц изменилась в пределах 1%. Только в 3 городах (Новомосковск, Новокуйбышевск, Орск) средняя цена снизилась (на 0,4-0,6%), в остальных 143 зафиксирован прирост.

Вторичная недвижимость в городах вне столичных агломераций выросла в цене за месяц на 1,1%, за год – на 17,1% - до 63,8 тыс. рублей. В Московском регионе темпы роста сопоставимы со среднероссийскими. В годовой динамике вторичка в Московской области дорожает сильнее, чем в регионах. В городах-миллионниках без учета Москвы и Санкт-Петербурга стоимость за месяц увеличилась на 0,8%, за год - на 16,5%. Максимальные темпы в Нижнем Новгороде, Омске, Воронеже, Перми. Вторичка в городах с численностью населения от 500 тыс. до миллиона подорожала за месяц на 0,9%, за год - на 17,0%. Наибольшее увеличение за месяц - в Махачкале, Липецке и Ижевске, за год - Томске, Иркутске, Кемерово. Темпы роста в городах 500+ тыс. меньше, чем в целом в городах вне столичных агломераций, что говорит о том, что быстрее дорожает вторичка в городах с населением 100-500 тыс. человек. Там продавцы еще менее аккуратно относятся к индексации цен. Самые высокие темпы роста за месяц в Сочи (+2,7%), Ноябрьске (2,8%) и городах Дальневосточного ФО - Петропавловск-Камчатский (3%), Чита и Южно-Сахалинск (по 2,5%). На Дальнем Востоке действует субсидированная «дальневосточная» ипотека, которая стимулирует рост цены. За год - в Чите (+36,9%), Нижнекамске (+35,1%), Улан-Удэ (+34,4%).

Средняя стоимость кв. м на вторичном рынке

|

|

Средняя цена кв. м, тыс. р. |

Динамика за месяц |

Динамика за год |

||

|

май.20 |

апр.21 |

май.21 |

|||

|

Москва |

225,1 |

258,4 |

260,4 |

0,8% |

15,7% |

|

Московская область |

99,9 |

123,6 |

125,0 |

1,1% |

19,0% |

|

Санкт-Петербург |

129,6 |

159,5 |

161,7 |

1,4% |

24,8% |

|

Города вне столичных агломераций |

54,5 |

63,1 |

63,8 |

1,1% |

17,1% |

|

в т.ч. города-миллионники |

63,0 |

72,8 |

73,4 |

0,8% |

16,5% |

|

в т.ч. города от 500 тыс. до 1 млн |

56,9 |

66,0 |

66,6 |

0,9% |

17,0% |

Источник: Аналитический центр Циан

В разрезе федеральных округов самая дорогая недвижимость на вторичном рынке – в Дальневосточном ФО (78,7 тыс. рублей за кв. м) и в Центральном ФО (77,9 тыс. рублей за кв. м). Во всех федеральных округах отмечен рост цен. Максимум (и за месяц, и за год) - в Дальневосточном ФО (это же прослеживалось и по отдельным городам), минимум - в Приволжском ФО (в месячном выражении) и в Северо-Кавказском ФО (в годовом выражении) - здесь покупательская активность ниже, чем в среднем по стране, в том числе за счет востребованности ИЖС (70% жилья вводится населением, в целом по РФ – 55%).

Динамика средней стоимости квадратного метра по федеральным округам

|

Федеральный округ |

Средняя цена кв. м, май 2020 |

Средняя цена кв. м, апрель 2020 |

Средняя цена кв. м, май 2021 |

Динамика за месяц |

Динамика за год |

|

ДФО |

78,7 |

95,6 |

97,0 |

1,5% |

23,3% |

|

ЦФО |

77,9 |

94,6 |

95,6 |

1,1% |

22,9% |

|

ЮФО |

65,9 |

74,9 |

75,9 |

1,3% |

15,2% |

|

СЗФО |

61,4 |

73,2 |

74,0 |

1,2% |

20,7% |

|

УФО |

53,5 |

59,9 |

60,5 |

1,0% |

13,3% |

|

СФО |

50,6 |

60,4 |

61,0 |

0,9% |

20,4% |

|

СКФО |

49,6 |

54,3 |

54,9 |

1,1% |

10,6% |

|

ПФО |

47,7 |

53,2 |

53,6 |

0,8% |

12,4% |

Источник: Аналитический центр Циан

3. Объем предложения растет

По подсчетам аналитиков Циан, на вторичном рынке недвижимости объем предложения в городах РФ с населением от 100 тыс. за месяц увеличился на 15,2%, за год - на 27,4%. Наибольший прирост в не самых крупных городах: Прокопьевске (+30,6%), Орске (+30,6%), Петропавловске-Камчатском (+30,4%). В Москве увеличение на 16,0%, в Санкт-Петербурге - на 19,5%.

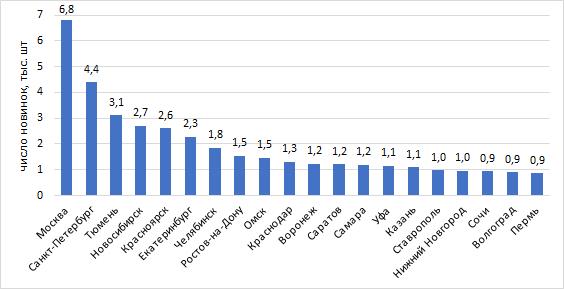

Ни в одном городе за месяц предложение не сократилось. За год отрицательная динамика в 33 городах, в том числе в крупнейших - Санкт-Петербурге (-7,7%), Краснодаре (-1,3%), Волгограде (-11,2%). Причина в сохраняющейся активности покупателей при примерно таком же объеме вывода предложений продавцами. В начале года отрицательная динамика была практически во всех городах-миллионниках, сейчас же их только 3 за счет увеличения объема нового предложения. Максимум новых объявлений на вторичном рынке в мае - в Москве (6,8 тыс. предложений), далее следуют Санкт-Петербург (по +4,4 тыс.), Новосибирск (+2,7 тыс.), Красноярск (+2,6 тыс.). В топе также Тюмень, которая не является миллионником (+3,1 тыс.).

Топ-20 городов с максимальным количеством новых объявлений на вторичном рынке в мае 2021 года

Источник: Аналитический центр Циан

4. Стоимость квадратного метра нового предложения увеличилась за месяц на 1,3%

Циан отмечает рост средней стоимости квадратного метра нового предложения. В мае 2021 года в целом по РФ средняя стоимость кв. м “новинок” вторичного рынка (объявлений, впервые опубликованных за последний месяц) составила 78,1 тыс. рублей, в апреле показатель был ниже на 1,3% (77,1 тыс. рублей). В годовой динамике (с мая 2020 года) прирост составил 24,0% (с 63 тыс. рублей).

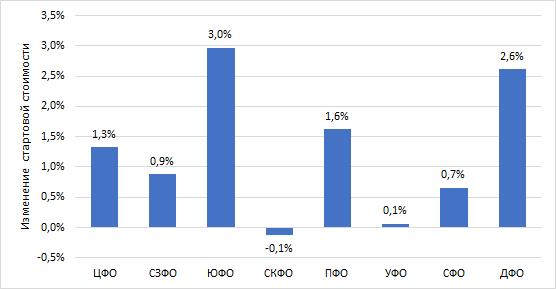

Резко увеличилась стартовая стоимость в Петропавловске-Камчатском (+15,9% по сравнению с апрелем), в Сочи (+7,5%), Калуге (+6,1%). В разрезе по федеральным округам максимальные изменения в Южном ФО (+3%) на фоне повышенного интереса к квартирам в курортных городах и в Дальневосточном ФО (+2,6%) из-за действия дальневосточной ипотеки. В Северо-Кавказском ФО стартовые цены снизились на 0,1%.

Изменение стартовой стоимости на вторичном рынке в мае 2021 года относительно апреля 2021 года

Источник: Аналитический центр Циан

«На вторичном рынке продолжается ценовая стагнация, цены за месяц увеличились лишь на 1,1%. До этого помесячная динамика была чуть более выраженной. Продавцы аккуратнее индексируют цены после рекордного роста в прошлом году, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Активность покупателей и продавцов в летний период традиционно снижается. В ближайшее время на рынке сохранится тенденция на замедление роста цен - с высокой вероятностью, они будут расти не быстрее 1 п. п. в месяц. Ожидать высоких показателей спроса также не приходится. Помимо снижающейся летом активности причинами являются планируемое повышение ставок по ипотечным кредитам и эффект высокой базы (цены находятся на максимуме). Фактором стабилизации стоимости остается рост объема предложения».

Динамика средних цен квадратного метра на вторичном рынке в мае 2021 года

|

Город |

Ср. цена кв. м, тыс. рублей |

Динамика цен за месяц |

Динамика цен за год |

Средний бюджет предложения, млн рублей |

|

Города Центрального ФО |

||||

|

Москва |

260,4 |

0,8% |

15,7% |

15,5 |

|

Тула |

82,8 |

1,3% |

22,8% |

4,61 |

|

Обнинск |

80,1 |

1,8% |

18,8% |

4,86 |

|

Белгород |

79,8 |

1,8% |

29,5% |

4,79 |

|

Владимир |

68,6 |

1,0% |

20,4% |

4,04 |

|

Воронеж |

67,8 |

1,0% |

28,4% |

3,8 |

|

Калуга |

66,7 |

0,8% |

11,0% |

3,95 |

|

Курск |

65,4 |

1,1% |

32,9% |

3,63 |

|

Ярославль |

61,5 |

0,8% |

16,3% |

3,43 |

|

Орел |

61,3 |

1,0% |

29,6% |

3,59 |

|

Тамбов |

61,1 |

1,5% |

24,4% |

3,49 |

|

Кострома |

60,5 |

1,7% |

20,3% |

3,34 |

|

Тверь |

59,8 |

1,0% |

14,3% |

3,53 |

|

Старый Оскол |

59 |

1,4% |

29,1% |

3,32 |

|

Липецк |

56,4 |

1,4% |

18,0% |

3,28 |

|

Иваново |

56,3 |

0,9% |

21,9% |

3,13 |

|

Рязань |

54,4 |

1,3% |

14,8% |

3,14 |

|

Брянск |

51,2 |

2,2% |

19,3% |

2,94 |

|

Смоленск |

49,1 |

0,6% |

10,3% |

2,81 |

|

Ковров |

48 |

1,1% |

19,7% |

2,55 |

|

Муром |

47,8 |

0,4% |

14,4% |

2,37 |

|

Новомосковск |

45,2 |

-0,4% |

9,2% |

2,37 |

|

Рыбинск |

39,5 |

1,8% |

4,8% |

1,94 |

|

Города Московской области |

||||

|

Реутов |

183,2 |

1,6% |

22,7% |

10,85 |

|

Красногорск |

176,8 |

0,8% |

20,8% |

10,76 |

|

Химки |

170,9 |

0,3% |

24,9% |

9,93 |

|

Долгопрудный |

169,6 |

1,2% |

27,2% |

9,42 |

|

Одинцово |

169,5 |

0,1% |

27,5% |

9,7 |

|

Люберцы |

156,7 |

0,0% |

27,2% |

8,18 |

|

Мытищи |

155,7 |

0,5% |

27,9% |

8,73 |

|

Королев |

134,2 |

1,8% |

28,2% |

7,34 |

|

Домодедово |

131,1 |

1,2% |

31,8% |

6,85 |

|

Балашиха |

130,9 |

1,2% |

27,0% |

7,1 |

|

Подольск |

130,1 |

1,5% |

29,6% |

6,69 |

|

Пушкино |

123,4 |

1,0% |

27,9% |

6,7 |

|

Жуковский |

116,5 |

2,2% |

21,7% |

6,52 |

|

Раменское |

112 |

2,2% |

23,9% |

6,09 |

|

Щелково |

102,9 |

1,6% |

25,2% |

5,33 |

|

Сергиев Посад |

90,1 |

1,8% |

21,3% |

5,05 |

|

Коломна |

81,3 |

1,8% |

25,5% |

4,53 |

|

Серпухов |

78,9 |

1,4% |

27,1% |

4,34 |

|

Ногинск |

74,9 |

0,8% |

17,6% |

4,01 |

|

Электросталь |

73,6 |

1,7% |

14,8% |

3,84 |

|

Орехово-Зуево |

62,9 |

1,5% |

19,4% |

2,99 |

|

Города Северо-Западного ФО |

||||

|

Санкт-Петербург |

161,7 |

1,4% |

24,8% |

10,21 |

|

Калининград |

86,8 |

1,6% |

29,9% |

5,48 |

|

Северодвинск |

82,2 |

0,7% |

18,3% |

4,5 |

|

Архангельск |

69 |

2,4% |

9,9% |

3,75 |

|

Петрозаводск |

68,4 |

0,4% |

31,3% |

3,66 |

|

Мурманск |

63,4 |

1,1% |

16,1% |

3,32 |

|

Сыктывкар |

63,2 |

1,4% |

8,6% |

3,34 |

|

Череповец |

56,9 |

0,5% |

27,9% |

3,08 |

|

Вологда |

55,3 |

1,3% |

15,2% |

3 |

|

Псков |

54,2 |

1,9% |

24,6% |

3,09 |

|

Великий Новгород |

53,6 |

1,5% |

19,6% |

3,01 |

|

Города Южного ФО |

||||

|

Сочи |

193,7 |

2,7% |

23,7% |

13,75 |

|

Севастополь |

122,3 |

1,1% |

24,4% |

7,71 |

|

Симферополь |

92,5 |

1,2% |

14,6% |

5,54 |

|

Новороссийск |

81,5 |

2,1% |

17,3% |

5,13 |

|

Краснодар |

75,4 |

0,1% |

9,3% |

4,82 |

|

Керчь |

67,1 |

1,1% |

16,7% |

3,48 |

|

Ростов-на-Дону |

66,3 |

-0,2% |

5,2% |

3,73 |

|

Волгоград |

56,7 |

1,1% |

11,0% |

3,18 |

|

Астрахань |

51,5 |

1,2% |

17,8% |

3,15 |

|

Батайск |

51,2 |

0,0% |

4,7% |

2,6 |

|

Волжский |

48,2 |

0,6% |

15,6% |

2,5 |

|

Таганрог |

42,5 |

1,0% |

6,8% |

2,27 |

|

Волгодонск |

37,3 |

0,3% |

1,9% |

2,04 |

|

Города Северо-Кавказского ФО |

||||

|

Пятигорск |

64,5 |

0,9% |

9,3% |

4,1 |

|

Махачкала |

62,8 |

1,8% |

14,6% |

4,27 |

|

Кисловодск |

61,5 |

1,5% |

12,8% |

3,61 |

|

Ставрополь |

59,7 |

1,0% |

20,6% |

3,59 |

|

Ессентуки |

54,8 |

0,4% |

7,9% |

3,54 |

|

Нальчик |

49,8 |

0,8% |

1,6% |

2,73 |

|

Владикавказ |

46,6 |

1,3% |

7,9% |

3,1 |

|

Невинномысск |

39,1 |

0,5% |

9,2% |

2,16 |

|

Города Приволжского ФО |

||||

|

Казань |

101,6 |

1,4% |

21,7% |

6,04 |

|

Нижний Новгород |

90,6 |

1,6% |

25,3% |

5,06 |

|

Уфа |

79,5 |

0,4% |

11,3% |

4,54 |

|

Самара |

67,2 |

0,4% |

11,8% |

3,81 |

|

Альметьевск |

62 |

0,3% |

10,3% |

3,55 |

|

Пенза |

61,2 |

0,8% |

20,7% |

3,28 |

|

Набережные Челны |

59,2 |

1,0% |

9,8% |

3,3 |

|

Ижевск |

59 |

1,4% |

13,0% |

3,15 |

|

Нижнекамск |

58,1 |

0,7% |

35,1% |

3,17 |

|

Чебоксары |

52,8 |

0,6% |

8,6% |

3,04 |

|

Киров |

51,9 |

1,4% |

13,3% |

2,77 |

|

Арзамас |

51,4 |

1,6% |

14,5% |

2,63 |

|

Ульяновск |

51,2 |

1,0% |

12,5% |

2,83 |

|

Саратов |

51,2 |

0,6% |

10,8% |

2,84 |

|

Оренбург |

50,4 |

1,0% |

9,6% |

2,65 |

|

Стерлитамак |

49,5 |

1,2% |

12,0% |

2,59 |

|

Октябрьский |

49,3 |

0,2% |

5,1% |

2,57 |

|

Тольятти |

48,2 |

0,8% |

12,6% |

2,65 |

|

Дзержинск |

48,1 |

1,3% |

12,4% |

2,38 |

|

Энгельс |

47,5 |

0,8% |

10,7% |

2,74 |

|

Йошкар-Ола |

46,6 |

0,2% |

7,1% |

2,72 |

|

Новокуйбышевск |

42,4 |

-0,5% |

7,3% |

2,18 |

|

Нефтекамск |

41,9 |

0,5% |

7,4% |

2,19 |

|

Новочебоксарск |

41,8 |

0,0% |

5,0% |

2,15 |

|

Нижний Тагил |

41,4 |

0,2% |

6,4% |

2,12 |

|

Воткинск |

40,3 |

1,0% |

4,4% |

2,01 |

|

Балаково |

38,9 |

1,0% |

9,0% |

2,04 |

|

Димитровград |

37,8 |

0,0% |

3,3% |

1,9 |

|

Орск |

35 |

-0,6% |

3,9% |

1,97 |

|

Города Уральского ФО |

||||

|

Нефтеюганск |

96 |

0,6% |

15,0% |

5,33 |

|

Сургут |

93,6 |

1,1% |

18,8% |

5,61 |

|

Екатеринбург |

83,1 |

0,8% |

14,1% |

4,94 |

|

Тюмень |

81,2 |

1,0% |

17,5% |

5,24 |

|

Нижневартовск |

69,9 |

0,6% |

12,7% |

4,22 |

|

Ноябрьск |

67,1 |

2,8% |

21,1% |

3,68 |

|

Пермь |

64,9 |

1,6% |

10,2% |

3,51 |

|

Челябинск |

46,4 |

1,3% |

11,0% |

2,68 |

|

Курган |

45,5 |

0,4% |

10,4% |

2,42 |

|

Первоуральск |

42,6 |

1,7% |

6,2% |

2,26 |

|

Магнитогорск |

40,4 |

1,3% |

13,5% |

2,19 |

|

Каменск-Уральский |

40,4 |

0,2% |

8,6% |

1,98 |

|

Миасс |

39,1 |

0,8% |

7,7% |

2,1 |

|

Копейск |

37,4 |

0,8% |

4,5% |

1,87 |

|

Города Сибирского ФО |

||||

|

Иркутск |

90,5 |

0,7% |

24,1% |

5,24 |

|

Новосибирск |

85,3 |

0,6% |

15,7% |

4,91 |

|

Красноярск |

77,3 |

0,9% |

20,2% |

4,51 |

|

Томск |

76,7 |

0,8% |

24,3% |

4,26 |

|

Омск |

64,6 |

1,3% |

32,4% |

3,46 |

|

Барнаул |

63,9 |

0,6% |

22,2% |

3,44 |

|

Абакан |

63 |

1,3% |

17,5% |

3,79 |

|

Кемерово |

62,9 |

1,0% |

23,1% |

3,66 |

|

Новокузнецк |

55,7 |

1,3% |

22,4% |

3,11 |

|

Братск |

55,7 |

2,0% |

21,4% |

2,74 |

|

Ангарск |

54,1 |

0,7% |

17,6% |

2,88 |

|

Норильск |

48,5 |

0,6% |

28,0% |

2,61 |

|

Ачинск |

48,3 |

1,0% |

19,3% |

2,56 |

|

Северск |

45,7 |

0,7% |

8,3% |

2,59 |

|

Бийск |

43,7 |

1,2% |

16,8% |

2,32 |

|

Прокопьевск |

39,6 |

1,0% |

8,5% |

2,16 |

|

Города Дальневосточного ФО |

||||

|

Южно-Сахалинск |

154,8 |

2,5% |

31,5% |

8,66 |

|

Владивосток |

146,5 |

1,0% |

16,0% |

8,17 |

|

Артем |

103,5 |

0,3% |

19,5% |

5,21 |

|

Хабаровск |

103,2 |

0,1% |

19,4% |

5,53 |

|

Благовещенск |

100,9 |

1,4% |

26,8% |

5,73 |

|

Якутск |

100,6 |

2,1% |

17,8% |

6,33 |

|

Петропавловск-Камчатский |

86,7 |

3,0% |

33,2% |

4,37 |

|

Чита |

77,2 |

2,5% |

36,9% |

4,43 |

|

Улан-Удэ |

76,6 |

1,3% |

34,4% |

3,97 |

|

Находка |

69,7 |

1,0% |

15,4% |

3,67 |

|

Комсомольск-на-Амуре |

47,1 |

0,6% |

6,3% |

2,44 |

В I квартале 2021 года в Новой Москве 30% всех проданных площадей пришлись на долю только одного девелопера – группы компаний «А101», подсчитали аналитики «Метриум». Между тем в Новой Москве работают более 20 застройщиков, которые за первые три месяца 2021 года реализовали 325 тыс. кв.м. жилья по договорам долевого участия и выручили порядка 54 млрд рублей.

Около 80% договоров долевого участия (ДДУ) в I квартале 2021 года в Новой Москве заключили с покупателями всего пять застройщиков, работающих на местном рынке новостроек, по данным «Метриум». Девелоперы суммарно выручили с начала этого года 54,3 млрд рублей, заключив с дольщиками 6,8 тыс. договоров участия в строительстве 325 тыс. кв.м жилья.

Наиболее успешные показатели у группы «А101», которая реализовала 99,2 тыс. кв.м. за три месяца, что равно 30% от общей площади проданного жилья за три месяца в Новой Москве. Всего девелопер заключил более 2 тыс. договоров долевого участия, выручив порядка 17,7 млрд рублей в Новой Москве. Самыми успешными проектами «А101» в I квартале стали ЖК «Испанские кварталы», «Скандинавия», «Белые ночи» и «Прокшино», которые вошли в топ-15 самых продаваемых новостроек Новой Москвы по версии «Метриум».

«Результат отражает степень востребованности качественных проектов с разнообразной визуальной средой и живой инфраструктурой, – поясняет Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК«Скандинавия», «Испанские кварталы», «Москва А101», «Белые ночи», «Прокшино»). – Мы используем особенности рельефа для создания интересных общественных пространств, привлекаем в свои проекты операторов востребованных сервисов, создаём точки притяжения для работы и отдыха. Кроме того, важным было сохранить разнообразие продукта для основной целевой аудитории. Порядка 55% предложения у нас приходится на двух- и трехкомнатные квартиры различной площади, чтобы семьи с детьми могли выбрать подходящий вариант, исходя из своих возможностей».

На вторую строчку опустился предыдущий лидер рейтинга – группа компаний «ПИК». Крупнейший федеральный застройщик продал в I квартале 70,9 тыс. кв.м, то есть около 22% от общей реализованной новомосковскими застройщиками площади. Покупатели заключили с девелопером почти 1,4 тыс. ДДУ на сумму 11 млрд рублей. Самыми востребованными новостройками группы «ПИК» стали ЖК «Саларьево Парк», «Бунинские луга» и «Середневский лес».

На третьей позиции – «Инвесттраст». За квартал застройщик нашел покупателей для 34,4 тыс. кв.м. жилья, что составило 11% от общей реализованной новомосковскими застройщиками площади. «Инвесттраст» заключил более 740 ДДУ и заработал 4,8 млрд рублей. Все это стало возможным благодаря успешным продажам в единственном, но масштабном проекте Новые Ватутинки (микрорайоны Центральный и Десна), который стал самым продаваемым в I квартале 2021 года в Новой Москве.

Рейтинг самых успешных девелоперов Новой Москвы в I квартале 2021 года*

|

|

|

Девелопер |

Продано площадей, тыс. кв.м |

Количество заключенных ДДУ, ед. |

Выручено денег, млрд руб.** |

Доля рынка по проданной площади |

|

1 |

▲ |

А101 |

99,2 |

2 056 |

17,7 |

30% |

|

2 |

▼ |

ГК ПИК |

70,9 |

1 393 |

11,0 |

22% |

|

3 |

▲ |

Инвесттраст |

34,4 |

742 |

4,8 |

11% |

|

4 |

▬ |

ГК Самолет |

30,4 |

699 |

5,1 |

9% |

|

5 |

▼ |

ГК Абсолют |

27,7 |

441 |

4,8 |

9% |

|

6 |

▲ |

Центр-Инвест |

13,0 |

318 |

2,3 |

4% |

|

7 |

▼ |

LEXION Development |

12,6 |

253 |

2,4 |

4% |

|

8 |

▼ |

ГК МИЦ |

12,0 |

335 |

2,1 |

4% |

|

9 |

▲ |

PPF Real Estate Russia |

5,6 |

111 |

1,1 |

2% |

|

10 |

▼ |

Sezar Group |

4,6 |

70 |

0,9 |

1% |

* По площади зарегистрированных ДДУ на имя физических лиц, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

** Экспертная оценка

Источник: «Метриум»

«Примечательно, что проекты лидирующего по продажам девелопера нельзя отнести к наиболее доступным в ценовом отношении, – отмечает Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – И тем не менее, это не мешает застройщику поставить внушительный рекорд продаж, реализовав почти треть всех площадей в регионе за прошедший квартал. Это говорит о том, что несмотря на повышение цен, которое в Новой Москве было очень заметным, покупатели по-прежнему делают выбор в пользу качественного жилья с развитой транспортной инфраструктурой, автономного и современного городского пространства, которое создается именно в крупных комплексах в Новой Москве. Вся инфраструктура – от образовательных комплексов и магазинов на первых этажах до коворокингов и благоустроенных территорий – часть проектов этого девелопера, которая привлекает покупателей и инвесторов».

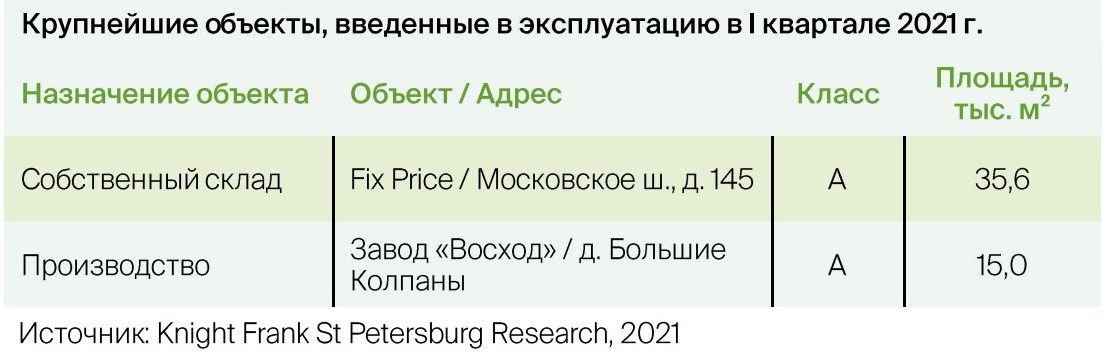

По итогам I квартала 2021 г. было введено в эксплуатацию 54,1 тыс. м² качественной складской недвижимости, что в 4,5 раза превышает объём ввода за аналогичный период прошлого года. Значительное увеличение показателя связано с эффектом низкой базы (минимальный объём в I квартале 2020 г.). Доля объектов, построенных для собственных нужд компаний, составила 95% от общего объёма ввода. Крупнейшим стал складской комплекс Fix Price, построенный на территории «PNK Парк Шушары-3», общей площадью 35,6 тыс. м².

Текущая стабильно высокая востребованность в складских площадях, а также темпы строительства (с учетом переноса ввода объектов с 2020 г.) дают основание полагать, что годовые объёмы ввода будут на уровне итогов 2020 г. (около 300 тыc. м²)

С большой долей вероятности можно предположить, что замедлится темп строительства в сегменте спекулятивного строительства – совокупный запланированный ввод на 22% ниже итогов 2020 г. При этом в структуре будущего спекулятивного складского предложения около 80% площадей уже заняты. Это подтверждает тенденцию последних нескольких лет, когда девелоперы не торопятся выводить объекты на рынок без якорного арендатора.

Необходимо отметить постепенное, но стабильное развитие качественных производственных комплексов, как небольших по площади (3-5 тыс. м²), так и крупных индустриальных площадок.

Илья Князев, руководитель отдела индустриальной, складской недвижимости Knight Frank St Petersburg: «Текущая ситуация на рынке, когда вакансия падает ниже 2%, а спрос остается стабильно высоким, открывает перспективы для нового девелопмента. Единственным стоп-фактором этому является растущая стоимость строительства. В очередной раз можно отметить, что отсутствие складских блоков более 10 тыс. м² подталкивает арендаторов рассматривать формат build-to-suit».

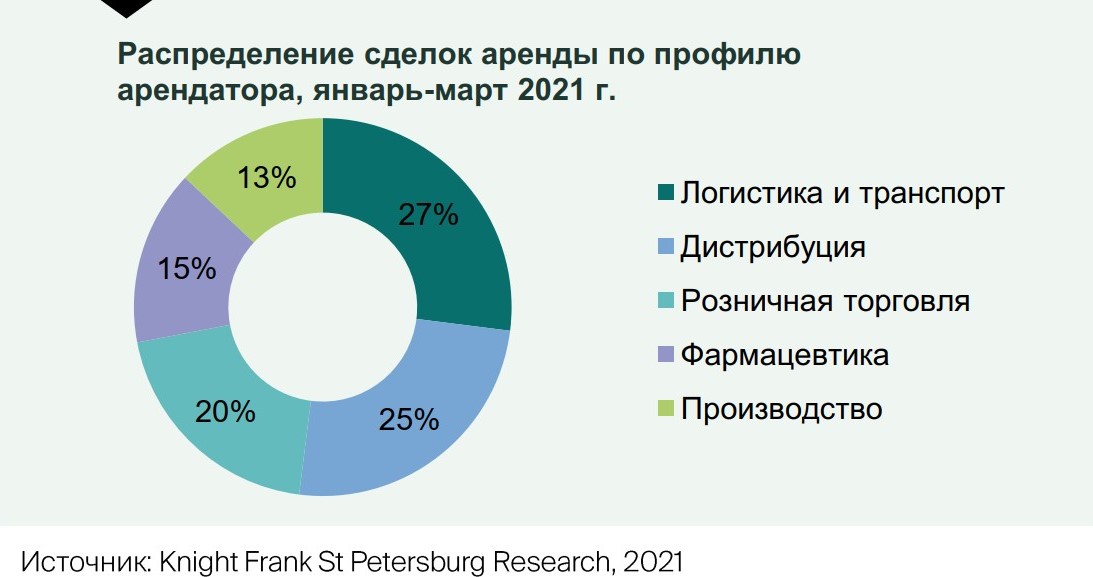

За первые три месяца 2021 г. было введено около 26,2 тыс. м² производств. Крупнейшим стал завод по производству безалкогольных напитков «Восход» - 15,0 тыс. м², расположенный в Гатчинском районе области. Объём сделок аренды со складами класса А и B по итогам I квартала 2021 г. составил около 75 тыс. м², это на 26% ниже аналогичного показателя за 2020 г., однако стоит отметить, что более половины заключенных тогда сделок пришлось на формат built-to-suit. Наиболее активными арендаторами складов в I квартале 2021 г. стали логистические и дистрибьюторские компании – 27% и 25% соответственно.

В связи с высоким интересом арендаторов и девелоперов на складском рынке итоговые показатели спроса в 2021 г. сохранятся на стабильно высоком уровне, однако могут оказаться ниже показателя 2020 г. примерно на 20–25% (300–340 тыс. м²) в связи с ограниченным предложением свободных площадей.

По итогам марта 2021 г. суммарная площадь свободных помещений снизилась более чем в два раза в сравнении с декабрем 2020 г. и достигла 65,1 тыс. м² (класс А – 36,1 тыс. м², класс В – 29,0 тыс. м²). Таким образом, доля вакантных площадей по итогам марта 2021 г. составила: в классе А –1,3%, в классе В – 2,1%, снизившись за январь-март 2021 г. на 2,2 и 0,8 п. п. соответственно.

В течение 2021 г. будут наблюдаться разнонаправленные тенденции по изменению доли вакантных площадей в диапазоне 0,5–1,0 п. п. в зависимости от появления на рынке предложения и его последующего поглощения. Данная динамика окажет влияние на запрашиваемые арендные ставки на качественные складские помещения.

По итогам марта 2021 г. средняя запрашиваемая ставка аренды на сухой склад класса A увеличилась на 2%, достигнув 576 руб./м2/мес.*, в классе B – 439 руб./м2/мес.*, уменьшилась на 5% в сравнении с итогами 2020 г.