Аналитики «ЕКТА Менеджмент» изучили судьбу 110 закрытых заводов Москвы

90 предприятий были закрыты не в 90-е, а дожили до нулевых и 2010-х, всего 23% из них были перенесены, а на территории более половины из них теперь построено жилье.

«Изменения в московской промышленности – популярная тема для дискуссий, – говорит Екатерина Наумова, основатель и CEO компании «ЕКТА Менеджмент», – Кто-то доволен тем, что предприятия выносят за пределы Москвы, кто-то против, потому что таким образом сокращается количество рабочих мест в городе. Когда мы наткнулись на длинный перечень закрытых предприятий, собранный москвичами в одной из групп о жизни в Москве в Фейсбуке, мы проверили их данные и историю, чтобы ответить на несколько важных вопросов, которые ставили перед собой. Получившимися результатами мы решили поделиться с широкой общественностью».

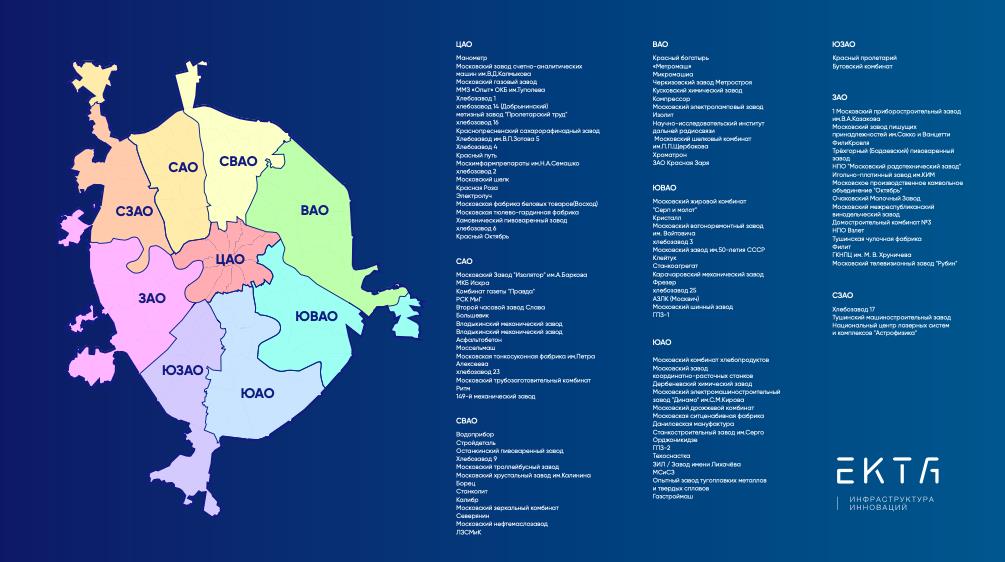

По данным Правительства города Москвы, промзоны занимают порядка 18,8 тысяч га только в границах «старой» Москвы. Исследование «ЕКТА Менеджмент» коснулось 110 предприятий, данные по площади найдены в открытых источниках по 70 из них. Общая территория этих предприятий составляет более 1,9 тысяч га – то есть, исследование проведено на основе информации о предприятиях, занимающих более 10 % территорий московских промзон.

Всего 23 % предприятий были перенесены в другие места и продолжили работу

В этом отношении показатели по округам Москвы получились разными. Так, из 22 заводов ЦАО информация о переносе производств есть всего по 5 объектам, в САО из 15 перенесено также 5, из 13 заводов в СВАО отследить дальнейшую судьбу получилось лишь у 4, а в ВАО из 12, судя по открытым источникам, возобновил работу в другом месте всего 1.

«Отследить судьбу промышленных предприятий чаще всего очень и очень сложно, – уточняет Екатерина Наумова. – Где-то распустили людей, оборудование было распродано, а коммуникации перераспределены на другие объекты; где-то оборудование было расхищено и списано, а где-то заброшенные цеха, невостребованные оборудование и инженерные коммуникации по-прежнему простаивают и ждут решения своей судьбы. Все эти процессы обычно происходят вне публичного поля, к ним не привлекают внимания, в отличие от новых девелоперских проектов. И даже если в каком-то случае произошла релокация производства, далеко не факт, что оно перезапустилось в том же формате и объемах. Чаще всего для того, чтобы увидеть реальную картину, нужен существенный аудит. Таким образом, сколько из этих 23 % перенесенных предприятий реально сохранили свои ресурсы и стали эффективно работать – нам неизвестно».

На территориях 55 % московских заводов построено жилье

Из 110 заводов, которые рассматривали аналитики «ЕКТА Менеджмент», жилье и апартаменты появились на территории 60 – около 55 %. При этом в ЦАО жилая застройка есть лишь на территории 10 предприятий из 22, попавших в исследование (45 %), остальные были реорганизованы под бизнес-центры, креативные пространства. В САО жилье появилось на территории 11 из 15 предприятий (73 %), в СВАО – 6 из 13 (46 %), в ВАО – 7 из 12 (58 %), в ЮАО – 8 из 14 (57 %).

«Надо отметить, что многие промзоны, на которых располагались ныне закрытые предприятия, еще не попали под реновацию, – комментирует Екатерина Наумова. – Соответственно, сейчас там, где расположены старые производственные корпуса, которые сдаются в аренду в том же состоянии, жилые объекты еще могут появиться позднее. Однако, пока следует констатировать: под жилье уже отдано более половины территорий старых московских заводов».

Большинство предприятий прекратили свою работу только в 2010-х годах.

Вопреки расхожему мнению, что самым губительным периодом для московской промышленности были 90-е годы прошлого века, абсолютное большинство предприятий работали до 2010-х годов – 50 заводов, в «нулевых» свою работу полностью прекратили 40 из 110 исследуемых предприятий. А в 90-е было закрыто всего 4 из 110 предприятий.

«Советские предприятия, история многих из которых уходит еще в дореволюционное прошлое Москвы – это очень жизнеспособные, ресурсные объекты, – подводит итог Екатерина Наумова. – Многие из них, как мы видим, долго боролись за жизнь. Конечно, мы понимаем, что некоторые предприятия дожили до наших времен уже чисто номинально – на их территории сдавались в аренду площади начинающим предпринимателям, организовывались первые кооперативы.

К сожалению, в процессе изменений значительно растерялся ценнейший кадровый ресурс московской промышленности. У многих сотрудников закрытых предприятий не было возможности получить достойную работу рядом с домом в новых условиях, в результате люди были вынуждены сменить род деятельности. Будем надеяться, что в новой реальности, благодаря проектам комплексного развития территорий и балансу жилой и общественно-деловой застройки, получится возродить кадровый потенциал».

За 2020 год объём просроченных платежей по ипотечным кредитам вырос на 7% или на 4,95 млрд рублей, превысив 77,5 млрд рублей. По ипотеке на первичном рынке жилья динамика прироста превысила показатели всех последних лет ведения статистики, на 19% или 1,09 млрд рублей. К таким выводам пришли в коллекторском агентстве «Долговой Консультант» после изучения данных ЦБ РФ.

По доле просроченных кредитов в текущей задолженности, 2020 год может показаться успешным: доля проблемной задолженности сократилась за 12 месяцев с 1,1% на январь до 0,9% к концу декабря. Абсолютные цифры показали ускоряющийся рост, на 4447 млн рублей, в том числе 1086 млн по ипотеке на строящееся жилье. Доля просроченных кредитов под залог ДДУ (договоров долевого участия) в общем объёме проблемной ипотеки выросла на 1 п.п., с 8% до 9%.

«Цифры по просроченной задолженности не учитывают заемщиков, впервые столкнувшихся с проблемами в обслуживании долга в IV квартале 2020 года. Также в статистику не полностью попали заемщики, которые воспользовались кредитными каникулами, но льготного периода которым не хватило для восстановления платежеспособности. По этим причинам мы прогнозируем увеличение объема просроченной задолженности уже в I квартале 2021 года», — отмечает Денис Аксёнов, генеральный директор коллекторского агентства «Долговой Консультант».

Таблица 1. Регионы-лидеры по темпам прироста просроченной ипотечной задолженности.

|

Регион |

Просроченная ипотечная задолженность, млн руб. |

Изменение с 01.01.2020 г. по 01.01.2021 г. |

|

Калининградская область |

1971 |

471,3% |

|

Чукотский автономный округ |

13 |

225,0% |

|

Севастополь |

31 |

138,5% |

|

Чеченская Республика |

251 |

73,1% |

|

Кабардино-Балкарская Республика |

251 |

60,9% |

|

Магаданская область |

69 |

46,8% |

|

Республика Северная Осетия - Алания |

659 |

40,2% |

|

Чувашская Республика - Чувашия |

460 |

37,3% |

|

Республика Адыгея (Адыгея) |

229 |

33,9% |

|

Ярославская область |

582 |

31,1% |

|

Республика Саха (Якутия) |

985 |

29,4% |

|

Тамбовская область |

180 |

26,8% |

|

Республика Крым |

53 |

26,2% |

|

Ивановская область |

293 |

23,6% |

|

Республика Башкортостан |

1619 |

22,8% |

Источник: ЦБ РФ, КА «Долговой Консультант». Полная версия таблицы в региональном разрезе доступна по ссылке.

В категорию просроченных кредиты попадают после того, когда банки перестают получать по ним платежи более трёх месяцев. Как правило, после этого момента заёмщики полностью перестают обслуживать задолженность, восстановить платежеспособность удаётся не более четверти из них.

Максимальный прирост просроченной ипотечной задолженности произошёл на территории Калининградской области (в 5,7 раз, до 1,97 млрд рублей) и Севастополе (в 2,4 раза, до 31 млн). Наибольший темп прироста ипотеки на первичном рынке зафиксирован в Республике Крым (в 6 раз), Ивановской (2,9 раза) и Астраханской (2,6 раза).

В регионах, прямо обозначенных ЦБ РФ как сформировавших наибольший спрос на льготную ипотеку из-за большой доли инвестиционных кредитов на строящееся жилье, темпы роста просроченной задолженности по ДДУ находятся ниже средних: в Москве объём проблемных долгов по ипотеке вырос на 39%, Московской области на 22%, в Санкт-Петербурге — на 2%.

Таблица 2. Регионы-лидеры по темпам прироста просроченной ипотечной задолженности.

|

Регион |

Просроченная ипотечная задолженность на строящееся жилье, млн руб. |

Изменение с 01.01.2020 г. по 01.01.2021 г. |

|

Республика Крым |

6 |

500,0% |

|

Ивановская область |

38 |

192,3% |

|

Астраханская область |

34 |

161,5% |

|

Республика Калмыкия |

9 |

125,0% |

|

Севастополь |

6 |

100,0% |

|

Республика Коми |

20 |

100,0% |

|

Удмуртская Республика |

13 |

85,7% |

|

Приморский край |

26 |

85,7% |

|

Тверская область |

51 |

82,1% |

|

Ленинградская область |

121 |

80,6% |

|

Кабардино-Балкарская Республика |

12 |

71,4% |

|

Ставропольский край |

103 |

66,1% |

|

Республика Карелия |

13 |

62,5% |

|

Ярославская область |

101 |

55,4% |

|

Калининградская область |

26 |

52,9% |

Источник: ЦБ РФ, КА «Долговой Консультант». Полная версия таблицы в региональном разрезе доступна по ссылке.

«Год был сложным для заёмщиков и кредиторов, падение доходов из-за коронавирусных ограничений ускорили процесс появления новых проблемных должников, введение кредитных каникул сгладило возможный весенний пик взлёта неплатежей, перераспределив его на осень и зимние месяцы, а льготная ипотека показала, что банкам нужно сбалансированно подходить к выдаче кредитов на строящуюся недвижимость, так как именно этот сегмент наиболее подвержен росту неплатежей по причине повышенной финансовой нагрузки на семейный бюджет заемщиков на период строительства», — прокомментировал Денис Аксёнов.

Объём просроченной задолженности по итогам года мог быть чуть больше, если бы не сформировавшаяся тенденция, когда должники для погашения задолженности сами выходят с инициативой о продаже объектов залога. Косвенно данный факт подтверждает и снижение количества квартир, выставленных на публичные торги судебными приставами в 2020 году (подробнее см. в исследовании “Жильё на распродаже: выставленная на торги недвижимость упала в цене”).

«Рост цен на недвижимость сделал жилье менее доступным, однако помог должникам-ипотечникам, ведь увеличение цены квадратного метра для них стало преимуществом, так как после продажи квартиры по рыночной цене появилась возможность вернуть первоначальные вложения в виде живых денег», — отметил Денис Аксёнов.

В 2020 году 57% от общего числа проданных площадей в Новой Москве реализовали три крупнейших застройщика на местном рынке, подсчитали эксперты «Метриум». Эти девелоперы продали 616 тыс. кв.м., что тем не менее ненамного больше, чем в 2019 году. Суммарная выручка десяти крупнейших новомосковских застройщиком между тем составила почти 150 млрд рублей.

В 2020 году в Новой Москве застройщики заключили с покупателями жилья 22,2 тыс. договоров участия в долевом строительстве на сумму 158,5 млрд рублей. Площадь проданных лотов составила 1,1 млн кв.м. По сравнению с показателями 2019 года число ДДУ сократилось на 6%, а суммарная проданная площадь – на 5%. Однако по объему общей выручки за счет повышения цен девелоперы получили на 12% больше средств.

На первое место по суммарной проданной площади в 2020 году вышла группа компаний «ПИК», которая реализовала 275,8 тыс. кв.м, что на 13% больше, чем в 2019 году. За год доля ПИК в продажах в Новой Москве выросла с 22% до 25%. Всего компания заключила с клиентами почти 5,5 тыс. ДДУ и заработала 39,6 млрд рублей.

На втором месте лидер позапрошлого года – ГК «А101». В 2020 году компания реализовала 209,4 тыс. кв.м, что на 21% меньше, чем в 2019 году. Соответственно, доля рынка сократилась с 23% до 20%. Тем не менее, отмечают эксперты «Метриум», ГК «А101» сохраняет большой разрыв с другими игроками местного рынка. Всего было реализовано 3,7 тыс. квартир, а суммарная выручка достигла 31 млрд рублей.

«В 2020 году на продажи повлияла пандемия коронавируса, – поясняет Анна Боим, коммерческий директор ГК «А101» (девелопер ЖК «Скандинавия», «Испанские кварталы», «Москва А101», «Белые ночи», «Прокшино»). – Поэтому в первую половину года девелоперы в основном не спешили выводить на рынок большие объемы предложения. Благодаря льготной ипотеке спрос начал расти уже в мае, однако из-за возникшего дефицита предложения цены на жилье в локации выросли примерно на 35%, хотя в предыдущие годы росли примерно на 15% в год. Тем не менее, для рынка новостроек в Новой Москве год был успешным. В частности, мы открыли продажи в новом ЖК «Прокшино», который показал высокую востребованность у покупателей».

На третьей позиции – ГК «Абсолют». В 2020 году эта компания реализовала в Новой Москве 131,2 тыс. квадратных метров, что на 26% больше, чем в 2019 году. Доля рынка ГК «Абсолют» существенно возросла с 8,9% до 12%. Дольщики заключили с этим девелопером 2,2 тыс. ДДУ и внесли на строительство объектов около 19,1 млрд рублей.

Рейтинг самых успешных девелоперов Новой Москвы в 2020 году*

|

|

|

Девелопер |

Продано площадей в 2019., тыс. кв.м |

Продано площадей в 2020, тыс. кв.м |

Динамика, % |

Количество заключенных ДДУ в 2020, тыс. ед. |

Выручено денег в 2020, млрд руб.** |

Доля рынка по проданной площади |

|

1 |

▲ |

ГК ПИК |

244,5 |

275,8 |

13% |

5,5 |

39,6 |

25% |

|

2 |

▼ |

А101 Девелопмент |

265,7 |

209,4 |

-21% |

3,7 |

31,0 |

20% |

|

3 |

▲ |

ГК Абсолют |

104,0 |

131,2 |

26% |

2,2 |

19,1 |

12% |

|

4 |

▲ |

ГК Самолет |

58,3 |

109,7 |

88% |

2,6 |

14,8 |

9% |

|

5 |

▬ |

Инвесттраст |

70,2 |

105,0 |

50% |

2,4 |

13,3 |

8% |

|

6 |

▲ |

LEXION Development |

44,6 |

97,2 |

в 2,2 раза |

1,9 |

14,2 |

9% |

|

7 |

▼ |

ГК МИЦ |

147,6 |

59,4 |

-60% |

1,5 |

8,5 |

5% |

|

8 |

▲ |

Sezar Group |

7,9 |

22,0 |

в 2,8 раза |

0,4 |

3,7 |

2% |

|

9 |

▲ |

Группа Аквилон |

13,3 |

19,3 |

45% |

0,4 |

3,1 |

2% |

|

10 |

▼ |

ГК Гранель |

56,1 |

18,1 |

-68% |

0,3 |

2,5 |

2% |

*Без учета сделок с юридическими лицами и физлицами, заключивших более трех ДДУ

** Экспертная оценка

Источник: «Метриум»

«В отличие от “старой” Москвы, где мы наблюдаем нарастающую монополизацию рынка, в Новой Москве этот процесс протекает медленно, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Как и в прошлом году, доля трех лидирующих по продажам застройщиков в сумме реализованной площади осталась на уровне 57%. Вместе с тем в целом это более высокая степень консолидации, чем в Москве, где три лидирующих застройщика контролируют менее 37% спроса. Однако есть надежда на изменение ситуации: в 2020 году на рынок ТиНАО вышли новые игроки с нестандартным продуктом, к примеру, группа “Родина” с проектом культурно-образовательного кластера Russian Design District или PPF с ЖК бизнес-класса homecity. Такие компании вполне могут в долгосрочной перспективе изменить расстановку сил в новомосковском девелопменте».