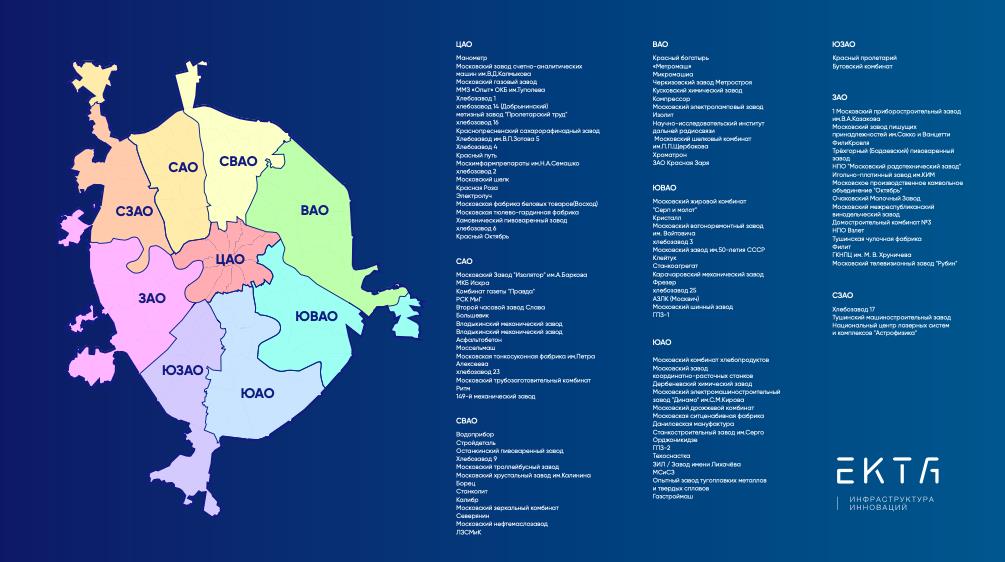

Аналитики «ЕКТА Менеджмент» изучили судьбу 110 закрытых заводов Москвы

90 предприятий были закрыты не в 90-е, а дожили до нулевых и 2010-х, всего 23% из них были перенесены, а на территории более половины из них теперь построено жилье.

«Изменения в московской промышленности – популярная тема для дискуссий, – говорит Екатерина Наумова, основатель и CEO компании «ЕКТА Менеджмент», – Кто-то доволен тем, что предприятия выносят за пределы Москвы, кто-то против, потому что таким образом сокращается количество рабочих мест в городе. Когда мы наткнулись на длинный перечень закрытых предприятий, собранный москвичами в одной из групп о жизни в Москве в Фейсбуке, мы проверили их данные и историю, чтобы ответить на несколько важных вопросов, которые ставили перед собой. Получившимися результатами мы решили поделиться с широкой общественностью».

По данным Правительства города Москвы, промзоны занимают порядка 18,8 тысяч га только в границах «старой» Москвы. Исследование «ЕКТА Менеджмент» коснулось 110 предприятий, данные по площади найдены в открытых источниках по 70 из них. Общая территория этих предприятий составляет более 1,9 тысяч га – то есть, исследование проведено на основе информации о предприятиях, занимающих более 10 % территорий московских промзон.

Всего 23 % предприятий были перенесены в другие места и продолжили работу

В этом отношении показатели по округам Москвы получились разными. Так, из 22 заводов ЦАО информация о переносе производств есть всего по 5 объектам, в САО из 15 перенесено также 5, из 13 заводов в СВАО отследить дальнейшую судьбу получилось лишь у 4, а в ВАО из 12, судя по открытым источникам, возобновил работу в другом месте всего 1.

«Отследить судьбу промышленных предприятий чаще всего очень и очень сложно, – уточняет Екатерина Наумова. – Где-то распустили людей, оборудование было распродано, а коммуникации перераспределены на другие объекты; где-то оборудование было расхищено и списано, а где-то заброшенные цеха, невостребованные оборудование и инженерные коммуникации по-прежнему простаивают и ждут решения своей судьбы. Все эти процессы обычно происходят вне публичного поля, к ним не привлекают внимания, в отличие от новых девелоперских проектов. И даже если в каком-то случае произошла релокация производства, далеко не факт, что оно перезапустилось в том же формате и объемах. Чаще всего для того, чтобы увидеть реальную картину, нужен существенный аудит. Таким образом, сколько из этих 23 % перенесенных предприятий реально сохранили свои ресурсы и стали эффективно работать – нам неизвестно».

На территориях 55 % московских заводов построено жилье

Из 110 заводов, которые рассматривали аналитики «ЕКТА Менеджмент», жилье и апартаменты появились на территории 60 – около 55 %. При этом в ЦАО жилая застройка есть лишь на территории 10 предприятий из 22, попавших в исследование (45 %), остальные были реорганизованы под бизнес-центры, креативные пространства. В САО жилье появилось на территории 11 из 15 предприятий (73 %), в СВАО – 6 из 13 (46 %), в ВАО – 7 из 12 (58 %), в ЮАО – 8 из 14 (57 %).

«Надо отметить, что многие промзоны, на которых располагались ныне закрытые предприятия, еще не попали под реновацию, – комментирует Екатерина Наумова. – Соответственно, сейчас там, где расположены старые производственные корпуса, которые сдаются в аренду в том же состоянии, жилые объекты еще могут появиться позднее. Однако, пока следует констатировать: под жилье уже отдано более половины территорий старых московских заводов».

Большинство предприятий прекратили свою работу только в 2010-х годах.

Вопреки расхожему мнению, что самым губительным периодом для московской промышленности были 90-е годы прошлого века, абсолютное большинство предприятий работали до 2010-х годов – 50 заводов, в «нулевых» свою работу полностью прекратили 40 из 110 исследуемых предприятий. А в 90-е было закрыто всего 4 из 110 предприятий.

«Советские предприятия, история многих из которых уходит еще в дореволюционное прошлое Москвы – это очень жизнеспособные, ресурсные объекты, – подводит итог Екатерина Наумова. – Многие из них, как мы видим, долго боролись за жизнь. Конечно, мы понимаем, что некоторые предприятия дожили до наших времен уже чисто номинально – на их территории сдавались в аренду площади начинающим предпринимателям, организовывались первые кооперативы.

К сожалению, в процессе изменений значительно растерялся ценнейший кадровый ресурс московской промышленности. У многих сотрудников закрытых предприятий не было возможности получить достойную работу рядом с домом в новых условиях, в результате люди были вынуждены сменить род деятельности. Будем надеяться, что в новой реальности, благодаря проектам комплексного развития территорий и балансу жилой и общественно-деловой застройки, получится возродить кадровый потенциал».

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек массового сегмента. Объем предложения сократился на 16,1%. Средняя цена квадратного метра выросла +18,7% и составила 207 510 руб.

По данным «Метриум», по итогам 2020 года на рынке новостроек массового сегмента г. Москвы в реализации находились 89 проектов с общим объемом предложения около 14 140[1] квартир, суммарная площадь лотов составила 776 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 16,1%, а продаваемая площадь уменьшилась на 20,6%.

Новые проекты на первичном рынке жилья массового сегмента в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

Holland park |

ГК "ПИК" |

СЗАО |

1 кв. 2020 |

|

2 |

Волжский парк |

ГК "ПИК" |

ЮВАО |

1 кв. 2020 |

|

3 |

Светлый мир «Станция «Л»… |

Seven Suns Development |

ЮВАО |

2 кв. 2020 |

|

4 |

MySpace на Фестивальной |

MySpace Development |

САО |

2 кв. 2020 |

|

5 |

Соседи 21/19 |

Специализированный застройщик «ЖК 2/1» |

ЮВАО |

2 кв. 2020 |

|

6 |

Амурский парк |

ГК "ПИК" |

ВАО |

3 кв. 2020 |

|

7 |

Вдохновение |

СЗ Стройвос |

ВАО |

3 кв. 2020 |

|

8 |

Большая Очаковская 2 |

ГК "ПИК" |

ЗАО |

3 кв. 2020 |

|

9 |

Митинский леc |

ГК "ПИК" |

СЗАО |

3 кв. 2020 |

|

10 |

Аквилон Митино |

Группа "Аквилон" |

СЗАО |

3 кв. 2020 |

|

11 |

Красноказарменная 15 |

ГК "ПИК" |

ЮВАО |

3 кв. 2020 |

|

12 |

Н 74 |

Патек Групп |

ЮВАО |

3 кв. 2020 |

|

13 |

Каширка.Like |

СЗ «ОПТИМУМ-ИНВЕСТ» |

ЮАО |

3 кв. 2020 |

|

14 |

Большая Академическая 85 |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

15 |

Бусиновский парк |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

16 |

Расцветай в Люблино |

ГК Расцветай |

ЮВАО |

3 кв. 2020 |

|

17 |

Руставели 14 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

18 |

Сигнальный 16 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

19 |

PROFIT |

Гранель |

ЮВАО |

3 кв. 2020 |

|

20 |

Кронштадтский 9 |

ГК "ПИК" |

САО |

4 кв. 2020 |

|

21 |

Новохохловская 15 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

22 |

Второй Нагатинский |

ГК "ПИК" |

ЮАО |

4 кв. 2020 |

|

23 |

Авиатика |

Э.К. Девелопмент |

САО |

4 кв. 2020 |

|

24 |

Талисман на Рокоссовского |

3S Group |

ВАО |

4 кв. 2020 |

|

25 |

Счастье на Семеновской |

Группа «Эталон» |

ВАО |

4 кв. 2020 |

|

26 |

Аквилон BESIDE |

Группа "Аквилон" |

ЮВАО |

4 кв. 2020 |

|

27 |

MySpace на Окской |

MySpace Development |

ЮВАО |

4 кв. 2020 |

|

28 |

Перовское 2 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

29 |

Кронштадтский 14 |

ГК "ПИК" |

САО |

4 кв. 2020 |

Источник: «Метриум»

В декабре первичный рынок массового сегмента пополнился четырьмя новыми проектами: «Аквилон BESIDE», «MySpace на Окской», «Перовское 2», «Кронштадтский 14». Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Вестердам» (корп. 3);

– Stellar City* (корп. 3);

– «Кронштадтский 9» (корп. 1.1).

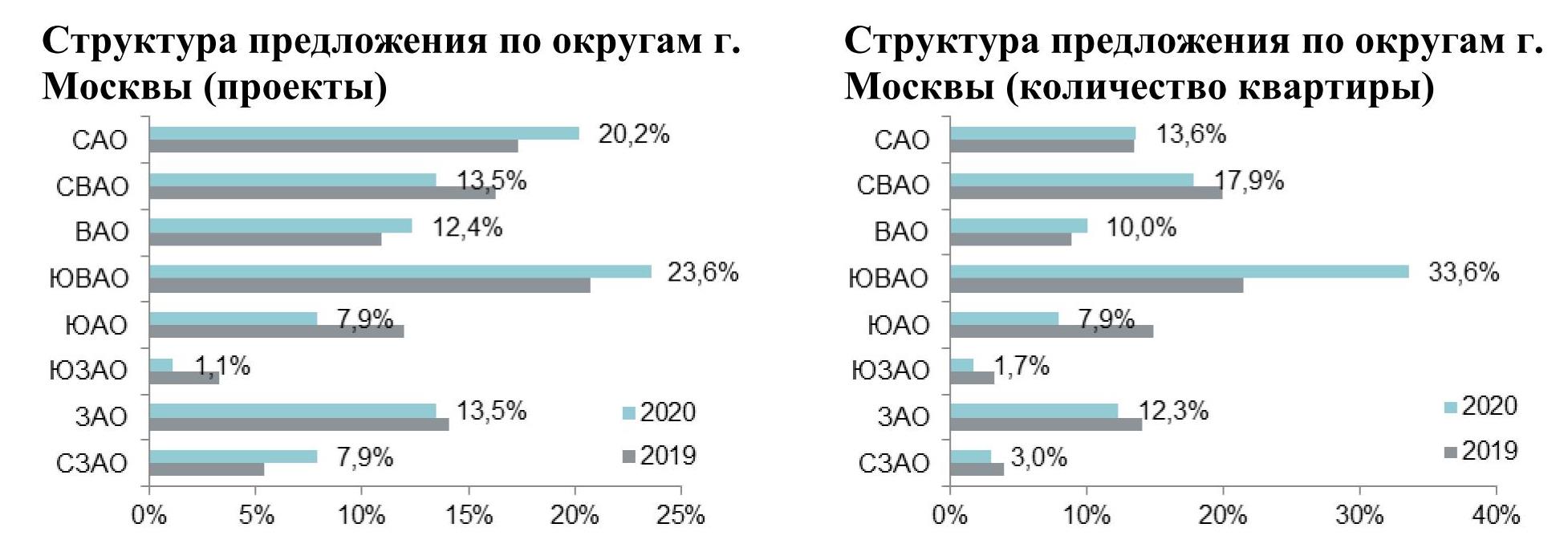

Предложение в массовом сегменте за последние 12 месяцев заметно сместилось в ЮВАО в основном за счет одного крупного проекта – «Светлый мир «Станция Л»…». Доля этого округа по количеству экспонируемых квартир составила 33,6% (+12,1 п.п. за год). Второе место занимает СВАО, где сконцентрировано 17,9% всех квартир (-2,1 п.п. за год). Третья позиция за САО – 13,6% (+0,1 п.п. за год). Доля ЗАО уменьшилась на 1,8 п.п, составив 12,3% от всего объема экспозиции, а в ВАО отмечено увеличение доли на 1,1 п.п. до 10,0%. Наибольшее снижение показателя было отмечено в ЮАО (7,9%; -7 п.п. за год). На СЗАО и ЮЗАО приходятся наименьшие доли предложения: 3,0% (-0,9 п.п. за год) и 1,7% (-1,5 п.п. за год) соответственно.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

* бронирование

К концу 2020 года в структуре предложения по стадиям строительной готовности доля корпусов на этапе монтажных работ составила почти половину рынка (45,1%; +18,7 п.п. за год). На лоты в корпусах, находящихся на начальном этапе, приходится 26,8% (-1,6 п.п. за год). Немногим меньше доля лотов в корпусах на стадии отделочных работ – 21,4% (-11,3 п.п. за год). Во введенных в эксплуатацию домах реализуется всего 6,7% (-5,8 п.п. за год).

В структуре предложения по типу квартир по-прежнему превалируют одно- и двухкомнатные варианты, занимая почти две трети рынка. Доля однокомнатных квартир за год выросла на 3,4 п.п. и составила 32,4%, доля двухкомнатных снизилась на 7,5 п.п. до значения в 32,7%. Доля трехкомнатных лотов составляет 18% (-1,7 п.п.), а квартир-студий - 14,8% (+5,8 п.п.) рынка. Многокомнатные лоты по-прежнему занимают наименьшую долю от совокупного объема предложения (2,1%; +0,04 п.п.).

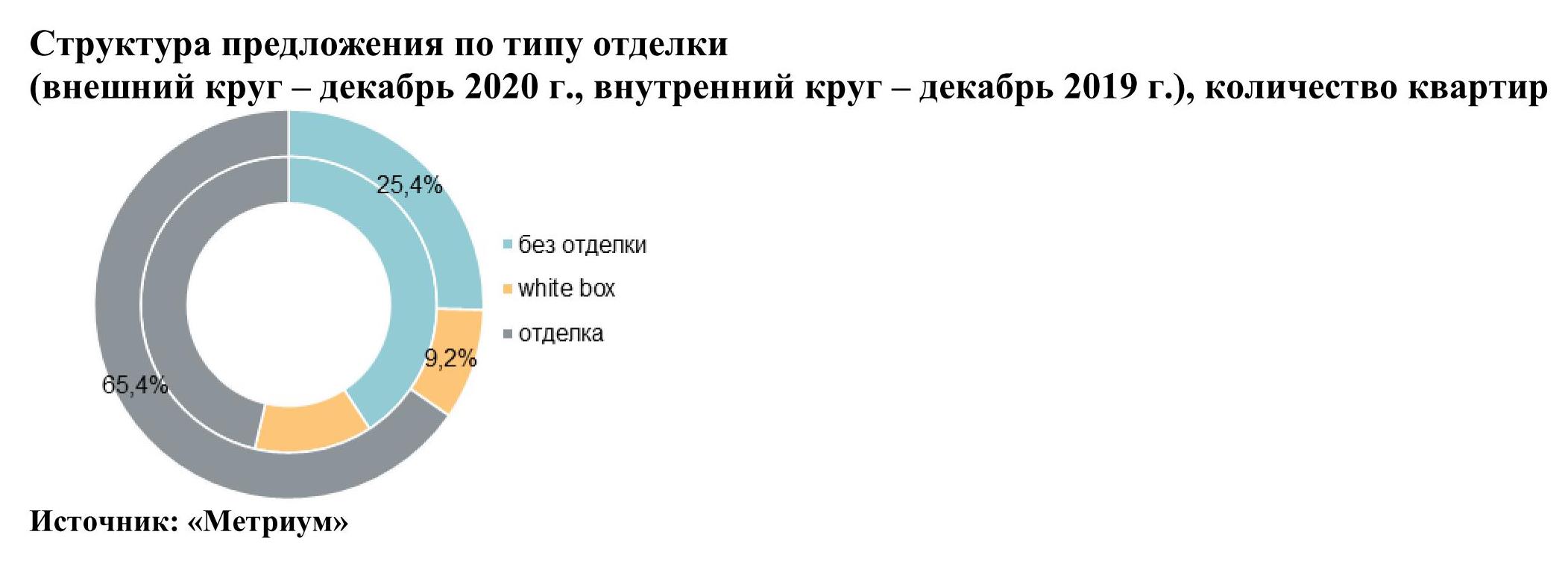

Доля квартир с отделкой (финишная и white box) выросла до 74,6% (+4,1 п.п. за год). Почти две трети совокупного объема предложения на первичном рынке новостроек Москвы экспонировалось с финишной отделкой (65,4% за год), за год доля выросла на 4,8 п.п. На квартиры без отделки пришлось 25,4% рынка (-4,1 п.п. за год), доля квартир с отделкой white box составила 9,2% (-0,6 п.п. за год).

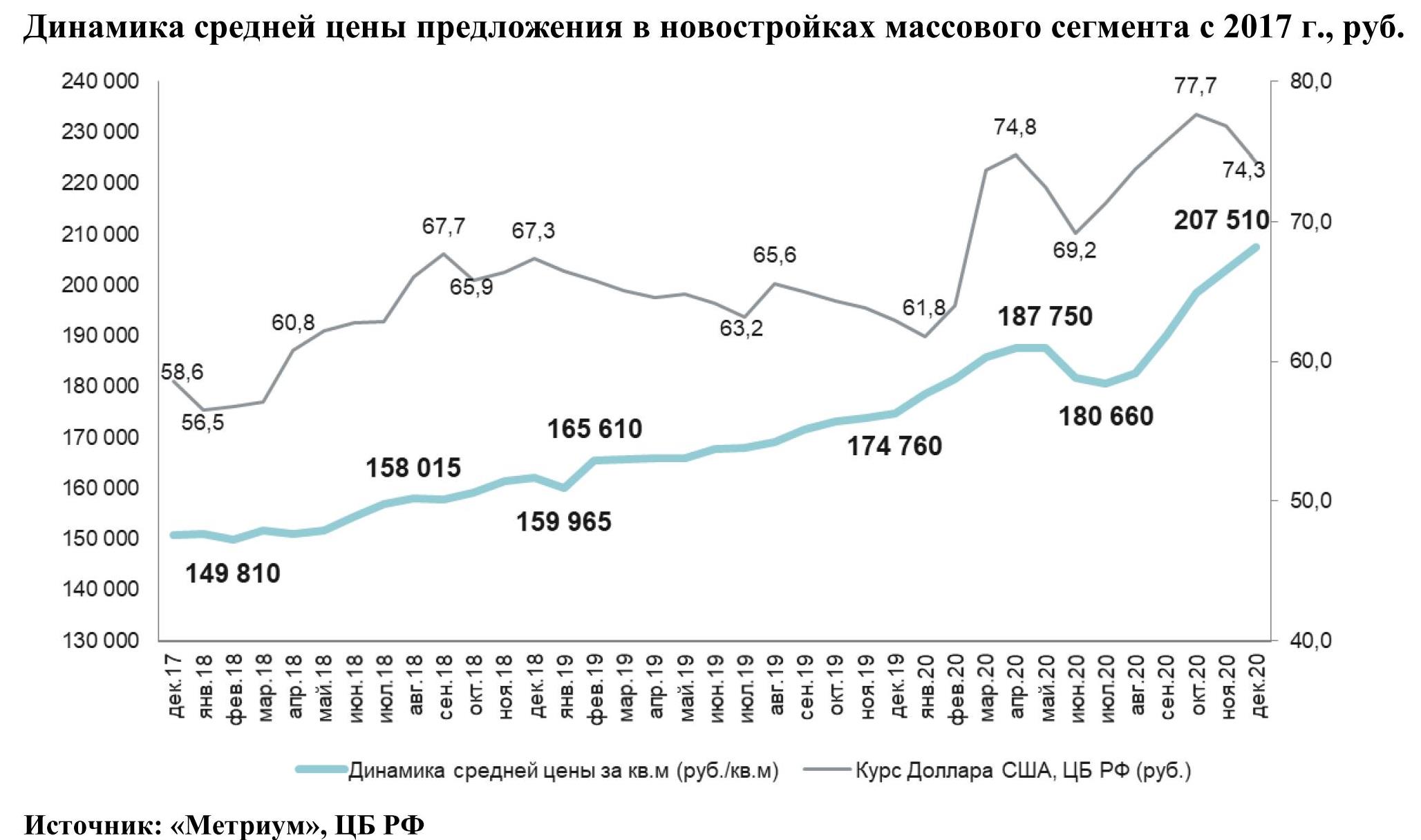

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам года составила 207 510 руб. (+2,2% за прошедший месяц; +9,2% за квартал; +18,7% за год). Самое низкое значение показателя отмечено в январе (178 585 руб./кв.м), самое высокое – в декабре вследствие непрерывного роста во втором полугодии.

«Девальвация рубля в 2020 году имела важное влияние на средневзвешенную цену, о чем свидетельствует график динамики курса доллара США, сопоставленный с графиком цены квадратного метра за аналогичный период, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На наш взгляд, рост курса доллара оказывал влияние как на спрос, так и на предложение. Во-первых, увеличивался спрос – многие покупатели рассматривали возможность инвестиций в недвижимость как способ сохранения рублевых накоплений. Во-вторых, цена предложения у застройщиков росла, так как в нее закладывался рост себестоимости строительства».

Во всех округах отмечена положительная годовая динамика средней цены квадратного метра в диапазоне 9,7-33,8%. Максимальный прирост зафиксирован в СЗАО (+33,8%) и ЗАО (+29,3%). Минимальное увеличение показателя средней цены квадратного метра отмечено в ЮАО (+9,7%). В остальных округах Москвы годовой прирост составил в среднем 17,8%.

К концу декабря 2020 года средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,39 млн руб. (-0,02% за прошедший месяц; +5,9% за квартал; +12,4% за год). Бюджет предложения за год вырос абсолютно во всех типологиях:

- студии – 6,06 млн руб. (+21,2%);

- однокомнатные – 8,82 млн руб. (+18,2%);

- двухкомнатные – 12,63 млн руб. (+18,7%);

- трёхкомнатные – 16,92 млн руб. (+18,5%);

- многокомнатные – 22,77 млн руб. (+11%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,1 |

48,0 |

165 240 |

232 065 |

401 400 |

3 078 000 |

6 055 930 |

10 419 200 |

|

1К |

31,1 |

40,7 |

68,0 |

140 000 |

217 080 |

380 700 |

5 586 000 |

8 824 725 |

17 385 085 |

|

2К |

44,4 |

62,4 |

92,7 |

128 260 |

202 370 |

325 400 |

7 975 015 |

12 627 445 |

24 148 350 |

|

3К |

60,8 |

84,7 |

139,6 |

120 565 |

199 630 |

333 690 |

8 920 600 |

16 917 865 |

32 003 750 |

|

4К+ |

80,5 |

109,5 |

129,1 |

133 000 |

208 025 |

350 000 |

11 100 180 |

22 772 345 |

39 270 000 |

|

итого[1] |

11,0 |

54,9 |

139,6 |

120 565 |

207 510 |

401 400 |

3 078 000 |

11 389 730 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в декабре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,1 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,6 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,3 млн руб.

Основные тенденции

К концу 2020 года первичный рынок массового сегмента характеризуется следующими важными показателями:

– средневзвешенная цена квадратного метр выросла до 207 510 руб. (+18,7% за 12 мес.);

– средний бюджет предложения составил 11,39 млн руб. (+12,4% за 12 мес.);

– объем предложения (по количеству лотов) снизился на 16,1% за год, однако в декабре впервые с июня 2020 года данный показатель продемонстрировал положительную динамику (+11,3% за месяц);

– наблюдается повышение девелоперской активности. В 2020 году рынок пополнился 29 комплексами против 18 в 2019 году.

– закрепление тренда на отделку в 2020 году. Доля квартир с ремонтом под ключ от застройщика выросла с 46,3% до 65,4%.

Пандемия – покупка квартиры онлайн больше не кажется фантастикой

«В марте 2020 года ВОЗ объявила о пандемии новой коронавирусной инфекции, – напоминает Мария Литинецкая. – В апреле-мае в Москве был ведён режим самоизоляции и пропускной режим. Бизнес стал активно уходить в онлайн формат. Конечно, сделки с недвижимостью трудно организовать «заочно», как следствие, реальные продажи за апрель и май упали почти вдвое, продажи по некоторым объектам сократились практически до нуля. Однако, пандемия ускорила процесс цифровизации девелопмента. Застройщики начали активно предлагать виртуальные туры, искать технические решения для презентации своих проектов, заказывать 3D планировки и многое другое. Вероятнее всего, переход покупки квартиры в виртуальное пространство на 100% не произойдет, тем не менее застройщики будут держать про запас онлайн процессы на случай обострения эпидемиологической ситуации. Дополнительной выгодой от «цифровых» бизнес-процессов может стать повышение комфорта и удобства покупателя при осуществлении сделок с недвижимостью в будущем».

Спрос 2020 (в старых границах Москвы)

По итогам 2020 года общее количество зарегистрированных договоров долевого участия (ДДУ) составило более 56 тыс. штук[2] (+18% относительно аналогичного показателя 2019 года), что выше прогноза – ожидался рост числа сделок на 6% относительно прошлого года. В декабре 2020 года было зарегистрировано более 7 тыс. сделок, что сопоставимо с октябрем того же года, когда предполагалось завершение льготной ипотеки, а по сравнению с декабрем прошлого года количество ДДУ увеличилось в 1,5 раза. Доля ипотеки в 2020 году составила 61%.

Ключевая ставка ЦБ и госпрограмма льготной ипотеки 2020-2021

Стоит отметить динамику ключевой ставки ЦБ РФ: с середины 2020 года она находится на беспрецедентно низком уровне – 4,25%[3]. Возможность осуществления программы льготного кредитования, а также обеспечение «более дешевых заемных денег для экономики» во многом обусловлены данным макропоказателем. Однако низкая ключевая ставка стала причиной снижения ставок по депозитам, инвесторы стали искать другие способы хранения и накопления средств, в том числе это простимулировало спрос на рынке недвижимости.

17 апреля 2020 года в России официально стартовала программа льготной ипотеки на новостройки со ставкой до 6,5%. В конце октября стало известно, что действие программы продлят до 1 июля 2021 года, хотя планировалось ее завершить 1 ноября 2020 года. Данная программа породила множество дискуссий: появились противники, считающие госпрограмму главной причиной ажиотажного роста цен, утверждающие, что она приведет банковскую систему к финансовому кризису образца 2008 года в США. Однако сложно представить, что произошло бы с целой отраслью без мощной поддержки государства, и сколько бы потребовалось времени на восстановление активности участников рынка, на сколько была бы заморожена разработка новых проектов, которым еще только предстоит стартовать в 2021 и 2022 гг. Мы думаем, что для окончательного подведения итогов по данному политическому решению еще не пришло время.

Прогноз на 2021 год

«Средневзвешенная цена квадратного метра, скорее всего, продолжит расти умеренными темпами, – резюмирует Мария Литинецкая. – Спрос постепенно стабилизируется с завершением программы льготного кредитования во второй половине 2021 года, однако снижение активности покупателей, скорее всего, не приведет к падению цен. В пользу сохранения достигнутого уровня есть ряд факторов: девальвация национальной валюты в ушедшем году и удорожание себестоимости строительства, вступившие в силу изменения законодательства, влияющие на финансовую модель застройщика (постепенный переход всех проектов на эскроу-счета и новая формула расчета платы за изменение вида разрешенного использования с повышающими коэффициентами). Также стоит отметить, что результативные продажи в 2020 году будут способствовать удержанию цен на комфортном уровне для застройщиков.

Наблюдаемый дефицит предложения в 2020 году закончится в следующем году. Ожидается восстановление предложения и увеличение объема рынка. По нашим прогнозам, наблюдаемый дефицит первичной недвижимости массового сегмента завершится к концу 2021 года. Проблема резкого сокращения предложения проявилась в 2020 году из-за его малой эластичности в ответ на рост спроса. Наращивание объемов строительства будет первоочередной системной задачей для строительной отрасли в новом году, а выросшие цены будут стимулировать девелоперов активнее выводить на рынок новые проекты».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Сделки физлиц по проектам всех классов, без оптовых покупок.

[3] 18.12.2020 Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых. ЦБ впервые опустил ключевую ставку до исторически минимального уровня 24 июля 2020 года. Ранее самым низким значением было 4,5% годовых.

По данным департамента аналитики компании «БОН ТОН», по итогам декабря 2020 г. на первичном рынке новой Москвы совокупный объем предложения увеличился на 34,5% площади и на 38,1% лотов. В декабре застройщики продемонстрировали свою активность и вывели в реализацию 19 новых корпусов в уже реализующихся проектах на территории поселений Сосенское и Внуковское. Тем не менее, за год сокращение экспозиции составило 17% площади и 10% лотов. 98,8% предложения приходится на НАО, в ТАО находится 1,2% экспозиции.

Большая доля предложения приходится на комфорт-класс – 97,1%, на долю бизнес-класса – 2,9%. В реализации закончилось предложение стандарт-класса.

На территории ТиНАО больше половины экспозиции приходится на поселение Сосенское (54%), которая выросла за месяц на 23%, а объем - в 2,2 раза за счет выхода новых объемов в ЖК «Испанские кварталы», ЖК «Белые ночи» и ЖК «Прокшино».

Почти 65% предложения находится на начальной стадии строительной готовности (нулевой цикл и монтаж первых этажей), доля которого выросла за месяц на 15%, а объем – на 73%. На заключительной стадии строительной готовности, в которую входит предложение от стадии фасадно-отделочных работ до ввода в эксплуатацию, находится 25% предложения, которая сократилась за месяц на 8,7%, а его объем практически не изменился.

По типологии лотов больше половины экспозиции (55%) экспозиции представлена 3 видами квартир: 2 комн. квартирами (21,4%), евродвушками (17,4%) и евротрешками (16,2%). Средняя площадь предложения на первичном рынке Новой Москвы составила 50,7 кв.м., которая сократилась за месяц на 2,7%.

По итогам декабря 2020 г. СВЦ (средневзвешенная цена) квадратного метра первичного рынка ТиНАО составила 172,5 тыс. руб., что на 3,5% больше, чем месяц назад, и на 37,4%, чем год назад. В НАО СВЦ составила 172,8 тыс. руб. (+3,3% за месяц, +37,6% за год).

В разрезе поселений НАО самая высокая средневзвешенная цена квадратного метра представлена в поселении Сосенское – 180,3 тыс. руб. (+1,6% за месяц). Самая низкая цена СВЦ представлена в поселении Филимонковское – 134,3 тыс. руб. Таким образом, разница в ценах составляет почти 35%.