Жители каких регионов переезжали в Москву в пандемию и до «коронакризиса»

Москва остается центром притяжения трудовых ресурсов и городом с наибольшим числом мигрантов, несмотря на распространение удаленной работы. Эксперты Циан выяснили, жители каких регионов интересуются приобретением квартиры в Москве, как изменилась структура спроса во время пандемии. Больше потенциальных мигрантов – из Подмосковья, Петербурга и Кубани. Самые дорогие квартиры в Москве ищут сахалинцы. Самое просторное жилье выбирают покупатели из Ингушетии.

Для того чтобы выяснить, жители каких регионов ищут квартиру в Москве, эксперты Циан проанализировали IP-адреса пользователей сайта сian.ru. Оценен потенциальный спрос за два периода: до пандемии (с октября 2019 года по март 2020 года) и в пандемию, после снятия ограничительных мер (с октября 2020 года по март 2021 года). Таким образом, из анализа исключен период локдауна и первые месяцы выхода из самоизоляции.

- Каждый пятый просмотр объявлений о продаже вторичного жилья в столице – не из Москвы. Наибольшее число региональных просмотров обеспечивают жители Подмосковья - 9,4% от всего спроса.

- Без учета запросов от жителей Московской области на региональный спрос приходится 11,8% просмотров. До пандемии доля была чуть ниже – 11,2%.

- Региональные покупатели интересуются столичной недвижимостью на четверть активнее, чем до самоизоляции.

- В лидерах регионального спроса – Московская область, Санкт-Петербург и Краснодарский край. На 10 лидирующих регионов приходится 68% спроса. Из списка лидеров выбыли в пандемию Татарстан и Саратовская область.

- На топ-10 регионов по населению пришлось 66,5% просмотров, тогда как на десятку лидеров по объему ВРП – 63,9%. Активность региональных покупателей сильнее зависит от численности населения, чем от уровня экономического развития субъекта.

- Меньше потенциальных покупателей недвижимости в Москве проживает на Чукотке, в Еврейской АО, Ненецком АО и Алтае.

- 55,5% регионального спроса на столичную недвижимость сформировано за счет Центрального ФО. Меньше всего интересантов в Северо-Кавказском ФО (3,1%).

- Региональные жители ищут квартиру в столице по площади (49,1 кв.м ) в среднем на 10% меньше, чем жители Москвы (54,3). Самые большие квартиры интересуют жителей Северо-Кавказского ФО (с большой долей многодетных семей).

- Средняя стоимость квартиры, которой интересуются как региональные жители, так и москвичи, в пандемию стала выше на 22%. Жители регионов рассматривают жилье ценой ниже в среднем на 6-7%, чем столичные жители.

- Сибиряки и жители Дальнего Востока выбирают квартиры дороже, чем сами москвичи. Наиболее скромные запросы по цене чаще имеют покупатели из Центрального ФО.

21% запросов на покупку столичной квартиры – не из Москвы

На жителей Москвы (т.е., обратившихся к базе сian.ru с IP-адресов, отнесенных к столице РФ), приходится 78,8% интересантов готового жилья. Причем в сравнении с допандемийным периодом доля остается неизменной (78,7%).

На жителей Московской области приходится сейчас 9,4% спроса, что незначительно ниже, чем до самоизоляции – 10,1%. Столичная недвижимость значительно выросла в цене за прошедший год – средняя стоимость квадратного метра на вторичном рынке увеличилась на 15,7%. Это ограничивает возможность переезда в столицу из Подмосковья, которое, впрочем, все равно остается лидером по доле регионального спроса не только из-за границ с Москвой, но и по причине численности населения. Логично, что многие планируют перебраться в Москву, сократив тем самым время в пути на работу, а также для получения столичных социальных льгот.

Каждый десятый запрос (11,8%) на приобретение столичной квартиры на вторичном рынке приходится на проживающих в других субъектах РФ, вне столичного региона, т.е без учета Москвы и Московской области. До пандемии доля была сопоставимой – 11,2%. Таким образом, несмотря на возможность удаленной работы, интерес к столичной недвижимости со стороны региональных клиентов остается прежним в структуре спроса.

Общее число просмотров объявлений в пандемию, но после снятия основных ограничительных мер (с октября 2020 года по март 2021 года) оказалось на 17% выше, чем за аналогичный допандемийный период (с октября 2019 года по март 2020 года). Росту активности во многом способствовало снижение ипотечных ставок. Причем если для жителей столицы прирост составил 16%, а в Московской области – 18%, то в целом по остальным регионам увеличение просмотров существеннее – на 23%.

Кто переезжал в Москву в пандемию и до

Если принять всех региональных пользователей за 100%, исключив статистику от жителей Москвы, то, как было отмечено, лидером является Московская область, которая обеспечивает практически половину регионального спроса (44,5%). С заметным отрывом идут жители Санкт-Петербурга (4,7%) и Краснодарского края (3,8%). В сравнении с допандемийным периодом тройка лидеров не изменилась.

Однако «рокировка» в десятке лидирующих по региональному спросу субъектов все же произошла. В сравнении с допандемийным периодом в число лидеров вошел Приморский край, занимавший ранее 11 строку, и Ярославская область, совершившая существенный «рывок» с 24 на 10 строку. Одновременно в пандемию выбыли из лидеров Саратовская область и Татарстан.

Остальные пять регионов, из которых чаще других переезжают в Москву, это Самарская, Свердловская, Нижегородская, Новосибирская области и Башкортостан.

Таким образом, территориальная доступность к Москве не является определяющим фактором для переезда. К примеру, на соседей первого порядка (субъектов, граничащих с Московской областью) приходится лишь 6,7% от объема поисковых запросов. До пандемии доля составляла 5,7%. Только Ярославская область из них входит в десятку лидеров по числу запросов.

Эксперты Циан отмечают, что уровень экономического развития регионов не оказывает чуть меньшее влияние на интерес жителей к столичной недвижимости. К примеру, из 10 лидирующих по спросу субъектов, только 5 входят в десятку регионов по объему валового регионального продукта (Московская область, Санкт-Петербург, Краснодарский край, Свердловская область и Башкортостан, без учета Москвы).

Одновременно первые семь лидирующих спросу на столичную недвижимость регионов также входят в десятку субъектов с наибольшей численностью населения. Данный фактор оказывает большее влияние, чем уровень экономического развития субъекта.

На топ-10 регионов по населения пришлось 66,5% просмотров, тогда как на десятку лидеров по объему ВРП – 63,9%.

Топ-10 регионов-лидеров по количеству просмотров объявлений в Москве (без учёта потенциальных покупателей из Москвы)

|

Место в рейтинге сейчас |

Место в рейтинге до пандемии |

Регион* |

Доля спроса от общего регионального в пандемию после снятия ограничит мер |

Доля спроса до пандемии от общего регионального |

Динамика |

Федеральный округ |

|

1 |

1 |

Московская область |

44,50% |

47,40% |

-2,90% |

Центральный ФО |

|

2 |

2 |

Санкт-Петербург |

4,70% |

4,40% |

0,40% |

Северо-Западный ФО |

|

3 |

3 |

Краснодарский край |

3,80% |

3,90% |

-0,10% |

Южный ФО |

|

4 |

9 |

Самарская область |

2,90% |

1,40% |

1,50% |

Приволжский ФО |

|

5 |

6 |

Свердловская область |

2,80% |

1,60% |

1,20% |

Уральский ФО |

|

6 |

5 |

Нижегородская область |

2,00% |

1,90% |

0,00% |

Приволжский ФО |

|

7 |

4 |

Республика Башкортостан |

1,70% |

3,80% |

-2,10% |

Приволжский ФО |

|

8 |

8 |

Новосибирская область |

1,60% |

1,40% |

0,20% |

Сибирский ФО |

|

9 |

11 |

Приморский край |

1,50% |

1,20% |

0,30% |

Дальневосточный ФО |

|

10 |

24 |

Ярославская область |

1,40% |

0,90% |

0,50% |

Центральный ФО |

Источник: расчеты Аналитического центра Циан

Регионы – лидеры по ВРП

Циан отмечает, что в список лидеров не попали основные ресурсодобывающие регионы, отличающиеся высоким уровнем дохода населения (ХМАО, ЯНАО, ряд регионов Дальневосточного ФО, Ненецкий АО и др.). Нет в списке и национальных республик (за исключением Башкортостана).

Основная часть россиян, планирующих приобретать столичную недвижимость, это «трудовые мигранты», которые не имеют больших финансовых возможностей, как жители нефтегазодобывающих регионов. То есть речь идет не об инвестиционных сделках, а как правило, покупке для собственного проживания с целью повышения уровня доходов и качества жизни за счет большей заработной платы.

В целом спрос на столичную недвижимость со стороны региональных покупателей распределяется крайне неравномерно. На десятку лидеров приходится 68% сделок. На топ-20 регионов – 79%.

Кто не собирается в Москву

Меньше всего потенциальных покупателей недвижимости в Москве проживает на Чукотке, в Еврейской автономной области, Ненецком автономном округе и Алтае (0,01% на каждый регион), что объясняется не только большой удаленностью, но и в целом небольшой численностью населения. Также практически не интересуются покупкой жилья в малолюдных регионах Сибири и Северо-Западного ФО.

Регионы с минимальной долей просмотров по покупке квартиры в Москве

|

Регион |

Доля просмотров объявления |

Федеральный округ |

|

Чукотский автономный округ |

0,01% |

Дальневосточный ФО |

|

Еврейская автономная область |

0,01% |

Дальневосточный ФО |

|

Ненецкий автономный округ |

0,01% |

Северо-Западный ФО |

|

Республика Алтай |

0,01% |

Сибирский ФО |

|

Карачаево-Черкесская Республика |

0,04% |

Северо-Кавказский ФО |

|

Республика Адыгея |

0,05% |

Южный ФО |

|

Республика Тыва |

0,05% |

Сибирский ФО |

|

Республика Хакасия |

0,05% |

Сибирский ФО |

|

Магаданская область |

0,05% |

Дальневосточный ФО |

|

Республика Карелия |

0,06% |

Северо-Западный ФО |

Источник: расчеты Аналитического центра Циан

В разрезе федеральных округов половина регионального спроса приходится на Центральный ФО (55,5%, что на 2,1 п. п. ниже, чем до пандемии). При том, что только 20% населения (без учета Москвы) приходится на данный ФО. В лидерах по доле спроса внутри округа – Московская, Ярославская, Тульская и Владимирская области. Минимальный интерес к столичному жилью проявляют жители Костромской области.

Значительный спрос генерируют и жители Приволжского ФО (12,5%). В лидерах спроса – Самарская, Нижегородская области, Башкортостан. Не интересуются столичной недвижимостью в Мордовии, Марий Эл, Кировской области.

В Южном ФО (7,3% спроса) переехать планируют жители Краснодарского края и Ростовской области. Минимальный интерес проявляют в Калмыкии и Адыгее.

В Северо-Западном ФО (6,5% спроса) интересуются столичным жильем жители Петербурга. Наименьшая доля спроса – в Ненецком АО, Карелии и Псковской области.

В Сибирском ФО (5,9% спроса) в лидерах – Новосибирская область, Красноярский край, Кемеровская и Омская области. В «аутсайдерах» спроса – Алтай, Тыва и Хакасия.

Уральский ФО генерирует 5,3% спроса. Чаще других планируют переезжать из Свердловской и Челябинской областей. Реже – из Курганской области и Ямало-Ненецкого АО.

Дальневосточный ФО обеспечил 4% спроса, переезжать планируют из Приморского и Хабаровского края, доля по остальным регионам менее 0,3% на каждый.

И в аутсайдерах - Северо-Кавказский ФО, который обеспечил всего 3,1% спроса. При этом это округ с наибольшим приростом доли спроса в сравнении с допандемийным периодом. Наибольшее число интересантов – в Ставропольском крае и Чечне. Наименьшее – в Карачаево-Черкесии и Ингушетии. В данном округе наиболее развито индивидуальное строительство, что также отражается на спросе.

Таким образом, Центральный ФО – единственный, который занимает большую долю по региональному спросу в сравнении с долей населения, которая приходится на данный округ.

Распределение регионального спроса на покупку квартиры в Москве, по федеральным округам

|

Округ |

Доля просмотров в пандемию, после снятия ограничит мер |

Доля просмотров до пандемии |

Динамика |

Доля от общего населения |

|

Центральный ФО |

55,5% |

57,7% |

-2,1% |

20% |

|

Приволжский ФО |

12,5% |

13,3% |

-0,9% |

22% |

|

Южный ФО |

7,3% |

7,0% |

0,3% |

12% |

|

Северо-Западный ФО |

6,5% |

6,0% |

0,4% |

10% |

|

Сибирский ФО |

5,9% |

5,6% |

0,2% |

13% |

|

Уральский ФО |

5,3% |

4,7% |

0,6% |

9% |

|

Дальневосточный ФО |

4,0% |

3,7% |

0,3% |

6% |

|

Северо-Кавказский ФО |

3,1% |

1,8% |

1,2% |

7% |

Источник: расчеты Аналитического центра Циан

Запросы жителей регионов скромнее, чем у москвичей

Средняя площадь столичных квартир, которые просматривали жители Москвы уже в период пандемии (октябрь 2020-март 2021 г). – 54,3 кв. м, что даже на «квадрат» больше, чем до пандемии (53,3 кв. м). По всей видимости, рост средней площади стал следствием длительной самоизоляции и перехода на удаленную работу, когда многие стали искать жилье с перспективой организации рабочего пространства.

Запросы региональных покупателей оказались в целом скромнее – средняя площадь объектов в поиске составляет сейчас 49,1 кв. м, что на 9,6% ниже, чем площадь по запросам жителей Москвы. До пандемии средняя площадь квартир, интересующих региональных клиентов, была чуть выше - 49,4 кв. м. То есть до «коронакризиса» региональные жители выбирали жилье меньше, чем жители столицы на 7,9%. Разница в запрашиваемой площади увеличивается.

Жители всего двух регионов ищут сегодня жилье больше по площади, чем сами москвичи. Это Ленинградская область (56,2 кв. м), также – Ингушетия (58,8 кв. м), где порядка 53% семей – многодетные. Соответственно, такие клиенты рассматривают квартиры просторнее.

Сопоставимые требования, как и жители Москвы по площади, имеют потенциальные покупатели из Камчатки, Чукотки, где заработная плата выше средней по стране, а также – из Новосибирской области, в котором находится административный центр Сибирского федерального округа.

Самые скромные запросы по площади столичной квартиры (44-45 «квадратов») в среднем ищут жители из Еврейской АО, Орловской, Тамбовской областей, Чувашии, Мордовии и Тывы. Все перечисленные регионы имеют среднюю заработную плату ниже средней.

Регионы - лидеры по доле спроса также имеют меньшие запросы, чем москвичи. В Московской области средняя площадь просмотренной квартиры в Москве – 53,8 кв. м. В Санкт-Петербурге – 52,7 кв. м. В Краснодарском крае – 50,7 кв. м.

|

|

Средняя площадь просмотренной квартиры в Москве, кв. м |

|

|

до пандемии (с октября 2019 года по март 2020 года) |

в пандемию, после снятия ограничит. мер (с октября 2020 года по март 2021 года)

|

|

|

Жители Москвы |

53,3 |

54,3 |

|

Жители регионов |

49,4 |

49,1 |

Источник: расчеты Аналитического центра Циан

Снижение реальных доходов населения, по данным Росстата на 3,6% в 1 кв. 2021 года к докризисному 1 кв. 2020 года и одновременно рост цен на недвижимость привели к снижению запросов на приобретение недвижимости практически по всем округам. В лидерах по запрашиваемой площади - Северо-Кавказский ФО (51,9 кв. м) – с самой большой долей многодетных семей. Запросы жителей стали скромнее в среднем на 1,3 кв. м.

Средняя площадь просмотренной квартиры выросла в пандемию только в Приволжском и Центральном ФО, которые несмотря на положительную динамику, все равно занимают последние строки в рейтинге.

Распределение регионального спроса на покупку квартиры по площади, по федеральным округам

|

Округ |

Средняя площадь просмотренной квартиры, кв. м в пандемию, после снятия ограничит. мер (с октября 2020 по март 2021) |

Средняя площадь просмотренной квартиры, кв. м до пандемии (с октября 2019 по март 2020) |

Динамика, кв. м |

|

Северо-Кавказский ФО |

51,9 |

53,2 |

-1,3 |

|

Уральский ФО |

50,6 |

52,0 |

-1,3 |

|

Северо-Западный ФО |

50,0 |

50,9 |

-0,9 |

|

Дальневосточный ФО |

49,9 |

50,8 |

-0,9 |

|

Сибирский ФО |

49,6 |

50,7 |

-1,0 |

|

Южный ФО |

49,5 |

50,1 |

-0,6 |

|

Приволжский ФО |

47,8 |

46,3 |

1,5 |

|

Центральный ФО |

47,2 |

46,6 |

0,7 |

|

Общий итог |

49,1 |

49,4 |

-0,2 |

Источник: расчеты Аналитического центра Циан

Региональные покупатели ищут квартиру средней стоимостью 11 млн рублей – на четверть выше, чем до пандемии

За прошедший год средняя стоимость квадратного метра на вторичном рынке недвижимости Москвы увеличилась на 15,7%: с 225,1 тыс. до 260,4 тыс. рублей.

Изменение цен привело к существенному повышению среднего запрашиваемого чека при сохранении примерно той же средней площади. Средняя стоимость столичных квартир, которые просматривали жители Москвы в период пандемии, после снятия ограничит. мер (октябрь 2020 - март 2021 г). – 11,8 млн рублей, что на 23% выше, чем до пандемии (9,6 млн рублей).

В среднем по всем другим регионам средняя цена рассматриваемой столичной квартиры составила в пандемию уже 10,95 млн рублей против 9 млн до пандемии (+22%).

То есть средняя цена объекта, которым интересовались региональные клиенты, как до пандемии, так и после, была ниже на 6-7% в сравнению с теми вариантами, которые смотрят москвичи.

|

|

Средняя стоимость просмотренной квартиры в Москве, тыс. р. |

|

|

до пандемии (с октября 2019 года по март 2020 года) |

в пандемию, после снятия ограничит. мер (с октября 2020 года по март 2021 года)

|

|

|

Жители Москвы |

9,6 |

11,8 |

|

Жители регионов |

9 |

10,95 |

Источник: расчеты Аналитического центра Циан

Всего в трех регионах РФ средний бюджет квартиры в поиске снизился: в Ингушетии (-21,7%), при том, что средняя площадь рассматриваемого жилья упала на 12 «квадратов» - с 71 кв. м до пандемии и до 58,8 кв. м. Аналогичная ситуация и в Еврейской АО, где средний чек потенциальной сделки упал на 15% вместе со снижением площади на 6 кв. м. В Ненецком АО снижение минимально - на 1%.

Рассчитывают найти самые бюджетные варианты еще по “допандемийной” цене жители Еврейской АО (в среднем за 9 млн рублей). В среднем бюджете до 10 млн рублей хотят приобрести квартиру еще из 11 регионов, преимущественно – Центрального ФО (Владимирская, Ярославская, Тверская, Смоленская, Орловская, Курская области), половина из них – соседи первого порядка (субъектов Федерации, граничащих с Московской областью).

Еще три региона - в Приволжском ФО (Пензенская область, Пермский край, Мордовия). Оба округа – и Приволжский, и Центральный отличаются минимальной рассматриваемой площадью, что также влияет на бюджет покупки, помимо уровня заработной платы.

Москва – город не с самым большим запрашиваемым прайсом на жилье (11,8 млн рублей). Самые дорогие квартиры из региональных покупателей (12,5-12,7 млн рублей в среднем) рассматривают жители Сибирского ФО (Новосибирская и Кемеровская обл.), а также – Дальневосточного ФО (Камчатский край и Сахалинская область, которая традиционно входит в тройки регионов в самыми обеспеченными семьями).

В регионах, лидирующих по уровню спроса, средний чек квартир, которые смотрят потенциальные клиенты, нет единой динамики. В Московской области запросы клиентов меньше, чем в Москве (11,45 млн рублей против 11, 8 млн рублей в Москве). В Краснодарском крае аналогичная ситуация – 11,4 млн рублей). Жители Санкт-Петербурга рассматривают недвижимость даже выше по цене, чем сами жители Москвы (12,1 млн рублей).

|

Округ |

Средняя цена просмотренной квартиры, млн р. в пандемию, после снятия ограничит. мер |

Средняя цена просмотренной квартиры, млн р. до пандемии |

Динамика |

|

Сибирский ФО |

11,5 |

9,4 |

22% |

|

Северо-Кавказский ФО |

11,5 |

10,2 |

13% |

|

Уральский ФО |

11,3 |

9,4 |

20% |

|

Северо-Западный ФО |

11,2 |

9,5 |

19% |

|

Дальневосточный ФО |

11,1 |

9,3 |

19% |

|

Южный ФО |

11,1 |

8,9 |

24% |

|

Приволжский ФО |

10,6 |

8,4 |

27% |

|

Центральный ФО |

10,3 |

8,3 |

24% |

|

|

10,95 |

9,0 |

22% |

Источник: расчеты Аналитического центра Циан

«Несмотря на появление возможности удаленной работы, Москва по-прежнему остается главным центром притяжения для трудовых мигрантов за счет высокой зарплаты и главное – большого выбора вакансий практически в любой сфере, - отмечает Алексей Попов, руководитель Аналитического центра Циан. – Московская экономика показывает высокую стабильность при глобальных потрясениях – лучшую в сравнении с другими российскими регионами. Поэтому для многих локдаун стал переломным моментом для того, чтобы кардинально изменить жизнь, в том числе, переехав в другой город с большими карьерными перспективами.

В течение следующих лет данная тенденция станет менее выраженной. Во-первых, работать в столичной компании можно, даже не переезжая в Москву благодаря удаленной работе. Во-вторых, рост цен ограничивает возможности для переезда и покупки квартиры – несмотря на высокие зарплаты, копить на квартиру в среднем придется дольше, чем в регионе. Например, в текущих реалиях, в среднем, столичные работники смогут накопить на «однушку» при текущих ценах и зарплатах за 18 лет – это самое высокое значений среди других городов».

Распределение регионального спроса на столичную недвижимость

Жители каких регионов и какими квартирами интересуются приобретением недвижимости в Москве на вторичном рынке в пандемию (после снятия ограничит.мер) и до «коронакризиса»

|

Город |

Доля просмотров объявлений о покупке квартиры в Москве от всего количества по РФ |

Динамика доли просмотров в сравнении с допандемийным периодом, п.п. |

Доля просмотров объявлений жителей субъекта от числа просмотров ФО |

Средняя площадь просмотренной квартиры (октябрь 2020-март 2021), кв.м |

Как изменились предпочтения по площади в сравнении с допандемийным периодом |

Средняя цена просмотренной квартиры (октябрь 2020-март 2021),млн р. |

Как изменились предпочтения по цене сравнении с допандемийным периодом |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Центральный ФО |

55,50% |

-2,10% |

|

47,2 |

0,7 |

10,3 |

24% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Московская область |

44,50% |

-2,92% |

80,12% |

53,8 |

0,3 |

11,5 |

23% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ярославская область |

1,41% |

0,55% |

2,54% |

48,9 |

2,0 |

10,6 |

25% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Владимирская область |

1,23% |

0,13% |

2,21% |

45,4 |

-0,4 |

10,0 |

24% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тульская область |

1,10% |

0,21% |

1,99% |

47,5 |

1,9 |

10,2 |

26% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Воронежская область |

0,91% |

-0,19% |

1,64% |

49,5 |

1,2 |

11,2 |

27% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Калужская область |

0,89% |

-0,28% |

1,60% |

48,1 |

0,2 |

10,4 |

26% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тверская область |

0,87% |

0,13% |

1,57% |

46,9 |

0,8 |

9,9 |

23% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Рязанская область |

0,74% |

0,23% |

1,33% |

46,4 |

-0,4 |

9,7 |

19% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Липецкая область |

0,57% |

0,03% |

1,03% |

47,7 |

2,1 |

10,7 |

29% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Смоленская область |

0,50% |

0,03% |

0,90% |

47,6 |

4,5 |

10,3 |

31% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Брянская область |

0,47% |

-0,04% |

0,85% |

45,6 |

1,6 |

10,0 |

25% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Тамбовская область |

0,46% |

0,02% |

0,83% |

44,3 |

-0,6 |

9,6 |

20% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Белгородская область |

0,44% |

-0,05% |

0,80% |

48,8 |

3,6 |

10,6 |

31% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Курская область |

0,44% |

0,04% |

0,79% |

46,4 |

-2,6 |

10,6 |

21% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ивановская область |

0,41% |

-0,06% |

0,73% |

45,7 |

0,7 |

9,8 |

19% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Орловская область |

0,41% |

0,01% |

0,73% |

44,5 |

-3,8 |

9,4 |

14% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Костромская область |

0,19% |

0,02% |

0,34% |

45,9 |

0,0 |

10,1 |

25% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Города Северо-Западного ФО |

6,50% |

0,40% |

|

50 |

-0,9 |

11,2 |

19% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Санкт-Петербург |

4,73% |

0,37% |

72,96% |

52,7 |

0,1 |

12,1 |

23% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Калининградская область |

0,32% |

0,05% |

4,90% |

52,7 |

0,2 |

12,0 |

18% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Коми |

0,29% |

0,00% |

4,47% |

50,3 |

2,5 |

11,1 |

28% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Вологодская область |

0,23% |

-0,02% |

3,50% |

47,4 |

-1,5 |

11,1 |

21% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ленинградская область |

0,22% |

0,10% |

3,35% |

56,2 |

2,5 |

12,7 |

36% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Архангельская область |

0,22% |

-0,06% |

3,33% |

46,4 |

-5,5 |

10,3 |

12% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Мурманская область |

0,18% |

-0,04% |

2,74% |

49,6 |

-5,2 |

10,2 |

9% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Новгородская область |

0,15% |

0,06% |

2,34% |

46,4 |

-4,9 |

11,1 |

13% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Псковская область |

0,09% |

-0,01% |

1,33% |

51,5 |

3,7 |

11,4 |

26% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Карелия |

0,06% |

-0,02% |

0,89% |

52,3 |

6,0 |

11,8 |

26% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ненецкий автономный округ |

0,01% |

0,00% |

0,18% |

44,2 |

-7,8 |

9,9 |

-1% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Города Южного ФО |

7,30% |

0,30% |

|

49,5 |

-0,6 |

11,1 |

24% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Краснодарский край |

3,82% |

-0,11% |

52,14% |

50,7 |

0,6 |

11,4 |

27% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ростовская область |

1,30% |

0,33% |

17,71% |

51,4 |

1,9 |

11,6 |

30% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Волгоградская область |

0,93% |

-0,10% |

12,67% |

46,6 |

-0,8 |

10,5 |

24% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Крым |

0,54% |

0,13% |

7,34% |

49,1 |

-2,3 |

11,1 |

22% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Астраханская область |

0,36% |

0,07% |

4,89% |

46,7 |

-0,9 |

10,3 |

25% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Севастополь |

0,19% |

0,00% |

2,65% |

52,9 |

-3,0 |

12,4 |

20% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Калмыкия |

0,14% |

-0,02% |

1,97% |

48,2 |

0,0 |

10,4 |

22% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Республика Адыгея |

0,05% |

-0,01% |

0,62% |

50,4 |

0,0 |

10,9 |

22% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Города Северо-Кавказского ФО |

3,10% |

1,20% |

|

51,9 |

-1,3 |

11,5 |

13% |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Ставропольский край |

1,35% |

0,46% |

44,27% |

51,2 |

4,8 |

11,1 |

28%< ИСТОЧНИК ФОТО:

https://daraja.ru

Подписывайтесь на нас:

14.01.2021 14:23

Аналитики компании «Метриум» подвели итоги года на первичном рынке Новой Москвы. Объем предложения снизился на 0,8%. Средневзвешенная цена квадратного метра выросла на 6,3% за квартал, на 29,4% за год и достигла 165 325 руб. По данным «Метриум», по итогам 2020 года на первичном рынке новостроек Новой Москвы к реализации был представлен 31 жилой комплекс. За год продажи стартовали в 4 новых проектах. Таким образом, на конец года совокупный объемом предложения составлял около 9 240 квартир[1], общей площадью 490 тыс. кв. м. Относительно IV квартала 2019 года предложение снизилось на 0,8% по количеству квартир и на 5,8% по продаваемой площади. [1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам. Новые проекты на первичном рынке жилья Новой Москвы в 2020 г.

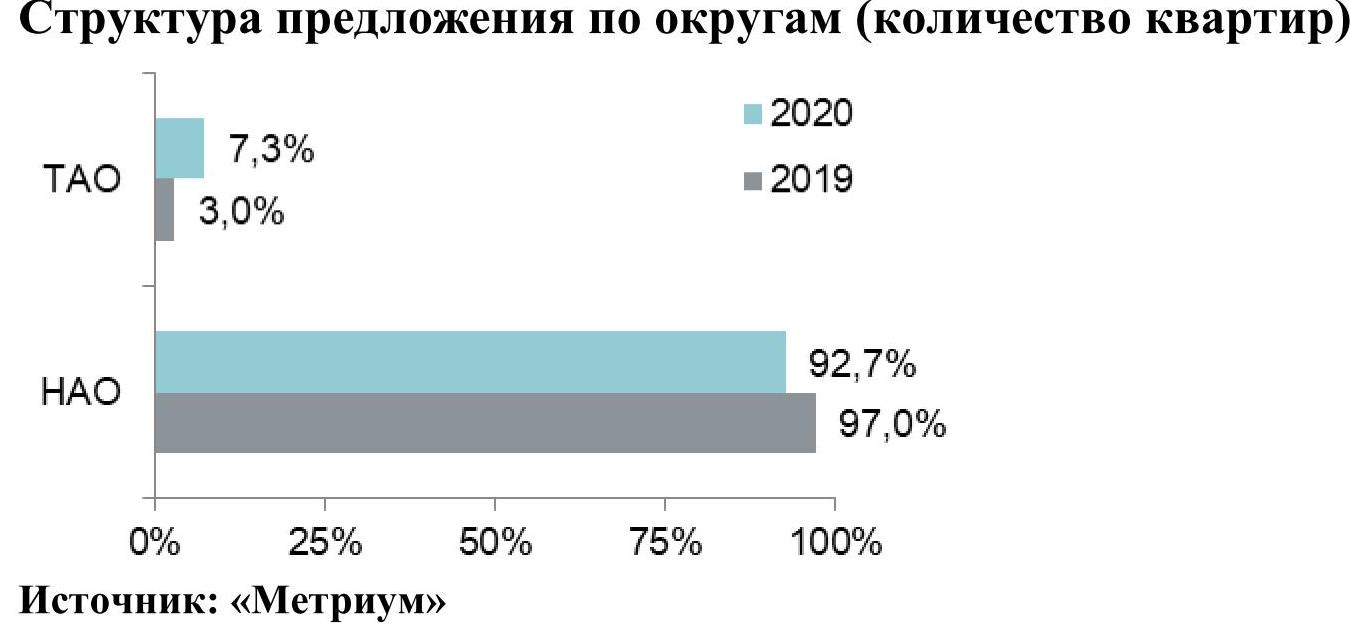

Источник: «Метриум» В IV квартале 2020 года в реализацию не поступил ни один новый жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов: – «Скандинавия» (корп. 13); – «Новые Ватутинки, микрорайон Центральный» (квартал 2/2); – «Испанские кварталы» (корп. 5, 6, 7); – «Бунинские луга» (корп. 3.3.1); – «Саларьево парк» (корп. 46); – «Борисоглебское» (корп. 16, 28, 38); – «Цветочные поляны» (корп. 7); – «Середневский лес» (корп. 1, 4); – homecity (корп. 4); – «Прокшино» (корп. 3); – «Городские истории» (корп. 1, 2, 3, II очередь); – «Эдельвейс» (корп. 3, 4А, 4Б). Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Также стоит отметить, что стартовали продажи квартир во 2 очереди строительства ЖК «Городские истории» в Новомосковском АО и возобновились продажи в ЖК «Эдельвейс» в Троицком АО. Таким образом, структура предложения по округам не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 92,7%. Доля Троицкого округа (ТАО) составила 7,3%.

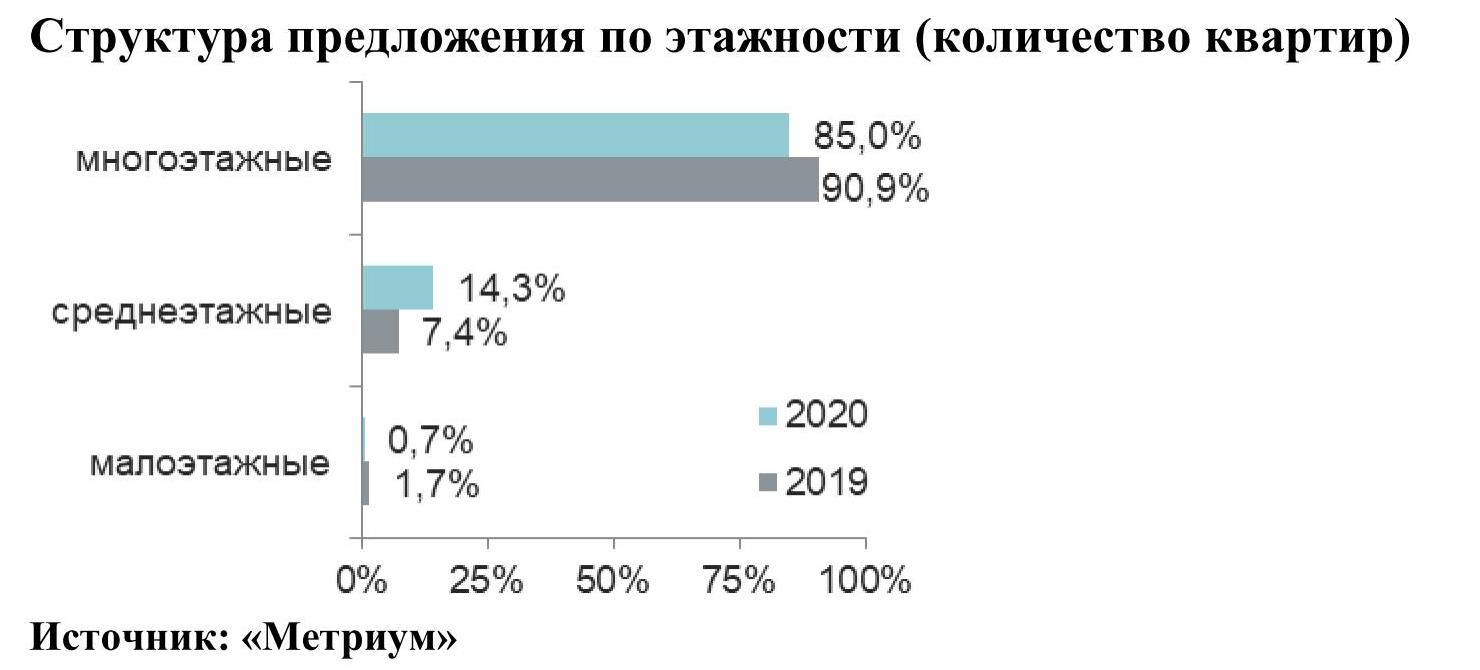

За год доля квартир в многоэтажных домах (от 10 этажей) снизилась на 5,9 п.п. до 85%, а в среднеэтажных (от 3 до 9 этажей) выросла на 6,9 п.п. до 14,3% рынка. Положительная динамика количества квартир, расположенных в среднеэтажных домах, преимущественно связана с выходом в реализацию нового проекта homecity и возвращением в продажу ЖК «Эдельвейс» со значительным объемом предложения. Доля квартир в малоэтажных домах (до 3 этажей) снизилась на 1 п.п. и составила всего 0,7%.

За последние 12 месяцев существенно сократилась доля предложения на начальном этапе строительства до 23,5% (-15,2 п.п.), а доля квартир на этапах отделки выросла до 30,4% (+10,6 п.п.), монтажа этажей – до 43% (+4,5 п.п.). Меньше всего лотов сосредоточено в готовых домах, где представлено 3,1% (+0,1 п.п.). Структура предложения по стадиям строительной готовности (количество квартир)

В структуре предложения по типу квартир кардинальных изменений не произошло. Как и прежде, наибольший объем предложения приходится на двухкомнатные (38,8%; +1,2 п.п.) и однокомнатные квартиры (31,1%; -0,5 п.п.). Трехкомнатные занимают 16,4% (-1,2 п.п.) от всех квартир в реализации, студии – 12,8% (+1,7 п.п.) предложения. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 0,9% (-1,2 п.п.).

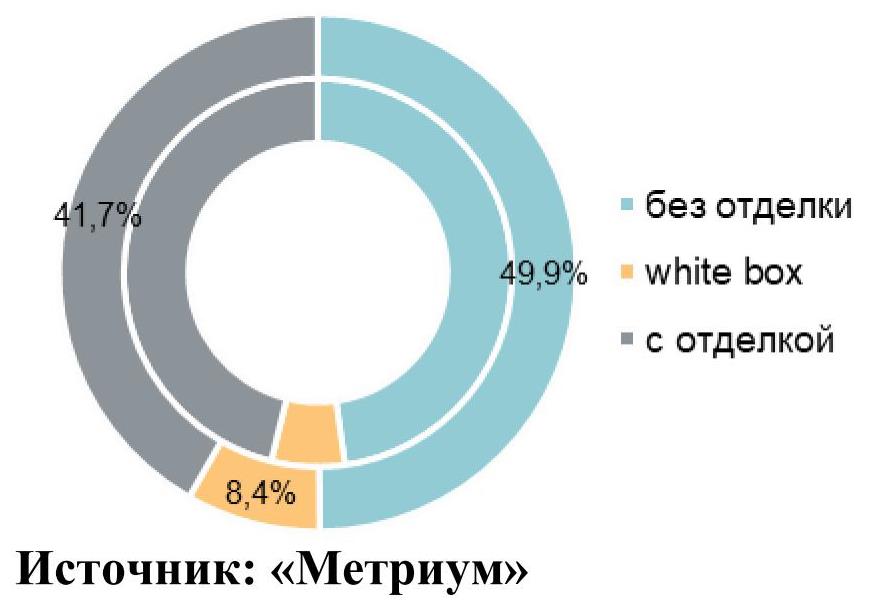

К концу 2020 года в Новой Москве отчётливо заметен «антитренд предложения с отделкой» относительно рынка Москвы в старых границах. Доля квартир без отделки составляет 49,9% и демонстрирует положительную динамику (+2,1 п.п. за год), а на квартиры с отделкой приходится всего 41,7% рынка (-4,4 п.п. за год). Доля квартир с отделкой white box – 8,4% (+2,3 п.п. за год). Структура предложения по типу отделки квартир (внутренний круг – 2019 г., внешний круг – 2020 г.)

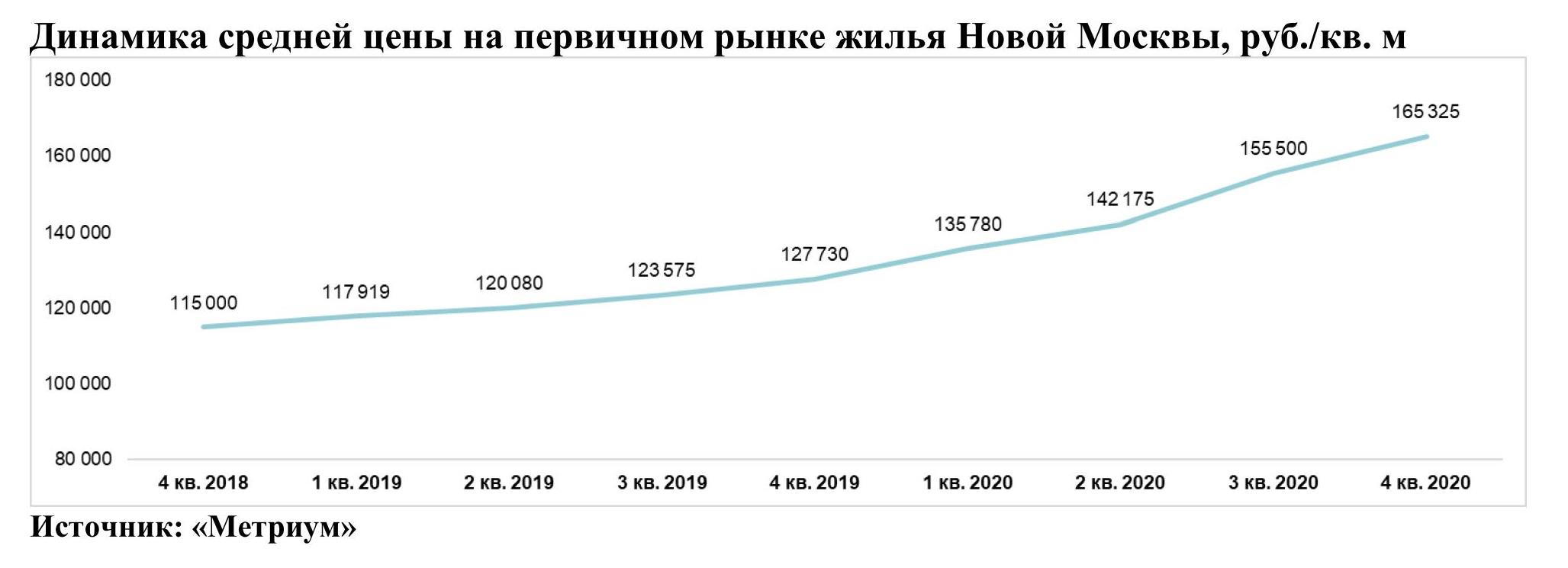

Последние два года наблюдается положительная динамика средневзвешенной цены квадратного метра на первичном рынке Новой Москвы. В декабре 2020 года показатель достиг 165 325 руб. за кв.м (+6,3% за квартал, +29,4% за год), подсчитали аналитики «Метриум». Развивается отдаленный субрынок Новой Москвы – доля предложения (по площади квартир) в ТАО удвоилась. Неоднородность динамики роста средневзвешенной цены квадратного метра в целом по Новой Москве и по отдельным округам связана с тем, что за 12 месяцев доля ТАО по площади выросла с 4,9% до 9,4%. Показатель цены квадратного метра в НАО за год увеличился на 33,7% до 172 тыс. руб. за кв.м, в ТАО – на 31,5% до 89,4[1] тыс. руб. за кв.м. [1] Расчет средневзвешенной цены квадратного метра округа произведен без учета проекта Vnukovo Country Club. Значение показателя в ТАО с учетом данного проекта составляет 100 тыс. руб./кв.м.

Средний бюджет предложения в Новой Москве к концу 2020 года достиг 8,76 млн руб. (+5,2% за квартал, + 25,6% за год). Рост бюджетов предложения наблюдался на рынке по всем типологиям:

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

Источник: «Метриум» Рейтинг самых доступных предложений в Новой Москве в 2020 году: – ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью – ЖК «Эдельвейс» (ТАО / пос. Первомайское): студия площадью 42,5 кв. м за 3,6 млн руб.; – ЖК «Баркли Медовая долина» (НАО / пос. Марушкинское): студия площадью 20 кв. м за 3,7 млн руб. Основные тенденции «2020 год выдался непредсказуемым не только для рынка недвижимости, но и для всей российской экономики в целом, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Повлияла эпидемия новой коронавирусной инфекции, девальвация национальной валюты, снижение цен на нефть. После введения режима самоизоляции с пропускным режимом и остановкой строек состояние и дальнейшее развитие строительной отрасли вызывали беспокойство. Весной 2020 года для поддержки застройщиков была запущена госпрограмма льготной ипотеки под 6,5%. Это было разумное решение, так как оно способствовало не только поддержанию строителей, но и стимулированию всей экономики в силу того, что в процессе производства недвижимости вовлечено множество смежных отраслей с создание в них добавочного продукта. Однако важнейшей целью обозначалось повышение доступности жилья для граждан». Спрос Спрос на квартиры в Новой Москве по итогам 2020 года снизился на 6%, несмотря на меры по стимулированию. В период локдауна (апрель и май) количество сделок не превышало 1 тыс. штук, чего не наблюдалось с 2016 года, когда рынок Новой Москвы был значительно менее развит. Первый эффект от программы субсидирования ипотеки стал заметен в конце лета, когда начался рост числа сделок на рынке. Так, в августе 2020 года в Новой Москве было заключено 1,8 тыс. ДДУ (+37% относительно предыдущего месяца), а пик спроса пришелся на октябрь (3,4 тыс. ДДУ). В ноябре и декабре количество сделок постепенно снижалось – 2,5 и 2,2 тыс. ДДУ соответственно. За весь 2020 год было зарегистрировано 22,2 тыс. ДДУ (доля ипотеки 67%), в 2019 году - 23,6 тыс. ДДУ (доля ипотеки 55%). Девелоперская активность и сохранение объема предложения Несмотря на неопределенную экономическую ситуацию, за год в продажу вышло 4 новых проектах. В 2019 году – всего 2 проекта, в 2018 – 5 проектов. Также на протяжении всего года наблюдался активный выход в продажу новых корпусов и объемов в уже экспонируемых комплексах, возобновились продажи в ЖК «Эдельвейс», стартовали продажи 2-ой очереди ЖК «Городские истории». Тем не менее, объем предложения в Новой Москве за год почти не изменился – 9,2 тыс. квартир (-0,8% за год). Переход на эскроу-счета К концу года увеличилось предложение в проектах, финансируемых банками с применением эскроу-счетов. В декабре 2020 года почти 70% квартир на первичном рынке жилья Новой Москвы реализовывались через эскроу, а в конце 2019 года их доля составляла всего 24%. Благодаря проектному финансированию в период пандемии, строительные работы на объектах почти не приостанавливались, несмотря на низкие показатели продаж, кроме периода с 13 апреля по 1 мая 2020 года (на основании официального указа). Рост цен На протяжении нескольких последних лет на рынке новостроек ТиНАО отслеживается положительная динамика средних цен. К концу 2020 года средневзвешенный показатель достиг 165 тыс. руб. за кв. м. Рост за год составил 29,4% (за квартал – 6,3%). Вырос и бюджет предложения, в декабре средняя стоимость квартиры составила 8,76 млн руб. относительно предыдущего квартала показатель вырос на 5,2%, относительно 2019 года – на 25,6%. Прогноз на 2021 год «Развитие рынка Новой Москвы в 2021 году сложно спрогнозировать из-за макроэкономической и политической неопределенности, – резюмирует Мария Литинецкая. – Сохраняются риски, связанные с коронавирусной инфекцией (новый штамм вируса, низкая скорость вакцинации, рост заболеваемости). Нет пока оснований считать пандемию пройденным этапом в истории. Тем не менее активный рост цен, наблюдавшийся в прошедшем году, не был подкреплен увеличением спроса, что может свидетельствовать о том, что в новом году цены уже активно не будут расти. Более того, конкурентная среда и удержание достигнутого уровня цен может вынудить застройщиков улучшать свой продукт – предлагать отделку, повышать качество благоустройства, оптимизировать планировочные решения и внедрять технические улучшения инженерных систем квартиры и дома». ИСТОЧНИК ФОТО:

пресс-служба компании «Метриум»

Подписывайтесь на нас:

13.01.2021 11:43

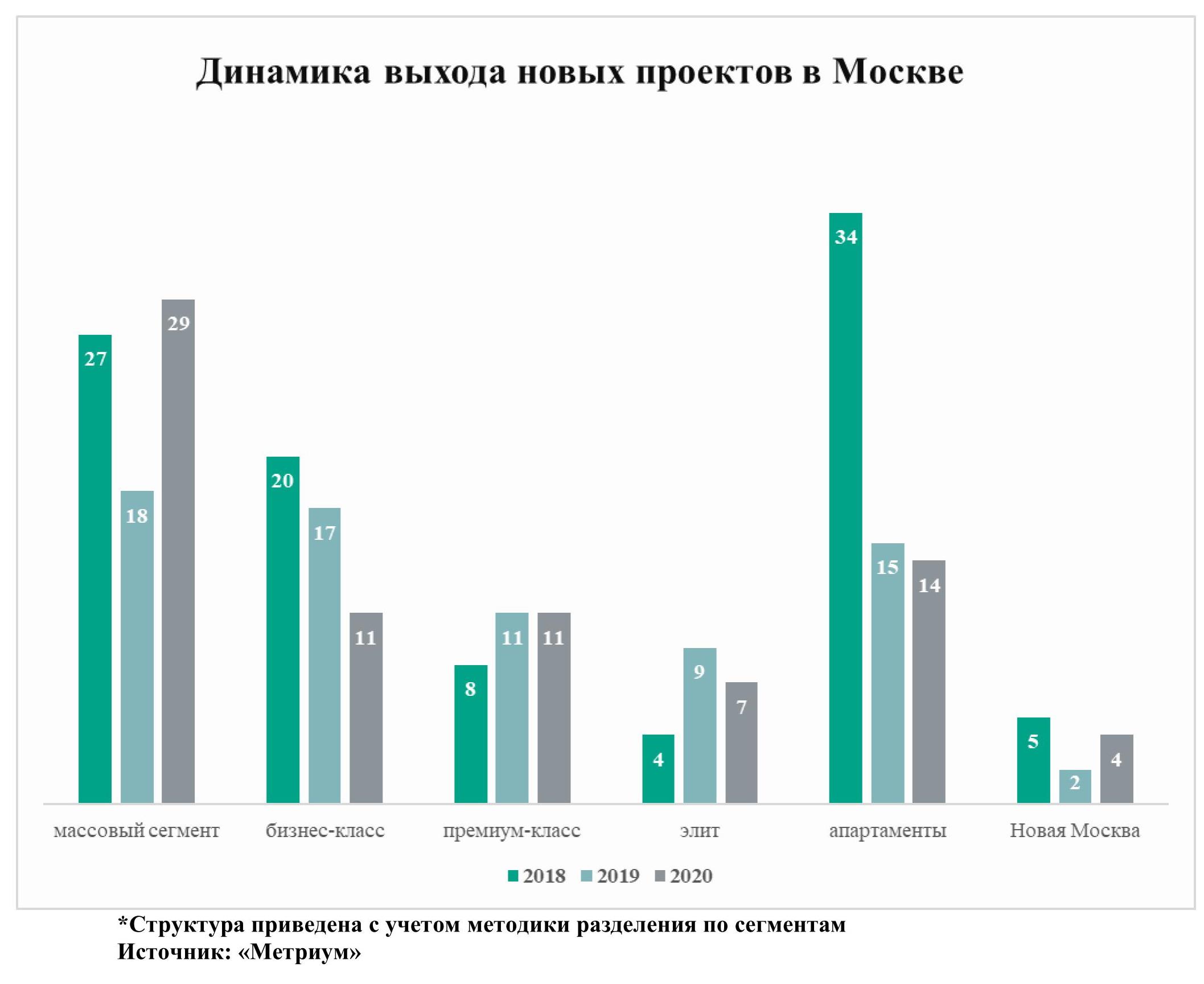

В 2020 году, несмотря на сложную ситуацию в экономике и режим самоизоляции, московские застройщики начали реализацию 76 проектов новостроек, что на 6% больше, чем в 2019 году, подсчитали эксперты компании «Метриум». Однако по сравнению с 2018 годом активность столичных застройщиков снизилась на 22%. В 2020 году на рынке новостроек Большой Москвы начались продажи 76 комплексов с квартирами и апартаментами. В 2019 году девелоперы дали старт реализации 72 проектов, а в 2018 году – 98 проектов. Таким образом, в 2020 году застройщики смогли нарастить темп выхода в продажу новых объектов, несмотря на локдаун, девальвацию рубля и временное падение спроса. В ушедшем году новых проектов было на 6% больше, чем в 2019 году, но всё же на 22% меньше, чем в 2018 году. В разрезе классов среди новых проектов в 2020 году доминируют новостройки массового сегмента, чья доля составила 38% от общего числа новых строек. Началась реализация 29 комплексов эконом- и комфорт-класса, что на 61% больше, чем в 2019 году. Заметно меньше вышло в продажу проектов бизнес-класса. В 2020 году застройщики начали строить 11 комплексов этого сегмента, что на 35% меньше, чем в 2019 году (17 проектов). Доля таких проектов в 2020 году составила 14%. В 2020 году застройщики запустили аналогичное количество премиальных проектов в сравнении с 2019 годом (11 штук). Доля новых объектов в премиум-классе составила 14% в 2020 году. Число новых элитных новостроек сократилась. Если в 2020 году начались продажи семи таких комплексов, то в 2019 году их было девять. Доля новых элитных проектов в уходящем году составила 9%. Из 76 новых проектов 2020 года четыре комплекса застройщики начали возводить в Новой Москве. Это в два раза больше, чем в 2019 году, когда были только две новинки, но меньше, чем в 2018 году (пять проектов). Два новых проекта 2020 года относятся к бизнес-классу (Russian Design District и homecity), еще два – к массовому сегменту («Середневский лес» и «Прокшино»). «Примечательно, что три из четырех новых проектов в ТиНАО, в том числе и наш культурно-образовательный кластер Russian Design District, вышли на рынок во втором квартале, – говорит Владимир Щекин, основатель и совладелец Группы Родина. – Мы начали продажи фактически в самый сложный период прошлого года, когда был объявлен локдаун и начали останавливаться стройки. Но мы не изменили наших планов, потому что в целом оцениваем рынок новостроек Новой Москвы как очень устойчивый. Рост цен в «старой» Москве дал нам дополнительные преимущества, а программа субсидирования ипотеки привлекла большое число клиентов. К тому же мы начали реализацию проекта бизнес-класса – ниша, практически не занятая в Новой Москве, поэтому у нас была уверенность в том, что мы преодолеем трудности. Как показала практика продаж, эта ставка оправдалась». «Как видим, даже несмотря на весьма стрессовый год для отрасли, активность застройщиков постепенно возрастает, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На мой взгляд, это связано с более значимой и долгосрочной тенденцией последних трёх лет – адаптацией московских девелоперов к новой модели финансирования их проектов. После перехода отрасли на новые правила игры многие взяли таймаут, чтобы перестроить свою модель бизнеса, пересчитать экономику готовящихся проектов, найти инвесторов. Именно поэтому в 2019 году старт продаж новых комплексов резко замедлился, а теперь постепенно восстанавливается».

ИСТОЧНИК ФОТО:

пресс-служба компании «Метриум»

Подписывайтесь на нас:

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||