Жители каких регионов переезжали в Москву в пандемию и до «коронакризиса»

Москва остается центром притяжения трудовых ресурсов и городом с наибольшим числом мигрантов, несмотря на распространение удаленной работы. Эксперты Циан выяснили, жители каких регионов интересуются приобретением квартиры в Москве, как изменилась структура спроса во время пандемии. Больше потенциальных мигрантов – из Подмосковья, Петербурга и Кубани. Самые дорогие квартиры в Москве ищут сахалинцы. Самое просторное жилье выбирают покупатели из Ингушетии.

Для того чтобы выяснить, жители каких регионов ищут квартиру в Москве, эксперты Циан проанализировали IP-адреса пользователей сайта сian.ru. Оценен потенциальный спрос за два периода: до пандемии (с октября 2019 года по март 2020 года) и в пандемию, после снятия ограничительных мер (с октября 2020 года по март 2021 года). Таким образом, из анализа исключен период локдауна и первые месяцы выхода из самоизоляции.

- Каждый пятый просмотр объявлений о продаже вторичного жилья в столице – не из Москвы. Наибольшее число региональных просмотров обеспечивают жители Подмосковья - 9,4% от всего спроса.

- Без учета запросов от жителей Московской области на региональный спрос приходится 11,8% просмотров. До пандемии доля была чуть ниже – 11,2%.

- Региональные покупатели интересуются столичной недвижимостью на четверть активнее, чем до самоизоляции.

- В лидерах регионального спроса – Московская область, Санкт-Петербург и Краснодарский край. На 10 лидирующих регионов приходится 68% спроса. Из списка лидеров выбыли в пандемию Татарстан и Саратовская область.

- На топ-10 регионов по населению пришлось 66,5% просмотров, тогда как на десятку лидеров по объему ВРП – 63,9%. Активность региональных покупателей сильнее зависит от численности населения, чем от уровня экономического развития субъекта.

- Меньше потенциальных покупателей недвижимости в Москве проживает на Чукотке, в Еврейской АО, Ненецком АО и Алтае.

- 55,5% регионального спроса на столичную недвижимость сформировано за счет Центрального ФО. Меньше всего интересантов в Северо-Кавказском ФО (3,1%).

- Региональные жители ищут квартиру в столице по площади (49,1 кв.м ) в среднем на 10% меньше, чем жители Москвы (54,3). Самые большие квартиры интересуют жителей Северо-Кавказского ФО (с большой долей многодетных семей).

- Средняя стоимость квартиры, которой интересуются как региональные жители, так и москвичи, в пандемию стала выше на 22%. Жители регионов рассматривают жилье ценой ниже в среднем на 6-7%, чем столичные жители.

- Сибиряки и жители Дальнего Востока выбирают квартиры дороже, чем сами москвичи. Наиболее скромные запросы по цене чаще имеют покупатели из Центрального ФО.

21% запросов на покупку столичной квартиры – не из Москвы

На жителей Москвы (т.е., обратившихся к базе сian.ru с IP-адресов, отнесенных к столице РФ), приходится 78,8% интересантов готового жилья. Причем в сравнении с допандемийным периодом доля остается неизменной (78,7%).

На жителей Московской области приходится сейчас 9,4% спроса, что незначительно ниже, чем до самоизоляции – 10,1%. Столичная недвижимость значительно выросла в цене за прошедший год – средняя стоимость квадратного метра на вторичном рынке увеличилась на 15,7%. Это ограничивает возможность переезда в столицу из Подмосковья, которое, впрочем, все равно остается лидером по доле регионального спроса не только из-за границ с Москвой, но и по причине численности населения. Логично, что многие планируют перебраться в Москву, сократив тем самым время в пути на работу, а также для получения столичных социальных льгот.

Каждый десятый запрос (11,8%) на приобретение столичной квартиры на вторичном рынке приходится на проживающих в других субъектах РФ, вне столичного региона, т.е без учета Москвы и Московской области. До пандемии доля была сопоставимой – 11,2%. Таким образом, несмотря на возможность удаленной работы, интерес к столичной недвижимости со стороны региональных клиентов остается прежним в структуре спроса.

Общее число просмотров объявлений в пандемию, но после снятия основных ограничительных мер (с октября 2020 года по март 2021 года) оказалось на 17% выше, чем за аналогичный допандемийный период (с октября 2019 года по март 2020 года). Росту активности во многом способствовало снижение ипотечных ставок. Причем если для жителей столицы прирост составил 16%, а в Московской области – 18%, то в целом по остальным регионам увеличение просмотров существеннее – на 23%.

Кто переезжал в Москву в пандемию и до

Если принять всех региональных пользователей за 100%, исключив статистику от жителей Москвы, то, как было отмечено, лидером является Московская область, которая обеспечивает практически половину регионального спроса (44,5%). С заметным отрывом идут жители Санкт-Петербурга (4,7%) и Краснодарского края (3,8%). В сравнении с допандемийным периодом тройка лидеров не изменилась.

Однако «рокировка» в десятке лидирующих по региональному спросу субъектов все же произошла. В сравнении с допандемийным периодом в число лидеров вошел Приморский край, занимавший ранее 11 строку, и Ярославская область, совершившая существенный «рывок» с 24 на 10 строку. Одновременно в пандемию выбыли из лидеров Саратовская область и Татарстан.

Остальные пять регионов, из которых чаще других переезжают в Москву, это Самарская, Свердловская, Нижегородская, Новосибирская области и Башкортостан.

Таким образом, территориальная доступность к Москве не является определяющим фактором для переезда. К примеру, на соседей первого порядка (субъектов, граничащих с Московской областью) приходится лишь 6,7% от объема поисковых запросов. До пандемии доля составляла 5,7%. Только Ярославская область из них входит в десятку лидеров по числу запросов.

Эксперты Циан отмечают, что уровень экономического развития регионов не оказывает чуть меньшее влияние на интерес жителей к столичной недвижимости. К примеру, из 10 лидирующих по спросу субъектов, только 5 входят в десятку регионов по объему валового регионального продукта (Московская область, Санкт-Петербург, Краснодарский край, Свердловская область и Башкортостан, без учета Москвы).

Одновременно первые семь лидирующих спросу на столичную недвижимость регионов также входят в десятку субъектов с наибольшей численностью населения. Данный фактор оказывает большее влияние, чем уровень экономического развития субъекта.

На топ-10 регионов по населения пришлось 66,5% просмотров, тогда как на десятку лидеров по объему ВРП – 63,9%.

Топ-10 регионов-лидеров по количеству просмотров объявлений в Москве (без учёта потенциальных покупателей из Москвы)

|

Место в рейтинге сейчас |

Место в рейтинге до пандемии |

Регион* |

Доля спроса от общего регионального в пандемию после снятия ограничит мер |

Доля спроса до пандемии от общего регионального |

Динамика |

Федеральный округ |

|

1 |

1 |

Московская область |

44,50% |

47,40% |

-2,90% |

Центральный ФО |

|

2 |

2 |

Санкт-Петербург |

4,70% |

4,40% |

0,40% |

Северо-Западный ФО |

|

3 |

3 |

Краснодарский край |

3,80% |

3,90% |

-0,10% |

Южный ФО |

|

4 |

9 |

Самарская область |

2,90% |

1,40% |

1,50% |

Приволжский ФО |

|

5 |

6 |

Свердловская область |

2,80% |

1,60% |

1,20% |

Уральский ФО |

|

6 |

5 |

Нижегородская область |

2,00% |

1,90% |

0,00% |

Приволжский ФО |

|

7 |

4 |

Республика Башкортостан |

1,70% |

3,80% |

-2,10% |

Приволжский ФО |

|

8 |

8 |

Новосибирская область |

1,60% |

1,40% |

0,20% |

Сибирский ФО |

|

9 |

11 |

Приморский край |

1,50% |

1,20% |

0,30% |

Дальневосточный ФО |

|

10 |

24 |

Ярославская область |

1,40% |

0,90% |

0,50% |

Центральный ФО |

Источник: расчеты Аналитического центра Циан

Регионы – лидеры по ВРП

Циан отмечает, что в список лидеров не попали основные ресурсодобывающие регионы, отличающиеся высоким уровнем дохода населения (ХМАО, ЯНАО, ряд регионов Дальневосточного ФО, Ненецкий АО и др.). Нет в списке и национальных республик (за исключением Башкортостана).

Основная часть россиян, планирующих приобретать столичную недвижимость, это «трудовые мигранты», которые не имеют больших финансовых возможностей, как жители нефтегазодобывающих регионов. То есть речь идет не об инвестиционных сделках, а как правило, покупке для собственного проживания с целью повышения уровня доходов и качества жизни за счет большей заработной платы.

В целом спрос на столичную недвижимость со стороны региональных покупателей распределяется крайне неравномерно. На десятку лидеров приходится 68% сделок. На топ-20 регионов – 79%.

Кто не собирается в Москву

Меньше всего потенциальных покупателей недвижимости в Москве проживает на Чукотке, в Еврейской автономной области, Ненецком автономном округе и Алтае (0,01% на каждый регион), что объясняется не только большой удаленностью, но и в целом небольшой численностью населения. Также практически не интересуются покупкой жилья в малолюдных регионах Сибири и Северо-Западного ФО.

Регионы с минимальной долей просмотров по покупке квартиры в Москве

|

Регион |

Доля просмотров объявления |

Федеральный округ |

|

Чукотский автономный округ |

0,01% |

Дальневосточный ФО |

|

Еврейская автономная область |

0,01% |

Дальневосточный ФО |

|

Ненецкий автономный округ |

0,01% |

Северо-Западный ФО |

|

Республика Алтай |

0,01% |

Сибирский ФО |

|

Карачаево-Черкесская Республика |

0,04% |

Северо-Кавказский ФО |

|

Республика Адыгея |

0,05% |

Южный ФО |

|

Республика Тыва |

0,05% |

Сибирский ФО |

|

Республика Хакасия |

0,05% |

Сибирский ФО |

|

Магаданская область |

0,05% |

Дальневосточный ФО |

|

Республика Карелия |

0,06% |

Северо-Западный ФО |

Источник: расчеты Аналитического центра Циан

В разрезе федеральных округов половина регионального спроса приходится на Центральный ФО (55,5%, что на 2,1 п. п. ниже, чем до пандемии). При том, что только 20% населения (без учета Москвы) приходится на данный ФО. В лидерах по доле спроса внутри округа – Московская, Ярославская, Тульская и Владимирская области. Минимальный интерес к столичному жилью проявляют жители Костромской области.

Значительный спрос генерируют и жители Приволжского ФО (12,5%). В лидерах спроса – Самарская, Нижегородская области, Башкортостан. Не интересуются столичной недвижимостью в Мордовии, Марий Эл, Кировской области.

В Южном ФО (7,3% спроса) переехать планируют жители Краснодарского края и Ростовской области. Минимальный интерес проявляют в Калмыкии и Адыгее.

В Северо-Западном ФО (6,5% спроса) интересуются столичным жильем жители Петербурга. Наименьшая доля спроса – в Ненецком АО, Карелии и Псковской области.

В Сибирском ФО (5,9% спроса) в лидерах – Новосибирская область, Красноярский край, Кемеровская и Омская области. В «аутсайдерах» спроса – Алтай, Тыва и Хакасия.

Уральский ФО генерирует 5,3% спроса. Чаще других планируют переезжать из Свердловской и Челябинской областей. Реже – из Курганской области и Ямало-Ненецкого АО.

Дальневосточный ФО обеспечил 4% спроса, переезжать планируют из Приморского и Хабаровского края, доля по остальным регионам менее 0,3% на каждый.

И в аутсайдерах - Северо-Кавказский ФО, который обеспечил всего 3,1% спроса. При этом это округ с наибольшим приростом доли спроса в сравнении с допандемийным периодом. Наибольшее число интересантов – в Ставропольском крае и Чечне. Наименьшее – в Карачаево-Черкесии и Ингушетии. В данном округе наиболее развито индивидуальное строительство, что также отражается на спросе.

Таким образом, Центральный ФО – единственный, который занимает большую долю по региональному спросу в сравнении с долей населения, которая приходится на данный округ.

Распределение регионального спроса на покупку квартиры в Москве, по федеральным округам

|

Округ |

Доля просмотров в пандемию, после снятия ограничит мер |

Доля просмотров до пандемии |

Динамика |

Доля от общего населения |

|

Центральный ФО |

55,5% |

57,7% |

-2,1% |

20% |

|

Приволжский ФО |

12,5% |

13,3% |

-0,9% |

22% |

|

Южный ФО |

7,3% |

7,0% |

0,3% |

12% |

|

Северо-Западный ФО |

6,5% |

6,0% |

0,4% |

10% |

|

Сибирский ФО |

5,9% |

5,6% |

0,2% |

13% |

|

Уральский ФО |

5,3% |

4,7% |

0,6% |

9% |

|

Дальневосточный ФО |

4,0% |

3,7% |

0,3% |

6% |

|

Северо-Кавказский ФО |

3,1% |

1,8% |

1,2% |

7% |

Источник: расчеты Аналитического центра Циан

Запросы жителей регионов скромнее, чем у москвичей

Средняя площадь столичных квартир, которые просматривали жители Москвы уже в период пандемии (октябрь 2020-март 2021 г). – 54,3 кв. м, что даже на «квадрат» больше, чем до пандемии (53,3 кв. м). По всей видимости, рост средней площади стал следствием длительной самоизоляции и перехода на удаленную работу, когда многие стали искать жилье с перспективой организации рабочего пространства.

Запросы региональных покупателей оказались в целом скромнее – средняя площадь объектов в поиске составляет сейчас 49,1 кв. м, что на 9,6% ниже, чем площадь по запросам жителей Москвы. До пандемии средняя площадь квартир, интересующих региональных клиентов, была чуть выше - 49,4 кв. м. То есть до «коронакризиса» региональные жители выбирали жилье меньше, чем жители столицы на 7,9%. Разница в запрашиваемой площади увеличивается.

Жители всего двух регионов ищут сегодня жилье больше по площади, чем сами москвичи. Это Ленинградская область (56,2 кв. м), также – Ингушетия (58,8 кв. м), где порядка 53% семей – многодетные. Соответственно, такие клиенты рассматривают квартиры просторнее.

Сопоставимые требования, как и жители Москвы по площади, имеют потенциальные покупатели из Камчатки, Чукотки, где заработная плата выше средней по стране, а также – из Новосибирской области, в котором находится административный центр Сибирского федерального округа.

Самые скромные запросы по площади столичной квартиры (44-45 «квадратов») в среднем ищут жители из Еврейской АО, Орловской, Тамбовской областей, Чувашии, Мордовии и Тывы. Все перечисленные регионы имеют среднюю заработную плату ниже средней.

Регионы - лидеры по доле спроса также имеют меньшие запросы, чем москвичи. В Московской области средняя площадь просмотренной квартиры в Москве – 53,8 кв. м. В Санкт-Петербурге – 52,7 кв. м. В Краснодарском крае – 50,7 кв. м.

|

|

Средняя площадь просмотренной квартиры в Москве, кв. м |

|

|

до пандемии (с октября 2019 года по март 2020 года) |

в пандемию, после снятия ограничит. мер (с октября 2020 года по март 2021 года)

|

|

|

Жители Москвы |

53,3 |

54,3 |

|

Жители регионов |

49,4 |

49,1 |

Источник: расчеты Аналитического центра Циан

Снижение реальных доходов населения, по данным Росстата на 3,6% в 1 кв. 2021 года к докризисному 1 кв. 2020 года и одновременно рост цен на недвижимость привели к снижению запросов на приобретение недвижимости практически по всем округам. В лидерах по запрашиваемой площади - Северо-Кавказский ФО (51,9 кв. м) – с самой большой долей многодетных семей. Запросы жителей стали скромнее в среднем на 1,3 кв. м.

Средняя площадь просмотренной квартиры выросла в пандемию только в Приволжском и Центральном ФО, которые несмотря на положительную динамику, все равно занимают последние строки в рейтинге.

Распределение регионального спроса на покупку квартиры по площади, по федеральным округам

|

Округ |

Средняя площадь просмотренной квартиры, кв. м в пандемию, после снятия ограничит. мер (с октября 2020 по март 2021) |

Средняя площадь просмотренной квартиры, кв. м до пандемии (с октября 2019 по март 2020) |

Динамика, кв. м |

|

Северо-Кавказский ФО |

51,9 |

53,2 |

-1,3 |

|

Уральский ФО |

50,6 |

52,0 |

-1,3 |

|

Северо-Западный ФО |

50,0 |

50,9 |

-0,9 |

|

Дальневосточный ФО |

49,9 |

50,8 |

-0,9 |

|

Сибирский ФО |

49,6 |

50,7 |

-1,0 |

|

Южный ФО |

49,5 |

50,1 |

-0,6 |

|

Приволжский ФО |

47,8 |

46,3 |

1,5 |

|

Центральный ФО |

47,2 |

46,6 |

0,7 |

|

Общий итог |

49,1 |

49,4 |

-0,2 |

Источник: расчеты Аналитического центра Циан

Региональные покупатели ищут квартиру средней стоимостью 11 млн рублей – на четверть выше, чем до пандемии

За прошедший год средняя стоимость квадратного метра на вторичном рынке недвижимости Москвы увеличилась на 15,7%: с 225,1 тыс. до 260,4 тыс. рублей.

Изменение цен привело к существенному повышению среднего запрашиваемого чека при сохранении примерно той же средней площади. Средняя стоимость столичных квартир, которые просматривали жители Москвы в период пандемии, после снятия ограничит. мер (октябрь 2020 - март 2021 г). – 11,8 млн рублей, что на 23% выше, чем до пандемии (9,6 млн рублей).

В среднем по всем другим регионам средняя цена рассматриваемой столичной квартиры составила в пандемию уже 10,95 млн рублей против 9 млн до пандемии (+22%).

То есть средняя цена объекта, которым интересовались региональные клиенты, как до пандемии, так и после, была ниже на 6-7% в сравнению с теми вариантами, которые смотрят москвичи.

|

|

Средняя стоимость просмотренной квартиры в Москве, тыс. р. |

|

|

до пандемии (с октября 2019 года по март 2020 года) |

в пандемию, после снятия ограничит. мер (с октября 2020 года по март 2021 года)

|

|

|

Жители Москвы |

9,6 |

11,8 |

|

Жители регионов |

9 |

10,95 |

Источник: расчеты Аналитического центра Циан

Всего в трех регионах РФ средний бюджет квартиры в поиске снизился: в Ингушетии (-21,7%), при том, что средняя площадь рассматриваемого жилья упала на 12 «квадратов» - с 71 кв. м до пандемии и до 58,8 кв. м. Аналогичная ситуация и в Еврейской АО, где средний чек потенциальной сделки упал на 15% вместе со снижением площади на 6 кв. м. В Ненецком АО снижение минимально - на 1%.

Рассчитывают найти самые бюджетные варианты еще по “допандемийной” цене жители Еврейской АО (в среднем за 9 млн рублей). В среднем бюджете до 10 млн рублей хотят приобрести квартиру еще из 11 регионов, преимущественно – Центрального ФО (Владимирская, Ярославская, Тверская, Смоленская, Орловская, Курская области), половина из них – соседи первого порядка (субъектов Федерации, граничащих с Московской областью).

Еще три региона - в Приволжском ФО (Пензенская область, Пермский край, Мордовия). Оба округа – и Приволжский, и Центральный отличаются минимальной рассматриваемой площадью, что также влияет на бюджет покупки, помимо уровня заработной платы.

Москва – город не с самым большим запрашиваемым прайсом на жилье (11,8 млн рублей). Самые дорогие квартиры из региональных покупателей (12,5-12,7 млн рублей в среднем) рассматривают жители Сибирского ФО (Новосибирская и Кемеровская обл.), а также – Дальневосточного ФО (Камчатский край и Сахалинская область, которая традиционно входит в тройки регионов в самыми обеспеченными семьями).

В регионах, лидирующих по уровню спроса, средний чек квартир, которые смотрят потенциальные клиенты, нет единой динамики. В Московской области запросы клиентов меньше, чем в Москве (11,45 млн рублей против 11, 8 млн рублей в Москве). В Краснодарском крае аналогичная ситуация – 11,4 млн рублей). Жители Санкт-Петербурга рассматривают недвижимость даже выше по цене, чем сами жители Москвы (12,1 млн рублей).

|

Округ |

Средняя цена просмотренной квартиры, млн р. в пандемию, после снятия ограничит. мер |

Средняя цена просмотренной квартиры, млн р. до пандемии |

Динамика |

|

Сибирский ФО |

11,5 |

9,4 |

22% |

|

Северо-Кавказский ФО |

11,5 |

10,2 |

13% |

|

Уральский ФО |

11,3 |

9,4 |

20% |

|

Северо-Западный ФО |

11,2 |

9,5 |

19% |

|

Дальневосточный ФО |

11,1 |

9,3 |

19% |

|

Южный ФО |

11,1 |

8,9 |

24% |

|

Приволжский ФО |

10,6 |

8,4 |

27% |

|

Центральный ФО |

10,3 |

8,3 |

24% |

|

|

10,95 |

9,0 |

22% |

Источник: расчеты Аналитического центра Циан

«Несмотря на появление возможности удаленной работы, Москва по-прежнему остается главным центром притяжения для трудовых мигрантов за счет высокой зарплаты и главное – большого выбора вакансий практически в любой сфере, - отмечает Алексей Попов, руководитель Аналитического центра Циан. – Московская экономика показывает высокую стабильность при глобальных потрясениях – лучшую в сравнении с другими российскими регионами. Поэтому для многих локдаун стал переломным моментом для того, чтобы кардинально изменить жизнь, в том числе, переехав в другой город с большими карьерными перспективами.

В течение следующих лет данная тенденция станет менее выраженной. Во-первых, работать в столичной компании можно, даже не переезжая в Москву благодаря удаленной работе. Во-вторых, рост цен ограничивает возможности для переезда и покупки квартиры – несмотря на высокие зарплаты, копить на квартиру в среднем придется дольше, чем в регионе. Например, в текущих реалиях, в среднем, столичные работники смогут накопить на «однушку» при текущих ценах и зарплатах за 18 лет – это самое высокое значений среди других городов».

Распределение регионального спроса на столичную недвижимость

Жители каких регионов и какими квартирами интересуются приобретением недвижимости в Москве на вторичном рынке в пандемию (после снятия ограничит.мер) и до «коронакризиса»

|

Город |

Доля просмотров объявлений о покупке квартиры в Москве от всего количества по РФ |

Динамика доли просмотров в сравнении с допандемийным периодом, п.п. |

Доля просмотров объявлений жителей субъекта от числа просмотров ФО |

Средняя площадь просмотренной квартиры (октябрь 2020-март 2021), кв.м |

Как изменились предпочтения по площади в сравнении с допандемийным периодом |

Средняя цена просмотренной квартиры (октябрь 2020-март 2021),млн р. |

Как изменились предпочтения по цене сравнении с допандемийным периодом |

|

Центральный ФО |

55,50% |

-2,10% |

|

47,2 |

0,7 |

10,3 |

24% |

|

Московская область |

44,50% |

-2,92% |

80,12% |

53,8 |

0,3 |

11,5 |

23% |

|

Ярославская область |

1,41% |

0,55% |

2,54% |

48,9 |

2,0 |

10,6 |

25% |

|

Владимирская область |

1,23% |

0,13% |

2,21% |

45,4 |

-0,4 |

10,0 |

24% |

|

Тульская область |

1,10% |

0,21% |

1,99% |

47,5 |

1,9 |

10,2 |

26% |

|

Воронежская область |

0,91% |

-0,19% |

1,64% |

49,5 |

1,2 |

11,2 |

27% |

|

Калужская область |

0,89% |

-0,28% |

1,60% |

48,1 |

0,2 |

10,4 |

26% |

|

Тверская область |

0,87% |

0,13% |

1,57% |

46,9 |

0,8 |

9,9 |

23% |

|

Рязанская область |

0,74% |

0,23% |

1,33% |

46,4 |

-0,4 |

9,7 |

19% |

|

Липецкая область |

0,57% |

0,03% |

1,03% |

47,7 |

2,1 |

10,7 |

29% |

|

Смоленская область |

0,50% |

0,03% |

0,90% |

47,6 |

4,5 |

10,3 |

31% |

|

Брянская область |

0,47% |

-0,04% |

0,85% |

45,6 |

1,6 |

10,0 |

25% |

|

Тамбовская область |

0,46% |

0,02% |

0,83% |

44,3 |

-0,6 |

9,6 |

20% |

|

Белгородская область |

0,44% |

-0,05% |

0,80% |

48,8 |

3,6 |

10,6 |

31% |

|

Курская область |

0,44% |

0,04% |

0,79% |

46,4 |

-2,6 |

10,6 |

21% |

|

Ивановская область |

0,41% |

-0,06% |

0,73% |

45,7 |

0,7 |

9,8 |

19% |

|

Орловская область |

0,41% |

0,01% |

0,73% |

44,5 |

-3,8 |

9,4 |

14% |

|

Костромская область |

0,19% |

0,02% |

0,34% |

45,9 |

0,0 |

10,1 |

25% |

|

Города Северо-Западного ФО |

6,50% |

0,40% |

|

50 |

-0,9 |

11,2 |

19% |

|

Санкт-Петербург |

4,73% |

0,37% |

72,96% |

52,7 |

0,1 |

12,1 |

23% |

|

Калининградская область |

0,32% |

0,05% |

4,90% |

52,7 |

0,2 |

12,0 |

18% |

|

Республика Коми |

0,29% |

0,00% |

4,47% |

50,3 |

2,5 |

11,1 |

28% |

|

Вологодская область |

0,23% |

-0,02% |

3,50% |

47,4 |

-1,5 |

11,1 |

21% |

|

Ленинградская область |

0,22% |

0,10% |

3,35% |

56,2 |

2,5 |

12,7 |

36% |

|

Архангельская область |

0,22% |

-0,06% |

3,33% |

46,4 |

-5,5 |

10,3 |

12% |

|

Мурманская область |

0,18% |

-0,04% |

2,74% |

49,6 |

-5,2 |

10,2 |

9% |

|

Новгородская область |

0,15% |

0,06% |

2,34% |

46,4 |

-4,9 |

11,1 |

13% |

|

Псковская область |

0,09% |

-0,01% |

1,33% |

51,5 |

3,7 |

11,4 |

26% |

|

Республика Карелия |

0,06% |

-0,02% |

0,89% |

52,3 |

6,0 |

11,8 |

26% |

|

Ненецкий автономный округ |

0,01% |

0,00% |

0,18% |

44,2 |

-7,8 |

9,9 |

-1% |

|

Города Южного ФО |

7,30% |

0,30% |

|

49,5 |

-0,6 |

11,1 |

24% |

|

Краснодарский край |

3,82% |

-0,11% |

52,14% |

50,7 |

0,6 |

11,4 |

27% |

|

Ростовская область |

1,30% |

0,33% |

17,71% |

51,4 |

1,9 |

11,6 |

30% |

|

Волгоградская область |

0,93% |

-0,10% |

12,67% |

46,6 |

-0,8 |

10,5 |

24% |

|

Республика Крым |

0,54% |

0,13% |

7,34% |

49,1 |

-2,3 |

11,1 |

22% |

|

Астраханская область |

0,36% |

0,07% |

4,89% |

46,7 |

-0,9 |

10,3 |

25% |

|

Севастополь |

0,19% |

0,00% |

2,65% |

52,9 |

-3,0 |

12,4 |

20% |

|

Республика Калмыкия |

0,14% |

-0,02% |

1,97% |

48,2 |

0,0 |

10,4 |

22% |

|

Республика Адыгея |

0,05% |

-0,01% |

0,62% |

50,4 |

0,0 |

10,9 |

22% |

|

Города Северо-Кавказского ФО |

3,10% |

1,20% |

|

51,9 |

-1,3 |

11,5 |

13% |

|

Ставропольский край |

1,35% |

0,46% |

44,27% |

51,2 |

4,8 |

11,1 |

28%< ИСТОЧНИК ФОТО:

https://daraja.ru

Подписывайтесь на нас:

27.01.2020 08:30

Эксперты, оценивая итоги развития рынка торговой недвижимости в Санкт-Петербурге в 2019 году, в целом говорят о стабильности ситуации. Впрочем, по их оценке, наметился ряд интересных тенденций в этой сфере. Из всех видов коммерческой недвижимости торговая, пожалуй, наиболее динамично реагирует на появление новых факторов, изменение ситуации на рынке и в экономике в целом. Поэтому, при общей стабильности положения в сегменте, новые тренды могут в перспективе оказать на него серьезное влияние. По данным отдела исследований Maris в ассоциации с CBRE, валовой объем предложения качественной торговой недвижимости в Петербурге превышает 4 млн кв. м, из которых порядка 3 млн приходится на торговые и торгово-развлекательные комплексы. Торговые центры По оценкам экспертов, девелоперская активность в сфере возведения ТРК по-прежнему невелика. По данным Maris, в 2019 году рынок торговой недвижимости Петербурга пополнился на 47,8 тыс. кв. м. В частности, начали работу ТЦ «Перрон», ТК «Индустриальный», ряд гипермаркетов. По мнению аналитиков JLL, самым заметным новым объектом, открывшимся в Петербурге в 2019 году, стала первая очередь аутлета Fashion House на Таллинском шоссе. Причем это вполне отчетливо сформировавшийся тренд. Так, в 2018 году был также открыт лишь один сравнительно крупный торговый центр и это также был аутлет – вторая очередь Outlet Village Pulkovo. «Лидерами по объему предложения торговых площадей выступают самые густонаселенные административные районы города, в состав которых входят территории активного жилищного строительства, а именно Приморский, Московский и Выборгский», – говорит руководитель отдела исследований рынка Maris Алёна Волобуева. «При этом классические арендаторы торговых центров, ритейлеры, стали более требовательны к выбору локации в объектах. В том числе поэтому, несмотря на минимальную девелоперскую активность по строительству новых торговых центров, средний уровень вакантности в городе не стремится к нулю. В качественных торговых центрах Петербурга, по итогам 2019 года, свободно 3,6% площадей, что на 0,5% больше, чем год назад», – отмечает заместитель руководителя отдела исследований компании JLL в Петербурге Наталия Киреева. На снижение востребованности новых площадей и, как следствие, низкую девелоперскую активность, по ее мнению, влияет еще ряд факторов. «Снижение покупательной способности граждан, с одной стороны, рост рынка электронной торговли и развитие сервисов доставки, с другой, привели к снижению трафика в торговых центрах и к сокращению темпов развития сетевых операторов. В этих условиях с целью повышения посещаемости собственники проводят как глобальную реконцепцию, так и точечную ротацию арендаторов, привлекая популярные бренды. Кроме того, уделяют больше внимания повышению качества объекта. Все эти меры направлены на то, чтобы покупатели проводили больше времени в торговых центрах», – говорит эксперт.

Street retail Итоги года в сфере street retail также демонстрируют равновесное положение в этом сегменте рынка. По данным Knight Frank St Petersburg, всего за 2019 год открылось и закрылось примерно одинаковое количество торговых точек. Причем такой баланс характерен для всех видов локаций – основных и второстепенных торговых коридоров как центральных, так и спальных районов. При этом по итогам года ротация арендаторов составила 12%, что на 1 п. п. ниже, чем годом ранее. На конец 2019 года общий объем вакантных площадей в торговых помещениях street retail составил 41,3 тыс. кв. м. Генеральный директор Knight Frank St Petersburg Николай Пашков оценивает их долю в общем объеме предложения в городе в среднем на уровне 7%, что ниже прошлогоднего показателя на 1 п. п. При этом, по оценке экспертов Colliers International, средний показатель вакантности заметно вырос на центральных торговых коридорах Петербурга. Увеличение, по их данным, составило по итогам 2019 года на 3,4 п. п. – до 8,2%. При этом больше всего площадей в street retail освободилось на Старо-Невском проспекте: если на конец 2018 года там пустовало 3% помещений, то к концу 2019-го уровень вакантности вырос до 13,7%. По словам руководителя департамента услуг для ритейлеров Colliers International Владимира Каличавы, на фоне роста интернет-торговли и образования конкуренции среди компаний рынок покидают в основном операторы с устаревшей концепцией и новички со слабой финансовой моделью, просчетами при выборе локации, в маркетинге. При этом сильные игроки с современными, регулярно обновляемыми концепциями продолжают наращивать свое присутствие. «Будущее за компаниями, которые быстрее реагируют – форматом, товарной матрицей, ценообразованием на меняющиеся запросы современного покупателя, которые способны предложить клиенту релевантные продукт или услугу», – считает он. При этом на ликвидные локации по-прежнему сохраняется очередь – со своей стороны, отмечает Николай Пашков. «В целом по рынку арендные ставки за 2019 год также изменились незначительно. Положительная динамика по сравнению с прошлым годом составила в среднем 2%», – говорит он. По словам эксперта, причиной слабого роста показателя являются как сбалансированное состояние рынка, так и тот факт, что ставки уже находятся на довольно высоком уровне. Руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко добавляет, что наибольшее изменение отмечено на пешеходных улицах (+5%). «В связи с повышенным интересом к Малой Садовой и 1-й Советской улицам ставки аренды в данных локациях в среднем увеличились на 12%. Также значительный рост отмечен на Лиговском и Литейном проспектах – на 8%», – отмечает она.

Актуальные тренды На рынок торговой недвижимости, помимо уже отмечавшегося роста интернет-торговли и развития сервисов доставки, по мнению экспертов, повлиял ряд трендов. Так, по данным JLL, за 2019 год доля заведений общепита в структуре открытий в торговых центрах Петербурга составила 21%, что в 2,5 раза выше показателя прошлого года (8%). При этом доля развлечений сократилась с 11% в 2018 году до 4% в 2019 году (напомним, с начала 2010-х годов их объем в ТРК поступательно рос, и только последние два года наблюдается обратная тенденция). Теперь на место операторов в сегменте развлечений пришли более эффективные и платежеспособные форматы. В основном речь о развитии гастрономических концепций: обновлении фуд-кортов либо размещении фуд-холлов. Модный сегодня в обеих столицах формат привлекает большое количество жителей и гостей города, а в условиях холодного и дождливого климата Петербурга этот целевой трафик перетягивает спрос с центральных улиц. Фуд-холлы открылись в ТРЦ «Галерея», на территории Василеостровского рынка, в ТРK «Сити Молл» и на курорте «Охта Парк». Анонсированы подобные проекты в дисконт-центре «Варшавский экспресс» и в ТРЦ Leo Mall. «В 2020 году данный формат продолжит свое развитие, и рынок может пополниться новыми заведениями», – соглашается Анна Лапченко. Существенного роста девелоперской активности эксперты пока не ожидают. По данным JLL, в 2020 году ожидается завершение строительства третьей очереди Outlet Village Pulkovo, четвертой очереди ТРЦ «Заневский каскад» и торгового центра на месте кинотеатра «Спутник» на улице Бабушкина. Продолжатся реконцепция устаревших ТЦ, точечная ротация существующих арендаторов c целью повышения качества предложения брендов, а также строительство небольших объектов в районах комплексной жилищной застройки. Аналитики Maris напоминают, что в 2019 году был сдан в эксплуатацию самый крупный в Европе центр мебели и интерьера «Кубатура», GLA которого составляет 110 тыс. кв. м. «Кубатура» расположена на улице Фучика, 9, и ее открытие намечено на май 2020 года. По словам Николая Пашкова, на сегмент street retail особое влияние будет оказывать позиция городских законодателей, «которые, судя по всему, задались целью минимизировать распространение коммерческих площадей в жилых объектах». Объясняется это желание главным образом недовольством граждан, в них проживающих. В первую очередь это касается центра города и заведений общепита «вечернего формата». «Все активно следили за противостоянием арендаторов и жильцов на улице Рубинштейна, которое началось еще в конце 2018 года. Общее недовольство жителей улицы и, как следствие, последующие проверки привели к закрытию более 10 заведений», – говорит Анна Лапченко. Директор по развитию региона «Бургер Кинг Россия» Евгений Козлов сообщил, что компания уже отказалась от идеи арендовать четыре помещения под свои заведения из-за потенциальной возможности конфликтов с жителями домов, в которых они расположены. «В связи с этим вырос интерес к размещению на площадях в торгово-развлекательных центрах», – добавил он. Сохранит в свое влияние и фактор сезонности. «Мы ожидаем, что в I и II кварталах 2020 года, в преддверии высокого туристического сезона, средний уровень вакансии на торговых коридорах Петербурга планомерно снизится, в основном – за счет открытия новых заведений общепита», – считает Владимир Каличава. «В преддверии проведения в Петербурге ряда матчей Чемпионата Европы по футболу 2020 года, в связи с большим туристическим потоком, в городе прогнозируется увеличение количества открытий объектов различного формата, в основном заведений общественного питания и магазинов с сувенирной продукцией», – добавляют аналитики Knight Frank St Petersburg. АВТОР: Михаил Добрецов

ИСТОЧНИК:

СЕ_ЛО №1(112) от 27.01.2020

ИСТОЧНИК ФОТО:

shoppingntoday.com

Подписывайтесь на нас:

16.12.2019 11:00

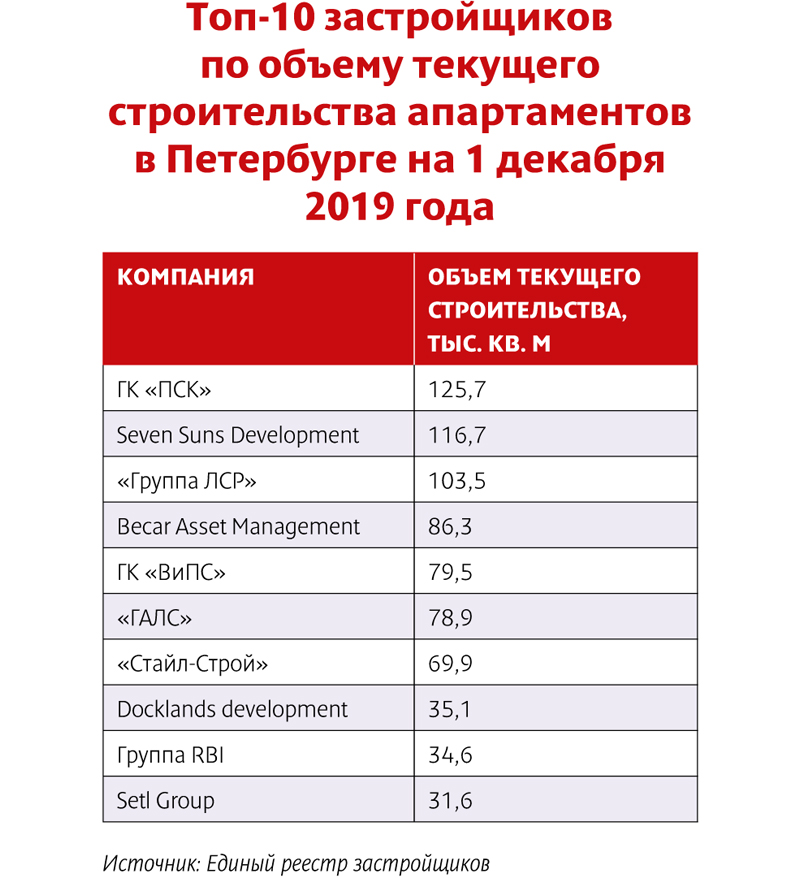

Активное развитие рынка апартаментов, идущее уже несколько лет, в ближайшие годы продолжится. Серьезный потенциал для роста сохраняется, заявили эксперты на пресс-конференции «Итоги 2019 года на рынке апартаментов Санкт-Петербурга. Тенденции и перспективы сегмента в 2020 году». Поводом встретиться стало окончание строительства апарт-комплекса Like, который ГК «ПСК» возвела по адресу: ул. Политехническая, 6, а также начало работы на объекте УК «МТЛ. Управление недвижимостью». Проект реализован в 2017–2019 годах. В сервисном апарт-отеле комфорт-класса – 1112 юнитов площадью от 19 до 84 кв. м. На сегодняшний день 95% из них уже проданы. На первых этажах здания располагается собственная инфраструктура: кафе, ресторан, фитнес-клуб площадью 2,4 тыс. кв. м с бассейном, а также бытовые сервисы. «На данный момент с собственниками юнитов подписано около 250 договоров на управление. Ожидаем, что объем номерного фонда в нашем управлении превысит 300 юнитов. Пока процесс оценки классности апарт-отеля еще не завершен, но, думаю, у него есть все шансы получить "4 звезды"», – сообщил Николай Антонов, генеральный директор компании «МТЛ. Управление недвижимостью» (входит в ГК «БестЪ»). По его словам, компания берет на себя работу по продвижению апарт-отеля на туристическом рынке, привлечению и обслуживанию гостей. Апартаменты будут сдаваться как в краткосрочную, так и среднесрочную и долгосрочную аренду. Комплекс Like – не единственный проект ГК «ПСК» в этом сегменте. В настоящее время компания возводит сервисный апарт-отель комфорт-класса START по адресу: пр. Энгельса, 174. Это будет один из крупнейших комплексов в городе – 3244 юнита (суммарная площадь – 72,6 тыс. кв. м). Проект также предусматривает богатую собственную инфраструктуру: детсад, фитнес-центр с бассейном, коворкинг, магазины, заведения общепита и сервиса. Объект ориентирован на частных инвесторов: «точка входа» в проект начинается от 1,6 млн рублей. Тенденции роста «Наш опыт наглядно демонстрирует, что сегмент апартаментов сегодня – один из самых перспективных на рынке недвижимости. И мы твердо намерены работать в нем и далее. Это логичная позиция и в смысле дифференциации работы, что обеспечивает нашему холдингу дополнительную стабильность», – подчеркнул руководитель департамента развития ГК «ПСК» Сергей Мохнарь. Кстати, компания, по данным Единого реестра застройщиков, занимает первую строчку в топ-10 застройщиков по объему текущего строительства апартаментов в Петербурге на 1 декабря 2019 года. Оптимизм в отношении перспектив развития петербургского рынка апартаментов разделяет и руководитель отдела исследований Knight Frank Светлана Московченко. «По нашей оценке, увеличение объемов продаж апартаментов как минимум на текущем уровне сохранится в ближайшие три-четыре года», – сообщила она, уточнив, что рост этого показателя в 2019 году составил примерно 12%. По словам эксперта, объем рынка постоянно увеличивается, сейчас он составляет порядка 400 тыс. кв. м, что достигает примерно 10% от общего объема рынка жилья. Большая часть (до 60%) – представляет собой сервисные апарт-проекты, добавила Светлана Московченко. «В этом отношении Петербург разительно отличается от Москвы, где большинство апарт-проектов – это, по сути, «псевдожилье», построенное в тех местах, где возведение жилья по закону недопустимо», – отмечает она. Доходное дело По оценке экспертов, особую роль в росте привлекательности апартаментов играет то, что они стали понятным для граждан инструментом инвестирования. «Банковские депозиты сейчас дают доходность 4,5–5% годовых. На этом фоне 12–13% доходности, которые могут обеспечить покупателям юниты, например, в комплексе Like, выглядят очень выигрышно», – отмечает Сергей Мохнарь. «Высокие показатели доходности по предлагаемым программам обеспечиваются эффективной деятельностью управляющей компании. Умение работать с разными потоками съемщиков апартаментов – туристами, студентами, командировочными, «событийными» визитерами и другими группами – позволяет нам снизить время простоя находящихся в управлении юнитов до 10–15% в году», – сообщил Николай Антонов. По его словам, если при оценке доходности апартаментов учесть и рост капитализации самих юнитов, ее уровень достигнет 14–15% годовых. «В среднем за время строительства цена юнита вырастает на 20%», – уточнил он. Сергей Мохнарь добавил, что рост цены «квадрата» в комплексе Like со времени запуска проекта превысил 40%. Следствием этого является растущая доля юнитов в апарт-проектах, приобретаемых гражданами в инвестиционных целях. По оценке Николая Антонова, она сегодня уже превысила 50% от общего числа. «Доля инвестиционных покупок в настоящее время в среднем приближается к 60%. В некоторых проектах она доходит до 80%», – отмечает Светлана Московченко.

Перспективный вариант По мнению экспертов, есть дополнительные ресурсы для дальнейшего роста интереса граждан к формату апартаментов. «Апарт-отели уже сегодня составляют заметную конкуренцию классическим гостиницам. В дальнейшем эта тенденция будет только укрепляться. Туристический поток растет из года в год. И здесь есть серьезные перспективы. Думаю, что городским властям нужно больше внимания уделять этой теме. Туризм может стать прекрасным дополнительным источником доходов для бюджета Петербурга», – уверен Сергей Мохнарь. Он отмечает также, что растет число людей, стремящихся к минимуму свести повседневные бытовые заботы. «Они предпочитают ужинать в кафе и ресторанах. Их устраивает, что порядок в их жилье будет поддерживать соответствующая сервисная служба. Они не хотят заниматься бытовыми проблемами и могут оплатить соответствующие услуги. Апартаменты – прекрасный вариант», – говорит эксперт. Николай Антонов считает, что большой потенциал имеется также в сфере долгосрочной аренды. «По мере установления цивилизованных отношений в этой области, выхода рынка аренды из «серой зоны», условия найма квартир или съема апартаментов сблизятся по цене. А поскольку апарт-отели обеспечивают дополнительные сервисы, безопасность, имеют свою инфраструктуру, их востребованность будет расти», – отмечает он. «Если не возникнет каких-то непредвиденных негативных факторов, рынок апартаментов на дистанции ближайших четырех-пяти лет ждет продолжение активного роста», – резюмирует Сергей Мохнарь. АВТОР: Петр Опольский

ИСТОЧНИК:

СЕ №37(898) от 16.12.2019

ИСТОЧНИК ФОТО:

ГК «ПСК»

Подписывайтесь на нас:

|