Новостройки на берегу Москвы-реки в среднем стоят 330 тыс. рублей за кв.м

В старых границах Москвы застройщики реализуют 16 проектов новостроек в непосредственной близости от Москвы-реки, а средняя стоимость квартир в них без учета комплексов элит- и премиум-класса составляет порядка 330 тыс. рублей за кв.м, подсчитали эксперты «Метриум». Между тем в наиболее доступных из них по цене жилье можно приобрести за 180-270 тыс. рублей за кв.м.

В старых границах столицы девелоперы строят 16 комплексов комфорт- и бизнес-класса, которые расположены на берегах Москвы-реки. Из них 15 проектов относятся к бизнес-классу, а их средняя стоимость составляет 358 тыс. рублей. Между тем средняя стоимость всех новостроек этого сегмента в Москве составляет 322 тыс. рублей, то есть новостройки бизнес-класса у реки обходятся дороже на 11%, отмечают эксперты «Метриум». В этих жилых комплексах застройщики предлагают 3,7 тыс. квартир, что составляет 31% от общего числа квартир в продаже.

Один проект из списка относится к комфорт-классу («Мякинино Парк») и еще два проекта («Level Стрешнево» и «Новоданиловская 8») предполагают строительство апартаментов, а не квартир, хотя принадлежат к бизнес-классу. Разброс цен на новое жилье у воды в Москве широкий, но покупатели могут найти комплексы, которые заметно доступнее других. О пяти самых недорогих проектах такого рода рассказывают эксперты «Метриум».

- «Мякинино Парк»

Самое доступное по цене новое жилье у воды можно приобрести в комплексе «Мякинино Парк». Он реализуется в районе Кунцево, на западе Москвы, за МКАД. Масштабный комплекс возводят на речном полуострове, который омывается водами Живописной бухты, Нижнемякининского и Верхнемякининского затонов, а также Москвы-реки. В среднем квадратный метр покупателям квартир этого комплекса обойдется в 180 тыс. рублей.

Ранее в этих местах берега реки не были благоустроенными. Девелопер проекта (ПИК) построит набережную, которая станет местом отдыха жителей и позволит получить максимум пользы и удовольствия от окружающей природы. По планам застройщика здесь появятся два пляжа, зелёный пешеходный бульвар, игровые площадки для детей всех возрастов, площадки для занятий спортом, а также зоны отдыха для взрослых и детей. Сейчас рядом с будущим комплексом есть старый причал для яхт и катеров, который реконструируют.

- Level Стрешнево

Комплекс апартаментов бизнес-класса Level Стрешнево возводится у места слияния Москвы-реки и реки Сходня на северо-западе Москвы в районе Покровское-Стрешнево. Три высотных корпуса обращены фасадами к Строгинской пойме и северному берегу Строгинского полуострова. Проект реализует девелоперская компания Level Group, а средний квадратный метр в будущем комплексе она предлагает приобрести за 263 тыс. рублей. При этом из 90% апартаментов открывается вид на воду, а рядом с комплексом будет благоустроена городская набережная в экостиле с велодорожками, зонами для променада, спорта и пляжного отдыха. Выдача ключей в башне Юг (апартаменты без отделки) начнется уже в январе 2022 года, в Башне Запад – в апреле, а в Башне Север (без отделки) – мае следующего года.

- City Bay

Один из самых масштабных проектов у реки – жилой комплекс City Bay возводит компания MR Group по проекту архитектурного бюро Kamen. Комплекс будет расположен на северо-западе Москвы в районе Покровское-Стрешнево. Новые кварталы вытянуты вдоль реки, но ранее здесь не было благоустроенных берегов, поэтому застройщик решил включить в проект благоустройства новую набережную. Средняя стоимость квадратного метра в City Bay составляет 247 тыс. рублей за кв.м.

Территория комплекса, согласно проекту ландшафтного бюро Arteza, получит единую концепцию внешнего облика. В прибрежной зоне будет сохранен разноуровневый рельеф, появятся тропы, видовые террасы, спуски к открытой воде. В рукотворной части прибрежной зоны будут выстроены площадки с настилами, а также причалы.

- «Ривер Парк»

В отличие от предыдущих проектов, в жилом комплексе «Ривер Парк» собственная набережная уже появилась. Она находится на берегу Нагатинского затона, на юге Москвы. Также этот комплекс ближе других находится к центру Москвы, куда добраться можно всего за 15 минут. Сейчас средняя стоимость квадратного метра в квартирах комплекса от Aeon Corporation и «Ферро-Строй» составляет 285 тыс. рублей (цена квадратного метра апартаментов 233 тыс. рублей).

Первый участок длиной 700 метров был открыт летом 2018 года при личном участии главного архитектора Москвы Сергея Кузнецова. Благоустройство выполнил застройщик за свой счет, вложивший в работы порядка 110 млн рублей. В основе идеи благоустройства набережной лежит морская тематика. На протяжении всего маршрута установлены фонари – «паруса», создающие курортное настроение, на четырехметровых опорах вращаются яркие декоративные флюгеры в форме корабля, фигурки капитана и рыб, окрашенные в цвета фасадов соседних домов.

Территория разделена на две зоны. Один участок предназначен для спокойных прогулок вдоль реки. На протяжении всего маршрута установлены лавочки, высажены декоративные кустарники, устроена альпийская горка. Предусмотрены и обзорные площадки в виде рыбацких мостиков с подсветкой. Второй участок благоустроен для активного отдыха – велопрогулок, катания на скейтах, роликах, самокатах и пр. Работает инновационная спортивная площадка Punto fit с видеоуроками для тренировок. Помимо этого, на набережной есть амфитеатр с рисунком осьминога и трибунами, где проводятся мероприятия для жителей и гостей квартала.

Сейчас заканчивается строительство второго участка набережной протяженностью 350 метров вдоль трех строящихся корпусов бизнес-класса. Объем инвестиций в строительство второго участка составит 150 млн рублей. Здесь появятся лиственные и хвойные деревья, злаковые растения, цветы. Предусмотрены также оригинальные малые архитектурные формы. Под сандеками – навесными балконами во дворах второй фазы – будут оборудованы места для отдыха с качелями. Ближе к воде пройдет прогулочная зона, а чуть дальше будут проложены велодорожки.

«Мы рады участвовать в развитии прибрежных зон Москвы-реки, так как это серьезный экологический и рекреационный ресурс столицы, – говорит Дмитрий Старостин, вице-президент компании AEON Corporation (девелопер ЖК «Ривер Парк»). – Освоение этих территорий позволит повысить доступность для москвичей и жителей новых районов современных зон отдыха, спорта, прогулок с детьми, творческого развития. Сегодня это крайне важно не только в контексте коммерческих целей девелоперского проекта, но и для градостроительной и социальной политики городских властей».

- «Новоданиловская 8»

Комплекс апартаментов бизнес-класса «Новоданиловская» строят в центре лофт-квартала «Даниловская мануфактура» в Донском районе Москвы. Из трёх высотных башен открывается вид на исторические окрестности и на Москву-реку, которая протекает к востоку от будущего комплекса. До Новоданиловской набережной можно добраться за пару минут. Также поблизости есть немало благоустроенных территорий: Парк «Тюфелева роща» и «Бекет», Набережная Шагала на противоположном берегу реки. Средняя стоимость квадратного метра в комплексе «Новоданиловская 8» составляет 301 тыс. рублей.

Жилые комплексы рядом с Москвой-рекой

|

Проект |

Район |

Ближайшая набережная |

Класс |

Тип |

Средняя стоимость[1] кв.м, руб/кв.м |

Срок сдачи |

Девелопер |

|

Мякинино Парк |

Кунцево |

Новая набережная комплекса "Мякинино Парк" |

Комфорт |

Квартиры |

176,6 |

3 кв.2021 – 2 кв. 2022 |

ГК ПИК |

|

Level Стрешнево |

Покровское-Стрешнево |

Новая благоустроенная набережная реки Сходня |

Бизнес |

Апартаменты |

263,1 |

1–2 кв. 2022 |

Level Group |

|

City Bay |

Покровское-Стрешнево |

Новая набережная комплекса City Bay |

Бизнес |

Квартиры |

245,6 |

4 кв. 2022 – 3 кв. 2023 |

MR Group |

|

Ривер Парк |

Нагатинский затон |

Набережная в Нагатинском затоне |

Бизнес |

Квартиры/ Апартаменты |

285 (квартиры) |

2 кв. 2021 – 1 кв. 2022 |

AEON Corporation/ Ферро-Строй |

|

Новоданиловская 8 |

Донской |

Новоданиловская набережная |

Бизнес |

Апартаменты |

301 |

3 кв. 2022 |

ГК Самолет |

|

Now. Квартал на набережной |

Даниловский |

Набережная в затоне Новинки |

Бизнес |

Квартиры |

320 |

4 кв. 2021 |

Tekta Group |

|

Резиденции композиторов |

Даниловский |

Павелецкая набережная |

Бизнес |

Квартиры / Апартаменты |

351 (квартиры) |

2 кв. 2021 |

AFI Development |

|

Level Причальный |

Хорошево-Мневники |

Шелепихинская набережная |

Бизнес |

Квартиры |

351,8 |

1 кв. 2023 |

Level Group |

|

Западный порт |

Филевский парк |

Проектируемая набережная от гостиницы «Украина» до Филевского парка |

Бизнес |

Квартиры |

355,8 |

2 кв. 2021 – 1 кв. 2023 |

ГК ПИК |

|

Зиларт |

Даниловский |

Набережная Марка Шагала |

Бизнес |

Квартиры |

375 |

2 кв. 2021 – 2 кв. 2023 |

Группа ЛСР |

|

Foriver |

Даниловский |

Симоновская набережная |

Бизнес |

Квартиры |

381,8 |

4 кв. 2023 |

INGRAD |

|

Aquatoria |

Левобережный |

Новая набережная комплекса Aquatoria и бизнес-парка River City |

Бизнес |

Квартиры |

384,2 |

4 кв. 2021 – 2 кв. 2023 |

Wainbridge |

|

Остров |

Хорошево-Мневники |

Мнёвниковская пойма |

Бизнес / Премиум |

Квартиры |

392,5 (бизнес) |

4 кв. 2023 |

ДОНСТРОЙ |

|

RiverSky |

Даниловский |

Крутицкая набережная |

Бизнес |

Квартиры |

399,7 |

4 кв. 2021 |

INGRAD |

|

Береговой |

Филевский парк |

Проектируемая набережная от гостиницы «Украина» до Филевского парка |

Бизнес |

Квартиры |

518,7 |

3 кв. 2025 |

ГК Главстрой |

*Стартовая средняя цена комплекса. В н.в. квартиры на переоценке, планируется повышение цен.

Источник: «Метриум»

«Развитие набережных в Москве помогает застройщикам создавать новые жилые комплексы максимально автономными, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Крупные девелоперские проекты часто реализуются в бывших промзонах, где недостаточно зон отдыха. Ездить в благоустроенные городские парки непросто, так как они могут быть удалены. Поэтому крайне важно создавать новые территории для отдыха, социальной активности и спорта рядом с жилыми комплексами. Берег реки – особенно удачная площадка для такого развития, именно поэтому новостройки на берегу в среднем дороже, хотя есть примеры и доступных проектов».

[1] На конец I квартала 2021 года.

Оптимистичные прогнозы экспертов, ожидавших роста активности на коттеджном рынке Санкт-Петербурга и Ленобласти в этом году, не оправдались. Прошлогоднее оживление сменилось продолжением спячки, начавшейся еще в 2015 году.

По мнению экспертов, заметных изменений на рынке можно ожидать лишь после серьезных сдвигов в экономике. Кроме того, для роста интереса к коттеджным поселкам необходимо развитие инфраструктуры, в том числе социальной.

Лето прошло

По данным экспертного бюро «Сперанский», всего за лето 2019 года на коттеджном рынке состоялось 376 сделок на общую сумму 874 млн рублей. Этот результат на 4% хуже, чем прошлым летом. «Порядка 94% сделок касались не самих коттеджей, а участков без обязательного подряда. Средняя цена земли составила 199 тыс. рублей за сотку. Много продано дорогих участков. Цена в 7 млн рублей вовсе не редкость. При этом число сделок с дешевыми неделами сокращается, что говорит о поляризации доходов», – говорит Дмитрий Сперанский, руководитель ЭБ «Сперанский».

Схожие тренды отмечают аналитики Knight Frank St Petersburg (оценивают ситуацию только по коттеджам). По их данным, по итогам первого полугодия 2019 года на загородном рынке высокого класса суммарно было реализовано лишь 45 коттеджей. Это на 38% меньше, чем за аналогичный период прошлого года. При этом, если сравнивать с первым полугодием 2017 года, то продажи находились на сопоставимом уровне.

Они отмечают также, что по сравнению с итогами 2018 года количество поселков, представленных на рынке, не изменилось. Активная динамика вывода новых поселков в течение 2018 года пополнила рынок новыми предложениями. Однако невысокий спрос затормозил этот тренд, и в течение первого полугодия 2019 года девелоперская активность была нулевой. «Так, по итогам полугодия в продажу не вышло ни одного нового проекта высокого класса, в результате свободное предложение уменьшилось на 2% в классе А и на 6% в классе В», – отмечает руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.

По ее данным, по итогам первого полугодия средняя стоимость предложения загородного лота в классе А составила 62,4 млн рублей. По сравнению с концом 2018 года показатель уменьшился на 8%. Кроме того, средний бюджет сделки в классе А в 1,5 ниже средней стоимости предложения. В классе В средняя стоимость предложения составила 26,2 млн рублей, увеличившись по сравнению с концом года на 5%. Показатель средней стоимости сделки ниже аналогичного показателя предложения на 29%. Это говорит о том, что в обоих классах покупатели выбирали более дешевые лоты.

Война Севера и Юга

По данным ЭБ «Сперанский», за последний год доля проектов на южных направлениях значительно сократилась. Это в корне отличается от тенденций, которые наблюдались ранее: тогда число коттеджных поселков на южном направлении росло опережающими темпами. «За последние 12 месяцев количество проектов в Ломоносовским районе снизилось на 9%, в Гатчинском на 18%, в Лужском на 15%. Тогда как в Приозерском и Курортном районе хоть и незначительно, но подросло», – отмечает Дмитрий Сперанский.

По мнению архитектора компании «ОД-Фамилия» Александры Давыдовой, это временный откат интереса от южных территорий. «Петербург развивается в южном направлении, здесь появляются крупные девелоперские проекты, строятся дороги. Южные территории еще ждет рост спроса», – считает она

Директор инвестиционных проектов Jensen Group Ольга Райчук, напротив, утверждает, что никогда не сталкивалась со снижением интереса к северным районам: «Здесь есть то, что нужно всем для загородного жилья: природа, комфорт, развитая инфраструктура».

«Мы ожидаем снижения числа коттеджных поселков по всем направлениям. Последние пару лет мы фиксируем снижение интереса покупателей к загородному рынку в целом. Граждане покупают землю, но большинство откладывает начало строительства, иногда лет на пять», – со своей стороны, отметила руководитель отдела продаж компании «Теорема» Ирина Кудрявцева.

Предложение падает

Естественным следствием низкого спроса стало падение предложения, особенно по самим коттеджам. По данным ЭБ «Сперанский», на загородном рынке сокращается количество коттеджных поселков, где предлагаются дома. «Год назад их было 125, а сегодня их осталось лишь 110. Причем надо учесть, что еще 25 проектов из этого количества на самом деле ориентированы на продажу участков и предлагают по два-три дома для ассортимента», – отмечает Дмитрий Сперанский.

«В сегменте домов реальных альтернатив становится с каждым годом все меньше. Сегодня клиенты просматривают три-четыре варианта коттеджных поселков – и все. Лет пять назад они выбирали между десятком заинтересовавших их предложений», – отмечает генеральный директор компании «Русь: Новые территории» Дмитрий Майоров.

Спрос все больше концентрируется вокруг ограниченного числа проектов. Доля «холодных» проектов (то есть тех, где почти нет продаж) выросла за последние полгода с 48% до 56%. «Мы не чувствуем конкурентного давления: новых заметных проектов в нашем сегменте не появляется уже несколько лет», – говорит Ирина Кудрявцева. «Формально конкуренция на рынке остается высокой. Количество проектов вроде бы велико, но качественного предложения при этом очень немного», – соглашается Ольга Райчук.

Количество поселков, предлагающих участки, также снижается, но гораздо медленнее. «На сегодня осталось в предложении 350 проектов, где выставлены в продажу участки без подряда. 49 из них относятся к верхней ценовой категории (от 250 тыс. рублей за сотку), 160 проектов средней ценовой категории (100–250 тыс.) и 141 поселок с участками до 100 тыс. рублей за сотку. По сравнению с ситуацией годовой давности число поселков средней и нижней ценовой категории сократилось на 7%, верхний сегмент почти не изменился», – отмечает Дмитрий Сперанский.

Ждем перемен

Эксперты пока не ожидают серьезных изменений на рынке. «Цены на коттеджном рынке стоят уже четыре года. Колебания средневзвешенных цен за квартал не превышают 1%. То есть ниже погрешности измерений. И нет никаких факторов, которые бы толкнули цены в ближайшее время вверх или вниз», – говорит Дмитрий Сперанский.

«Оживлению интереса к загородным объектам могут поспособствовать серьезные изменения, которые должны произойти в рамках развития инфраструктуры, в том числе социальной», – отмечает генеральный директор Knight Frank St Petersburg Николай Пашков.

С ним согласен управляющий партнер ИСХ GOOD WOOD Александр Дубовенко. «Также необходимо обратить внимание на качество проектирования поселков. Необходимо создание общественных пространств, предназначенных для общего пользования жителей, – прогулочных зон, мест отдыха, детских площадок», – считает он.

«Новые проекты будут выходить всегда. Но значительная часть заявленных сегодня проектов – это ранее «замороженные» поселки. Застройщики будут искать специалистов, способных реанимировать брошенные «пятна», меняя концепцию и название. Крупных изменений на рынке можно ожидать лишь после серьезных сдвигов в экономике в ту или другую сторону», – резюмирует Дмитрий Сперанский.

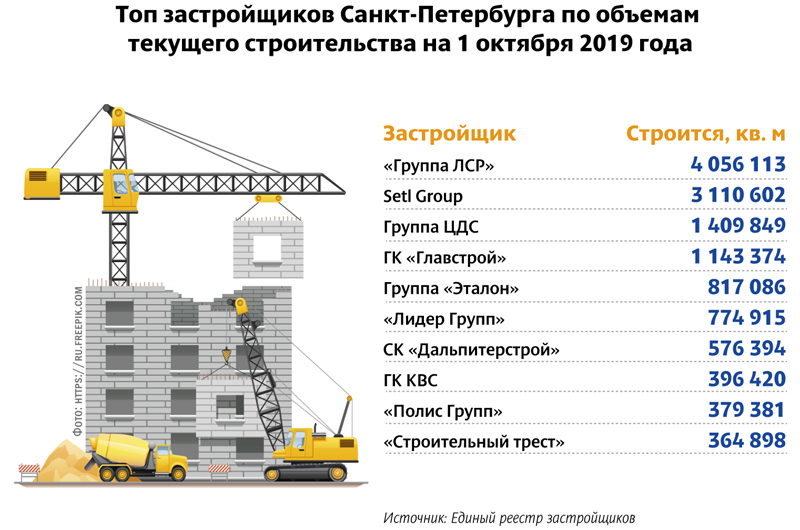

Крупные девелоперские компании отвоевывают все большую долю рынка жилищного строительства в Санкт-Петербурге. Сегодня их доля выросла до 60%. По прогнозам, в ближайшие годы она может достигнуть 80%.

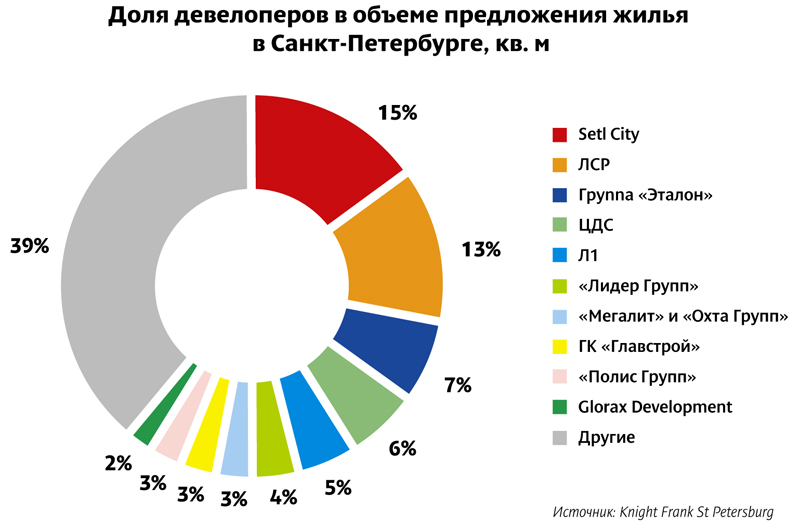

По подсчетам Knight Frank St Petersburg, за первое полугодие 2019 года доля крупных компаний в объеме предложения увеличилась на 10 п. п., и превысила 60%, тогда как с начала нулевых на топ-10 компаний приходилось порядка 40% рынка. За последние 10 лет объем предложения продаваемых крупными девелоперами площадей вырос с 2,5 млн до 4,5 млн кв. м. Эксперты полагают, что это позволяет говорить о постепенной монополизации жилищного рынка.

Специалисты ГК «Кортрос» объясняют: в выгодную сторону для банков и крупных девелоперов сложились обстоятельства. Основными игроками рынка становятся компании, располагающие наибольшим объемом денежных средств и широким спектром возможностей.

Вместе с тем для бизнес-процессов укрупнение игроков отрасли имеет свои преимущества. Сегодня, чтобы войти в стройку, необходимо обладать большими ресурсами. Поэтому чем крупнее компания, тем легче ей нести затраты на подготовку участков к застройке.

Директор департамента инвестиционного развития холдинга AAG Евгений Кулагин также отмечает логичность процесса. У крупных застройщиков полностью налажены внутренние процессы взаимодействия, появляются новые источники финансирования. Генеральный директор Knight Frank St Petersburg Николай Пашков добавляет также, что укрупнение рынка снижает риски долевого строительства для покупателей. С рынка уйдут не слишком профессиональные компании, появившиеся на пике спроса на жилье. Однако важно не перейти ту грань, когда это приведет к снижению конкуренции и мотивации девелоперов бороться за покупателя качеством и маркетингом, подчеркивает он.

Фактор эскроу

Нельзя точно сказать, оказал ли уже влияние на укрупнение рынка переход на новую схему финансирования через проектное кредитование и эскроу-счета. Новое законодательство предъявляет требования к размеру собственного капитала застройщиков. Сооружение инженерных сетей еще до выхода на стройплощадку, разработка проекта, а также строительство социальных объектов требуют значительных собственных средств, которыми, как правило, располагают только крупные игроки рынка. Поэтому в ближайшие годы основная доля жилищного строительство придется на застройщиков «первой десятки».

«Пока что заметных признаков влияния проектного финансирования не ощущается. Вот когда проекты будут реализованы по новым правилам, тогда застройщики ощутят изменения и можно будет сделать соответствующие выводы», – полагает Евгений Кулагин.

Роман Хохлов, директор по правовым вопросам Группы RBI (входят компании «Северный город» и RBI), полагает, что введение схемы эскроу скажется на рынке через полтора-два года, когда все новые проекты будут запускаться только с использованием новой схемы – сегодня большинство проектов реализуется по старым нормам. «Пока влияние реформы не проявилось, слишком недавно правила вступили в силу», – поясняет он.

По его мнению, полный переход на эскроу-схему в будущем может повлиять на количество игроков на строительном рынке. «Мелкие застройщики (а также компании с недостаточно прозрачной историей), не получив проектное финансирование, будут вынуждены сворачивать свой бизнес, передавая его более крупным. Думаю, в Москве и Петербурге эта тенденция будет менее заметной, а более явной – в регионах, в том числе в Ленобласти», – уточнил он.

При этом проблемы в этой ситуации президент ГК «Кортрос» Вениамин Голубицкий не видит. «Ничего критичного на рынке не происходит. Последствиями реформы станут укрупнение рынка, удаление мелких игроков, неинституциональных инвесторов, со всеми вытекающими последствиями. Рынок становится прозрачней, понятней, количество игроков сужено. Шторма нам ждать точно не стоит. Высококонкурентный рынок не может не подвергаться изменениям с какой-то периодичностью, в результате изменений законодательства. Вопрос перехода на эскроу-счета и изменения модели финансирования обсуждался настолько давно и настолько в разных кругах, что у крупных компаний точно было время, чтобы подготовиться. Мелким сложнее», – говорит он.

Из городских в областные

Укрупнение рынка, и с этим согласны все эксперты, приведет к сокращению количества игроков. «С рынка уйдут небольшие строительные компании, которым будет нелегко конкурировать с крупными застройщиками. Девелоперам, имеющим в своем портфеле один или два проекта, будет довольно сложно перейти на работу по эскроу-счетам. В основном это коснется регионов. Хотя уже сейчас в Петербурге мы можем наблюдать уход части строительных компаний», – отмечает директор по продажам Seven Suns Development Алексей Бушуев.

С ним соглашается Евгений Кулагин. По его мнению, у мелких компаний появится острая нехватка оборотных средств, а также они не будут соответствовать требованиям 214-ФЗ. «Скорее всего, эти компании переведут свой бизнес на подрядные работы или в другие отрасли», – полагает он.

Николай Пашков, однако, считает, что тренд приведет к вытеснению мелких игроков в Ленобласть, что приведет к сокращению объемов строительства в пригородах. Кроме того, он предполагает, что с уходом мелких компаний уменьшится риск банкротства застройщиков, что, в свою очередь, усилит доверие к оставшимся компаниям.

Вместе с тем сложившаяся ситуация, как указывает эксперт, негативно сказывается на подрядчиках и поставщиках: если раньше маржа переходила от подрядчиков и поставщиков к девелоперам, то теперь – от девелоперов к банкам. «Соответственно запаса в финансовой прочности остается меньше, и многие подрядчики сейчас работают с минимальной прибылью. Девелоперы в рамках оптимизации затрат ищут возможности для удешевления строительных затрат, что негативно для строительной отрасли, потому что происходит серьезное давление на подрядчиков. В частности, потому, что количество альтернатив среди заказчиков уменьшается», – пояснил Николай Пашков.

Подконтрольные цены

По прогнозам аналитиков Knight Frank St Petersburg, в ближайшие несколько лет крупные компании Петербурга могут консолидировать до 80% рынка.

Однако полная монополизация рынку не грозит, убежден Евгений Кулагин. «Да, конечно, застройщиков станет меньше, но гиганты рынка останутся, чтобы конкурировать между собой и со средними компаниями. С изменением в законодательстве застройщики под один проект появляться не будут. Если раньше собственник участка для максимального дохода мог сам реализовать девелоперский проект, то сейчас этот процесс практически невозможен», – поясняет он, добавляя, что укрупнение рынка продолжится, но оно не будет стремительным – процесс пойдет медленно и планомерно.

Укрупнение рынка, по словам экспертов, ведет не то что бы к ценовым сговорам, но дает возможность остающимся игрокам контролировать цены продаж. «Монополизация выгодна как крупным игрокам, которые будут продолжать наращивать свою долю, так и будущим покупателям недвижимости, которые могут быть уверены, что получат свои квадратные метры точно в срок. Однако, чем меньше остается конкурентоспособных компаний, тем проще оставшимся контролировать цены», – подчеркивает Алексей Бушуев.