Россияне берут ипотеку в новостройках на 20 лет в размере семи годовых зарплат

Циан проанализировал рынок ипотечного кредитования РФ на основе последних данных Центробанка. Несмотря на льготное ипотечное кредитование, средний размер ипотечного кредита вырос на первичном рынке на 43%. Россияне берут сумму в долг, эквивалентную заработку за 6 лет 11 месяцев. Срок кредита – выше в три раза. Для сравнения – год назад размер ипотеки был сопоставим с зарплатой за 5 года 10 месяцев. Рост доходов не успевает за индексацией цен на жилье.

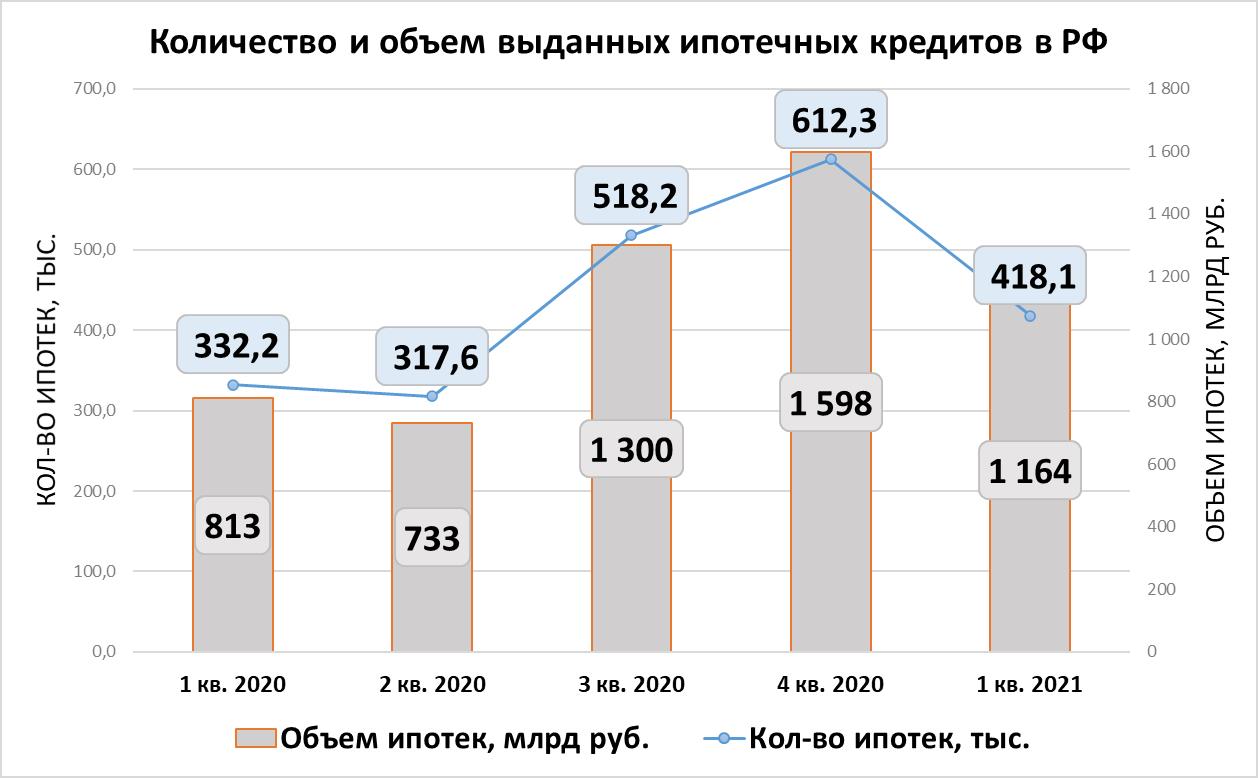

- В 1 кв. 2021 года количество выданных ипотек (418 тыс.) оказалось на четверть выше, чем год назад. Однако в сравнении с прошлым кварталом число выданных кредитов снизилось на треть.

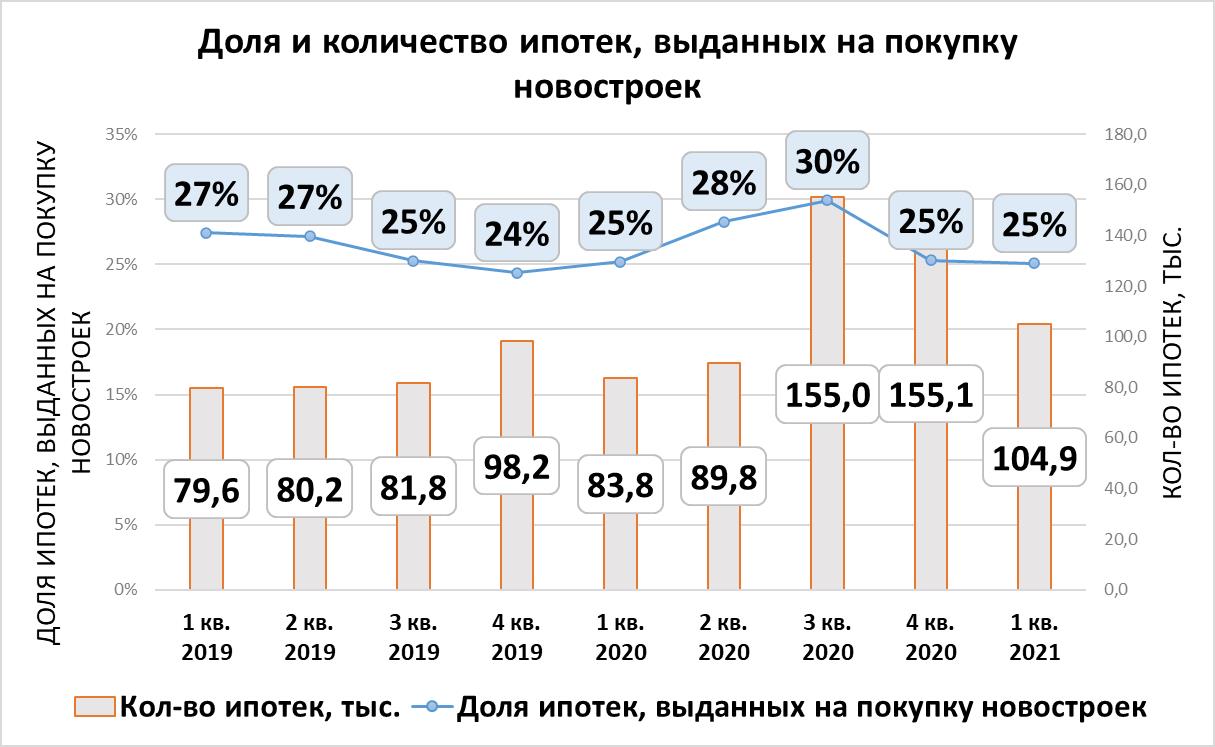

- Смещения спроса в пользу «первички» не произошло: четверть кредитов выданы на жилье в новостройках. Отдельно в Московской и Петербургской агломерациях доля составила 36%. В остальных регионах – 22%.

- За год средний размер ипотечного кредита на первичном рынке вырос в РФ на 19%: с 3,08 млн в 1 кв. 2020 года до 3,68 млн рублей в 1 кв. 2021 года. Размер ипотечного кредита на вторичном рынке увеличился на 11% (с 2,23 млн до 2,48 млн рублей).

- Россияне берут ипотеку на 20 лет в размере семи годовых зарплат. Год назад средний кредит составлял почти 6 годовых зарплат, а займ брали на 19 лет.

- Меньше пяти годовых зарплат составляла ипотека в валютный кризис. Среднему россиянину придется сейчас работать на два с половиной года больше, чтобы получить сумму, равную ипотеке, несмотря на снижение ставок.

- За год ипотека на новостройки подешевела на 1,9 п.п. – средневзвешенная ставка по выданным кредитам составила по итогам 1 кв.2021 года 5,91%. Это выше, чем в конце 2020 года (5,82%).

- Жители 10 регионов взяли 42% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ число ипотек в годовой динамике увеличилось.

- За год задолженность по ипотеке выросла на 23% - до 9,79 трлн рублей. Доля просроченной задолженности стабильна – 0,8%.

Ажиотажа нет: количество ипотек на треть меньше, чем кварталом ранее

В 1 кв. 2020 года рынок ипотечного кредитования развивался еще в «допандемийных» реалиях: без субсидирования ставки на первичном рынке, со «старыми» ценами на недвижимость и без ажиотажного спроса. Однако даже снижение ставок не привело к кратному увеличению числа ипотек. В 1 кв. 2021 года в целом по РФ было выдано 418 тысяч ипотек, что всего на четверть (26%) больше, чем в 1 кв.2020 года, когда не было субсидирования и ключевая ставка не позволяла банкам снижать проценты по ипотеке.

Объем кредитования увеличился значительнее: из-за роста цен на жилье заемщики привлекали большие суммы. В 1 кв. 2021 года выдано ипотек на сумму 1,16 трлн рублей, что на 43% выше, чем в 1 кв. «допандемийного» 2020 года (812,7 млрд р.).

Текущие объемы выдачи - не рекордные. В сравнении с предыдущим 4 кв. 2020 года количество выданных ипотек сократилось на 32%, а объемы выдачи – на 27%. Показатели 1 кв.2021 года оказались ниже и 3 кв. 2020 года. Пролонгация программы льготного кредитования до середины 2021 года привела к перераспределению спроса на больший временной отрезок. Кроме того, высокие цены также ограничивают активность потенциальных покупателей.

Источник: Аналитический центр Циан по данным ЦБ РФ

Число выданных ипотек за год увеличилось абсолютно по всем регионам. Однако основная часть сделок на рынке жилищного кредитования приходится на отдельные регионы. К примеру, в 2020 году на десятку лидирующих по количеству выданных ипотек регионов пришлось 40,2% сделок. В 1 кв. 2021 года тенденция усилилась. На 10 лидирующих по количеству сделок регионов приходится уже 42,3% ипотек. Список субъектов с наибольшим число сделок не меняется. В лидерах традиционно – Москва (7,6% от всего рынка, +31% ипотек за год), Московская область (доля 5,9%, +22% ипотек за год), Санкт-Петербург (5% от рынка, +17% за год).

Динамика ипотечных сделок в 1 кв. 2021 года в сравнении с 1 кв. 2020 г.

|

1 кв.2021 |

1 кв. 2020 |

Динамика за год |

|||

|

|

|||||

|

Кол-во выданных ипотек, тыс. ед. |

418,1 |

332,4 |

26% |

||

|

Объем выдачи, млрд руб. |

1,163 |

0,812 |

43% |

||

|

Средняя сумма кредита |

2,780 |

2,520 |

10% |

||

|

Средняя ставка (в марте) |

5,91 |

7,82 |

-1,91 п.п. |

||

|

Средний срок ипотеки, месяцев (в марте) |

244 |

228 |

+16 месяцев |

||

|

Объем задолженности по ипотеке, трлн рублей |

9,79 |

7,94 |

23% |

||

Источник: Аналитический центр Циан по данным ЦБ РФ

Только четверть кредитов выдана на «первичке»: смещение спроса не происходит

Субсидирование ипотечных ставок на первичном рынке, как мера поддержки застройщиков, должна была стимулировать приобретение недвижимости именно в сегменте новостроек. Однако по факту ситуация не изменилась: только четверть ипотек выдается в России на приобретение строящегося жилья. Аналогичные показатели были и в 2019 году. Смещение спроса в пользу первичного рынка по числу выданных ипотек наблюдалось только во 2-3 кв. 2021 года, то есть первые месяцы субсидирования. Основная же масса покупателей рассматривают для себя уже готовые объекты.

Источник: Аналитический центр Циан по данным ЦБ РФ

Самая высокая доля ипотек, выданных на покупку новостроек (среди всего числа жилищных кредитов) в 1 кв. 2021 года – в Москве (40%), Санкт-Петербурге (39%) и Краснодарском крае (35%). Все они входят в число лидеров по объему ввода жилья – то есть на выбор потенциальных клиентов представлено много новостроек.

Ипотека на первичном рынке практически не пользуется спросом в Чечне (1%), Ингушетии (3%) и Томской области (7%). В данных регионах подавляющая часть заемщиков выбрали уже готовые объекты вторичного рынка.

Таким образом, доля ипотеки на приобретение именно новостроек во многом определяется девелоперской активностью и структурой предложения. В регионах с низкими показателями ввода жилья субсидирование не работает на 100%, в первую очередь это касается регионов. Отдельно в Московской и Петербургской агломерациях 36% ипотек были выданы на новостройки. В остальных регионах доля составила всего 22%.

В годовой динамике доля ипотек, приходящихся на первичный рынок по стране не изменилась. Внутри отдельных регионов динамика более выражена. Наибольшее смещение спроса в пользу строящихся объектов со стороны заемщиков отмечено в Курганской области, Севастополе, Крыму и Чукотском АО (+8-9 п.п. в сравнении с прошлым годом). Однако количество сделок в данных субъектах минимально, поэтому такое перераспределение спроса не оказывает влияния на общестрановой показатель.

Есть и обратные примеры, когда доля ипотек, выданных на первичном рынке, существенно снизилась за год. От 18 до 25 п.п. уменьшилась доля ипотек в новостройках в Якутии, Бурятии и Ингушетии, в последнем регионе ипотека выдается по ставкам выше, чем в других субъектах РФ.

В Москве доля ипотек, выданных на приобретение новостроек, снизилась за год незначительно с 41 до 40%. В Санкт-Петербурге падение более существенно: с 44% до 39%.

3 из 4 покупателей, привлекающих ипотеку, продолжают выбирают готовое жилье на вторичном рынке, несмотря на отсутствие субсидирования со стороны государства.

В России берут ипотеку на 20 лет в размере семи годовых зарплат

Субсидирование ипотеки на приобретение новостроек привело к значительному росту цен на жилье при минимальном росте заработной платы. Согласно данным Росстата, средний уровень доходов после вычета налогов в России фактически остался прежним, увеличившись всего на 200 рублей. При этом средний размер ипотечного займа на первичном рынке, где действует льготное ипотечное кредитование, за тот же период вырос на 19% (3,68 млн рублей в 1 кв. 2021 года против 3,08 млн рублей в 1 кв. 2020 года, когда ипотека выдавалась под 8-9% годовых).

Россияне сегодня берут сумму в долг, эквивалентную заработку за 6 лет 11 месяцев. Однако с учетом начисленных процентов график платежей растягивается на 20 лет и 4 месяца. Для сравнения – год назад размер ипотеки был сопоставим с зарплатой за 5 лет 10 месяцев. Средний срок займа составлял 19 лет.

Заработная плата не успевает за индексацией цен на недвижимость – за прошедший год срок ипотечного кредита на первичном рынке вырос почти на полтора года. А сумма займа стала сопоставимой с доходами за семь лет вместо шести лет.

Размер ипотечного кредита на вторичном рынке вырос менее значительно – на 11% (с 2,23 млн до 2,48 млн рублей).

Циан выяснил, в каких регионах ипотека на первичном рынке составляет максимальное число зарплат и как изменился показатель за год. Для этого учитывался средний уровень заработной платы после вычета налогов в 1 кв. 2020 и 2021 года, а также средний размер ипотечного кредита в данные периоды по каждому субъекту в отдельности.

Минимальное количество средних зарплат в сумме ипотечного кредита отмечено в Чукотском АО (37 месяцев или чуть более трех лет), Ямало-Ненецком АО и Магаданской области (48 месяцев), что связано в первую очередь с высокими средними доходами – минимальная средняя заработная плата отмечена в Магаданской области (87 тыс. рублей), наибольшая – в Чукотском АО (порядка 108 тыс. рублей).

Самые большие кредиты относительно средних зарплат берут жители Северо-Кавказского ФО: в Ингушетии это 283 месяца работы или более 23 годовых зарплат. В Чечне – 200 месяцев или более 16 лет. В Дагестане – 181 месяц или 15 лет. С таким существенным разрывом между суммой займа и реальными зарплатами и связана низкая востребованность ипотеки. Ипотечные ставки - выше средних по стране (банки закладывают повышенные риски в выдаче подобных кредитов). В Москве и Санкт-Петербурге средний ипотечный кредит составляет чуть менее шести лет: 71 и 69 месяцев соответственно, что ниже, чем в целом по стране.

В сравнении с прошлым годом (с 1 кв. 2020 г.) в шести регионах количество средних зарплат в сумме среднего ипотечного займа даже снизилось. Это Тыва (на полторы годовые зарплаты), что связано с изменением структуры спроса и минимальной выборкой (48 сделок за квартал). На 8 зарплат меньше сумма кредита стала в Курганской области. Остальных регионах (Воронежская, Пензенская области, Калмыкия, Чукотский АО) снижение минимально – до полугода.

В остальных субъектах РФ заемщики стали брать кредит на большее количество зарплат, чем год назад. Еще дополнительные четыре года работы и более в сравнении с прошлым годом включают ипотечные займы в Дагестане, Ингушетии и Чечне. На 2-4 годовые зарплаты больше стал ипотечный кредит в Брянской, Калужской, Нижегородской областях и Севастополе. В Москве средний кредит вырос на одну годовую зарплату (13 месяцев). В Санкт-Петербурге – на полторы (16 месяцев).

Если в среднем по РФ ипотека – это семь годовых зарплат, то в отдельных регионах этот показатель отличается как в большую, так и меньшую стороны. Например, жителям семи регионов придется работать более 10 лет, чтобы заработать сумму, эквивалентную ипотечному займу на первичном рынке. Причем пять из них находятся в Северо-Кавказском ФО. В список также вошли Калмыкия и Мордовия (см. таблицу).

И обратная ситуация – менее пяти годовых зарплат в средней ипотеке – в семи регионах, причем четыре из них – в Дальневосточном ФО, где по отдельным регионам зарплаты сопоставимы со столичными.

Меньше пяти годовых зарплат составляла ипотека в валютный кризис

Циан также проанализировал, как менялось среднемесячное количество заработных плат в среднем размере ипотечного кредита на первичном рынке за последние шесть лет (после валютного кризиса 2014-2015 гг.).

В сравнении с 2015 годом текущим заемщикам нужно работать на 2 года и 2 месяца больше, чтобы заработать сумму, равную величине кредита. С 2015 по 2019 гг. прирост по количеству средних зарплат в сумме ипотечного кредита был минимальным: с 57 месяцев до 64 месяцев. Значительный рост начался с 2020 года (+6 месяцев за год в сравнении с 2019 годом). Рекорд был поставлен в 2020 г. (+13 среднемесячных зарплат в сумме среднего займа). Причем на протяжении всех шести лет длительность ипотеки примерно в три раза превышает тот срок, за который заемщик зарабатывает сумму, равную займу.

Источник: Аналитический центр Циан по данным ЦБ РФ

«Казалось бы, что при двух работающих в семье накопить недостающую сумму на квартиру в течение семи лет – это реальный расклад, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако большинство россиян все же предпочитают брать кредит сроком в три раза больше - на 20 лет, а не копить самостоятельно. С одной стороны, играет роль желание жить «здесь и сейчас», не откладывая приобретение жилья на несколько лет. С другой стороны, ипотека стала инструментом для фиксации роста цен, поскольку жилье дорожает быстрее накоплений, что делает стратегию отказа от кредита неэффективной, как минимум в трети крупных городов. Но после завершения программы льготного кредитования многие вернутся к накоплениям, поскольку рост ключевой ставки повышает востребованность вкладов и доходность по ним».

Показатели рынка ипотечного жилищного кредитования в 1 кв. 2021 года

|

Субъект |

Кол-во ипотек (тыс.) 1 кв. 2021 |

Динамика за год ( в сравнении с 1 кв. 2020 г.) |

Количество среднемесячных зарплат в средней ипотеке на первичном рынке, 1 кв. 2020 |

Количество среднемесячных зарплат в средней ипотеке на первичном рынке, 1 кв. 2021 |

На сколько среднемесячных зарплат вырос/снизился ипотечный займ |

Средний срок ипотеки на первичном рынке, месяцев |

Разница: длительность ипотеки / кол-во месяцев (зарплат), эквивалентное сумме займа |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

418 139 |

26% |

70 |

83 |

13 |

244 |

3,0 |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

105 171 |

23% |

69 |

84 |

15 |

249 |

3,0 |

|

Белгородская область |

3 530 |

24% |

86 |

103 |

17 |

243 |

2,3 |

|

Брянская область |

2 528 |

6% |

84 |

117 |

33 |

237 |

2,0 |

|

Владимирская область |

3 546 |

22% |

77 |

96 |

19 |

250 |

2,6 |

|

Воронежская область |

6 409 |

26% |

75 |

73 |

-2 |

241 |

3,3 |

|

Ивановская область |

2 112 |

22% |

103 |

116 |

14 |

237 |

2,0 |

|

Калужская область |

2 990 |

13% |

72 |

110 |

38 |

253 |

2,3 |

|

Костромская область |

1 662 |

16% |

83 |

101 |

19 |

249 |

2,5 |

|

Курская область |

2 504 |

9% |

95 |

96 |

2 |

241 |

2,5 |

|

Липецкая область |

2 758 |

29% |

86 |

97 |

10 |

242 |

2,5 |

|

Московская область |

24 718 |

22% |

85 |

106 |

22 |

251 |

2,4 |

|

Орловская область |

2 024 |

11% |

79 |

100 |

21 |

237 |

2,4 |

|

Рязанская область |

3 232 |

14% |

70 |

84 |

14 |

249 |

3,0 |

|

Смоленская область |

2 309 |

22% |

93 |

107 |

14 |

252 |

2,4 |

|

Тамбовская область |

2 259 |

19% |

102 |

111 |

9 |

247 |

2,2 |

|

Тверская область |

3 584 |

31% |

86 |

97 |

11 |

252 |

2,6 |

|

Тульская область |

3 708 |

16% |

83 |

106 |

23 |

248 |

2,3 |

|

Ярославская область |

3 284 |

26% |

78 |

87 |

9 |

247 |

2,8 |

|

г. Москва |

32 014 |

31% |

58 |

71 |

13 |

250 |

3,5 |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

47 543 |

16% |

59 |

75 |

16 |

249 |

3,3 |

|

Республика Карелия |

1 814 |

9% |

57 |

77 |

20 |

240 |

3,1 |

|

Республика Коми |

2 859 |

22% |

53 |

68 |

15 |

228 |

3,4 |

|

Архангельская область |

3 990 |

21% |

57 |

64 |

8 |

229 |

3,6 |

|

в том числе Ненецкий автономный округ |

124 |

43% |

37 |

57 |

20 |

172 |

3,0 |

|

Архангельская область без данных по Ненецкому автономному округу |

3 866 |

21% |

60 |

67 |

7 |

231 |

3,5 |

|

Вологодская область |

3 836 |

5% |

56 |

73 |

16 |

233 |

3,2 |

|

Калининградская область |

2 963 |

15% |

62 |

86 |

23 |

235 |

2,7 |

|

Ленинградская область |

5 949 |

15% |

72 |

91 |

19 |

260 |

2,9 |

|

Мурманская область |

2 193 |

26% |

54 |

61 |

7 |

220 |

3,6 |

|

Новгородская область |

1 538 |

7% |

95 |

106 |

11 |

246 |

2,3 |

|

Псковская область |

1 434 |

19% |

80 |

94 |

13 |

225 |

2,4 |

|

г. Санкт-Петербург |

20 967 |

17% |

53 |

69 |

16 |

255 |

3,7 |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

35 791 |

33% |

70 |

85 |

14 |

246 |

2,9 |

|

Республика Адыгея (Адыгея) |

716 |

28% |

82 |

87 |

5 |

240 |

2,8 |

|

Республика Калмыкия |

668 |

23% |

143 |

142 |

-1 |

254 |

1,8 |

|

Республика Крым |

1 696 |

42% |

80 |

96 |

16 |

253 |

2,6 |

|

Краснодарский край |

14 034 |

43% |

61 |

77 |

16 |

248 |

3,2 |

|

Астраханская область |

2 212 |

20% |

91 |

109 |

18 |

253 |

2,3 |

|

Волгоградская область |

5 671 |

20% |

84 |

96 |

12 |

249 |

2,6 |

|

Ростовская область |

10 292 |

29% |

70 |

81 |

12 |

236 |

2,9 |

|

г. Севастополь |

502 |

60% |

82 |

110 |

29 |

251 |

2,3 |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

13 285 |

80% |

97 |

122 |

25 |

250 |

2,0 |

|

Республика Дагестан |

1 923 |

68% |

136 |

181 |

45 |

262 |

1,4 |

|

Республика Ингушетия |

349 |

413% |

120 |

283 |

163 |

170 |

0,6 |

|

Кабардино-Балкарская Республика |

1 166 |

72% |

118 |

129 |

11 |

255 |

2,0 |

|

Карачаево-Черкесская Республика |

744 |

80% |

114 |

118 |

4 |

245 |

2,1 |

|

Республика Северная Осетия - Алания |

1 163 |

54% |

104 |

122 |

18 |

246 |

2,0 |

|

Чеченская Республика |

2 564 |

650% |

150 |

200 |

50 |

253 |

1,3 |

|

Ставропольский край |

5 376 |

35% |

79 |

99 |

19 |

246 |

2,5 |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

94 890 |

26% |

77 |

90 |

12 |

239 |

2,7 |

|

Республика Башкортостан |

14 707 |

26% |

74 |

86 |

12 |

230 |

2,7 |

|

Республика Марий Эл |

2 112 |

29% |

73 |

91 |

17 |

238 |

2,6 |

|

Республика Мордовия |

1 863 |

34% |

127 |

129 |

2 |

245 |

1,9 |

|

Республика Татарстан (Татарстан) |

14 826 |

24% |

77 |

94 |

17 |

241 |

2,6 |

|

Удмуртская Республика |

6 008 |

44% |

71 |

76 |

5 |

235 |

3,1 |

|

Чувашская Республика - Чувашия |

4 701 |

23% |

81 |

97 |

17 |

246 |

2,5 |

|

Пермский край |

9 273 |

22% |

68 |

86 |

18 |

241 |

2,8 |

|

Кировская область |

4 349 |

24% |

79 |

93 |

14 |

240 |

2,6 |

|

Нижегородская область |

8 240 |

15% |

85 |

108 |

24 |

238 |

2,2 |

|

Оренбургская область |

6 439 |

35% |

76 |

83 |

7 |

231 |

2,8 |

|

Пензенская область |

3 669 |

34% |

86 |

85 |

-1 |

246 |

2,9 |

|

Самарская область |

9 040 |

22% |

76 |

84 |

9 |

239 |

2,8 |

|

Саратовская область |

5 983 |

19% |

91 |

102 |

11 |

245 |

2,4 |

|

Ульяновская область |

3 680 |

32% |

77 |

80 |

3 |

243 |

3,0 |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

46 566 |

31% |

59 |

66 |

7 |

236 |

3,6 |

|

Курганская область |

2 565 |

28% |

86 |

78 |

-8 |

238 |

3,1 |

|

Свердловская область |

14 909 |

32% |

74 |

82 |

8 |

237 |

2,9 |

|

Тюменская область |

17 078 |

28% |

45 |

52 |

7 |

238 |

4,6 |

|

в том числе Ханты-Мансийский автономный округ - Югра |

8 044 |

32% |

48 |

54 |

7 |

228 |

4,2 |

|

в том числе Ямало-Ненецкий автономный округ |

2 439 |

18% |

38 |

40 |

2 |

230 |

5,7 |

|

Тюменская область без данных по Ханты-Мансийскому автономному округу - Югре и Ямало-Ненецкому автономному округу |

6 595 |

28% |

57 |

69 |

12 |

258 |

3,7 |

|

Челябинская область |

12 014 |

33% |

67 |

77 |

10 |

227 |

3,0 |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

52 287 |

27% |

68 |

79 |

11 |

233 |

3,0 |

|

Республика Алтай |

256 |

24% |

67 |

85 |

18 |

221 |

2,6 |

|

Республика Тыва |

614 |

42% |

120 |

104 |

-17 |

269 |

2,6 |

|

Республика Хакасия |

1 419 |

20% |

59 |

76 |

17 |

216 |

2,8 |

|

Алтайский край |

6 732 |

31% |

77 |

87 |

11 |

232 |

2,7 |

|

Красноярский край |

9 667 |

22% |

58 |

68 |

9 |

229 |

3,4 |

|

Иркутская область |

6 409 |

26% |

60 |

79 |

19 |

228 |

2,9 |

|

Кемеровская область - Кузбасс |

7 256 |

28% |

61 |

78 |

16 |

214 |

2,8 |

|

Новосибирская область |

11 434 |

37% |

75 |

85 |

10 |

240 |

2,8 |

|

Омская область |

5 712 |

15% |

89 |

105 |

16 |

253 |

2,4 |

|

Томская область |

2 788 |

19% |

100 |

100 |

0 |

249 |

2,5 |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

22 606 |

18% |

68 |

81 |

13 |

234 |

2,9 |

|

Республика Бурятия |

2 032 |

6% |

73 |

89 |

16 |

245 |

2,7 |

|

Республика Саха (Якутия) |

3 202 |

0% |

57 |

72 |

15 |

237 |

3,3 |

|

Забайкальский край |

2 319 |

19% |

73 |

88 |

16 |

227 |

2,6 |

|

Камчатский край |

1 035 |

34% |

47 |

60 |

13 |

236 |

3,9 |

|

Приморский край |

5 304 |

22% |

84 |

101 |

18 |

231 |

2,3 |

|

Хабаровский край |

4 017 |

25% |

79 |

89 |

10 |

242 |

2,7 |

|

Амурская область |

2 158 |

23% |

78 |

92 |

15 |

243 |

2,6 |

|

Магаданская область |

690 |

52% |

43 |

48 |

5 |

211 |

4,4 |

|

Сахалинская область |

1 389 |

25% |

56 |

57 |

1 |

228 |

4,0 |

|

Еврейская автономная область |

301 |

3% |

80 |

81 |

1 |

214 |

2,6 |

|

Чукотский автономный округ |

159 |

94% |

41 |

37 |

-4 |

187 |

5,1 |

Источник: Аналитический центр Циан по данным ЦБ РФ

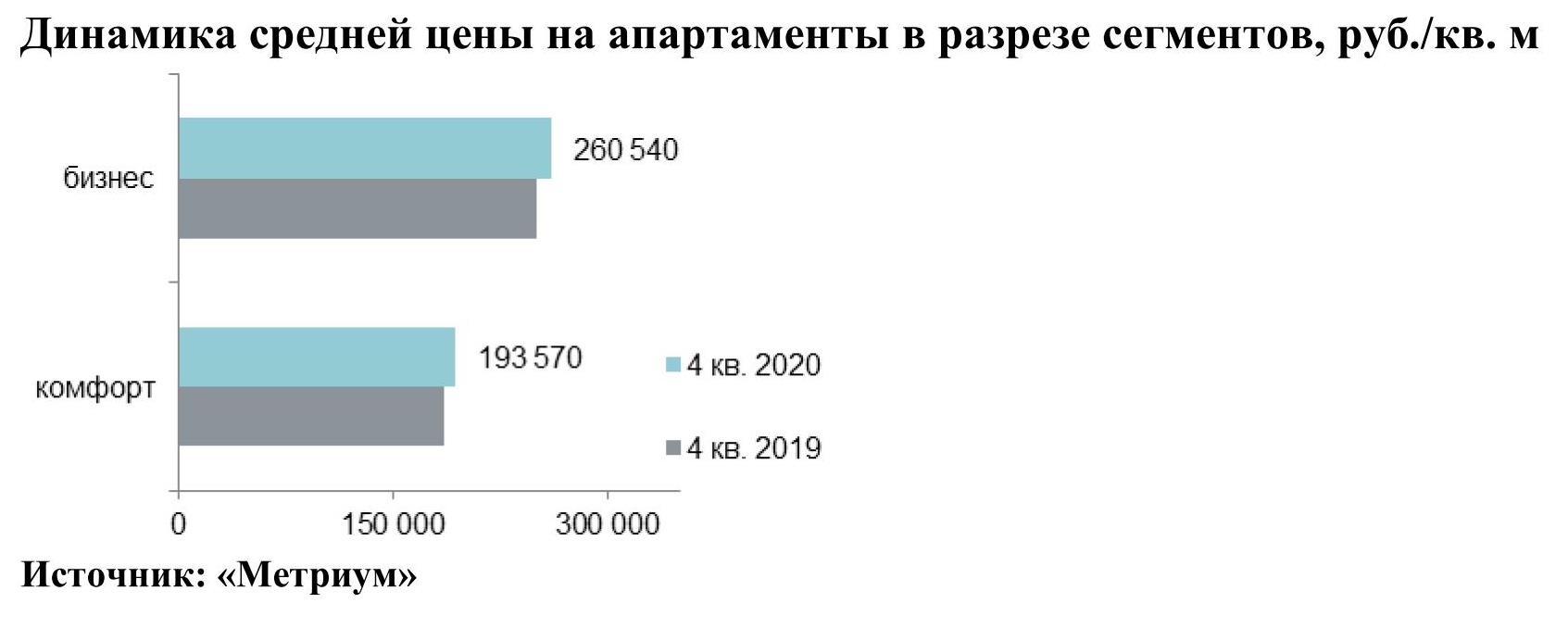

Аналитики компании «Метриум» подвели итоги года на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 27,3%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), бизнес-класса – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

По данным «Метриум», по итогам 2020 года на первичном рынке апартаментов комфорт- и бизнес-класса в реализации находилось 69 проектов. Совокупный объем предложения составил около 5 350[1] лотов общей площадью 302,5 тыс. кв. м. За последний год число экспонируемых лотов сократилось на 27,3%, а продаваемая площадь – на 27,5%. Подобная динамика обусловлена сужением рынка на фоне растущей активности покупателей.

За отчетный период в реализацию поступило 14 новых проектов, что соответствует среднерыночным показателям прошлых лет. Однако новый объем предложения не смог компенсировать возросший спрос, что и привело к наблюдаемому дефициту предложения.

Новые проекты на первичном рынке апартаментов в 2020 году

|

№ |

Название |

Девелопер |

Класс |

Округ |

Старт продаж |

|

1 |

Мята |

ГК МИЦ |

массовый |

САО |

1 кв. 2020 |

|

2 |

MONODOM FAMILY |

Sun Development |

бизнес |

ЮВАО |

1 кв. 2020 |

|

3 |

Новоданиловская, 8 |

Группа Самолет |

бизнес |

ЮАО |

1 кв. 2020 |

|

4 |

Волоколамское 24 |

ГК ПИК |

массовый |

СЗАО |

1 кв. 2020 |

|

5 |

Саяны-Парк |

Частный девелопер |

массовый |

СВАО |

1 кв. 2020 |

|

6 |

MySpace на Фестивальной |

MySpace Development |

массовый |

САО |

2 кв. 2020 |

|

7 |

Правда |

Группа ПСН |

бизнес |

САО |

2 кв. 2020 |

|

8 |

KAZAKOV Grand Loft |

Колди |

бизнес |

ЦАО |

3 кв. 2020 |

|

9 |

LOFT Вольный |

Частный девелопер |

массовый |

ВАО |

3 кв. 2020 |

|

10 |

Anna Mons Apartments |

Частный девелопер |

бизнес |

ЦАО |

3 кв. 2020 |

|

11 |

Амарант |

ГК МИЦ |

бизнес |

ЦАО |

3 кв. 2020 |

|

12 |

Резиденция Сокольники |

ТК АЛЛАДИН |

бизнес |

ВАО |

4 кв. 2020 |

|

13 |

B’aires |

СЗ ПРОГРЕСС |

бизнес |

СЗАО |

4 кв. 2020 |

|

14 |

Monodom Lake[2] |

SUN DEVELOPMENT |

бизнес |

САО |

4 кв. 2020 |

Источник: «Метриум»

К концу 2020 года лидерами по количеству апартаментов в экспозиции стали: СВАО, сохранивший первое место с 32% (-7,5 п.п. за год); САО, который также занимает вторую позицию, как и годом ранее с долей в 18,4% (-2,2 п.п. за год); СЗАО, сместивший ЮАО с третьей строчки рейтинга, с долей в 14,9% (+9,9 п.п.). В трех лидирующих округах сконцентрировано 65,4% предложения, однако в первых двух округах за прошедший год произошло сокращение долей из-за высокого спроса. Так в САО вышло 4 новых проекта («Мята», «MySpace на Фестивальной», «Правда», Monodom Lake), но при этом доля сократилась на 2,2 п.п. В некоторых округах предложение превысило локальный спрос, например, в СЗАО наблюдалось увеличение предложения в связи с выходом проектов «Волоколамское 24» и B’aires. Заметный рост доли на 5 п.п. продемонстрировал ВАО, где начались продажи апарт-комплексов «Резиденция Сокольники» и «LOFT Вольный». Доли остальных округов варьировались от 3,7% до 8,8%.

В структуре предложения по-прежнему больше половины занимают лоты бизнес-класса. В связи с активным выходом новых проектов их доля увеличилась на 4,5 п.п. и составила 55,2%. По сравнению с декабрем 2019 года, доля массового сегмента сократилась до 44,8%.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В настоящее время в проекте ведется бронирование апартаментов

В структуре предложения по стадиям строительной готовности превалирующий объем апартаментов по-прежнему сконцентрирован в новостройках на этапе отделочных работ – 38,9% (+8,2 п.п). Существенно сократилась доля лотов в корпусах на стадии монтажа этажей и в готовых домах – 24,8% (-5,6 п.п.) и 18,6% (-2,7 п.п.) соответственно. Изменение структуры предложения по итогам года связано с высокими темпами строительства объектов, в частности вышедших на рынок в конце прошлого года. Доля апартаментов на начальной стадии строительства по итогам года осталась на том же уровне (17,7%, +0,1 п.п.).

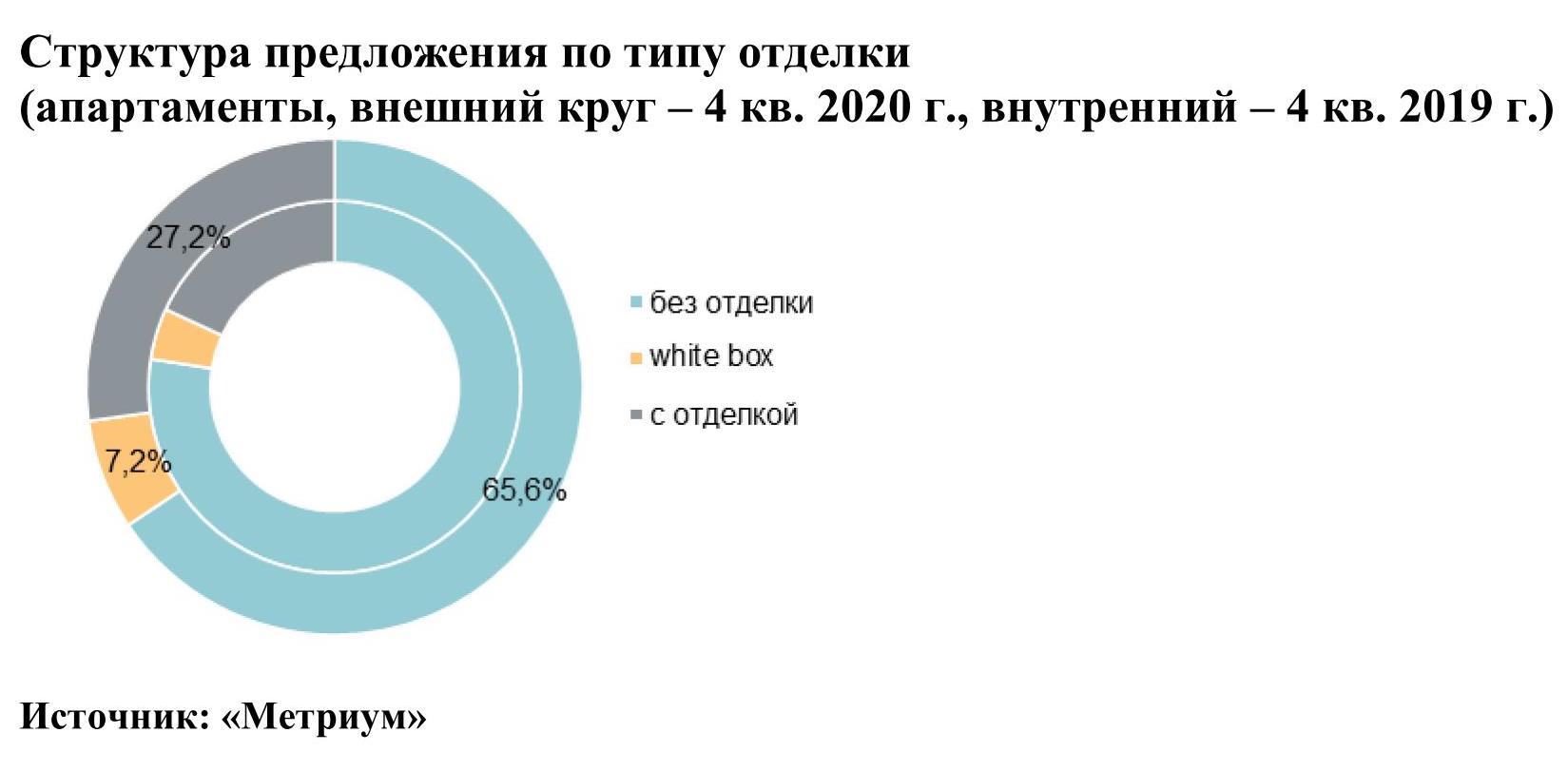

По итогам года доля лотов с полной или частичной отделкой выросла с 22,6% до 34,4%. К концу IV квартала 27,2% всех апартаментов в новостройках реализовывались с отделкой (+2,2 п.п.). Еще 7,2% – с отделкой white box (+5,5 п.п.). Несмотря на то, что более половины всех комплексов, вышедших на рынок в течение года, реализуются с полной или частичной отделкой, доля апартаментов без отделки остается преобладающей (65,6%, -7,7 п.п.).

По наблюдениям аналитиков «Метриум», в 2020 году рынок апартаментов демонстрировал умеренный прирост цен в отличии от квартир аналогичных классов. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 193 570 руб./кв. м (+1,5% за квартал; +4,5% за год), а в бизнес-классе – 260 540 руб./кв. м (+1% за квартал; +4,1% за год).

Столь незначительный рост цен по итогам года обусловлен, прежде всего, неопределенностью будущего данного формата недвижимости. В 2021 году планируется рассмотрение законопроекта, который должен закрепить правовой статус апартаментов и внести ясность относительно прописки фактически проживающих людей и самой возможности строить апарт-комплексы (сейчас анонсированы планы о запрете строительства недвижимости такого формата).

В конце 2020 года самые доступные апартаменты предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,4 млн руб.;

– «Саяны-Парк» (СВАО / Ярославский): студия площадью 14,4 кв. м за 3,2 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,3 млн руб.

Самые дорогие лоты отмечены в проектах:

– Alcon Tower (САО / Беговой): пентхаус площадью 248,7 кв. м за 124,3 млн руб.;

– Маршал (СЗАО / Щукино): пентхаус площадью 376,4 кв. м за 85,1 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции 2020 года

Определение правового статуса апартаментов

«Обсуждение правового статуса апартаментов ведется уже давно, тем не менее, реальных шагов от представителей исполнительной власти в этом направлении до сих пор не предпринято, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С юридической точки зрения апартаменты – это нежилые помещения, не относящиеся к жилому фонду, но фактически используются для проживания. Определение апартаментов не закреплено законодательно, поэтому до октября 2021 года планируется внести поправки, которые учтут их фактическое использование и урегулируют статус. Основная текущая повестка заключаются в том, чтобы перевести какую-то часть апарт-комплексов в статус многофункциональных жилых комплексов и впоследствии ограничить строительство такого формата «жилья».

Главными дискуссионными темами являются: методика классификации комплексов с апартаментами, которая даст представление о формальных требованиях государства к апартаментам «жилого назначения» и позволит застройщикам доработать концепции своих проектов, а также вопрос о полном запрете строительства подобной недвижимости в будущем. Таким образом, пока нет конкретного текста законопроекта с точными формулировками, судьба апартаментов может еще несколько раз поменяться – от негативной (полный запрет строительства) до позитивной (формального приравнивания к жилью и выработка требований к новым проектам с апартаментами)».

Увеличение количества сделок с апартаментами

Несмотря на неоднозначную ситуацию вокруг апартаментов, спрос на данный формат недвижимости растет – за 2020 год было зарегистрировано более 5 тыс. договоров долевого участия по апартаментам комфорт- и бизнес-класса (для сравнения в 2019 году – 3,4 тыс. ДДУ, в 2018 – 3,9 тыс. ДДУ). Число заключенных сделок выросло на 49%, в то время как годовой прирост сделок с жильем (квартиры всех классов в старых границах Москвы) составил 18%, а, в частности, спрос на квартиры бизнес-класса увеличился на 41%. Однако нельзя утверждать, что апартаменты пользуются большим спросом у покупателей, чем квартиры. Столь высокий темп прироста количества сделок по апартаментам объясняется небольшим размером этого рынка – в массовом сегменте продано более 32 тыс. квартир, в бизнес-классе – более 21 тыс. квартир.

Умеренный рост цен

В условиях стремительного наращивания цен на квартиры комфорт- и бизнес-класса, рынок апартаментов демонстрирует довольно скромные показатели. В массовом сегменте апартаментов средневзвешенная цена квадратного метра увеличилась на 4,5% за год до 193,6 тыс. руб./кв. м (при динамике аналогичного сегмента квартир +18,7%), а в бизнес-классе – на 4,1% до 260,5 тыс. руб./кв. м (при динамике квартир бизнес-класса +24,4%). Тем не менее, в случае приравнивания части апарт-комплексов к жилью, возможен резкий скачек цен, компенсирующий низкие темпы роста в 2020 году.

Прогноз

«Развитие рынка полностью зависит от того, как именно будут «легализованы» апартаменты властями, а также какая судьба ждет новые апарт-комплексы, – резюмирует Мария Литинецкая. – Здесь может быть несколько сценариев. Наиболее вероятно, что до принятия закона застройщики будут наращивать объемы строительства и активно выводить на рынок новые объекты – стараться успеть стартовать до новых «правил игры». В случае приравнивания апартаментов к жилью, мы ожидаем рост цен на построенные и на строящиеся апарт-комплексы до сопоставимого уровня стоимости квартир в локации. В случае запрета строительства апартаментов, застройщики попытаются вместо них построить жилье со всей сопутствующей инфраструктурой, но для этого нужно разработать новую исходно-разрешительную документацию, что займет около двух лет и потребует дополнительных вложений. Вероятнее всего девелоперы откажутся от реализации части перспективных проектов, ставших нерентабельными в новых условиях. Таким образом, запрет на строительство в конечном счете ограничит новое предложение на рынке».

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости Санкт-Петербурга по итогам 2020 года.

Предложение

Кризисные явления 2020 года существенным образом повлияли на реализацию планов девелоперов по строительству новых офисных центров. В конце 2019 года мы ожидали появление в 2020 году 165 000 кв.м новых объектов, но по итогам года эта цифра была скорректирована на 110 000 кв. м – на рынок вышло 55 000 кв.м новых площадей.

Объем спекулятивного предложения по итогам 2020 года остается на уровне 2,7 млн. кв. м.

Всего в течение 2020 года в эксплуатацию было введено 6 проектов спекулятивной направленности, половина из которых – это проекты, введенные после реконструкции.

Кроме этого, разрешение на ввод в эксплуатацию получило здание второй очереди «Лахта Центра».

Перспективное предложение

Мы ожидаем восстановления девелоперской активности к 3 кварталу 2021 года. До этого момента, по нашим оценкам, большинство игроков рынка будет находиться в выжидательной позиции: уровень активности по реализации новых проектов в сегменте офисной недвижимости напрямую зависит от уровня спроса, который будет постепенно восстанавливаться в течение 2021 года.

Мы прогнозируем, что в 2021 году на рынок офисной недвижимости Санкт-Петербурга может выйти 90 000 кв. м новых офисных площадей.

Прогнозируемый прирост будет обеспечен в основном за счет завершения строительства объектов, ввод в эксплуатацию которых притормозили последствия пандемии COVID-19.

Спрос

Поглощение в сегменте офисной недвижимости по итогам 2020 года составило, по нашим оценкам, 97 000 кв.м. В ситуации приостановленных переговоров по аренде новых площадей со стороны крупных арендаторов драйвером спроса со второй половины 2020 года выступили компании, арендующие рабочие места в коворкингах и гибких рабочих пространствах.

Важной тенденцией 2020 года с точки зрения спроса является значительно возросший интерес к приобретению офисных площадей в собственность со стороны конечных пользователей. Таким образом, на наш взгляд, компании стараются снизить риски, связанные с сократившимся горизонтом планирования операционных и капитальных расходов.

Достигнутый уровень поглощения в 2020 году оказался ниже уровня предыдущих лет, что обусловлено не только влиянием пандемии, но и другими факторами. Во-первых, привычный драйвер спроса на рынке офисной недвижимости Санкт-Петербурга – ПАО «Газпром» и его структуры – завершили активную экспансию в Санкт-Петербург. Во-вторых, привычно активный сектор IT приостановил переговоры по аренде офисных площадей, поскольку как минимум до конца январских праздников порядка 90% сотрудников крупнейших IT-компаний останется на удаленной работе.

Восстановление поглощения до привычного уровня в 120 000 – 150 000 кв.м, по нашим оценкам, произойдет уже в 2021 году, в частности, за счет того, что продолжится рост сегмента коворкингов, которые выступают арендаторами площадей в офисных центрах.

Ставки аренды и уровень вакансии

Уровень вакантных площадей по итогам 2020 года находится на уровне 9,4%. В сравнении с уровнем вакансии 2019 года рост составил 3,5 пп.

К концу 2020 года укрепилась тенденция, наметившаяся летом 2020 года: компании малого бизнеса, которые занимали площади до 200 кв. м, были вынуждены отказаться от офисов в период первой волны, после периода самоизоляции постепенно возвращаются на рынок, но уже в статусе арендаторов коворкингов, которые предлагают своим клиентом выделенные гибкие рабочие зоны.

Уровень вакансии в классе А существенно не изменился и составляет 9%, уровень вакансии в классе В/В+ снизился за счет нескольких сделок и составляет 9,5%.

По итогам 2020 года, средний уровень запрашиваемых ставок аренды на офисные помещения класса А сохранился и находится на уровне 1 700 рублей за кв.м в месяц, включая НДС и КУ.

Средний уровень ставок аренды на офисные помещения класса В/В+ также не претерпел серьезных изменений и находится на уровне 1 230 рублей за кв.м в месяц, включая НДС и КУ.

На фоне текущего сокращения спроса рынок реагирует сдержано и ставки аренды не снижаются. Это подтверждает ожидания собственников в отношении восстановления спроса в 2021 году.