Россияне берут ипотеку в новостройках на 20 лет в размере семи годовых зарплат

Циан проанализировал рынок ипотечного кредитования РФ на основе последних данных Центробанка. Несмотря на льготное ипотечное кредитование, средний размер ипотечного кредита вырос на первичном рынке на 43%. Россияне берут сумму в долг, эквивалентную заработку за 6 лет 11 месяцев. Срок кредита – выше в три раза. Для сравнения – год назад размер ипотеки был сопоставим с зарплатой за 5 года 10 месяцев. Рост доходов не успевает за индексацией цен на жилье.

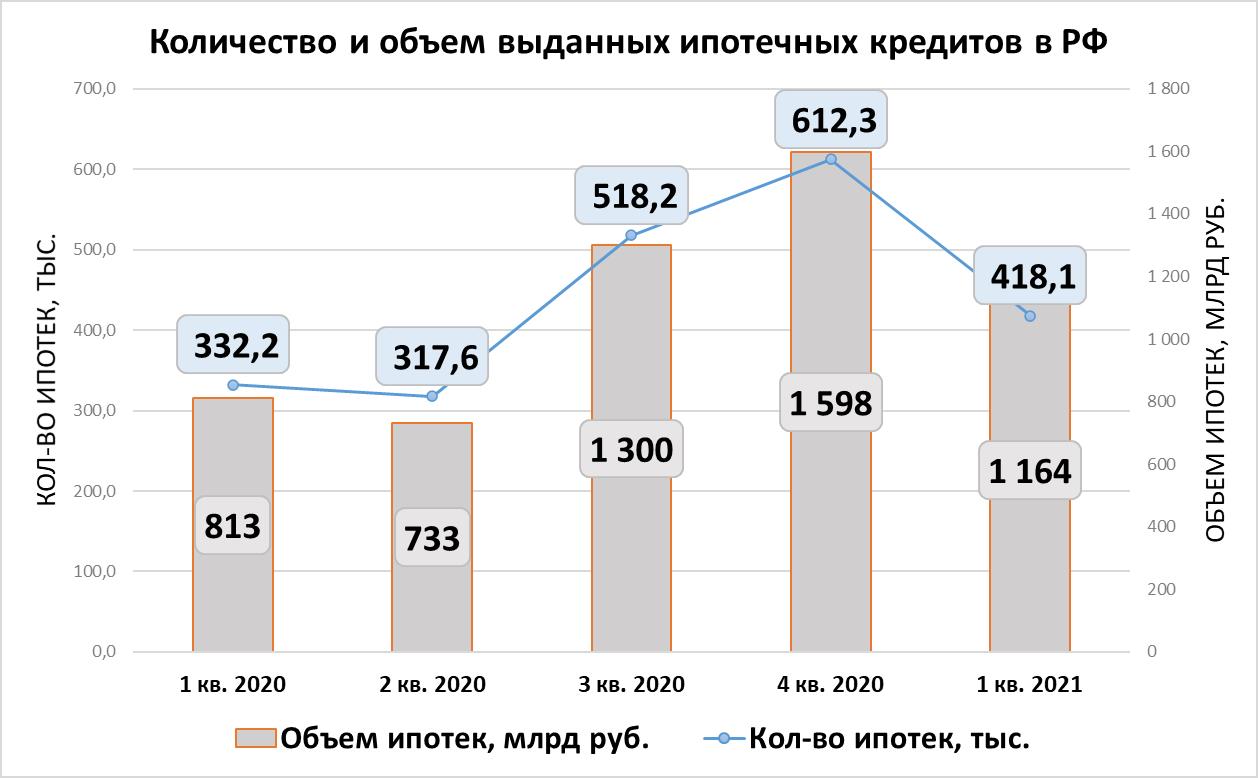

- В 1 кв. 2021 года количество выданных ипотек (418 тыс.) оказалось на четверть выше, чем год назад. Однако в сравнении с прошлым кварталом число выданных кредитов снизилось на треть.

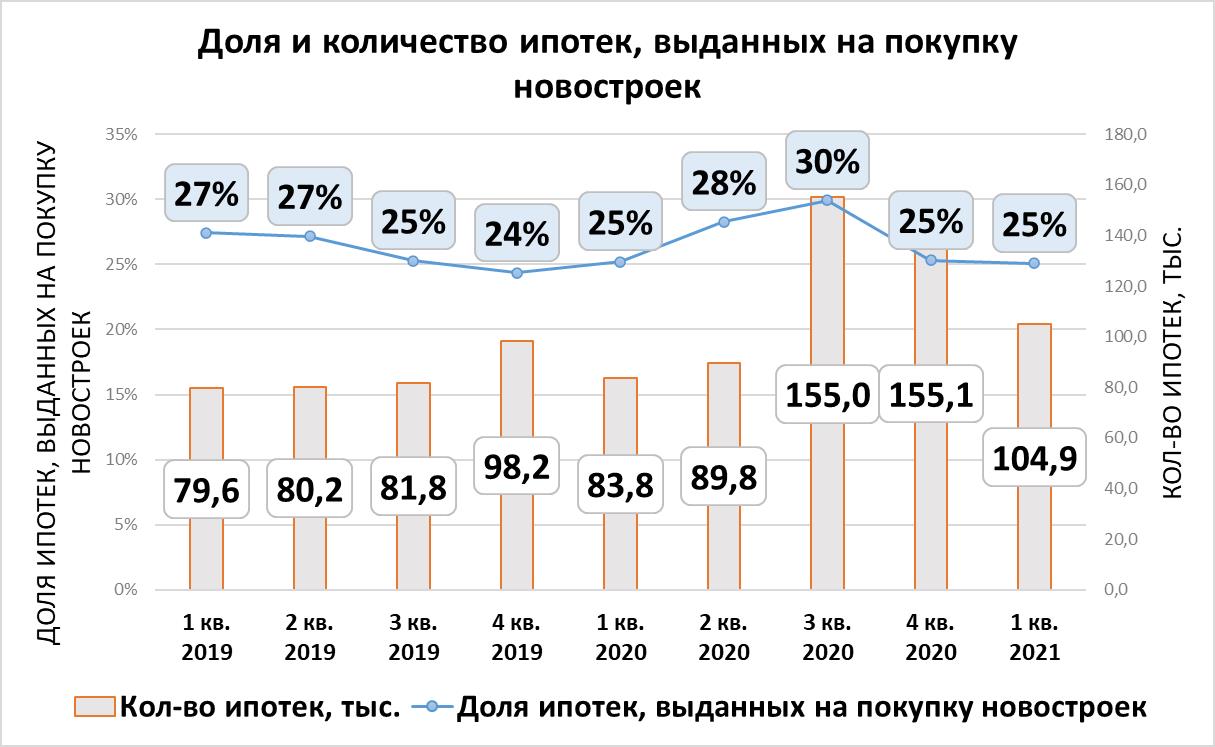

- Смещения спроса в пользу «первички» не произошло: четверть кредитов выданы на жилье в новостройках. Отдельно в Московской и Петербургской агломерациях доля составила 36%. В остальных регионах – 22%.

- За год средний размер ипотечного кредита на первичном рынке вырос в РФ на 19%: с 3,08 млн в 1 кв. 2020 года до 3,68 млн рублей в 1 кв. 2021 года. Размер ипотечного кредита на вторичном рынке увеличился на 11% (с 2,23 млн до 2,48 млн рублей).

- Россияне берут ипотеку на 20 лет в размере семи годовых зарплат. Год назад средний кредит составлял почти 6 годовых зарплат, а займ брали на 19 лет.

- Меньше пяти годовых зарплат составляла ипотека в валютный кризис. Среднему россиянину придется сейчас работать на два с половиной года больше, чтобы получить сумму, равную ипотеке, несмотря на снижение ставок.

- За год ипотека на новостройки подешевела на 1,9 п.п. – средневзвешенная ставка по выданным кредитам составила по итогам 1 кв.2021 года 5,91%. Это выше, чем в конце 2020 года (5,82%).

- Жители 10 регионов взяли 42% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ число ипотек в годовой динамике увеличилось.

- За год задолженность по ипотеке выросла на 23% - до 9,79 трлн рублей. Доля просроченной задолженности стабильна – 0,8%.

Ажиотажа нет: количество ипотек на треть меньше, чем кварталом ранее

В 1 кв. 2020 года рынок ипотечного кредитования развивался еще в «допандемийных» реалиях: без субсидирования ставки на первичном рынке, со «старыми» ценами на недвижимость и без ажиотажного спроса. Однако даже снижение ставок не привело к кратному увеличению числа ипотек. В 1 кв. 2021 года в целом по РФ было выдано 418 тысяч ипотек, что всего на четверть (26%) больше, чем в 1 кв.2020 года, когда не было субсидирования и ключевая ставка не позволяла банкам снижать проценты по ипотеке.

Объем кредитования увеличился значительнее: из-за роста цен на жилье заемщики привлекали большие суммы. В 1 кв. 2021 года выдано ипотек на сумму 1,16 трлн рублей, что на 43% выше, чем в 1 кв. «допандемийного» 2020 года (812,7 млрд р.).

Текущие объемы выдачи - не рекордные. В сравнении с предыдущим 4 кв. 2020 года количество выданных ипотек сократилось на 32%, а объемы выдачи – на 27%. Показатели 1 кв.2021 года оказались ниже и 3 кв. 2020 года. Пролонгация программы льготного кредитования до середины 2021 года привела к перераспределению спроса на больший временной отрезок. Кроме того, высокие цены также ограничивают активность потенциальных покупателей.

Источник: Аналитический центр Циан по данным ЦБ РФ

Число выданных ипотек за год увеличилось абсолютно по всем регионам. Однако основная часть сделок на рынке жилищного кредитования приходится на отдельные регионы. К примеру, в 2020 году на десятку лидирующих по количеству выданных ипотек регионов пришлось 40,2% сделок. В 1 кв. 2021 года тенденция усилилась. На 10 лидирующих по количеству сделок регионов приходится уже 42,3% ипотек. Список субъектов с наибольшим число сделок не меняется. В лидерах традиционно – Москва (7,6% от всего рынка, +31% ипотек за год), Московская область (доля 5,9%, +22% ипотек за год), Санкт-Петербург (5% от рынка, +17% за год).

Динамика ипотечных сделок в 1 кв. 2021 года в сравнении с 1 кв. 2020 г.

|

1 кв.2021 |

1 кв. 2020 |

Динамика за год |

|||

|

|

|||||

|

Кол-во выданных ипотек, тыс. ед. |

418,1 |

332,4 |

26% |

||

|

Объем выдачи, млрд руб. |

1,163 |

0,812 |

43% |

||

|

Средняя сумма кредита |

2,780 |

2,520 |

10% |

||

|

Средняя ставка (в марте) |

5,91 |

7,82 |

-1,91 п.п. |

||

|

Средний срок ипотеки, месяцев (в марте) |

244 |

228 |

+16 месяцев |

||

|

Объем задолженности по ипотеке, трлн рублей |

9,79 |

7,94 |

23% |

||

Источник: Аналитический центр Циан по данным ЦБ РФ

Только четверть кредитов выдана на «первичке»: смещение спроса не происходит

Субсидирование ипотечных ставок на первичном рынке, как мера поддержки застройщиков, должна была стимулировать приобретение недвижимости именно в сегменте новостроек. Однако по факту ситуация не изменилась: только четверть ипотек выдается в России на приобретение строящегося жилья. Аналогичные показатели были и в 2019 году. Смещение спроса в пользу первичного рынка по числу выданных ипотек наблюдалось только во 2-3 кв. 2021 года, то есть первые месяцы субсидирования. Основная же масса покупателей рассматривают для себя уже готовые объекты.

Источник: Аналитический центр Циан по данным ЦБ РФ

Самая высокая доля ипотек, выданных на покупку новостроек (среди всего числа жилищных кредитов) в 1 кв. 2021 года – в Москве (40%), Санкт-Петербурге (39%) и Краснодарском крае (35%). Все они входят в число лидеров по объему ввода жилья – то есть на выбор потенциальных клиентов представлено много новостроек.

Ипотека на первичном рынке практически не пользуется спросом в Чечне (1%), Ингушетии (3%) и Томской области (7%). В данных регионах подавляющая часть заемщиков выбрали уже готовые объекты вторичного рынка.

Таким образом, доля ипотеки на приобретение именно новостроек во многом определяется девелоперской активностью и структурой предложения. В регионах с низкими показателями ввода жилья субсидирование не работает на 100%, в первую очередь это касается регионов. Отдельно в Московской и Петербургской агломерациях 36% ипотек были выданы на новостройки. В остальных регионах доля составила всего 22%.

В годовой динамике доля ипотек, приходящихся на первичный рынок по стране не изменилась. Внутри отдельных регионов динамика более выражена. Наибольшее смещение спроса в пользу строящихся объектов со стороны заемщиков отмечено в Курганской области, Севастополе, Крыму и Чукотском АО (+8-9 п.п. в сравнении с прошлым годом). Однако количество сделок в данных субъектах минимально, поэтому такое перераспределение спроса не оказывает влияния на общестрановой показатель.

Есть и обратные примеры, когда доля ипотек, выданных на первичном рынке, существенно снизилась за год. От 18 до 25 п.п. уменьшилась доля ипотек в новостройках в Якутии, Бурятии и Ингушетии, в последнем регионе ипотека выдается по ставкам выше, чем в других субъектах РФ.

В Москве доля ипотек, выданных на приобретение новостроек, снизилась за год незначительно с 41 до 40%. В Санкт-Петербурге падение более существенно: с 44% до 39%.

3 из 4 покупателей, привлекающих ипотеку, продолжают выбирают готовое жилье на вторичном рынке, несмотря на отсутствие субсидирования со стороны государства.

В России берут ипотеку на 20 лет в размере семи годовых зарплат

Субсидирование ипотеки на приобретение новостроек привело к значительному росту цен на жилье при минимальном росте заработной платы. Согласно данным Росстата, средний уровень доходов после вычета налогов в России фактически остался прежним, увеличившись всего на 200 рублей. При этом средний размер ипотечного займа на первичном рынке, где действует льготное ипотечное кредитование, за тот же период вырос на 19% (3,68 млн рублей в 1 кв. 2021 года против 3,08 млн рублей в 1 кв. 2020 года, когда ипотека выдавалась под 8-9% годовых).

Россияне сегодня берут сумму в долг, эквивалентную заработку за 6 лет 11 месяцев. Однако с учетом начисленных процентов график платежей растягивается на 20 лет и 4 месяца. Для сравнения – год назад размер ипотеки был сопоставим с зарплатой за 5 лет 10 месяцев. Средний срок займа составлял 19 лет.

Заработная плата не успевает за индексацией цен на недвижимость – за прошедший год срок ипотечного кредита на первичном рынке вырос почти на полтора года. А сумма займа стала сопоставимой с доходами за семь лет вместо шести лет.

Размер ипотечного кредита на вторичном рынке вырос менее значительно – на 11% (с 2,23 млн до 2,48 млн рублей).

Циан выяснил, в каких регионах ипотека на первичном рынке составляет максимальное число зарплат и как изменился показатель за год. Для этого учитывался средний уровень заработной платы после вычета налогов в 1 кв. 2020 и 2021 года, а также средний размер ипотечного кредита в данные периоды по каждому субъекту в отдельности.

Минимальное количество средних зарплат в сумме ипотечного кредита отмечено в Чукотском АО (37 месяцев или чуть более трех лет), Ямало-Ненецком АО и Магаданской области (48 месяцев), что связано в первую очередь с высокими средними доходами – минимальная средняя заработная плата отмечена в Магаданской области (87 тыс. рублей), наибольшая – в Чукотском АО (порядка 108 тыс. рублей).

Самые большие кредиты относительно средних зарплат берут жители Северо-Кавказского ФО: в Ингушетии это 283 месяца работы или более 23 годовых зарплат. В Чечне – 200 месяцев или более 16 лет. В Дагестане – 181 месяц или 15 лет. С таким существенным разрывом между суммой займа и реальными зарплатами и связана низкая востребованность ипотеки. Ипотечные ставки - выше средних по стране (банки закладывают повышенные риски в выдаче подобных кредитов). В Москве и Санкт-Петербурге средний ипотечный кредит составляет чуть менее шести лет: 71 и 69 месяцев соответственно, что ниже, чем в целом по стране.

В сравнении с прошлым годом (с 1 кв. 2020 г.) в шести регионах количество средних зарплат в сумме среднего ипотечного займа даже снизилось. Это Тыва (на полторы годовые зарплаты), что связано с изменением структуры спроса и минимальной выборкой (48 сделок за квартал). На 8 зарплат меньше сумма кредита стала в Курганской области. Остальных регионах (Воронежская, Пензенская области, Калмыкия, Чукотский АО) снижение минимально – до полугода.

В остальных субъектах РФ заемщики стали брать кредит на большее количество зарплат, чем год назад. Еще дополнительные четыре года работы и более в сравнении с прошлым годом включают ипотечные займы в Дагестане, Ингушетии и Чечне. На 2-4 годовые зарплаты больше стал ипотечный кредит в Брянской, Калужской, Нижегородской областях и Севастополе. В Москве средний кредит вырос на одну годовую зарплату (13 месяцев). В Санкт-Петербурге – на полторы (16 месяцев).

Если в среднем по РФ ипотека – это семь годовых зарплат, то в отдельных регионах этот показатель отличается как в большую, так и меньшую стороны. Например, жителям семи регионов придется работать более 10 лет, чтобы заработать сумму, эквивалентную ипотечному займу на первичном рынке. Причем пять из них находятся в Северо-Кавказском ФО. В список также вошли Калмыкия и Мордовия (см. таблицу).

И обратная ситуация – менее пяти годовых зарплат в средней ипотеке – в семи регионах, причем четыре из них – в Дальневосточном ФО, где по отдельным регионам зарплаты сопоставимы со столичными.

Меньше пяти годовых зарплат составляла ипотека в валютный кризис

Циан также проанализировал, как менялось среднемесячное количество заработных плат в среднем размере ипотечного кредита на первичном рынке за последние шесть лет (после валютного кризиса 2014-2015 гг.).

В сравнении с 2015 годом текущим заемщикам нужно работать на 2 года и 2 месяца больше, чтобы заработать сумму, равную величине кредита. С 2015 по 2019 гг. прирост по количеству средних зарплат в сумме ипотечного кредита был минимальным: с 57 месяцев до 64 месяцев. Значительный рост начался с 2020 года (+6 месяцев за год в сравнении с 2019 годом). Рекорд был поставлен в 2020 г. (+13 среднемесячных зарплат в сумме среднего займа). Причем на протяжении всех шести лет длительность ипотеки примерно в три раза превышает тот срок, за который заемщик зарабатывает сумму, равную займу.

Источник: Аналитический центр Циан по данным ЦБ РФ

«Казалось бы, что при двух работающих в семье накопить недостающую сумму на квартиру в течение семи лет – это реальный расклад, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако большинство россиян все же предпочитают брать кредит сроком в три раза больше - на 20 лет, а не копить самостоятельно. С одной стороны, играет роль желание жить «здесь и сейчас», не откладывая приобретение жилья на несколько лет. С другой стороны, ипотека стала инструментом для фиксации роста цен, поскольку жилье дорожает быстрее накоплений, что делает стратегию отказа от кредита неэффективной, как минимум в трети крупных городов. Но после завершения программы льготного кредитования многие вернутся к накоплениям, поскольку рост ключевой ставки повышает востребованность вкладов и доходность по ним».

Показатели рынка ипотечного жилищного кредитования в 1 кв. 2021 года

|

Субъект |

Кол-во ипотек (тыс.) 1 кв. 2021 |

Динамика за год ( в сравнении с 1 кв. 2020 г.) |

Количество среднемесячных зарплат в средней ипотеке на первичном рынке, 1 кв. 2020 |

Количество среднемесячных зарплат в средней ипотеке на первичном рынке, 1 кв. 2021 |

На сколько среднемесячных зарплат вырос/снизился ипотечный займ |

Средний срок ипотеки на первичном рынке, месяцев |

Разница: длительность ипотеки / кол-во месяцев (зарплат), эквивалентное сумме займа |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

418 139 |

26% |

70 |

83 |

13 |

244 |

3,0 |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

105 171 |

23% |

69 |

84 |

15 |

249 |

3,0 |

|

Белгородская область |

3 530 |

24% |

86 |

103 |

17 |

243 |

2,3 |

|

Брянская область |

2 528 |

6% |

84 |

117 |

33 |

237 |

2,0 |

|

Владимирская область |

3 546 |

22% |

77 |

96 |

19 |

250 |

2,6 |

|

Воронежская область |

6 409 |

26% |

75 |

73 |

-2 |

241 |

3,3 |

|

Ивановская область |

2 112 |

22% |

103 |

116 |

14 |

237 |

2,0 |

|

Калужская область |

2 990 |

13% |

72 |

110 |

38 |

253 |

2,3 |

|

Костромская область |

1 662 |

16% |

83 |

101 |

19 |

249 |

2,5 |

|

Курская область |

2 504 |

9% |

95 |

96 |

2 |

241 |

2,5 |

|

Липецкая область |

2 758 |

29% |

86 |

97 |

10 |

242 |

2,5 |

|

Московская область |

24 718 |

22% |

85 |

106 |

22 |

251 |

2,4 |

|

Орловская область |

2 024 |

11% |

79 |

100 |

21 |

237 |

2,4 |

|

Рязанская область |

3 232 |

14% |

70 |

84 |

14 |

249 |

3,0 |

|

Смоленская область |

2 309 |

22% |

93 |

107 |

14 |

252 |

2,4 |

|

Тамбовская область |

2 259 |

19% |

102 |

111 |

9 |

247 |

2,2 |

|

Тверская область |

3 584 |

31% |

86 |

97 |

11 |

252 |

2,6 |

|

Тульская область |

3 708 |

16% |

83 |

106 |

23 |

248 |

2,3 |

|

Ярославская область |

3 284 |

26% |

78 |

87 |

9 |

247 |

2,8 |

|

г. Москва |

32 014 |

31% |

58 |

71 |

13 |

250 |

3,5 |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

47 543 |

16% |

59 |

75 |

16 |

249 |

3,3 |

|

Республика Карелия |

1 814 |

9% |

57 |

77 |

20 |

240 |

3,1 |

|

Республика Коми |

2 859 |

22% |

53 |

68 |

15 |

228 |

3,4 |

|

Архангельская область |

3 990 |

21% |

57 |

64 |

8 |

229 |

3,6 |

|

в том числе Ненецкий автономный округ |

124 |

43% |

37 |

57 |

20 |

172 |

3,0 |

|

Архангельская область без данных по Ненецкому автономному округу |

3 866 |

21% |

60 |

67 |

7 |

231 |

3,5 |

|

Вологодская область |

3 836 |

5% |

56 |

73 |

16 |

233 |

3,2 |

|

Калининградская область |

2 963 |

15% |

62 |

86 |

23 |

235 |

2,7 |

|

Ленинградская область |

5 949 |

15% |

72 |

91 |

19 |

260 |

2,9 |

|

Мурманская область |

2 193 |

26% |

54 |

61 |

7 |

220 |

3,6 |

|

Новгородская область |

1 538 |

7% |

95 |

106 |

11 |

246 |

2,3 |

|

Псковская область |

1 434 |

19% |

80 |

94 |

13 |

225 |

2,4 |

|

г. Санкт-Петербург |

20 967 |

17% |

53 |

69 |

16 |

255 |

3,7 |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

35 791 |

33% |

70 |

85 |

14 |

246 |

2,9 |

|

Республика Адыгея (Адыгея) |

716 |

28% |

82 |

87 |

5 |

240 |

2,8 |

|

Республика Калмыкия |

668 |

23% |

143 |

142 |

-1 |

254 |

1,8 |

|

Республика Крым |

1 696 |

42% |

80 |

96 |

16 |

253 |

2,6 |

|

Краснодарский край |

14 034 |

43% |

61 |

77 |

16 |

248 |

3,2 |

|

Астраханская область |

2 212 |

20% |

91 |

109 |

18 |

253 |

2,3 |

|

Волгоградская область |

5 671 |

20% |

84 |

96 |

12 |

249 |

2,6 |

|

Ростовская область |

10 292 |

29% |

70 |

81 |

12 |

236 |

2,9 |

|

г. Севастополь |

502 |

60% |

82 |

110 |

29 |

251 |

2,3 |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

13 285 |

80% |

97 |

122 |

25 |

250 |

2,0 |

|

Республика Дагестан |

1 923 |

68% |

136 |

181 |

45 |

262 |

1,4 |

|

Республика Ингушетия |

349 |

413% |

120 |

283 |

163 |

170 |

0,6 |

|

Кабардино-Балкарская Республика |

1 166 |

72% |

118 |

129 |

11 |

255 |

2,0 |

|

Карачаево-Черкесская Республика |

744 |

80% |

114 |

118 |

4 |

245 |

2,1 |

|

Республика Северная Осетия - Алания |

1 163 |

54% |

104 |

122 |

18 |

246 |

2,0 |

|

Чеченская Республика |

2 564 |

650% |

150 |

200 |

50 |

253 |

1,3 |

|

Ставропольский край |

5 376 |

35% |

79 |

99 |

19 |

246 |

2,5 |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

94 890 |

26% |

77 |

90 |

12 |

239 |

2,7 |

|

Республика Башкортостан |

14 707 |

26% |

74 |

86 |

12 |

230 |

2,7 |

|

Республика Марий Эл |

2 112 |

29% |

73 |

91 |

17 |

238 |

2,6 |

|

Республика Мордовия |

1 863 |

34% |

127 |

129 |

2 |

245 |

1,9 |

|

Республика Татарстан (Татарстан) |

14 826 |

24% |

77 |

94 |

17 |

241 |

2,6 |

|

Удмуртская Республика |

6 008 |

44% |

71 |

76 |

5 |

235 |

3,1 |

|

Чувашская Республика - Чувашия |

4 701 |

23% |

81 |

97 |

17 |

246 |

2,5 |

|

Пермский край |

9 273 |

22% |

68 |

86 |

18 |

241 |

2,8 |

|

Кировская область |

4 349 |

24% |

79 |

93 |

14 |

240 |

2,6 |

|

Нижегородская область |

8 240 |

15% |

85 |

108 |

24 |

238 |

2,2 |

|

Оренбургская область |

6 439 |

35% |

76 |

83 |

7 |

231 |

2,8 |

|

Пензенская область |

3 669 |

34% |

86 |

85 |

-1 |

246 |

2,9 |

|

Самарская область |

9 040 |

22% |

76 |

84 |

9 |

239 |

2,8 |

|

Саратовская область |

5 983 |

19% |

91 |

102 |

11 |

245 |

2,4 |

|

Ульяновская область |

3 680 |

32% |

77 |

80 |

3 |

243 |

3,0 |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

46 566 |

31% |

59 |

66 |

7 |

236 |

3,6 |

|

Курганская область |

2 565 |

28% |

86 |

78 |

-8 |

238 |

3,1 |

|

Свердловская область |

14 909 |

32% |

74 |

82 |

8 |

237 |

2,9 |

|

Тюменская область |

17 078 |

28% |

45 |

52 |

7 |

238 |

4,6 |

|

в том числе Ханты-Мансийский автономный округ - Югра |

8 044 |

32% |

48 |

54 |

7 |

228 |

4,2 |

|

в том числе Ямало-Ненецкий автономный округ |

2 439 |

18% |

38 |

40 |

2 |

230 |

5,7 |

|

Тюменская область без данных по Ханты-Мансийскому автономному округу - Югре и Ямало-Ненецкому автономному округу |

6 595 |

28% |

57 |

69 |

12 |

258 |

3,7 |

|

Челябинская область |

12 014 |

33% |

67 |

77 |

10 |

227 |

3,0 |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

52 287 |

27% |

68 |

79 |

11 |

233 |

3,0 |

|

Республика Алтай |

256 |

24% |

67 |

85 |

18 |

221 |

2,6 |

|

Республика Тыва |

614 |

42% |

120 |

104 |

-17 |

269 |

2,6 |

|

Республика Хакасия |

1 419 |

20% |

59 |

76 |

17 |

216 |

2,8 |

|

Алтайский край |

6 732 |

31% |

77 |

87 |

11 |

232 |

2,7 |

|

Красноярский край |

9 667 |

22% |

58 |

68 |

9 |

229 |

3,4 |

|

Иркутская область |

6 409 |

26% |

60 |

79 |

19 |

228 |

2,9 |

|

Кемеровская область - Кузбасс |

7 256 |

28% |

61 |

78 |

16 |

214 |

2,8 |

|

Новосибирская область |

11 434 |

37% |

75 |

85 |

10 |

240 |

2,8 |

|

Омская область |

5 712 |

15% |

89 |

105 |

16 |

253 |

2,4 |

|

Томская область |

2 788 |

19% |

100 |

100 |

0 |

249 |

2,5 |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

22 606 |

18% |

68 |

81 |

13 |

234 |

2,9 |

|

Республика Бурятия |

2 032 |

6% |

73 |

89 |

16 |

245 |

2,7 |

|

Республика Саха (Якутия) |

3 202 |

0% |

57 |

72 |

15 |

237 |

3,3 |

|

Забайкальский край |

2 319 |

19% |

73 |

88 |

16 |

227 |

2,6 |

|

Камчатский край |

1 035 |

34% |

47 |

60 |

13 |

236 |

3,9 |

|

Приморский край |

5 304 |

22% |

84 |

101 |

18 |

231 |

2,3 |

|

Хабаровский край |

4 017 |

25% |

79 |

89 |

10 |

242 |

2,7 |

|

Амурская область |

2 158 |

23% |

78 |

92 |

15 |

243 |

2,6 |

|

Магаданская область |

690 |

52% |

43 |

48 |

5 |

211 |

4,4 |

|

Сахалинская область |

1 389 |

25% |

56 |

57 |

1 |

228 |

4,0 |

|

Еврейская автономная область |

301 |

3% |

80 |

81 |

1 |

214 |

2,6 |

|

Чукотский автономный округ |

159 |

94% |

41 |

37 |

-4 |

187 |

5,1 |

Источник: Аналитический центр Циан по данным ЦБ РФ

По мнению экспертов, федеральная программа ускоренной замены лифтового оборудования в жилых домах показывает первые положительные результаты, но оценивать ее эффективность преждевременно.

В России в прошлом году начала действовать программа ускоренной замены лифтов. Проект позволяет увеличить объем закупки и установки новых лифтов за счет заемных средств. На Всероссийском совещании по вопросам жилищно-коммунального хозяйства и городской среды, прошедшем несколько дней назад, министр строительства и ЖКХ РФ Михаил Мень сообщил, что до 2020 года в рамках данной программы необходимо установить в жилых домах россиян 75 тыс. новых подъемных механизмов.

Необходимо наращивание

В 2017 году в программе участвовали 20 регионов страны. В том числе и Петербург, где, как и в целом по России, около трети лифтов уже выработали свой ресурс. В городе по данной программе были подписаны контракты на замену более 400 лифтов. Поставкой лифтового оборудования занимаются подмосковный Щербинский лифтостроительный завод и белорусский «Могилёвлифтмаш». К монтажу привлекались такие компании, как ООО «МЛМ Нева трейд», ООО «СПбЛЗ», ООО «Радел», ООО «СПб Лифт».

Генеральный директор группы компаний «ГОСТ» Никита Скорняков, говоря об эффективности программы, отмечает, что «лучше хоть столько, чем вообще ничего». Эксперт напоминает, что в петербургских многоквартирных домах насчитывается 42,5 тыс. лифтов. Более 11 тыс. из них уже выработали свой нормативный ресурс и требуют либо полной замены, либо капитального ремонта. При этом ежегодно модернизируются не более 1,5 тыс. лифтов, а для того, чтобы быть уверенными в стопроцентной безопасности каждой машины, их нужно заменять каждый год как минимум по 3 тыс.

Сегодняшняя ситуация с лифтами – последствие недостаточного внимания, которое уделялось этому вопросу в Петербурге в 2003–2011 годах, отмечает Никита Скорняков. Тогда заканчивался нормативный срок службы оборудования, введенного в эксплуатацию в 1978–1986 годах. Это годы массовой застройки Приморского, Выборгского, Московского и Невского районов, Ржевки и Юго-Запада, девятиэтажки тогда сдавались микрорайонами. И в каждой из них были лифты. А через 25 лет, когда их срок службы стал выходить за пределы нормы, такого количества денег в городском бюджете на их ремонт не было.

Смысл запущенной программы заключается в том, что те же самые лифты, включенные в программу капремонта, можно заменить раньше – с помощью средств банков, предоставляемых в рассрочку. «И эта программа, безусловно, хороша в тех случаях, когда лифт аварийный и его нужно срочно, еще вчера, менять. Тогда да – в кредит, как угодно, лишь бы обеспечить безопасность жителей. Напрашивается вывод: для того, чтобы можно было заменить больше лифтов, нужно увеличивать бюджеты региональных фондов капремонтов. А это аналогично увеличению ставок сборов платежей с населения. Другой вариант – привлечение сторонних инвестиций, но для того, чтобы кто-то был готов вкладываться в ЖКХ, нужно сначала полностью перестроить работу отрасли, сделав ее более прозрачной», – резюмирует Никита Скорняков.

Альтернативы нет

Директор по развитию экспертно-консалтинговой группы «МТК Эксперт» Максим Клименко считает, что пока судить об эффективности программы рано. Нужны результаты больше чем в одном регионе в разрезе 3 лет (выплата первых займов). «Надо оценить качество и скорость установки лифтов, их технические параметры в динамике. Убедиться, что на замену не идет «самый дешевый вариант», а тендеры на монтаж – не региональная фикция. Не повредит общественный контроль – цены на производство и установку, спецификации лифтов должны быть в открытом доступе», – отмечает он.

К тому же, по словам эксперта, ускоренная замена лифтов не гарантирует быстрого доступа к ним. Сейчас каждый замененный лифт принимает Ростехнадзор в течение 15 рабочих дней, если нет нарушений. Каждая недоработка увеличивает срок ввода в эксплуатацию еще на 15 дней. «Кроме того, есть резон сделать финансирование более прозрачным. Закрепить на федеральном уровне группу стабильных банков, желательно с государственным участием, которые займутся кредитованием. Список банков разместить в открытом доступе. На сегодняшний день альтернативы программе не вижу. Можно модернизировать – создать под нее отдельную инфраструктуру. В частности, построить заводы с участием государства и частного капитала (те же банки), чтобы каждый отвечал за процесс. Развести «лифты на продажу» и «лифты под ускоренную замену», чтобы второй вариант не производился нехотя, без финансовой мотивации. Создать федеральную монтажную организацию, чтобы заменять лифты с одинаковым качеством», – перечисляет варианты Максим Клименко.

Ведущий эксперт УК «Финам Менеджмент» Дмитрий Баранов полагает, что программа обновления лифтов необходима по нескольким причинам. «Во-первых, это повышение безопасности граждан, сохранение их жизни и здоровья. Во-вторых, изготовление большого количества лифтов загрузит их производителей, а также предприятия других отраслей, что благоприятно отразится на экономике государства, увеличит поступления в бюджет. Наконец, успешная реализация программы будет способствовать развитию всего ЖКХ страны, позволит продолжить его обновление, заменить другое оборудование и механизмы, причем не только в многоквартирных домах. Так что нет никаких сомнений в том, что программу обновления лифтового хозяйства нужно продолжать. Конечно же, работа предстоит масштабная, но выполнить ее – реально (не исключено, что это можно будет сделать раньше). То, что она успешно реализуется, говорит о том, что вряд ли она нуждается в существенной коррекции, тем более власти, общественные организации и сами жители следят за ее исполнением, высказывают свое мнение, и, если потребуется, необходимые коррективы могут быть внесены в нее, но, повторю, пока это вряд ли требуется», – делает выводы эксперт.

Цифра

75 тыс. лифтов – должны заменить по программе ускоренной замены лифтов в России до 2020 года

Первые месяцы года продемонстрировали весьма заметный рост продаж жилья в новостройках Петербурга и Ленобласти в сегменте «масс-маркет». Эксперты рынка видят немало причин этого тренда, однако полагают, что в рост цен он не выльется – по крайней мере, в этом году.

По итогам I квартала 2018 года практически все крупные застройщики бодро отрапортовали о существенном увеличении спроса на первичном рынке жилья сегмента «масс-маркет» в Северной столице и ее пригородах. «Рост продаж уже стал видным трендом этого года», – констатирует коммерческий директор ЗАО «Инвестторг» Анастасия Новгородская.

По данным аналитического центра «Главстрой-СПб», объем продаж у петербургских застройщиков, работающих в сегменте масс-маркет, составил в I квартале 2018 года 23385 квартир, что на 31% выше показателей за аналогичный период 2017 года. Поскольку в бизнес- и премиум-классах спрос пока пребывает в стагнации и даже в отрицательном тренде, данные по рынку в целом не столь выразительны. Но в силу того, что сегмент массового спроса занимает самую большую долю рынка, прирост продаж все равно очевиден.

«Жилье сегмента «масс-маркет» в объеме реализованного жилья традиционно занимает максимальную долю – 92%. Объем спроса в I квартале оказался даже больше прогнозировавшегося нами – он достиг уровня 1 млн кв. м (или 24,1 тыс. сделок), что на 18% больше аналогичного периода 2017 года», – отмечает руководитель Консалтингового центра «Петербургская Недвижимость» Ольга Трошева.

Данные роста объемов продаж, предоставленные девелоперами, достаточно сильно отличаются друг от друга. Это вызвано как работой застройщиков в разных сегментах, так и различными индивидуальными факторами: выводом на рынок новых проектов, вводом объектов в эксплуатацию, активностью проведения маркетинговых акций и т. д.

Тем не менее, рост отметили абсолютно все опрошенные «Строительным Еженедельником» застройщики. Так, в ГК «Эталон» рост составил 18% в квадратных метрах и 33% в рублях, в Setl City – 8% и 7%, в «Группе ЛСР» – 5% и 8% (отметим весьма показательную деталь: в сегменте «масс-маркет» рост продаж холдинга составил 13%, зато в бизнес-классе и «элите» – снижение на 45% и 17% соответственно), в «Строительном тресте» – 17% и 18%, в ГК «КВС» – 70%, в «Главстрое-СПб» – 32%, в «БФА-Девелопмент» – 28,5%.

Ипотека, валюта, реформы

Эксперты рынка называют немалое число факторов (как общерыночных, так и субъективных), которые повлияли на рост продаж петербургских новостроек.

Лидер среди них, по единодушной оценке специалистов, – комфортные условия ипотечного кредитования граждан. «На рост продаж повлияло несколько факторов. И первый из них – низкие ставки по ипотеке. Средневзвешенная ставка сегодня составляет 9,5%, и в I квартале доля ипотечных сделок в нашей компании выросла на 12 п. п. – с 54% до 66%», – говорит директор по продажам компании «Строительный трест» Сергей Степанов.

Прирост «ипотечников» среди покупателей отмечают все девелоперы. В среднем, по итогам I квартала 2018 года их доля достигла примерно двух третей от всего объема покупок. По оценке Ольги Трошевой, можно говорить о 63% по рынку; аналитики «Главстроя-СПб» называют цифру 70% в сегменте «масс-маркет». В ГК «Эталон» продажи с привлечением ипотеки составили 40% (для сравнения: в I квартале 2017 года – лишь 22%), в «Главстрое-СПб» – 61%.

Важным фактором стал выход на рынок большого числа объектов, что было вызвано изменениями в законодательстве и грядущим сворачиванием схемы долевого строительства. «Многие застройщики постарались вывести в продажу новые проекты и новые очереди, чтобы успеть до 1 июля 2018 года, когда вступят в силу изменения в 214-ФЗ. Новые проекты появляются с улучшенными характеристиками и привлекательными ценами на старте продаж. Это привело к тому, что произошло оживление на первичном рынке города», – отмечает начальник отдела продаж ООО «Отделстрой» Николай Гражданкин.

По данным Центра оценки и аналитики «Бюллетень недвижимости», всего в I квартале застройщиками в Петербургской агломерации было выведено в продажу 18,6 тыс. квартир общей площадью 869,3 тыс. кв. м. По оценке АЦ «Главстрой-СПб», в I квартале 2018 года объем предложения рынка строящегося жилья в сегменте «масс-маркет» вырос на 23% по сравнению с аналогичным периодом прошлого года. «Начиная с IV квартала 2017 года девелоперы продолжают выводить новые объекты и поддерживать высокий объем предложения. В первую очередь, такое поведение застройщиков связано с предстоящими законодательными изменениями в строительной отрасли», – отмечают специалисты и указывают на то, что появление обильного и разнообразного нового предложения в разных локациях простимулировало продажи.

«На рост продаж повлияло и ослабление рубля. Кто не успел уйти в валюту, покупает недвижимость, так как она медленнее реагирует ценой на ослабление курса. Те, кто покупал валюту до роста ее курса, увидели, что им хватает теперь на квартиру в рублевом эквиваленте, и тоже покупают недвижимость», – отмечает, со своей стороны, исполнительный директор ЗАО «Ойкумена» Роман Мирошников.

Также специалисты считают, что на активность покупателей положительно повлияла маркетинговая активность застройщиков. «На повышение уровня продаж в нашей компании повлияли многие факторы, они связаны больше не с внешними изменениями на рынке недвижимости, а с внутренними. Прежде всего, мы разработали новую рекламную концепцию, качественно улучшили и увеличили объем рекламного сообщения, ввели акции и бонусы на квартиры, создали систему мотивации для сотрудников отдела продаж», – рассказывает маркетолог-аналитик ЗАО «БФА-Девелопмент» Юлия Семакина. «Мы стремимся стимулировать спрос со стороны потребителей, учитывая их пожелания. Периодически компания устраивает различные акции, увеличивает бюджет на рекламу», – говорит Анастасия Новгородская. «ГК «КВС» активно сотрудничала с ведущими банками и предлагала своим клиентам специальные акции с субсидированными ставками, которые ниже стандартных ставок банков по ипотеке», – добавляет начальник отдела маркетинга ООО «КВС. Агентство Недвижимости» Марианна Ивлева.

Цены топчутся на месте

Традиционно рост спроса на новостройки почти неминуемо вызывает рост цены на них. Однако в нынешней ситуации эксперты не ожидают заметных скачков стоимости жилого «квадрата». По их мнению, такие изменения возможны в будущем, когда процесс строительства изменится из-за новаций в законодательстве. «В целом на первичном рынке жилой недвижимости, как и в последние несколько лет, цены практически стагнируют. Вывести их из ступора не смогли даже волнения, связанные с грядущей отменой схемы долевого участия. Я не исключаю, что ситуация будет постепенно меняться – и не в пользу покупателя. Как только система начнет работать по новым нормам, застройщикам придется закладывать в стоимость квадратного метра свои риски», – отмечает коммерческий директор ГК Docklands development Екатерина Запорожченко.

«По итогам I квартала 2018 года, прирост средней цены предложения в массовом сегменте зафиксирован в диапазоне от 1,6% в Петербурге до 2,8% в пригородной зоне Ленобласти. Сейчас средняя цена в масс-маркете в городе при стопроцентной оплате – 98,3 тыс. рублей за 1 кв. м, в пригородах – 63,8 тыс. До конца года ожидаем рост цен в пределах инфляции», – говорит Ольга Трошева. «Мы не видим предпосылок роста цен на недвижимость. Цены равномерно будут повышаться по мере строительства объектов», – добавляет Анастасия Новгородская. Ей вторит Марианна Ивлева: «Цены на квартиры ГК «КВС» будут увеличиваться по мере роста строительной готовности объектов».

С ними согласен Николай Гражданкин. «Как правило, ценовые изменения на первичном рынке происходят постепенно, в пределах 5-7% в год в среднем по рынку. Резкого скачка цен не предвидится, так как на рынке много предложений, а платежеспособность населения не растет. Эти факторы сдерживают цены, поэтому до конца года и в следующем году мы не будем наблюдать резкого скачка цен на первичном рынке. А вот когда выйдут в продажу проекты, которые уже подпадут под новые поправки в 214-ФЗ, там цена на квартиры может вырасти значительней», – подчеркивает он.

Мнение

Юлия Семакина, маркетолог-аналитик ЗАО «БФА-Девелопмент»:

– Уверена, в этом году уровень продаж в целом по рынку будет выше прошлогодних показателей. Люди пытаются купить жилье при понятных условиях функционирования рынка недвижимости. К тому же застройщики заявляют в тематических СМИ, на строительных порталах и выставках, что с покупкой квартиры стоит поторопиться до 1 июля 2018 года. Конечно, больший процент граждан понимает, что цены не вырастут в одночасье, остальные поддаются панике – совершают покупку сегодня.

Николай Гражданкин, начальник отдела продаж ООО «Отделстрой»:

– На рост покупательской активности повлияло очередное снижение курса рубля. Всегда, когда есть нестабильность на фондовых и валютных рынках, люди стараются сохранить сбережения и покупают недвижимость. Второй фактор – это то, что депозиты, которые люди открывали в 2016 году, сейчас заканчиваются, и продлить их можно под совсем низкие ставки – 5-6% годовых. Соответственно, людям становится не интересно держать деньги на вкладах, и они предпочитают выводить их в недвижимость.