Россияне берут ипотеку в новостройках на 20 лет в размере семи годовых зарплат

Циан проанализировал рынок ипотечного кредитования РФ на основе последних данных Центробанка. Несмотря на льготное ипотечное кредитование, средний размер ипотечного кредита вырос на первичном рынке на 43%. Россияне берут сумму в долг, эквивалентную заработку за 6 лет 11 месяцев. Срок кредита – выше в три раза. Для сравнения – год назад размер ипотеки был сопоставим с зарплатой за 5 года 10 месяцев. Рост доходов не успевает за индексацией цен на жилье.

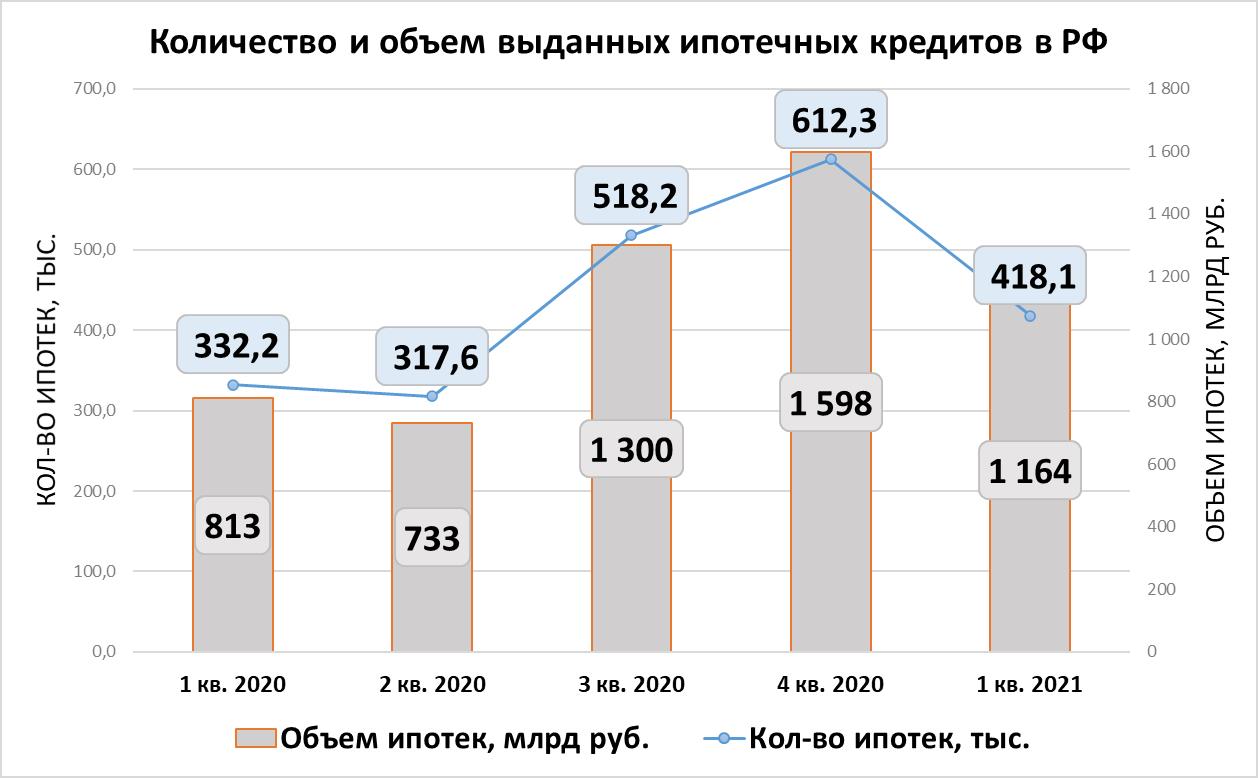

- В 1 кв. 2021 года количество выданных ипотек (418 тыс.) оказалось на четверть выше, чем год назад. Однако в сравнении с прошлым кварталом число выданных кредитов снизилось на треть.

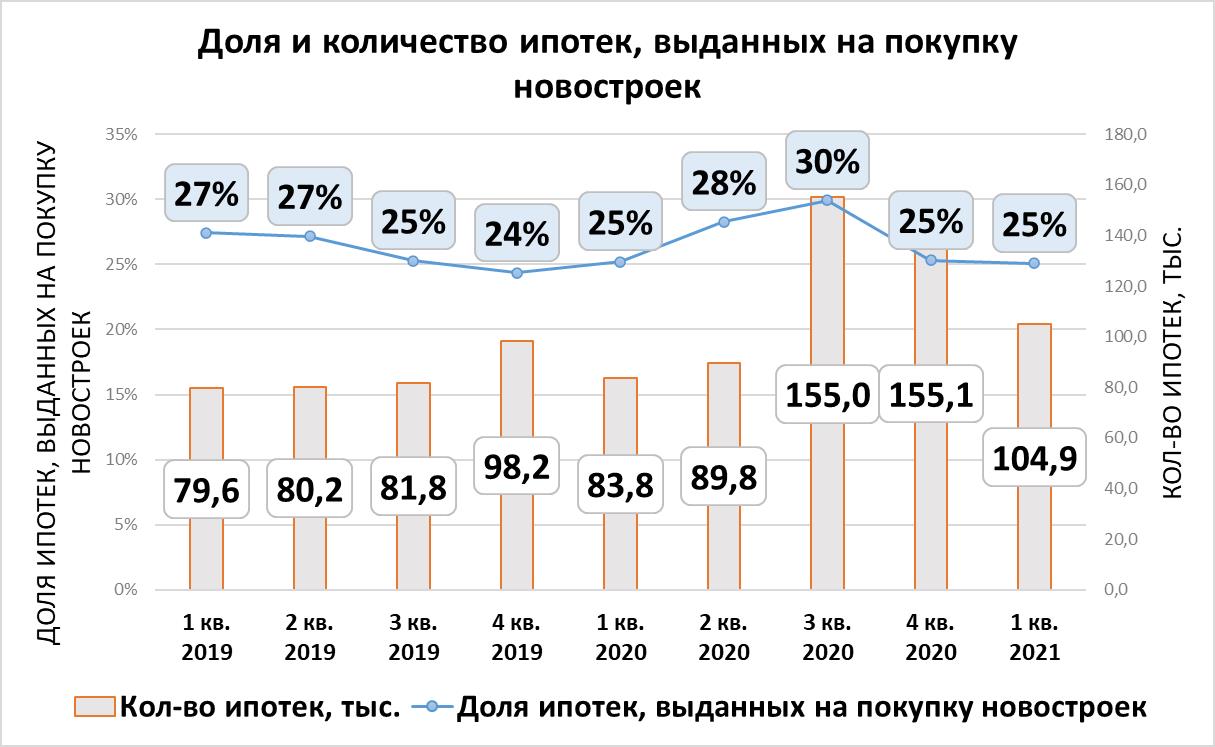

- Смещения спроса в пользу «первички» не произошло: четверть кредитов выданы на жилье в новостройках. Отдельно в Московской и Петербургской агломерациях доля составила 36%. В остальных регионах – 22%.

- За год средний размер ипотечного кредита на первичном рынке вырос в РФ на 19%: с 3,08 млн в 1 кв. 2020 года до 3,68 млн рублей в 1 кв. 2021 года. Размер ипотечного кредита на вторичном рынке увеличился на 11% (с 2,23 млн до 2,48 млн рублей).

- Россияне берут ипотеку на 20 лет в размере семи годовых зарплат. Год назад средний кредит составлял почти 6 годовых зарплат, а займ брали на 19 лет.

- Меньше пяти годовых зарплат составляла ипотека в валютный кризис. Среднему россиянину придется сейчас работать на два с половиной года больше, чтобы получить сумму, равную ипотеке, несмотря на снижение ставок.

- За год ипотека на новостройки подешевела на 1,9 п.п. – средневзвешенная ставка по выданным кредитам составила по итогам 1 кв.2021 года 5,91%. Это выше, чем в конце 2020 года (5,82%).

- Жители 10 регионов взяли 42% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ число ипотек в годовой динамике увеличилось.

- За год задолженность по ипотеке выросла на 23% - до 9,79 трлн рублей. Доля просроченной задолженности стабильна – 0,8%.

Ажиотажа нет: количество ипотек на треть меньше, чем кварталом ранее

В 1 кв. 2020 года рынок ипотечного кредитования развивался еще в «допандемийных» реалиях: без субсидирования ставки на первичном рынке, со «старыми» ценами на недвижимость и без ажиотажного спроса. Однако даже снижение ставок не привело к кратному увеличению числа ипотек. В 1 кв. 2021 года в целом по РФ было выдано 418 тысяч ипотек, что всего на четверть (26%) больше, чем в 1 кв.2020 года, когда не было субсидирования и ключевая ставка не позволяла банкам снижать проценты по ипотеке.

Объем кредитования увеличился значительнее: из-за роста цен на жилье заемщики привлекали большие суммы. В 1 кв. 2021 года выдано ипотек на сумму 1,16 трлн рублей, что на 43% выше, чем в 1 кв. «допандемийного» 2020 года (812,7 млрд р.).

Текущие объемы выдачи - не рекордные. В сравнении с предыдущим 4 кв. 2020 года количество выданных ипотек сократилось на 32%, а объемы выдачи – на 27%. Показатели 1 кв.2021 года оказались ниже и 3 кв. 2020 года. Пролонгация программы льготного кредитования до середины 2021 года привела к перераспределению спроса на больший временной отрезок. Кроме того, высокие цены также ограничивают активность потенциальных покупателей.

Источник: Аналитический центр Циан по данным ЦБ РФ

Число выданных ипотек за год увеличилось абсолютно по всем регионам. Однако основная часть сделок на рынке жилищного кредитования приходится на отдельные регионы. К примеру, в 2020 году на десятку лидирующих по количеству выданных ипотек регионов пришлось 40,2% сделок. В 1 кв. 2021 года тенденция усилилась. На 10 лидирующих по количеству сделок регионов приходится уже 42,3% ипотек. Список субъектов с наибольшим число сделок не меняется. В лидерах традиционно – Москва (7,6% от всего рынка, +31% ипотек за год), Московская область (доля 5,9%, +22% ипотек за год), Санкт-Петербург (5% от рынка, +17% за год).

Динамика ипотечных сделок в 1 кв. 2021 года в сравнении с 1 кв. 2020 г.

|

1 кв.2021 |

1 кв. 2020 |

Динамика за год |

|||

|

|

|||||

|

Кол-во выданных ипотек, тыс. ед. |

418,1 |

332,4 |

26% |

||

|

Объем выдачи, млрд руб. |

1,163 |

0,812 |

43% |

||

|

Средняя сумма кредита |

2,780 |

2,520 |

10% |

||

|

Средняя ставка (в марте) |

5,91 |

7,82 |

-1,91 п.п. |

||

|

Средний срок ипотеки, месяцев (в марте) |

244 |

228 |

+16 месяцев |

||

|

Объем задолженности по ипотеке, трлн рублей |

9,79 |

7,94 |

23% |

||

Источник: Аналитический центр Циан по данным ЦБ РФ

Только четверть кредитов выдана на «первичке»: смещение спроса не происходит

Субсидирование ипотечных ставок на первичном рынке, как мера поддержки застройщиков, должна была стимулировать приобретение недвижимости именно в сегменте новостроек. Однако по факту ситуация не изменилась: только четверть ипотек выдается в России на приобретение строящегося жилья. Аналогичные показатели были и в 2019 году. Смещение спроса в пользу первичного рынка по числу выданных ипотек наблюдалось только во 2-3 кв. 2021 года, то есть первые месяцы субсидирования. Основная же масса покупателей рассматривают для себя уже готовые объекты.

Источник: Аналитический центр Циан по данным ЦБ РФ

Самая высокая доля ипотек, выданных на покупку новостроек (среди всего числа жилищных кредитов) в 1 кв. 2021 года – в Москве (40%), Санкт-Петербурге (39%) и Краснодарском крае (35%). Все они входят в число лидеров по объему ввода жилья – то есть на выбор потенциальных клиентов представлено много новостроек.

Ипотека на первичном рынке практически не пользуется спросом в Чечне (1%), Ингушетии (3%) и Томской области (7%). В данных регионах подавляющая часть заемщиков выбрали уже готовые объекты вторичного рынка.

Таким образом, доля ипотеки на приобретение именно новостроек во многом определяется девелоперской активностью и структурой предложения. В регионах с низкими показателями ввода жилья субсидирование не работает на 100%, в первую очередь это касается регионов. Отдельно в Московской и Петербургской агломерациях 36% ипотек были выданы на новостройки. В остальных регионах доля составила всего 22%.

В годовой динамике доля ипотек, приходящихся на первичный рынок по стране не изменилась. Внутри отдельных регионов динамика более выражена. Наибольшее смещение спроса в пользу строящихся объектов со стороны заемщиков отмечено в Курганской области, Севастополе, Крыму и Чукотском АО (+8-9 п.п. в сравнении с прошлым годом). Однако количество сделок в данных субъектах минимально, поэтому такое перераспределение спроса не оказывает влияния на общестрановой показатель.

Есть и обратные примеры, когда доля ипотек, выданных на первичном рынке, существенно снизилась за год. От 18 до 25 п.п. уменьшилась доля ипотек в новостройках в Якутии, Бурятии и Ингушетии, в последнем регионе ипотека выдается по ставкам выше, чем в других субъектах РФ.

В Москве доля ипотек, выданных на приобретение новостроек, снизилась за год незначительно с 41 до 40%. В Санкт-Петербурге падение более существенно: с 44% до 39%.

3 из 4 покупателей, привлекающих ипотеку, продолжают выбирают готовое жилье на вторичном рынке, несмотря на отсутствие субсидирования со стороны государства.

В России берут ипотеку на 20 лет в размере семи годовых зарплат

Субсидирование ипотеки на приобретение новостроек привело к значительному росту цен на жилье при минимальном росте заработной платы. Согласно данным Росстата, средний уровень доходов после вычета налогов в России фактически остался прежним, увеличившись всего на 200 рублей. При этом средний размер ипотечного займа на первичном рынке, где действует льготное ипотечное кредитование, за тот же период вырос на 19% (3,68 млн рублей в 1 кв. 2021 года против 3,08 млн рублей в 1 кв. 2020 года, когда ипотека выдавалась под 8-9% годовых).

Россияне сегодня берут сумму в долг, эквивалентную заработку за 6 лет 11 месяцев. Однако с учетом начисленных процентов график платежей растягивается на 20 лет и 4 месяца. Для сравнения – год назад размер ипотеки был сопоставим с зарплатой за 5 лет 10 месяцев. Средний срок займа составлял 19 лет.

Заработная плата не успевает за индексацией цен на недвижимость – за прошедший год срок ипотечного кредита на первичном рынке вырос почти на полтора года. А сумма займа стала сопоставимой с доходами за семь лет вместо шести лет.

Размер ипотечного кредита на вторичном рынке вырос менее значительно – на 11% (с 2,23 млн до 2,48 млн рублей).

Циан выяснил, в каких регионах ипотека на первичном рынке составляет максимальное число зарплат и как изменился показатель за год. Для этого учитывался средний уровень заработной платы после вычета налогов в 1 кв. 2020 и 2021 года, а также средний размер ипотечного кредита в данные периоды по каждому субъекту в отдельности.

Минимальное количество средних зарплат в сумме ипотечного кредита отмечено в Чукотском АО (37 месяцев или чуть более трех лет), Ямало-Ненецком АО и Магаданской области (48 месяцев), что связано в первую очередь с высокими средними доходами – минимальная средняя заработная плата отмечена в Магаданской области (87 тыс. рублей), наибольшая – в Чукотском АО (порядка 108 тыс. рублей).

Самые большие кредиты относительно средних зарплат берут жители Северо-Кавказского ФО: в Ингушетии это 283 месяца работы или более 23 годовых зарплат. В Чечне – 200 месяцев или более 16 лет. В Дагестане – 181 месяц или 15 лет. С таким существенным разрывом между суммой займа и реальными зарплатами и связана низкая востребованность ипотеки. Ипотечные ставки - выше средних по стране (банки закладывают повышенные риски в выдаче подобных кредитов). В Москве и Санкт-Петербурге средний ипотечный кредит составляет чуть менее шести лет: 71 и 69 месяцев соответственно, что ниже, чем в целом по стране.

В сравнении с прошлым годом (с 1 кв. 2020 г.) в шести регионах количество средних зарплат в сумме среднего ипотечного займа даже снизилось. Это Тыва (на полторы годовые зарплаты), что связано с изменением структуры спроса и минимальной выборкой (48 сделок за квартал). На 8 зарплат меньше сумма кредита стала в Курганской области. Остальных регионах (Воронежская, Пензенская области, Калмыкия, Чукотский АО) снижение минимально – до полугода.

В остальных субъектах РФ заемщики стали брать кредит на большее количество зарплат, чем год назад. Еще дополнительные четыре года работы и более в сравнении с прошлым годом включают ипотечные займы в Дагестане, Ингушетии и Чечне. На 2-4 годовые зарплаты больше стал ипотечный кредит в Брянской, Калужской, Нижегородской областях и Севастополе. В Москве средний кредит вырос на одну годовую зарплату (13 месяцев). В Санкт-Петербурге – на полторы (16 месяцев).

Если в среднем по РФ ипотека – это семь годовых зарплат, то в отдельных регионах этот показатель отличается как в большую, так и меньшую стороны. Например, жителям семи регионов придется работать более 10 лет, чтобы заработать сумму, эквивалентную ипотечному займу на первичном рынке. Причем пять из них находятся в Северо-Кавказском ФО. В список также вошли Калмыкия и Мордовия (см. таблицу).

И обратная ситуация – менее пяти годовых зарплат в средней ипотеке – в семи регионах, причем четыре из них – в Дальневосточном ФО, где по отдельным регионам зарплаты сопоставимы со столичными.

Меньше пяти годовых зарплат составляла ипотека в валютный кризис

Циан также проанализировал, как менялось среднемесячное количество заработных плат в среднем размере ипотечного кредита на первичном рынке за последние шесть лет (после валютного кризиса 2014-2015 гг.).

В сравнении с 2015 годом текущим заемщикам нужно работать на 2 года и 2 месяца больше, чтобы заработать сумму, равную величине кредита. С 2015 по 2019 гг. прирост по количеству средних зарплат в сумме ипотечного кредита был минимальным: с 57 месяцев до 64 месяцев. Значительный рост начался с 2020 года (+6 месяцев за год в сравнении с 2019 годом). Рекорд был поставлен в 2020 г. (+13 среднемесячных зарплат в сумме среднего займа). Причем на протяжении всех шести лет длительность ипотеки примерно в три раза превышает тот срок, за который заемщик зарабатывает сумму, равную займу.

Источник: Аналитический центр Циан по данным ЦБ РФ

«Казалось бы, что при двух работающих в семье накопить недостающую сумму на квартиру в течение семи лет – это реальный расклад, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако большинство россиян все же предпочитают брать кредит сроком в три раза больше - на 20 лет, а не копить самостоятельно. С одной стороны, играет роль желание жить «здесь и сейчас», не откладывая приобретение жилья на несколько лет. С другой стороны, ипотека стала инструментом для фиксации роста цен, поскольку жилье дорожает быстрее накоплений, что делает стратегию отказа от кредита неэффективной, как минимум в трети крупных городов. Но после завершения программы льготного кредитования многие вернутся к накоплениям, поскольку рост ключевой ставки повышает востребованность вкладов и доходность по ним».

Показатели рынка ипотечного жилищного кредитования в 1 кв. 2021 года

|

Субъект |

Кол-во ипотек (тыс.) 1 кв. 2021 |

Динамика за год ( в сравнении с 1 кв. 2020 г.) |

Количество среднемесячных зарплат в средней ипотеке на первичном рынке, 1 кв. 2020 |

Количество среднемесячных зарплат в средней ипотеке на первичном рынке, 1 кв. 2021 |

На сколько среднемесячных зарплат вырос/снизился ипотечный займ |

Средний срок ипотеки на первичном рынке, месяцев |

Разница: длительность ипотеки / кол-во месяцев (зарплат), эквивалентное сумме займа |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

418 139 |

26% |

70 |

83 |

13 |

244 |

3,0 |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

105 171 |

23% |

69 |

84 |

15 |

249 |

3,0 |

|

Белгородская область |

3 530 |

24% |

86 |

103 |

17 |

243 |

2,3 |

|

Брянская область |

2 528 |

6% |

84 |

117 |

33 |

237 |

2,0 |

|

Владимирская область |

3 546 |

22% |

77 |

96 |

19 |

250 |

2,6 |

|

Воронежская область |

6 409 |

26% |

75 |

73 |

-2 |

241 |

3,3 |

|

Ивановская область |

2 112 |

22% |

103 |

116 |

14 |

237 |

2,0 |

|

Калужская область |

2 990 |

13% |

72 |

110 |

38 |

253 |

2,3 |

|

Костромская область |

1 662 |

16% |

83 |

101 |

19 |

249 |

2,5 |

|

Курская область |

2 504 |

9% |

95 |

96 |

2 |

241 |

2,5 |

|

Липецкая область |

2 758 |

29% |

86 |

97 |

10 |

242 |

2,5 |

|

Московская область |

24 718 |

22% |

85 |

106 |

22 |

251 |

2,4 |

|

Орловская область |

2 024 |

11% |

79 |

100 |

21 |

237 |

2,4 |

|

Рязанская область |

3 232 |

14% |

70 |

84 |

14 |

249 |

3,0 |

|

Смоленская область |

2 309 |

22% |

93 |

107 |

14 |

252 |

2,4 |

|

Тамбовская область |

2 259 |

19% |

102 |

111 |

9 |

247 |

2,2 |

|

Тверская область |

3 584 |

31% |

86 |

97 |

11 |

252 |

2,6 |

|

Тульская область |

3 708 |

16% |

83 |

106 |

23 |

248 |

2,3 |

|

Ярославская область |

3 284 |

26% |

78 |

87 |

9 |

247 |

2,8 |

|

г. Москва |

32 014 |

31% |

58 |

71 |

13 |

250 |

3,5 |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

47 543 |

16% |

59 |

75 |

16 |

249 |

3,3 |

|

Республика Карелия |

1 814 |

9% |

57 |

77 |

20 |

240 |

3,1 |

|

Республика Коми |

2 859 |

22% |

53 |

68 |

15 |

228 |

3,4 |

|

Архангельская область |

3 990 |

21% |

57 |

64 |

8 |

229 |

3,6 |

|

в том числе Ненецкий автономный округ |

124 |

43% |

37 |

57 |

20 |

172 |

3,0 |

|

Архангельская область без данных по Ненецкому автономному округу |

3 866 |

21% |

60 |

67 |

7 |

231 |

3,5 |

|

Вологодская область |

3 836 |

5% |

56 |

73 |

16 |

233 |

3,2 |

|

Калининградская область |

2 963 |

15% |

62 |

86 |

23 |

235 |

2,7 |

|

Ленинградская область |

5 949 |

15% |

72 |

91 |

19 |

260 |

2,9 |

|

Мурманская область |

2 193 |

26% |

54 |

61 |

7 |

220 |

3,6 |

|

Новгородская область |

1 538 |

7% |

95 |

106 |

11 |

246 |

2,3 |

|

Псковская область |

1 434 |

19% |

80 |

94 |

13 |

225 |

2,4 |

|

г. Санкт-Петербург |

20 967 |

17% |

53 |

69 |

16 |

255 |

3,7 |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

35 791 |

33% |

70 |

85 |

14 |

246 |

2,9 |

|

Республика Адыгея (Адыгея) |

716 |

28% |

82 |

87 |

5 |

240 |

2,8 |

|

Республика Калмыкия |

668 |

23% |

143 |

142 |

-1 |

254 |

1,8 |

|

Республика Крым |

1 696 |

42% |

80 |

96 |

16 |

253 |

2,6 |

|

Краснодарский край |

14 034 |

43% |

61 |

77 |

16 |

248 |

3,2 |

|

Астраханская область |

2 212 |

20% |

91 |

109 |

18 |

253 |

2,3 |

|

Волгоградская область |

5 671 |

20% |

84 |

96 |

12 |

249 |

2,6 |

|

Ростовская область |

10 292 |

29% |

70 |

81 |

12 |

236 |

2,9 |

|

г. Севастополь |

502 |

60% |

82 |

110 |

29 |

251 |

2,3 |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

13 285 |

80% |

97 |

122 |

25 |

250 |

2,0 |

|

Республика Дагестан |

1 923 |

68% |

136 |

181 |

45 |

262 |

1,4 |

|

Республика Ингушетия |

349 |

413% |

120 |

283 |

163 |

170 |

0,6 |

|

Кабардино-Балкарская Республика |

1 166 |

72% |

118 |

129 |

11 |

255 |

2,0 |

|

Карачаево-Черкесская Республика |

744 |

80% |

114 |

118 |

4 |

245 |

2,1 |

|

Республика Северная Осетия - Алания |

1 163 |

54% |

104 |

122 |

18 |

246 |

2,0 |

|

Чеченская Республика |

2 564 |

650% |

150 |

200 |

50 |

253 |

1,3 |

|

Ставропольский край |

5 376 |

35% |

79 |

99 |

19 |

246 |

2,5 |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

94 890 |

26% |

77 |

90 |

12 |

239 |

2,7 |

|

Республика Башкортостан |

14 707 |

26% |

74 |

86 |

12 |

230 |

2,7 |

|

Республика Марий Эл |

2 112 |

29% |

73 |

91 |

17 |

238 |

2,6 |

|

Республика Мордовия |

1 863 |

34% |

127 |

129 |

2 |

245 |

1,9 |

|

Республика Татарстан (Татарстан) |

14 826 |

24% |

77 |

94 |

17 |

241 |

2,6 |

|

Удмуртская Республика |

6 008 |

44% |

71 |

76 |

5 |

235 |

3,1 |

|

Чувашская Республика - Чувашия |

4 701 |

23% |

81 |

97 |

17 |

246 |

2,5 |

|

Пермский край |

9 273 |

22% |

68 |

86 |

18 |

241 |

2,8 |

|

Кировская область |

4 349 |

24% |

79 |

93 |

14 |

240 |

2,6 |

|

Нижегородская область |

8 240 |

15% |

85 |

108 |

24 |

238 |

2,2 |

|

Оренбургская область |

6 439 |

35% |

76 |

83 |

7 |

231 |

2,8 |

|

Пензенская область |

3 669 |

34% |

86 |

85 |

-1 |

246 |

2,9 |

|

Самарская область |

9 040 |

22% |

76 |

84 |

9 |

239 |

2,8 |

|

Саратовская область |

5 983 |

19% |

91 |

102 |

11 |

245 |

2,4 |

|

Ульяновская область |

3 680 |

32% |

77 |

80 |

3 |

243 |

3,0 |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

46 566 |

31% |

59 |

66 |

7 |

236 |

3,6 |

|

Курганская область |

2 565 |

28% |

86 |

78 |

-8 |

238 |

3,1 |

|

Свердловская область |

14 909 |

32% |

74 |

82 |

8 |

237 |

2,9 |

|

Тюменская область |

17 078 |

28% |

45 |

52 |

7 |

238 |

4,6 |

|

в том числе Ханты-Мансийский автономный округ - Югра |

8 044 |

32% |

48 |

54 |

7 |

228 |

4,2 |

|

в том числе Ямало-Ненецкий автономный округ |

2 439 |

18% |

38 |

40 |

2 |

230 |

5,7 |

|

Тюменская область без данных по Ханты-Мансийскому автономному округу - Югре и Ямало-Ненецкому автономному округу |

6 595 |

28% |

57 |

69 |

12 |

258 |

3,7 |

|

Челябинская область |

12 014 |

33% |

67 |

77 |

10 |

227 |

3,0 |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

52 287 |

27% |

68 |

79 |

11 |

233 |

3,0 |

|

Республика Алтай |

256 |

24% |

67 |

85 |

18 |

221 |

2,6 |

|

Республика Тыва |

614 |

42% |

120 |

104 |

-17 |

269 |

2,6 |

|

Республика Хакасия |

1 419 |

20% |

59 |

76 |

17 |

216 |

2,8 |

|

Алтайский край |

6 732 |

31% |

77 |

87 |

11 |

232 |

2,7 |

|

Красноярский край |

9 667 |

22% |

58 |

68 |

9 |

229 |

3,4 |

|

Иркутская область |

6 409 |

26% |

60 |

79 |

19 |

228 |

2,9 |

|

Кемеровская область - Кузбасс |

7 256 |

28% |

61 |

78 |

16 |

214 |

2,8 |

|

Новосибирская область |

11 434 |

37% |

75 |

85 |

10 |

240 |

2,8 |

|

Омская область |

5 712 |

15% |

89 |

105 |

16 |

253 |

2,4 |

|

Томская область |

2 788 |

19% |

100 |

100 |

0 |

249 |

2,5 |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

22 606 |

18% |

68 |

81 |

13 |

234 |

2,9 |

|

Республика Бурятия |

2 032 |

6% |

73 |

89 |

16 |

245 |

2,7 |

|

Республика Саха (Якутия) |

3 202 |

0% |

57 |

72 |

15 |

237 |

3,3 |

|

Забайкальский край |

2 319 |

19% |

73 |

88 |

16 |

227 |

2,6 |

|

Камчатский край |

1 035 |

34% |

47 |

60 |

13 |

236 |

3,9 |

|

Приморский край |

5 304 |

22% |

84 |

101 |

18 |

231 |

2,3 |

|

Хабаровский край |

4 017 |

25% |

79 |

89 |

10 |

242 |

2,7 |

|

Амурская область |

2 158 |

23% |

78 |

92 |

15 |

243 |

2,6 |

|

Магаданская область |

690 |

52% |

43 |

48 |

5 |

211 |

4,4 |

|

Сахалинская область |

1 389 |

25% |

56 |

57 |

1 |

228 |

4,0 |

|

Еврейская автономная область |

301 |

3% |

80 |

81 |

1 |

214 |

2,6 |

|

Чукотский автономный округ |

159 |

94% |

41 |

37 |

-4 |

187 |

5,1 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости по итогам 1 полугодия 2020 года.

Предложение

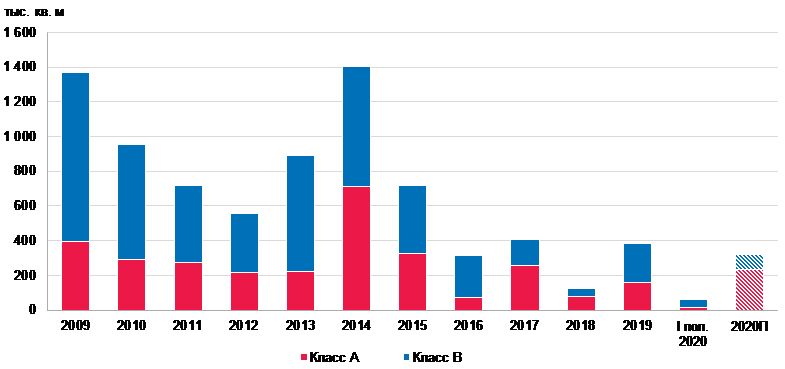

По итогам первого полугодия 2020 года общий объем складского рынка Санкт-Петербурга превысил отметку в 3 млн кв.м.

Рынок пополнился одним объектом, реализованным по схеме build-to-suit – компания Марвел Логистика ввела в эксплуатацию складской комплекс площадью 60 000 кв.м, который будет арендован компанией Ozon.

По причине неопределенности, связанной с пандемией, а также на фоне снизившейся ликвидности национальной валюты, мы ожидаем, что реализация части заявленных проектов по строительству новых складских комплексов будет отложена на более поздние сроки. В основном это коснется проектов, которые находятся на ранней стадии строительства.

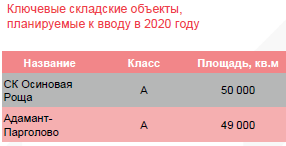

До конца 2020 года по нашим оценкам рынок пополнится еще на 99 000 кв.м за счет ввода двух проектов от компаний Осиновая Роща и Адамант.

Спрос

Спрос на качественные складские комплексы остается стабильно высоким, несмотря на кризисные явления экономики, связанные с пандемией COVID-19.

По итогам первого полугодия 2020 года общая сумма заключённых сделок по аренде складских комплексов составила порядка 60 000 кв.м. Кроме этого, во втором квартале была анонсирована форвардная сделка по аренде 37 000 компанией «Эксклюзив».

Таким образом, темпы поглощения в сегменте производственно-складской недвижимости находятся на уровне сопоставимого периода прошлого года и не претерпели существенной коррекции.

Сохраняется высокий спрос на покупку складских и производственных помещений.

Наиболее дефицитным продуктом являются помещения и площадки для пищевого производства.

Вакансия и ставки аренды

Ввиду отсутствия в первом квартале 2020 года прироста качественного спекулятивного предложения суммарный уровень вакантных площадей продолжает снижаться.

Компании производственно-складского сегмента продемонстрировали устойчивость в период самоизоляции, высвобождения площадей не произошло, напротив, многие компании продолжили реализацию планов по расширению арендуемых площадей.

Таким образом, по итогам первого полугодия свободными остаются 1,3% от общего объема качественных производственно-складских помещений.

На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды.

Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Прогноз

Справка:

IPG.Estate – консалтинговая компания в сегменте коммерческой недвижимости. Команда оказывает спектр услуг арендаторам, собственникам, девелоперам, инвесторам как на внутреннем, так и на внешних рынках. Специалисты сопровождают сделки в сегментах индустриальной и складской, офисной, торговой, жилой недвижимости.

В рамках профильных отделов компания развивает узкоспециализированные интернет-сервисы для сдачи в аренду или продажи коммерческих помещений: officemaps.ru, skladmaps.ru, retailmaps.ru, apartmaps.ru.

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке офисной недвижимости Москвы. Существенно замедлилась динамика объемов чистого поглощения.

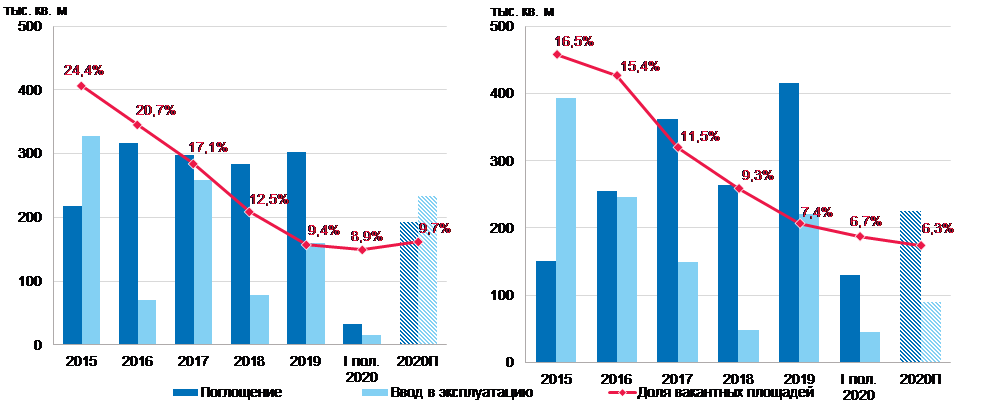

Несмотря на присутствие арендной активности, на рынке произошло высвобождения офисов в обоих классах, что привело к замедлению показателя до 163 тыс. кв. м против 301 тыс. кв. м в прошлом году. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, и аналитики допускают по итогам 2020 года новый антирекорд по объему ввода. При этом ставки аренды не претерпели существенных изменений.

- По итогам I полугодия 2020 года совокупный объем предложения офисов на московском рынке составил 16,8 млн кв. м, из которых 4,48 млн кв. м относятся к классу А, а 12,35 млн кв. м – к классу В. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, которые представлены двумя небольшими объектами класса B непрофильных девелоперов.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

- По итогам I полугодия 2020 года совокупный объем поглощения офисных площадей составил всего 163 тыс. кв. м. По сравнению с показателем I полугодия прошлого года наблюдается снижение на 46%. Несмотря на наличие закрытых сделок, объем выведенных на рынок офисов превысил объем арендованных и купленных под собственное размещение площадей. Во-первых, лоты, которые в начале года перестали маркетировать ввиду наличия потенциального арендатора, вновь вышли на рынок, так как большинство сделок на ранних стадиях переговоров были перенесены на более поздний период. Во-вторых, некоторые пользователи, в том числе крупные, отказываются полностью или частично от своих площадей – при пандемии многие компании внедряли режим удаленной работы и решили сохранить такой подход и впоследствии, что привело к резкому снижению потребности в площадях. Компании в большинстве пытаются оценить свои возможности и потребности, прежде чем принимать какое-либо решение о переезде либо отказе от площадей. Отдельно стоит отметить готовность многих арендодателей идти на частичные уступки и размещать на освобождаемых площадях субарендаторов.

- В соответствии с динамикой чистого поглощения доля свободных офисов в обоих классах увеличилась, даже несмотря на практически нулевой ввод. В классе А вакантность офисов выросла на 0,3 п.п. до 8,9%, а в классе В всего на 0,1 п.п. до 6,7%. Рост показателя мог быть гораздо большим, однако сдерживающим фактором является невозможность арендаторов качественных проектов выйти из договора аренды в одностороннем порядке и покинуть здание. Долгосрочность контрактов обуславливает возможность относительно беспрепятственно выйти из договора лишь по истечению продолжительного периода, в ином случае резиденту грозят крупные пени и штрафы. Единственной возможностью снизить издержки арендатора в такой ситуации является сдача части площадей в субаренду.

- По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, компании по мере постепенного возвращения в офисы пересматривают формат работы и подход к организации офисов. Некоторые крупные арендаторы, особенно те, кто имел несколько офисов, сокращают арендованные площади. Это ведет к выходу на рынок излишков площадей, и не только блоков 500-1 000 кв. м, но и крупных лотов в зданиях, в которых уже долгое время не появлялось доступных к аренде офисов, в том числе в центре города и ключевых деловых районах. При этом обязательства в рамках договора аренды не единственный фактор, сдерживающий компании от массовых переездов – на рынке практически недоступно предложение для арендаторов площадью более 2 000 кв. м, которое будет подходящим по качеству и доступным по цене.

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

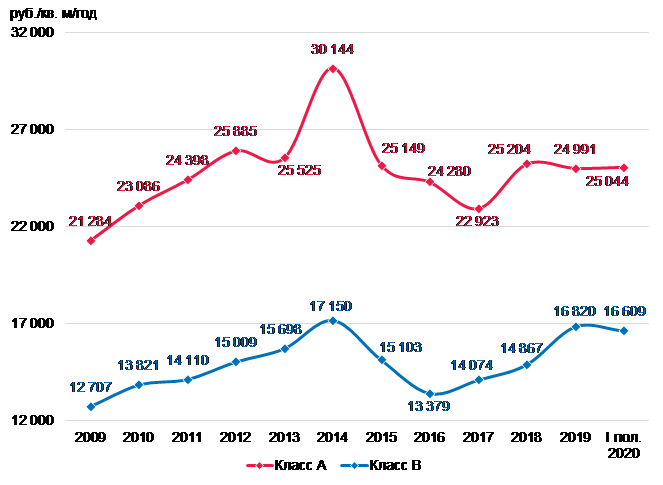

- Ставки аренды офисов претерпели незначительное снижение. В классе А запрашиваемая ставка аренды офисов за квартал снизилась 0,2% и сейчас находится на уровне III квартала 2018 года – показатель составил 25 044 руб./кв. м/год (без учета операционных расходов и НДС). В классе В за квартал ставка аренды снизилась на 2,2% до 16 609 руб./кв. м/год (без учета операционных расходов и НДС). Однако текущий уровень остается высоким –показатель сопоставим с 2014 годом, по итогам которого ставка была максимальной с 2009 года и составляла 17 150 руб./кв. м/год (без учета операционных расходов и НДС).

- Мария Зимина отмечает: «Замедление спроса на рынке обусловлено поведением арендаторов – компании находятся в ожидании, анализируют внутренние процессы и внешние изменения. Главной задачей для них сейчас является определение необходимого и неизбыточного объема офисных площадей, по завершению которого компании будут готовы принимать какие-либо решения. Тенденция к отказу от части площадей прослеживается явно и уже повлияла на состояние рынка, собственники готовы идти на уступки в спорах относительно коммерческих условий, если арендатор примет решение о продлении. Большинство пользователей офисов ждут резкого снижения ставок аренды, однако, даже учитывая ухудшение деловой среды, серьезного падения не прогнозируется, но небольшая вероятность все же сохраняется. При этом перенос сроков запуска строящихся проектов однозначно будет происходить, годовой результат ввода вновь может побить антирекорд».

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Офисная недвижимость Москвы, I полугодие 2020 г./I полугодие 2019 г.

|

Основные показатели. Динамика* |

I пол. 2020 |

I пол. 2019 |

|

|

Общий объем предложения качественных площадей, тыс. кв. м |

16 834 |

16 419 |

|

|

в том числе: |

Класс А |

4 480 |

4 360 |

|

Класс В |

12 354 |

12 145 |

|

|

Введено в эксплуатацию в 1 пол. 2020 г., тыс. кв. м |

60,9 |

113,1 |

|

|

в том числе: |

Класс А |

15,4 |

55,6 |

|

Класс В |

45,5 |

57,5 |

|

|

Объем чистого поглощения в 1 пол. 2020 г., тыс. кв. м |

163 |

301 |

|

|

Доля свободных площадей, % |

Класс А |

8,9 |

11,9 |

|

Класс В |

6,7 |

7,9 |

|

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м/год** |

Класс А |

25 044 |

25 735 |

|

Класс В |

16 609 |

15 919 |

|

|

Средневзвешенные ставки операционных расходов, руб./кв. м/год |

Класс А |

7 100 |

6 800 |

|

Класс В |

4 800 |

4 580 |

|

Источник: Knight Frank Research, 2020

Справка о компании:

Международная консалтинговая компания Knight Frank была основана в Лондоне в 1896 году и является одним из лидеров мирового рынка коммерческой и жилой недвижимости. На сегодняшний день Knight Frank, совместно со своим стратегическим североамериканским партнером, компанией Newmark Grubb Knight Frank, насчитывает 523 офиса в 60 странах мира. Более 18 000 сотрудников компании сопровождают сделки с объектами недвижимости, оказывая агентские и консалтинговые услуги частным и корпоративным инвесторам, арендаторам, девелоперам и другим игрокам рынка. С 1996 года компания предоставляет полный комплекс агентских и консалтинговых услуг на рынке недвижимости России. Дополнительную информацию о компании можно получить на сайте www.kf.expert