Итоги апреля на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги апреля на московском рынке новостроек массового сегмента. Объем предложения за месяц сократился на 3,5%. Средневзвешенная цена квадратного метра выросла на 3,9% и достигла 233 870 рублей.

По данным «Метриум», в апреле 2021 года на рынке новостроек массового сегмента Москвы в реализации находились 89 проектов с общим объемом предложения около 10 115[1] квартир, а их суммарная площадь составила 531 тыс. кв. м. Количество экспонируемых лотов относительно прошлого месяца сократилось на 3,5%. Продаваемая площадь уменьшилась на 5,2%.

Новые проекты на рынке новостроек массового сегмента в апреле 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Кольская 8 |

ГК ПИК |

СВАО |

Бабушкинский |

Источник: «Метриум»

На первичном рынке массового жилья «старой» Москвы вышел весьма ограниченный объем нового предложения от единственного застройщика (ГК ПИК). В СВАО началась реализация квартир в новом проекте «Кольская 8». Помимо этого, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Волжский парк» (корп. 3.1, 3.2);

– «Дмитровский парк» (корп. 1.1, 1.4);

– «Шереметьевский» (корп. 8, 9, 10).

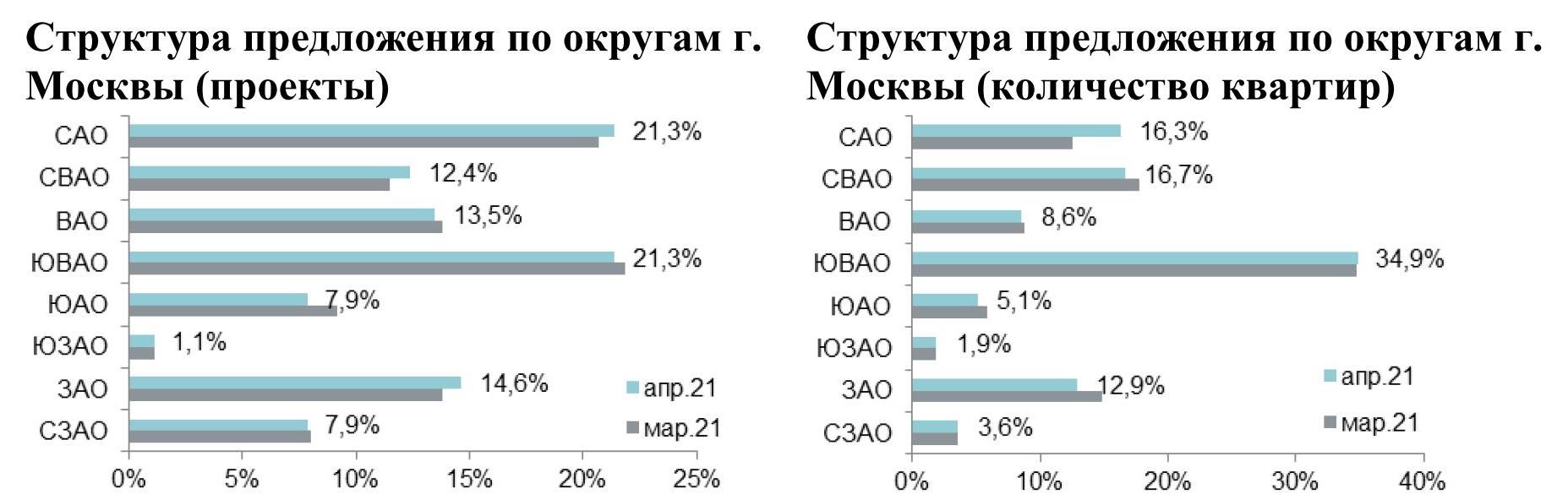

Наибольшая доля квартир по-прежнему сосредоточена в ЮВАО (34,9%; +0,1 п.п.). В СВАО, где сконцентрировано 16,7% от всего объема экспозиции, наблюдалось снижение доли округа на 1,1 п.п., несмотря на выход проекта «Кольская 8». Самый заметный прирост доли квартир отмечен в САО – с 12,6% до 16,3% (+3,7 п.п.), благодаря чему он вышел на третье место в структуре предложения. В апреле в этом округе после ввода ЖК в эксплуатацию были возобновлены продажи в проекте Discovery MR Group. САО расположился на третьем месте в структуре предложения. Наибольшее сокращение экспозиции было зафиксировано в ЗАО (12,9%; -2,0 п.п.), где вернулся в продажу комплекс «Огни» с небольшим остаточным объемом квартир. Также замечено снижение предложения в ВАО и ЮАО, их доли составили 8,6% (-0,2 п.п.) и 5,1% (-0,8 п.п.) соответственно. Минимальное количество лотов сосредоточено в СЗАО – 3,6% (+0,1 п.п.) и ЮЗАО – 1,9% (+0,1 п.п.).

Источник: «Метриум»

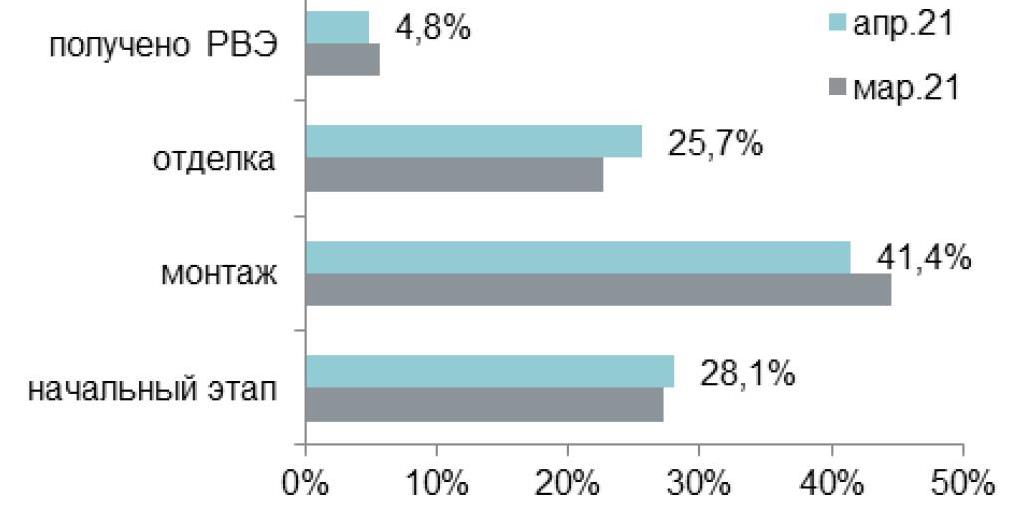

В структуре предложения по стадиям строительной готовности наблюдалось сокращение количества объектов, находящихся на этапе монтажных работ, однако они по-прежнему занимают наибольшую долю рынка (41,4%; -3,1 п.п.). Почти треть общего объема составляют квартиры в домах на начальной стадии строительства (28,1%; +0,8 п.п.). Немногим меньше приходится на лоты в корпусах, где ведутся отделочные работы: их доля за месяц выросла на 3,0 п.п. и составила 25,7%. Во введенных в эксплуатацию домах реализуется всего 4,8% всего предложения (-0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

За отчетный период доля студий вновь выросла за счет сокращения представительства прочих типологий, составив 17,9% рынка (+1,6 п.п.). Две трети рынка по-прежнему приходятся на однокомнатные (34,8%; -0,7 п.п.) и двухкомнатные квартиры (30,3%; +0,2 п.п.). Также наблюдалось незначительное снижение доли трехкомнатных квартир (15,6%; -1,2 п.п.). Наименьшую долю совокупного объема предложения традиционно занимают многокомнатные лоты (1,4%; без изменений).

Структура предложения по типу квартир (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

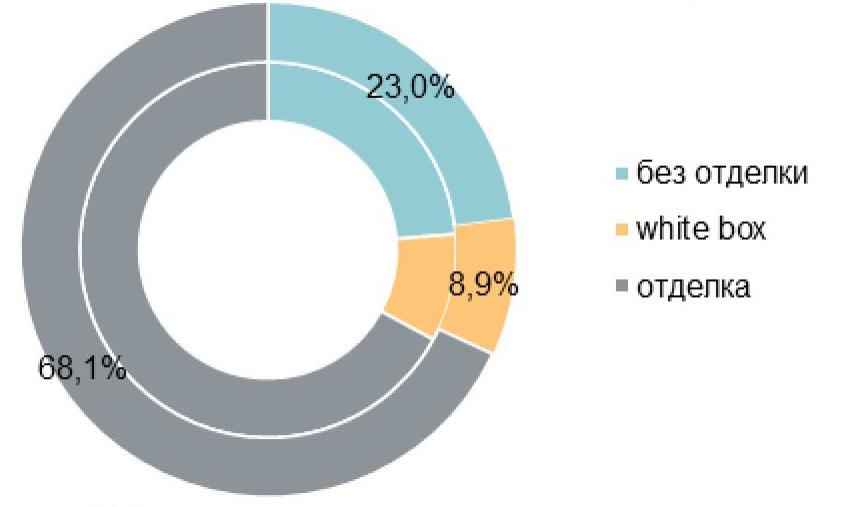

Доля лотов с отделкой в массовом сегменте составила более двух третей рынка (68,1%), было отмечено увеличение предложения квартир данного типа на 1,0 п.п. Помимо этого, в общем объеме предложения представлены квартиры без отделки, на них пришлось 23% (-0,7 п.п.), и квартиры с отделкой white box – 8,9% (-0,4 п.п.).

Структура предложения по типу отделки (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

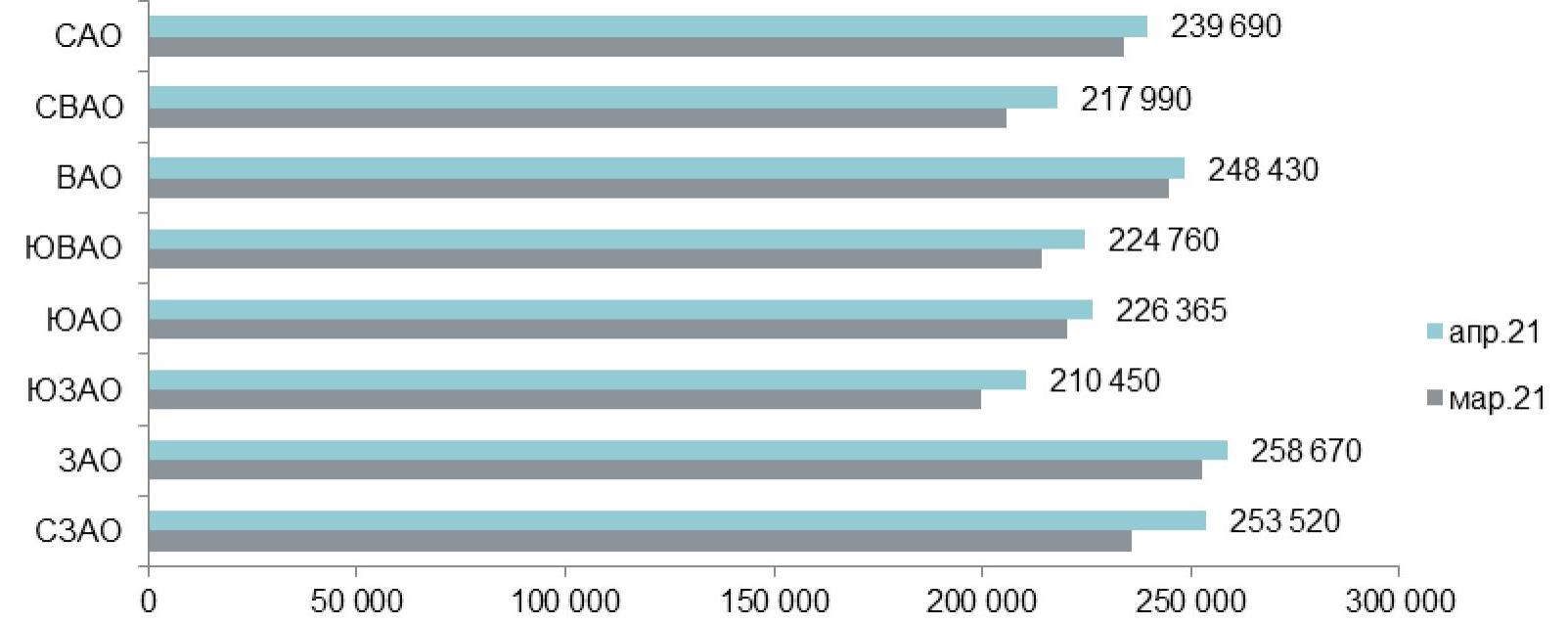

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам апреля составила 233 870 руб. за кв. м (+3,9% за прошедший месяц; +12,7% с начала года; +24,7% за 12 месяцев). Повышение цен отмечено во всех округах Москвы в диапазоне 1,4–7,6%. Наибольший прирост квадратного метра зафиксирован в СЗАО (+7,6%), где произошло плановое повышение цен в нескольких проектах.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в апреле 2021 г.

Источник: «Метриум»

Бюджет предложения продолжил плавный рост. Средний показатель на первичном рынке новостроек массового сегмента составил 12,28 млн руб. (+2,1% за прошедший месяц; +7,8% с начала года; +11,9% за 12 месяцев). Наибольшее повышение стоимости отмечено среди квартир-студий (+5,1%). В остальных типологиях бюджет предложения увеличился в пределах 0,3–3,4%:

– студии – 6,88 млн руб. (+5,1%);

– однокомнатные – 9,86 млн руб. (+3,4%);

– двухкомнатные – 14,18 млн руб. (+2,9%);

– трёхкомнатные – 18,90 млн руб. (+3,0%);

– многокомнатные – 25,68 млн руб. (+0,3%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||||||||

|

СТ |

15,5 |

26,0 |

40,0 |

185 000 |

264 065 |

481 800 |

4 056 000 |

6 878 920 |

11 145 000 |

|||||||

|

1К |

31,0 |

40,5 |

65,2 |

155 000 |

243 620 |

477 300 |

6 184 500 |

9 856 425 |

19 871 655 |

|||||||

|

2К |

45,0 |

62,2 |

103,5 |

145 423 |

227 940 |

376 600 |

8 982 250 |

14 181 865 |

27 317 650 |

|||||||

|

3К |

65,3 |

85,3 |

139,6 |

131 385 |

221 630 |

355 600 |

10 490 100 |

18 904 510 |

34 854 215 |

|||||||

|

4К+ |

84,3 |

111,0 |

128,2 |

160 000 |

231 360 |

350 000 |

16 265 700 |

25 679 850 |

41 133 250 |

|||||||

|

итого[2] |

15,5 |

52,5 |

250,0 |

131 385 |

233 870 |

481 800 |

4 056 000 |

12 283 290 |

62 500 000 |

|||||||

Источник: «Метриум»

Рейтинг самых доступных предложений в апреле 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,5 кв. м за 4,1 млн руб.;

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.;

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 5,1 млн руб.

Основные тенденции

«В отчетном периоде наблюдалось некоторое увеличение девелоперской активности в массовом сегменте жилья, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Рынок пополнился одним новым проектом и шестью корпусами в уже вышедших проектах. Для сравнения – в апреле 2020 года продажи стартовали лишь в одном новом корпусе. В апреле 2021 года количество экспонируемых лотов относительно прошлого месяца сократилось всего на 3,5%, тогда как в марте рынок уменьшился в объеме на 11,4%, а в феврале – на 9,5%.

На рынке новостроек массового сегмента в апреле средняя цена квадратного метра выросла до 233 870 руб. (+3,9% за месяц), а средний бюджет предложения – до 12,28 млн руб. (+2,1% за месяц). Тенденция удорожания квартир в новостройках сохраняется, однако динамика роста стоимости квадратного метра опережает средний бюджет. Это объясняется уменьшением средней площади квартир массового сегмента: за апрель площадь сократилась на 1,7% (с 53,4 кв.м до 52,5 кв.м).

По итогам апреля 2021 года спрос сохранился на высоком уровне. Количество зарегистрированных ДДУ[3] в апреле 2021 года составило порядка 6,3 тыс. штук, что в 2,4 раза больше, чем в аналогичном месяце 2020 года, когда продажи резко упали из-за пандемии. Относительно марта 2021 года количество сделок выросло на 10%. Доля ипотечных сделок в «старой» Москве составила 65% от общего объема зарегистрированных ДДУ.

Пока на первичном рынке массового жилья «старой» Москвы сохраняются все основные тренды. В апреле спрос увеличился на 10% относительно прошлого месяца. В ответ на растущий покупательский интерес цены продолжают повышаться, а объем экспозиции – сокращаться. Главная сложность сейчас – это отсутствие понимания, как поведет себя покупатель после завершения льготной ипотеки, и какую стратегию выберут девелоперы.

У рынка сейчас много направлений для среднесрочного развития и расширения каналов сбыта. Крупные застройщики могут начать в массовом порядке предлагать собственные льготные ипотечные программы с банками-партнерами (у нескольких девелоперов уже есть такие инструменты); инициировать поиск крупных оптовых покупателей (частных или государственных), в том числе арендного жилья; запустить биржевые фонды недвижимости (Real Estate Investment Trust)».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

По данным международной консалтинговой компании Knight Frank, по итогам 2020 года на российском рынке торговой недвижимости зафиксировано сокращение числа открытий новых торговых точек и перестройка работы федеральных и региональных торговых сетей, включая переход на онлайн-торговлю. До конца 2021 года в регионах планируется к вводу порядка 610 тыс. кв. м торговых площадей (без учета объектов Москвы, Московской области и Санкт-Петербурга), основной объем нового ввода сформирован объектами, которые расположены в трех федеральных округах – ПФО, УФО и СКФО. Рынок Санкт-Петербурга, согласно анонсируемым планам, пополнится на 77,6 тыс. кв. м торговых площадей, что практически на четверть ниже показателя 2020 года.

Игорь Кокарев, руководитель отдела стратегического консалтинга Knight Frank St Petersburg: «Рынок торговой недвижимости Санкт-Петербурга имеет в целом высокую насыщенность, поэтому выход каждого нового проекта должен быть тщательно проработан. Основные возможности – новые форматы торговли и относительно малообеспеченные локации, в первую очередь в сегменте районных торговых центров. Значимая особенность ритейла в Санкт-Петербурге – активное развитие сегмента общественных пространств и креативных кластеров, которые активно борются за посетителей в том числе и с торговыми центрами.

Другая важная особенность рынка – достаточно большое количество объектов, у которых назрела или вот-вот случится необходимость реконцепции. Это связанно с тем, что значительная часть объектов на рынке была построена в период бума строительства торговых центров, и для них уже подходит срок, который обычно проходит до необходимости реконцепции (7-14 лет). Если объект уже не в полной мере соответствует реалиям рынка и не вкладывается в свое развитие, то этим он создает рыночную возможность для появления конкурента, который оттянет на себя потоки посетителей».

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank, отмечает, что в результате пандемии многие девелоперы по всей России приняли решение о переносе ввода объектов, которые находились в высокой степени готовности, на 2021 год. Можно ожидать, что в городах Урала, Дальнего Востока, части городов Поволжья, где запланирован высокий объем ввода качественных торговых площадей, торговые центры будут открываться с вакансией на уровне 40–50%.

Тенденции развития торговых сетей

- Ограничительные меры в связи с распространением коронавирусной инфекции ожидаемо привели к спаду во всех отраслях экономики, в том числе индустрии ретейла: по данным официальной статистики, оборот розничной торговли в РФ в 2020 году снизился на 4,1% по сравнению с 2019 годом и составил 33,555 трлн рублей, в т.ч. товарооборот продовольственных товаров упал на 2,6%, непродовольственных товаров – на 5,2%.

- Безусловные тренды 2020 года – сокращение числа открытий новых торговых точек и перестройка работы федеральных и региональных торговых сетей, включая переход на онлайн-торговлю.

- Существующий на протяжении последних лет тренд на снижение покупательской способности позитивно сказывался на развитии хард-дискаунтеров, таких как «Светофор», «Доброцен», «Победа». Данный формат традиционно становится более популярным в кризисные времена, поскольку предполагает продажу ограниченного ассортимента продукции с низкой розничной наценкой.

- Красноярская продовольственная сеть «Светофор» (ГК «Торгсервис») в 2019 году насчитывала 885 магазинов по всей России, сейчас – 1 800. Кроме того, сеть объявила о планах по выходу на столичный рынок: до конца 2021 года должно открыться до 30 магазинов в Московском регионе.

- Пандемия коронавирусной инфекции способствовала популяризации формата жестких дискаунтеров. Так, о развитии нового формата уже объявили сети «Магнит» и X5 Retail Group – «Моя цена» и «Чижик» соответственно. X5 Retail Group анонсировала, что сеть дискаунтеров «Чижик» в 2021 году вырастет до 45 точек в Москве и Московской области, а затем выйдет в другие регионы.

- Отметим, что X5 Retail Group в 2020 году увеличила торговую площадь на 8,3% – до 7,8 млн кв. м – за счет открытия 1 410 магазинов (для сравнения, в 2019 году было открыто 1 866 объектов). При этом формат «магазинов у дома» внес, по данным компании, наибольший вклад в рост бизнеса в 2020 году на фоне перенаправления трафика из традиционных форматов и гипермаркетов. Кроме того, онлайн-гипермаркет «Перекресток Впрок» продолжал развиваться на базе объектов формата dark store (пять объектов данного формата расположены в Московской и Ленинградской областях).

- Компания «Магнит» начала развитие сети дискаунтеров «Моя цена» с региональных рынков – в Волгоградской, Липецкой, Самарской и Ульяновской областях, а также в Краснодарском крае. Что касается главной части бизнеса, то по итогам 2020 года сеть увеличила торговую площадь всего на 3,6% – до 7,5 млн кв. м – за счет открытия 1 292 магазинов (669 – у дома, 4 супермаркета и 619 – дрогери). При этом было закрыто 453 неэффективные торговые точки.

- Ретейлер детских товаров «Детский мир», который наиболее активно развивался в 2019 году, также испытал трудности в 2020 году: во время режима самоизоляции магазины сети могли продолжать работу, поскольку в них продавались детские товары, включенные в список первой необходимости, но ретейлер временно закрыл часть торговых объектов, а оставшиеся магазины в торговых центрах потеряли в трафике. Всего в 2020 году был запущен 71 новый магазин сети «Детский мир», 12 – «ПВЗ Детмир» и 10 – «Зоозавр». В 2021 году ретейлер планирует открыть минимум 100 новых магазинов малого формата «ПВЗ Детмир». Всего же в планах увеличить число «ПВЗ Детмир» до 800 магазинов к концу 2024 года, а также 300 магазинов своего ключевого формата – сети «Детский мир».

- Переход к режиму самоизоляции повлек за собой резкий рост спроса в сегменте DIY. Крупным DIY-сетям («Леруа Мерлен», OBI) пришлось в короткие сроки перестраивать бизнес-процессы: так, по данным компании «Леруа Мерлен», часть гипермаркетов была переформатирована в dark store, где сотрудники занимались сборкой и выдачей заказов на самовывоз и доставку.

- В 2020 году французский DIY-ретейлер открыл шесть новых гипермаркетов, тогда как в 2019 году офлайн-сеть расширилась на 13 магазинов. Кроме того, ретейлер анонсировал закрытие 3 магазинов городского формата и объявил о намерении сосредоточиться на b2b-сегменте и развитии онлайн-торговли.

- При этом крупнейшим торговым объектом в 2020 году в Подмосковье стал строительный торговый дом «Петрович» (GLA: 15,2 тыс. кв. м) в деревне Боброво сельского поселения Булатниковское Ленинского района Московской области.

- За 2020 год группа «М.Видео-Эльдорадо» увеличила свою сеть на 65 магазинов (против 97 в 2019 году): торговые площади группы выросли на 1,3% (до 1,475 млн кв. м). География присутствия сети расширилась на Дальнем Востоке (Петропавловск-Камчатский, Магадан) и в Калининграде. Ретейлер планирует открыть около 500 магазинов в ближайшие три года, половина из них придется на новый «компактный» формат – магазины «Эльдорадо 250».

- Из проектов, введенных в эксплуатацию в 2020 году, стоит выделить первый на российском рынке магазин в формате roadside – «Uniqlo Пушкино» (GLA 940 кв. м), который располагается на первой линии ретейл-парка в Пушкино рядом с ТРЦ «Пушкино Парк».

Прогноз

- В случае реализации всех проектов в анонсированные девелоперами сроки объем качественных торговых площадей в региональных центрах России к концу 2021 года может достичь 18 млн кв. м, таким образом, предложение на региональном рынке за год увеличится на 3,5%, или на 610 тыс. кв. м в абсолютном выражении. Для сравнения, в Москве ожидаемый прирост торговых площадей составляет 546,4 кв. м (рост за год ‒ 9%).

- В числе значимых новых торговых центров, ожидаемых к выходу на рынок в 2021 году, ТРЦ «Планета» (GLA: 83,0 тыс. кв. м) в Перми и ТРЦ Veer Mall (GLA: 78,0 тыс. кв. м) в Екатеринбурге, а также самый крупный для городов Нижнекамска и Набережных Челнов многофункциональный комплекс «Рамус Молл» (GLA: 76,0 тыс. кв. м).

- По словам Евгении Хакбердиевой, , директора департамента торговой недвижимости Knight Frank, высоким потенциалом развития рынка качественной торговой недвижимости обладает Дальневосточный федеральный округ – он входит в топ-5 регионов по объему перспективного строительства в 2021 году. На сегодняшний день строительная активность сосредоточена в Хабаровске и Южно-Сахалинске; помимо открытия новых торговых объектов, здесь ведется расширение существующих ТЦ:

- реконструкция и строительство третьей очереди «Макси Молл» (совокупная GLA: 20,3 тыс. кв. м после расширения) в Хабаровске;

- открытие второй очереди ТРК «Аллея» (GLA: 41,2 тыс. после расширения) в Южно-Сахалинске планируется в мае 2021 года. В декабре 2020 года в ТРЦ состоялось открытие первого в регионе гастрономического пространства с фермерским рынком и фуд-холлом на площади более 4000 кв. м.

Топ-10 крупнейших ТЦ России, планируемых к вводу в 2021 г.

|

Федеральный округ |

Город |

Название |

GLA |

|

ПФО |

Пермь |

ТРЦ «Планета» |

83 000 |

|

ПФО |

Нижнекамск |

МФК «Рамус Молл» |

78 000 |

|

УФО |

Екатеринбург |

ТРЦ Veer Mall |

76 000 |

|

СКФО |

Грозный |

ТРЦ «Грозный Молл» |

59 000 |

|

ПФО |

Киров |

ТРЦ «Макси» |

45 000 |

|

ПФО |

Киров |

ТРЦ «Время Простора» (II очередь) |

42 000 |

|

СЗФО |

Санкт-Петербург |

МФК «Заневский каскад» (IV фаза) |

40 000 |

|

ПФО |

Нижний Новгород |

МФК «Океанис» |

31 876 |

|

УФО |

Нефтеюганск |

ТРЦ «Рандеву» |

27 600 |

|

СЗФО |

Санкт-Петербург |

МФК «Спутник» |

25 000 |

Источник: Knight Frank Research, 2021

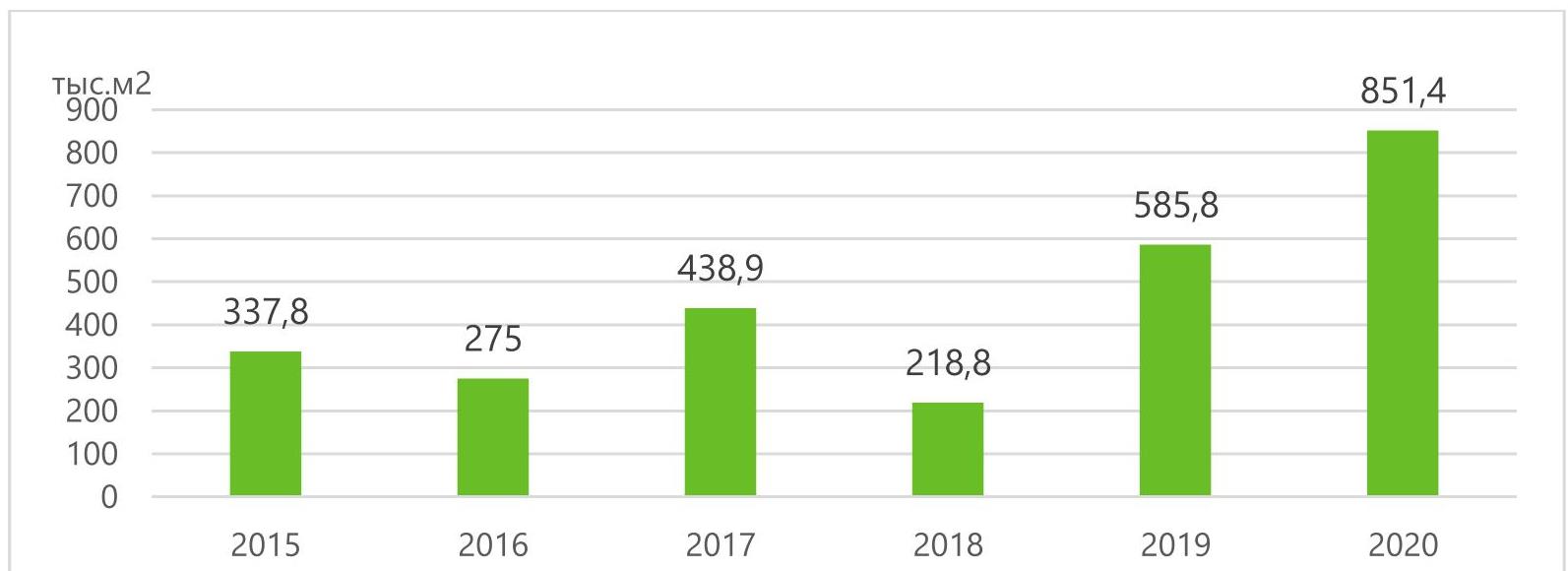

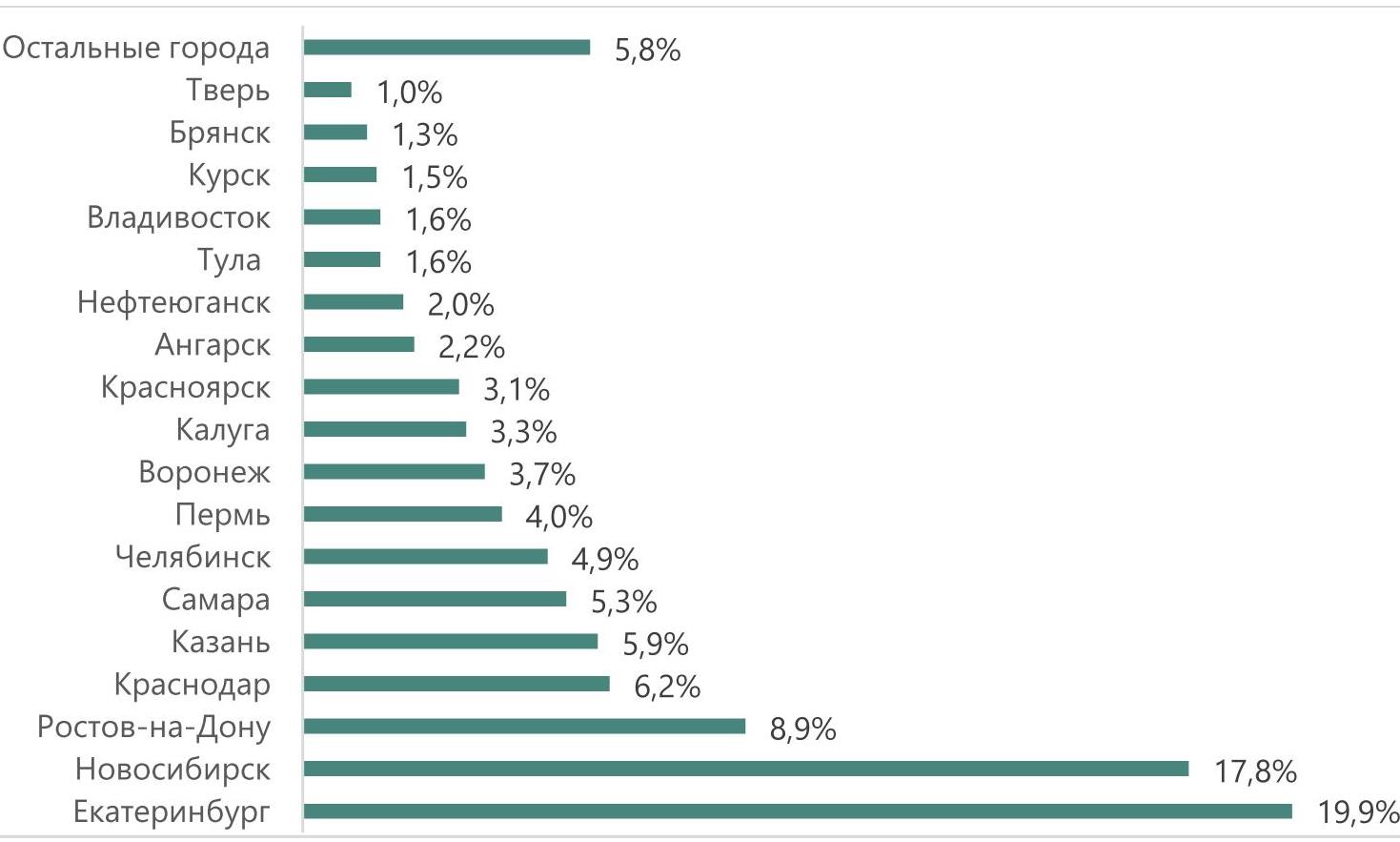

По данным международной консалтинговой компании Knight Frank, в 2020 году на рынке складской недвижимости России (исключая Московский регион, Санкт-Петербург и Ленинградскую область) заключен рекордный объём сделок за всю историю наблюдения – 851 тыс. кв. м (на 45% больше уровня 2019 года). При этом в 2021 году совокупный объём новых региональных сделок может превысить 1 млн. кв. м. Наибольшую долю в структуре спроса сформировали сегменты розничной торговли – 58% в 2020 году (20% годом ранее) и онлайн-торговли (23% поглощённых площадей в 2020 году и 22% годом ранее). Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9%) и Новосибирск (17,8%).

- По итогам 2020 года объём складских площадей в России достиг 29,3 млн кв. м, из которых 54% (16 млн кв. м) приходится на Московский регион, 14% (4 млн кв. м) – на Санкт-Петербург и Ленинградскую область, а ещё 32% (9,3 млн кв. м) – на остальные регионы России.

Распределение общего объема качественной складской недвижимости в России, 2020 г.

Источник: Knight Frank Research, 2021

Предложение

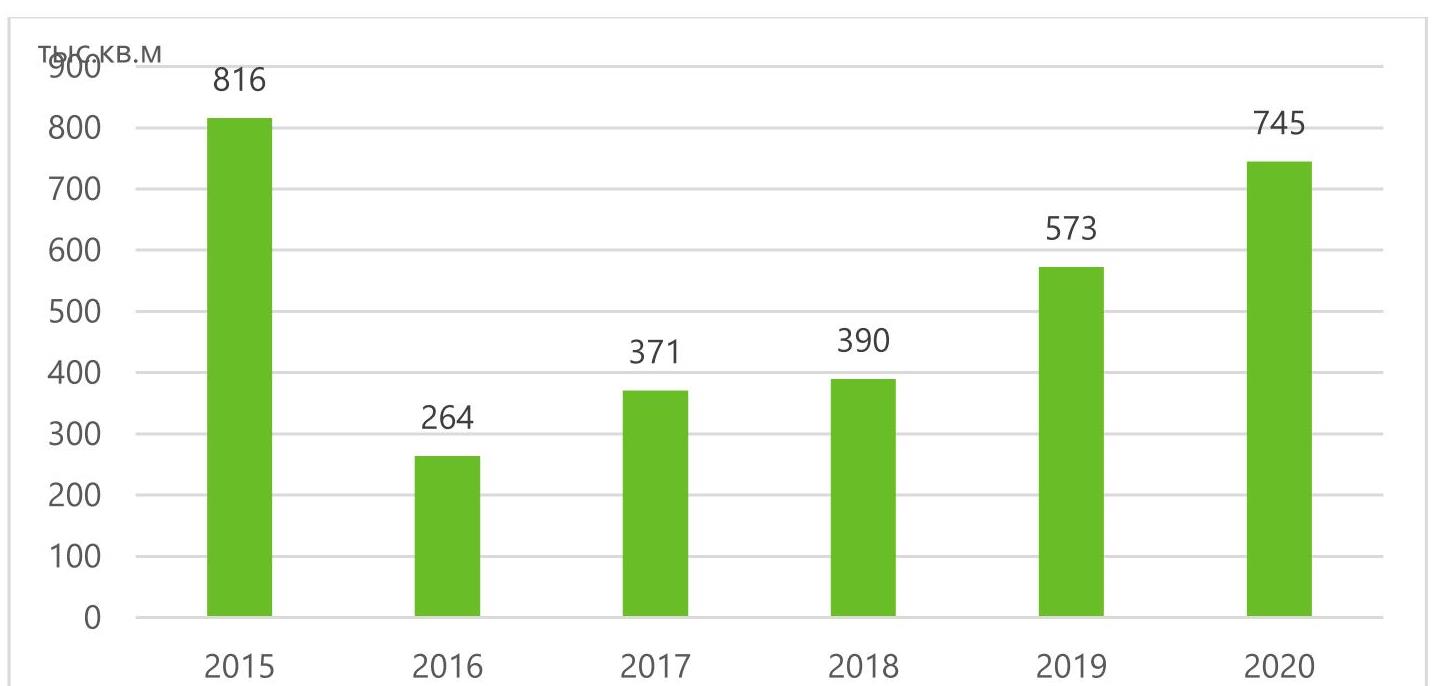

- Общий объём складских площадей, введённых в 2020 году составляет 1,8 млн кв. м, из которых 45% (837 тыс. кв. м) было введено в Москве, 17% (312 тыс. кв. м) – в Санкт-Петербурге и 38% (745 тыс. кв. м) – в остальных регионах России. Стоит отметить, что в 2020 году структура ввода новых качественных складских площадей существенно изменилась: если в 2019 году 56% складов было введено в Москве, то в 2020 году показатель снизился на 12 п.п. В свою очередь, выросла доля введённых объектов в Санкт-Петербурге и регионах России (на 6 п.п. каждый). Подобные изменения структуры ввода отражают наметившийся тренд на развитие региональных складских рынков России.

Илья Князев, руководитель отдела складской и индустриальной недвижимости Knight Frank St Petersburg: «На фоне стабильно высокого спроса на качественные складские объекты сохраняется устойчивая положительная динамика нового строительства складской недвижимости. По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г. Годовые показатели ввода превышают прогнозные значения середины 2020 г. в 2 раза, что подтверждает высокую активность складских девелоперов, которые продолжают наращивать объёмы складских комплексов и видят необходимость в выводе на рынок новых качественных площадей.

При этом в город проходит много федеральный клиентов с запросом 10 тыс. м² и более. А новых спекулятивных проектов не заявлено. Все это приводит к большому дефициту на рынке. Ожидаем, что в ближайшие время свободных площадей останется менее 2%. Так что можно говорить о том, что сейчас наиболее удачный момент для вывода на рынок новых проектов, поскольку не все компании готовы рассматривать формат built-to-suit, а все проекты, которые выйдут в южном направлении, будут арендованы в ближайшем будущем».

Объём введённых площадей в регионах России

Источник: Knight Frank Research, 2021

- В 2020 году 50% введённых квадратных метров качественных складских площадей строились спекулятивно и предназначалась для сдачи в аренду. Наиболее крупными новыми спекулятивными складскими комплексами являются объект «АВС-Электро» в Воронеже (60 тыс. кв. м), логоцентр «Арбуз» в Волгограде (55 тыс. кв. м), «PNK Парк Ростов-на-Дону» (35 тыс. кв. м), 11 корпус логистического комплекса «Придорожный» в Самаре (21 тыс. кв. м), а также блок в складском комплексе «Сибирский» в Новосибирске (20 тыс. кв. м).

Распределение введенных в 2020 г. объектов по типу строительства

Источник: Knight Frank Research, 2021

- Доля built-to-suit проектов в структуре ввода выросла по сравнению с 2019 годом на 23 п.п. и составила 28%. К крупнейшим объектам, построенным под нужды конкретного клиента, относятся: распределительный центр, построенный девелопером «ПФО Групп» для сдачи в аренду компании «Магнит» в Новосибирске (43 тыс. кв. м); логистический центр для «Почты России» в Новосибирске (45 тыс. кв. м) – девелопер PNK Group; а также распределительные центры, сданные в аренду компании OZON в Ростове-на-Дону (девелопер «АДВА Групп») и Казани («Ромекс Групп») – по 38 тыс. кв. м каждый. Из построенных под клиента объектов 69% арендовано, 31% построено на продажу.

- В свою очередь, 22% введённых площадей строились собственниками с привлечением генподрядчика для использования под собственные нужды. К крупнейшим качественным складским объектам данного типа относятся склад Wildberries в Казани (порядка 50 тыс. кв. м), дистрибьюторский центр P&G в Туле (23 тыс. кв. м) и логистический комплекс «Почты России» в Хабаровске (20 тыс. кв. м).

- Стоит отметить, что в 2020 году снизилась доля спекулятивных объектов в общей структуре ввода. Если в 2019 году 55% объёма введённых площадей предназначалось для сдачи в аренду, то в 2020 году значение сократилось на 5 п.п. Рост доли собственных и построенных под заказ объектов обусловлен выходом на региональные рынки крупных федеральных компаний, имеющих специальные требования к складским объектам, а также небольшой долей свободных площадей в спекулятивных объектах.

- Объём вакантных площадей в целом в регионах России (помимо Московского региона, а также Санкт-Петербурга и Ленинградской области) по сравнению с 2019 годом сократился на 0,3 п.п. и составил 4,6%. Общее количество площадей, доступных для аренды находится на уровне 425 тыс. кв. м. Данная динамика обусловлена тем, что в 2020 году был зафиксирован рекордный спрос на складскую недвижимость в России. Помимо этого, на рынок существенно увеличился спрос за счет ввода площадей, используемых собственниками под свои нужды.

Ключевые показатели рынка складской недвижимости регионов России

|

Регион* |

Объём качественной складской недвижимости, тыс. кв. м |

Доля вакантных площадей, % |

Запрашиваемая ставка аренды, руб./кв. м/год** |

|

Новосибирск |

1 353 |

0,5% |

3 770 |

|

Екатеринбург |

1 326 |

2% |

3 970 |

|

Самара |

798 |

10,9% |

3 500 |

|

Ростов-на-Дону |

778 |

6,5% |

3 740 |

|

Казань |

646 |

3,8% |

3 620 |

|

Воронеж |

476 |

0,6% |

3 750 |

|

Краснодар |

457 |

2,5% |

3 840 |

|

Нижний Новгород |

427 |

1,0% |

3 700 |

|

Челябинск |

296 |

4,7% |

3 700 |

|

Тула |

261 |

8,5% |

3 650 |

|

Волгоград |

239 |

27,1% |

3 600 |

|

Владивосток |

219 |

0,0% |

4 900 |

|

Красноярск |

209 |

5,3% |

4 130 |

|

Пермь |

174 |

1,0% |

3 400 |

|

Хабаровск |

172 |

5,0% |

4 700 |

|

Уфа |

156 |

0,0% |

3 550 |

Источник: Knight Frank Research 2021

* По субъектам РФ с объемом качественной складской недвижимости от 150 тыс. кв. м

**Не включая НДС и ОРЕХ

Спрос

- Общий объём сделок по аренде и продаже в объектах качественной складской недвижимости в регионах России (не включая Москву, Московскую область, а также Санкт-Петербург и Ленинградскую область) составил 851 тыс. кв. м по итогам 2020 года, что является абсолютным рекордом за всю историю наблюдения за рынком качественной складской недвижимости в регионах России. Общий объём новых региональных сделок выше на 45%, чем за аналогичный период 2019 года.

Объём новых сделок в регионах России, тыс. кв. м

Источник: Knight Frank Research, 2021

- Лидерами по объёму спроса на качественную складскую недвижимость в 2015-2020 гг. являются Екатеринбург (19,9% от общего объёма потреблённых кв. м) и Новосибирск (17,8%). Также достаточно большой спрос на города южного федерального округа – Ростов-на-Дону и Краснодар (8,9% и 6,2% соответственно). В свою очередь, на крупнейшие города приволжского федерального округа (Казань, Самара) пришлось 5,9% и 5,3% объёма общего спроса на складскую недвижимость в регионах России.

Распределение новых сделок по регионам, 2015-2020 гг.

Источник: Knight Frank Research, 2021

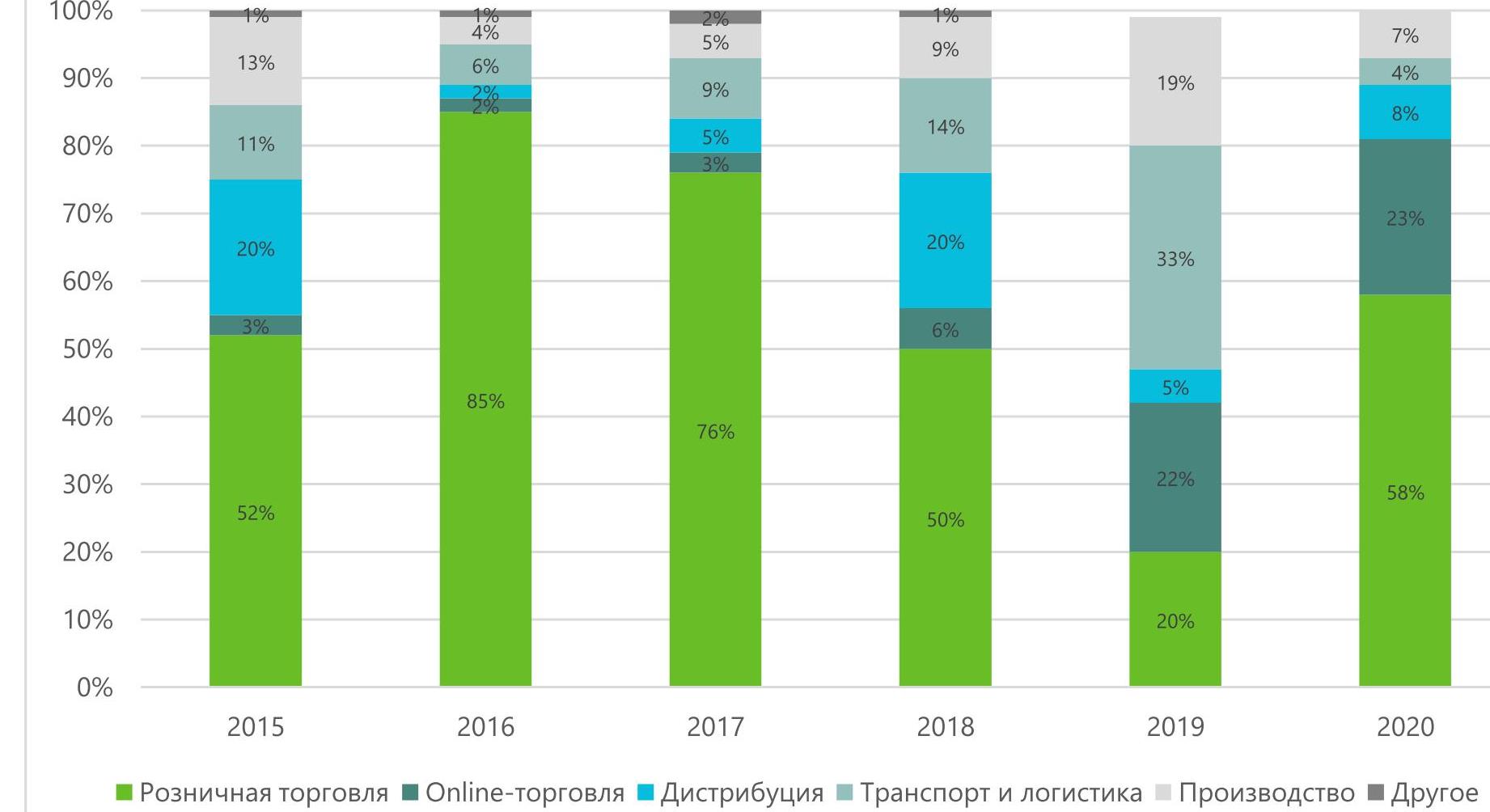

- Исторически наибольшую долю в структуре спроса на качественную складскую недвижимость в регионах России формировал сегмент розничной торговли. Однако, после пика в 2016 году, доля сегмента в общем объёме распределения сделок начала снижаться. В 2019 году объём спроса на региональные складские площади среди компаний розничной торговли составил всего 20%. В 2020 году розничные ритейлеры снова активизировались на региональных рынках, поглотив 58% всех законтрактованных площадей. Например, компания FIX Price приобрела по схеме built-to-suit с последующей покупкой 67 тыс. кв. м в Краснодаре, а 44 тыс. кв. м арендовала в Новосибирске. Также на региональным рынке была активна компания X5 Retail Group, которая арендовала по схеме built-to-suit 40 тыс. кв. м в Курске и 35 тыс. кв. м в Брянске. В свою очередь «Детский Мир» приобрела в собственность по схеме built-to-suit 63 тыс. кв. м в Екатеринбурге, а также арендовала порядка 6 тыс. кв. м в Ростове-на-Дону.

- Второй год подряд компании сегмента online-торговли входят в число лидеров по потреблённым складским площадям в регионах России, купив/арендовав 23% поглощённых площадей. Наиболее активным представителем сектора выступила компания OZON, дополнительно арендовав порядка 175 тыс. кв. м складских площадей к уже имеющимся площадям, из которых 79 тыс. кв. м – в Екатеринбурге, а также 78 тыс. кв. м – в Ростове-на-Дону, данные площади сейчас строит девелоперская компания «АДВА Групп» по схеме built-to-suit.

Динамика распределения сделок по профилю арендаторов/ покупателей

Источник: Knight Frank Research, 2021

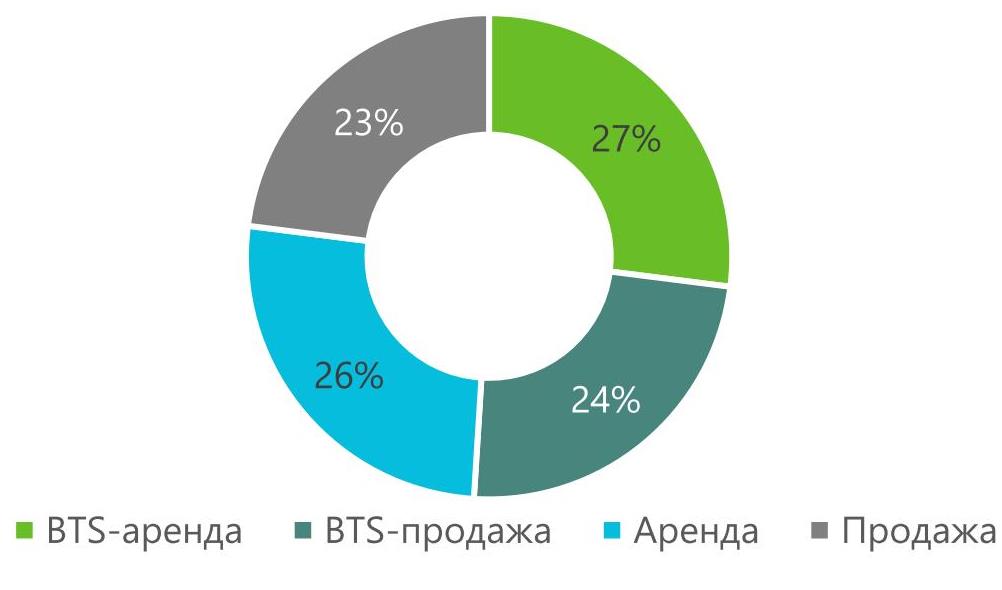

- 53% объёма законтрактованных качественных складских площадей было приобретено по схеме built-to-suit (27% объёма сделок BTS-аренда, 24% – BTS-продажа), в то время как 47% объёма спроса пришлось на существующие здания, из них 26% – аренда, а 23% – продажа. При сравнении распределения сделок по типу с данными за 2019 год, можно отметить, что доля сделок built-to-suit выросла на 17 п.п., что связано как с низкой долей вакантных площадей в регионах, так и с наличием нестандартных требований к складским площадям, предъявляемых игроками рынка.

Распределение сделок по типу в 2020 г.

Источник: Knight Frank Research, 2021

Коммерческие условия

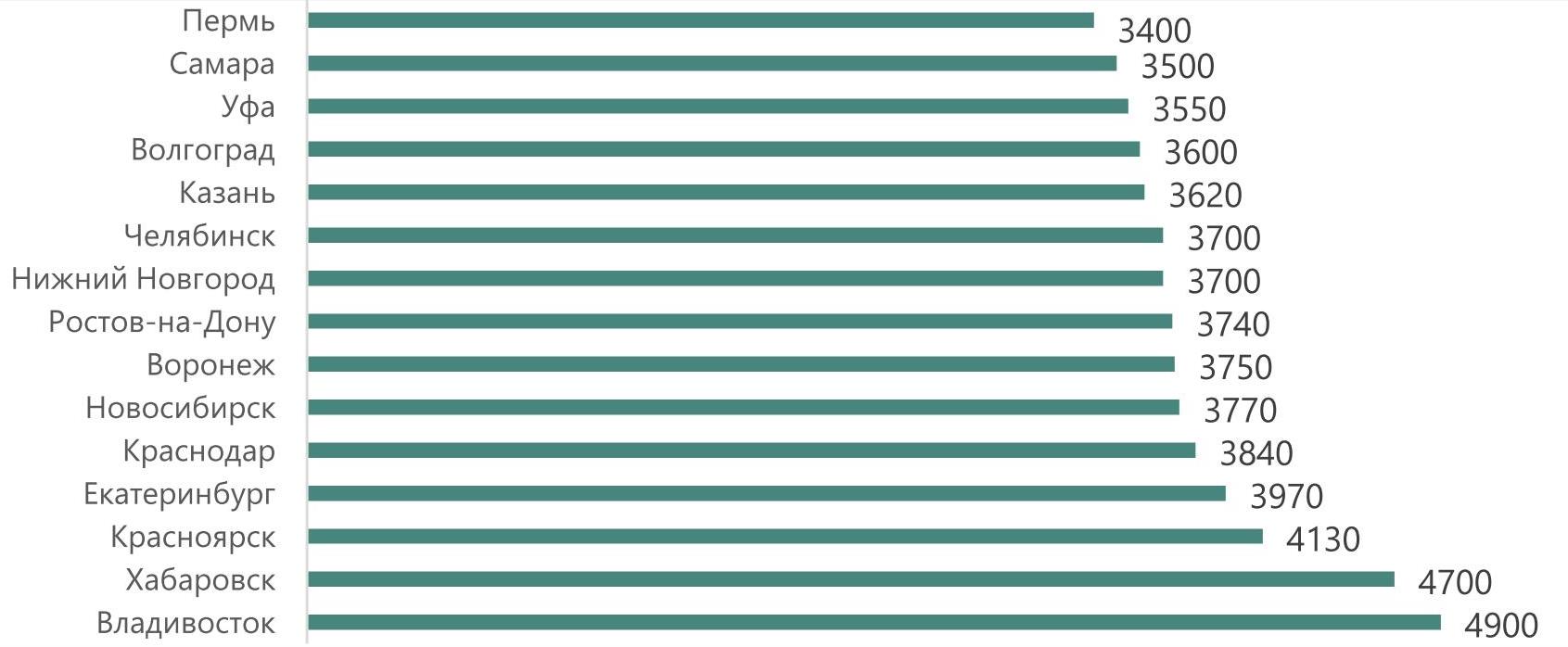

- Как и в Московском регионе, на региональном рынке складской недвижимости в 2020 году наблюдался рост стоимости аренды на фоне низких значений доли вакантных площадей, наличия стабильного спроса и роста затрат на строительство склада. Средневзвешенная ставка аренды на складскую недвижимость класса А в регионах составляет 3700 руб./кв. м/год без НДС и ОРЕХ, что больше на 2,8% чем в конце 2019 года. Регионом с наиболее дорогими складскими площадями в России остаётся Владивосток, где в течение 2020 года ставка аренды достигала 4 900 руб./кв. м/год без НДС и ОРЕХ. Также высокие ставки аренды фиксировались в другом крупном городе дальнего востока – в Хабаровске ставка аренды на складские площади класса А может достигать 4 700 руб./кв. м/год без НДС и OPEX.

- В наиболее востребованных городах с точки зрения спроса на складскую недвижимость ставки аренды одни из самых высоких среди регионов России, так, в Екатеринбурге средневзвешенная ставка аренды на наиболее качественные складские составляет 3970 руб./кв. м/год без НДС и OPEX, в Краснодаре – 3 840 руб./кв. м/год без НДС и OPEX, а в Новосибирске и Ростове-на-Дону – 3 770 и 3 740 руб./кв. м/год без НДС и OPEX соответственно.

Запрашиваемая ставка аренды на склады класса А, руб./кв. м/год triple net

Источник: Knight Frank Research, 2021

- Средний уровень операционных платежей находится в диапазоне 900–1200 руб./кв. м/год.

- Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10000 кв. м по итогам 2020 года находилась в диапазоне 35 000-45 000 руб./кв. м без учета НДС. Следует отметить, что стоимость строительства складского комплекса в ряде регионов России превышает стоимость строительства в столичном регионе. Прежде всего это связано с увеличением затрат на транспортировку материалов, необходимостью поиска квалифицированного персонала и т. д.