Итоги апреля на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги апреля на московском рынке новостроек массового сегмента. Объем предложения за месяц сократился на 3,5%. Средневзвешенная цена квадратного метра выросла на 3,9% и достигла 233 870 рублей.

По данным «Метриум», в апреле 2021 года на рынке новостроек массового сегмента Москвы в реализации находились 89 проектов с общим объемом предложения около 10 115[1] квартир, а их суммарная площадь составила 531 тыс. кв. м. Количество экспонируемых лотов относительно прошлого месяца сократилось на 3,5%. Продаваемая площадь уменьшилась на 5,2%.

Новые проекты на рынке новостроек массового сегмента в апреле 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Кольская 8 |

ГК ПИК |

СВАО |

Бабушкинский |

Источник: «Метриум»

На первичном рынке массового жилья «старой» Москвы вышел весьма ограниченный объем нового предложения от единственного застройщика (ГК ПИК). В СВАО началась реализация квартир в новом проекте «Кольская 8». Помимо этого, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Волжский парк» (корп. 3.1, 3.2);

– «Дмитровский парк» (корп. 1.1, 1.4);

– «Шереметьевский» (корп. 8, 9, 10).

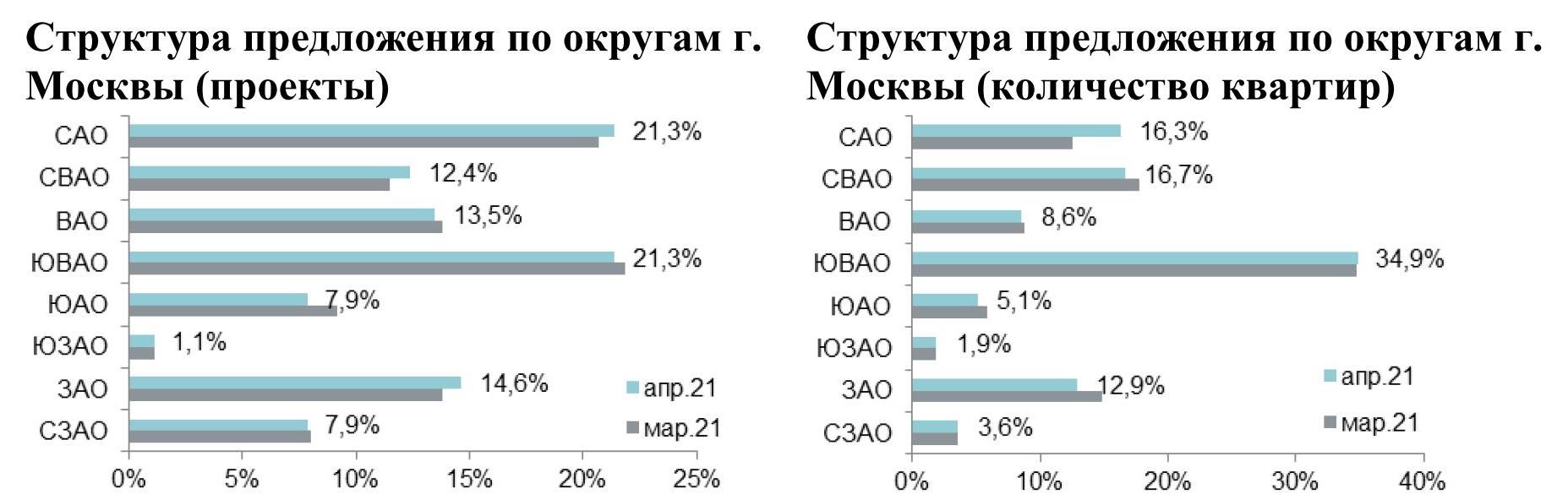

Наибольшая доля квартир по-прежнему сосредоточена в ЮВАО (34,9%; +0,1 п.п.). В СВАО, где сконцентрировано 16,7% от всего объема экспозиции, наблюдалось снижение доли округа на 1,1 п.п., несмотря на выход проекта «Кольская 8». Самый заметный прирост доли квартир отмечен в САО – с 12,6% до 16,3% (+3,7 п.п.), благодаря чему он вышел на третье место в структуре предложения. В апреле в этом округе после ввода ЖК в эксплуатацию были возобновлены продажи в проекте Discovery MR Group. САО расположился на третьем месте в структуре предложения. Наибольшее сокращение экспозиции было зафиксировано в ЗАО (12,9%; -2,0 п.п.), где вернулся в продажу комплекс «Огни» с небольшим остаточным объемом квартир. Также замечено снижение предложения в ВАО и ЮАО, их доли составили 8,6% (-0,2 п.п.) и 5,1% (-0,8 п.п.) соответственно. Минимальное количество лотов сосредоточено в СЗАО – 3,6% (+0,1 п.п.) и ЮЗАО – 1,9% (+0,1 п.п.).

Источник: «Метриум»

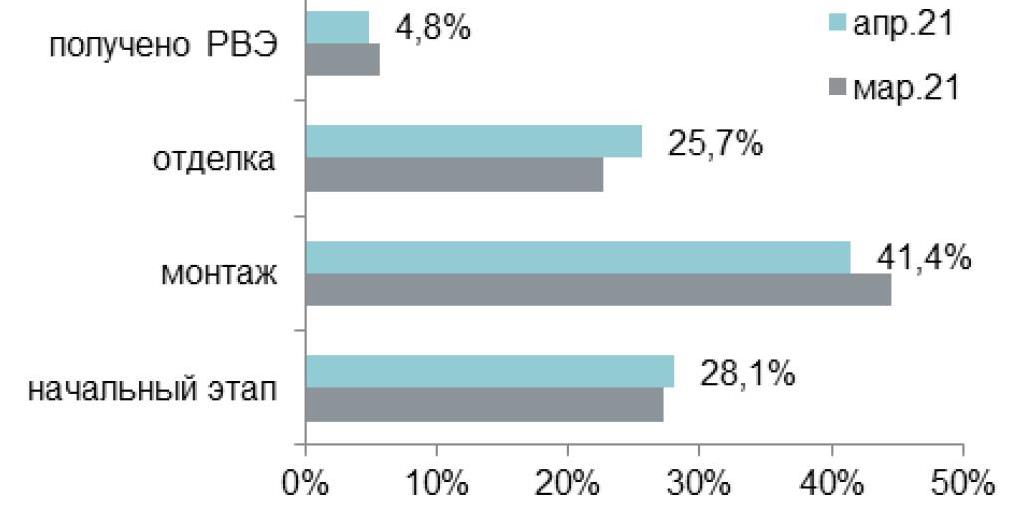

В структуре предложения по стадиям строительной готовности наблюдалось сокращение количества объектов, находящихся на этапе монтажных работ, однако они по-прежнему занимают наибольшую долю рынка (41,4%; -3,1 п.п.). Почти треть общего объема составляют квартиры в домах на начальной стадии строительства (28,1%; +0,8 п.п.). Немногим меньше приходится на лоты в корпусах, где ведутся отделочные работы: их доля за месяц выросла на 3,0 п.п. и составила 25,7%. Во введенных в эксплуатацию домах реализуется всего 4,8% всего предложения (-0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

За отчетный период доля студий вновь выросла за счет сокращения представительства прочих типологий, составив 17,9% рынка (+1,6 п.п.). Две трети рынка по-прежнему приходятся на однокомнатные (34,8%; -0,7 п.п.) и двухкомнатные квартиры (30,3%; +0,2 п.п.). Также наблюдалось незначительное снижение доли трехкомнатных квартир (15,6%; -1,2 п.п.). Наименьшую долю совокупного объема предложения традиционно занимают многокомнатные лоты (1,4%; без изменений).

Структура предложения по типу квартир (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

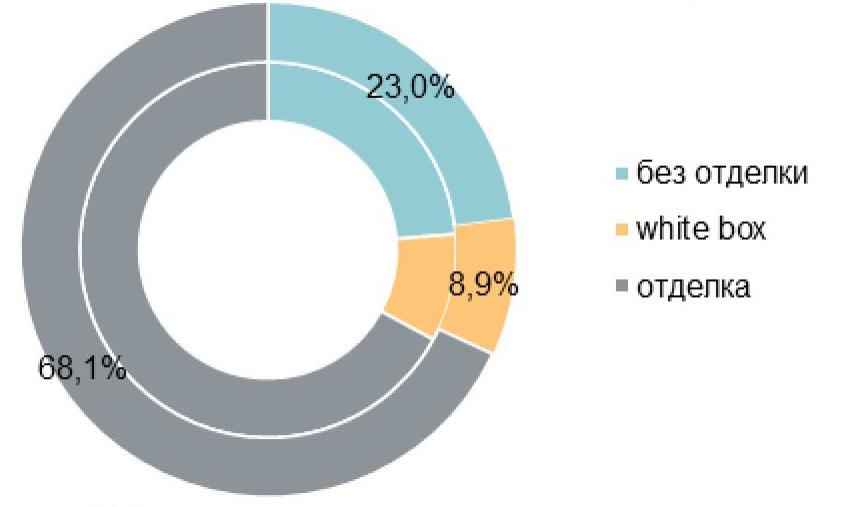

Доля лотов с отделкой в массовом сегменте составила более двух третей рынка (68,1%), было отмечено увеличение предложения квартир данного типа на 1,0 п.п. Помимо этого, в общем объеме предложения представлены квартиры без отделки, на них пришлось 23% (-0,7 п.п.), и квартиры с отделкой white box – 8,9% (-0,4 п.п.).

Структура предложения по типу отделки (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

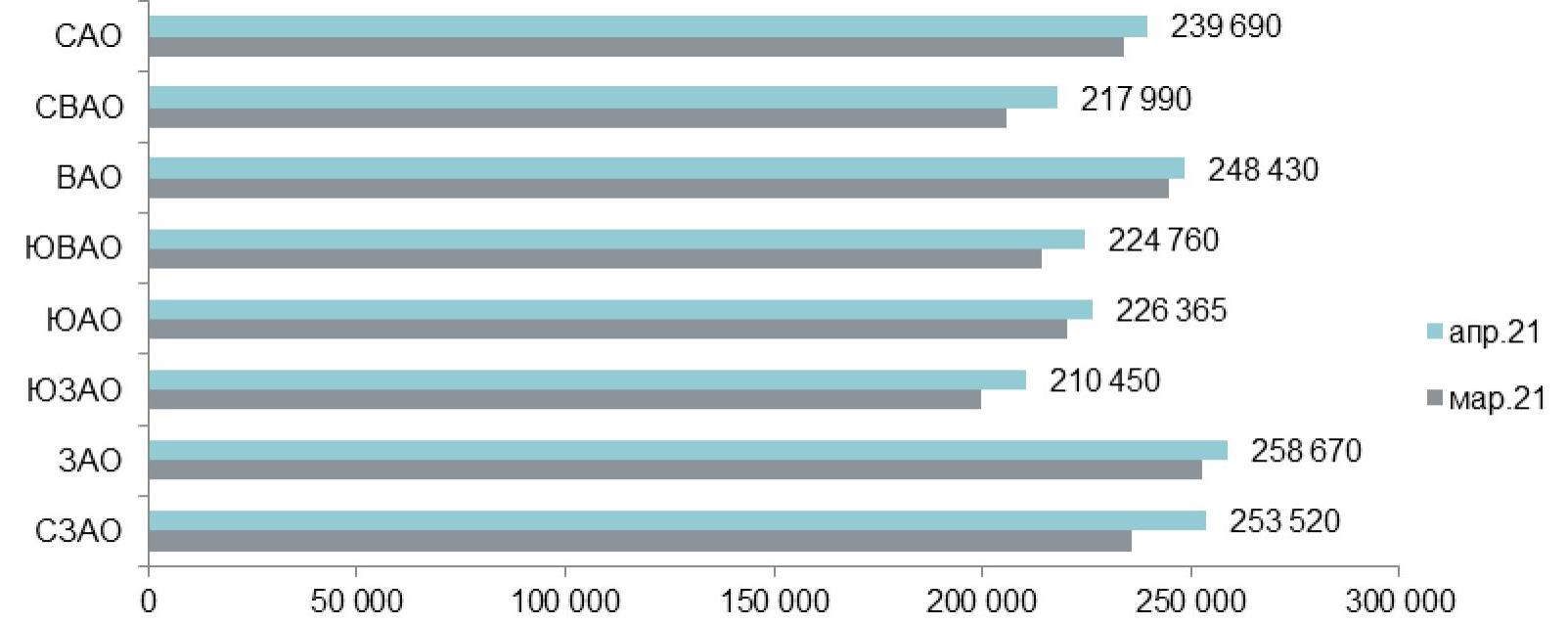

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам апреля составила 233 870 руб. за кв. м (+3,9% за прошедший месяц; +12,7% с начала года; +24,7% за 12 месяцев). Повышение цен отмечено во всех округах Москвы в диапазоне 1,4–7,6%. Наибольший прирост квадратного метра зафиксирован в СЗАО (+7,6%), где произошло плановое повышение цен в нескольких проектах.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в апреле 2021 г.

Источник: «Метриум»

Бюджет предложения продолжил плавный рост. Средний показатель на первичном рынке новостроек массового сегмента составил 12,28 млн руб. (+2,1% за прошедший месяц; +7,8% с начала года; +11,9% за 12 месяцев). Наибольшее повышение стоимости отмечено среди квартир-студий (+5,1%). В остальных типологиях бюджет предложения увеличился в пределах 0,3–3,4%:

– студии – 6,88 млн руб. (+5,1%);

– однокомнатные – 9,86 млн руб. (+3,4%);

– двухкомнатные – 14,18 млн руб. (+2,9%);

– трёхкомнатные – 18,90 млн руб. (+3,0%);

– многокомнатные – 25,68 млн руб. (+0,3%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||||||||

|

СТ |

15,5 |

26,0 |

40,0 |

185 000 |

264 065 |

481 800 |

4 056 000 |

6 878 920 |

11 145 000 |

|||||||

|

1К |

31,0 |

40,5 |

65,2 |

155 000 |

243 620 |

477 300 |

6 184 500 |

9 856 425 |

19 871 655 |

|||||||

|

2К |

45,0 |

62,2 |

103,5 |

145 423 |

227 940 |

376 600 |

8 982 250 |

14 181 865 |

27 317 650 |

|||||||

|

3К |

65,3 |

85,3 |

139,6 |

131 385 |

221 630 |

355 600 |

10 490 100 |

18 904 510 |

34 854 215 |

|||||||

|

4К+ |

84,3 |

111,0 |

128,2 |

160 000 |

231 360 |

350 000 |

16 265 700 |

25 679 850 |

41 133 250 |

|||||||

|

итого[2] |

15,5 |

52,5 |

250,0 |

131 385 |

233 870 |

481 800 |

4 056 000 |

12 283 290 |

62 500 000 |

|||||||

Источник: «Метриум»

Рейтинг самых доступных предложений в апреле 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,5 кв. м за 4,1 млн руб.;

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.;

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 5,1 млн руб.

Основные тенденции

«В отчетном периоде наблюдалось некоторое увеличение девелоперской активности в массовом сегменте жилья, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Рынок пополнился одним новым проектом и шестью корпусами в уже вышедших проектах. Для сравнения – в апреле 2020 года продажи стартовали лишь в одном новом корпусе. В апреле 2021 года количество экспонируемых лотов относительно прошлого месяца сократилось всего на 3,5%, тогда как в марте рынок уменьшился в объеме на 11,4%, а в феврале – на 9,5%.

На рынке новостроек массового сегмента в апреле средняя цена квадратного метра выросла до 233 870 руб. (+3,9% за месяц), а средний бюджет предложения – до 12,28 млн руб. (+2,1% за месяц). Тенденция удорожания квартир в новостройках сохраняется, однако динамика роста стоимости квадратного метра опережает средний бюджет. Это объясняется уменьшением средней площади квартир массового сегмента: за апрель площадь сократилась на 1,7% (с 53,4 кв.м до 52,5 кв.м).

По итогам апреля 2021 года спрос сохранился на высоком уровне. Количество зарегистрированных ДДУ[3] в апреле 2021 года составило порядка 6,3 тыс. штук, что в 2,4 раза больше, чем в аналогичном месяце 2020 года, когда продажи резко упали из-за пандемии. Относительно марта 2021 года количество сделок выросло на 10%. Доля ипотечных сделок в «старой» Москве составила 65% от общего объема зарегистрированных ДДУ.

Пока на первичном рынке массового жилья «старой» Москвы сохраняются все основные тренды. В апреле спрос увеличился на 10% относительно прошлого месяца. В ответ на растущий покупательский интерес цены продолжают повышаться, а объем экспозиции – сокращаться. Главная сложность сейчас – это отсутствие понимания, как поведет себя покупатель после завершения льготной ипотеки, и какую стратегию выберут девелоперы.

У рынка сейчас много направлений для среднесрочного развития и расширения каналов сбыта. Крупные застройщики могут начать в массовом порядке предлагать собственные льготные ипотечные программы с банками-партнерами (у нескольких девелоперов уже есть такие инструменты); инициировать поиск крупных оптовых покупателей (частных или государственных), в том числе арендного жилья; запустить биржевые фонды недвижимости (Real Estate Investment Trust)».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

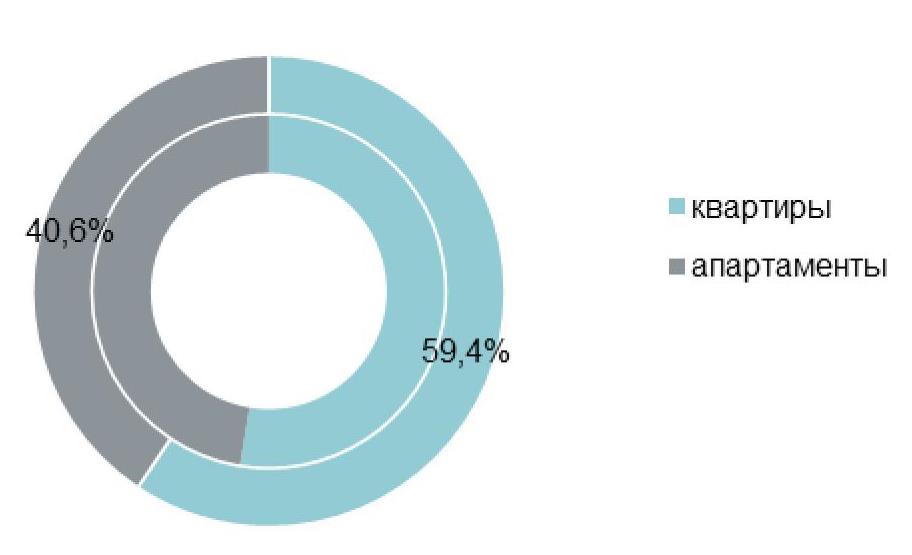

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

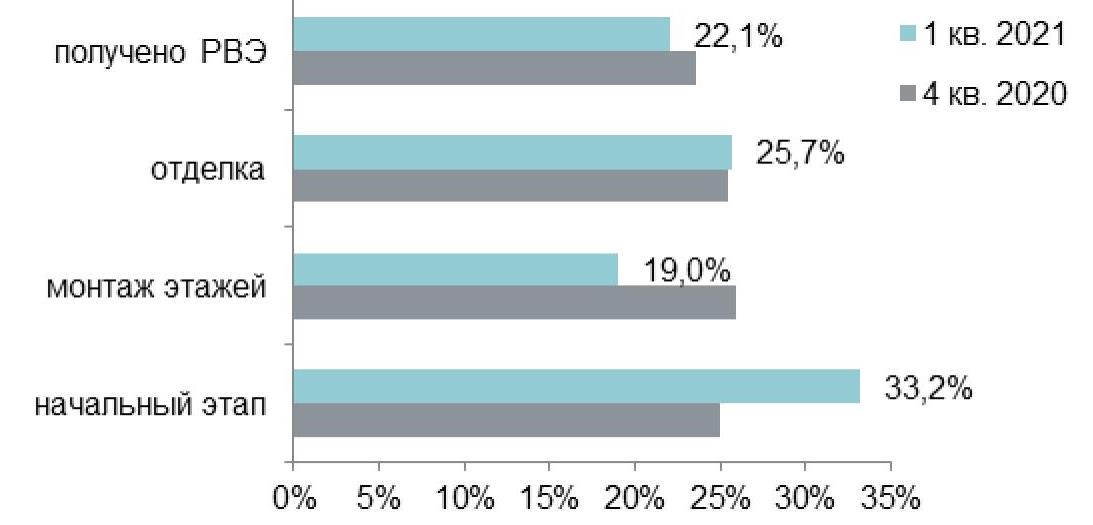

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

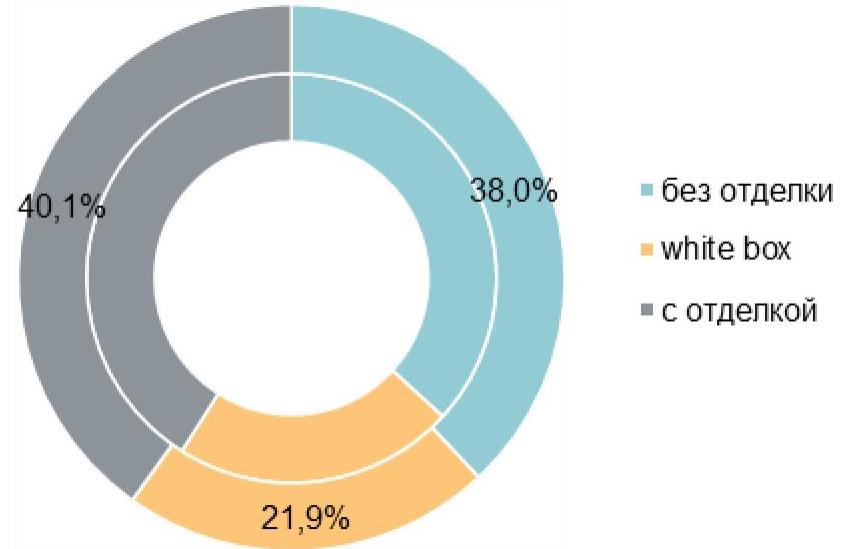

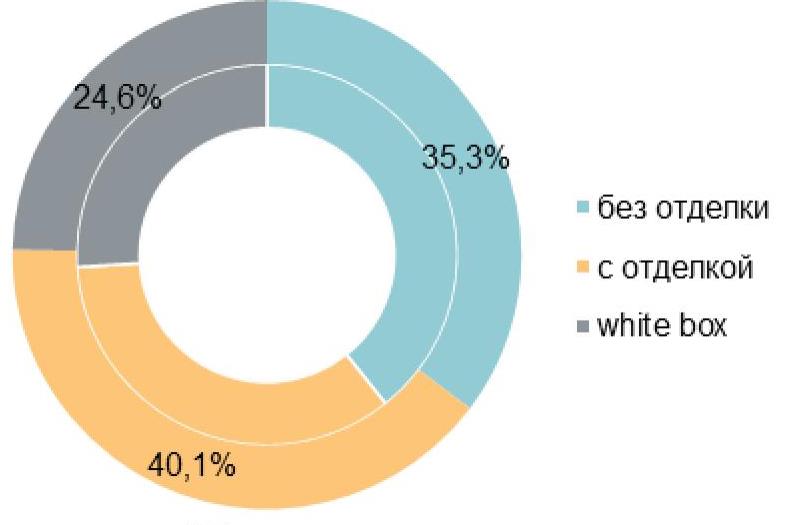

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

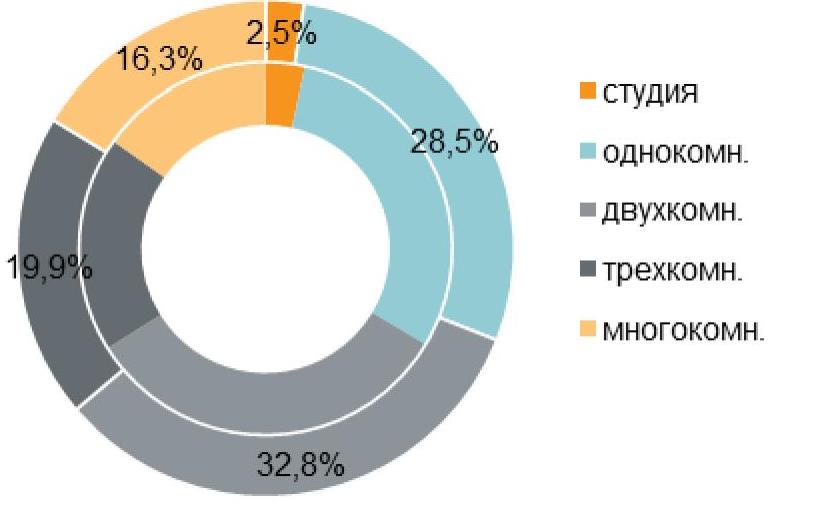

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

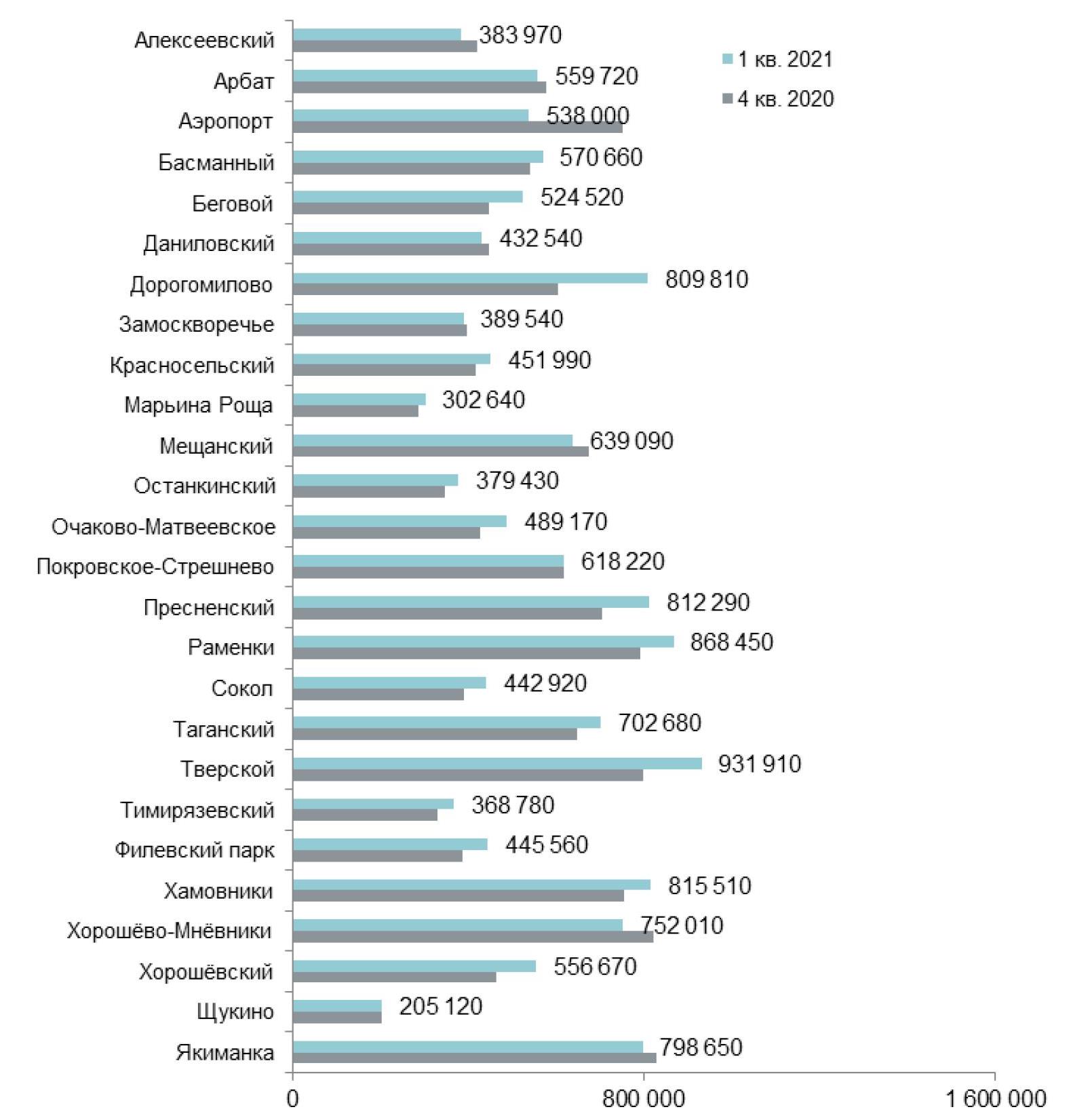

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

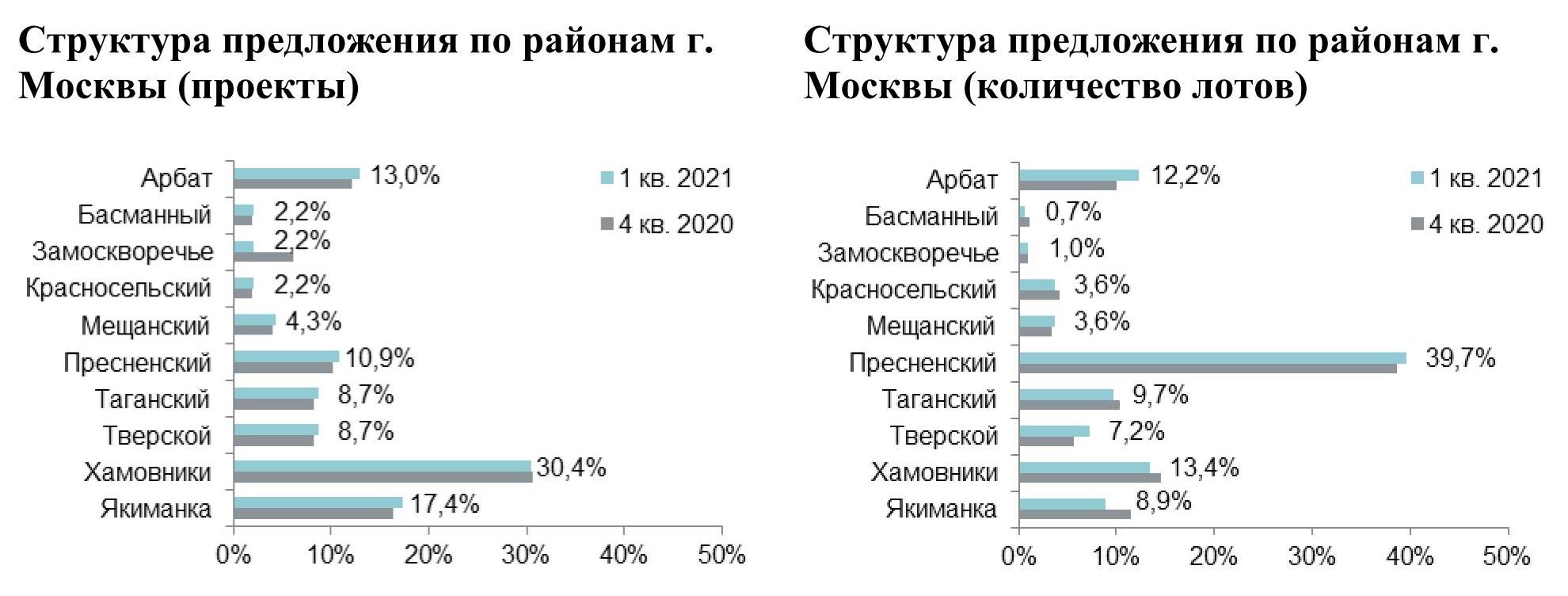

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

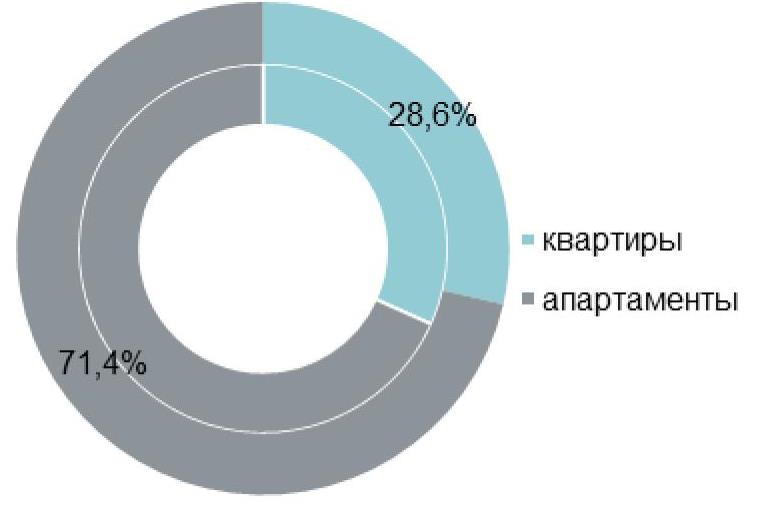

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

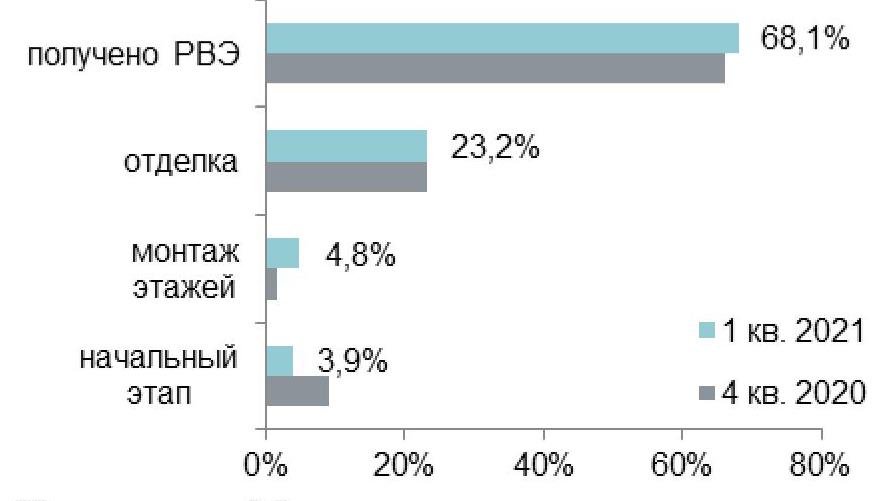

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

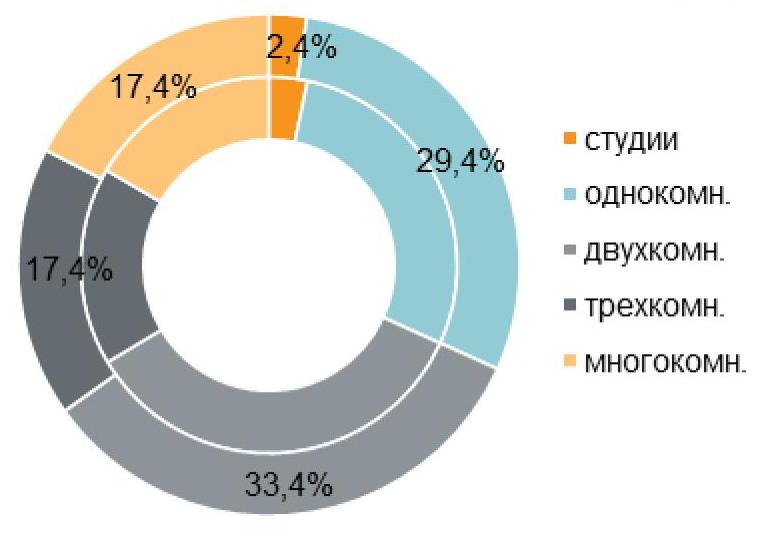

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

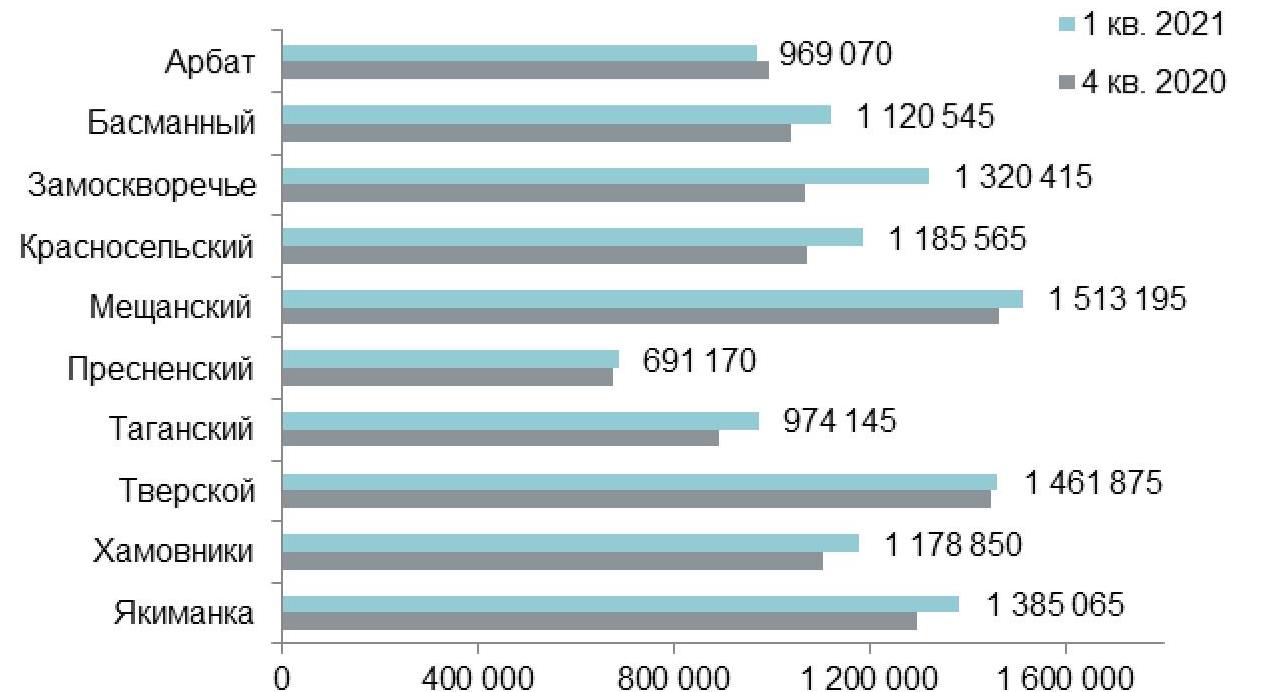

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

По данным департамента аналитики компании «БОН ТОН», по итогам марта 2021 г. на первичном рынке апартаментов Москвы объем предложения снизился на 10,1% площади и на 0,3% лотов. За год сокращение составило 40,6% площади и 33,1% лотов. На долю апартаментов приходится 18,2% от совокупного предложения на первичном рынке старой Москвы (-1% за месяц).

На долю предложения бизнес- и премиум-классов приходится по 36,1% площади. В бизнес-классе доля снизилась на 6% за месяц и на 4% за год, в премиум-классе – на 0,4% и 4,4% соответственно. За месяц объем предложения в этих классах сократился на 23% и 11%, за год – на 46%, что выше по рынку апартаментов. Доля комфорт-класса составила 26,7% (+6,6% за месяц, +7% за год), объем которого за месяц вырос на 19%, а за год сократился на 19,5%. Доля предложения стандарт-класса сокращается каждый месяц и составляет чуть более 1%.

Лидерами по сокращению предложения стали ЦАО – на 10% за месяц и на 33% за год, САО – на 36% и 64% и СВАО – на 21% и 72%. В этих округах сосредоточено больше половины общей площади апартаментов: ЦАО – 29,6% (-0,1% за месяц, +3,3% за год), САО – 14,1% (-6%, -9,2%) и СВАО – 11% (-1,5%, -12,9%).

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (67%): на стадии введенных объемов – 40,7%, на стадии благоустройства – 3,1%, и ФОР (фасадно-отделочных работ) – 22,1%. На начальной стадии представлено 22,9% предложения площади: на нулевом цикле – 15,5%, на стадии монтажа первых этажей – 7,6%.

По наличию и типу отделки большая доля апартаментов представлена без отделки – 43,5% (-10,8% за месяц, -19,2% за год), на долю отделки приходится – 25,3% (-6,8% за месяц, -1,2% за год), с отделкой, мебелью и кухней – 18,6% (+16,3% за месяц, +18,2% за год). Доля предложения предчистовой отделкой составляет 12,5% (+1,4%за месяц, +3,6% за год).

По итогам марта 2021 года средневзвешенная цена квадратного метра (СВЦ) выросла за месяц на 1,1%, за год - на 20% и составила 380 тыс. рублей. Лидерами роста стали премиум-класс – 610,9 тыс. руб. (+2,2% за месяц, +30,7% за год) и комфорт-класс - 216,1 тыс. руб. (+9,5%, +20,5%). Немного отстает бизнес-класс – 276,5 тыс. руб. (+3,3% за месяц, +19,8% за год).