Итоги апреля на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги апреля на московском рынке новостроек массового сегмента. Объем предложения за месяц сократился на 3,5%. Средневзвешенная цена квадратного метра выросла на 3,9% и достигла 233 870 рублей.

По данным «Метриум», в апреле 2021 года на рынке новостроек массового сегмента Москвы в реализации находились 89 проектов с общим объемом предложения около 10 115[1] квартир, а их суммарная площадь составила 531 тыс. кв. м. Количество экспонируемых лотов относительно прошлого месяца сократилось на 3,5%. Продаваемая площадь уменьшилась на 5,2%.

Новые проекты на рынке новостроек массового сегмента в апреле 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Кольская 8 |

ГК ПИК |

СВАО |

Бабушкинский |

Источник: «Метриум»

На первичном рынке массового жилья «старой» Москвы вышел весьма ограниченный объем нового предложения от единственного застройщика (ГК ПИК). В СВАО началась реализация квартир в новом проекте «Кольская 8». Помимо этого, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Волжский парк» (корп. 3.1, 3.2);

– «Дмитровский парк» (корп. 1.1, 1.4);

– «Шереметьевский» (корп. 8, 9, 10).

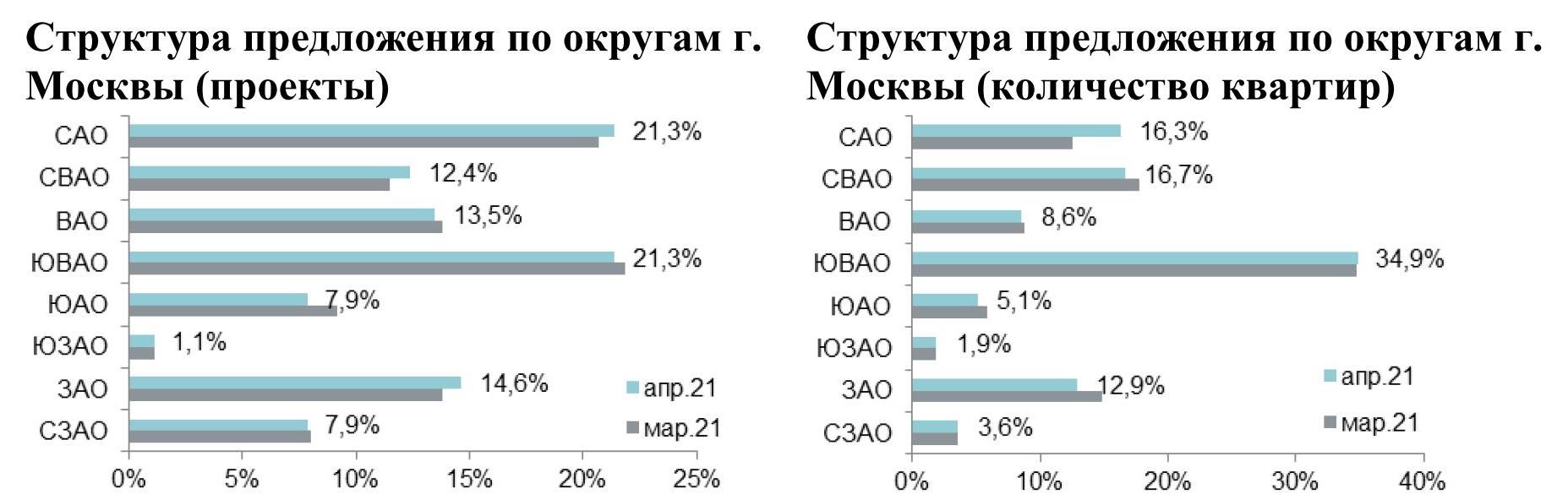

Наибольшая доля квартир по-прежнему сосредоточена в ЮВАО (34,9%; +0,1 п.п.). В СВАО, где сконцентрировано 16,7% от всего объема экспозиции, наблюдалось снижение доли округа на 1,1 п.п., несмотря на выход проекта «Кольская 8». Самый заметный прирост доли квартир отмечен в САО – с 12,6% до 16,3% (+3,7 п.п.), благодаря чему он вышел на третье место в структуре предложения. В апреле в этом округе после ввода ЖК в эксплуатацию были возобновлены продажи в проекте Discovery MR Group. САО расположился на третьем месте в структуре предложения. Наибольшее сокращение экспозиции было зафиксировано в ЗАО (12,9%; -2,0 п.п.), где вернулся в продажу комплекс «Огни» с небольшим остаточным объемом квартир. Также замечено снижение предложения в ВАО и ЮАО, их доли составили 8,6% (-0,2 п.п.) и 5,1% (-0,8 п.п.) соответственно. Минимальное количество лотов сосредоточено в СЗАО – 3,6% (+0,1 п.п.) и ЮЗАО – 1,9% (+0,1 п.п.).

Источник: «Метриум»

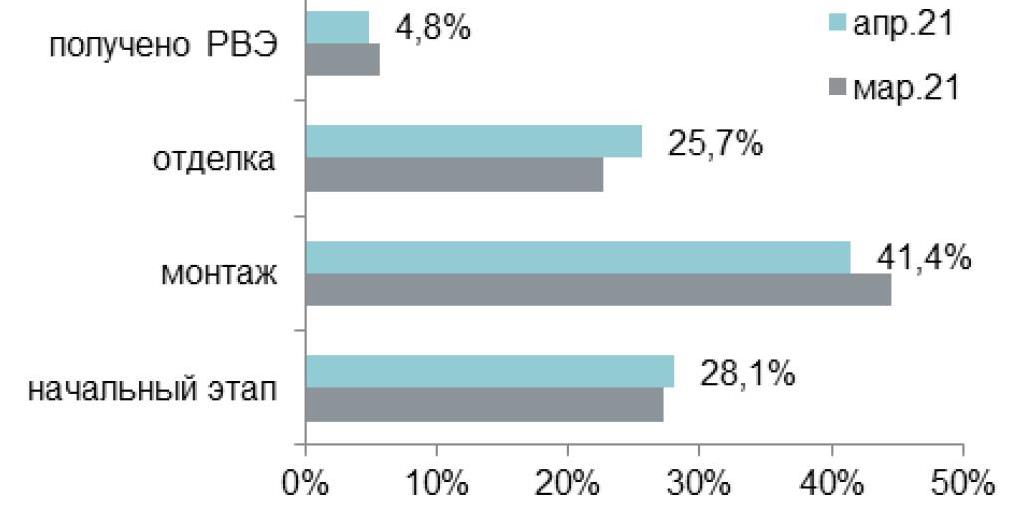

В структуре предложения по стадиям строительной готовности наблюдалось сокращение количества объектов, находящихся на этапе монтажных работ, однако они по-прежнему занимают наибольшую долю рынка (41,4%; -3,1 п.п.). Почти треть общего объема составляют квартиры в домах на начальной стадии строительства (28,1%; +0,8 п.п.). Немногим меньше приходится на лоты в корпусах, где ведутся отделочные работы: их доля за месяц выросла на 3,0 п.п. и составила 25,7%. Во введенных в эксплуатацию домах реализуется всего 4,8% всего предложения (-0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

За отчетный период доля студий вновь выросла за счет сокращения представительства прочих типологий, составив 17,9% рынка (+1,6 п.п.). Две трети рынка по-прежнему приходятся на однокомнатные (34,8%; -0,7 п.п.) и двухкомнатные квартиры (30,3%; +0,2 п.п.). Также наблюдалось незначительное снижение доли трехкомнатных квартир (15,6%; -1,2 п.п.). Наименьшую долю совокупного объема предложения традиционно занимают многокомнатные лоты (1,4%; без изменений).

Структура предложения по типу квартир (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

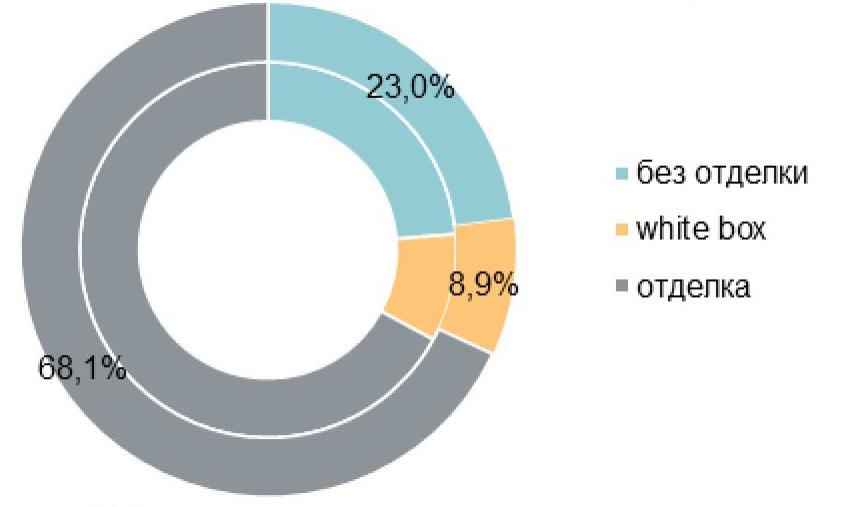

Доля лотов с отделкой в массовом сегменте составила более двух третей рынка (68,1%), было отмечено увеличение предложения квартир данного типа на 1,0 п.п. Помимо этого, в общем объеме предложения представлены квартиры без отделки, на них пришлось 23% (-0,7 п.п.), и квартиры с отделкой white box – 8,9% (-0,4 п.п.).

Структура предложения по типу отделки (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

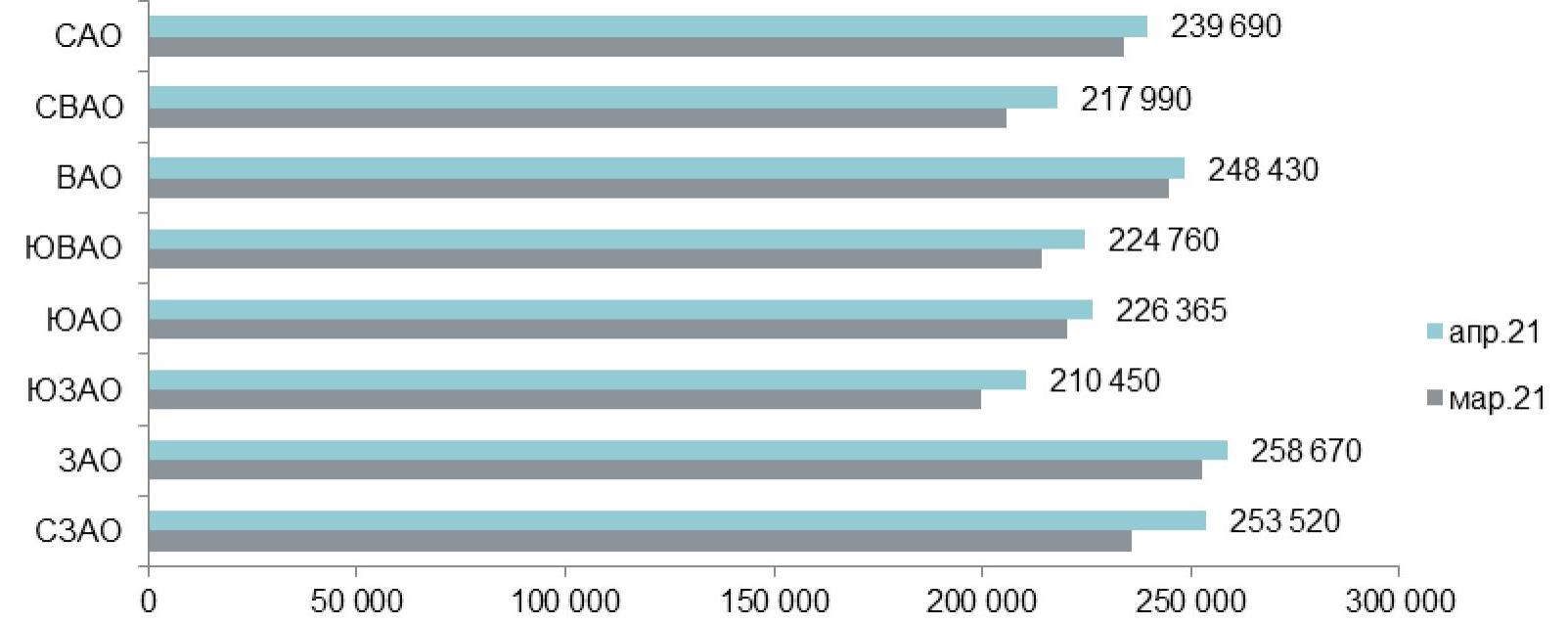

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам апреля составила 233 870 руб. за кв. м (+3,9% за прошедший месяц; +12,7% с начала года; +24,7% за 12 месяцев). Повышение цен отмечено во всех округах Москвы в диапазоне 1,4–7,6%. Наибольший прирост квадратного метра зафиксирован в СЗАО (+7,6%), где произошло плановое повышение цен в нескольких проектах.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в апреле 2021 г.

Источник: «Метриум»

Бюджет предложения продолжил плавный рост. Средний показатель на первичном рынке новостроек массового сегмента составил 12,28 млн руб. (+2,1% за прошедший месяц; +7,8% с начала года; +11,9% за 12 месяцев). Наибольшее повышение стоимости отмечено среди квартир-студий (+5,1%). В остальных типологиях бюджет предложения увеличился в пределах 0,3–3,4%:

– студии – 6,88 млн руб. (+5,1%);

– однокомнатные – 9,86 млн руб. (+3,4%);

– двухкомнатные – 14,18 млн руб. (+2,9%);

– трёхкомнатные – 18,90 млн руб. (+3,0%);

– многокомнатные – 25,68 млн руб. (+0,3%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||||||||

|

СТ |

15,5 |

26,0 |

40,0 |

185 000 |

264 065 |

481 800 |

4 056 000 |

6 878 920 |

11 145 000 |

|||||||

|

1К |

31,0 |

40,5 |

65,2 |

155 000 |

243 620 |

477 300 |

6 184 500 |

9 856 425 |

19 871 655 |

|||||||

|

2К |

45,0 |

62,2 |

103,5 |

145 423 |

227 940 |

376 600 |

8 982 250 |

14 181 865 |

27 317 650 |

|||||||

|

3К |

65,3 |

85,3 |

139,6 |

131 385 |

221 630 |

355 600 |

10 490 100 |

18 904 510 |

34 854 215 |

|||||||

|

4К+ |

84,3 |

111,0 |

128,2 |

160 000 |

231 360 |

350 000 |

16 265 700 |

25 679 850 |

41 133 250 |

|||||||

|

итого[2] |

15,5 |

52,5 |

250,0 |

131 385 |

233 870 |

481 800 |

4 056 000 |

12 283 290 |

62 500 000 |

|||||||

Источник: «Метриум»

Рейтинг самых доступных предложений в апреле 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,5 кв. м за 4,1 млн руб.;

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.;

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 5,1 млн руб.

Основные тенденции

«В отчетном периоде наблюдалось некоторое увеличение девелоперской активности в массовом сегменте жилья, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Рынок пополнился одним новым проектом и шестью корпусами в уже вышедших проектах. Для сравнения – в апреле 2020 года продажи стартовали лишь в одном новом корпусе. В апреле 2021 года количество экспонируемых лотов относительно прошлого месяца сократилось всего на 3,5%, тогда как в марте рынок уменьшился в объеме на 11,4%, а в феврале – на 9,5%.

На рынке новостроек массового сегмента в апреле средняя цена квадратного метра выросла до 233 870 руб. (+3,9% за месяц), а средний бюджет предложения – до 12,28 млн руб. (+2,1% за месяц). Тенденция удорожания квартир в новостройках сохраняется, однако динамика роста стоимости квадратного метра опережает средний бюджет. Это объясняется уменьшением средней площади квартир массового сегмента: за апрель площадь сократилась на 1,7% (с 53,4 кв.м до 52,5 кв.м).

По итогам апреля 2021 года спрос сохранился на высоком уровне. Количество зарегистрированных ДДУ[3] в апреле 2021 года составило порядка 6,3 тыс. штук, что в 2,4 раза больше, чем в аналогичном месяце 2020 года, когда продажи резко упали из-за пандемии. Относительно марта 2021 года количество сделок выросло на 10%. Доля ипотечных сделок в «старой» Москве составила 65% от общего объема зарегистрированных ДДУ.

Пока на первичном рынке массового жилья «старой» Москвы сохраняются все основные тренды. В апреле спрос увеличился на 10% относительно прошлого месяца. В ответ на растущий покупательский интерес цены продолжают повышаться, а объем экспозиции – сокращаться. Главная сложность сейчас – это отсутствие понимания, как поведет себя покупатель после завершения льготной ипотеки, и какую стратегию выберут девелоперы.

У рынка сейчас много направлений для среднесрочного развития и расширения каналов сбыта. Крупные застройщики могут начать в массовом порядке предлагать собственные льготные ипотечные программы с банками-партнерами (у нескольких девелоперов уже есть такие инструменты); инициировать поиск крупных оптовых покупателей (частных или государственных), в том числе арендного жилья; запустить биржевые фонды недвижимости (Real Estate Investment Trust)».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

Итоги развития офисного рынка в Санкт-Петербурге в первом квартале 2020 года сравнительно позитивны. Но сейчас они представляют интерес, скорее, с точки зрения статистики, поскольку тренды, наметившиеся во второй половине марта, серьезно изменят сегмент. А насколько сильны будут перемены, по мнению экспертов, зависит от продолжительности пандемии коронавируса.

Из прошлой жизни

По данным аналитиков Knight Frank St Petersburg, в первом квартале на офисном рынке Петербурга было введено в эксплуатацию около 25 тыс. кв. м арендопригодных площадей, что почти в 4 раза больше, чем за аналогичный период прошлого года. Все введенные объекты предназначены для аренды. 16% площадей пришлось на класс А, остальное – класс В.

Большую часть первого квартала спрос находился на хорошем уровне и новые объемы предложения практически не отразились на заполняемости офисных площадей. По подсчетам специалистов Maris в ассоциации с CBRE, на конец квартала средний уровень вакансии почти не изменился относительно итогового значения 2019 года (-0,1 п.п.). На конец марта 2020 года свободно около 203,8 тыс. кв. м или 6,3% от общего объема предложения. В офисных центрах класса А вакантно 3% площадей (около 32,5 тыс. кв. м), в классе В – 8% (171,3 тыс. кв. м).

При этом, по оценке экспертов JLL, по итогам квартала средние арендные ставки в классе А увеличились до 1916 рублей за кв. м в месяц (+0,6% по сравнению с началом года), в классе В – до 1312 рублей (+0,2%), включая НДС и операционные расходы. Стабильный спрос на аренду офисов в 2019 году, растущая активность IT компаний и переезд в Петербург подразделений Газпрома, привели к тому, что многие собственники бизнес-центров в январе 2020 год повысили арендные ставки.

На фото: Динамика арендных ставок

Источник фото: JLL

Словом, примерно до середины марта картина была вполне спокойная и оптимистичная. Но затем на рынок пришла пандемия коронавируса.

Началось

Проблемы на офисном рынке стали заметны уже во второй половине марта, когда ограничительные меры, связанные с пандемией, только начали вводить. Однако новая реальность еще не успела серьезно отразиться на благополучной статистике первого квартала.

Уже в марте большинство компаний приостановили поиск нового офиса на неопределенный период времени. IT компании, как основные драйверы спроса в последние нескольких лет, наиболее безболезненно перешли на удаленный формат работы и не рассматривают в краткосрочной перспективе вариантов расширения или открытия нового офиса.

«Замедлилась и почти остановилась активность арендаторов по поиску новых офисов, в то же время увеличилось количество запросов к собственникам бизнес-центров о предоставлении арендных каникул, рассрочек платежей и снижении ставок», – говорит руководитель отдела по работе с владельцами офисных помещений JLL в Петербурге Регина Волошенко. «Деловая активность поставлена на паузу – компании пересматривают свои планы и бюджеты, а принятие решений об аренде новых офисов откладывают на неопределенное время», - соглашается заместитель директора департамента офисной недвижимости Colliers International Дмитрий Кузнецов.

Ввиду неопределенности рынка, связанной с неблагоприятной эпидемиологической обстановкой в мире, на рынке произошел временный шок спроса: переговоры по сделкам приостановлены, бизнес поставил на паузу планы развития, отмечают аналитики IPG.Estate.

«Сегодня мы работаем с запросами клиентов с просьбой о помощи в согласовании с собственниками новых условий по текущим договорам аренды. И собственники, за редким исключением, готовы обсуждать условия, понимая трудности, с которыми сейчас столкнулся бизнес», - констатирует руководитель отдела офисной недвижимости IPG.Estate Вероника Чаканова.

Время покажет

При этом эксперты, отмечая, что признаки рецессии в сегменте уже очевидны, не берутся точно прогнозировать насколько серьезными и долгосрочными будут последствия коронавируса для офисного сегмента. Многое будет зависеть от сроков прекращения самой пандемии.

Генеральный директор Maris в ассоциации с CBRE Борис Мошенский, считает, что текущие события окажут влияние на рынок недвижимости, но в каких объемах – либо арендные ставки снизятся, либо как-то будут пересмотрены условия действующих арендных договоров, – пока сказать крайне сложно. Более того, на различные сферы экономики пандемия повлияет по-разному. Поэтому сообщать какие-либо прогнозные цифры в части сокращения занимаемых площадей сегодня – крайне сложно.

Дмитрий Кузнецов ожидает, что объем спроса на офисы в этом году существенно снизится, но часть этого спроса реализуется в 2021-2022 годах. «Высвобождение части офисных площадей в 2020 году увеличит вакантность в сегменте, но важно понимать, что рынок подошел к текущему кризису в состоянии дефицитного предложения и рекордно низкого уровня вакантности, поэтому увеличение доли свободных офисов не станет критичным. Ставки аренды, которые постепенно повышались на протяжении двух последних лет, в 2020 году перестанут расти, а в объектах, которые столкнутся со значительным оттоком арендаторов, могут быть снижены», – отмечает он.

«В ближайший год мы сможем наблюдать оптимизацию офисных площадей, что отразится неизбежным освобождением помещений, как минимум из-за сокращения бизнеса. По нашим оценкам вакансия к середине года может увеличиться примерно на 30%. Возможно по большинству компаний останутся центры принятия решений в размере 30% от занимаемых сейчас площадей, а 70% уйдут на удалённый формат. На этом фоне ставки могут начать снижаться. При данном сценарии развития событий выгоднее всего себя будут чувствовать гибкие пространства (коворкинги), которые могут предложить бизнесу решение за оптимальный бюджет», - считает заместитель генерального директора Knight Frank St Petersburg Михаил Тюнин.

С последним тезисом не согласен Борис Мошенский. «Если говорить про коворкинги, гибкие офисные решения, возможность краткосрочной аренды – отчасти можно проводить параллели с предыдущими кризисами, когда компании были не готовы заключать договоры аренды на длительный срок и горизонт планирования ограничивался одним годом. Вероятно, часть компаний и сейчас будет действовать похожим образом. В целом же мне кажется, что после пандемии колоссального скачка спроса на коворкинги не произойдет», - полагает он.

Михаил Тюнин согласен, что пандемия принципиально не сможет изменить офисный рынок. «Компании, которые хотели, могли и были готовы работать удаленно, итак это делали до кризиса и пандемии. Те компании, где сам бизнес-процесс построен так, что человек должен находиться в офисе, скорее всего, вернутся в офисные пространства», - отмечает он.

Сильно скажется кризис и на офисном девелопменте. Всего, по данным Colliers International, на 2020 год к вводу в эксплуатацию было запланировано 145 тыс. кв. м, однако около 25% площадей не будет достроено в срок. По словам Дмитрия Кузнецова, запуск новых объектов, скорее всего, будет отложен, а бизнес-центры, чей уровень строительной готовности менее 40%, на время законсервированы. «При этом здания с высокой степенью готовности продолжат строить, однако сроки ввода могут быть перенесены. Финансирование новых проектов коммерческой недвижимости стало более затруднительным, что вместе с удорожанием строительства на фоне курсовой волатильности вынуждает девелоперов занимать выжидательные позиции», – говорит он.

О ходе редевелопмента промышленных территорий в Санкт-Петербурге, основных характерных для него трендах, а также перспективах в этой сфере «Строительному Еженедельнику» рассказал генеральный директор компании Peterland Юрий Зарецкий.

– Юрий Алексеевич, в последние годы процесс редевелопмента бывших промышленных территорий показывал очень высокую динамику. Что можно сказать о ситуации в этой сфере в ушедшем году?

– Общее магистральное направление развития редевелопмента в городе не изменилось. Процесс продолжает идти весьма высокими темпами. Все больше новых проектов запускается на территориях, высвобождаемых от производственной функции.

По итогам прошлого года, в процесс редевелопмента в Петербурге было вовлечено порядка 170 га городских земель. Это вполне сопоставимо с результатами 2018 года (187 га). Суммарно с нулевых годов в процесс преобразования вошло около 1600 га бывших промышленных территорий.

Как мы неоднократно указывали, всего в Петербурге в бывших промзонах, предназначенных к градостроительному преобразованию, расположено около 4,2 тыс. га, которые можно использовать под редевелопмент. К концу 2019 года в процесс преобразования промзон было вовлечено уже 1,13 тыс. га, то есть уже свыше четверти этих территорий. Если при этом учесть, что достаточно много промышленных земель имеют низкую инвестиционную привлекательность, и говорить о территориях, интересных для застройщиков, то редевелопментом охвачено уже порядка половины таких площадей. В любом случае можно утверждать, что потенциал для дальнейшего преобразования бывшей «промки» по-прежнему еще очень велик.

– Какие тренды преобладали в этой сфере в прошлом году?

– Получила дальнейшее развитие тенденция, которая четко оформилась в 2018 году, а именно: застройщики более активно вовлекали в процесс редевелопмента не части крупных городских промзон, а отдельные, сравнительно небольшие производственные площадки.

Напомню, всего в Петербурге расположено 59 крупных (50 га и более) промзон. Примерно половина из них (33, суммарной площадью 12,8 тыс. га) подлежит дальнейшему использованию и развитию в рамках действующей функции. Это промышленные площадки, расположенные преимущественно на окраинах города в его современных границах.

Другая половина (26 промзон) – это территории, согласно Генплану намеченные под градостроительное преобразование. Их общая площадь составляет около 6,1 тыс. га. Они, собственно, и составляют «серый пояс» – территории на периферии города в размерах начала ХХ века, а также вдоль набережных (поскольку река в то время была одной из наиболее используемых транспортных артерий). Эти промзоны занимают примерно 4% от всей современной площади Петербурга и около трети его исторической территории.

При этом редевелопмент можно вести на территории примерно в 4,2 тыс. га. На остальной площади частично будут сохранены существующие производственные, инженерно-транспортные и социальные объекты, частично запланировано развитие территории под улично-дорожную сеть и другие нужды.

К этим территориям промзон нужно добавить отдельные производственные площадки, разбросанные по всему городу, на которых также возможен редевелопмент. По нашим подсчетам, суммарно они занимают более 1,5 тыс. га. И именно они в последнее время стали наиболее активно вовлекаться в процесс преобразований. Так, в 2018 году в редевелопмент было включено 105 га в промзонах и 82 га – в отдельных площадках, а в 2019-м – 83 га и 87 га соответственно. Для сравнения: еще в 2017 году аналогичные показатели составляли 99 га и 28 га.

Основных причин у этого тренда, на мой взгляд, две. Во-первых, самые «лакомые», наиболее привлекательные для инвесторов участки в больших промзонах застройщиками уже в значительной мере выбраны. Во-вторых, локация отдельной производственной площадки может иметь высокий инвестиционный потенциал. К тому же часто ее проще перевести в другое функциональное использование.

Примечательно, что многие собственники промышленных территорий, видя интерес девелоперов, сами начинают процесс перевода своих земель под жилищную застройку, поскольку это сразу увеличивает стоимость актива. Более того, если речь идет об интересном участке, зонирование территории застройщиков уже мало интересует – технологию перевода под иную функцию крупные строительные компании уже отработали. Так что процесс поиска новых промышленных территорий с целью редевелопмента продолжается сегодня очень активно.

– Что можно сказать о крупных промзонах, где редевелопмент идет наиболее активно?

– Как я уже говорил, процесс идет крайне неравномерно. Промзоны в удачных локациях осваиваются быстро, другие – медленнее, а в некоторых, расположенных в неперспективных для застройки местах, – реализованы единичные проекты.

Петровский остров, например, практически полностью поделен на участки, пущенные под редевелопмент. Причем строится там жилье высоких ценовых сегментов. Это неудивительно – локация очень привлекательна: близко к центру, в окружении воды, с хорошими видовыми характеристиками. По-прежнему активно застраиваются Новоизмайловская промзона (вдоль Московского проспекта – там, кстати, довольно много проектов коммерческой недвижимости), Леонтьевский мыс, продолжается редевелопмент одной из самых крупных городских промзон (537 га) – Полюстровской. Сегодня очень бурно осваиваются промзоны Черной речки, Выборгской стороны. Много проектов реализуется на Октябрьской набережной.

Менее активно идет редевелопмент промзон Арсенальной, Балтийского завода. Ну а до таких мест, как Кировская промзона, территория вдоль Балтийской железной дороги, Стеклянный городок и другие, думаю, застройщики доберутся еще очень нескоро, в силу недостаточной инвестиционной привлекательности.

– В последние годы превалировал редевелопмент земель под жилищную застройку. Сохранилась ли эта тенденция?

– В общем и целом да, хотя доля коммерческой недвижимости чуть выросла. Так, в 2018 году из общего объема вовлеченных в процесс редевелопмента территорий (187 га) под жилищную застройку было пущено около 88% (165 га) и 12% – под коммерческую и общественно-деловую. В 2019 году доля земель, где началась реализация проектов офисной, торговой и общественно-деловой недвижимости, составила более четверти – 26% (44 из 170 га).

Тем не менее жилищная функция сохраняет доминирующее положение – и вряд ли эта ситуация в обозримом будущем переменится. Жилье сегодня – наиболее ликвидный и доходный сегмент рынка недвижимости.

Между тем первоначально, согласно материалам Генерального плана Петербурга 2015 года, использование преобразуемых территорий предполагалось в совсем другой пропорции. Так, из общего объема земель, направляемых под редевелопмент, для возведения жилья предполагалось использовать лишь 12,7%. Под деловую застройку намечалось пустить 28,4%, под промышленно-деловую – еще 32%, под рекреационные объекты – 3,2%. В результате последующих корректировок Генплана ситуация изменилась.

Мы неоднократно отмечали, что редевелопмент в Санкт-Петербурге идет стихийно, девелоперы вычленяют из промзон привлекательные участки, на которых и реализуют свои проекты. При этом остаются без внимания менее интересные земли. В результате бывшие промзоны нередко превращаются в «лоскутные одеяла», состоящие из слабо увязанных между собой проектов и непреобразованных территорий. Соответственно, не выстраивается и по-настоящему комфортная среда для проживания людей.

– Недавно стало известно, что городские власти тоже недовольны тем, что в ходе редевелопмента в Петербурге строится по большей части жилье. Было объявлено, что готовятся поправки в Генеральный план, которые должны затормозить работы в этой сфере. Также в промзонах планируется частично сохранять производственную функцию. Что Вы думаете об этой перспективе?

– В целом, по моему мнению, такие инициативы можно только приветствовать. Но все мы знаем, как часто практика радикально отличается от идей, которые закладываются в те или иные документы.

Уже много раз говорилось, что в сфере редевелопмента необходим стратегический, системный подход, отражающий интересы всего Петербурга и его горожан, а не только девелоперов. А для этого необходима реальная политическая воля городского руководства.

Что касается сохранения производственной функции – это тоже правильная идея, но опять-таки оторванная от реальности. Если бы мы наблюдали в Петербурге уверенный промышленный рост, – безусловно, нашлись бы производственники, инвесторы, которые захотели бы произвести реновацию промышленных территорий. Но сейчас в промышленности картина скорее обратная. Поэтому сохранение производственной функции маловероятно, а значит, процессы редевелопмента будут идти так же, как и раньше, – в рамках проектов, гарантирующих высокую доходность.