Половину новостроек бизнес-класса девелоперы Москвы продают на котловане

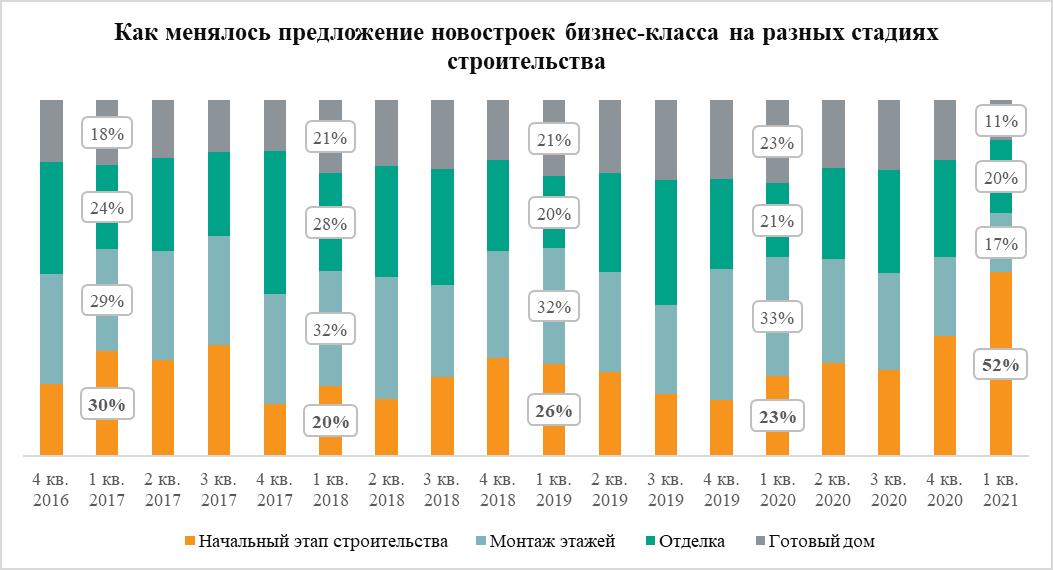

В I квартале 2021 года доля квартир в новостройках бизнес-класса на котловане достигла 52% – максимума за последние пять лет. За прошедший год этот показатель увеличился в два раза, тогда как предложение квартир в готовых новостройках этого сегмента сократилось до минимума – 11%.

Ключи от половины квартир в московских новостройках бизнес-класса потенциальным покупателям придется ждать долго – 52% вариантов такого жилья московские застройщики реализуют в корпусах, находящихся на начальной стадии строительства, отмечают эксперты «Метриум». Речь идет почти о 6,2 тыс. из 12 тыс. квартир, образующих рынок нового жилья бизнес-класса в «старой» Москве. За последний год предложение на начальном этапе увеличилось в 2,2 раза в абсолютном выражении. В I квартале 2020 года застройщики жилья бизнес-класса продавали только 2,8 тыс. квартир на котловане (23%).

Предложение новостроек на котловане стало больше за счет сокращения вариантов жилья в корпусах на более поздних стадиях строительства. Особенно меньше стало квартир в готовых домах. Доля такого жилья уменьшилась до 11% (1,3 тыс. квартир). Этот показатель также минимальный за последние пять лет, а год назад квартиры в корпусах с разрешением на ввод в эксплуатацию составляли 23% (2,9 тыс. квартир).

Заметно уменьшилось предложение квартир в корпусах на стадии возведения этажей – с 33% в I кв. 2020 года до 17% сейчас. В абсолютном выражении число таких вариантов жилья в продаже уменьшилось 4,2 тыс. до 2 тыс. квартир.

Практически неизменным осталось число квартир в домах, которые находятся на стадии отделки. Год назад их доля равнялась 21% (2,6 тыс. жилых помещений), а сейчас – 20% (2,5 тыс. квартир).

«Качественные требования потенциальных покупателей нового жилья в Москве растут, – говорит Лариса Швецова, генеральный директор компании ООО «Ривер Парк». – Фактически за последние 5 лет они эволюционировали от требований уровня комфорт-класса до бизнес-класса: хорошее расположение, экологичная среда, собственные благоустроенные территории типа набережных или скверов, уникальные социальные или инфраструктурные объекты в шаговой доступности. Именно поэтому девелоперы последние годы начали активно пересматривать и улучшать качество новых проектов, что в итоге и выразилось в резком росте предложения жилья бизнес-класса на раннем этапе строительства».

Предложение новостроек бизнес-класса увеличилось за счет выхода на рынок новых комплексов. Всего в январе-марте начались продажи в шести новостройках бизнес-класса и возобновились в одном комплексе. В аналогичный период 2020 года девелоперы начали реализацию только одного комплекса. С начала предложение по числу квартир увеличилось на 23,3%, а по продаваемой площади – на 18,3%.

«Примечательно, что рост предложения жилья бизнес-класса происходит на фоне сопоставимого уменьшения вариантов новостроек комфорт-класса, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Это может быть связано с процессом постепенного размывания качественных границ между двумя сегментами рынка. На фоне активного и масштабного развития «старой» Москвы на первичном рынке жилья все острее дискуссия о том, что является первоочередным при определении класса проекта – локация или продуктовые характеристики самого комплекса. Прошлогодний рост цен в бизнес-классе в совокупности с устойчивым платежеспособным спросом, мотивировали застройщиков некоторых комплексов комфорт-класса доработать свой продукт и позиционировать новинки как проекты бизнес-класса. Это более выгодно с точки зрения маркетинга и с позиции наиболее эффективного использования дорогостоящей московской земли, на которой возводится жилье. Именно поэтому предложение новостроек бизнес-класса растет, особенно за счет старта продаж новых комплексов».

Источник: «Метриум»

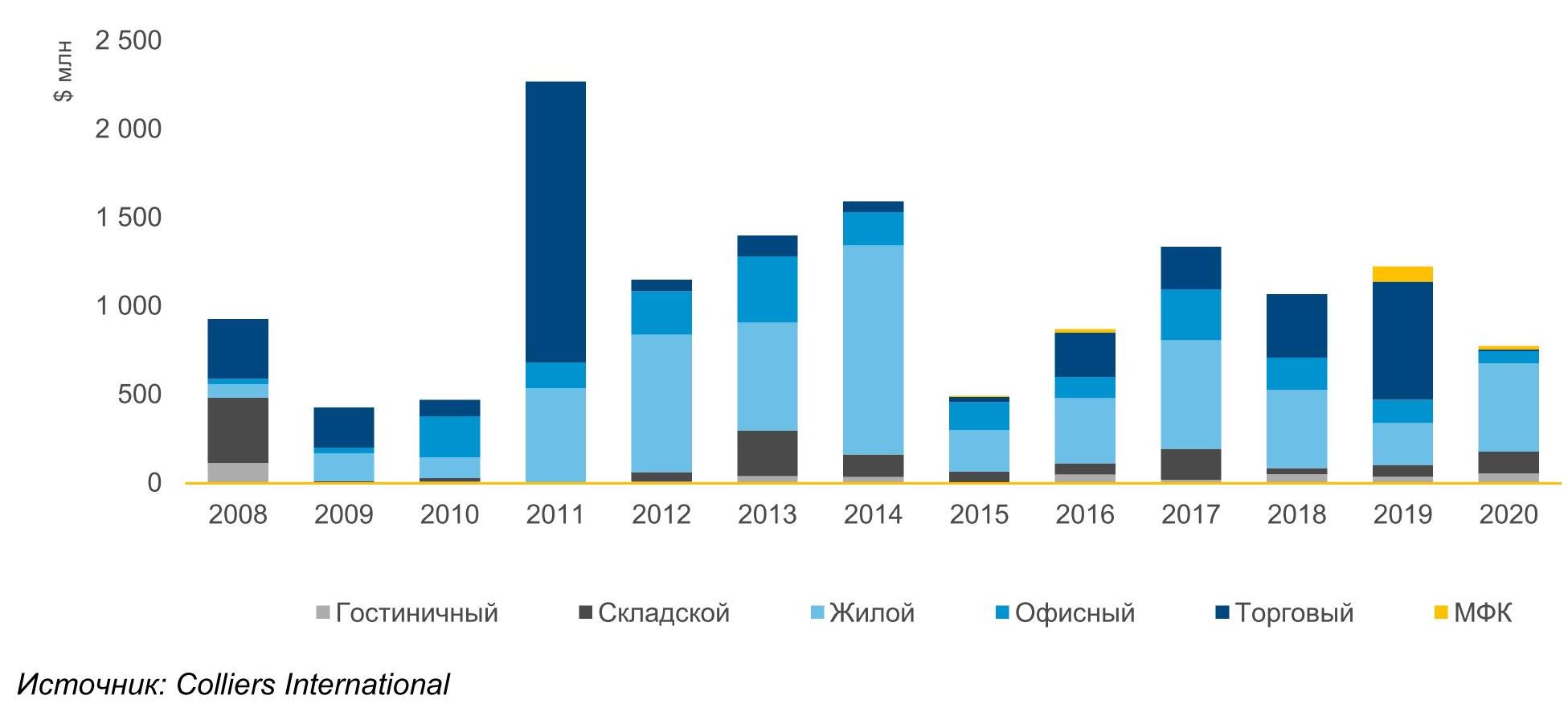

По итогам 2020 года общий объем инвестиций в недвижимость Санкт-Петербурга (включая приобретение земельных участков) составил $776 млн, что на 36% меньше показателя 2019 года, когда было инвестировано порядка $1 220 млн. Если в 2019 году превалирующая доля инвестиций пришлась на сделки с существующими активами (74%), то в 2020 году интерес инвесторов сместился к земельным площадкам (67%).

В 2020 году объем сделок по приобретению существующих объектов недвижимости снизился на 72% по сравнению с результатом 2019 года и составил $256 млн. Поскольку на петербургском рынке экспонируется мало качественных коммерческих объектов, основной объем инвестиций обычно формируют одна-две крупные сделки. Снижение объема инвестиций в этом сегменте связано с эффектом высокой базы предыдущих годов, когда были заключены сделки по продаже ТРЦ «Галерея» и ТК «Невский центр» в 2019 и 2018 годах соответственно. Отсутствие подобных сделок в 2020 году снизило долю сделок с торговыми площадями с 72% до 4%.

Несмотря на ограничения, связанные с пандемией коронавируса, некоторые сегменты оказались в наиболее выигрышном положении и сумели привлечь интерес инвесторов. Так, в 2020 году инвестиции в складскую недвижимость сформировали 46% от объема вложений в коммерческую недвижимость ($118 млн) – это в 2,1 раза больше показателя 2019 года. Основной спрос в этом сегменте пришелся на покупку складских зданий в инвестиционных целях (87%). Крупнейшими сделками стали покупка логопарка «Троицкий» (Professional Logistics Technologies) и грузового терминала Пулково («Колибри»).

В то же время, доля инвестиций в офисную недвижимость увеличилась с 12% в 2019 году до 23% в 2020. Общий объем сделок с участием офисных объектов снизился на 45% - до $59 млн. Несмотря на снижение в абсолютном выражении, сегмент сохраняет инвестиционный потенциал: с осени спрос на офисные здания заметно активизировался. Однако сейчас на офисном рынке наблюдается низкий объем ввода новых спекулятивных объектов и нехватка качественного предложения по привлекательным для инвесторов ценам, что ограничивает объем и число заключенных сделок.

В 2020 году инвесторов привлекали здания в центральных районах города для дальнейшего приспособления под гостиничные проекты. Доля сделок в гостиничном сегменте выросла с 4% (или $39 млн) в 2019 году до 19% (или $50 млн) в 2020 году.

Много знаковых сделок было заключено в центре Санкт-Петербурга по ценам выше рынка и с активным участием инвесторов. Например, владелец отеля «Введенский» купил здание бывших Центральных железнодорожных касс напротив Казанского собора за 1,15 млрд рублей, а банк «Открытие» продал свой офис на углу Малой Конюшенной улицы и Невского проспекта за 800 млн рублей.

В 2020 году на рынке также было зафиксировано несколько сделок с имуществом банкротов. Например, были проданы торговый комплекс «Ладожские ряды» и бизнес-центр «Лада», реализованные единым лотом, а также бизнес-центр «Монблан» и особняк Мясникова на улице Восстания.

Объем сделок с земельными участками по итогам 2020 года составил $521 млн. 96% сделок (или $500 млн) сформировали участки под жилой девелопмент – в денежном выражении это в два раза больше показателей 2019 года. Рекордный рост цен на первичную недвижимость позволил девелоперам высвободить финансовый ресурс для пополнения земельного банка. Если во второй половине 2018 года и в 2019 году девелоперы занимали выжидательную позицию в связи с переходом на эскроу-счета и проектное финансирование, в 2020 году застройщики искали новые площадки гораздо активнее.

Сегмент инвестиций в участки под коммерческий девелопмент показал отрицательную динамику. В 2020 году сумма инвестиций снизилась на 77% по сравнению с 2019 годом и составила $19 млн. Интересом пользовались площадки для реализации индустриальных и многофункциональных объектов.

«Хотя в 2020 году инвесторы ждали, когда на рынке появятся стрессовые активы с дисконтом, этого не произошло. Многие банки предложили собственникам программы реструктуризации, что позволило владельцам недвижимости сохранить бизнес и не продавать активы по низкой цене. Напротив, некоторые собственники выставляли активы по завышенной цене, что также замедлило процесс совершения сделок, – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – На фоне снижения ключевой ставки ЦБ и уменьшения доходности финансовых инструментов недвижимость остается наиболее привлекательным объектом для инвестиций. Мы ожидаем, что в 2021 году интерес инвесторов к недвижимости будет расти. Основной фокус внимания будет направлен на активы со стабильными и потенциально растущими арендными потоками».

Динамика общего объема инвестиций по сегментам, 2020 г.

Консалтинговая компания Bright Rich | CORFAC Int. подвела итоги 2020 года на офисном рынке Санкт-Петербурга.

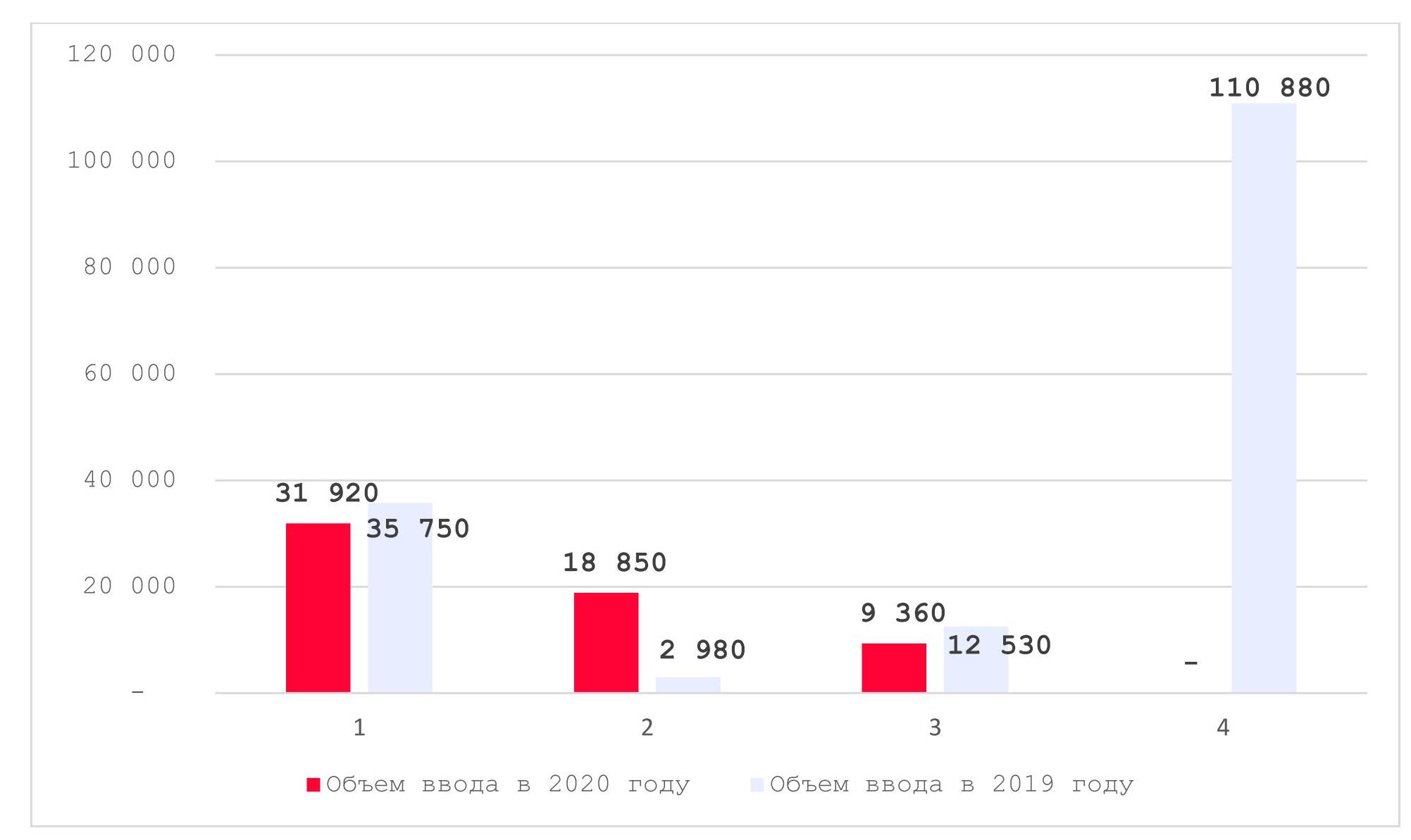

Объем ввода новых площадей в 2020 году составил 60 130 кв. м. По сравнению с годом ранее этот показатель уменьшился на 63% и оказался минимальным за последние пять лет. В эксплуатацию было введено всего пять объектов: БЦ «Премьер Лига, III очередь» (18 850 кв. м), БЦ «Обводный 28» (15 380 кв. м), Bronka Space (11 360 кв. м), «Дом 12» (9 360 кв. м) и коворкинг Avenue Page (5 180 кв. м). 66% (39 570 кв. м) введенных в 2020 г. площадей приходится на класс B+, класс А в структуре ввода занимает 9% (5 180 кв. м). В 2019 году на класс А пришлось 50% от общего объема ввода.

Основной объем ввода, 31 920 кв. м, пришелся на I квартал, в IV квартале не было введено ни одного офисного объекта. В Bright Rich | CORFAC Int. отмечают, что в 2019 г. наблюдалась иная ситуация: основной объем ввода, 68%, пришелся именно на IV квартал.

С точки зрения локации по объему ввода лидирует Московский район, на него приходится 18 850 кв. м, или 31% от общего объема ввода.

В 2021 г. аналитики Bright Rich | CORFAC Int. прогнозируют вывод на рынок порядка 480 000 кв. м новых площадей. Показатель станет рекордным за последние пять лет и связан с тем, что из-за пандемии ряд девелоперов перенес сроки ввода объектов в эксплуатацию.

Крупнейшие объекты, заявленные к вводу в эксплуатацию в 2021 г.:

|

Бизнес-центр |

Адрес |

Район |

Общая площадь |

Аредопригодная площадь |

Класс |

|

Морская Резиденция |

Шкиперский проток, |

Василеостровский |

75 000 |

50 000 |

А |

|

Элкус II очередь |

Благодатная ул. |

Московский |

29 360 |

23 560 |

А |

|

На Уральской (реконструкция) |

ул. Уральская, |

Василеостровский |

27 300 |

20 630 |

В+ |

|

ТЕСЛА |

В.О. 24-я линия, |

Василеостровский |

13 890 |

9 600 |

В+ |

|

Аквилон LINKS |

Московский пр., |

Адмиралтейский |

10 711 |

8 328 |

А |

|

ATLAS CITY I очередь |

Московский пр., |

Московский |

10 037 |

8 914 |

В+ |

|

Полюстрово 16 |

Свердловская наб, |

Калининский |

9 452 |

8 870 |

А |

|

Обручевых 1 |

Обручевых ул., |

Калининский |

8 300 |

7 500 |

В+ |

|

Дом Рогова |

Загородный пр., д. 3 |

Центральный |

7 953 |

6 478 |

А |

|

Garage |

Кокколевская ул. |

Пушкинский |

3 549 |

2 200 |

В+ |

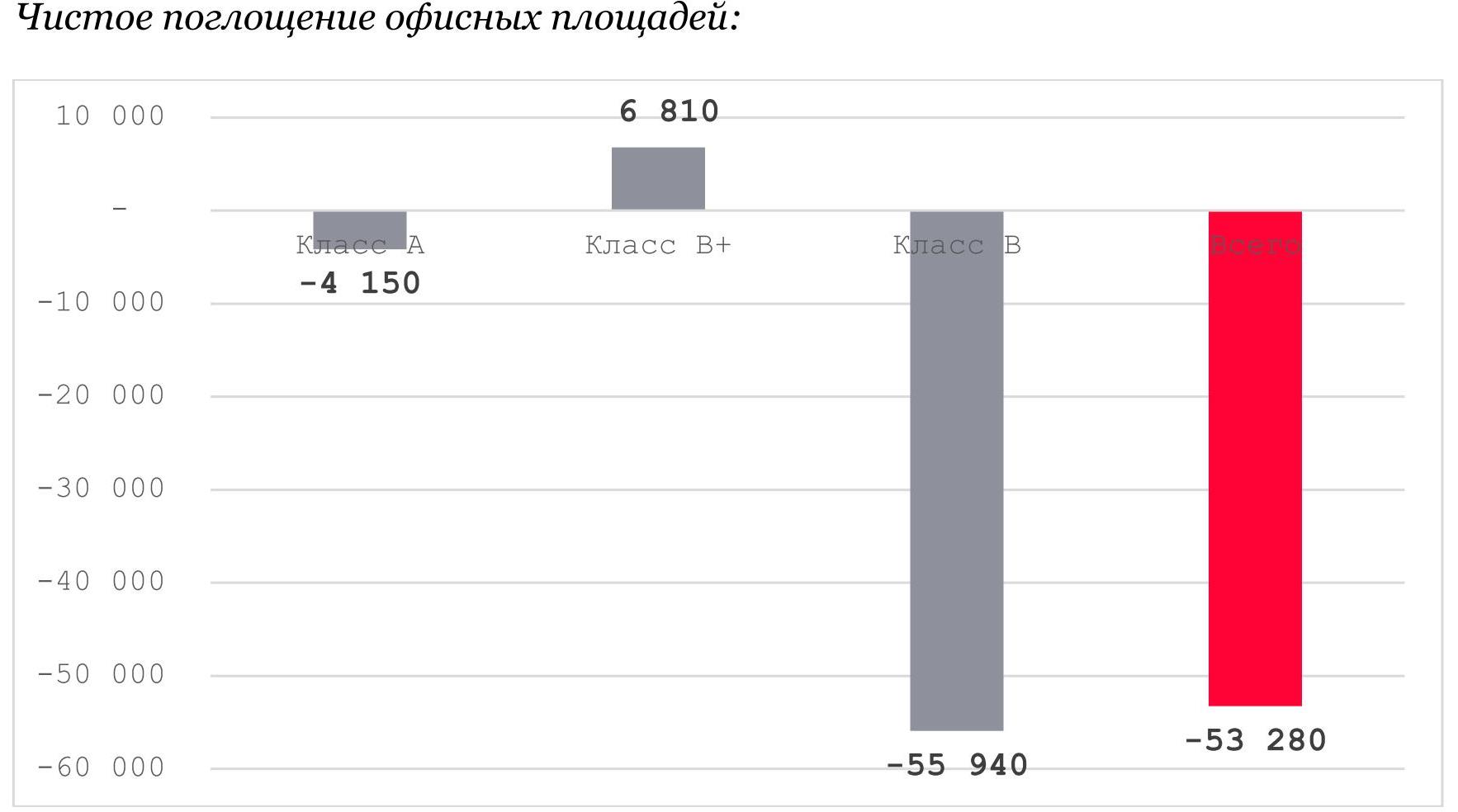

Объем вакантных площадей (класс А, B+ и B) по итогам года составил 6,3%, или 377 400 кв. м. По сравнению с 2019 г. он увеличился на 44%.

«Со второго полугодия 2020 г. чистое поглощение, т.е. разница между объемом занятых площадей на конец и начало года, демонстрирует отрицательную динамику и на конец года составляет -53 280 кв. м. Сильнее всего пострадал класс B. В бизнес-центрах этого класса зафиксировано наибольшее увеличение свободных офисов. Это прежде всего связано с тем, что малый бизнес, который, как правило, арендует площади в объектах B-класса, оптимизировал затраты и отказывался от части офисных помещений. На конец декабря в классе В остается незанято 161 620 кв. м, или 43% от общего объема вакансии», – отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

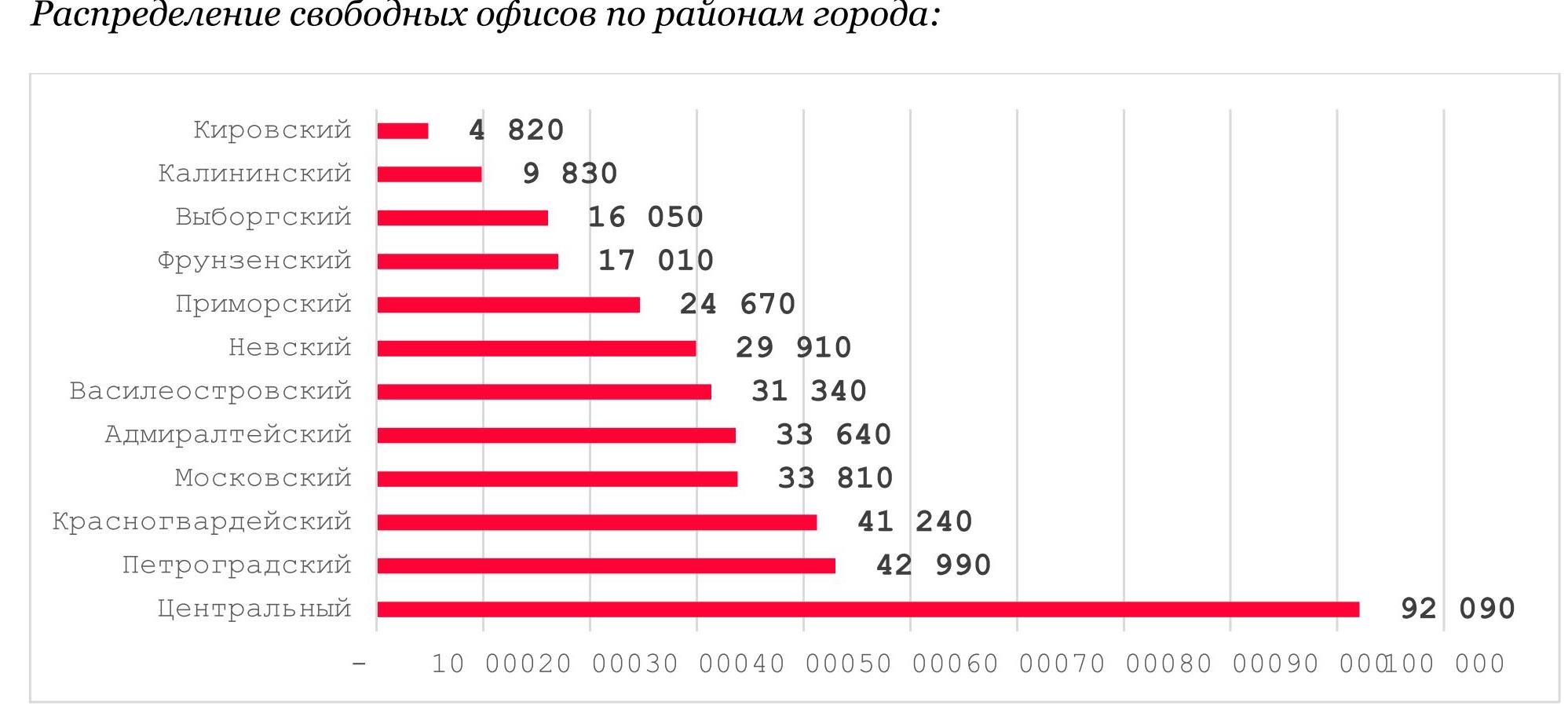

Большая часть незанятых офисов (класс А, B+, B) расположена в Центральном районе Петербурга – 24% от общего объема предложения.

Средневзвешенная арендная ставка на конец декабря 2020 года в классе А составляет

1930 руб./кв. м/мес. (с учетом НДС и коммунальных услуг), в классе В+ – 1310 руб./кв. м/мес., в классе В – 1100 руб. за «квадрат» (также с учетом НДС и КУ).