Итоги I квартала 2021 года рынка региональной торговой недвижимости

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги I кв. 2021 года на региональном рынке торговой недвижимости.

По данным отчёта, в I кв. 2021 года объем ввода новых торговых площадей составил 86 892 кв. м, открылись ТРЦ «Макси» в Кирове (GLA 45 000 кв. м), ТРЦ «Рандеву» в Нефтеюганске (GLA 29 750 кв. м) , ТРЦ «Солис» в Домодедово (GLA 11 942 кв. м).

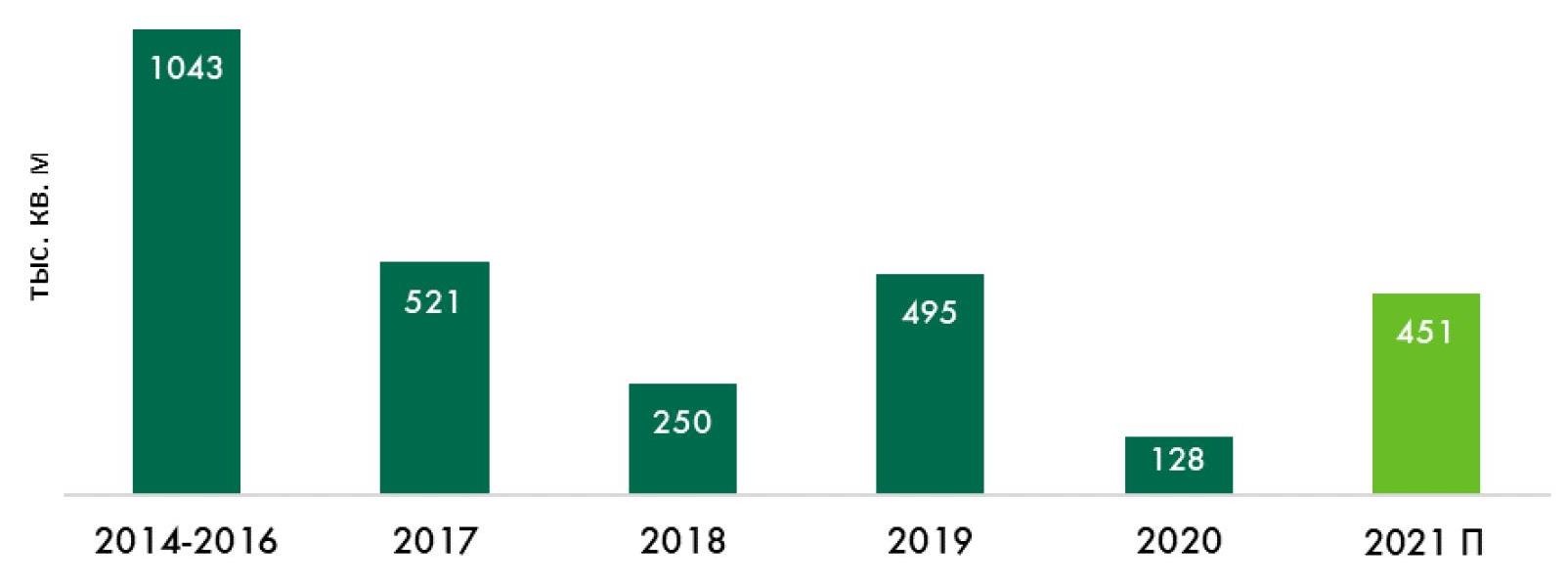

Ожидается открытие 364 394 кв. м. торговых площадей до конца 2021 года, что сопоставимо с уровнем 2017-2019 годов, но в 2 раза ниже, чем в 2014-2016 годах, когда объем нового ввода в среднем был на уровне около 1 млн кв. м в год.

Заявленные открытия в 2021 году на 70% представлены объектами с перенесенной датой открытия с 2020 года.

Объем ввода торговых площадей по годам, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

ТЦ в региональных городах, открытые в I кв. и заявленные к открытию до конца 2021 года.

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ, открытые в I кв. 2021 г. |

||||

|

Киров |

Макси |

Луганская ул., 53/2 |

45 000 |

I кв. |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. |

|

Домодедово |

Солис |

Каширское ш., 114 |

11 942 |

I кв. |

|

ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162Б |

83 000 |

II кв. |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т, 108 |

76 000 |

II кв. |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

II кв. |

|

Грозный |

Грозный Молл |

Хусейна Исаева пр-т |

56 000 |

III кв. |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

31 876 |

III кв. |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

12 968 |

II кв. |

|

Королев |

Мой Молл |

Подмосковная ул., 37 |

10 500 |

IV кв. |

|

Истра |

Estate Mall |

Новорижское ш., 28 км |

10 400 |

II кв. |

|

Кемерово |

Проспект |

Ленина пр-т, 33/1 |

8 400 |

II кв. |

|

Хабаровск |

Макси Молл , 2 фаза |

Ленинградская ул., 28И |

7 250 |

III кв. |

Источник: исследования CBRE, I кв. 2021 г.

Девелоперская активность по-прежнему сконцентрирована в крупных городах с численностью населения более 1 миллиона человек: Нижний Новгород, Пермь, Екатеринбург, где последние крупные торговые центры были открыты в 2015-2016 годах, ожидаемый объем ввода составит около 191 тыс. кв. м до конца 2021 года.

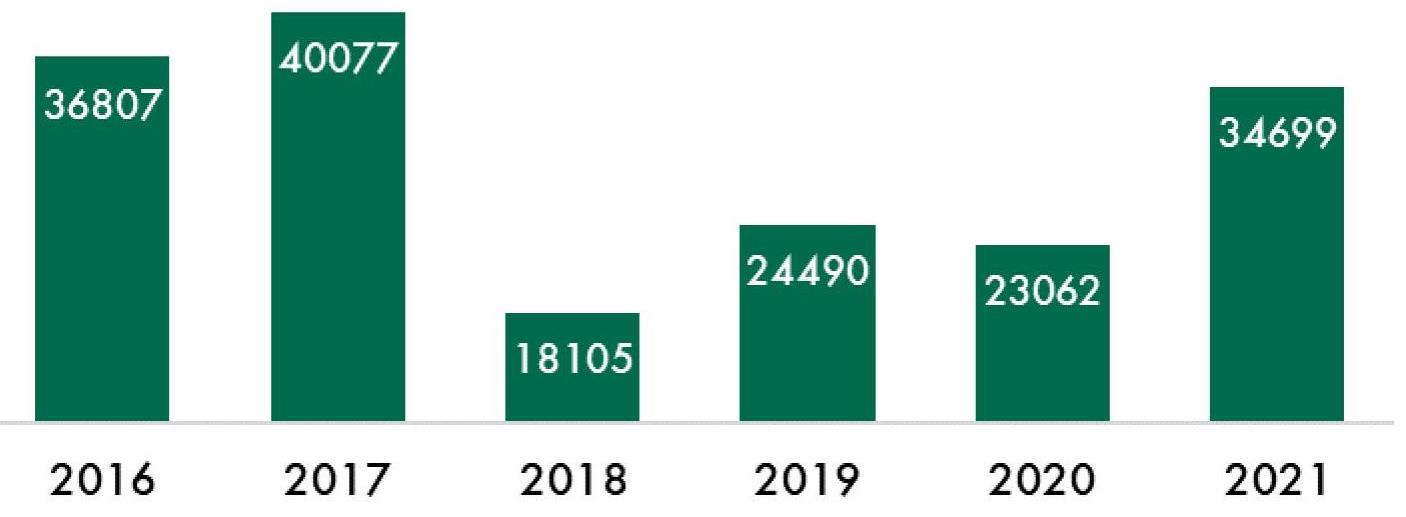

Средняя площадь торговых центров составит около 35 тыс. кв. м по итогам 2021 года, что также указывает на активность девелоперов в городах-миллионниках, где есть потребность в строительстве новых торговых центров.

Наблюдается и растущий интерес к городам с численностью населения 100-300 тыс. человек, где прогнозируемый объем ввода к концу 2021 года составляет 144 тыс. кв. м, что на 33% выше среднего показателя 2015-2016 годов.

Средняя площадь новых ТЦ*, кв. м

*За исключением Москвы и Санкт-Петербурга

Источник: исследования CBRE, I кв. 2021 г.

Объем ввода торговых площадей в региональных городах, заявленных к открытию до конца 2021 года, по численности населения, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

Надежда Цветкова, директор, руководитель направления аренды торговых помещений CBRE, комментирует:

«В отличие от прошлого кризисного года, когда до конца третьего квартала не было открыто ни одного нового объекта, начало 2021 стало очень активным.

Большинство крупных объектов, анонсированных на 2021 год, будут открыты в заявленные сроки, а это означает, что объем ввода будет сопоставим с показателем 2019 года».

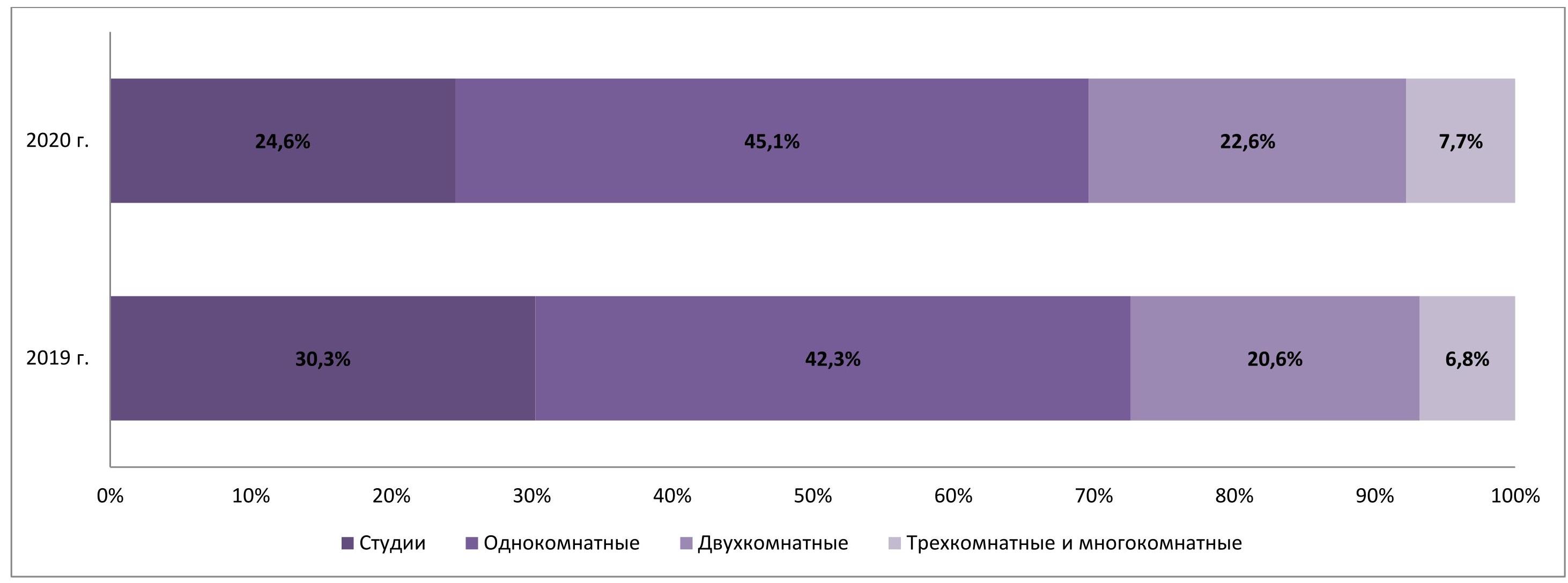

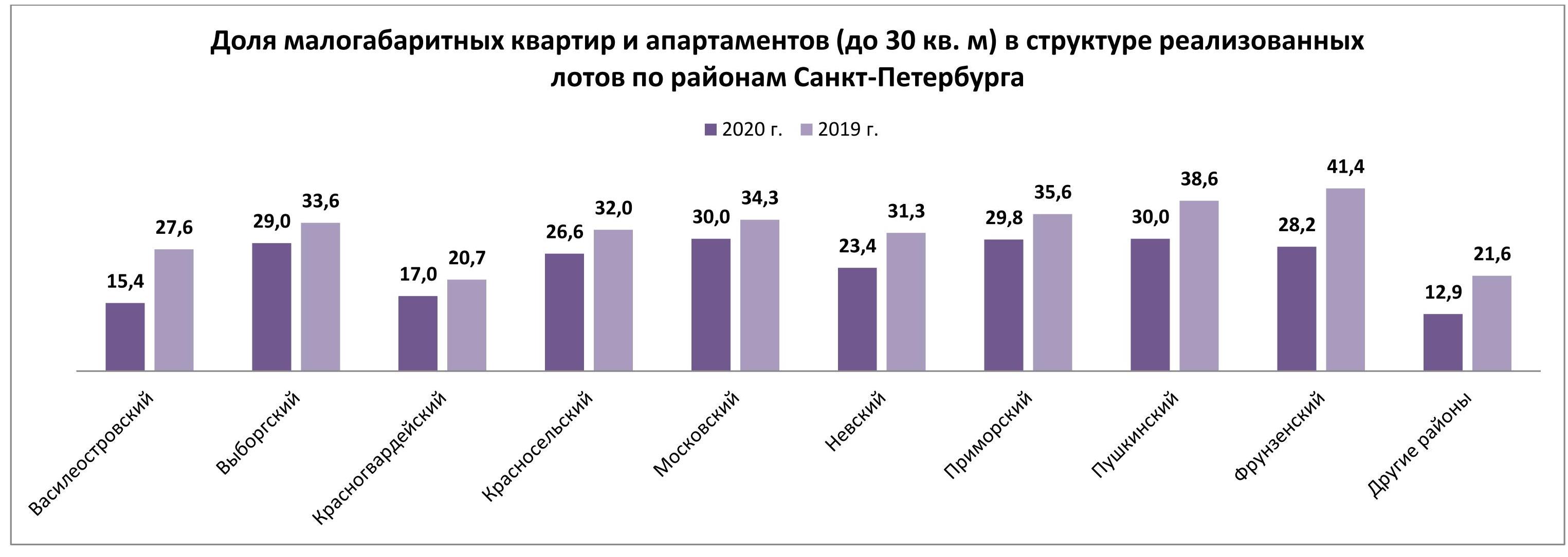

Несмотря на все меры поддержки, в 2020 г. петербургский рынок новостроек показал отрицательную динамику по продажам – индикатор реализованных лотов опустился на 13,4 тыс. единиц. Эксперты Urbanus.ru проанализировали природу этого спада. Было установлено, что 58,2% этой разницы приходится на студии и однокомнатные квартиры площадью до 30 кв. м. Таким образом, именно фракция малогабаритного жилья стала главной жертвой кризиса.

В прошлом году спрос на новое жилье в Санкт-Петербурге резко сузился – на 21,3% – и заметно переформатировался. Во всех планировочных категориях наблюдается ухудшение показателей, но студий это коснулось в наибольшей степени. Их доля уменьшилась почти на четверть – с 30,3 до 24,6 процентного пункта. Соответственно, это повлекло расширение представительства остальных категорий. Сектор однокомнатных квартир и апартаментов прибавил 2,8 процентного пункта, двухкомнатных – 1,0 процентный пункт. Удельный вес лотов с тремя комнатами и более достиг 7,7% (плюс 0,9 процентного пункта).

Распределение спроса по типам планировки

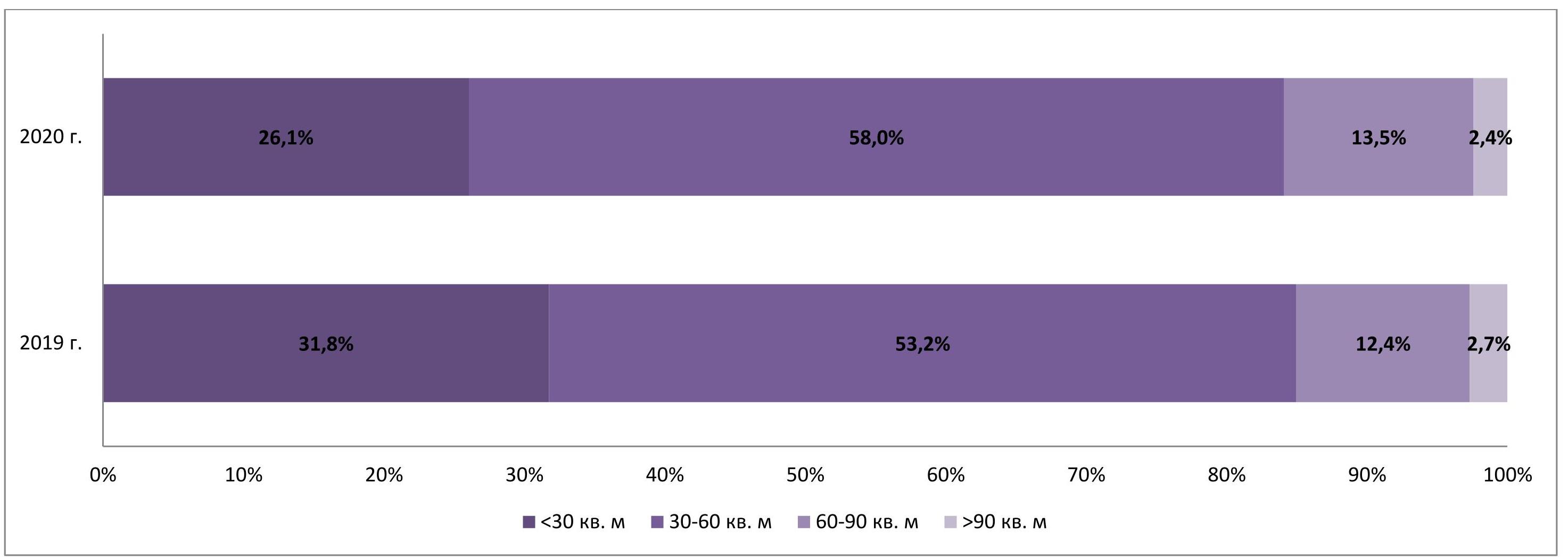

Анализ метражной структуры сделок дает схожую картину. В 2019 г. каждый третий юнит, покупаемый на петербургском рынке, имел площадь до 30 кв. м. За год удельный вес подобной недвижимости утратил 5,7 процентного пункта. Покупательский интерес по большей части сдвинулся в сторону фракции с габаритами 30-60 кв. м. По итогам 2020-го она занимает 58,0% в структуре спроса – на 4,8 процентного пункта больше, чем годом ранее. Немного – на 1,1 процентного пункта – подросла и доля более крупных объектов (от 60 до 90 кв. м). Представительство жилья с метражом 90+ осталось прежним.

Распределение спроса по метражным категориям

Приходится констатировать, что значение студий и небольших квартир, которые ранее всегда были востребованы в Санкт-Петербурге, в 2020-м резко уменьшилось. Этот тренд охватил все районы города. Например, новостройках Петроградского района было продано всего два объекта площадью меньше 30 кв. м. В Центральном районе количество ДДУ в рамках указанной выборки сократилось на 82,6%, в Адмиралтейском – на 81,7%. Среди остальных локаций удельный вес объектов площадью до 30 кв. м сильнее всего уменьшился в Василеостровском (минус 12,2 процентного пункта), Фрунзенском (минус 13,2 процентного пункта), Пушкинском (минус 8,6 процентного пункта), Невском (минус 7,9 процентного пункта) районах.

В целом по городу количество проданных квартир и апартаментов площадью до 30 кв. м уменьшилось на 7,8 тыс. единиц, или на 32,4% по сравнению с 2019 г. Другие категории также пережили спад, но в их случаях он был выражен слабее. Реализация крупногабаритных лотов сократилась на 25,4%, однокомнатных – на 11,3%, двухкомнатных – на 10,1%. Примечательно, что пул адресов, по которым продаются объекты малого формата, почти не изменился. В 2020 г. их было 136, годом ранее – 137. Почему такие потери понес один из базовых секторов для петербургской индустрии недвижимости? Что стоит за этим явлением? Отчасти оно объясняется вымыванием экспозиции – интенсивный спрос на студии и малометражные квартиры в предыдущие годы привел к временному истощению выборки. Однако в качестве основного фактора следует рассматривать уход с рынка значительной части покупателей с небольшими бюджетами (до 3 млн рублей). Покупательная способность этой аудитории была серьезно подорвана в кризис. Пока что она не может себе позволить ни приобретение жилья на собственные средства, ни обслуживание кредита (даже при условии льготного ипотечного режима. В силу этого обстоятельства застройщики Санкт-Петербурга по оценкам Urbanus.ru не досчитались 23-25 млрд рублей выручки.

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.

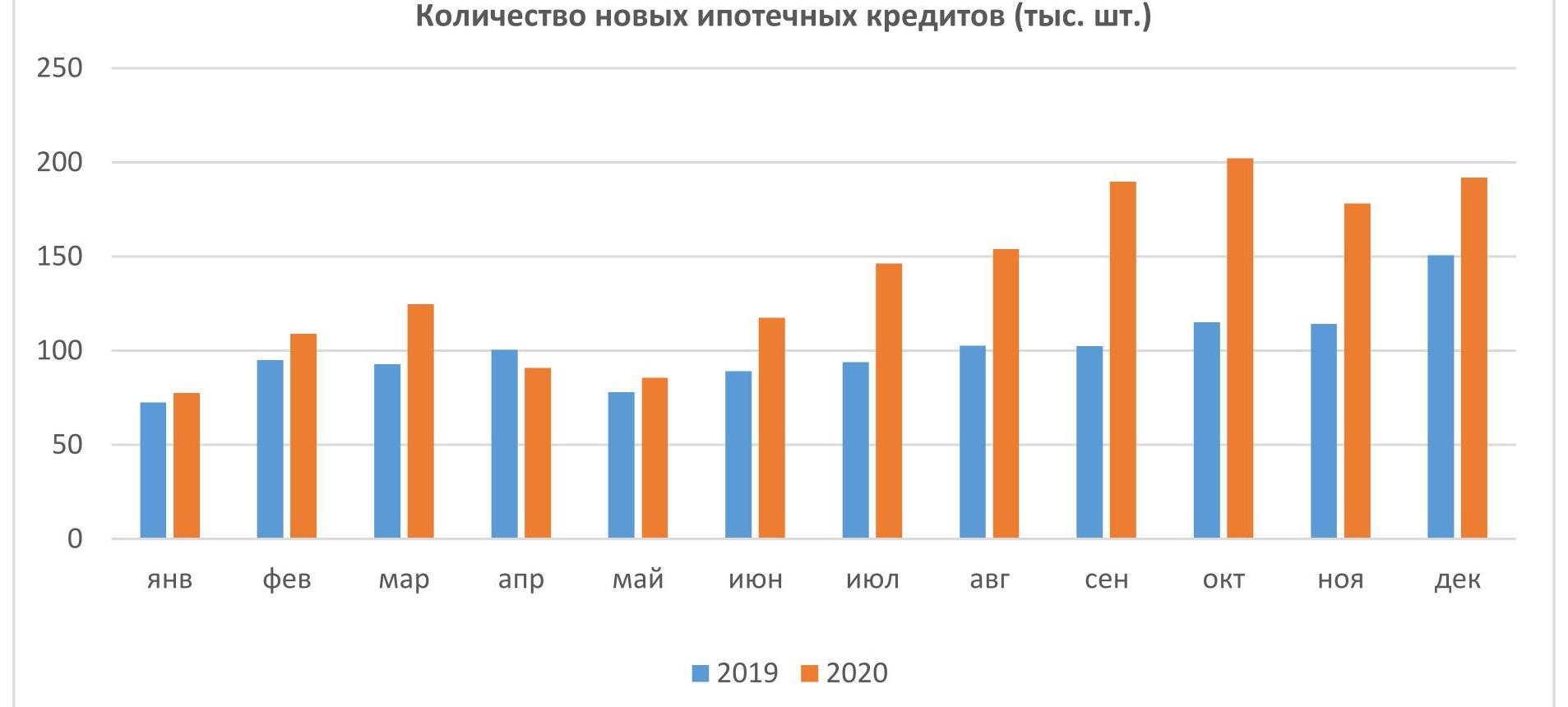

По данным Объединенного кредитного бюро (ОКБ), банки выдали в 2020 году 1,67 млн ипотечных кредитов, что на 38% больше, чем в предыдущем году. Это абсолютный рекорд по количеству выданных за год ипотечных кредитов. Так, в 2019 году ипотеку взяли 1,2 млн человек, в 2018 году – 1,4 млн, в 2017 году – 1,02 млн, в 2016 году – 0,76 млн заемщиков.

Рекорд по количеству выданных за месяц кредитов был установлен в октябре – тогда ипотеку взяли 202 тысячи заемщиков. В декабре банки выдали 192 тысячи кредитов – это тоже максимальные выдачи за всю историю банковской системы, которые уступают лишь октябрьским показателям. За весь четвертый квартал банки выдали 572 тыс. кредитов – на 51% больше, чем в аналогичный период 2019 года.

Среди 30 регионов с наибольшим количеством выданных за год ипотечных кредитов лучшая динамика была в Алтайском крае (34% по сравнению с 2019 г), Приморском крае (33%), Чувашии (31%), Татарстане (31%) и Югре (31%). Самые низкие темпы – в Башкортостане (24%), Кемеровской области (23%), Санкт-Петербурге (23%), Московской области (22%, в Москве темпы выше – 28%) и Иркутской области (22%).

Александрович Артур, генеральный директор ОКБ:

"Поддержку ипотеке в 2020 году главным образом оказывали рекордно низкие процентные ставки, которые стали возможны благодаря снижению Центробанком ключевой ставки. Значительное влияние оказала и программа льготной ипотеки, по которой можно было взять новостройку в кредит по ставке 6,5% и ниже. Кроме того, отчасти такое количество выдач можно объяснить тем, что прошлый год был кризисным, а некоторые россияне считают инвестиции в недвижимость способом спасти свои средства от обесценения".

Таблица 1. Выдачи ипотечных кредитов по годам (тыс. шт.)

|

период |

2016 |

2017 |

2018 |

2019 |

2020 |

к прошлому месяцу |

годовая динамика |

|

количество кредитов, тыс. шт. |

|||||||

|

январь |

34 |

39 |

75 |

73 |

78 |

-48% |

7% |

|

февраль |

77 |

54 |

98 |

95 |

109 |

40% |

15% |

|

март |

58 |

78 |

111 |

93 |

125 |

14% |

34% |

|

апрель |

65 |

75 |

118 |

100 |

91 |

-27% |

-9% |

|

май |

53 |

71 |

113 |

78 |

86 |

-6% |

10% |

|

июнь |

59 |

77 |

116 |

89 |

118 |

37% |

32% |

|

июль |

56 |

76 |

117 |

94 |

146 |

24% |

56% |

|

август |

65 |

87 |

123 |

103 |

154 |

5% |

50% |

|

сентябрь |

66 |

91 |

118 |

103 |

190 |

23% |

85% |

|

октябрь |

65 |

113 |

136 |

115 |

202 |

7% |

75% |

|

ноябрь |

70 |

117 |

136 |

114 |

178 |

-12% |

56% |

|

декабрь |

89 |

141 |

146 |

151 |

192 |

8% |

28% |

Таблица 2. Выдачи в 2020 г. по регионам (тыс. шт.)

|

№ |

регион |

2020 г |

2019 г |

динамика |

|

1 |

МОСКВА |

119,3 |

85,8 |

28% |

|

2 |

МОСКОВСКАЯ ОБЛАСТЬ |

95,6 |

74,3 |

22% |

|

3 |

САНКТ-ПЕТЕРБУРГ |

77,0 |

59,6 |

23% |

|

4 |

БАШКОРТОСТАН |

60,8 |

46,1 |

24% |

|

5 |

СВЕРДЛОВСКАЯ ОБЛАСТЬ |

60,4 |

43,7 |

28% |

|

6 |

ТАТАРСТАН |

59,7 |

41,0 |

31% |

|

7 |

КРАСНОДАРСКИЙ КРАЙ |

49,8 |

37,0 |

26% |

|

8 |

НОВОСИБИРСКАЯ ОБЛАСТЬ |

44,6 |

32,9 |

26% |

|

9 |

ЧЕЛЯБИНСКАЯ ОБЛАСТЬ |

43,1 |

31,1 |

28% |

|

10 |

КРАСНОЯРСКИЙ КРАЙ |

41,3 |

29,0 |

30% |

|

11 |

ПЕРМСКИЙ КРАЙ |

39,2 |

28,0 |

29% |

|

12 |

САМАРСКАЯ ОБЛАСТЬ |

38,9 |

29,4 |

24% |

|

13 |

НИЖЕГОРОДСКАЯ ОБЛАСТЬ |

35,2 |

25,7 |

27% |

|

14 |

РОСТОВСКАЯ ОБЛАСТЬ |

34,8 |

25,8 |

26% |

|

15 |

ЮГРА |

34,3 |

23,8 |

31% |

|

16 |

КЕМЕРОВСКАЯ ОБЛАСТЬ |

30,2 |

23,3 |

23% |

|

17 |

АЛТАЙСКИЙ КРАЙ |

29,5 |

19,5 |

34% |

|

18 |

ВОРОНЕЖСКАЯ ОБЛАСТЬ |

27,5 |

20,0 |

27% |

|

19 |

ОРЕНБУРГСКАЯ ОБЛАСТЬ |

26,9 |

19,4 |

28% |

|

20 |

САРАТОВСКАЯ ОБЛАСТЬ |

25,7 |

18,2 |

29% |

|

21 |

ОМСКАЯ ОБЛАСТЬ |

25,6 |

18,7 |

27% |

|

22 |

ТЮМЕНСКАЯ ОБЛАСТЬ |

24,7 |

17,6 |

29% |

|

23 |

ИРКУТСКАЯ ОБЛАСТЬ |

24,7 |

19,2 |

22% |

|

24 |

УДМУРТСКАЯ РЕСПУБЛИКА |

24,4 |

17,3 |

29% |

|

25 |

ВОЛГОГРАДСКАЯ ОБЛАСТЬ |

22,8 |

16,7 |

27% |

|

26 |

ЛЕНИНГРАДСКАЯ ОБЛАСТЬ |

22,4 |

16,6 |

26% |

|

27 |

СТАВРОПОЛЬСКИЙ КРАЙ |

21,6 |

16,3 |

24% |

|

28 |

ЧУВАШИЯ РЕСПУБЛИКА |

20,3 |

14,0 |

31% |

|

29 |

ПРИМОРСКИЙ КРАЙ |

19,5 |

13,1 |

33% |

|

30 |

КИРОВСКАЯ ОБЛАСТЬ |

19,2 |

13,4 |

30% |

* Данные являются предварительными. Финальные показатели будут опубликованы в ежеквартальном отчете. Обращаем внимание, что информация для СМИ также оперативно публикуются в нашем telegram-канале и на сайте bki-okb.ru.