Итоги l квартала 2021 года на рынке коммерческой недвижимости класса С в Москве

Эксперты «ПРОФИС Недвижимость», одной из крупнейших в России федеральных управляющих компаний в сфере коммерческой недвижимости, проанализировали ситуацию на рынке офисной и складской недвижимости класса С в Москве за первый квартал 2020 и выделили основные тренды.

В первом квартале 2021 года на рынке офисной недвижимости класса С произошла очередная существенная волна ротации арендаторов, которая заметно увеличила долю вакантных площадей в особняках и административных зданиях в центре и способствовала росту ставок на помещения за пределами Садового кольца. Более активное восстановление демонстрирует складской сегмент. Объекты класса С хоть зачастую и не подходят по формату под запросы e-com ритейла, который сегодня является основным драйвером спроса на объекты городской логистики, но их активно арендуют различные курьерские службы, а также пищевые производства с собственной доставкой, которые также получили мощный импульс к развитию в прошлом году.

«Интерес к аренде коммерческой недвижимости возрастает, но количество заключаемых сделок пока на 10-15% ниже показателей аналогичного доковидного периода прошлого года (Q1 2020), - комментирует Ирина Морозова, директор по маркетингу «ПРОФИС Недвижимость». – В сегменте офисов большинство сделок в первом квартале 2021 года были ротационными, компании чаще переезжали из центра в объекты с более низкими ставками, в пределах ТТК. А также в более компактные помещения ввиду оптимизации штата, который постоянно присутствует в офисе. Но существенного сокращения занимаемых площадей мы не фиксируем, особенно среди крупных компаний. Эффективность удаленной работы зачастую ниже, чем при живом взаимодействии в офисе, поэтому многие компании стремятся сохранить присутствие сотрудников в офисе в том или ином виде (сменные графики 3/2, либо обязательные еженедельные планерки в офисе и т.п)».

Арендные ставки

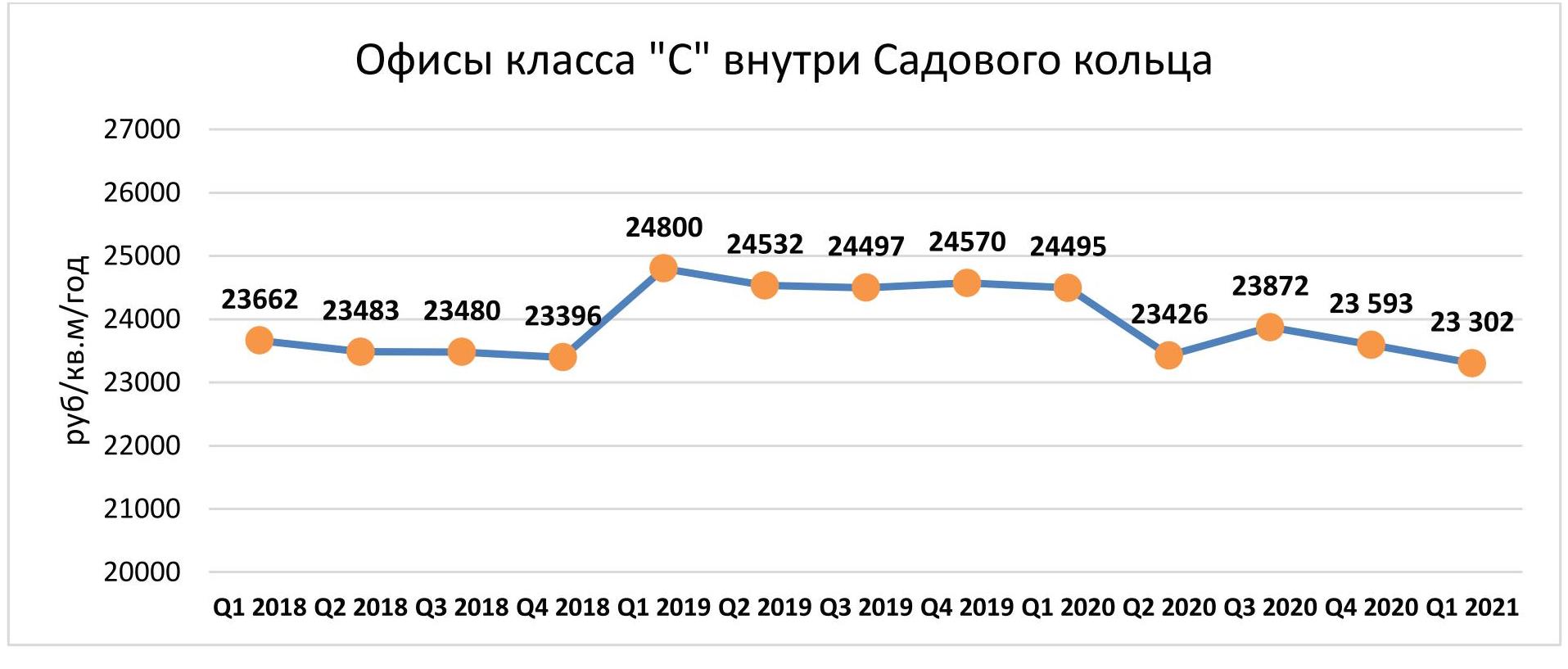

Во первом квартале 2021 года среднерыночная арендная ставка на офисы класса С, расположенные внутри Садового кольца продолжила плавно снижаться и составила по итогам отчетного периода 23 302 рубля (-1,2% по сравнению с Q4 2020) за кв. м в год, включая НДС и эксплуатационные расходы. Подобная динамика связана с увеличением вакансии в офисах, расположенных в данной локации. Для того, чтобы привлечь новых арендаторов собственники объектов выставляли освободившиеся помещения в экспозицию по текущим ставкам, без повышения, а в некоторых случаях даже готовы были предоставлять небольшие дисконты. В итоге в масштабах рынка это привело к незначительному снижению средних показателей. Офисы, расположенные внутри Садового кольца, стали единственным сегментом в С классе, который по итогам квартала показал отрицательную динамику цен.

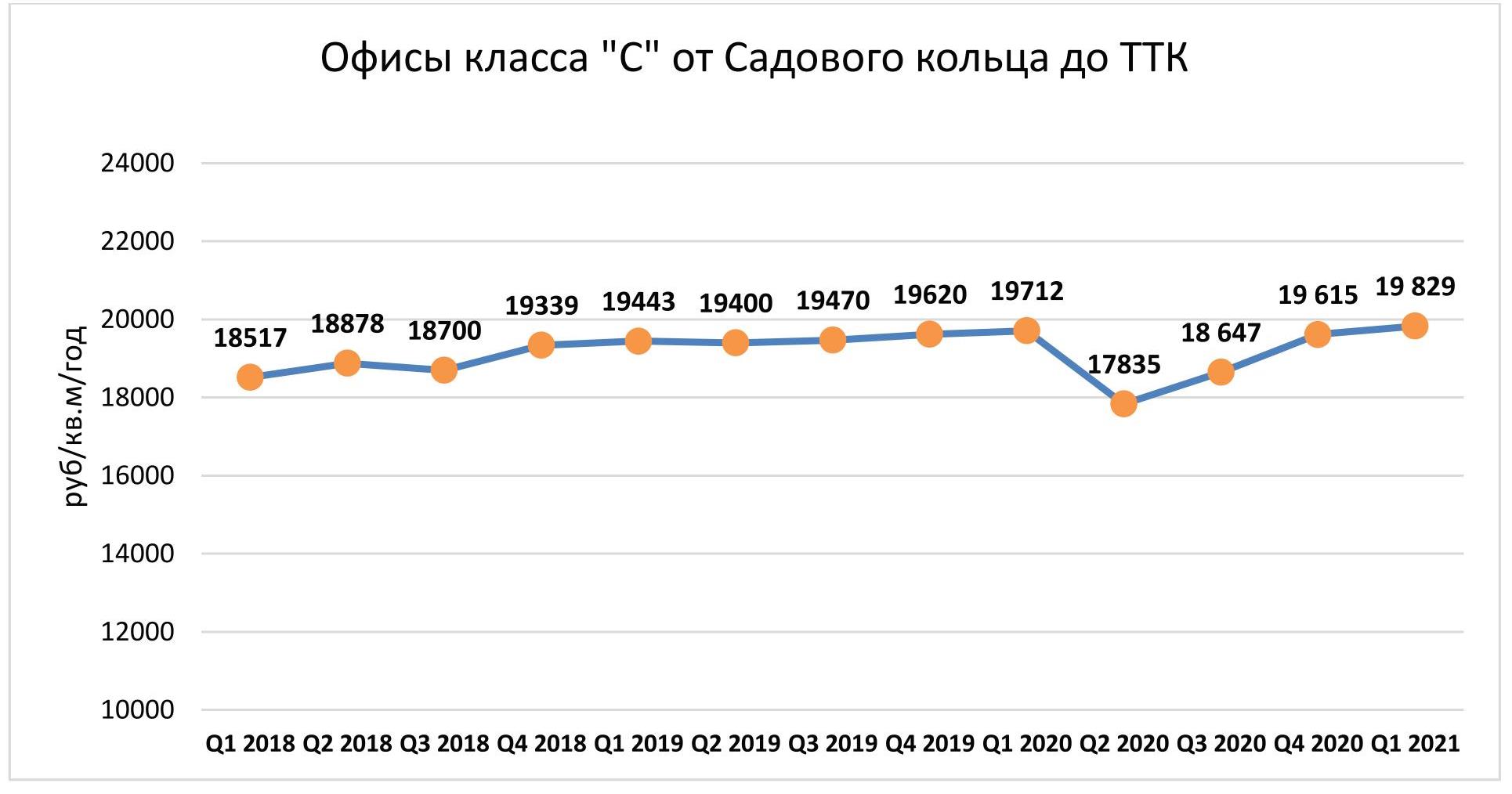

Стоимость аренды офисов класса С расположенных от Садового кольца до ТТК ввиду активного спроса не только восстановилась, но и превысила доковидные показатели. По итогам первого квартала 2021 года среднерыночная ставка увеличилась на 1% по сравнению с 4Q2020 и составила 19 829 рублей за кв. м в год, включая НДС и эксплуатационные расходы. Таким образом, по итогам отчетного квартала ставки превысили трехлетний максимум.

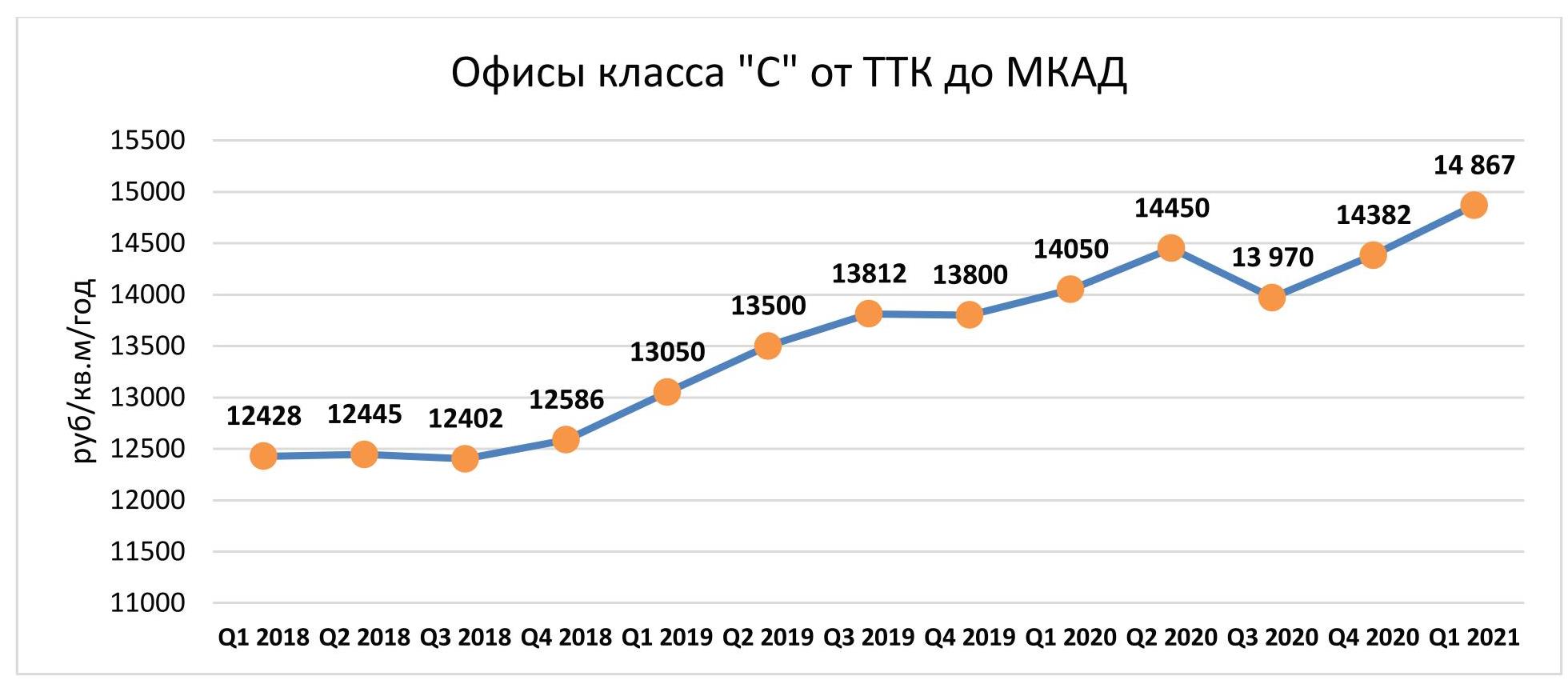

Стоимость аренды самых доступных по цене офисов С класса в Москве в первом квартале 2021 года также достигла наибольших значений за последние 3 года. Среднерыночная арендная ставка по итогам рассматриваемого периода выросла до 14 867 рублей за кв. м в год, включая НДС и эксплуатационные расходы (+3,3% по сравнению с 4Q2020). Текущая динамика цен на офисы в данной локации обусловлена не только стабильным спросом, но и продолжающимся сокращением объема предложения – выводом бывших производственно-складских комплексов из экспозиции под девелопмент (строительство жилья и апартаментов).

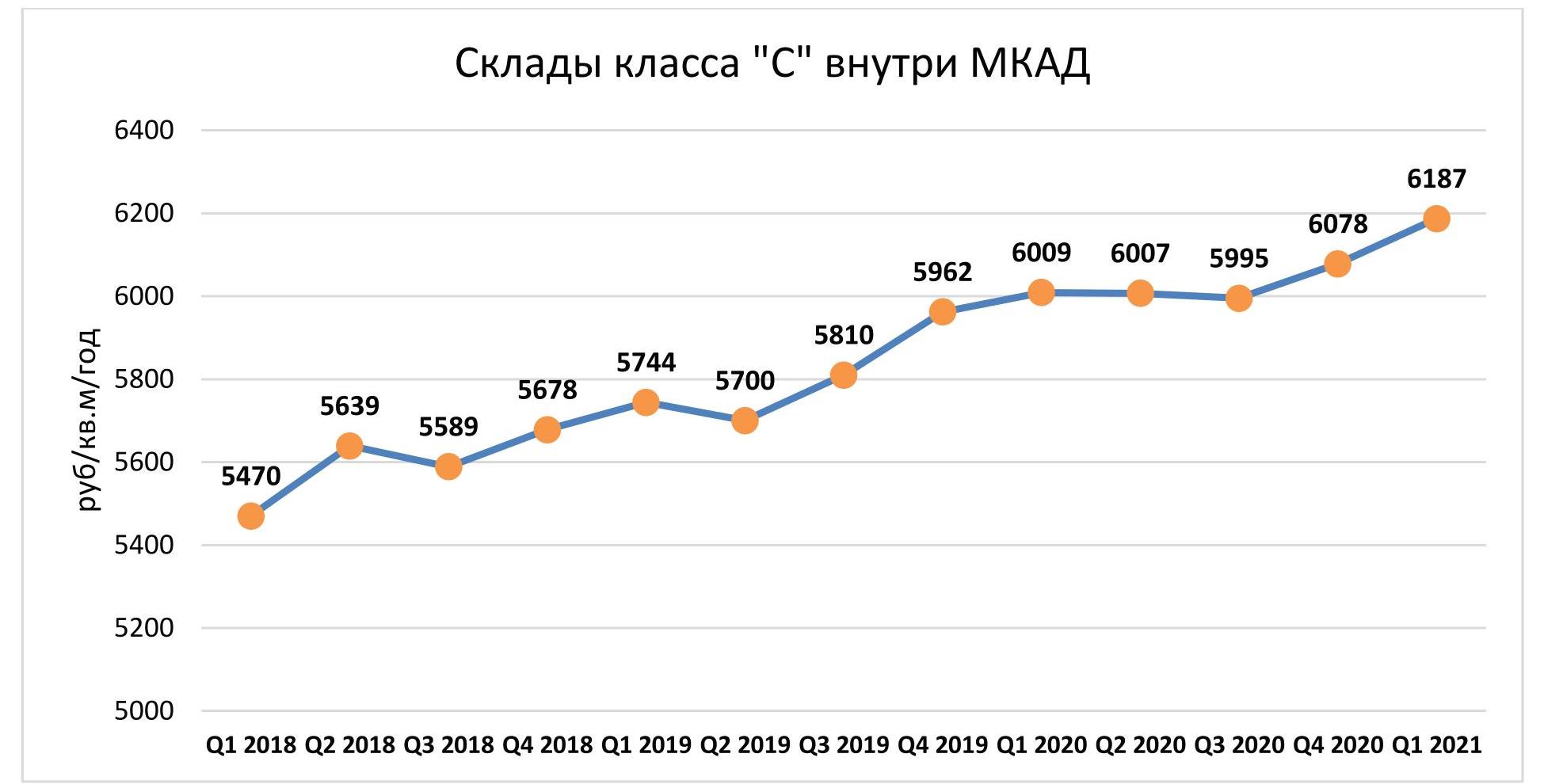

Среднерыночная ставка аренды складов класса С, расположенных в границах МКАД, по итогам первого квартала 2021 года выросла на 1,7% до 6 187 рублей за кв. м в год, включая НДС и эксплуатационные расходы. Данный сегмент продолжает восстанавливается активнее, чем офисы, ввиду растущего спроса на данный формат в целом, а также и в связи с дефицитом складов внутри МКАД в принципе.

Вакансия

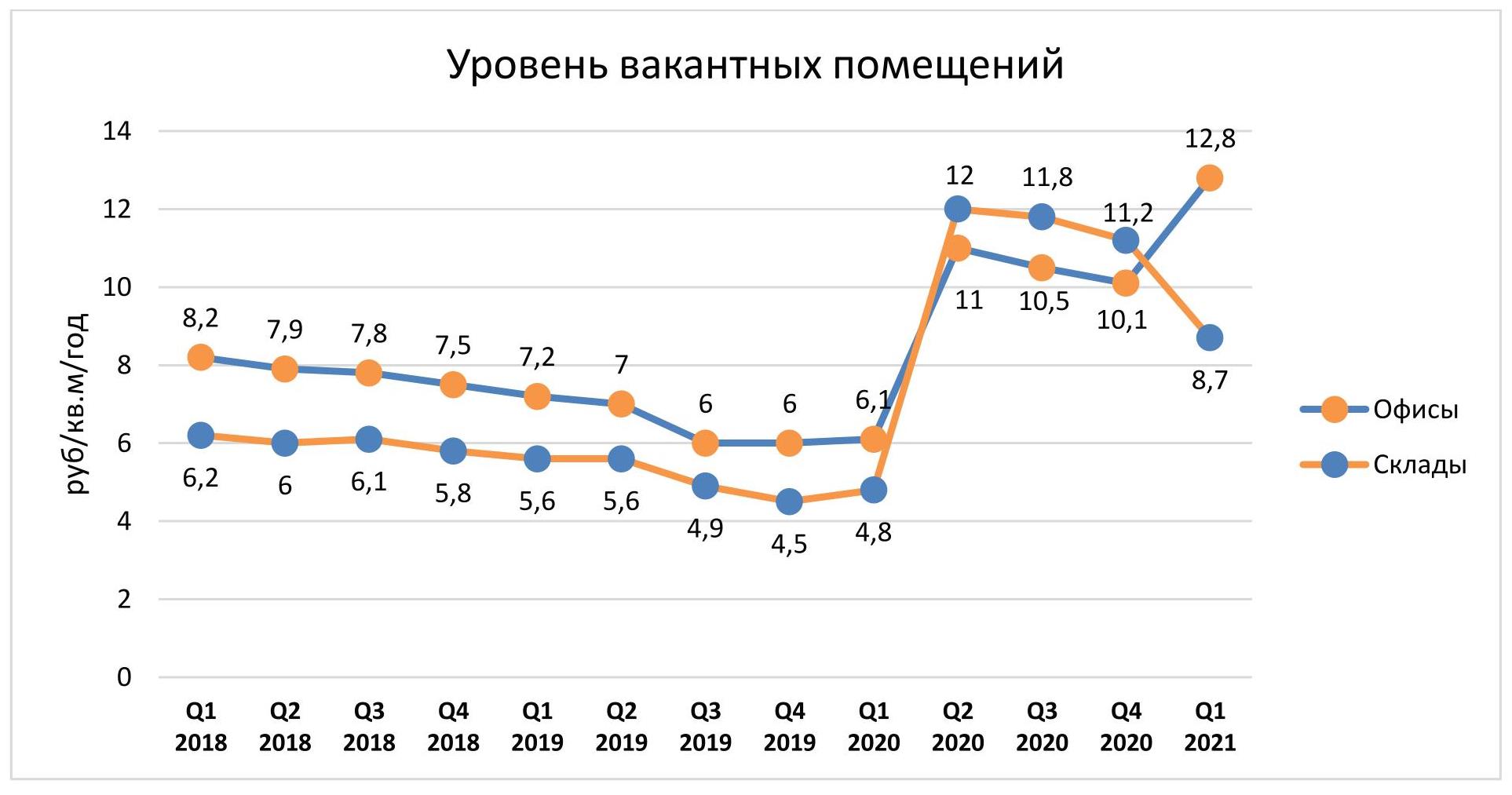

Динамика доли вакантных площадей в коммерческой недвижимости С класса в Москве в первом квартале 2021 года была разнонаправленной. По итогам отчетного периода в сегменте офисов она выросла до 12,8% (+2,7% по сравнению с 4Q 2020). Во многом это произошло за счет освобождения большого объема площадей в более дорогих офисах в центральных локациях (внутри Садового кольца). Большинство собственников не были готовы пролонгировать скидки для текущих арендаторов, которые они предоставляли в прошлом году сначала в условиях локдауна, а после в так называемый восстановительный период. В связи с этим те компании, которые не имели возможности арендовать офисы по доковидным ставкам или просто стремились оптимизировать свои расходы – вынуждены были съехать. Зачастую альтернативой становились более доступные офисы за пределами Садового кольца.

В сегменте складской недвижимости класса С, расположенной в пределах МКАД доля пустующих помещений, напротив, значительно сократилась. По итогам первого квартала вакантными осталось 8,7% площадей (-2,5% к Q4 2020).

Прогнозы

В ближайшие полгода рынок коммерческой недвижимости, вероятно, будет развиваться под влиянием еще не до конца реализованных негативных последствий пандемии. Не исключено, что в дальнейшем произойдет еще одна «финальная» волна ротации арендаторов по итогам которой, станет понятна картина изменившегося спроса на офисную, складскую и торговую недвижимость.

В 2020 году в Санкт-Петербурге было открыто три торговых центра совокупной арендной площадью 127 тыс. кв. м. Это рекордное значение за последние семь лет. Так, в 2020 году были открыты мебельный центр «Кубатура» (GLA 110 тыс. кв. м), 3-я очередь Outlet Village Пулково (GLA 5 тыс. кв. м) и районный культурно-досуговый центр Green Park (GLA 12 тыс. кв. м).

За счет роста объема предложения обеспеченность жителей Санкт-Петербурга торговыми площадями увеличилась и достигла 596 кв. м на 1000 жителей в 2020 году, тогда как в 2019 году она составляла 574 кв. м.

2020 год несомнено стал вызовом для сегмента торговой недвижимости. Помимо общего снижения покупательской активности из-за экономической нестабильности и пандемии, значимую роль в работе торговых центров сыграли ограничения, вводимые администрацией Санкт-Петербурга: существенная часть арендаторов ТЦ были закрыты с 28 марта по 27 июля. Самыми уязвимыми профилями арендаторов стали сегменты общественного питания и кинотеатры. Например, кафе и ресторанам было разрешено возобновить работу только в сентябре, а в конце ноября деятельность арендаторов этого профиля снова была под запретом. В результате действия ограничительных мер, во втором квартале трафик торговых центров упал на 85% по сравнению с аналогичным периодом 2019 года. Однако по мере снятия ограничений посещаемость торговых центров восстанавливалась и в четвертом квартале составила около 70% от показателей октября-декабря 2019 года.

Несмотря на сложную ситуацию, обусловленную пандемией и ограничительными мерами, торговым центрам удалось сдержать резкий рост уровня вакантности благодаря активным переговорам арендаторов и арендодателей. По данным Colliers, в 2020 году доля свободных площадей в торговых центрах составила 5,1% в среднем по рынку и 2,4% – в наиболее качественных объектах.

В то же время, на рынок Санкт-Петербурга выходили новые бренды. Так, в Северной столице открылся магазин спортивной одежды The North Face и салон товаров для здорового сна «Основа снов». В ТРК «Питер Радуга» в формате pop up store открылся магазин одежды «Каляев», а ТК «Невский центр» подписал договор аренды с федеральной сетью «Технопарк», которая откроет магазин в первом квартале 2021 года.

«2020 год наметил две важные тенденции на рынке торговой недвижимости Санкт-Петербурга. Во-первых, пандемия и изменение потребительских привычек еще более подчеркнули необходимость реконцепции торговых центров. Сейчас как никогад собсвтенникам орговых центров приходиться бороться за посетителей. По данным Colliers, более 68% классических торговых центров (или 1,4 млн кв. м) были построены более десяти лет назад и не проводили обновлений. В ближайшие годы мы увидим развитие этого направления, – отмечает Ирина Царькова, директор департамента торговой недвижимости Colliers. – Во-вторых, мы наблюдаем тенденцию роста числа районных торговых центров. В 2020 году основной объем нового предложения сформирован специализированными торговыми центрами, в то время как число классических ТЦ увеличивается, в основном, за счет районных форматов. Жилищные девелоперы в рамках создания комфортной среды уделяют внимание торговой составляющей, что, безусловно, позитивная тенденция для рынка». Так, в 2019 году был открыт ТЦ в составе жилого комплекса «Солнечный город», в 2020 году – культурно-досуговый центр Green Park в Славянке. В 2021 году ожидается открытие ТРК «Спутник» в Невском районе.

Всего на 2021 год запланировано открытие четырех торговых центров общей площадью 42.5 тыс. кв. м. Так, заявлены к открытию ТРК «Спутник», 4-я очередь ТРК «Заневский Каскад», 2-я очередь Fashion House Outlet и ТК «Солнечный город».

В 2020 году московские девелоперы элитных и премиальных новостроек продали 209 тыс. кв. м жилья в высокобюджетных проектах на 119 млрд рублей, подсчитали эксперты компании «Метриум». Из них на долю десяти самых востребованных покупателями комплексов пришлось 143 тыс. кв.м. или 68% от общей площади реализованных квартир и апартаментов в новостройках сегмента.

В 2020 году в Москве было заключено 2,3 тыс. договоров долевого участия в строительстве 209 тыс. квадратных метров жилья элитного и премиального сегмента. Суммарный объем инвестиций дольщиков в такие проекты составил 119 млрд рублей, подсчитали аналитики «Метриум».

При этом на долю десяти самых успешных новостроек высокобюджетного сегмента пришлись 68% проданных площадей. В этих проектах застройщикам удалось реализовать 143 тыс. кв.м. и привлечь порядка 75 млрд рублей по 1,7 тыс. договорам долевого участия.

Самым востребованным стал комплекс Lucky, который реализуется в Пресненском районе. В этом проекте было продано почти 24 тыс. кв.м, что составило 11% от общей реализованной в 2020 году площади в элитных и премиальных новостройках. Застройщик заключил с покупателями более 230 договоров долевого участия на сумму 14,5 млрд рублей. В среднем каждый месяц здесь покупали 19 квартир.

Вторую позицию сохранил за собой проект премиум-класса Prime Park (Хорошёвский район), где было продано более 11% от общего объема реализованной площади или около 22,8 тыс. кв.м (296 ДДУ). В среднем ежемесячно в этом проекте заключались 25 договоров долевого участия, но суммарная выручка оказалась всё же ниже – 9,3 млрд рублей.

На третью позицию попал новый проект премиум-класса – Victory Park Residence, который реализуется в районе Дорогомилово. Здесь было реализовано 16,7 тыс. кв.м на сумму 10,8 млрд рублей. Общее число заключенных ДДУ – 141.

Самые продаваемые новостройки премиум- и элитного класса в 2020 году*

|

|

|

Проект |

Район |

Класс |

Продано площадей, тыс. кв.м |

Доля рынка, % от реализованной площади в высокобюджетном сегменте |

Средняя цена в конце года, тыс. руб/кв.м |

|

1 |

▬ |

Lucky |

Пресненский |

премиум |

23,7 |

11,4% |

709,4 |

|

2 |

▬ |

Prime Park |

Хорошёвский |

премиум |

22,8 |

10,9% |

463,2 |

|

3 |

▲ |

Victory Park Residence |

Дорогомилово |

премиум |

16,7 |

8,0% |

646,1 |

|

4 |

▲ |

Поклонная 9 |

Дорогомилово |

премиум |

14,3 |

6,9% |

547,7 |

|

5 |

▼ |

Capital Towers |

Пресненский |

премиум |

14,0 |

6,7% |

799,7 |

|

6 |

▲ |

Hide |

Раменки |

премиум |

12,6 |

6,0% |

386,2 |

|

7 |

▼ |

Садовые кварталы |

Хамовники |

премиум |

11,4 |

5,5% |

776,5 |

|

8 |

▼ |

Spires |

Очаково-Матвеевское |

премиум |

11,4 |

5,4% |

428,9 |

|

9 |

▼ |

CITY PARK** |

Пресненский |

премиум |

8,3 |

4,0% |

380,0 |

|

10 |

▼ |

Neva Towers*** |

Пресненский |

элит |

7,5 |

3,6% |

589,7 |

*Учитываются сделки со всеми физическими лицами, заключившими не более трех ДДУ одновременно.

**Продажи на первичном рынке завершены в середине года, цена указана на 1 кв. 2020 г.

***Проект с апартаментами.

Источник: «Метруим»

Усредненные характеристики лота, на основании данных 10 самых продаваемых новостроек премиум- и элитного сегмента в 2020 году, выглядят так: площадь – 86 кв.м, а стоимость – 45 млн руб. В среднем квадратный метр обходился покупателям в 522 тыс. рублей за кв.м.

«В 2020 году приобретение жилья в высокобюджетном сегменте в высокой степени имело инвестиционный характер, – комментирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – Клиенты покупали квартиры не только для личного пользования, но и с расчетом на вложение и долгосрочное сохранение средств. Это было связано с несколькими периодами заметного ослабления рубля, которые произошли весной и летом, а также со снижением доходности депозитов. В таких условиях конвертация рублевых доходов в покупку жилья была одним из самых логичных шагов».