В 2021 г. объем ввода складских площадей в Московском регионе может стать максимальным с 2014 г.

В I квартале 2021 г. объем ввода новых складских площадей в Московском регионе составил 125,6 тыс. кв. м, что на 16,8% меньше показателя аналогичного периода прошлого года. Новое предложение представлено исключительно спекулятивными объекта, наиболее крупными новыми проектами стали «БАТИ Лосино» (49 тыс. кв. м), СК «Томилино» (26 тыс. кв. м) и вторая фаза комплекса «Троице-Сельцо» (25 тыс. кв. м).

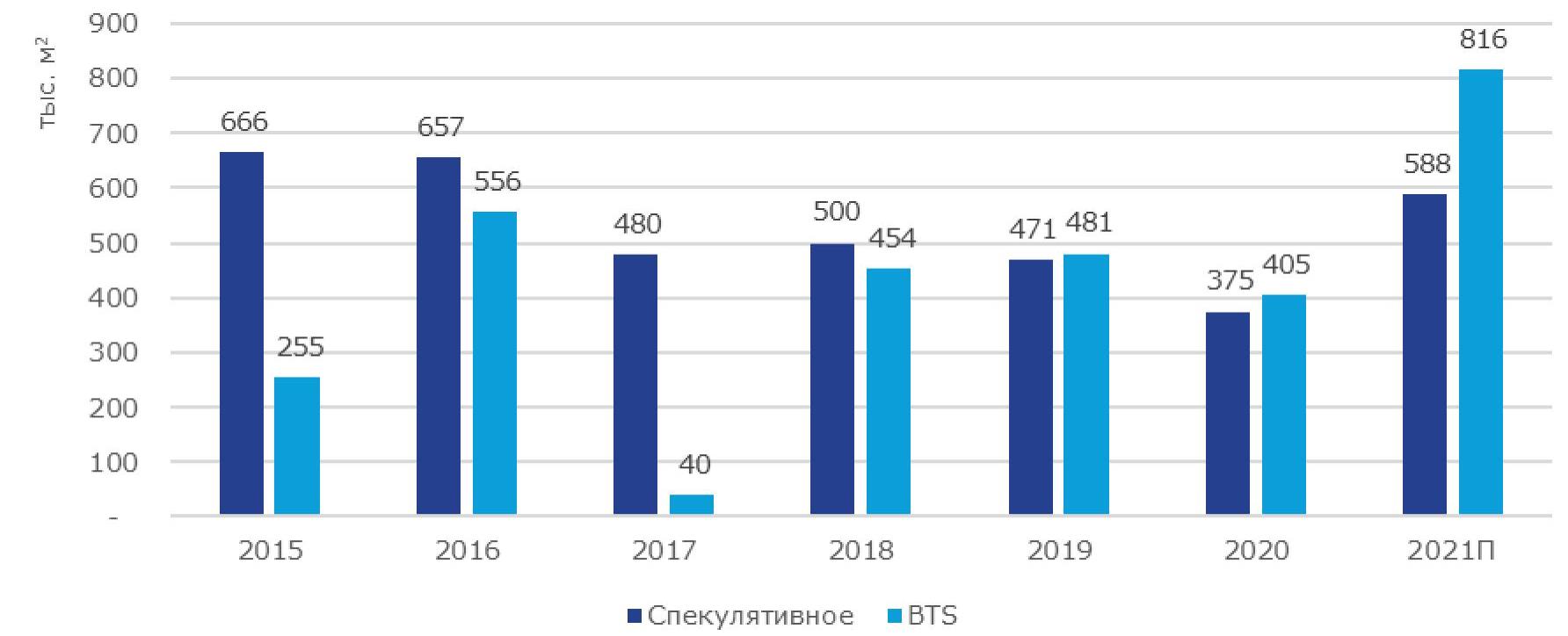

По прогнозам Colliers, из-за переноса сроков реализации объектов с 2020 г. и BTS-сделок, заключенных в прошлом году, в 2021 г. ожидается рекордный ввод складских помещений с 2014 г. — более 1,4 млн кв. м. Из них более половины будут составлять объекты в формате built-to-suit (816 тыс. кв м), что также станет максимально высоким показателем за всю историю наблюдения.

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости, земли Colliers: «В I квартале 2021 г. мы наблюдали высокую активность на рынке складской недвижимости – компании постепенно восстанавиваются после коронокризиса, планируют долгосроное развитие и на этом фоне арендуют и покупают новые площади. Некоторые компании в свою очередь реализуют стратегию эксперимента, сначала арендуя площади в определенной локации на 1-3 года, тестируют ее, а затем, учитывая этот опыт, строят объект built-to-suit. Несмотря на большой объем планируемого нового предложения на рынке, мы не ожидаем снижения ставок аренды – этому способствуют как стабильно высокий спрос, так и увеличение стоимости строительства объектов в связи с изменением курса валют и других экономических показателей».

Спекулятивное и BTS строительство, 2015-2021П

Объем купленных и арендованных площадей в Московском регионе за первые три месяца 2021 г. составил 271 тыс. кв. м, что почти вдвое больше показателя I кв. 2020 г.

В структуре спроса, продолжая тенденцию прошлого года, преобладали сделки онлайн-ритейлеров — 47% от общего объема пришлось на данный формат. Также примечательно,

что впервые с 2019 г. доля логистических компаний и дистрибьюторов в общем объеме спроса оказалась выше, чем у традиционных ритейл-компаний.

Переход к онлайн-торговле, произошедший во время локдауна, спровоцировал компании расширить или консолидировать складские мощности. Однако в текущем году данная тенденция пойдет на спад, поскольку большинство компаний уже осуществили свои планы

по увеличению занимаемых площадей и нацелены на региональную экспансию. По оценке Colliers, ожидаемый объем спроса по Московскому региону в 2021 г. не сможет достичь аналогичный показатель 2020 г.

Распределение арендованных и купленных площадей по отраслям, I кв. 2021

Несмотря на крупные BTS-соглашения, 68% сделок в I кв. 2021 г. было заключено в спекулятивных объектах. Наиболее крупной из них стала аренда логистической компанией «ПЭК» 40,5 тыс. КВ. М в СК «Адидас» в Чехове.

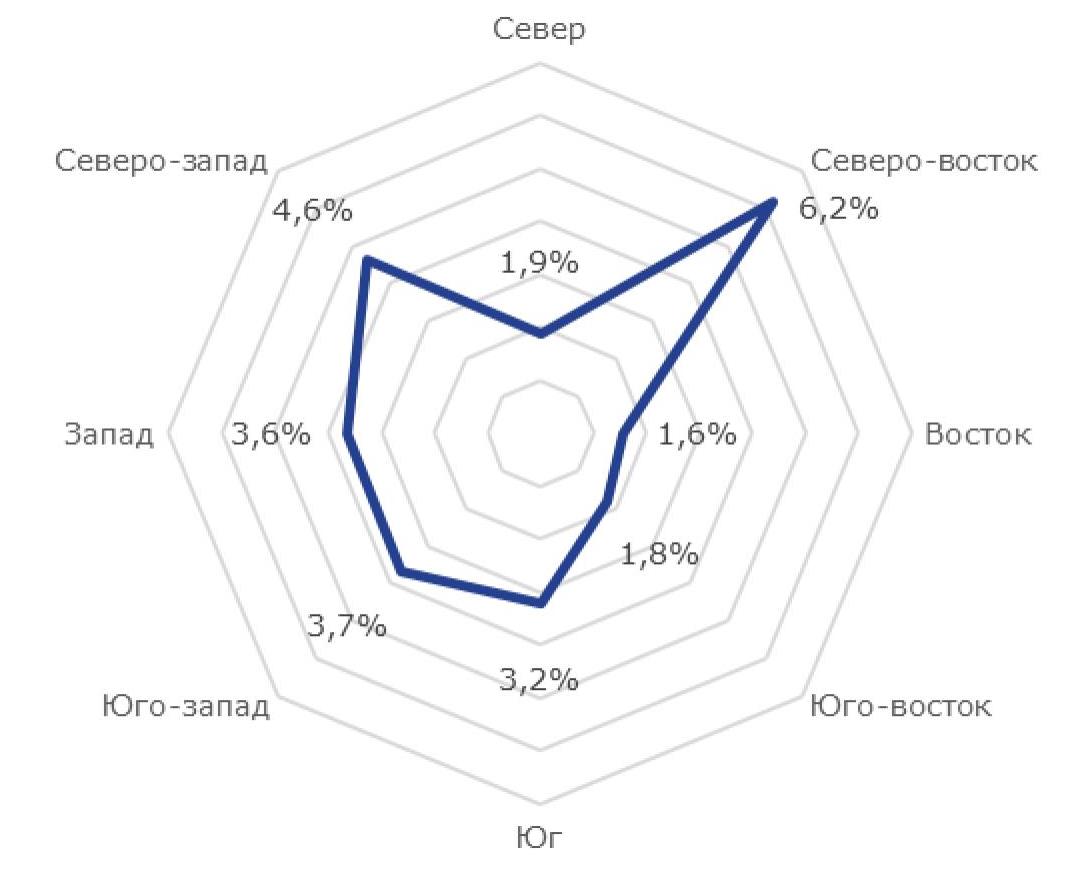

Объем свободного складского предложения в Московском регионе по итогам I кв. 2021 г. остается стабильно низким. Общий уровень вакантных площадей оставил 2,9% или 530 тыс. кв. м. Наибольший объем вакансии зафиксирован на южном направлении, где незанятыми остаются 170 тыс. кв. м. На традиционно востребованном северном направлении вакантны 64 тыс. кв. м, наибольший объем свободных площадей зафиксирован на северо-востоке —6,2% или 59 тыс. кв. м. По прогнозам Colliers, в совокупности с запланированным объемом спекулятивного ввода, переезд арендаторов в объекты, построенные под собственные нужды, стимулирует небольшой рост доли вакантного спекулятивного предложения в Московском регионе.

Доля свободных площадей по направлениям, Московский регион

Ставки аренды в I квартале 2021 г. продемонстрировали умеренный рост: средняя ставка аренды составила 4 130 руб./ кв. м/год без НДС и OPEX. Сложившийся на рынке дефицит качественных складских площадей, а также низкая вакансия в спекулятивных объектах продолжают влиять на увеличение средней ставки аренды, начавшееся в 2017 г.

По данным департамента аналитики компании «БОН ТОН», по итогам марта 2021 г. совокупный объем предложения квартир бизнес-класса на первичном рынке жилья старой Москвы составил 635,5 тыс. кв. м и 8,7 тыс. лотов, который за год сократился на 12,6% площади и 7,7% лотов.

Две трети предложения бизнес-класса приходится на 4 округа: ЮАО - 20,3% (+2,2% за месяц, +3,6% за год), СВАО – 17% (-2,3%, +8,6%), ЗАО - 15,9% (+0,7%, -4,5%) и СЗАО -14% (-0,1%, +3,6%).

Большая доля предложения жилья бизнес-класса приходится на начальную стадию строительства – 53,4% площади (43,6% - на нулевом цикле, 9,8% - на стадии монтажа первых этажей). На заключительной стадии строительной готовности находится 40,4% площади: фасадно-отделочные работы (ФОР) - 20,1%, на стадии благоустройства – 4,9% и введены в эксплуатацию 15,5%.

По наличию и типу отделки большая доля предложения реализуется без отделки 64,7% лотов (-2,1% за месяц, -11,3% за год), на долю предложения с предчистовой отделкой приходится 26,6% (+4%, +8,9%), с отделкой – 8,8% (-1,9%, +2,4%).

По типу квартир больше 67% предложения лотов приходится на 3 типа квартир: 3е – 29,1% (+1,1% за месяц, +3,3% за год), 2е – 19% (-0,1%, +4,7%) и 4е -19% (+0,8%, +1%). Средняя площадь предложения составила 72,7 кв.м., которая за месяц не изменилась, а за год сократилась на 5,2%.

По итогам марта 2021 г. средневзвешенная цена квадратного метра (СВЦ) квартир бизнес-класса составила 327 тыс. руб., которая за месяц выросла на 3,4%, за год – на 24%. Самым доступным округом по СВЦ стал ВАО – 260 тыс. рублей (-0,6% за месяц, +22% за год) самыми дорогими - ЗАО с СВЦ на уровне 362,3 тыс. руб. (+4,3% за месяц, +30,6% за год) и ЮАО на уровне 358,9 тыс. руб. (+1% за месяц, + 28,5% за год).

По итогам марта средняя цена квартиры бизнес-класса достигла 23,9 млн руб. (+3,7% за месяц, +17,3% за год). ЗАО по-прежнему остаётся в лидерах: 30,1 млн руб. (+5,3% за месяц, +35,6% за год). В аутсайдерах - ЮВАО со средней ценой 19,4 млн. руб. (+4,7% за месяц, +11,5% за год). Рейтинг по росту средней цены в марте 2021 года возглавили САО с ценой лота 26,3 млн руб. (+5,4% за месяц, +37,1% за год) и СЗАО - 22,3 млн руб. (+5,6% за месяц, +19,6% за год).

Рейтинг округов по СВЦ на рынке квартир бизнес-класса, тыс. руб.

Проведенное департаментом аналитики сервиса «Синица» исследование показало, что в марте на рынке новостроек ближнего пояса Московской области[1] (примерно до 7 км от МКАД) продолжился тренд на вымывание объемов предложения, который фиксировался на протяжении всего 2020 года. По сравнению с февралем 2021 года, общий объем предложения по количеству квартир снизился на 5,1%, а на фоне снижения средней площади предлагаемой квартиры до 51,7 кв. м (–2,3%) объем предложения в «квадратах» потерял еще больше – 7,2%.

Таким образом, по итогам марта 2021 года совокупный объем предложения на первичном рынке жилья Московской области составил 665,58 тыс. кв. м или порядка 12,88 тыс. квартир. Больше всего объектов на реализации было зафиксировано в юго-восточной части Подмосковья – в районе г. Люберцы (23%), на втором месте – Видное (16,9%), на третьем – Котельники (12,5%). Самый ограниченный объем предложения отмечен в Реутове (1,7%) и в Долгопрудном (2,3%).

Средневзвешенная цена на первичном рынке ближнего пояса Московской области по итогам марта выросла на 3,1% (по сравнению с февралем 2021 года) и составила 142 тыс. рублей. За год рост цены составил 26,3%.

Увеличение цен продемонстрировали все сегменты жилья: экономкласс прибавил +1,6% до 137 тыс. рублей/кв. м, комфорткласс за месяц вырос на +4,5% до 146,1 тыс. рублей/кв. м, бизнес-класс подорожал минимально – на 0,1% до уровня 188,4 тыс. рублей/кв. м.

Наиболее заметно поднялись цены в районе Балашихи (+7,0%) и Долгопрудного (+6,9%), минимальный рост цен отмечался в Котельниках (+0,8%) и Реутове (+0,4%). Небольшое снижение отмечено только в Люберцах (–0,5%) – на фоне более широкого объема предложения, чем в других районах.

Наталья Шаталина, генеральный директор сервиса «Синица»: «Интенсивнее всего вымывание квартир происходило в новостройках Балашихи (–20,2%) и Реутова (–19,0%), а основной прирост объемов отмечен в Люберцах (+5,2%) и Долгопрудном (+3,9%). Самыми дорогими локациями в марте были Красногорск (168,9 тыс. рублей/кв. м), Одинцово (165,6 тыс. рублей/кв. м) и Мытищи (158,6 тыс. рублей/кв. м), наиболее доступные средние цены в Балашихе (111,6 тыс. рублей/кв. м) и Котельниках (130,3 тыс. рублей/кв. м). Также март показал дальнейший рост объемов предложения квартир, реализуемых с использованием эскроу-счетов – по сравнению с февралем их доля подросла на 2,6% и составила 45,1%, что также сказалось на росте цен».

|

Структура предложения по классам жилья на рынке Московской области, март 2021 года |

|

|

Экономкласс |

47,2% (–0,7 п/п) |

|

Комфорткласс |

52,3% (+0,7 п/п) |

|

Бизнес-класс |

0,5% (+0,1 п/п) |

|

Структура предложения по количеству комнат на рынке Московской области, март 2021 года |

|

|

Однокомнатные квартиры и студии |

40,5% (–0,6 п/п) |

|

Двухкомнатные квартиры |

41,8% (+1,2 п/п) |

|

Трехкомнатные квартиры |

16,3% (–0,8 п/п) |

|

Квартиры с четырьмя и более комнатами |

1,5% (+0,2 п/п) |

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Районы, расположенные далее 7 км от МКАД в анализ не включались.