Итоги I квартала на рынке апартаментов

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 33,8%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 219 865 руб. (+13,6% за квартал; +15,3% за год), бизнес-класса – 274 645 руб. (+5,4% за квартал; +10,7% за год).

По данным «Метриум», в I квартале 2021 года на локальном рынке апартаментов г. Москвы экспонировалось 68 проектов массового сегмента и бизнес-класса. По итогам квартала совокупный объем предложения составил 3 540 апартаментов[1], что на 33,8% ниже показателя конца прошлого года. Общая площадь экспонируемых лотов сократилась на 41,2% – до 177,8 тыс. кв. м.

Уровень девелоперской активности в прошедшем квартале соответствовал аналогичному периоду 2020 года – в I квартале 2021 года старт продаж отмечен в пяти апарт-комплексах. Однако поступление нового предложения не смогло нивелировать стремительное сокращение количества экспонируемых лотов в отчетном периоде.

Новые проекты на первичном рынке апартаментов в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Сегмент |

Округ |

|

1 |

МФК «3215»* |

ООО «Доходный дом» |

бизнес |

ЦАО |

|

2 |

Клубный дом Рублево* |

ООО «СЗ «Универсаль» |

бизнес |

ЗАО |

|

3 |

Измайловский парк |

ГК Новая Жизнь Недвижимость |

бизнес |

ВАО |

|

4 |

Лофт на Подъемной, 14 |

Частный девелопер |

массовый |

ЮВАО |

|

5 |

Турист |

Алтай |

массовый |

СВАО |

* бронирование

Источник: «Метриум»

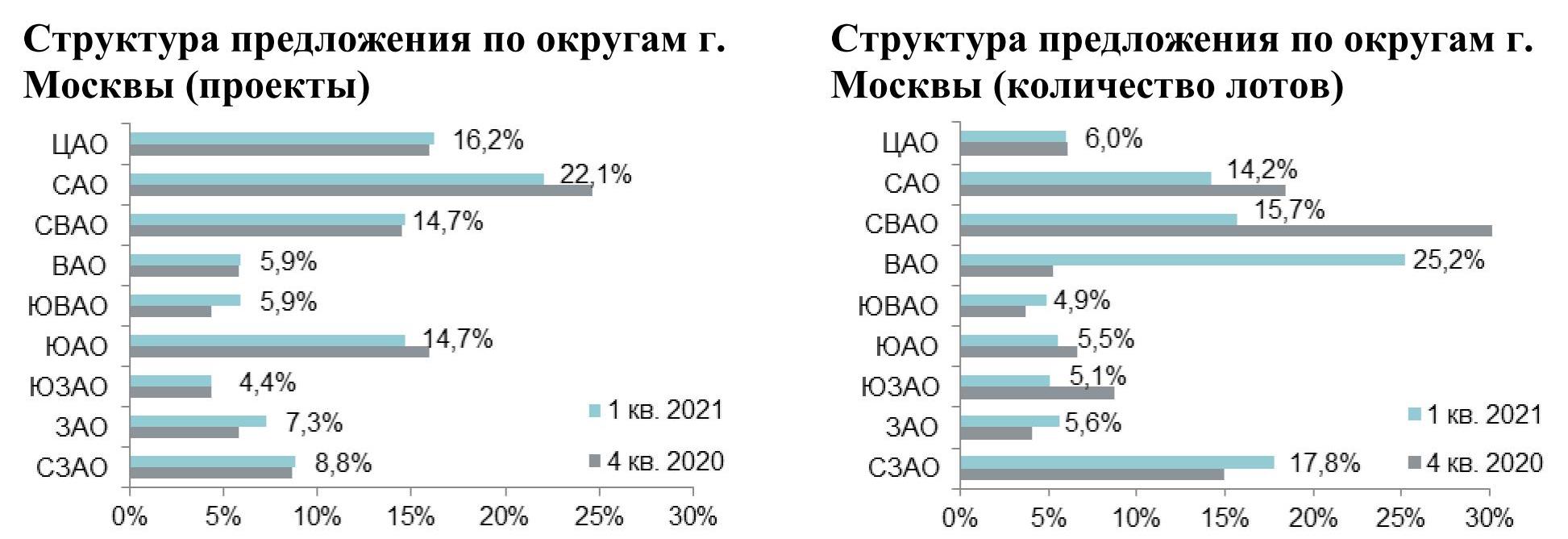

Сокращение экспозиции оказало влияние на структуру предложения по округам. Наиболее заметное изменение долей отмечено в ВАО и СВАО. В первом случае выход нового проекта «Измайловский парк» увеличил долю округа на 19,9 п.п. (до 25,2%). Во втором, напротив, произошло снижение показателя до 15,7% (-16,3 п.п.) вследствие снятия застройщиком части лотов с реализации в комплексе «Легендарный квартал на Березовой Аллее». Вымывание экспонируемых лотов привело к снижению доли в следующих округах: САО (14,2%, -4,3 п.п.), ЦАО (6%, -0,1 п.п.), ЮАО (5,5%, -1,1 п.п.), и ЮЗАО (5,1%, -3,7 п.п.). По остальным округам снижение количества лотов было менее выраженным, что позволило им увеличить свои доли относительно прошлого квартала: СЗАО (17,8%, +2,8 п.п.), ЗАО (5,6%, +1,5 п.п.) и ЮВАО (4,9%, +1,2 п.п.).

Источник: «Метриум»

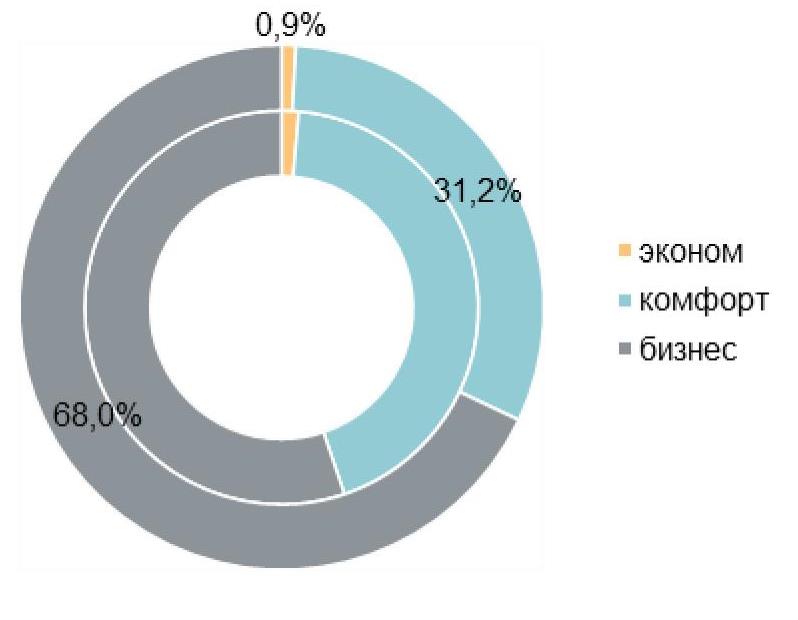

Доля бизнес-класса в структуре предложения возросла до 68% (+12,8 п.п.), так как большая часть новых проектов выходила именно в этом сегменте. Одновременно наблюдался высокий спрос на апартаменты эконом- и комфорт-класса и их доля сократилась до 32% от совокупной экспозиции: 31,2% – комфорт-класс и 0,9% – эконом-класс.

Структура предложения по классам

(апартаменты, внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

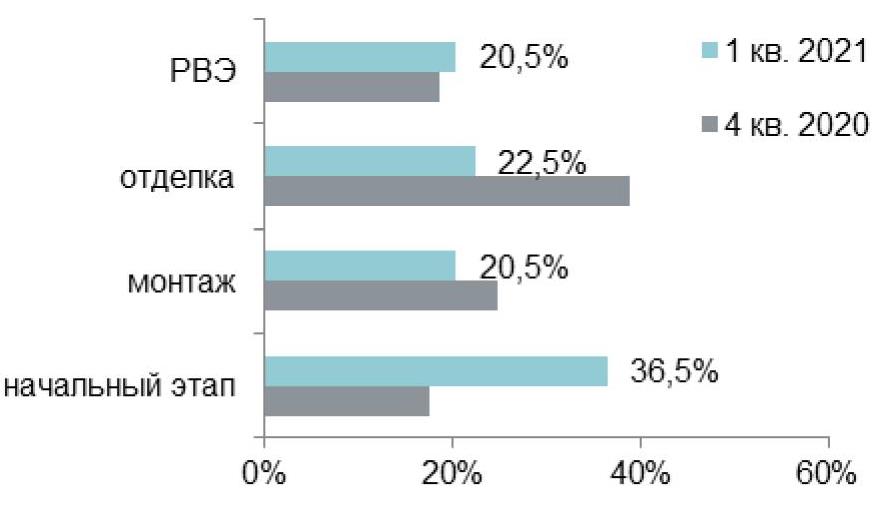

Почти треть лотов находится в комплексах на нулевой стадии строительной готовности. За последние три месяца их доля увеличилась на 18,8 п.п. до 36,5%, что связано с пополнением рынка стартовавшими проектами и вымыванием предложения на более высоких стадиях готовности. Примерно 22,5% всех апартаментов сосредоточено в новостройках на этапе отделочных работ (-16,4 п.п.). Сопоставимые доли по 20,5% от совокупного количества лотов пришлись на готовое предложение (+1,8 п.п.) и дома на стадии монтажа этажей (-4,3 п.п.).

Структура предложения по стадии строительной готовности

(количество лотов)

Источник: «Метриум»

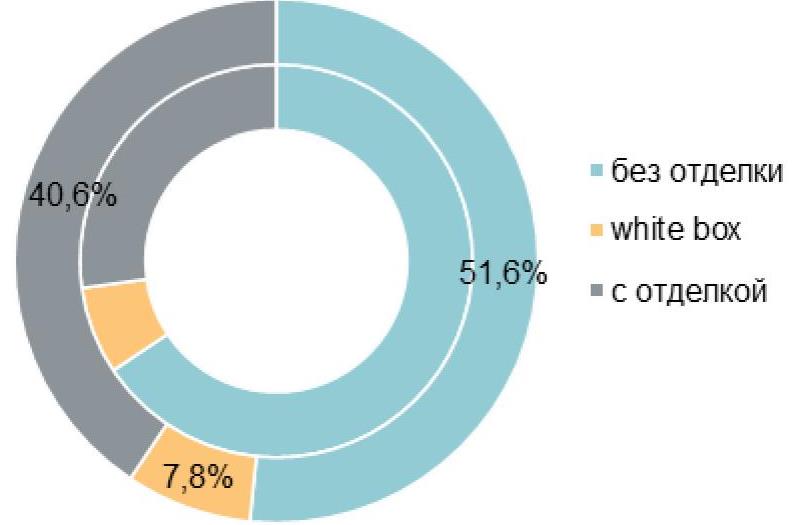

В структуре предложения по типу отделки наблюдается увеличение числа апартаментов с отделкой «под ключ» от застройщика (40,6%; +13,4 п.п.) и отделкой white box (7,8%; +0,6 п.п.). Этому способствовали как появление нового предложения с подобными опциями, так и повышенный спрос на лоты в черновом варианте. Тем не менее, более половины предложения все еще экспонируется без отделки (51,6%; -14 п.п.).

Структура предложения по типу отделки

(апартаменты, внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средневзвешенная цена квадратного метра в апартаментах массового сегмента достигла 219 865 руб. (+13,6% за квартал; +15,3% за год). Для апартаментов бизнес-класса данный показатель составил 274 645 руб. (+5,4% за квартал; +10,7% за год). Столь резкое увеличение цен в проектах массового сегмента связано с высоким уровнем спроса на бюджетные новостройки.

Динамика средней цены на апартаменты в разрезе сегментов, руб. за кв. м

Источник: «Метриум»

В конце I квартала 2021 года наиболее доступные предложения на рынке апартаментов предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,41 млн руб.;

– «Лофт на Подъемной, 14» (ЮВАО / Нижегородский): студия площадью 10,8 кв. м за 2,85 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,27 млн руб.

Наиболее дорогие лоты предлагались в следующих комплексах:

– Alcon Tower (САО / Беговой): многокомнатный апартамент площадью 248,7 кв. м за 126,8 млн руб.;

– Red7 (ЦАО / Красносельский): апартамент с панорамной террасой площадью 206,9 кв. м за 125,2 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции

Снижение объема предложения

«Несмотря на относительно высокую девелоперскую активность на первичном рынке апартаментов массового сегмента и бизнес-класса, количество экспонируемых апартаментов по сравнению с предыдущим отчетным периодом сократилось до 3,5 тыс. лотов (-33,8% за квартал; -52,4% за год), – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За отчетный период состоялся релиз 5 новых проектов, однако они не смогли восполнить стремительно сокращающийся объем предложения. Помимо высокого спроса, на общую динамику рынка повлияли и изменения предложения в отдельных комплексах (застройщики нескольких крупных проектов заметно сократили объем экспозиции)».

Рост цен

В начале 2021 года цены на апартаменты начали активно расти. В обоих сегментах увеличение средней стоимости стало динамичнее, чем в прошлом году. В апартаментах массового сегмента прирост средней стоимости квадратного метра за квартал составил 13,6% (до 220 тыс. руб.), при этом за весь 2020 год показатель вырос всего на 4,5%. В бизнес-классе увеличение средней цены «квадрата» в I квартале 2021 года носило менее выраженный характер – всего 5,4%, до 274,6 тыс. руб. Пересмотр ценообразования происходил на всем локальном рынке. Во многих проектах было отмечено повышение цен в пределах 10-30% за три месяца, при том, что в общей массе новостроек рост не превышал 3-6%».

Снижение спроса

«В I квартале 2021 года было зарегистрировано на 40% меньше договоров долевого участия (ДДУ)[2] в отношении апартаментов массового сегмента и бизнес-класса, чем в конце 2020 года (1 365 против 2 265 ДДУ), – продолжает Мария Литинецкая. – Однако текущий уровень спроса нельзя назвать низким, так как относительно I квартала 2020 года количество зарегистрированных ДДУ выросло на 30%. В 2020 году цены на квартиры росли активнее, поэтому в начале 2021 года апартаменты выглядели несколько недооценено. Спрос стимулировала в первую очередь стоимость, а также надежда на приравнивание в будущем правового статуса апартаментов к квартирам».

Прогноз

«Первичный рынок апартаментов сейчас выглядит более уязвимым из-за неопределенности в законодательстве относительно их статуса и перспективы дальнейшего повышения ключевой ставки ЦБ РФ (на очередном заседании 23 апреля 2021 года ключевая ставка была поднята на 50 б.п. – до 5%), – резюмирует Мария Литинецкая. – Если на первичном рынке квартир льготная ипотека еще сдерживает рост ставок по кредитам (до середины 2021 года) и идет проработка альтернативных решений для повышения доступности жилья после ее отмены, то апартаменты практически не имеют «сторонников». Вероятнее всего, резкий рост цен в совокупности с удорожанием ипотечных кредитов негативно повлияет на спрос во II квартале текущего года, и рост цен замедлится».

[1] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Сделки физических лиц в границах «старой» Москвы, апарт-комплексы массового сегмента и бизнес-класса. Без оптовых покупок.

Доля квартир с отделкой от застройщика на рынке массовых новостроек Москвы в 2020 году увеличилась на 19 п.п. и составила 65% к концу 2020 года, по подсчетам аналитиков «Метриум». Вместе с тем снизилась доля не только квартир без ремонта, но и с предчистовой отделкой.

В декабре 2020 года на рынке массовых новостроек Москвы застройщики продавали порядка 14,1 тыс. квартир, подсчитали аналитики «Метриум». Из них 9,2 тысяч предлагались девелоперами с финишной отделкой. Порядка 3,6 тыс. квартир были предусмотрены без ремонта и еще 1,3 тыс. – в формате white box, то есть в предчистовой отделке.

За прошедший год сократилось предложение всех типов отделки, кроме чистовой. Число вариантов жилья под ключ за год увеличилось на 19%. Количество квартир без ремонта в продаже снизилось почти наполовину (–48%). Число вариантов жилья с предчистовой отделкой также радикально уменьшилось – на 40%.

«Квартиры с отделкой позволяют существенно расширить потенциальную аудиторию покупателей, – отмечает Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции». – Когда мы даем клиентам выбор, мы можем привлечь покупателей с разными тактическими целями – одни стремятся пораньше заселиться и сэкономить, другим хочется полностью реализовать свой дизайн-проект. Некоторые застройщики идут дальше, и предлагают несколько вариантов отделки. К примеру, в нашем проекте “Любовь и голуби” все квартиры и апартаменты предлагаются с отделкой white box. Дополнительно клиент может заказать финишную отделку, которая представлена в двух ценовых пакетах – “комфорт” и “бизнес”, которые различаются по стоимости материалов, используемых для ремонта».

Соотношение квартир с разным типом отделки к концу 2020 года было таким. Большая часть жилья продавалась под ключ (65% против 46% годом ранее). Доля квартир без отделки составила 25%, тогда как в декабре 2019 года она достигала 41%. Предложение квартир с предчистовой отделкой снизилось за год с 13% до 9%.

«Квартира с отделкой – во многом антикризисный продукт, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Отделка от застройщика дешевле ремонта собственными силами и заселиться можно сразу после получения ключей, не затрачивая средства, скажем, на аренду временного жилья. Стоимость ремонта включается в ипотеку, если покупатель привлекает кредит. В то же время линейка квартир без отделки также останется на рынке, потому что всегда найдутся клиенты, которые хотят радикально перестроить планировку жилья или реализовать авангардный проект».

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

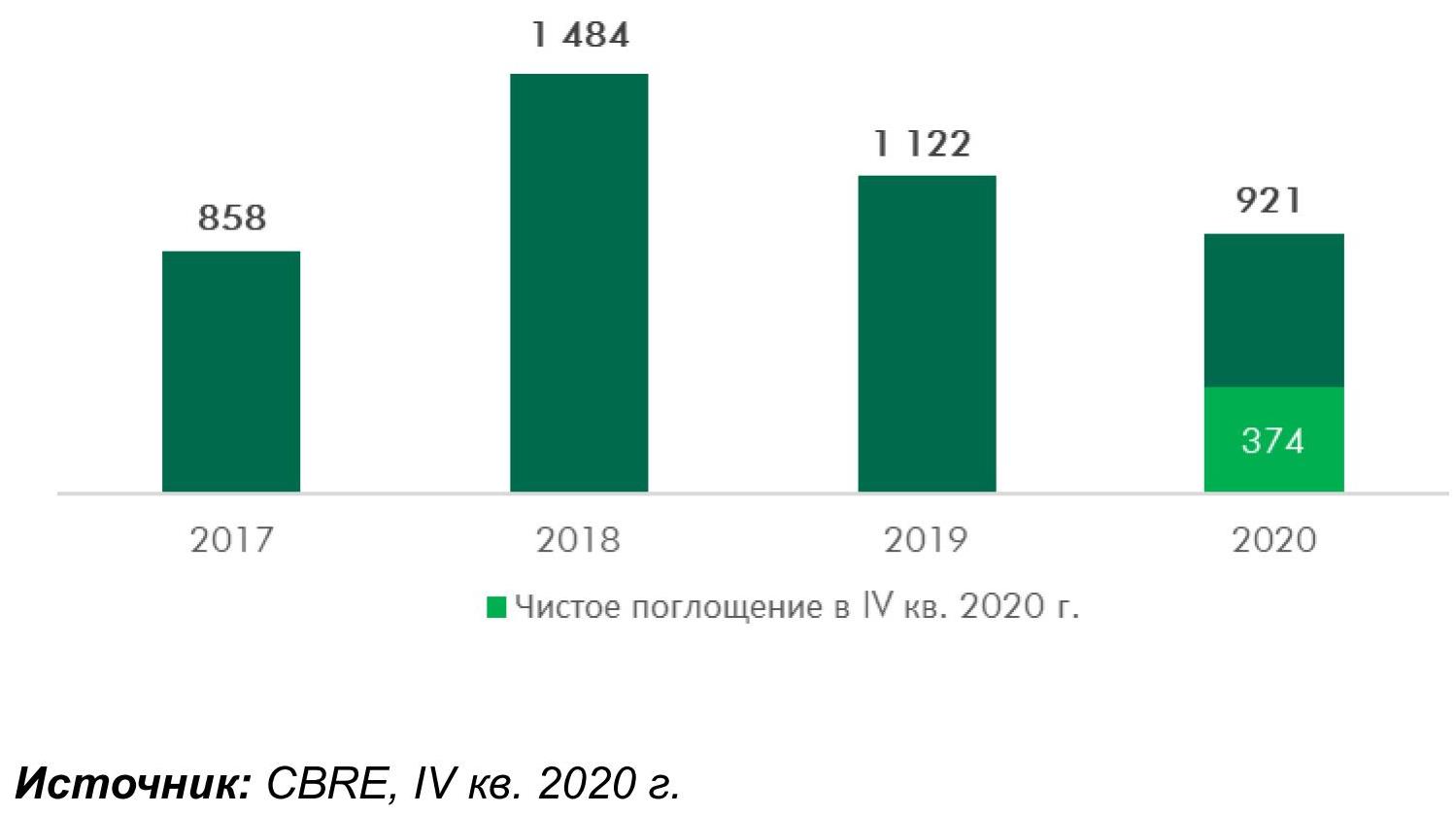

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».