Итоги I квартала на рынке апартаментов

Аналитики компании «Метриум» подвели итоги I квартала на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения сократился на 33,8%. Средневзвешенная цена квадратного метра апартаментов комфорт-класса составила 219 865 руб. (+13,6% за квартал; +15,3% за год), бизнес-класса – 274 645 руб. (+5,4% за квартал; +10,7% за год).

По данным «Метриум», в I квартале 2021 года на локальном рынке апартаментов г. Москвы экспонировалось 68 проектов массового сегмента и бизнес-класса. По итогам квартала совокупный объем предложения составил 3 540 апартаментов[1], что на 33,8% ниже показателя конца прошлого года. Общая площадь экспонируемых лотов сократилась на 41,2% – до 177,8 тыс. кв. м.

Уровень девелоперской активности в прошедшем квартале соответствовал аналогичному периоду 2020 года – в I квартале 2021 года старт продаж отмечен в пяти апарт-комплексах. Однако поступление нового предложения не смогло нивелировать стремительное сокращение количества экспонируемых лотов в отчетном периоде.

Новые проекты на первичном рынке апартаментов в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Сегмент |

Округ |

|

1 |

МФК «3215»* |

ООО «Доходный дом» |

бизнес |

ЦАО |

|

2 |

Клубный дом Рублево* |

ООО «СЗ «Универсаль» |

бизнес |

ЗАО |

|

3 |

Измайловский парк |

ГК Новая Жизнь Недвижимость |

бизнес |

ВАО |

|

4 |

Лофт на Подъемной, 14 |

Частный девелопер |

массовый |

ЮВАО |

|

5 |

Турист |

Алтай |

массовый |

СВАО |

* бронирование

Источник: «Метриум»

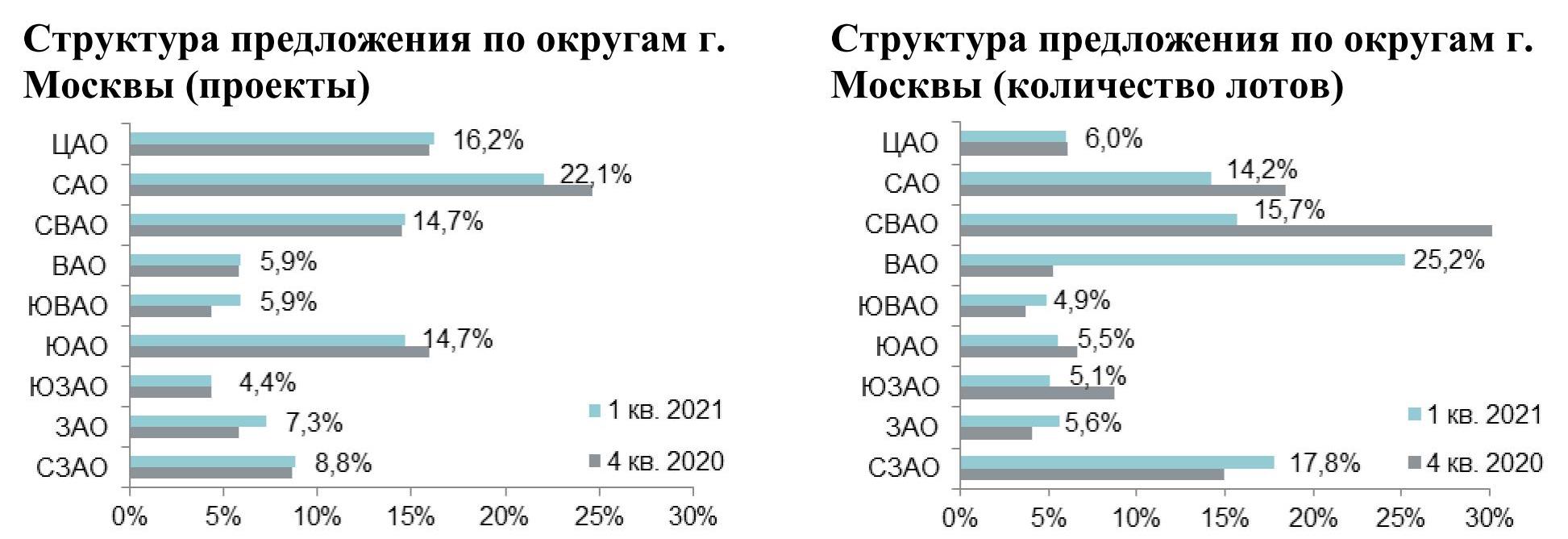

Сокращение экспозиции оказало влияние на структуру предложения по округам. Наиболее заметное изменение долей отмечено в ВАО и СВАО. В первом случае выход нового проекта «Измайловский парк» увеличил долю округа на 19,9 п.п. (до 25,2%). Во втором, напротив, произошло снижение показателя до 15,7% (-16,3 п.п.) вследствие снятия застройщиком части лотов с реализации в комплексе «Легендарный квартал на Березовой Аллее». Вымывание экспонируемых лотов привело к снижению доли в следующих округах: САО (14,2%, -4,3 п.п.), ЦАО (6%, -0,1 п.п.), ЮАО (5,5%, -1,1 п.п.), и ЮЗАО (5,1%, -3,7 п.п.). По остальным округам снижение количества лотов было менее выраженным, что позволило им увеличить свои доли относительно прошлого квартала: СЗАО (17,8%, +2,8 п.п.), ЗАО (5,6%, +1,5 п.п.) и ЮВАО (4,9%, +1,2 п.п.).

Источник: «Метриум»

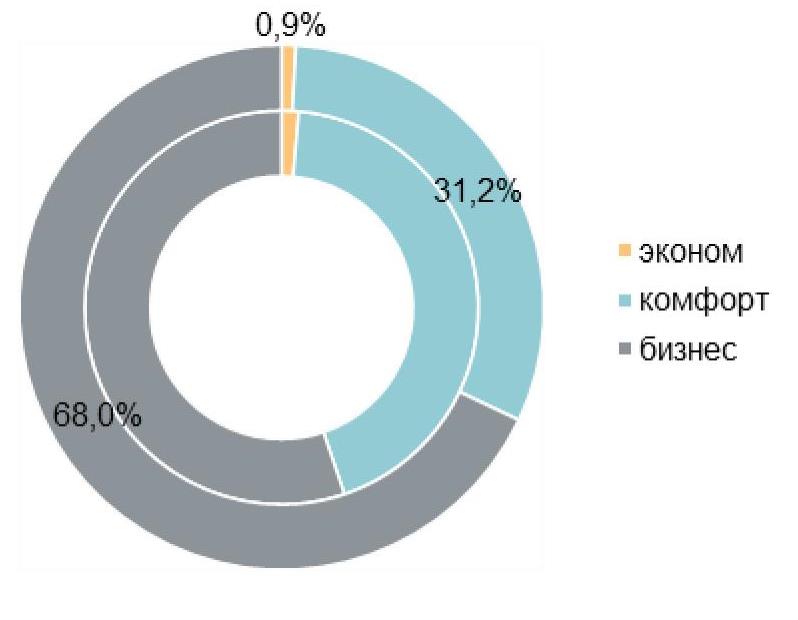

Доля бизнес-класса в структуре предложения возросла до 68% (+12,8 п.п.), так как большая часть новых проектов выходила именно в этом сегменте. Одновременно наблюдался высокий спрос на апартаменты эконом- и комфорт-класса и их доля сократилась до 32% от совокупной экспозиции: 31,2% – комфорт-класс и 0,9% – эконом-класс.

Структура предложения по классам

(апартаменты, внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

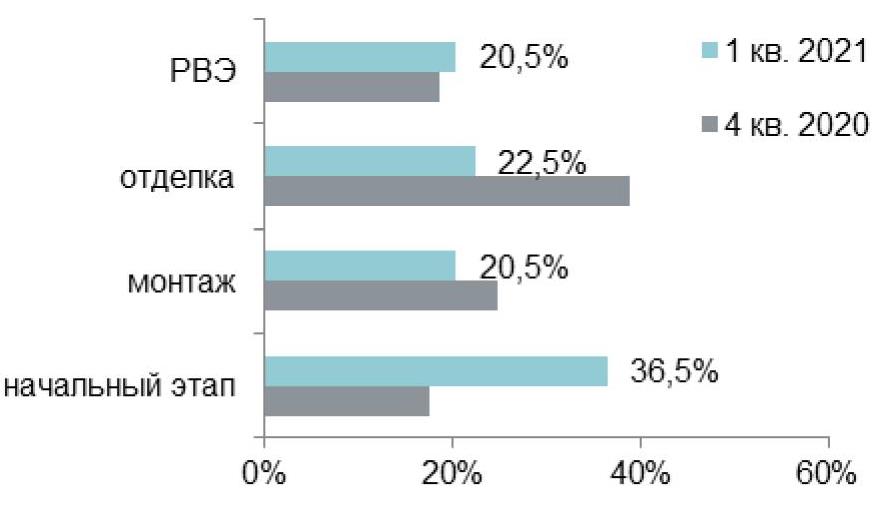

Почти треть лотов находится в комплексах на нулевой стадии строительной готовности. За последние три месяца их доля увеличилась на 18,8 п.п. до 36,5%, что связано с пополнением рынка стартовавшими проектами и вымыванием предложения на более высоких стадиях готовности. Примерно 22,5% всех апартаментов сосредоточено в новостройках на этапе отделочных работ (-16,4 п.п.). Сопоставимые доли по 20,5% от совокупного количества лотов пришлись на готовое предложение (+1,8 п.п.) и дома на стадии монтажа этажей (-4,3 п.п.).

Структура предложения по стадии строительной готовности

(количество лотов)

Источник: «Метриум»

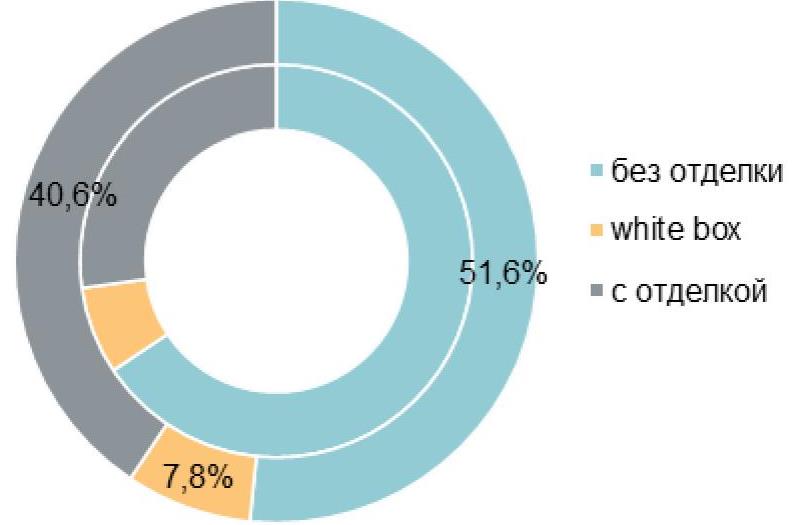

В структуре предложения по типу отделки наблюдается увеличение числа апартаментов с отделкой «под ключ» от застройщика (40,6%; +13,4 п.п.) и отделкой white box (7,8%; +0,6 п.п.). Этому способствовали как появление нового предложения с подобными опциями, так и повышенный спрос на лоты в черновом варианте. Тем не менее, более половины предложения все еще экспонируется без отделки (51,6%; -14 п.п.).

Структура предложения по типу отделки

(апартаменты, внешний круг – I квартал 2021 г., внутренний – IV квартал 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средневзвешенная цена квадратного метра в апартаментах массового сегмента достигла 219 865 руб. (+13,6% за квартал; +15,3% за год). Для апартаментов бизнес-класса данный показатель составил 274 645 руб. (+5,4% за квартал; +10,7% за год). Столь резкое увеличение цен в проектах массового сегмента связано с высоким уровнем спроса на бюджетные новостройки.

Динамика средней цены на апартаменты в разрезе сегментов, руб. за кв. м

Источник: «Метриум»

В конце I квартала 2021 года наиболее доступные предложения на рынке апартаментов предлагались в следующих комплексах:

– «MySpace на Фестивальной» (САО / Ховрино): студия площадью 11,5 кв. м за 2,41 млн руб.;

– «Лофт на Подъемной, 14» (ЮВАО / Нижегородский): студия площадью 10,8 кв. м за 2,85 млн руб.;

– «Станция» (ЮАО / Чертаново Северное): студия площадью 18,4 кв. м за 3,27 млн руб.

Наиболее дорогие лоты предлагались в следующих комплексах:

– Alcon Tower (САО / Беговой): многокомнатный апартамент площадью 248,7 кв. м за 126,8 млн руб.;

– Red7 (ЦАО / Красносельский): апартамент с панорамной террасой площадью 206,9 кв. м за 125,2 млн руб.;

– «ВТБ Арена Парк» (САО / Аэропорт): апартамент с 3 спальнями и террасой площадью 236,8 кв. м за 78,4 млн руб.

Основные тенденции

Снижение объема предложения

«Несмотря на относительно высокую девелоперскую активность на первичном рынке апартаментов массового сегмента и бизнес-класса, количество экспонируемых апартаментов по сравнению с предыдущим отчетным периодом сократилось до 3,5 тыс. лотов (-33,8% за квартал; -52,4% за год), – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За отчетный период состоялся релиз 5 новых проектов, однако они не смогли восполнить стремительно сокращающийся объем предложения. Помимо высокого спроса, на общую динамику рынка повлияли и изменения предложения в отдельных комплексах (застройщики нескольких крупных проектов заметно сократили объем экспозиции)».

Рост цен

В начале 2021 года цены на апартаменты начали активно расти. В обоих сегментах увеличение средней стоимости стало динамичнее, чем в прошлом году. В апартаментах массового сегмента прирост средней стоимости квадратного метра за квартал составил 13,6% (до 220 тыс. руб.), при этом за весь 2020 год показатель вырос всего на 4,5%. В бизнес-классе увеличение средней цены «квадрата» в I квартале 2021 года носило менее выраженный характер – всего 5,4%, до 274,6 тыс. руб. Пересмотр ценообразования происходил на всем локальном рынке. Во многих проектах было отмечено повышение цен в пределах 10-30% за три месяца, при том, что в общей массе новостроек рост не превышал 3-6%».

Снижение спроса

«В I квартале 2021 года было зарегистрировано на 40% меньше договоров долевого участия (ДДУ)[2] в отношении апартаментов массового сегмента и бизнес-класса, чем в конце 2020 года (1 365 против 2 265 ДДУ), – продолжает Мария Литинецкая. – Однако текущий уровень спроса нельзя назвать низким, так как относительно I квартала 2020 года количество зарегистрированных ДДУ выросло на 30%. В 2020 году цены на квартиры росли активнее, поэтому в начале 2021 года апартаменты выглядели несколько недооценено. Спрос стимулировала в первую очередь стоимость, а также надежда на приравнивание в будущем правового статуса апартаментов к квартирам».

Прогноз

«Первичный рынок апартаментов сейчас выглядит более уязвимым из-за неопределенности в законодательстве относительно их статуса и перспективы дальнейшего повышения ключевой ставки ЦБ РФ (на очередном заседании 23 апреля 2021 года ключевая ставка была поднята на 50 б.п. – до 5%), – резюмирует Мария Литинецкая. – Если на первичном рынке квартир льготная ипотека еще сдерживает рост ставок по кредитам (до середины 2021 года) и идет проработка альтернативных решений для повышения доступности жилья после ее отмены, то апартаменты практически не имеют «сторонников». Вероятнее всего, резкий рост цен в совокупности с удорожанием ипотечных кредитов негативно повлияет на спрос во II квартале текущего года, и рост цен замедлится».

[1] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] Сделки физических лиц в границах «старой» Москвы, апарт-комплексы массового сегмента и бизнес-класса. Без оптовых покупок.

По подсчетам специалистов Департамента консалтинга компании «БЕСТ-Новострой» объем предложения квартир в новостройках массового сегмента в «старой» Москве по итогам марта 2021 года достиг минимальных значений сопоставимых со 2 кварталом 2015 года. А цены на новостройки комфорт-класса, составляющие основной объем жилья в массовом сегменте, продолжили рост.

В марте 2021 года, который прошел на столичном рынке новостроек под влиянием сохраняющихся еще с прошлого года тенденций, поставлены новые рекорды. Активный спрос, подогреваемый льготной ипотекой с одной стороны, и растущими ценами с другой, вкупе с высокой активностью инвесторов к недвижимости, способствовал дальнейшему сокращению предложения в массовом сегменте жилья. По итогам прошедшего месяца предложение квартир в новостройках стандартного класса снизилось на 41% и составило 283 шт., а в комфорт-классе на 8% до 11 209 шт. Таким образом, по итогам 1 квартала в границах «старой» Москвы экспонировалось минимальное со 2 квартала 2015 года предложение квартир в новостройках массового сегмента.

За прошедший месяц объем предложения на столичном рынке массового жилья пополнился пятью новыми корпусами в уже реализуемых ЖК, а также одним новым проектом комфорт-класса – ЖК «Мой адрес на Береговом». Однако ввиду небольшого выхода квартир в экспозицию это не оказало существенного влияния на объем предложения на рынке в целом.

Проекты, вышедшие на рынок в марте 2021 года в границах старой Москвы

|

Название проекта |

Класс |

Район |

Девелопер |

Кол-во лотов по проекту* |

Дата ввода в эксплуатацию |

|

Мой адрес на Береговом |

Комфорт |

Филевский Парк |

КП УГС |

338 |

3 квартал 2020 г. |

«Сегодня ситуация на рынке новостроек такова, что покупатели охотно приобретают «все»: и даже недешевые квартиры на старте продаж и жилье в уже готовых домах, не говоря уже о наиболее доступных по цене лотах, которые в принципе сейчас не задерживаются на рынке, а быстро расходятся как горячие пирожки, – комментирует Ирина Доброхотова, председатель совета директоров компании «БЕСТ-Новострой». – До завершения льготной ипотеки остается 3 месяца, поэтому многие из тех, кто нуждается в улучшении жилищных условий или хочет приобрести новостройки в качестве инвестиций спешат успеть воспользоваться возможностями дешевой ипотеки. Дополнительно многих в марте подстегнуло к этому решение ЦБ о повышении ключевой ставки, которое стало первым сигналом к дальнейшему удорожанию кредитов. Поэтому в ближайшие месяцы, полагаю, спрос будет только нарастать».

В марте 2021 года на рынке новостроек сохранилась также и тенденция планомерного роста цен. По итогам месяца средняя стоимость предложения 1 кв. м в новостройках комфорт-класса, составляющих основной объем предложения жилья массового сегмента, выросла на 2% и составила 224 800 руб., что стало очередным максимумом за всю историю наблюдений. А средний предлагаемый бюджет покупки квартир данного сегмента увеличился на 225 250 рублей и составил 12,08 млн рублей.

В сегменте стандартного класса стоимость квадратного метра по итогам марта снизилась на 2% до 187 330 рублей. Подобная корректировка связана с увеличением площади оставшихся в экспозиции квартир. Об этом, в частности, говорит и увеличение среднего предлагаемого бюджет покупки. По итогам месяца он вырос на 621 590 рублей до 7,5 млн рублей.

Примечание: * по корпусам в продаже

В консалтинговой компании Bright Rich | CORFAC International подвели итоги I квартала 2021 года на рынке складской и индустриальной недвижимости Петербурга.

В I квартале 2021 года были введены в эксплуатацию три объекта складской недвижимости: распределительный центр для Fix Price общей площадью 35 581 кв. м на территории «PNK Парк Шушары 3», склад для компании «Ивапер» площадью 3 438 кв. м и реконструированный складской комплекс «Воздухоплавательная 19» площадью 1 440 кв. м. Спекулятивным является только последний из этих объектов.

Всего на 2021 год запланирован ввод 347 400 кв. м качественной индустриально-складской недвижимости, на класс А из них придется около 313 300 кв. м (или 90% запланированного ввода), на класс В – 34 100 кв. м.

Наиболее крупными объектами, заявленными к вводу на 2021 г., являются распределительный центр торговой сети «Лента» площадью 70 тыс. кв. м, склад площадью 48 975 кв. м в индустриальном парке «РУСИЧ – Шушары» и новая очередь логопарка «Осиновая Роща» площадью 25 тыс. кв. м.

Крупнейшие объекты заявленные к вводу в эксплуатацию в 2021 г.

|

Название склада |

Адрес |

Направление |

Класс |

Общая площадь, кв. м |

Вид склада |

Тип склада |

|

Лента |

Тосненский район |

Юг |

А |

70 000,0 |

Сухой |

Под собственные нужды |

|

РУСИЧ - Шушары |

Московское ш. |

Юг |

А |

48 975,0 |

Мультитемпературный |

Спекулятивный |

|

Осиновая роща |

Горское ш. |

Север |

А |

25 000,0 |

Сухой |

Спекулятивный |

|

Тродекс Логистик |

Пос. Шушары, Московское ш. |

Юг |

А |

23 100,0 |

Сухой |

Под собственные нужды |

|

Ahlers |

Волхонское ш. |

Юг |

А |

21 332,0 |

Сухой |

Спекулятивный/ |

|

ПСК «Новоселье 2» |

Красносельское ш. |

Юг |

В |

18 000,0 |

Сухой |

Спекулятивный |

|

Юклид |

Московское ш. |

Юг |

А |

17 998,0 |

Сухой |

Спекулятивный |

|

СDEK |

Софийская ул. |

Юг |

А |

17 000,0 |

Сухой |

Под собственные нужды |

|

Grando |

Почтовая ул. |

Юг |

А |

16 500,0 |

Мультитемпературный |

Спекулятивный |

|

Октавиан |

Токсовское ш. |

Север |

А |

15 800,0 |

Сухой |

Спекулятивный |

|

Reforma Парнас |

2-й Верхний переулок |

Север |

В |

9 720,0 |

Сухой |

Спекулятивный |

Доля спекулятивных объектов в структуре ввода на 2021 год составит 55% (191 400 кв. м). 83% нового строительства придется на южное направление Петербурга (287 500 кв. м), на северное в структуре ввода, запланированного на 2021 год, придется 17% новых площадей (59 900 кв. м).

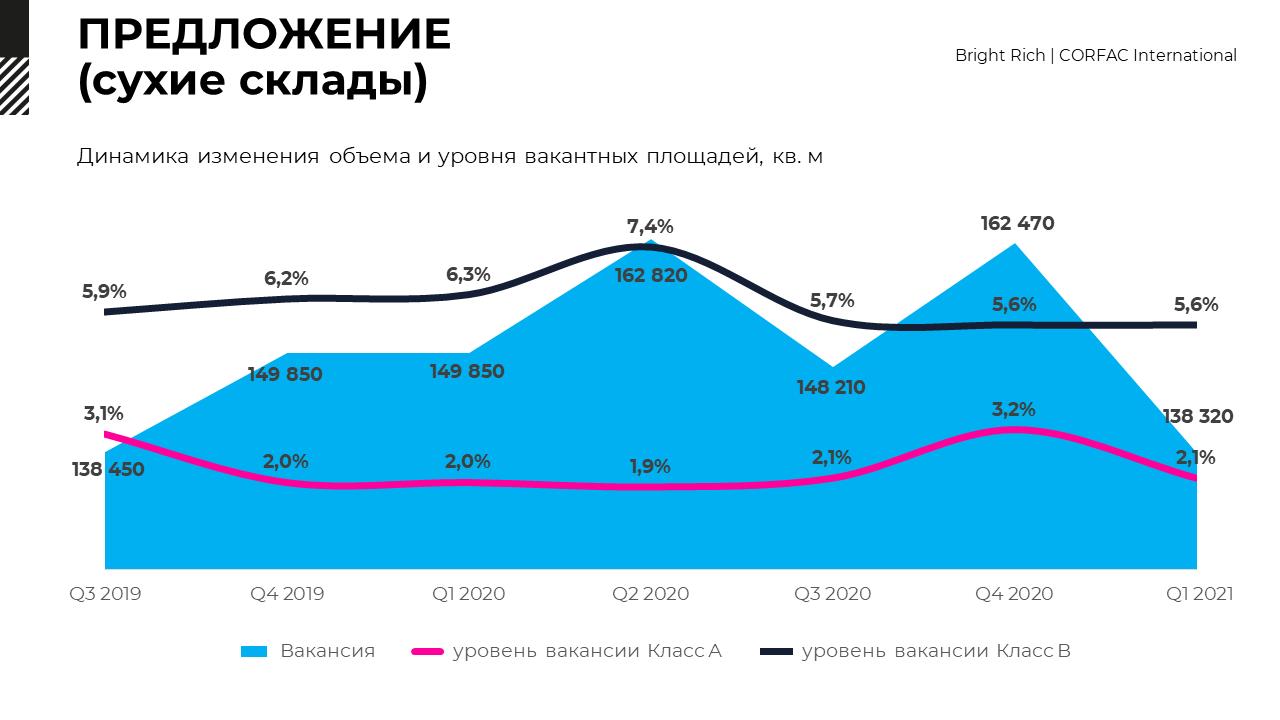

Общий уровень вакансии в сухих складах на конец I квартала 2021 г. составляет 3,5%, в классе А доля свободных площадей – 2,1%, в классе В – 5,6%. По сравнению с аналогичным периодом прошлого года уровень вакансии в А-классе практически не изменился, в В-классе снизился на 0,7% п.п.

Наибольший объем вакантных площадей представлен на юге города – 64 520 кв. м, или 47%. На восточное направление приходится 36% вакантных площадей (50 240 кв. м), на северное – 17% (23 560 кв. м).

По прогнозам Bright Rich | CORFAC International, к концу II квартала этого года объем свободных площадей может несколько увеличится – до 140 тыс. кв. м.

Средняя ставка аренды в сухих складских комплексах А-класса, по итогам I квартала 2021 г., составляет 348 руб./кв. м/мес. (без учета НДС, ОРЕХ, коммунальных услуг, стеллажей) и в классе В – 276 руб./кв. м/мес. (также triple net).

Объем вакансии в мультитемпературных складских объектах, на конец I квартала, составляет 18 870 кв. м в классе А и 9 420 кв. м в В-классе. При этом на юг города приходится 25 400 «квадратов», на северное направление – 2 890 «квадратов».

Евгений Титаренко, партнер Bright Rich | CORFAC Int., отмечает: «Ставки аренды из-за низкого уровня вакансии и индексации поползли вверх. По отношению к концу 2020 г. в классе А рост составил 2,1%, в классе В – на 1,1%. Уровень свободных площадей в готовых объектах остается на низком уровне. Объем неудовлетворенного спроса на качественные складские помещения имеет явный и отложенный характер и, по нашим оценкам, суммарно за I квартал 2021 года составляет порядка 65 тыс. кв. м. Он обусловлен ростом спроса со стороны малого и среднего бизнеса и сформирован в основном за счет площадей 1 000 – 2 500 кв. м. Частично недостаток складских площадей может быть восполнен за счет новых проектов, реализованных на земельных участках промышленного назначения. Мы видим интерес девелоперов к таким площадкам. Так, в I квартале 2021 года PNK Group увеличила площадь одного из своих индустриальных парков – «PNK Парка Шушары-3» на 28 га, на которых можно построить еще более 150 тыс. кв. м складов. Кроме того, состоялась продажа 2,9 га под строительство холодильного склада на 2-м Бадаевском пр. в промышленной зоне «Шушары». Сумма сделки, по нашей оценке, могла составить порядка 2,6 тыс. руб./кв. м».

В Bright Rich | CORFAC Int. прогнозируют также увеличение количества сделок по схеме built-to-suit и built-to-rent в текущем году. Что касается спекулятивных объектов нового строительства, в компании ожидают, что число предварительных договоров аренды возрастет, и, как следствие, складские комплексы будут практически заполнены к моменту ввода в эксплуатацию.