В трети городов льготная ипотека уже не компенсирует произошедший за год рост цен

Прошел год со старта программы льготного ипотечного кредитования на первичном рынке. Одновременно Центробанк повысил ключевую ставку сразу на 0,5 п.п., что стимулирует покупки по льготной ипотеке для тех, кто не хочет брать кредиты под “стандартные” ставки, которые станут выше. Субсидия, с одной стороны, помогла рынку компенсировать провал по сделкам в весенний локдаун 2020 года. С другой стороны, низкие ставки по кредиту способствовали значительному росту цен. Эксперты Циан выяснили, в каких городах льготная ипотека компенсировала рост стоимости, а где - выиграли те, кто взял кредит под высокие ставки, но по старому “допандемийному” прайсу.

Циан проанализировал, какая доля от объема предложения новостроек в городах с численностью населения от 500 тысяч человек соответствует условиям льготной ипотеки. Для этого были посчитаны квартиры в строящихся (не сданных) корпусах, продажи которых идут по ДДУ, в т.ч. с эскроу-счетами. Учитывались города, объем предложения на первичном рынке которых превысил 500 квартир (всего - 24 локации).

- 84% квартир на первичном рынке крупных городов (500 тыс. +) можно купить по льготной ипотеке. Год назад доля составляла 91%. Минимальные значения в Сочи (всего 12% квартир подходят для льготной ипотеки при 20%-ном первом взносе). В Москве доля за год снизилась с 76% до 62%.

- В трети городов (9 из 24) льготная ипотека уже не работает – экономия сошла на нет из-за роста цен в течение года.

- Средний бюджет предложения в новостройке вырос за год на четверть, получив прибавку к цене в миллион рублей: с 4,2 млн до 5,2 млн. Максимальное увеличение среднего предложения отмечено в Ростове-на-Дону, Барнауле, Ярославле и Сочи.

- Копить оказалось бессмысленно в половине городов – рост цен превысил накопленные за год на банковском вкладе средства. Больше всех “потеряли” вкладчики в Сочи (более 2 млн рублей), Казани и Москве (порядка полумиллиона рублей).

- Средний размер минимального первого взноса для льготной ипотеки (15%) составлял на старте программы 600 тыс. рублей, спустя год льготной ипотеки – 884 тыс. рублей. Год назад на первый взнос семья собирала в среднем 9 месяцев, год спустя – уже 13 месяцев.

На старте программы с минимальным взносом можно было купить 91% квартир, сегодня – 84%

На старте программы льготного ипотечного кредитования максимальный лимит по выданной ипотеке в 8 млн рублей для Московской и Петербургской агломераций, а также 3 млн рублей – для других регионов, позволил охватить лишь 64% всех квартир первичного рынка. При минимально возможном на тот момент первом взносе в 20% стоимость квартиры в Москве и Санкт-Петербурге не должна была превышать 10 млн рублей, в других регионах - 3,75 млн. В отдельных городах обозначенного лимита на старте программы не хватало катастрофически. Например, в Сочи при минимальном взносе в лимит попадали всего 9% квартир, Тюмени – 28%, Нижнем Новгороде, Екатеринбурге и Казани с минимальным первым взносом под льготную ипотеку попадала каждая третья квартира (32%). В Москве, несмотря на повышенный лимит, подходили только 47% квартир, в Санкт-Петербурге – 86%.

Однако спустя несколько недель лимит по объему кредитования был пересмотрен с 8 до 12 млн рублей для Московского и Петербургского регионов (мах стоимость квартиры – 15 млн рублей при п.в. 20%) и с 3 до 6 млн – для остальных городов (мах стоимость – 7,5 млн рублей). В результате доля квартир, попадающих под новые условия расширенного лимита (при том же первом взносе в 20%), увеличилась в городах с численностью населения от 500 человек c 64% до 91%. Однако дальнейший рост цен и вымывание предложения вели к постепенному снижению доли доступных к покупке квартир.

Спустя год программы доля квартир, доступных к покупке в бюджете до 15 млн/7,5 млн снизилась до 84%. Абсолютным рекордсменом по снижению доли доступного жилья с минимальным первым взносом показал Сочи: если на момент расширения программы в лимит попадали 68% квартир, то спустя год льготной ипотеки – всего 12%. Выбор сократился практически до значений, когда действовал еще не расширенный лимит. Это стало следствием рекордного роста цен: переход на удаленную работу и возможность жить в любом городе, закрытие границ с другими странами и ростом инвест потенциала российских курортов, а также – запрет точечной застройки в Сочи. Значительное снижение доступности отмечено и в Красноярске: с 96% до 75% (- 22 п.п.).

В Москве также отмечено падение доли доступного жилья: если в начале субсидии при лимите в 12 млн рублей и первом взносе 20% покупателям подходили 76% предложений, то сейчас – только 62%. В Санкт-Петербурге коррекция за год минимальна – на уровне 5 процентных пунктов.

Доля квартир, подходящих для льготной ипотеки при п.в. 20% сейчас и год назад

|

Город |

Старт программы (лимит 3 млн/8 млн) |

Старт программы (расширение лимита 6 млн/12 млн) |

Год льготной ипотеки лимита (6 млн/12 млн)

|

|

Липецк |

84% |

100% |

100% |

|

Киров |

88% |

100% |

100% |

|

Ярославль |

79% |

99% |

100% |

|

Рязань |

85% |

100% |

99% |

|

Челябинск |

79% |

100% |

99% |

|

Пенза |

74% |

100% |

99% |

|

Ростов-на-Дону |

84% |

100% |

99% |

|

Волгоград |

78% |

100% |

98% |

|

Пермь |

69% |

100% |

98% |

|

Барнаул |

87% |

100% |

98% |

|

Ижевск |

71% |

99% |

98% |

|

Воронеж |

62% |

96% |

97% |

|

Краснодар |

81% |

100% |

95% |

|

Самара |

84% |

99% |

92% |

|

Новосибирск |

43% |

95% |

90% |

|

Уфа |

52% |

95% |

85% |

|

Тюмень |

30% |

93% |

84% |

|

Казань |

34% |

87% |

80% |

|

Нижний Новгород |

33% |

84% |

80% |

|

Красноярск |

55% |

96% |

75% |

|

Екатеринбург |

36% |

91% |

72% |

|

Сочи |

8% |

68% |

12% |

|

Москва |

47% |

76% |

62% |

|

Санкт-Петербург |

86% |

96% |

91% |

|

В среднем |

64% |

91% |

84% |

Источник: Аналитический центр Циан

Льготная ипотека уже не компенсирует произошедший рост цен – покупать жилье год назад по стандартной ставке было выгоднее

Льготная ипотека способствовала росту цен на жилье. Циан выяснил – насколько выгодна покупка квартиры сегодня под текущую ставку 5,92% (ЦБ РФ, в целом по РФ) и максимальном сроке кредитования в 20 лет в сравнении с прошлым годом, когда ипотека выдавалась на стандартных условиях (7,82% в марте 2020 года, по данным ЦБ РФ в целом по РФ).

Несмотря на то, что минимальный взнос возможен в размере всего 15% от суммы, средний заемщик имеет порядка 30% от стоимости выбранной квартиры. Рассмотрим два сценария:

- Заемщик с первым взносом в 30% взял ипотеку на 20 лет на новостройку незадолго до анонса льготной ипотеки (ставка - индивидуально по каждому региону, по данным ЦБ РФ).

- Заемщик пришел к застройщику с тем же первым взносом в рублях, что и год назад. Кредит взят на 20 лет (максимально возможный срок), но по льготной ставке (также индивидуально по каждому региону, по данным ЦБ РФ).

Вопрос – что же выгоднее: старые цены с ипотекой под 8% VS подорожавшее жилье в кредит под 6%

- В трети городов (9 из 24) льготная ипотека уже не работает – экономия сошла на нет из-за роста цен

Не во всех городах льготная ипотека со сниженной ставкой смогла компенсировать рост цен. Общая переплата за 20 лет по льготной ипотеке - выше, чем переплата по обычному ипотечному кредиту, выданному год назад, в Ростове-на-Дону (+6% или 123 тыс. рублей), Ярославле (+6% или 127 тыс.), Барнауле (+3% или 65 тыс.), Самаре (+1% или 12 тыс. рублей).

В Перми рост цен также нивелировал выгоду от льготной ипотеки – переплата по кредиту будет сопоставимой по итогам 20 лет. Аналогичная ситуация и в Москве, где общий размер переплаты по ипотеке, взятой год назад по обычным ставкам сопоставима с переплатой по льготной ипотеке, по которой пришлось взять большую сумму в кредит из-за роста цен. Практически полностью нивелировался эффект от льготной ипотеки и в Санкт-Петербурге, где благодаря льготной ипотеке реально сэкономить всего 1% от общей переплаты за 20 лет (в сравнении с обычной ипотекой год назад при покупке жилья по старой цене). Аналогичная ситуация в Казани и Краснодаре, где переплата по льготной ипотеке ниже на 1% и 2% соответственно.

- Средний размер ежемесячного платежа вырос на 10%: с 24,2 тыс. рублей до 26,6 тыс. рублей по льготной ипотеке

Из-за роста цен на недвижимость за прошедший год, средний размер ежемесячного платежа по льготной ипотеке, даже несмотря на сниженную ставку, теперь выше, чем ежемесячный платеж по кредиту, который выплачивают заемщики, взявшие кредит год назад по старым ценам, накануне анонса льготного ипотечного кредитования. Более чем на 20% платеж по кредиту вырос в Ростове-на-Дону, Барнауле, Ярославле.

В Москве ежемесячный платеж стал выше на 17%: если при том же первом взносе год назад взнос в месяц составлял бы 69,5 тыс. рублей, то сегодня – уже 81 тыс. из-за роста цен и большего размера кредита. В Санкт-Петербурге платеж вырос на 18%.

- Проценты по кредиту составляют 70% стоимости квартиры

Выплата по процентам для ипотеки, взятой год назад, составляет порядка 71% от стоимости приобретенной квартиры (за все 20 лет) по всем городам в среднем. Сегодня выплаты по ипотекам составят 60% от стоимости жилья. Несмотря на рост цен, льготная ипотека позволяет выигрывать в размере общей переплаты в сравнении с обычной ипотекой без субсидирования год назад.

В Москве переплата по льготной ипотеке, взятой сегодня, составит 57%. По ипотеке, взятой год назад, общие выплаты будут на уровне 70%.

- Ежемесячный платеж по ипотеке увеличился с 26% до 28% от семейного дохода

Из-за роста цен расходы на кредит по льготной ипотеке от среднего семейного дохода также увеличились со средних 28% против 26% год назад. Сложнее всего жителям Нижнего Новгорода, Казани и Москвы, где на обслуживание кредита даже по льготной ипотеке уходит более 35% дохода семьи.

В каких городах льготная ипотека уже невыгодна из-за роста цен

|

Город |

До льготной ипотеки |

Год льготной ипотеки (сниженная ставка) |

Ежемесячный платеж по льготной ставке vs ежемесячный платеж по не субсидированным ставка в сделке год назад |

На сколько переплата по кредиту по льготной ставке отличается от переплаты по кредиту по не субсидируемой ставке год назад |

Доля расходов на ипотеку от семейного бюджета 2020 |

Доля расходов на ипотеку от семейного бюджета 2021 |

||

|

Ежемесячный платеж, тыс. р. |

Переплата по ипотеке, млн р. |

Ежемесячный платеж, тыс. р. |

Переплата по ипотеке, млн р. |

|||||

|

Ростов-на-Дону |

16,9 |

2,1 |

21,6 |

2,2 |

28% |

6% |

20% |

25% |

|

Ярославль |

17,4 |

2,1 |

21,6 |

2,2 |

25% |

6% |

22% |

27% |

|

Барнаул |

15,8 |

1,9 |

19,7 |

2,0 |

25% |

3% |

22% |

28% |

|

Самара |

19,2 |

2,3 |

23,1 |

2,3 |

20% |

1% |

23% |

27% |

|

Пермь |

19,5 |

2,4 |

23,6 |

2,4 |

21% |

0% |

25% |

30% |

|

Москва |

69,5 |

8,3 |

81,0 |

8,3 |

17% |

0% |

32% |

38% |

|

Казань |

28,0 |

3,2 |

33,6 |

3,2 |

20% |

-1% |

34% |

41% |

|

Санкт-Петербург |

41,0 |

5,0 |

48,3 |

4,9 |

18% |

-1% |

21% |

25% |

|

Краснодар |

19,8 |

2,4 |

23,4 |

2,4 |

18% |

-2% |

22% |

26% |

|

Волгоград |

17,4 |

2,2 |

20,4 |

2,1 |

17% |

-4% |

24% |

28% |

|

Екатеринбург |

29,5 |

3,6 |

33,8 |

3,4 |

15% |

-4% |

29% |

34% |

|

Ижевск |

19,1 |

2,2 |

20,6 |

2,1 |

8% |

-7% |

25% |

27% |

|

Липецк |

16,7 |

2,1 |

19,0 |

1,9 |

13% |

-8% |

21% |

24% |

|

Нижний Новгород |

30,1 |

3,7 |

33,1 |

3,3 |

10% |

-9% |

33% |

36% |

|

Челябинск |

17,6 |

2,1 |

18,9 |

1,9 |

7% |

-11% |

22% |

24% |

|

Рязань |

17,1 |

2,1 |

17,6 |

1,8 |

2% |

-15% |

22% |

23% |

|

Красноярск |

25,7 |

3,2 |

26,4 |

2,6 |

3% |

-16% |

25% |

26% |

|

Уфа |

25,8 |

3,1 |

24,3 |

2,5 |

-6% |

-20% |

28% |

26% |

|

Новосибирск |

25,2 |

3,0 |

24,0 |

2,4 |

-5% |

-22% |

27% |

26% |

|

Пенза |

18,1 |

2,2 |

18,0 |

1,7 |

-1% |

-23% |

26% |

26% |

|

Тюмень |

29,4 |

3,6 |

26,6 |

2,6 |

-9% |

-27% |

25% |

23% |

|

Киров |

15,5 |

1,9 |

13,9 |

1,4 |

-11% |

-28% |

28% |

25% |

|

Воронеж |

22,3 |

2,8 |

19,8 |

1,9 |

-11% |

-29% |

30% |

27% |

|

В среднем (без учета Сочи) |

24,2 |

2,9 |

26,6 |

2,7 |

10% |

-7% |

26% |

28% |

Источник: Аналитический центр Циан

*В Сочи прошлогоднего первоначального взноса не хватит для того, чтобы воспользоваться лимитом по льготной ипотеке в 6 млн рублей.

Квартира стала дороже на четверть или миллион рублей

Льготное ипотечное кредитование стало одним из основных факторов, способствующих росту цен на рынке недвижимости. В среднем по 24 городам (население от 500 тыс. человек и объем предложения в новостройках от 500 квартир), средний бюджет на первичном рынке за год льготного ипотечного кредитования увеличился на миллион рублей: с 4,2 млн до 5,2 млн. То есть жилье стало дороже почти на четверть: +22% за год.

Абсолютным рекордсменом оказался Сочи (+40% за год), где средняя стоимость новостройки почти достигла 10 млн рублей и уступает лишь столице, обогнав за прошедший год Санкт-Петербург по средним ценам. В Москве рост среднего бюджета предложения – чуть выше общероссийского (+24%). Рекордный рост (свыше 30%) также отмечен в Ростове-на-Дону, Барнауле, Ярославле.

Копить оказалось бессмысленно в половине городов

Одно из преимуществ ипотечного кредитования – это фиксация стоимости недвижимости – покупатель защищен от дальнейшего роста цен в новостройке. «Обратная сторона медали» жилищного кредитования – это, конечно, существенная переплата по процентам, что и останавливает часть покупателей от приобретения жилья в кредит. Многие выбирают стратегию накоплений, которая не оправдала себя в последний год. Копить оказалось невыгодно – в половине городов рост средней стоимости предложения в новостройках оказался больше той суммы, которую смогли отложить потенциальные покупатели со средним доходом за тот же период.

Циан посчитал, в каких городах больше других проиграли потенциальные покупатели, выбравшие вклад, и на сколько накопленные средства отличаются от той суммы, на которую подорожала за год средняя квартира в конкретном городе. Для примера возьмем семью из двух человек, которые копят на среднюю квартиру в новостройке.

Уровень доходов – среднемесячная заработная плата работников организаций (без субъектов малого предпринимательства) по конкретному городу, за вычетом налогов, то есть «на руки».

Допустим, семья живет на официальный прожиточный минимум, а все, что остается сверху от заработной платы, вносит на пополняемый банковский вклад, открытый в апреле 2020 года. На тот момент средняя ставка по рублевым депозитам составила 5% годовых (данные ЦБ РФ). Депозит – с ежемесячной капитализацией. Каждый месяц, в течение последнего года семья пополняет вклад.

Даже с учетом весьма скромных трат в размере прожиточного минимума на каждого члена семьи, более чем в половине городов накопленной за год суммы не хватает, чтобы компенсировать рост цен на первичном рынке. Самый большой ценовой разрыв – в Сочи, где вкладчики за прошедших год собрали 730 тыс. рублей, а средняя квартира в новостройке подорожала на 2,75 млн. Потенциальные покупатели «потеряли» условные 2 млн рублей. Не было никакого смысла копить и в Казани (на вкладе семья собрала 820 тыс. рублей, а квартира подорожала на 1,37 млн рублей, потери - 550 тыс. рублей). В тройке аутсайдером также Москва, где средняя семья скопила за год 2,34 млн рублей, а квартира за то же время подорожала на 2,8 млн. «Потери» столичных клиентов – 460 тыс. рублей. На 200-300 тыс. рублей сумма по вкладу оказалась ниже в Перми и Барнауле.

Копят с помощью вклада примерно столько же, как и дорожает жилье, в Краснодаре и Липецке. Однако есть города, в которых средняя стоимость квартиры выросла меньше, чем накопили вкладчики за год. Это – Тюмень (+930 тыс. рублей по вкладу в сравнении с подорожанием жилья), Уфа (+690 тыс.), Новосибирск и Воронеж (выгода на полмиллиона рублей).

|

Город |

Средняя стоимость квартиры в целом по рынку, старт льготной ипотеки (май 2020) |

Средняя стоимость квартиры в целом по рынку, млн р., год льготной ипотеки (май 2021) |

Динамика (рост среднего бюджета) за год в % |

Динамика (рост среднего бюджета) за год в млн руб. |

Сколько семья накопила за год на вкладе, млн руб. |

Разница в росте среднего бюджет предложения и сумме на депозите через год, млн р. |

|

Сочи |

6,9 |

9,7 |

40% |

2,75 |

0,73 |

-2,02 |

|

Ростов-на-Дону |

2,8 |

3,8 |

36% |

1,00 |

0,84 |

-0,16 |

|

Барнаул |

2,7 |

3,6 |

32% |

0,87 |

0,65 |

-0,22 |

|

Ярославль |

3 |

3,9 |

30% |

0,90 |

0,75 |

-0,15 |

|

Пермь |

3,3 |

4,3 |

30% |

0,99 |

0,74 |

-0,25 |

|

Самара |

3,3 |

4,2 |

28% |

0,92 |

0,81 |

-0,11 |

|

Казань |

5 |

6,4 |

27% |

1,37 |

0,82 |

-0,55 |

|

Краснодар |

3,3 |

4,2 |

27% |

0,90 |

0,89 |

-0,01 |

|

Волгоград |

2,9 |

3,7 |

27% |

0,79 |

0,67 |

-0,12 |

|

Санкт-Петербург |

7 |

8,8 |

26% |

1,80 |

2,22 |

0,42 |

|

Липецк |

2,8 |

3,5 |

25% |

0,71 |

0,78 |

0,07 |

|

Екатеринбург |

5 |

6,2 |

24% |

1,18 |

1,03 |

-0,15 |

|

Москва |

11,9 |

14,7 |

24% |

2,80 |

2,34 |

-0,46 |

|

Нижний Новгород |

5,1 |

6,2 |

21% |

1,05 |

0,90 |

-0,15 |

|

Челябинск |

3 |

3,5 |

18% |

0,54 |

0,75 |

0,21 |

|

Красноярск |

4,3 |

5,0 |

16% |

0,69 |

0,99 |

0,30 |

|

Пенза |

3,1 |

3,6 |

15% |

0,47 |

0,65 |

0,18 |

|

Ижевск |

3,4 |

3,9 |

15% |

0,50 |

0,72 |

0,22 |

|

Рязань |

2,9 |

3,3 |

14% |

0,42 |

0,72 |

0,30 |

|

Новосибирск |

4,3 |

4,7 |

9% |

0,37 |

0,88 |

0,51 |

|

Уфа |

4,4 |

4,7 |

6% |

0,26 |

0,95 |

0,69 |

|

Тюмень |

5 |

5,3 |

6% |

0,29 |

1,22 |

0,93 |

|

Воронеж |

3,7 |

3,9 |

6% |

0,21 |

0,71 |

0,50 |

|

Киров |

2,6 |

2,7 |

5% |

0,14 |

0,45 |

0,31 |

Источник: Аналитический центр Циан

Первого взноса в 15% хватит не во всех городах

Не у всех потенциальных покупателей в принципе был выбор – копить на жилье или взять ипотеку. Причина – в отсутствии минимального первоначального взноса от стоимости выбранной квартиры. После расширения лимита он составляет 15%. Год назад при первом взносе в 15% и максимальной сумме кредита в 6 или 12 млн рублей, в зависимости от региона, по всем городам средняя стоимость квартиры (бюджет предложения в продаже) в новостройке соответствовала максимальному лимиту.

Спустя год из-за роста цен в двух городах минимальный первый взнос в размере 15% является уже формальным – реально нужно накопить большую сумму, чтобы взять в кредит среднюю квартиру. Речь идет о Сочи, где минимальный первый взнос при максимальном лимите по ипотеке в 6 млн рублей, должен составлять уже 38% от стоимости средней квартиры. В Москве также уже не хватит первого взноса, чтобы купить среднюю квартиру – покупатель должен собрать минимум 18% от средней стоимости жилья в новостройке.

В денежном выражении в целом по всем городам средний размер минимального первого взноса для льготной ипотеки составлял 600 тыс. рублей, спустя год льготной ипотеки – 884 тыс. рублей. На старте программы только в трех городах (Москва, Петербург и Сочи) минимальный первый взнос превышал миллион рублей. Сегодня данную отметку преодолела и Казань.

Несмотря на рост минимального первого взноса, в большинстве городов средней семье удастся собрать его меньше чем за год – это говорит о том, что пролонгация программы льготного кредитования до 1 июля – достаточный срок для того, чтобы потенциальный заемщик смог накопить на минимальный первый взнос даже при отсутствии какой-либо стартовой суммы. Однако в целом копить теперь дольше.

Год назад семья из двух человек со средней заработной платой для города и за вычетом прожиточного минимума, могла отложить на первый взнос менее чем за год в 23 из 24 городах – исключение только Сочи, где семье нужно было копить в среднем 19 месяцев.

Сегодня на первый взнос не смогут накопить за год уже в Казани (необходимо 16 месяцев), Москве (15 месяцев) и Нижнем Новгороде (14 месяцев). В Сочи же теперь на первый взнос вовсе придется копить более пяти лет, поскольку нужно иметь почти половину от цены средней квартиры, чтобы соответствовать максимальному лимиту по льготной ипотеке.

Средний срок накоплений составлял в среднем по всем 24 городам до льготного кредитования – 9 месяцев. Через год программы льготного кредитования – уже 13 месяцев.

Сколько месяцев и какую сумму копить семье на минимальный первый взнос для льготной ипотеки

|

Город |

Сколько месяцев копить семье п.в на среднюю квартиру год назад |

Сколько месяцев копить семье п.в на среднюю квартиру год сегодня |

Минимальный п.в. год назад, млн р. |

Минимальный п.в. сегодня, млн р. |

Рост минимального первого взноса в рублях за год |

|

Сочи |

19 |

67 |

1 |

3,67 |

254% |

|

Москва |

10 |

15 |

1,8 |

2,7 |

51% |

|

Ростов-на-Дону |

7 |

9 |

0,4 |

0,57 |

36% |

|

Барнаул |

8 |

11 |

0,4 |

0,54 |

32% |

|

Ярославль |

8 |

10 |

0,5 |

0,59 |

30% |

|

Пермь |

9 |

12 |

0,5 |

0,64 |

30% |

|

Самара |

8 |

10 |

0,5 |

0,63 |

28% |

|

Казань |

12 |

16 |

0,8 |

0,96 |

27% |

|

Краснодар |

7 |

9 |

0,5 |

0,63 |

27% |

|

Волгоград |

9 |

11 |

0,4 |

0,55 |

27% |

|

Санкт-Петербург |

6 |

8 |

1,1 |

1,32 |

26% |

|

Липецк |

7 |

9 |

0,4 |

0,53 |

25% |

|

Екатеринбург |

10 |

12 |

0,8 |

0,93 |

24% |

|

Нижний Новгород |

11 |

14 |

0,8 |

0,92 |

21% |

|

Челябинск |

8 |

9 |

0,5 |

0,53 |

18% |

|

Красноярск |

9 |

10 |

0,6 |

0,75 |

16% |

|

Пенза |

10 |

11 |

0,5 |

0,54 |

15% |

|

Ижевск |

9 |

11 |

0,5 |

0,59 |

15% |

|

Рязань |

8 |

9 |

0,4 |

0,5 |

14% |

|

Новосибирск |

10 |

11 |

0,6 |

0,7 |

9% |

|

Уфа |

9 |

10 |

0,7 |

0,7 |

6% |

|

Тюмень |

8 |

9 |

0,8 |

0,79 |

6% |

|

Воронеж |

10 |

11 |

0,6 |

0,59 |

6% |

|

Киров |

12 |

12 |

0,4 |

0,41 |

5% |

|

Всего в среднем |

9 |

13 |

0,6 |

0,884 |

47% |

Источник: Аналитический центр Циан

”Сложная ситуация наступит сразу после отмены льготного ипотечного кредитования, – отмечает Алексей Попов, руководитель аналитического центра Циан. – В данном случае цены останутся прежними, зато переплата увеличится значительно. Например, в Москве средняя стоимость квартиры на первичном рынке – 14,7 млн рублей. По льготной ипотеке и первом взносе 30% переплата по кредиту за 20 лет - 7,7 млн рублей, а ежемесячный платеж – 75 тыс. рублей. При стандартной ставке 8,2% переплата составит уже 10,7 млн рублей (+39%), а ежемесячный платеж вырастет на 13 тыс. рублей, а это больше десятой части дохода среднего столичного работника. Льготное ипотечное кредитование помогло решить жилищный вопрос для тысячи россиян сегодня, однако ограничило такую возможность тем, кто планировал покупку через несколько месяцев, когда льготной ипотеки уже не будет.

Частично сгладить падение спроса после завершения программы субсидирования смогут сами банки, которые также не заинтересованы в падении спроса на жилье. Несмотря на рост ключевой ставки до 5%, основные кредиторы на протяжении апреля предлагали все более выгодные условия – снижали первый взнос, уменьшали ставки на квартиры больших площадей, а также – спецусловия в рамках отдельных проектов. Именно такие совместные программы с девелоперами станут альтернативой программе субсидирования в ближайшие месяцы, что позволит избежать моментального возврата ставок к 8-8,5%.

Кардинального разворота в динамике цен пока не произойдет. Снижение цен в отдельных проектах в эпоху эскроу-счетов - трудно реализуемое мероприятие. Снижение цен в целом по рынку - возможно только при существенном росте объема нового предложения. Для стимулирования спроса в новых условиях застройщикам придется вернуться к более аккуратной индексации цен, увеличить число акций и специальных предложений. Еще одну волну ажиотажного спроса (сопоставимую с осенью прошлого года) за счет выхода на рынок тех, кто хочет “вскочить в последний” вагон мы не ожидаем - цены существенно выросли, отложенный спрос после пандемии, в основном, реализован”.

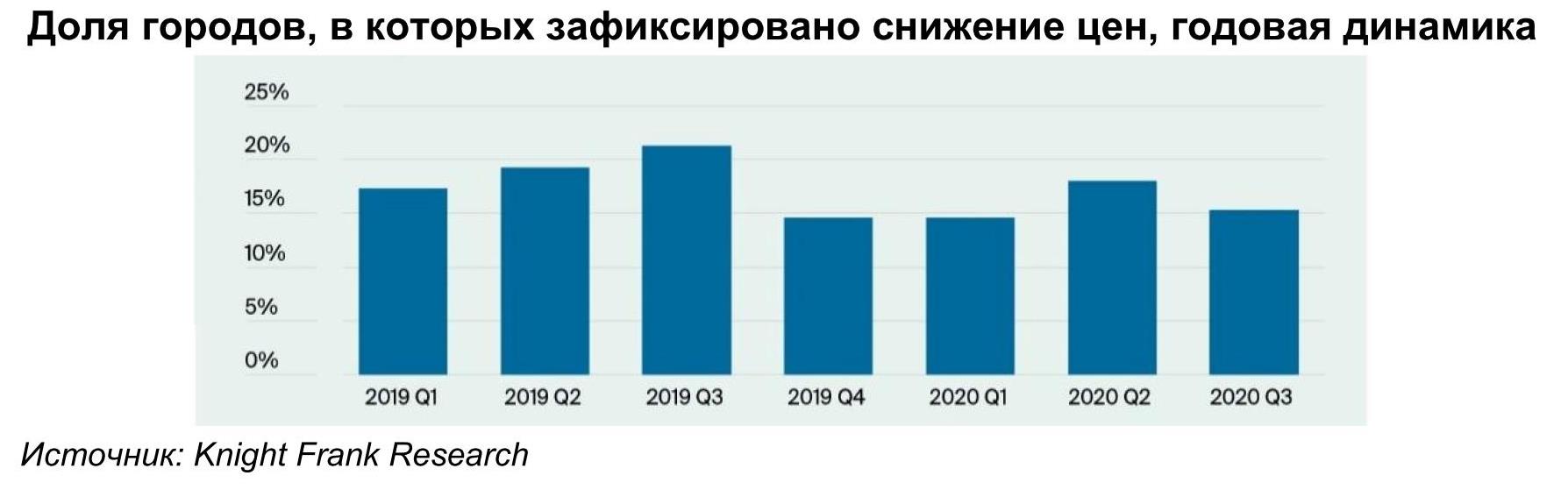

Лидером рейтинга по росту цен на жилье Global Residential Cities Index[1] среди 150 городов по итогам III квартала 2020 года стала Манила (+35% за год), второе и третье места занимают турецкие города Измир (+28%) и Анкара (+27%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 19% (+14,2% в 2019 году). Москва за год опустилась на 57 позиций – 68 место с ростом цен на 5% за год (11 место и +10% в III квартале 2019 года). Общий показатель индекса роста цен на жилую недвижимость вырос на 4,7% (+3,2% за аналогичный период 2019 года). В 15% городов зафиксировано снижение цен.

- В III квартале 2020 года в 18 городах отмечался рост цен на 10% и более, тогда как годом ранее этот показатель был зафиксирован только в 11 городах, а во II квартале 2020 года – в 16. Рекордно низкие ипотечные ставки и стимулирующие меры правительств, как и реализация отложенного спроса в III квартале, не остановили всплеск цен. При этом покупатели предпочитали объекты с большой площадью и зачастую за городом, что связано с ограничением передвижения в период самоизоляции.

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

- Манила лидирует по росту цен и демонстрирует +35% в годовой динамике, тогда как еще в прошлом году показатель достиг только +5,2% (40 место). Банки на Филиппинах сообщают о высоком спросе на элитные объекты и увеличение объемов строительства.

- В 2020 году рынок жилой недвижимости Турции продемонстрировал самый заметный рост, что обусловлено активным спросом и ограниченным предложением, связанными с ослаблением национальной валюты. Кроме того, по сравнению с европейскими направлениями в стране относительно низкая стоимость жилья, что также позитивно влияет на рост интереса к Турции. Только за счет стремительного роста цен на жилье в Маниле Измир потерял свое первенство в рейтинге, зафиксированное по результатам II квартала 2020 года (+28,1%), и переместился на вторую строчку с годовой динамикой +28% в сравнении с +5,8% в 2019 году (32 место).

- Анкара, занявшая третье место в обновленном рейтинге (+27%), во II квартале находилась на второй строчке (+26,4%) и в 2019 году на 35 (+5,5%).

- На четвертом месте – Стамбул с ростом +26% в годовой динамике против +20,2% по результатам II квартала 2020 года (3 место) и -1,1% в III квартале 2019 года (124 место).

- Санкт-Петербург закрывает пятерку лидеров с ростом цен на 19% в годовой динамике. Напомним, по результатам II квартала 2020 года аналитики фиксировали +16,2%, по итогам III квартала 2019 года был отмечен рост цен на 14,2%.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Существенная положительная динамика цен на вторичное жилье в Санкт-Петербурге была вызвана повышенным спросом. Нестабильная экономическая ситуация и снижение доходности по вкладам стимулировали покупателей к сохранению существующих накоплений и инвестированию в недвижимость. Кроме того, на фоне ажиотажа на первичном рынке и постоянного удорожания строящейся жилой недвижимости квартиры на вторичном рынке стали особенно привлекательными».

- В III квартале 2020 года Москва улучшила свои позиции относительно прошлого квартала, поднявшись с 92 (+2,4%) на 68 место (+5,1%). Однако рост цен так и не восстановился до +10%, который аналитики зарегистрировали в III квартале 2019 года (11 место).

Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Несмотря на то, что Москва опустилась в позициях рейтинга, ценовые индикаторы рынка показывают положительную динамику на протяжении всего года. Рост цен на жилую недвижимость в Москве не останавливался ни в "карантинные" месяцы, ни позже, а только ускорился на фоне снижения ключевой ставки, роста доступности ипотечного кредитования и снижения ставок по банковским вкладам. Данная тенденция распространится и на начало 2021 года».

- В Сеуле аналитики регистрируют рост цен на жилье на 15%, который поддерживается быстрым восстановлением экономики и спекулятивной активностью.

- Четыре канадских города (Оттава, Галифакс, Монреаль и Гамильтон) вошли в список 20 лидеров рейтинга, что связано с объявлением о возможном введении налога для иностранных покупателей.

- Примерно в 15% городов зафиксировано снижение цен за год по итогам III квартала 2020 года, в этот список вошли направления Индии, Испании и ОАЭ.

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank, отмечает: «Вопреки ожиданиям кризис только увеличил спрос как на жилую, так и на инвестиционную недвижимость. Во второй половине 2020 года застройщики и собственники готовы были обсуждать дисконты в размере 10-25%, однако к III кварталу 2021 года такой ситуации ожидать не стоит из-за быстрорастущего спроса на недвижимость. В европейских прибрежных районах дом с тремя-четырьмя спальнями можно купить за €500 тыс., вилла с собственной территорией и бассейном в закрытом поселке обойдется в €2-3 млн. В качестве инвестиций перспективна покупка квартир в европейских столицах и крупных финансовых центрах. Например, апартаменты с двумя спальнями в новостройке в Лондоне сейчас можно приобрести за £500 тыс., девелоперы также предоставляют возможность приобрести жилье онлайн».

Изменение цен на жилую недвижимость

III квартал 2019 – III квартал 2020 года

|

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

|||

|

1 |

Манила |

Филиппины |

34,9 |

51 |

Денвер |

США |

6,0 |

101 |

Венеция |

Италия* |

2,9 |

|

2 |

Измир |

Турция |

27,8 |

52 |

Атланта |

США |

6,0 |

102 |

Триест |

Италия* |

2,9 |

|

3 |

Анкара |

Турция |

27,2 |

53 |

Сидней |

Австралия |

6,0 |

103 |

Циндао |

Китай |

2,9 |

|

4 |

Стамбул |

Турция |

25,7 |

54 |

Сан-Франциско |

США |

5,9 |

104 |

Бангалор |

Индия |

2,7 |

|

5 |

Санкт-Петербург |

Россия |

18,6 |

55 |

Окленд |

Новая Зеландия |

5,8 |

105 |

Скопье |

Македония |

2,7 |

|

6 |

Сеул |

Южная Корея |

14,7 |

56 |

Мюнхен |

Германия |

5,8 |

106 |

Лимасол |

Кипр |

2,4 |

|

7 |

Оттава |

Канада |

14,3 |

57 |

Таллин |

Эстония |

5,8 |

107 |

Порто |

Португалия |

2,3 |

|

8 |

Хобарт |

Австралия |

13,6 |

58 |

Майами |

США |

5,6 |

108 |

Гуанчжоу |

Китай |

2,2 |

|

9 |

Люксембург |

Люксембург |

13,4 |

59 |

Афины |

Греция |

5,5 |

109 |

Никосия |

Кипр |

2,0 |

|

10 |

Милан |

Италия* |

13,3 |

60 |

Амстердам |

Нидерланды |

5,5 |

110 |

Брисбен |

Австралия |

2,0 |

|

11 |

Галифакс |

Канада |

12,2 |

61 |

Квебек |

Канада |

5,4 |

111 |

Эдинбург |

Великобритания |

2,0 |

|

12 |

Лион |

Франция |

11,9 |

62 |

Богота |

Колумбия |

5,3 |

112 |

Бирмингем |

Великобритания |

2,0 |

|

13 |

Феникс |

США |

11,4 |

63 |

Чунцин |

Китай |

5,3 |

113 |

Лиссабон |

Португалия |

2,0 |

|

14 |

Монреаль |

Канада |

11,1 |

64 |

Шэньчжэнь |

Китай |

5,3 |

114 |

Мельбурн |

Австралия |

1,9 |

|

15 |

Гамильтон |

Канада |

10,4 |

65 |

Бристоль |

Великобритания |

5,3 |

115 |

Осака |

Япония |

1,5 |

|

16 |

Киев |

Украина |

10,3 |

66 |

Манчестер |

Великобритания |

5,2 |

116 |

Перт |

Австралия |

1,2 |

|

17 |

Сиэтл |

США |

10,1 |

67 |

Хельсинки |

Финляндия |

5,1 |

117 |

Джакарта |

Индонезия*** |

1,2 |

|

18 |

Утрехт |

Нидерланды |

10,1 |

68 |

Москва |

Россия |

5,1 |

118 |

Любляна |

Словения |

1,0 |

|

19 |

Братислава |

Словакия |

9,9 |

69 |

Ханчжоу |

Китай |

5,1 |

119 |

Флоренция |

Италия* |

0,9 |

|

20 |

Сан-Диего |

США |

9,5 |

70 |

Нинбо |

Китай |

5,1 |

120 |

Тяньцзинь |

Китай |

0,8 |

|

21 |

Вена |

Австрия |

9, 4 |

71 |

Глазго |

Великобритания |

5,0 |

121 |

Рим |

Италия* |

0,7 |

|

22 |

Роттердам |

Нидерланды |

9,0 |

72 |

Даллас |

США |

4,9 |

122 |

Наполи |

Италия* |

0,7 |

|

23 |

Уху |

Китай |

8,7 |

73 |

Сантьяго |

Чили |

4,8 |

123 |

Сингапур |

Сингапур |

0,7 |

|

24 |

Веллингтон |

Новая Зеландия |

8,7 |

74 |

Чикаго |

США |

4,7 |

124 |

Валенсия |

Испания |

0,6 |

|

25 |

Загреб |

Хорватия |

8,7 |

75 |

Нагоя |

Япония |

4,6 |

125 |

Тель-Авив |

Израиль |

0,2 |

|

26 |

Мальмё |

Швеция |

8,3 |

76 |

Берлин |

Германия |

4,6 |

126 |

Рио-де-Жанейро |

Бразилия |

0,0 |

|

27 |

Варшава |

Польша |

8,3 |

77 |

Иерусалим |

Израиль |

4,6 |

127 |

Мадрид |

Испания |

0,0 |

|

28 |

Торонто |

Канада |

8,3 |

78 |

Шанхай |

Китай |

4,5 |

128 |

Лима |

Перу |

-0,1 |

|

29 |

Сиань |

Китай |

8,0 |

79 |

Брюссель |

Бельгия |

4,5 |

129 |

Чжэнчжоу |

Китай |

-0,8 |

|

30 |

Марсель |

Франция |

7,8 |

80 |

Салоники |

Греция |

4,4 |

130 |

Эдмонтон |

Канада |

-0,8 |

|

31 |

Бостон |

США |

7,8 |

81 |

Мехико-Сити |

Мексика |

4,4 |

131 |

Гонконг |

Гонконг*** |

-1,1 |

|

32 |

Лос-Анджелес |

США |

7,7 |

82 |

Ванкувер |

Канада |

4,4 |

132 |

Севилья |

Испания |

-1,2 |

|

33 |

Лилль |

Франция |

7,5 |

83 |

Гётеборг |

Швеция |

4,4 |

133 |

Куала-Лумпур |

Малайзия |

-1,5 |

|

34 |

Дарвин |

Австралия |

7,3 |

84 |

Нанкин |

Китай |

4,3 |

134 |

Рига |

Латвия |

-1,6 |

|

35 |

Бухарест |

Румыния |

7,3 |

85 |

Нью-Йорк |

США |

4,3 |

135 |

Барселона |

Испания |

-1,8 |

|

36 |

Рейкьявик |

Исландия |

7,3 |

86 |

Франкфурт |

Германия |

4,1 |

136 |

Дублин |

Ирландия |

-1,8 |

|

37 |

Женева |

Швейцария |

7, 1 |

87 |

Лондон |

Великобритания |

4,1 |

137 |

Малага |

Испания |

-2,0 |

|

38 |

Вашингтон |

США |

7,0 |

88 |

Оксфорд |

Великобритания |

3,8 |

138 |

Палермо |

Италия* |

-2,2 |

|

39 |

Канберра |

Австралия |

6,9 |

89 |

Пекин |

Китай |

3,8 |

139 |

Мумбаи |

Индия |

-2,4 |

|

40 |

Стокгольм |

Швеция |

6,6 |

90 |

София |

Болгария |

3,8 |

140 |

Будапешт |

Венгрия |

-2,6 |

|

41 |

Миннеаполис |

США |

6,5 |

91 |

Хайдарабад |

Индия |

3,7 |

141 |

Калгари |

Канада |

-2,6 |

|

42 |

Чанша |

Китай |

6,4 |

92 |

Хайфа |

Израиль |

3,6 |

142 |

Ахмадабад |

Индия |

-3,0 |

|

43 |

Ухань |

Китай |

6,4 |

93 |

Эксетер |

Великобритания |

3,4 |

143 |

Генуя |

Италия* |

-3,1 |

|

44 |

Цюрих |

Швейцария |

6,4 |

94 |

Сан-Паулу |

Бразилия |

3,3 |

144 |

Калькутта |

Индия |

-3,4 |

|

45 |

Аделаида |

Австралия |

6,4 |

95 |

Осло |

Норвегия |

3,3 |

145 |

Дели |

Индия |

-5,0 |

|

46 |

Берн |

Швейцария |

6,4 |

96 |

Тайбэй |

Тайвань |

3,3 |

146 |

Пуна |

Индия |

-5,3 |

|

47 |

Копенгаген |

Дания |

6,2 |

97 |

Турин |

Италия* |

3,2 |

147 |

Абу-Даби |

ОАЭ |

-5,6 |

|

48 |

Вильнюс |

Литва |

6,2 |

98 |

Токио |

Япония |

3,1 |

148 |

Ченнай |

Индия |

-6,9 |

|

49 |

Париж |

Франция |

6,1 |

99 |

Виннипег |

Канада |

3,1 |

149 |

Абердин |

Великобритания |

-7,9 |

|

50 |

Гамбург |

Германия |

6,0 |

100 |

Детройт |

США |

3,1 |

150 |

Дубай |

ОАЭ |

-8,1 |

*Запрашиваемые цены

** Предварительные данные

*** Городская зона

Источник: пресс-служба Knight Frank

Аналитики компании «Метриум» подвели итоги года на рынке новостроек бизнес-класса Москвы. Объем предложения уменьшился на 31,4%. Средняя цена квадратного метра выросла на 24,4% и составила 300 690 руб.

По данным «Метриум», в конце 2020 года на первичном рынке новостроек г. Москвы экспонировалось 92 проекта бизнес-класса с общим объемом предложения около 9 700[1] квартир общей площадью 723 тыс. кв. м. За год количество экспонируемых лотов сократилось на 31,4%, продаваемая площадь – на 31,9%. Столь значительное снижение объема предложения объясняется вымыванием лотов из-за высокого спроса.

По результатам 2020 года показатель вывода новых объектов оказался меньше по сравнению с уровнем прошлого года – 11 против 17. В IV квартале 2020 года на рынок поступило в реализацию 5 новых проектов, а также 18 корпусов в существующих комплексах. Кроме того, был объявлен старт бронирования третьей очереди «Селигер Сити» (корпус №Е1 «Ван Гог»).

Новые проекты 2020 года на рынке новостроек бизнес-класса

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

TopHILLS |

INGRAD |

ЮАО |

2 кв. 2020 |

|

2 |

Настоящее |

Центр-Инвест |

ЗАО |

2 кв. 2020 |

|

3 |

City Bay |

MR Group |

СЗАО |

2 кв. 2020 |

|

4 |

FORIVER |

INGRAD |

ЮАО |

3 кв. 2020 |

|

5 |

Архитектор |

ГК ФСК |

ЮЗАО |

3 кв. 2020 |

|

6 |

Level Причальный |

Level Group |

СЗАО |

3 кв. 2020 |

|

7 |

Режиссер |

ГК ФСК |

СВАО |

4 кв. 2020 |

|

8 |

Eniteo |

Tekta Group |

ЮЗАО |

4 кв. 2020 |

|

9 |

Symphony 34* |

MR Group |

САО |

4 кв. 2020 |

|

10 |

AFI Park Воронцовский* |

AFI Development |

ЮЗАО |

4 кв. 2020 |

|

11 |

Sydney City |

ГК ФСК |

СЗАО |

4 кв. 2020 |

Источник: «Метриум»

*бронирование

По количеству квартир в экспозиции лидерство перешло к ЮАО (21,6%; +7,1 п.п. за год), что произошло благодаря повышению активности девелоперов. В этом округе стартовали два новых проекта (TopHILLS и FORIVER от INGRAD), начались продажи в новых корпусах «Зиларт», «Павелецкая сити». Вторую позицию теперь занимает ЮВАО с долей в 16,6% (+6,6 п.п. за год). Увеличение предложения в этом округе связано с выходом в продажу новых кварталов в ЖК «Символ» от Донстроя (кварталы «Искренность» и «Смелость»). На третьем месте находится бывший лидер – ЗАО с 15,2% (-7,2 п.п. за год). Высокая активность покупателей в ЗАО и релиз всего одного проекта («Настоящее» от застройщика «Центр-Инвест») заметно сократили объем доступного предложения. В СЗАО и САО сконцентрировано 14,2% и 10,2% от всего объема предложения (-2,8 п.п. за год каждый). В СВАО отмечается сокращение доли на 2,7 п.п. до 7,1%. Доли остальных округов варьировались от 0,4% (ВАО) до 8,1% (ЮЗАО) с годовой динамикой в пределах ±2 п.п. Изменение объема предложения в этих округах обусловлено выводом в продажу нового пула лотов, а также различным уровнем спроса на жилье.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

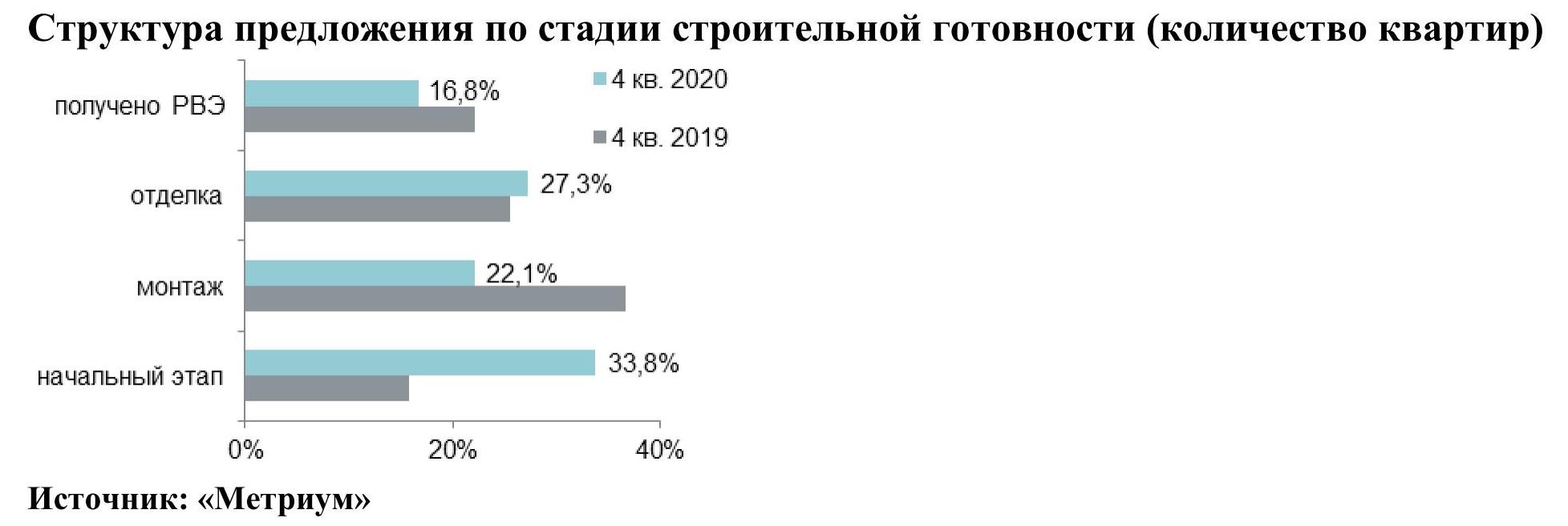

За последние 12 месяцев выросла доля предложения в корпусах на начальном этапе строительной готовности (33,8%; +18 п.п.) за счет сокращения доли лотов на этапе монтажных работ (22,1%; -14,5 п.п.) и во введенных в эксплуатацию корпусах (16,8%; -5,3 п.п.). Около трети всех квартир (27,3%) было сосредоточено в новостройках на стадии отделочных работ (+1,8% п.п.).

В структуре предложения по типологиям основной объем квартир приходился в конце 2020 года на двухкомнатные лоты (38,6%; -3,1 п.п. за год), при этом студии, имея наименьшую долю, показали наибольший прирост (4%; +2,7 п.п. за год). Практически в равных долях на рынке представлены одно- и трехкомнатные квартиры: 22,7% (-0,3 п.п. за год) и 27,6% (-0,4 п.п. за год). Многокомнатные лоты заняли 7,1% (+1 п.п.).

По итогам 2020 года 39% от всего предложения представлено квартирами с отделкой white box и с финишным ремонтом (+17,8 п.п. за период). За год доля квартир с предчистовой отделкой увеличилась до 23,9% (+10,7 п.п.), с отделкой «под ключ» – до 15,1% (+7,1 п.п.). Квартиры без ремонта по-прежнему занимают наибольшую часть рынка – 61%, но их доля устойчиво снижается.

По подсчетам аналитиков «Метриум», в декабре 2020 года средняя цена квадратного метра на рынке новостроек бизнес-класса составила 300 690 руб. (+9% за квартал; +24,4% за 12 месяцев). Главная причина роста цен в этом сегменте заключается в высоком платежеспособном спросе и сокращении предложения.

Тенденция на увеличение средневзвешенной цены квадратного метра наблюдалась на протяжении всего года. Причем наиболее низкий показатель (всего +0,5%) пришелся на конец II квартала 2020 года, когда в связи с закрытием офисов продаж и приостановкой строительных работ застройщики сдерживали цены. Во втором полугодии цены начали расти, достигнув пика в конце года: прирост за 6 месяцев составил 16%.

Средневзвешенные цены выросли во всех округах. Максимальное увеличение за 12 месяцев произошло в ЮАО (+36% до 338 тыс. руб./кв.м), ВАО (+29,4% до 272 тыс. руб./кв.м) и ЗАО (27,6% до 325 тыс. руб./кв.м), минимальное – в ЦАО (8,2% до 295 тыс. руб./кв.м). В остальных округах положительная корректировка находится в пределах от 11,9% до 25,4%.

По итогам 2020 года средний бюджет покупки квартир бизнес-класса составил 22,4 млн руб., увеличившись на 23,4% за год. Положительная динамика отмечается по всем типологиям:

- студии – 10,4 млн руб. (+5,1% за квартал; +22,2% за год);

- однокомнатные –14,6 млн руб. (+8,9% за квартал; +31,1% за год);

- двухкомнатные – 20,6 млн руб. (+8,7% за квартал; +23% за год);

- трехкомнатные – 28,3 млн руб. (+8% за квартал; +22,7% за год);

- многокомнатные – 41,1 млн руб. (+8,1% за квартал; +21,5% за год);

Рейтинг самых доступных предложений на конец 2020 года:

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 22 кв. м за 5,9 млн руб.

– ЖК «Метрополия» (ЮВАО / Южнопортовый р-н): студия площадью 25,5 кв. м за 6,4 млн руб.

– ЖК «Фестиваль Парк» (САО / Левобережный р-н): студия площадью 21,2 кв. м за 6,5 млн руб.

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

30,2 |

46,4 |

254 500 |

344 220 |

538 300 |

5 942 200 |

10 388 065 |

16 665 160 |

|

1К |

28,5 |

45,1 |

98,4 |

188 335 |

324 155 |

540 850 |

8 500 800 |

14 630 555 |

36 626 175 |

|

2К |

40,5 |

68,9 |

180,1 |

162 285 |

299 320 |

537 000 |

10 115 600 |

20 629 765 |

56 586 130 |

|

3К |

63,0 |

99,7 |

221,8 |

159 405 |

283 840 |

530 835 |

14 790 100 |

28 296 985 |

82 709 900 |

|

4К+ |

41,6 |

126,9 |

338,0 |

175 860 |

323 665 |

598 120 |

13 158 080 |

41 060 910 |

132 022 200 |

|

итого |

17,3 |

74,6 |

338,0 |

159 405 |

300 690 |

598 120 |

5 942 200 |

22 432 115 |

132 022 200 |

Источник: «Метриум»

Основные тенденции 2020 года

Беспрецедентно высокий спрос на квартиры бизнес-класса

В старых границах Москвы количество зарегистрированных договоров долевого участия (ДДУ) в 2020 году в сегменте квартир бизнес-класса составило 21 тыс. единиц[1] (+33,2% относительно показателя 2019 года). Стоит отметить, что темп роста спроса в данном сегменте почти в 2 раза выше среднерыночного – по итогам 2020 года количество сделок на первичном рынке квартир всех классов выросло «всего» на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

Источник денежных средств

«По данным на декабрь чистый отток средств россиян за январь-октябрь 2020 года с рублевых и валютных банковских счетов и депозитов составил порядка 1,5 трлн руб.[2], – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Эксперты дали прогноз, согласно которому итоговое значение оттока может составить порядка 1,7-1,8 трлн руб. Основная причина массового вывода средств из банков заключается в низких ставках по вкладам и новом налоге на депозиты. Налог на доход со вкладов более 1 млн рублей вступает в силу с 2021 года, но был анонсирован еще в марте 2020 г. Наряду с низкой доходностью рублевых депозитов и снижением стоимости рубля относительно мировых валют, этот фактор побудил население искать новые способы сбережения и инвестирования средств. Таким образом, рынок недвижимости получил дополнительный приток платежеспособных клиентов, которые, по-видимому, предпочли вложить свои средства в покупку квартир бизнес-класса.

Ипотека внесла свой вклад в увеличение числа сделок, однако причина не в программе государственного субсидирования ставки (размер кредита по госпрограмме ограничен 12 млн руб. в Москве, при этом средний бюджет предложения на конец 2020 года превысил 22 млн руб.), а в низкой ключевой ставке ЦБ РФ в 4,25%, благодаря которой снизились ставки по всем кредитным продуктам. По данным ДОМ.РФ[3], в октябре 2020 года средняя ипотечная ставка по выданным кредитам на жилье (новостройки и вторичный рынок) опустилась до 7,3% (-2,6 п.п. относительно января 2020 года). В 2020 году доля ипотеки при покупке квартир в новостройках бизнес-класса составила 55%, а в 2019 году – 45%».

Сокращение предложения

Высокий спрос на фоне снижения девелоперской активности повлек за собой сокращение предложения на 31,4% (декабрь 2020 к декабрю 2019) до пятилетнего минимума. За прошедший год застройщики вывели на рынок всего 11 проектов, когда в 2019 году их было 17, а в 2018 – 21. В связи с принятыми ограничительными мерами в первой половине года застройщикам приходилось переносить старты своих проектов на неопределенный срок. Выход 5 из 11 проектов состоялся только в 4 квартале 2020 года, а некоторые вовсе сдвинулись на 2021 год. Однако перспектива выхода новых проектов и очередных корпусов в уже реализуемых комплексах позволяет ожидать восстановления объема предложения на рынке в следующем году.

Прогноз на 2020 год

«Дальнейший вектор развития рынка недвижимости будет связан в первую очередь с восстановлением национальной экономики и ростом реальных располагаемых денежных доходов населения, – резюмирует Мария Литинецкая. – В первом полугодии мы ожидаем продолжение тенденции роста цен. Несмотря на то, что из-за повышенного спроса цены на рынке побили исторические максимумы, потенциал для роста все еще остается. Основными ограничителями являются сокращение доходов населения, а также риск повышения ключевой ставки ЦБ в первой половине 2021 года до 4,6-4,7% из-за ускорения темпов роста инфляции».

[1] Сделки физических лиц в границах старой Москвы. Без оптовых покупок.

[2] По данным Национального рейтингового агентства (НРА), исследование «Банки 2020: ускользающие вклады» от 17 декабря 2020 г.

[3] Материал ДОМ.РФ «Рынки жилья и ипотеки: предварительные итоги 2020»

Источник: пресс-служба компании «Метриум»