В трети городов льготная ипотека уже не компенсирует произошедший за год рост цен

Прошел год со старта программы льготного ипотечного кредитования на первичном рынке. Одновременно Центробанк повысил ключевую ставку сразу на 0,5 п.п., что стимулирует покупки по льготной ипотеке для тех, кто не хочет брать кредиты под “стандартные” ставки, которые станут выше. Субсидия, с одной стороны, помогла рынку компенсировать провал по сделкам в весенний локдаун 2020 года. С другой стороны, низкие ставки по кредиту способствовали значительному росту цен. Эксперты Циан выяснили, в каких городах льготная ипотека компенсировала рост стоимости, а где - выиграли те, кто взял кредит под высокие ставки, но по старому “допандемийному” прайсу.

Циан проанализировал, какая доля от объема предложения новостроек в городах с численностью населения от 500 тысяч человек соответствует условиям льготной ипотеки. Для этого были посчитаны квартиры в строящихся (не сданных) корпусах, продажи которых идут по ДДУ, в т.ч. с эскроу-счетами. Учитывались города, объем предложения на первичном рынке которых превысил 500 квартир (всего - 24 локации).

- 84% квартир на первичном рынке крупных городов (500 тыс. +) можно купить по льготной ипотеке. Год назад доля составляла 91%. Минимальные значения в Сочи (всего 12% квартир подходят для льготной ипотеки при 20%-ном первом взносе). В Москве доля за год снизилась с 76% до 62%.

- В трети городов (9 из 24) льготная ипотека уже не работает – экономия сошла на нет из-за роста цен в течение года.

- Средний бюджет предложения в новостройке вырос за год на четверть, получив прибавку к цене в миллион рублей: с 4,2 млн до 5,2 млн. Максимальное увеличение среднего предложения отмечено в Ростове-на-Дону, Барнауле, Ярославле и Сочи.

- Копить оказалось бессмысленно в половине городов – рост цен превысил накопленные за год на банковском вкладе средства. Больше всех “потеряли” вкладчики в Сочи (более 2 млн рублей), Казани и Москве (порядка полумиллиона рублей).

- Средний размер минимального первого взноса для льготной ипотеки (15%) составлял на старте программы 600 тыс. рублей, спустя год льготной ипотеки – 884 тыс. рублей. Год назад на первый взнос семья собирала в среднем 9 месяцев, год спустя – уже 13 месяцев.

На старте программы с минимальным взносом можно было купить 91% квартир, сегодня – 84%

На старте программы льготного ипотечного кредитования максимальный лимит по выданной ипотеке в 8 млн рублей для Московской и Петербургской агломераций, а также 3 млн рублей – для других регионов, позволил охватить лишь 64% всех квартир первичного рынка. При минимально возможном на тот момент первом взносе в 20% стоимость квартиры в Москве и Санкт-Петербурге не должна была превышать 10 млн рублей, в других регионах - 3,75 млн. В отдельных городах обозначенного лимита на старте программы не хватало катастрофически. Например, в Сочи при минимальном взносе в лимит попадали всего 9% квартир, Тюмени – 28%, Нижнем Новгороде, Екатеринбурге и Казани с минимальным первым взносом под льготную ипотеку попадала каждая третья квартира (32%). В Москве, несмотря на повышенный лимит, подходили только 47% квартир, в Санкт-Петербурге – 86%.

Однако спустя несколько недель лимит по объему кредитования был пересмотрен с 8 до 12 млн рублей для Московского и Петербургского регионов (мах стоимость квартиры – 15 млн рублей при п.в. 20%) и с 3 до 6 млн – для остальных городов (мах стоимость – 7,5 млн рублей). В результате доля квартир, попадающих под новые условия расширенного лимита (при том же первом взносе в 20%), увеличилась в городах с численностью населения от 500 человек c 64% до 91%. Однако дальнейший рост цен и вымывание предложения вели к постепенному снижению доли доступных к покупке квартир.

Спустя год программы доля квартир, доступных к покупке в бюджете до 15 млн/7,5 млн снизилась до 84%. Абсолютным рекордсменом по снижению доли доступного жилья с минимальным первым взносом показал Сочи: если на момент расширения программы в лимит попадали 68% квартир, то спустя год льготной ипотеки – всего 12%. Выбор сократился практически до значений, когда действовал еще не расширенный лимит. Это стало следствием рекордного роста цен: переход на удаленную работу и возможность жить в любом городе, закрытие границ с другими странами и ростом инвест потенциала российских курортов, а также – запрет точечной застройки в Сочи. Значительное снижение доступности отмечено и в Красноярске: с 96% до 75% (- 22 п.п.).

В Москве также отмечено падение доли доступного жилья: если в начале субсидии при лимите в 12 млн рублей и первом взносе 20% покупателям подходили 76% предложений, то сейчас – только 62%. В Санкт-Петербурге коррекция за год минимальна – на уровне 5 процентных пунктов.

Доля квартир, подходящих для льготной ипотеки при п.в. 20% сейчас и год назад

|

Город |

Старт программы (лимит 3 млн/8 млн) |

Старт программы (расширение лимита 6 млн/12 млн) |

Год льготной ипотеки лимита (6 млн/12 млн)

|

|

Липецк |

84% |

100% |

100% |

|

Киров |

88% |

100% |

100% |

|

Ярославль |

79% |

99% |

100% |

|

Рязань |

85% |

100% |

99% |

|

Челябинск |

79% |

100% |

99% |

|

Пенза |

74% |

100% |

99% |

|

Ростов-на-Дону |

84% |

100% |

99% |

|

Волгоград |

78% |

100% |

98% |

|

Пермь |

69% |

100% |

98% |

|

Барнаул |

87% |

100% |

98% |

|

Ижевск |

71% |

99% |

98% |

|

Воронеж |

62% |

96% |

97% |

|

Краснодар |

81% |

100% |

95% |

|

Самара |

84% |

99% |

92% |

|

Новосибирск |

43% |

95% |

90% |

|

Уфа |

52% |

95% |

85% |

|

Тюмень |

30% |

93% |

84% |

|

Казань |

34% |

87% |

80% |

|

Нижний Новгород |

33% |

84% |

80% |

|

Красноярск |

55% |

96% |

75% |

|

Екатеринбург |

36% |

91% |

72% |

|

Сочи |

8% |

68% |

12% |

|

Москва |

47% |

76% |

62% |

|

Санкт-Петербург |

86% |

96% |

91% |

|

В среднем |

64% |

91% |

84% |

Источник: Аналитический центр Циан

Льготная ипотека уже не компенсирует произошедший рост цен – покупать жилье год назад по стандартной ставке было выгоднее

Льготная ипотека способствовала росту цен на жилье. Циан выяснил – насколько выгодна покупка квартиры сегодня под текущую ставку 5,92% (ЦБ РФ, в целом по РФ) и максимальном сроке кредитования в 20 лет в сравнении с прошлым годом, когда ипотека выдавалась на стандартных условиях (7,82% в марте 2020 года, по данным ЦБ РФ в целом по РФ).

Несмотря на то, что минимальный взнос возможен в размере всего 15% от суммы, средний заемщик имеет порядка 30% от стоимости выбранной квартиры. Рассмотрим два сценария:

- Заемщик с первым взносом в 30% взял ипотеку на 20 лет на новостройку незадолго до анонса льготной ипотеки (ставка - индивидуально по каждому региону, по данным ЦБ РФ).

- Заемщик пришел к застройщику с тем же первым взносом в рублях, что и год назад. Кредит взят на 20 лет (максимально возможный срок), но по льготной ставке (также индивидуально по каждому региону, по данным ЦБ РФ).

Вопрос – что же выгоднее: старые цены с ипотекой под 8% VS подорожавшее жилье в кредит под 6%

- В трети городов (9 из 24) льготная ипотека уже не работает – экономия сошла на нет из-за роста цен

Не во всех городах льготная ипотека со сниженной ставкой смогла компенсировать рост цен. Общая переплата за 20 лет по льготной ипотеке - выше, чем переплата по обычному ипотечному кредиту, выданному год назад, в Ростове-на-Дону (+6% или 123 тыс. рублей), Ярославле (+6% или 127 тыс.), Барнауле (+3% или 65 тыс.), Самаре (+1% или 12 тыс. рублей).

В Перми рост цен также нивелировал выгоду от льготной ипотеки – переплата по кредиту будет сопоставимой по итогам 20 лет. Аналогичная ситуация и в Москве, где общий размер переплаты по ипотеке, взятой год назад по обычным ставкам сопоставима с переплатой по льготной ипотеке, по которой пришлось взять большую сумму в кредит из-за роста цен. Практически полностью нивелировался эффект от льготной ипотеки и в Санкт-Петербурге, где благодаря льготной ипотеке реально сэкономить всего 1% от общей переплаты за 20 лет (в сравнении с обычной ипотекой год назад при покупке жилья по старой цене). Аналогичная ситуация в Казани и Краснодаре, где переплата по льготной ипотеке ниже на 1% и 2% соответственно.

- Средний размер ежемесячного платежа вырос на 10%: с 24,2 тыс. рублей до 26,6 тыс. рублей по льготной ипотеке

Из-за роста цен на недвижимость за прошедший год, средний размер ежемесячного платежа по льготной ипотеке, даже несмотря на сниженную ставку, теперь выше, чем ежемесячный платеж по кредиту, который выплачивают заемщики, взявшие кредит год назад по старым ценам, накануне анонса льготного ипотечного кредитования. Более чем на 20% платеж по кредиту вырос в Ростове-на-Дону, Барнауле, Ярославле.

В Москве ежемесячный платеж стал выше на 17%: если при том же первом взносе год назад взнос в месяц составлял бы 69,5 тыс. рублей, то сегодня – уже 81 тыс. из-за роста цен и большего размера кредита. В Санкт-Петербурге платеж вырос на 18%.

- Проценты по кредиту составляют 70% стоимости квартиры

Выплата по процентам для ипотеки, взятой год назад, составляет порядка 71% от стоимости приобретенной квартиры (за все 20 лет) по всем городам в среднем. Сегодня выплаты по ипотекам составят 60% от стоимости жилья. Несмотря на рост цен, льготная ипотека позволяет выигрывать в размере общей переплаты в сравнении с обычной ипотекой без субсидирования год назад.

В Москве переплата по льготной ипотеке, взятой сегодня, составит 57%. По ипотеке, взятой год назад, общие выплаты будут на уровне 70%.

- Ежемесячный платеж по ипотеке увеличился с 26% до 28% от семейного дохода

Из-за роста цен расходы на кредит по льготной ипотеке от среднего семейного дохода также увеличились со средних 28% против 26% год назад. Сложнее всего жителям Нижнего Новгорода, Казани и Москвы, где на обслуживание кредита даже по льготной ипотеке уходит более 35% дохода семьи.

В каких городах льготная ипотека уже невыгодна из-за роста цен

|

Город |

До льготной ипотеки |

Год льготной ипотеки (сниженная ставка) |

Ежемесячный платеж по льготной ставке vs ежемесячный платеж по не субсидированным ставка в сделке год назад |

На сколько переплата по кредиту по льготной ставке отличается от переплаты по кредиту по не субсидируемой ставке год назад |

Доля расходов на ипотеку от семейного бюджета 2020 |

Доля расходов на ипотеку от семейного бюджета 2021 |

||

|

Ежемесячный платеж, тыс. р. |

Переплата по ипотеке, млн р. |

Ежемесячный платеж, тыс. р. |

Переплата по ипотеке, млн р. |

|||||

|

Ростов-на-Дону |

16,9 |

2,1 |

21,6 |

2,2 |

28% |

6% |

20% |

25% |

|

Ярославль |

17,4 |

2,1 |

21,6 |

2,2 |

25% |

6% |

22% |

27% |

|

Барнаул |

15,8 |

1,9 |

19,7 |

2,0 |

25% |

3% |

22% |

28% |

|

Самара |

19,2 |

2,3 |

23,1 |

2,3 |

20% |

1% |

23% |

27% |

|

Пермь |

19,5 |

2,4 |

23,6 |

2,4 |

21% |

0% |

25% |

30% |

|

Москва |

69,5 |

8,3 |

81,0 |

8,3 |

17% |

0% |

32% |

38% |

|

Казань |

28,0 |

3,2 |

33,6 |

3,2 |

20% |

-1% |

34% |

41% |

|

Санкт-Петербург |

41,0 |

5,0 |

48,3 |

4,9 |

18% |

-1% |

21% |

25% |

|

Краснодар |

19,8 |

2,4 |

23,4 |

2,4 |

18% |

-2% |

22% |

26% |

|

Волгоград |

17,4 |

2,2 |

20,4 |

2,1 |

17% |

-4% |

24% |

28% |

|

Екатеринбург |

29,5 |

3,6 |

33,8 |

3,4 |

15% |

-4% |

29% |

34% |

|

Ижевск |

19,1 |

2,2 |

20,6 |

2,1 |

8% |

-7% |

25% |

27% |

|

Липецк |

16,7 |

2,1 |

19,0 |

1,9 |

13% |

-8% |

21% |

24% |

|

Нижний Новгород |

30,1 |

3,7 |

33,1 |

3,3 |

10% |

-9% |

33% |

36% |

|

Челябинск |

17,6 |

2,1 |

18,9 |

1,9 |

7% |

-11% |

22% |

24% |

|

Рязань |

17,1 |

2,1 |

17,6 |

1,8 |

2% |

-15% |

22% |

23% |

|

Красноярск |

25,7 |

3,2 |

26,4 |

2,6 |

3% |

-16% |

25% |

26% |

|

Уфа |

25,8 |

3,1 |

24,3 |

2,5 |

-6% |

-20% |

28% |

26% |

|

Новосибирск |

25,2 |

3,0 |

24,0 |

2,4 |

-5% |

-22% |

27% |

26% |

|

Пенза |

18,1 |

2,2 |

18,0 |

1,7 |

-1% |

-23% |

26% |

26% |

|

Тюмень |

29,4 |

3,6 |

26,6 |

2,6 |

-9% |

-27% |

25% |

23% |

|

Киров |

15,5 |

1,9 |

13,9 |

1,4 |

-11% |

-28% |

28% |

25% |

|

Воронеж |

22,3 |

2,8 |

19,8 |

1,9 |

-11% |

-29% |

30% |

27% |

|

В среднем (без учета Сочи) |

24,2 |

2,9 |

26,6 |

2,7 |

10% |

-7% |

26% |

28% |

Источник: Аналитический центр Циан

*В Сочи прошлогоднего первоначального взноса не хватит для того, чтобы воспользоваться лимитом по льготной ипотеке в 6 млн рублей.

Квартира стала дороже на четверть или миллион рублей

Льготное ипотечное кредитование стало одним из основных факторов, способствующих росту цен на рынке недвижимости. В среднем по 24 городам (население от 500 тыс. человек и объем предложения в новостройках от 500 квартир), средний бюджет на первичном рынке за год льготного ипотечного кредитования увеличился на миллион рублей: с 4,2 млн до 5,2 млн. То есть жилье стало дороже почти на четверть: +22% за год.

Абсолютным рекордсменом оказался Сочи (+40% за год), где средняя стоимость новостройки почти достигла 10 млн рублей и уступает лишь столице, обогнав за прошедший год Санкт-Петербург по средним ценам. В Москве рост среднего бюджета предложения – чуть выше общероссийского (+24%). Рекордный рост (свыше 30%) также отмечен в Ростове-на-Дону, Барнауле, Ярославле.

Копить оказалось бессмысленно в половине городов

Одно из преимуществ ипотечного кредитования – это фиксация стоимости недвижимости – покупатель защищен от дальнейшего роста цен в новостройке. «Обратная сторона медали» жилищного кредитования – это, конечно, существенная переплата по процентам, что и останавливает часть покупателей от приобретения жилья в кредит. Многие выбирают стратегию накоплений, которая не оправдала себя в последний год. Копить оказалось невыгодно – в половине городов рост средней стоимости предложения в новостройках оказался больше той суммы, которую смогли отложить потенциальные покупатели со средним доходом за тот же период.

Циан посчитал, в каких городах больше других проиграли потенциальные покупатели, выбравшие вклад, и на сколько накопленные средства отличаются от той суммы, на которую подорожала за год средняя квартира в конкретном городе. Для примера возьмем семью из двух человек, которые копят на среднюю квартиру в новостройке.

Уровень доходов – среднемесячная заработная плата работников организаций (без субъектов малого предпринимательства) по конкретному городу, за вычетом налогов, то есть «на руки».

Допустим, семья живет на официальный прожиточный минимум, а все, что остается сверху от заработной платы, вносит на пополняемый банковский вклад, открытый в апреле 2020 года. На тот момент средняя ставка по рублевым депозитам составила 5% годовых (данные ЦБ РФ). Депозит – с ежемесячной капитализацией. Каждый месяц, в течение последнего года семья пополняет вклад.

Даже с учетом весьма скромных трат в размере прожиточного минимума на каждого члена семьи, более чем в половине городов накопленной за год суммы не хватает, чтобы компенсировать рост цен на первичном рынке. Самый большой ценовой разрыв – в Сочи, где вкладчики за прошедших год собрали 730 тыс. рублей, а средняя квартира в новостройке подорожала на 2,75 млн. Потенциальные покупатели «потеряли» условные 2 млн рублей. Не было никакого смысла копить и в Казани (на вкладе семья собрала 820 тыс. рублей, а квартира подорожала на 1,37 млн рублей, потери - 550 тыс. рублей). В тройке аутсайдером также Москва, где средняя семья скопила за год 2,34 млн рублей, а квартира за то же время подорожала на 2,8 млн. «Потери» столичных клиентов – 460 тыс. рублей. На 200-300 тыс. рублей сумма по вкладу оказалась ниже в Перми и Барнауле.

Копят с помощью вклада примерно столько же, как и дорожает жилье, в Краснодаре и Липецке. Однако есть города, в которых средняя стоимость квартиры выросла меньше, чем накопили вкладчики за год. Это – Тюмень (+930 тыс. рублей по вкладу в сравнении с подорожанием жилья), Уфа (+690 тыс.), Новосибирск и Воронеж (выгода на полмиллиона рублей).

|

Город |

Средняя стоимость квартиры в целом по рынку, старт льготной ипотеки (май 2020) |

Средняя стоимость квартиры в целом по рынку, млн р., год льготной ипотеки (май 2021) |

Динамика (рост среднего бюджета) за год в % |

Динамика (рост среднего бюджета) за год в млн руб. |

Сколько семья накопила за год на вкладе, млн руб. |

Разница в росте среднего бюджет предложения и сумме на депозите через год, млн р. |

|

Сочи |

6,9 |

9,7 |

40% |

2,75 |

0,73 |

-2,02 |

|

Ростов-на-Дону |

2,8 |

3,8 |

36% |

1,00 |

0,84 |

-0,16 |

|

Барнаул |

2,7 |

3,6 |

32% |

0,87 |

0,65 |

-0,22 |

|

Ярославль |

3 |

3,9 |

30% |

0,90 |

0,75 |

-0,15 |

|

Пермь |

3,3 |

4,3 |

30% |

0,99 |

0,74 |

-0,25 |

|

Самара |

3,3 |

4,2 |

28% |

0,92 |

0,81 |

-0,11 |

|

Казань |

5 |

6,4 |

27% |

1,37 |

0,82 |

-0,55 |

|

Краснодар |

3,3 |

4,2 |

27% |

0,90 |

0,89 |

-0,01 |

|

Волгоград |

2,9 |

3,7 |

27% |

0,79 |

0,67 |

-0,12 |

|

Санкт-Петербург |

7 |

8,8 |

26% |

1,80 |

2,22 |

0,42 |

|

Липецк |

2,8 |

3,5 |

25% |

0,71 |

0,78 |

0,07 |

|

Екатеринбург |

5 |

6,2 |

24% |

1,18 |

1,03 |

-0,15 |

|

Москва |

11,9 |

14,7 |

24% |

2,80 |

2,34 |

-0,46 |

|

Нижний Новгород |

5,1 |

6,2 |

21% |

1,05 |

0,90 |

-0,15 |

|

Челябинск |

3 |

3,5 |

18% |

0,54 |

0,75 |

0,21 |

|

Красноярск |

4,3 |

5,0 |

16% |

0,69 |

0,99 |

0,30 |

|

Пенза |

3,1 |

3,6 |

15% |

0,47 |

0,65 |

0,18 |

|

Ижевск |

3,4 |

3,9 |

15% |

0,50 |

0,72 |

0,22 |

|

Рязань |

2,9 |

3,3 |

14% |

0,42 |

0,72 |

0,30 |

|

Новосибирск |

4,3 |

4,7 |

9% |

0,37 |

0,88 |

0,51 |

|

Уфа |

4,4 |

4,7 |

6% |

0,26 |

0,95 |

0,69 |

|

Тюмень |

5 |

5,3 |

6% |

0,29 |

1,22 |

0,93 |

|

Воронеж |

3,7 |

3,9 |

6% |

0,21 |

0,71 |

0,50 |

|

Киров |

2,6 |

2,7 |

5% |

0,14 |

0,45 |

0,31 |

Источник: Аналитический центр Циан

Первого взноса в 15% хватит не во всех городах

Не у всех потенциальных покупателей в принципе был выбор – копить на жилье или взять ипотеку. Причина – в отсутствии минимального первоначального взноса от стоимости выбранной квартиры. После расширения лимита он составляет 15%. Год назад при первом взносе в 15% и максимальной сумме кредита в 6 или 12 млн рублей, в зависимости от региона, по всем городам средняя стоимость квартиры (бюджет предложения в продаже) в новостройке соответствовала максимальному лимиту.

Спустя год из-за роста цен в двух городах минимальный первый взнос в размере 15% является уже формальным – реально нужно накопить большую сумму, чтобы взять в кредит среднюю квартиру. Речь идет о Сочи, где минимальный первый взнос при максимальном лимите по ипотеке в 6 млн рублей, должен составлять уже 38% от стоимости средней квартиры. В Москве также уже не хватит первого взноса, чтобы купить среднюю квартиру – покупатель должен собрать минимум 18% от средней стоимости жилья в новостройке.

В денежном выражении в целом по всем городам средний размер минимального первого взноса для льготной ипотеки составлял 600 тыс. рублей, спустя год льготной ипотеки – 884 тыс. рублей. На старте программы только в трех городах (Москва, Петербург и Сочи) минимальный первый взнос превышал миллион рублей. Сегодня данную отметку преодолела и Казань.

Несмотря на рост минимального первого взноса, в большинстве городов средней семье удастся собрать его меньше чем за год – это говорит о том, что пролонгация программы льготного кредитования до 1 июля – достаточный срок для того, чтобы потенциальный заемщик смог накопить на минимальный первый взнос даже при отсутствии какой-либо стартовой суммы. Однако в целом копить теперь дольше.

Год назад семья из двух человек со средней заработной платой для города и за вычетом прожиточного минимума, могла отложить на первый взнос менее чем за год в 23 из 24 городах – исключение только Сочи, где семье нужно было копить в среднем 19 месяцев.

Сегодня на первый взнос не смогут накопить за год уже в Казани (необходимо 16 месяцев), Москве (15 месяцев) и Нижнем Новгороде (14 месяцев). В Сочи же теперь на первый взнос вовсе придется копить более пяти лет, поскольку нужно иметь почти половину от цены средней квартиры, чтобы соответствовать максимальному лимиту по льготной ипотеке.

Средний срок накоплений составлял в среднем по всем 24 городам до льготного кредитования – 9 месяцев. Через год программы льготного кредитования – уже 13 месяцев.

Сколько месяцев и какую сумму копить семье на минимальный первый взнос для льготной ипотеки

|

Город |

Сколько месяцев копить семье п.в на среднюю квартиру год назад |

Сколько месяцев копить семье п.в на среднюю квартиру год сегодня |

Минимальный п.в. год назад, млн р. |

Минимальный п.в. сегодня, млн р. |

Рост минимального первого взноса в рублях за год |

|

Сочи |

19 |

67 |

1 |

3,67 |

254% |

|

Москва |

10 |

15 |

1,8 |

2,7 |

51% |

|

Ростов-на-Дону |

7 |

9 |

0,4 |

0,57 |

36% |

|

Барнаул |

8 |

11 |

0,4 |

0,54 |

32% |

|

Ярославль |

8 |

10 |

0,5 |

0,59 |

30% |

|

Пермь |

9 |

12 |

0,5 |

0,64 |

30% |

|

Самара |

8 |

10 |

0,5 |

0,63 |

28% |

|

Казань |

12 |

16 |

0,8 |

0,96 |

27% |

|

Краснодар |

7 |

9 |

0,5 |

0,63 |

27% |

|

Волгоград |

9 |

11 |

0,4 |

0,55 |

27% |

|

Санкт-Петербург |

6 |

8 |

1,1 |

1,32 |

26% |

|

Липецк |

7 |

9 |

0,4 |

0,53 |

25% |

|

Екатеринбург |

10 |

12 |

0,8 |

0,93 |

24% |

|

Нижний Новгород |

11 |

14 |

0,8 |

0,92 |

21% |

|

Челябинск |

8 |

9 |

0,5 |

0,53 |

18% |

|

Красноярск |

9 |

10 |

0,6 |

0,75 |

16% |

|

Пенза |

10 |

11 |

0,5 |

0,54 |

15% |

|

Ижевск |

9 |

11 |

0,5 |

0,59 |

15% |

|

Рязань |

8 |

9 |

0,4 |

0,5 |

14% |

|

Новосибирск |

10 |

11 |

0,6 |

0,7 |

9% |

|

Уфа |

9 |

10 |

0,7 |

0,7 |

6% |

|

Тюмень |

8 |

9 |

0,8 |

0,79 |

6% |

|

Воронеж |

10 |

11 |

0,6 |

0,59 |

6% |

|

Киров |

12 |

12 |

0,4 |

0,41 |

5% |

|

Всего в среднем |

9 |

13 |

0,6 |

0,884 |

47% |

Источник: Аналитический центр Циан

”Сложная ситуация наступит сразу после отмены льготного ипотечного кредитования, – отмечает Алексей Попов, руководитель аналитического центра Циан. – В данном случае цены останутся прежними, зато переплата увеличится значительно. Например, в Москве средняя стоимость квартиры на первичном рынке – 14,7 млн рублей. По льготной ипотеке и первом взносе 30% переплата по кредиту за 20 лет - 7,7 млн рублей, а ежемесячный платеж – 75 тыс. рублей. При стандартной ставке 8,2% переплата составит уже 10,7 млн рублей (+39%), а ежемесячный платеж вырастет на 13 тыс. рублей, а это больше десятой части дохода среднего столичного работника. Льготное ипотечное кредитование помогло решить жилищный вопрос для тысячи россиян сегодня, однако ограничило такую возможность тем, кто планировал покупку через несколько месяцев, когда льготной ипотеки уже не будет.

Частично сгладить падение спроса после завершения программы субсидирования смогут сами банки, которые также не заинтересованы в падении спроса на жилье. Несмотря на рост ключевой ставки до 5%, основные кредиторы на протяжении апреля предлагали все более выгодные условия – снижали первый взнос, уменьшали ставки на квартиры больших площадей, а также – спецусловия в рамках отдельных проектов. Именно такие совместные программы с девелоперами станут альтернативой программе субсидирования в ближайшие месяцы, что позволит избежать моментального возврата ставок к 8-8,5%.

Кардинального разворота в динамике цен пока не произойдет. Снижение цен в отдельных проектах в эпоху эскроу-счетов - трудно реализуемое мероприятие. Снижение цен в целом по рынку - возможно только при существенном росте объема нового предложения. Для стимулирования спроса в новых условиях застройщикам придется вернуться к более аккуратной индексации цен, увеличить число акций и специальных предложений. Еще одну волну ажиотажного спроса (сопоставимую с осенью прошлого года) за счет выхода на рынок тех, кто хочет “вскочить в последний” вагон мы не ожидаем - цены существенно выросли, отложенный спрос после пандемии, в основном, реализован”.

Рынок новостроек Петербурга балансирует между стагнацией и кризисом. Аналитики подвели итоги первого полугодия, и их выводы далеки от оптимистичных. Надежды на рост эксперты откладывают на конец года.

Эксперты расходятся в оценках текущей ситуации. Так, по данным Консалтингового центра «Петербургская Недвижимость», рынок новостроек относительно стабилен. Объем продаж в строящихся объектах Петербурга и пригородной зоны Ленобласти по итогам первого полугодия 2017 года снизился всего на 200 тыс кв. м по отношению к аналогичному периоду прошлого года и составил 1,8 млн кв. м. По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, это позволяет говорить о сохранении спроса на первичном рынке на высоком уровне.

Иные данные приводит Knight Frank St Petersburg. По их данным, за первое полугодие 2017 года на «первичке» было продано лишь 1,5 млн кв. м жилья, что на треть меньше по сравнению со вторым полугодием 2016 года. При этом пригороды показывают больший спад, чем городские локации: в городе спрос с начала 2017 года снизился на 5%, а в пригородах – на 20%.

Аналитики указывают на затоваривание рынка периферийных районов жильем эконом-класса. Предложение в этом сегменте продолжает расти, несмотря на низкую динамику спроса. Так, с января по июнь текущего года в продажу было выведено около 2 млн кв. м нового предложения, это почти 50 тыс. квартир.

С начала года эксперты ждали роста на новостройки, и роста доли покупок с использованием кредитов. Но пока этого не случилось.

По данным исследований риэлтерской компании «Экотон», в целом объемы продаж у девелоперов с начала текущего года снизились на 20%. При этом объем ввода вырос на треть. «Ведущие застройщики сориентировались – во втором квартале мы наблюдали обилие акций (скидки, беспроцентные рассрочки, паркинги в подарок, отделка в подарок), плюс снизилась ипотечная ставка. Это стимулировало спрос, во втором квартале он пошел вверх», – комментирует президент ГК «ЭКОТОН», председатель правления НП «Санкт-Петербургская палата недвижимости» Екатерина Романенко.

Прямое отражение

«Основное предложение составляет массовый сегмент, проекты КОТ. При этом цены очень разные, и многое зависит от стратегии застройщика. В одной локации цены за метр могут находиться в вилке от 80 до 110 тыс. рублей за «квадрат», – описывает ситуацию Ольга Трошева. В качестве примера она приводит Московский и Приморский районы.

По итогам полугодия цены на квадратный метр (без учета акций и скидок) сохранили стабильность. Незначительные колебания в 2–3% от месяца к месяцу не повлияли на рынок и никак не отразились на активности покупателей. «Люди больше не реагируют на ежемесячные колебания, – делится наблюдением директор по продажам «MASTER девелопмент» Юлия Роженцева. – Действуют только агрессивные распродажи, скидки не менее 20%. Мы сталкиваемся с тем, что люди выжидают».

Лидеры рынка могут позволить не снижать ценник, периодически «заигрывая» с покупателем акциями и скидками. Те, кто предлагает качественный продукт, могут себе позволить держать цены на прежнем уровне и даже повышать их.

По мнению директора по маркетингу компании LEGENDA Всеволода Глазунова, ценник снижают те, кто не в состоянии привлечь покупателя иными способами. Например, качеством продукта. «Мы на 15% подняли цены во всех своих проектах, и к нам продолжают идти. Сильный проект от устойчивого застройщика в цене не падает в принципе», – комментирует он.

Это мнение разделяет и Юлия Роженцева. По ее словам, цена объектов на первичном рынке прямо отражает надежность компании. Причем себестоимость проектов растет с каждым годом, на нее влияют новые требования, предъявляемые к застройщикам, и постоянные изменения в градостроительном законодательстве.

Тенденцию подтверждают и проектировщики. «Находясь в самом начале этой цепочки, могу сказать, что в ближайшее время цены будут только расти, иначе многие застройщики окажутся в тяжелом положении, – прогнозирует основатель проектного бюро Rumpu Евгений Богданов. – Часть проектов уже сегодня находится за гранью рентабельности. На девелопера давят выросшая себестоимость, высокая конкуренция, ужесточающиеся требования законодательства».

Одни девелоперы сокращают бюджет покупки, уменьшая метраж квартир, другие работают на эмоциональных и рациональных мотивациях покупателя, предлагая за счет ипотеки купить квартиру на 10 метров больше и комфортнее. Задача проектировщика в этих условиях, по словам господина Богданова, «держать в узде себестоимость».

Потребитель как трендсеттер

Сегодня покупатель делает выбор медленнее: средний срок решения увеличился в три раза – с одного месяца до трех. Изменился и средний возраст покупателя – он снизился до 35–45 лет.

Клиент более информирован: он собирает данные из массы различных источников – от консалтинговых агентств до соцсетей, предъявляет более осмысленные требования. Люди стали более осознанно подходить к оформлению сделки. Не последнюю роль играет и наличие ипотеки: понимая итоговую стоимость покупки и срок выплаты кредита, потребитель хочет получить за свои деньги максимально качественный продукт.

«Часто начинают поиск квартиры под определенный бюджет, но 80% покупателей готовы искать дополнительные средства, чтобы купить то, что понравилось», – объясняет директор управления стратегического маркетинга и исследований рынка компании RBI Вера Сережина.

Впрочем, эта тенденция характерна скорее для покупателей бизнес-класса: клиент готов двигаться к лучшему варианту и варьировать стоимость сделки. Более рациональные покупатели из комфорт- и эконом-классов не склонны менять бюджет покупки: они скорее выберут аналогичный объект у другого застройщика, если тот предложит им символическую скидку или квартиру чуть большего метража за ту же сумму.

Эксперты связывают надежды на рост рынка с понижением ключевой и ипотечной ставки – именно этот инструмент традиционно стимулирует рост. Риэлторы, опираясь на статистику, ожидают оживления спроса в связи с президентскими выборами и чемпионатом мира по футболу. «Недвижимость всегда была тихой гаванью, и люди перед выборами стремятся инвестировать свои средства, и квадратные метры по-прежнему остаются самым надежным вложением», – уверена Екатерина Романенко.

Мнение

Николай Пашков, генеральный директор Knight Frank St Petersburg:

В целом ситуация на первичном рынке жилья объективно усложняется. Каждый квартал спрос снижается на 15-20%. При этом объем предложения остается чрезвычайно большим. Себестоимость растет, но рыночная конъюнктура не позволяет застройщикам поднимать цены. Соответственно финансовая устойчивость компаний, работающих в эконом-классе (и девелоперов, и подрядчиков), уменьшается. Если экономическая ситуация не улучшится, если у населения не начнут расти доходы и оно не будет более активно покупать, в 2018 году есть далеко не нулевой риск, что некоторые компании могут не выдержать этой гонки на выживание.

Индикатором, характеризующим состояние ритейла Петербурга, является Невский проспект. За последние пять лет качественный состав торговых объектов здесь сильно изменился. Практически не осталось fashion-брендов (они теперь выбирают для размещения современные ТЦ), их место заняли общепит и сувенирные магазины.

В рамках прошедшего в конце июня текущего года мероприятия «Центр переговоров. Торговая недвижимость», организованного ИД RETAILER, состоялась аналитическая конференция, посвященная вопросам развития торговых центров и стрит-ритейла Петербурга. «Строительный Еженедельник» выступил информационным партнером мероприятия.

Внутренняя работа

Юлия Кузнецова, старший консультант департамента торговой недвижимости Colliers International, рассказала на конференции о тенденциях развития торговых центров: «Несмотря на сложности в экономике, уровень вакансии в качественных торговых центрах составляет всего 1-2%, а в комплексах, нуждающихся в ремаркетинге и реконцепции, – 6-10%. Чтобы сохранить покупателей, девелоперы увеличивают в составе торговых центров долю развлекательных центров и общепита. Арендаторы, в свою очередь, стремятся к расширению аудитории покупателей, оптимизируют форматы, проводят акции, привлекают дизайнеров к оформлению магазинов».

На ближайшие два года значимых открытий новых ТРК в Петербурге не запланировано. В 2019 году должен заработать ТЦ «МЕГА ИКЕА» в поселке Новоселье Ломоносовского района Ленобласти. «Интересно отметить, что до 2015 года в подавляющем большинстве случаев на рынок выводили проекты российские девелоперы, проекты после 2015-го – в основном иностранные», – говорит Юлия Кузнецова.

На фоне отсутствия новых проектов растет число реконцепций функционирующих объектов. Так, сейчас стадию реконцепции проходят ТРК «Капитолий» на Коломяжском проспекте, ТРК «ПИК» на Сенной площади, ТРК Atlantic City на улице Савушкина и др.

«Сейчас рынок возможностей, но не для согласования коммерческих условий в новых объектах, как это было раньше, а в плане работы с тем, что есть: смены формата, улучшения сервиса. В ближайшие два года мы будем работать в условиях того рынка, который уже сформировался», – резюмирует Юлия Кузнецова.

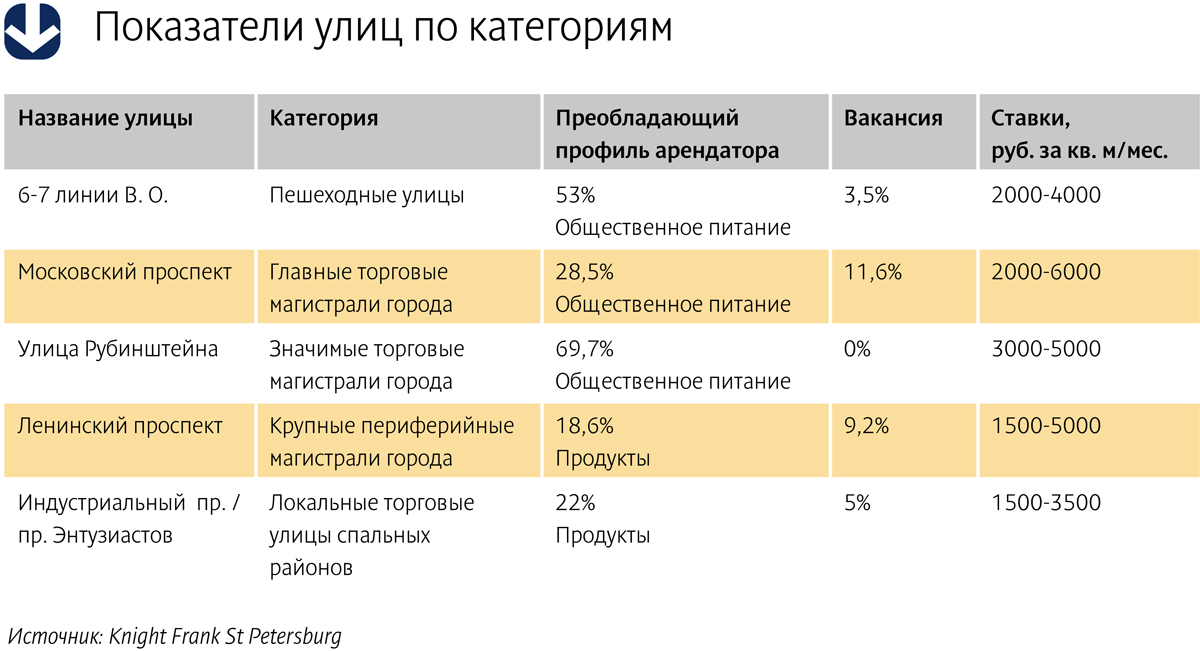

О спросе и предложении на основных торговых магистралях Петербурга рассказала Анна Лапченко, руководитель проектов торговой недвижимости Knight Frank St Petersburg, отметив при этом: «На главных и значимых торговых магистралях города, а также пешеходных улицах, лидирующим профилем арендаторов стал общепит и магазины продуктов».

Для примера: на пешеходных 6-й и 7-й линиях В. О. 53% арендаторов относятся к общепиту, вакансия составляет 3,5%, ставки аренды – от 2000 до 4000 рублей за кв. м/мес. На Московском проспекте, одной из главных торговых магистралей города, преобладающим арендатором также является общепит – 28,5%, вакансия составляет 11,6%, а ставки аренды – от 2000 до 6000 рублей за кв. м/мес. (см. таблицу).

Из событий, влияющих на планы ритейлеров, Анна Лапченко называет преобразование части Большой Морской улицы от Невского проспекта до Дворцовой площади в пешеходную зону. Пешеходных зон в Петербурге немного, и они весьма востребованы у ритейлеров.

Анна Лапченко также отмечает новый виток интереса к Старо-Невскому проспекту со стороны мировых брендов после открытия там магазина Louis Vuitton. После этого события арендные ставки выросли на 30%, говорит она.

Кроме того, максимальная заполненность коммерческих помещений улицы Рубинштейна стимулирует к развитию Загородный и Владимирский проспекты, а реорганизация общественного пространства на Сенной площади (демонтаж торговых павильонов) привела к росту интереса к локации со стороны крупных сетевых компаний, среди которых опять же немало предприятий общепита.

Борьба со старением

Торговые объекты, выведенные на рынок в 1990-е и 2000-е, сегодня начинают устаревать и не выдерживают конкуренции с современными качественными объектами. «Некоторые из наших объектов уже отпраздновали 20-летний юбилей, – рассказывает Александр Москвитин, коммерческий директор управляющей компании «Адамант». – Классическая проблема: прекрасная локция, но при этом размытый пул арендаторов и устаревшие концепции. Еще в 2005 году мы инициировали реконцепцию одного из торговых центров. Первый опыт показал, что наилучший в 99% случаев с точки зрения экономики вариант – проводить реконструкцию без закрытия объекта, что позволяет не терять ни арендаторов, ни посетителей торговых центров. Сейчас мы проводим одновременно 9 реконструкций».

«Необходимость реконцепции обусловлена сегодня целым рядом причин, в том числе и общим снижением покупательского спроса, и отсутствием на рынке новых объектов, – считает Дмитрий Абрамов, генеральный директор МФК «Пассаж», партнер Jensen Group. – Качественные преобразования должны происходить в торговых комплексах регулярно, неправильно ограничиваться только однократными точечными изменениями».

Как говорит Дмитрий Абрамов, преобразования в торговом центре обычно проходят по двум сценариям – меняется концепция в целом или другие характеристики объекта: «Например, в ТЦ RIVER HOUSE мы пошли по пути смены якорных арендаторов. Так, замена предыдущего оператора на гипермаркет О’КЕЙ привела к росту покупательского потока на 50%».

Совсем другая задача – сделать МФК «Пассаж» (который в следующем году отметит 170-летний юбилей) полноценным участником современного рынка торговой недвижимости. (Jensen Group приобрела «Пассаж» в 2011 году у банка ВТБ. – Прим. «СЕ».) «Изменения в МФК «Пассаж», которые мы производим, касаются как концепции, так и конструктива самого здания, которое является объектом культурного наследия, – рассказывает Дмитрий Абрамов. – Мы «пересадили» здание на новый фундамент и задействовали площадь цокольного этажа, который полностью займет супермаркет «Лэнд».

Для сети «Лэнд» это уже второй супермаркет на Невском проспекте. В прошлом году сеть стала оператором продуктового магазина в ТК «Невский центр». Надо отметить, что продуктовые сети все больше осваивают Невский проспект. В торговом комплексе «Перинные ряды» на Думской улице недавно открылся «Перекресток».

Сейчас в «Пассаже» в помещении для супермаркета «Лэнд» идут работы по отделке, прокладке инженерных коммуникаций, а также устройству лифтов. «Открытие супермаркета планируется весной следующего года. Все работы проводятся без закрытия здания», – подчеркнул Дмитрий Абрамов.

Кроме того, идет работа по реконструкции одной из ключевых входных групп «Пассажа», где будет вход в супермаркет, ресторан и детский развлекательный центр. Кстати, количество кофеен и кондитерских в МФК «Пассаж» после реконструкции увеличится до 12-ти.

«У любого торгового комплекса много точек роста, надо только обращать внимание на современные тренды и соразмерять их с преимуществами и недостатками конкретного объекта, – резюмирует Александр Ионов, генеральный директор CityProfit (компания принимала участие в разработке реконцепции ТРК «ПИК» на Сенной площади – прим. «СЕ»). – В ТРК "ПИК" мы также начали изменения с цоколя здания, в котором достаточно неудачно до последнего времени размещались гипермаркет «Перекресток» и небольшая парковка. Мы сняли перекрытия первого этажа и освободили большое пространство, сделав удобным сообщение между цокольным и первым этажами в районе атриума. Кроме того, изменили местоположение входа в «Перекресток». Экономика проекта увеличилась минимум в два раза».

Справка

ИД RETAILER занимается развитием каналов коммуникации для участников потребительского рынка уже 14 лет. В управлении компании находятся портал www.RETAILER.ru («Ежедневные коммуникации»), деловые мероприятия в форматах RETAILER Сongress, RETAILER Club, Центры переговоров по торговой недвижимости, Центры переговоров по технологиям для розничных компаний.

Формат Центра переговоров разработан в ИД RETAILER в 2014 году. Суть проекта – организация прямых эффективных переговоров между покупателями и продавцами, арендаторами и арендодателями торговой недвижимости.