Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

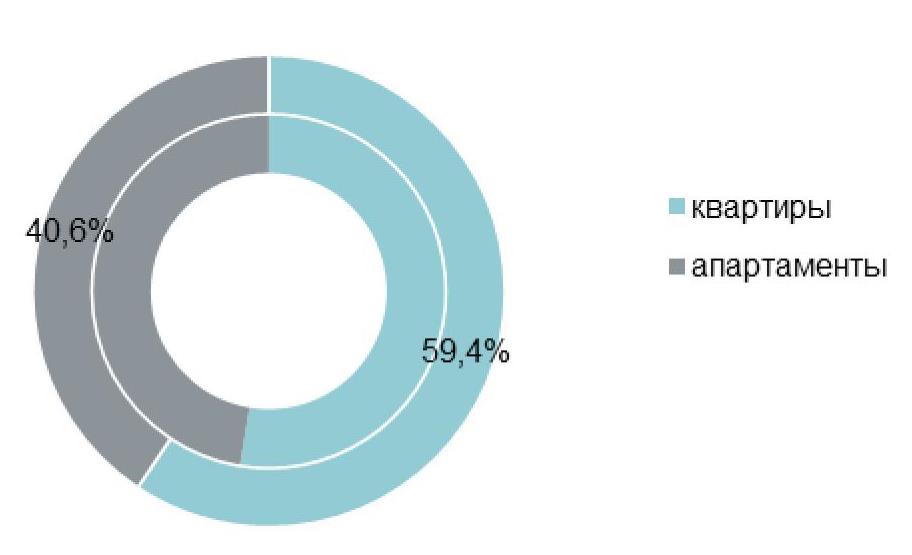

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

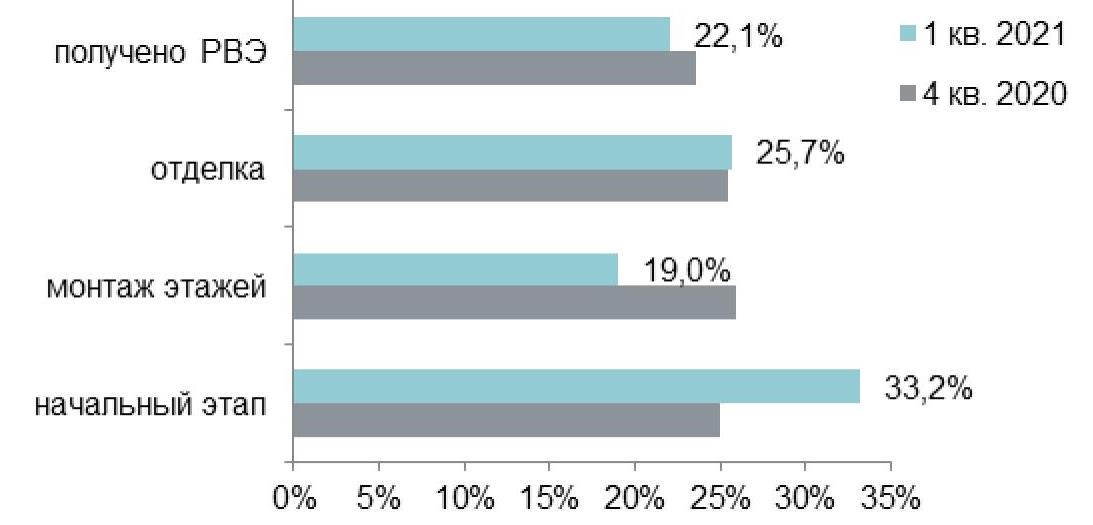

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

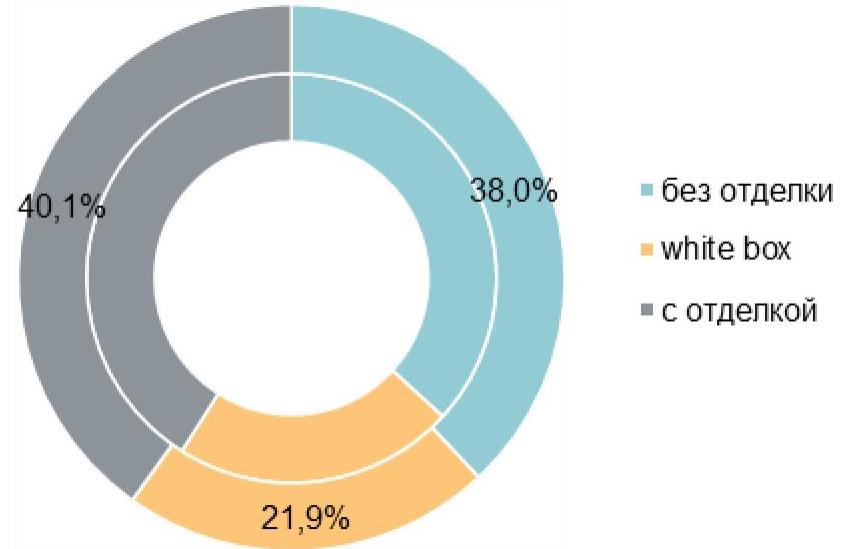

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

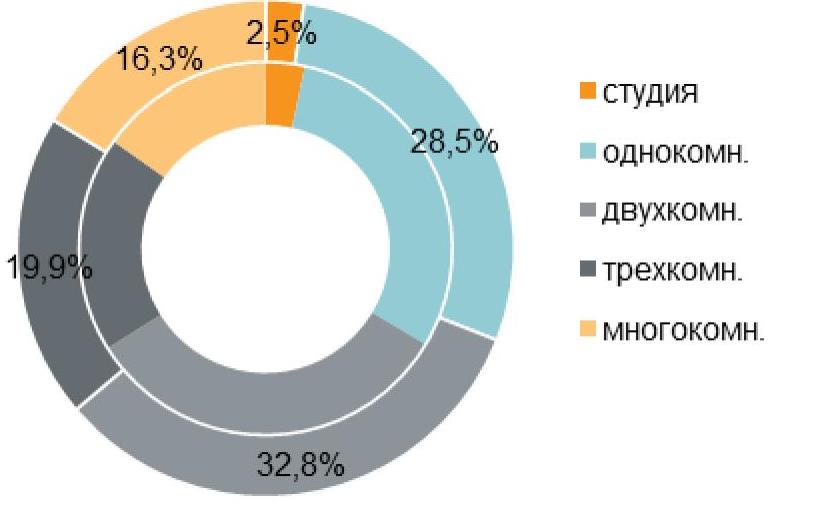

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

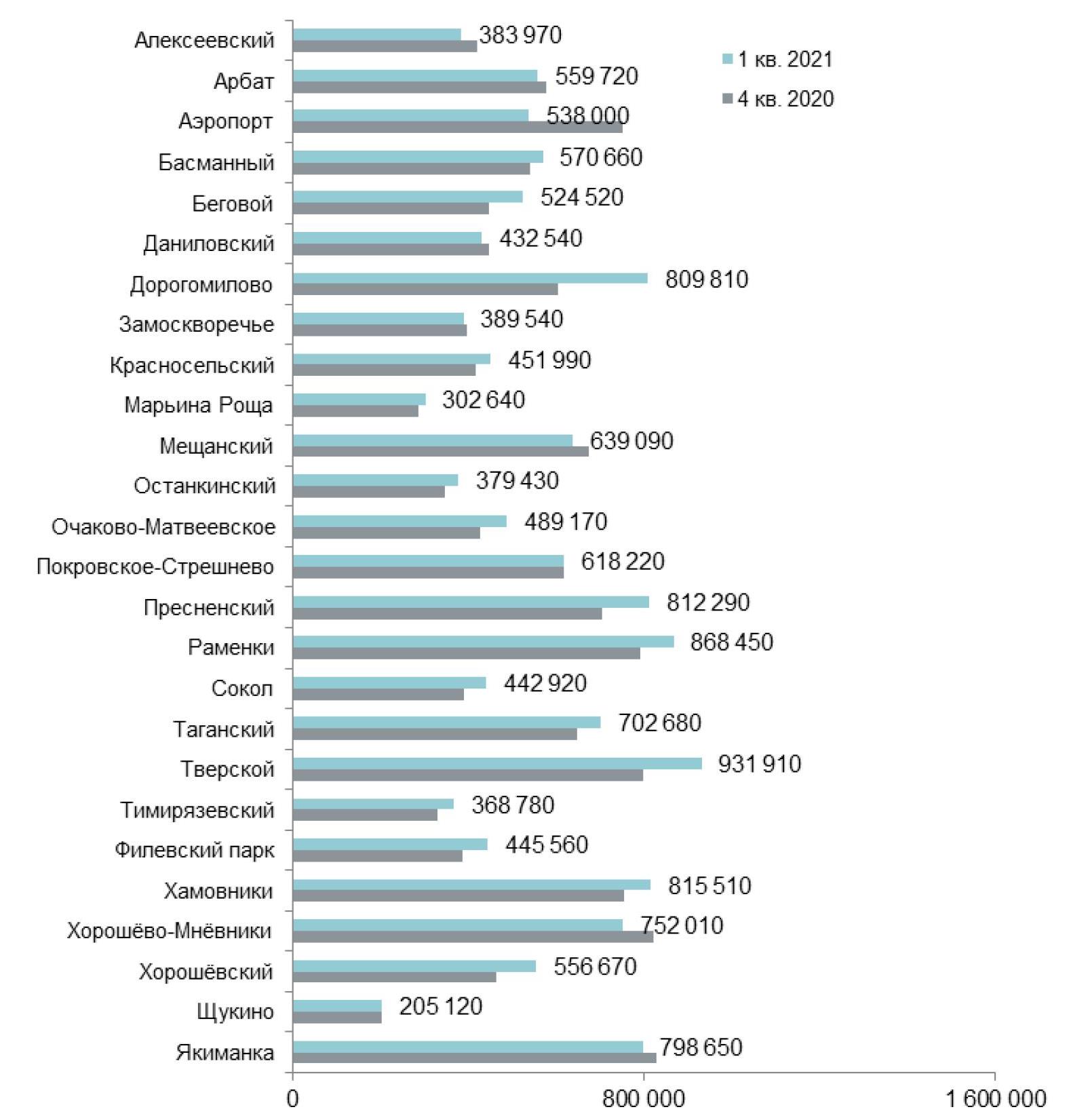

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

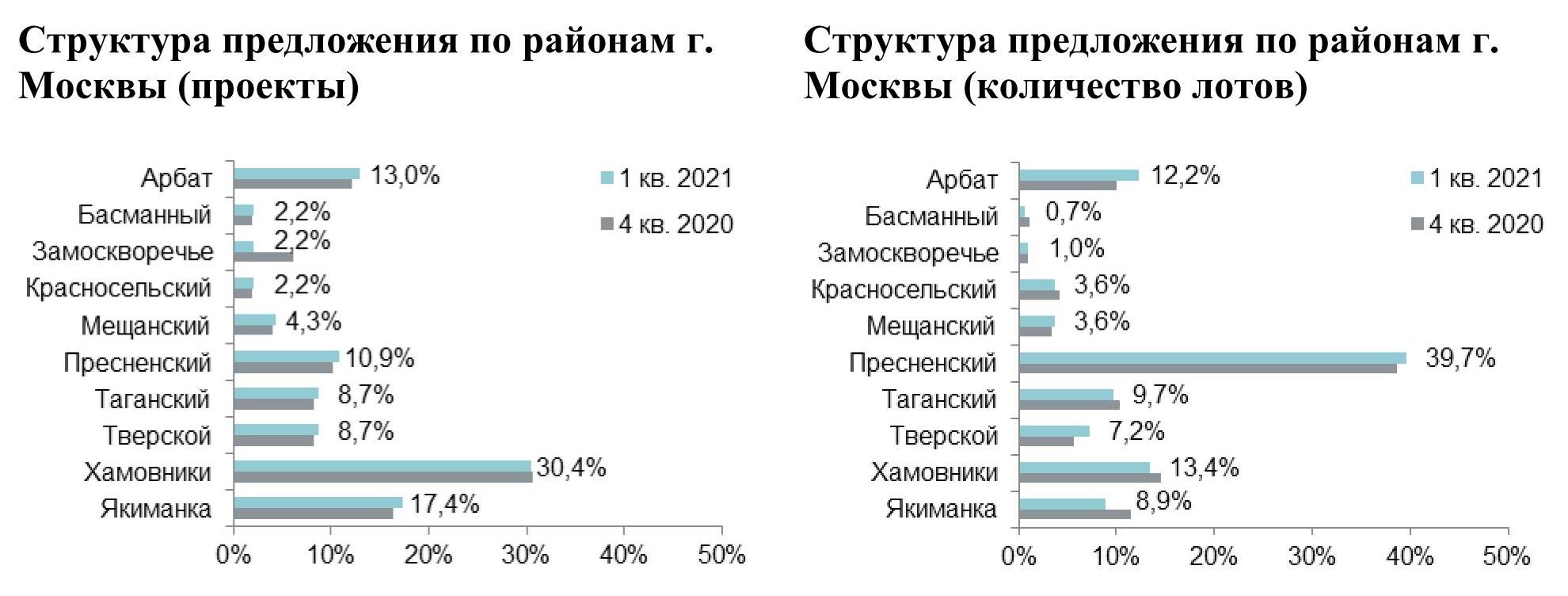

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

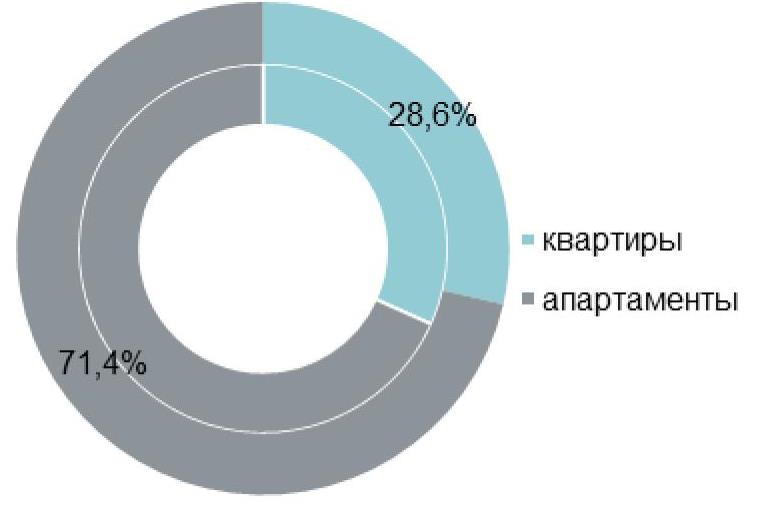

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

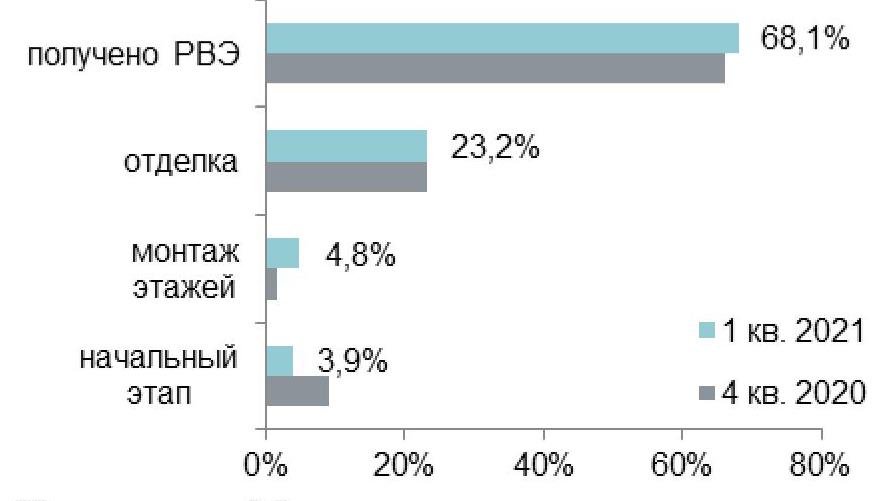

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

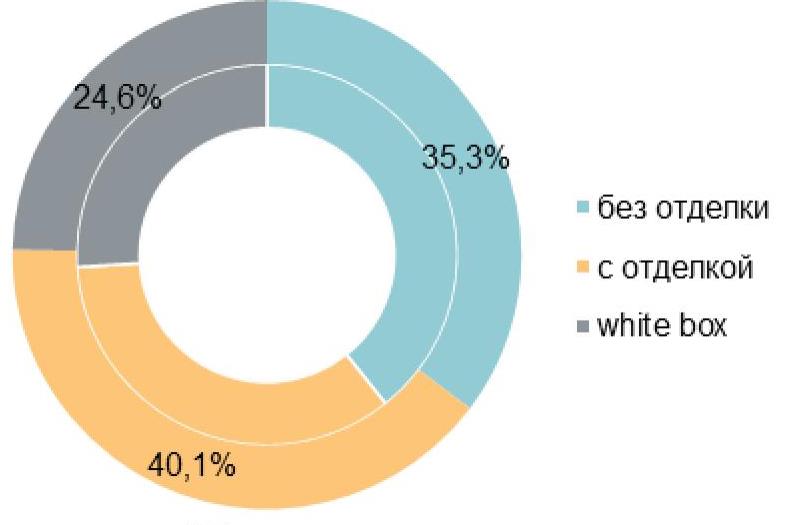

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

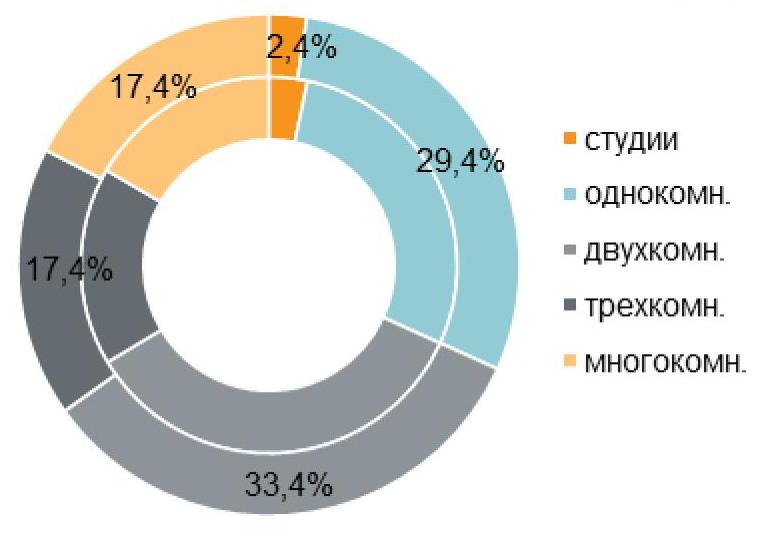

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

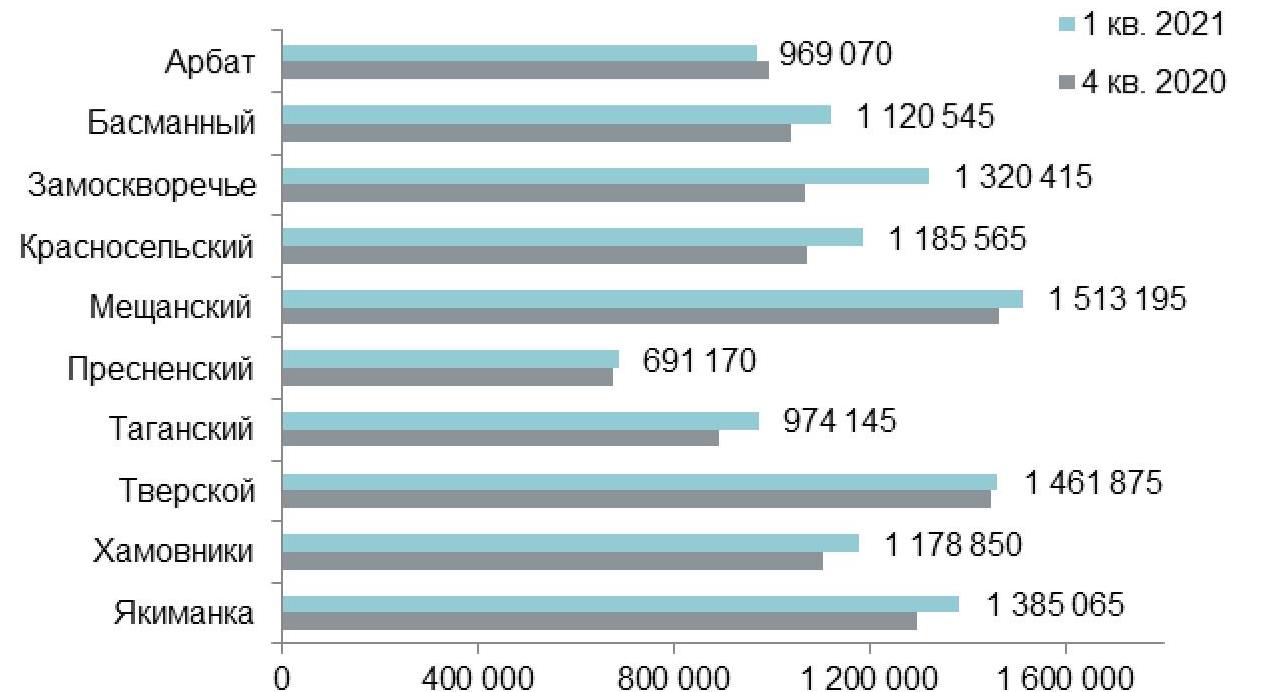

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги текущего года и проанализировала основные тенденции на инвестиционном рынке, рынках офисной, торговой, гостиничной и складской недвижимости, а также определила перспективы наступающего 2021 года.

Инвестиции

Ирина Ушакова, старший директор, руководитель отдела рынков капитала и инвестиций CBRE

Ключевым событием 2020 года, безусловно, стала пандемия, сказавшаяся на развитии экономик и течении бизнес процессов во всем мире. В России ее влияние началось во II квартале, с ростом числа заболевших в конце марта и последующим введением карантина. После ослабления ограничений, направленных на борьбу с коронавирусом, и постепенным оживлением рынка в III квартале, в последней четверти года как российская, так и мировая экономика находятся под давлением «второй» волны коронавируса. Снижение темпов роста глобальной экономики ожидается с 2,6% в 2019 году до -4,5%. По разным прогнозам, ВВП России в 2020 году покажет падение на -5,9% - -3,9% с 1,3% в прошлом году, а восстановление экономики до уровня 2019 года стоит ожидать не ранее 2022 года. Волатильность цены на нефть и повышение странового риска под влиянием геополитической конъюнктуры повлияли на девальвацию рубля в 2020 году. Обменный курс увеличился с 61,9 руб. за доллар США на начало года до 75,9 руб. на конец ноября. Совокупность этих факторов будет сдерживать динамику рынка коммерческой недвижимости. В 2020 году ключевая ставка ЦБ была снижена до рекордно низкого уровня – 4,25%, что создает более доступные условия для привлечения финансирования. Увеличение спреда между доходностью недвижимости и низких процентных ставок может стать одним из основных стимулом инвестирования в недвижимость.

Ликвидность глобального рынка инвестиций в недвижимость находилась на пике в 2018-2019 годах. В 2020 году, по нашим прогнозам, объем вложений сократится на 38% (до 670 млрд долл. США), однако за счет мирового переизбытка ликвидности уже в 2021 году ожидается рост на 50% до 1 000 млрд долл. США. По предварительным итогам 2020 года объем инвестиций в недвижимость России может достигнуть близко к прошлому году значения, порядка 250 млрд руб. При этом, вложения в жилой сегмент (участки под строительство жилых проектов) увеличились на около 41% по сравнению со значением в 2019 году, а объем инвестиций в сегменты коммерческой недвижимости, напротив, может сократится на 27%. Такая динамика в коммерческой недвижимости соответствует мировым трендам. Так, по прогнозам CBRE, объем инвестиций в недвижимость в Северной и Южной Америке снизится на 43% в 2020 году, а в регионе Европа, Ближний Восток, Африка (EMEA) и Азиатско-Тихоокеанском регионе (АТР) – на 30% в каждом.

Наибольший прирост объема вложений в 2020 году наблюдался в сегменте жилой недвижимости. Высокая активность девелоперов по приобретению участков под строительство привела к увеличению объема вложений с 55 млрд руб. в 2019 году до почти 77 млрд руб., а доля этого сегмента в структуре инвестиций выросла на 13 п. п. до 35%. Среди сегментов коммерческой недвижимости наиболее активно развивающимся в этом году стал сегмент складской недвижимости. Вложения в складские объекты увеличились на 25% в 2020 году до более чем 40 млрд руб. за счет сохранение спроса на приобретение складов под собственное использование, в том числе по схеме build-to-suit, а также крупных сделок по покупке объектов в инвестиционных целях. На этот сегмент пришлось 19% объема вложений против 14% в прошлом году. Основной объем инвестиций в офисные объекты произошел в I квартале (почти 45% вложений) до ухудшения состояния рынка на фоне пандемии. Во многом за счет активного начала года объем вложений в офисную недвижимость по итогам года увеличился на 10% до более чем 70 млрд руб., несмотря на спад объема инвестиций в последующих кварталах 2020 года. Доля офисного сегмента также увеличилась до 32% в этом году против 26% в 2019 году. Наиболее пострадавшими в период пандемии стали торговая недвижимость, вложения в этот сегмент показали существенное снижение на почти 80% по сравнению со значением в прошлом году до 16 млрд руб., и гостиничная недвижимость, объем вложений в которую снизился менее существенно на почти 40% до 11 млрд руб. Доля вложений в торговые объекты может составить минимальное с 2014 года значение около 7% в структуре инвестиций (на 22 п. п. ниже уровня 2019 года).

Одним из трендов 2020 года стало увеличение вложений в объекты, требующие девелопмента и капитальных вложений. Доля инвестиций в такую недвижимость выросла с 33% по итогам 2019 года до 57% в этом году.

С начала пандемии существенно сократилась доля иностранных вложений. Основной объем сделок формируют инвестиции российских компаний. Их доля увеличилась до 94% в 2020 году против 74% в предыдущем году. При этом, инвестиционная активность еще сильнее сконцентрировалась в столичном регионе. Доля рынка Москвы в объеме инвестиций в 2020 году увеличилась до 82% против 60% годом ранее, тогда как доля рынка Санкт-Петербурга и региональных рынков сократились на 17 п. п. до 14% и на 5 п. п. до 4% соответственно.

Торговый сегмент вследствие пандемии пострадал наиболее существенно, сокращение ставок аренды или получение скидок на аренду было характерно для большинства объектов. Данный тренд уже нашел свое отражение в ставке капитализации для торговых объектов, увеличившейся с 9,5% до 10% в 2020 году. В офисном сегменте ставка капитализации наиболее стабильна (9,25% на конец 2020 года против 9% в 2019 году), однако неопределенность в стратегиях компаний по аренде офисных площадей в будущем и сохранению формата «работа из дома» может оказывать негативное влияние на ставки капитализации в среднесрочной перспективе. Привлекательность складских комплексов, по нашим ожиданиям, продолжит увеличиваться, ставка капитализации на складские объекты снизилась с 11% до 10,5% по итогам года.

Высокий уровень неопределенности усложняет прогнозирование динамики инвестиционного рынка на следующий год, но, мы ожидаем, что по мере снижения рисков, вызванных пандемией, инвестиции в коммерческую недвижимость увеличатся, а аппетит жилых девелоперов к приобретению площадок сохранится.

Офисы

Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE

Начавшийся в 2020 году кризис на фоне борьбы с пандемией COVID-19, существенно изменил динамику рынка офисной недвижимости Москвы. При этом, реакция ключевых показателей на резкое ухудшение внешнего фона отлична от того, что происходило в предыдущие кризисные периоды, вызванные мировым финансовым кризисом в 2008-2009 годах и локальным валютным кризисом в 2014-2015 годах. Прежде всего это связано с состоянием рынка на момент начала негативных процессов. Предыдущие кризисы сопровождал стремительный рост доли свободных офисных площадей (тенденция к увеличению уровня вакантных площадей начиналась еще до кризисов, в 2007 и 2013 годах соответственно) на фоне значительного объема ввода нового предложения. Кризису 2020 года предшествовало, напротив, существенное снижение доли свободных площадей на протяжении последних четырех лет, ограниченный прирост нового предложения, и, как следствие, образование дефицита качественного офисного предложения на рынке. При этом, беспрецедентные события этого года, введение серьезных ограничительных мер, сдерживающих бизнес активность, а также рекордные показатели спроса в 2018-2019 годах, повлияли на более существенное сокращение объема новых сделок по аренде и приобретению офисных площадей в этот кризис, в отличии от предыдущих. Если в 2009 году этот показатель упал на 21%, в 2014 году – на 30%, то, по нашим ожиданиям, в 2020 году снижение может составить почти 40%. В абсолютных же значениях объем арендованных и приобретенных офисных помещений по итогам этого года может достигнуть 1-1,1 млн кв. м, что соответствует уровню 2016 года и в 1,5 раза выше значения в 2014 году.

Объем нового предложения по итогам 2020 года может составить порядка 500 000 кв. м, что на 29% превзойдет значение в 2019 году (388 100 кв. м). Однако больше половины этого объема сформировано бизнес-центрами, построенными под собственные нужды организаций («Ростех-Сити», «Два капитана»), а ряд объектов на момент ввода в эксплуатацию уже частично заняты арендаторами. Тенденция к тому, что не все площади в новых офисных зданиях будут доступны для рынка на момент завершения строительства, сохранится и в последующие годы. Так, уже на текущий момент из заявленного нового предложения на 2021 год занята половина объема, а из заявленного на 2022 и 2023 годы – по четверти объема в каждом году. По нашим прогнозам, в 2021 году объем ввода в эксплуатацию может составить 660 000 кв. м, из которых только 320 000 кв. м доступны для аренды или приобретения.

Доля свободных площадей на рынке офисной недвижимости по итогам 2020 года может составить 11%, что почти на 2 п. п. выше значения на конец 2019 года (9,1%). Плавное увеличение этого показателя началось со II квартала, когда ухудшение эпидемиологической ситуации и вынужденный массовый переход на удаленный формат работы, привели к высвобождению некоторых площадей. В среднесрочной перспективе мы не ожидаем значительного роста доли свободных площадей. По нашим прогнозам, этот показатель сохранится на уровне близком к 11% в 2021 и 2022 годах.

При текущей конъюнктуре рынка, дефицит качественного офисного предложения может усилиться в определенных зонах города в следующие несколько лет. Доля свободных площадей в сегменте класса А может увеличится до 12% к концу 2020 года, что значительно ниже уровня 2009 года (27%) и 2014 года (28%). В перспективе 2021–2023 годов будет построено около 1,2 млн кв. м офисных площадей класса А. Учитывая средний объем сделок за последние 5 лет в этом сегменте (520 000 кв. м), заявленный объем может быть поглощен за 2 года. Объем доступного предложения класса А может также значительно отличаться в разных субрынках Москвы. Так, наибольший выбор сохранится за МКАД, в Москва-Сити будет образовываться всплеск в момент ввода нового крупного объекта, а в центральных районах и в зоне между ТТК и МКАД, исключая Ленинградский коридор, такое предложение может быть единично. При этом, основной спрос на офисные площади класса А, по нашим прогнозам, будут проявлять представители технологичного сектора и фарминдустрии, потребность в офисных площадях у которых будет расти.

Уровень средневзвешенных запрашиваемых ставок аренды продемонстрировал небольшой рост по итогам 2020 года, прежде всего за счет динамичного начала года, высвобождения более дорогих офисных площадей с начала пандемии, а также отчасти за счет увеличения курса доллара к рублю. Средневзвешенная запрашиваемая ставка аренды в классе А Прайм на конец года составит 45-46 тыс. руб./кв. м/год (на 7% выше значения на конец 2019 года). Средневзвешенная запрашиваемая ставка аренды в целом по рынку на помещения классе А (без учета класса А Прайм) составит около 26 тыс. руб./кв. м/год, на помещения класса В – порядка 16 тыс. руб./кв. м/год, что превосходит уровень конца 2019 года на 12% и 7% соответственно. Все ставки указаны без учета НДС и эксплуатационных расходов. Стоит отметить, что коммерческие условия в силу масштабов рынка офисной недвижимости Москвы могут значительно отличаться в зависимости от субрынка и класса объекта. В 2021 году мы не ожидаем значительного изменения диапазонов ставок аренды. В среднесрочной перспективе, по нашим прогнозам, наличие нового качественного предложения будет стимулировать транзакционную активность. Уровень ставок аренды по таким сделкам будет более высоким.

Торговые помещения, Москва

Марина Малахатько, директор отдела торговых помещений CBRE в Москве

Предложение

По итогам 2020 года ввод в эксплуатацию торговых площадей в Москве составит 254 тыс. кв. м, что на 27% превышает показатель 2019 года, когда открылось 200 тыс. кв. м. Пандемия не скорректировала даты открытия крупных объектов: в конце февраля состоялось открытие ТЦ в составе тематического парка «Остров Мечты», которые было перенесено с 2019 года (GLA 72 000 кв. м), ТЦ в составе МФК Kvartal West (44 000 кв. м), ТЦ в составе ТПУ Щелковский (GLA 60 000 кв. м). В 2021 году ожидается открытие около 500 тыс. кв. м торговых площадей. 25% этого объема - объекты с перенесенной датой открытия с 2020 года, 30% - районные ТЦ, реализуемые ADG Group. Кроме того, на 2021 год запланирован запуск ТЦ «Город Косино» (GLA 74 000 кв. м), ТЦ «Павелецкая Плаза» (GLA 33 000 кв. м), а также ТЦ в составе ТПУ «Селигерская» (GLA 54 000 кв. м). Актуальными форматами в торговой недвижимости остаются ТЦ в составе МФК, инфраструктурный ритейл, ТЦ в составе ТПУ, районные ТЦ (community malls).

Уровень вакантных площадей

Уровень вакантных площадей в ТЦ Москвы к концу года может составить 10-12%, если ограничения на работу ТЦ не будут введены повторно. С одной стороны, сети продолжают оптимизировать число точек. С другой, объем свободных площадей увеличится ввиду запуска новых объектов, в которых уровень вакантных площадей, как правило, превышает среднерыночный показатель. В 2021 году в ТЦ Москвы продолжится рост уровня вакантных площадей за счет высвобождения блоков площадью от 50 до 300 кв. м. Успешные ТЦ, расположенные вне центра города, сохранят низкий уровень вакантных площадей.

Спрос

Согласно данным Росстата, годовой прирост розничного товарооборота Москвы составил 5% в июне и 7,1% в июле после снижения показателя в весенние месяцы, на которые пришлись ограничения на работу торговых объектов. Однако по итогам сентября и октября темпы восстановления потребления начали замедляться: годовой прирост товарооборота составил 1,6% в сентябре и 0% в октябре. Это может свидетельствовать о том, что отложенный спрос был реализован в летний период, и потребители вновь стали более осторожны в своих тратах. При этом, с учетом «Черной пятницы», предновогодних распродаж и ограничений по выезду из страны на праздники в связи с коронавирусом, мы рассчитываем на традиционный рост продаж и посещаемости в декабре. Согласно последнему прогнозу Oxford Economics оборот розничной торговли и потребительские расходы в абсолютном значении вернутся к докризисному уровню к концу 2022 года.

Международные бренды

С начала года открылось 17 магазинов новых международных брендов, 13 из которых открыли магазин стандартного формата. О приостановлении своей деятельности на территории России заявили международные бренды – Longchamp, Lefties, а также сеть кинотеатров CJ CGV. В ближайшие 2 года ожидается запуск ряда брендов от уже представленных на рынке крупных fashion групп. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

Коммерческие условия

Большинство ритейлеров, около 70%, зафиксировали скидки по арендной плате до конца 2020 г. Размер скидки зависит от профиля арендатора и позиции собственника ТЦ. Скидки для fashion-операторов составляли от 10 до 30% на время ограниченной работы торговых центров. Для люксовых операторов скидки в период ограниченной работы розницы (апрель, май) составили до 90% в валютных договорах аренды, а в июне-июле 60%. С августа арендная плата вернулась к докризисному уровню. Снижение прайм-ставки в топовых и ключевых моллах было зафиксировано во II кв. и составило 15% по отношению к началу 2020 года. В 2021 году запрашиваемые ставки аренды продолжат снижаться, а скидки для операторов по текущим договорам аренды сохранятся. Темпы возвращения арендных ставок к докризисному уровню будут зависеть от восстановления посещаемости и продаж в торговых центрах, что возможно не ранее 2023 года, по нашим оценкам.

Торговая недвижимость. Регионы

Михаил Рогожин, директор отдела региональных торговых помещений CBRE

Предложение

Объем ввода новых площадей в региональных городах в 2020 году составит 207 тыс. кв. м., что в 2,7 раз ниже прошлогоднего показателя. Около 60% изначально запланированного девелоперами объема нового ввода в 2020 г. перенесено на следующий год. Корректировка девелоперами годового объема ввода обусловлена не только влиянием пандемии и связанными с ней рисками. Масштабный перенос сроков открытия был ожидаем, так как 8 из 14 торговых центров в начале текущего года планировали запуск в четвертом квартале. За 11 месяцев 2020 года открылось 4 объекта: ТРЦ «Казань Молл» в Казани (GLA 53,9 тыс. кв. м), ТРЦ «Балтия Молл» в Калининграде (GLA 40,5 тыс. кв. м), ТЦ в составе МФК Green Park в Нижневартовске (GLA 37,6 тыс. кв. м), ТЦ Матрешка в Тюмени (GLA 18 тыс. кв. м). К вводу в 2021 году. девелоперами заявлено около 400 тыс. кв. м торговых площадей.

Восстановление посещаемости ТЦ после повторного открытия

Посещаемость в региональных торговых центрах после повторного открытия восстанавливается по-разному, в зависимости от действующих ограничений (в ряде регионов они вводятся повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращаются в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения. Некоторые моллы фиксируют превышение показателя относительно докризисного значения. Например, посещаемость ТРЦ «Калина Молл» превысила значение за аналогичный период 2019 года в июле и августе на 5% и 8% соответственно, в сентябре на 23% и в октябре на 2%. 12 ноября 2020 года состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день. В ближайшие дни ожидается открытие многозального кинотеатра Киномакс с первым в Татарстане зале IMAX, а уже в начале 2021 года - развлекательного парка TeikaBoom и продуктового супермаркета.

Перспективы строительства торговой недвижимости

Сегодня наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра (Братск, Великие Луки, Волгодонск), а также города, расположенные на Севере и Дальнем Востоке (Ноябрьск, Ханты-Мансийск, Якутск, Магадан, Благовещенск, Петропавловск-Камчатский, Хабаровск). До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: в 2020 г. их доля в общем объеме нового ввода составила 32%, в 2019 года - 38%.

Гостиницы

Татьяна Белова, директор, руководитель подразделения индустрии гостеприимства отдела стратегического консалтинга CBRE

В 2020 году среди всех сегментов коммерческой недвижимости гостиничный рынок оказался одним из наиболее подверженных влиянию кризисного явления, которое является форс-мажором. Закрытие границ, прекращение авиасообщения, снижения числа бизнес-поездок, отмена всех мероприятий стали ответом на быстрое распространение вируса COVID-19.

В 2020 году гостиничный рынок Москвы продемонстрировал снижение среднего тарифа относительно 2019 года на 13%. Сегмент люкс единственный наращивает тариф - +6% YoY. В данном сегменте традиционно высока доля иностранных гостей, индивидуальных путешественников и деловых туристов. В силу закрытых границ и всех введенных ограничений число иностранцев в столице значительно сократилось, многие путешественники пересмотрели свои планы. Отельеры понимают, что снижение тарифа в люксовых отелях не сможет решить текущие проблемы, а в долгосрочной перспективе негативно отразится на рынке в целом.

2020 год продемонстрировал самый низкий показатель загрузки в истории. Показатель загрузки по рынку в целом по итогам 2020 снизился более чем вдвое (-42 п.п.) и составит по итогам года около 35%.

В октябре 2020 года состоялось открытие отеля Movenpick Moscow Taganskaya (154 номера). Это первое открытие с начала года в Москве и первый отель под брендом Movenpick в столице. До конца года запланирован ввод в эксплуатацию еще одного брендированного объекта - Hampton by Hilton Rogozhsky Val (147 номеров).

В целом, в России за 2020 год появилось всего 5 гостиниц (всего около 700 номеров). Новые проекты открывались в таких городах, как – Москва, Краснодар, Сочи, Саранск, Ульяновск. Часть объектов по России представляли собой ребрендинг существующих гостиниц. В Саранске и Ульяновске открылись гостиницы под брендом Radisson, оба отеля представляют собой ребрендинг. В Краснодаре начала работать гостиница Hampton by Hilton.

Многие московские открытия, по объективным причинам, были перенесены на 2021 год. На 2021 год в Москве должны открыться 9 объектов современного стандарта с общим номерным фондом более 1,5 тыс. номеров. Сроки открытия объектов, очевидно, могут двигаться, все будет зависеть от динамики рынка в 2021 году.

Ключевые тренды 2020-2021:

- Сокращение глубины бронирований – путешественники в силу фактора неопределенности стали отказываться от планирования поездок заранее

- Рост внутреннего туризма. На фоне ограничений люди предпочитают внутренние направления международным

- Загрузка и тариф гостиниц в туристических локациях демонстрируют уверенный рост

- Снижение числа деловых поездок – глобальные компании пересматривают свои корпоративные политики о командировках

- Замедление ввода нового гостиничного предложения

- Восстановление рынка, по нашим прогнозам, возможно к середине 2021 года, восстановление международного спроса ожидается не ранее III квартала 2021 года.

Вирус COVID-19, падение рубля, закрытие границ и другие факторы сделают 2020 год самым «запоминающимся» в истории гостиничного рынка Москвы.

Склады

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости, CBRE

Сегмент складской недвижимости, вполне очевидно, оказался самым устойчивым в нестандартных условиях, возникших в этом году. Главная причина этой устойчивости состоит в том, что складская недвижимость является базовой инфраструктурой для обеспечения жизнедеятельности людей. Практически все товары, которыми мы пользуемся в повседневной жизни, на пути от их производства в наши руки, нужно где-то хранить, сортировать, распределять и, в конце концов, удобно и вовремя доставлять потребителю.

Однако, важно понимать, что динамика складского рынка в 2020 году, его рост и характер развития лишь в малой степени зависели от пандемии и карантинных ограничений. Сегмент развивается не в рамках одного года и в нём происходят более сильные и долгосрочные процессы, нежели сравнительно краткосрочные ограничения, с которым мы столкнулись уходящем году.

Рынок складской недвижимости Московской области

Спрос

Показатель спроса в этом году составит 1,4-1,5 млн кв. м и будет близок к рекордному значению 2018 года - 1.6 млн кв. м. Высокая активность, в существенной степени, стала результатом закрытия ряда крупных сделок. На топ-10 крупнейших сделок в этом году пришлось почти 60% спроса (для сравнения в 2019 году десять крупнейших сделок сформировало всего 37% рынка).

Отдельно стоит отметить, что в этом году были закрыты две крупнейшие сделки в истории складского рынка Московской области:

- Компания Ozon подписала build-to-suit соглашение, по которому девелопер «Ориентир» построит специализированный склад общей площадью 154 тыс. кв. м в логистическом парке «Ориентир Запад» на Новорижском шоссе. Де-факто такой склад эквивалентен стандартному складу размером около 200 тыс. кв. м, т.к. у нового объекта будет увеличенная высота потолков, а значит и увеличенный объём хранения. Ozon начнёт использовать этот объект начиная с 2021 года.

- Компания «ВсеИнструменты.ру» ещё один крупный игрок сегмента онлайн торговли, также заказала себе нестандартный склад. Проект будет реализован девелопером PNK в логистическом парке «PNK Парк Домодедово» в два этапа: доступ к первому объекту площадью 94 000 кв. м компания «ВсеИнструменты.ру» получит весной 2021 года. Вторая очередь площадью 88 000 кв. м будет готова весной 2022 года.

Сильное «смещение» активности рынка в сторону больших сделок в этом году также связано с тем, что сегмент «среднестатистической» аренды, «среднестатистического» арендатора, который берёт склад 10 тыс. кв. м, в готовом стандартном объекте, заметно «просел» в этом году (30% снижение по сравнению с 2019 годом).

Ещё одной интересной особенностью 2020 года стало преобладание сделок Build-to-suit, строительства под клиента (60% спроса в 2020 против 17% в 2019 году) – большим компаниям нужны нестандартные здания и здания большой площади. Сегмент готовых стандартных складов такого предложить не может.

Предложение

В девелопменте сохраняется тренд предыдущих двух лет – фокус на строительство под клиента. 80% площадей, которые ещё находятся в стадии строительства, уже сданы в аренду или приобретены клиентами. Многие объекты изначально строятся под клиента, а многие начинаются как спекулятивный девелопмент, но находят своего арендатора ещё на этапе строительства. Суммарный показатель годового строительства должен составить порядка 1,1 млн кв. м.

Среди крупнейших объектов 2020 стоит отметить PNK Парк Вёшки, площадью 108 тыс. кв. м – первый склад класса А на МКАД, нестандартное здание (частично 2-х этажное, с доступом грузовых автомобилей на верхний этаж), которое полностью арендовала компания «ВкусВилл».

Свободные площади и ставки аренды

Большая часть спроса носит форвардный характер. Это сделки, когда клиент занимает не готовый свободный объект, а склад, который будет построен через год, специально для него. Либо площади вторичного рынка, которые освободятся через какое-то время.

В свою очередь девелопмент отражает потребности спроса и большая часть стройки ведётся под клиента.

Таким образом: с одной стороны, большое количество сделок не приводит к тому, что поглощаются вакантные площади, а, с другой стороны, строительство не приводит к выбросу на рынок новых площадей. В итоге мы получаем равновесное сбалансированное состояние, когда доля свободных площадей сохраняется на одном и том же, достаточно низком уровне. По итогам года доля свободных площадей составит 4.5-5%

Ставки аренды, в свою очередь, также не будут подвержены сильным колебаниям. До конца года на рынке сохранится текущий показатель ставки. На отдельных субрынках возможен рост в 2-3%. Локальный рост будет происходить в случае реализации текущих вакантных площадей на том или ином субрынке.

Региональные рынки складской недвижимости

Второй год подряд, после рекордного 2019 года (1 млн кв. м), в регионах наблюдается высокая активность. По итогам I - III кв. 2020 года показатель спроса составил 613 тыс. кв. м, а к концу года может достичь уровня в 700-800 тыс. кв. м. Если в прошлом году наиболее активными были онлайн ритейлеры, которые сформировали основной объём сделок, в этом году основным игроком вновь стал традиционный лидер спроса в регионах – продуктовый ритейл.

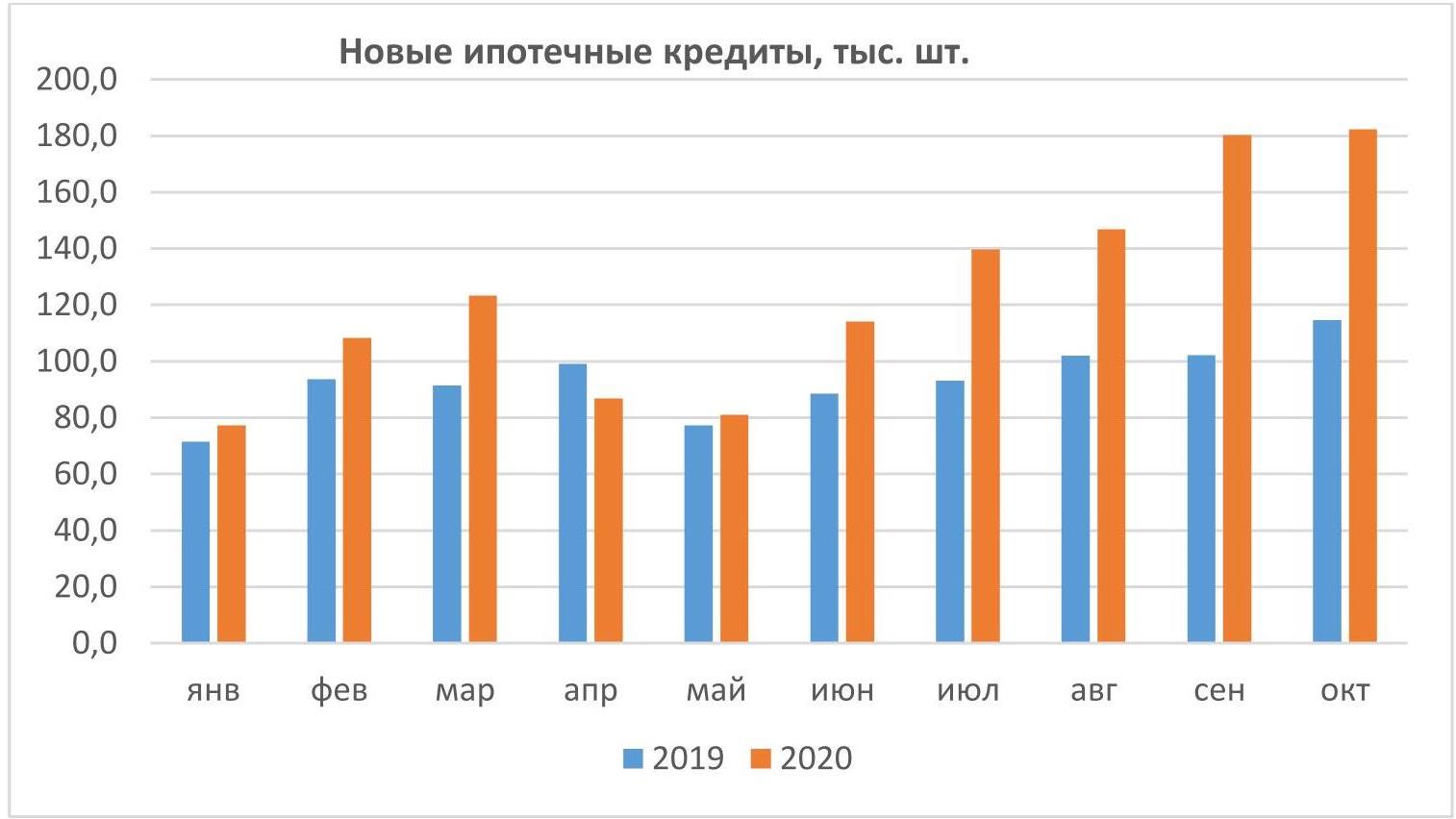

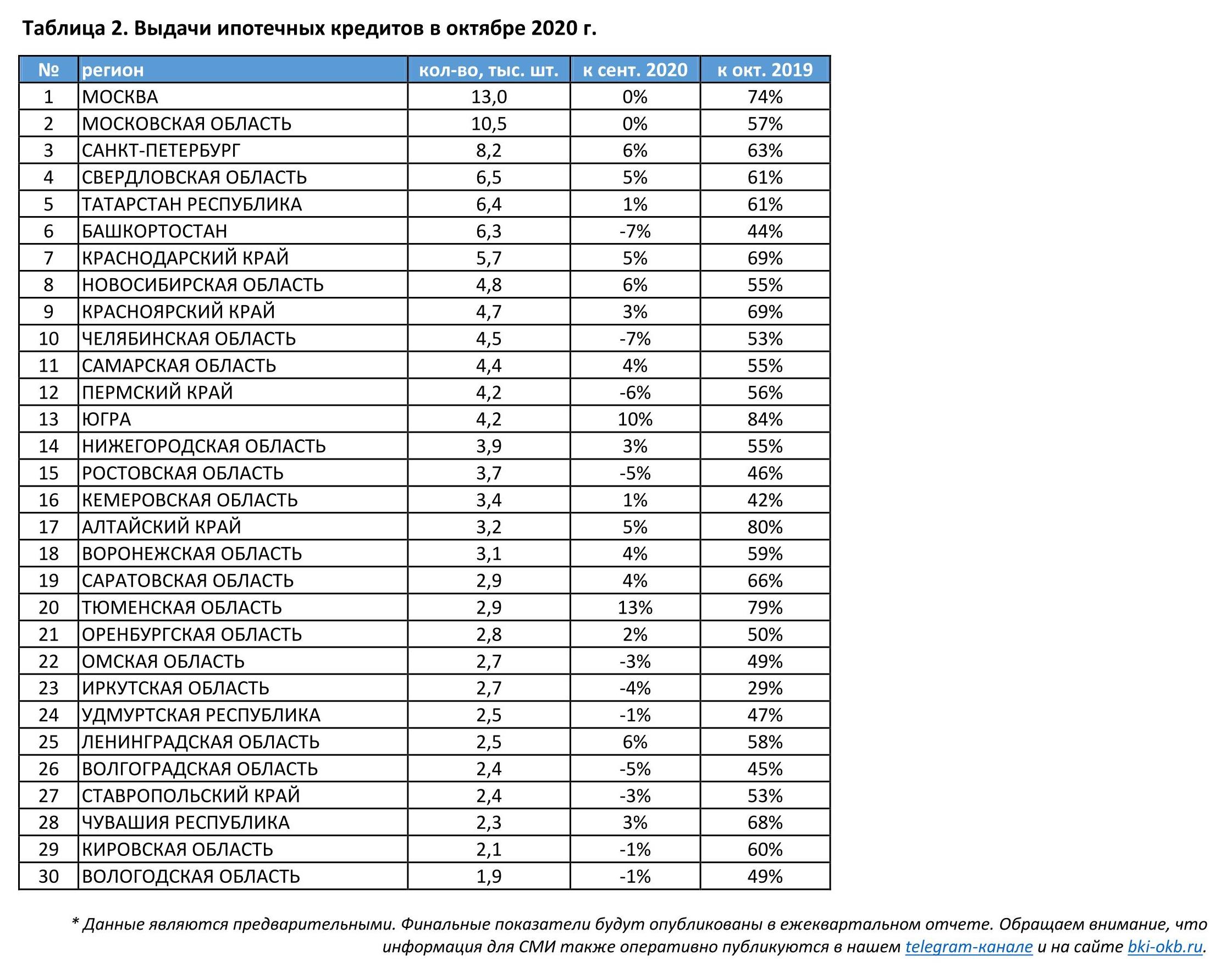

По данным Объединенного кредитного бюро (ОКБ), банки в октябре вновь выдали рекордное количество ипотечных кредитов – 182 тысячи займов. По сравнению с октябрем прошлого года выдачи выросли на 59%. Предыдущий рекорд был установлен в сентябре 2020 года – 180 тысяч ипотечный кредитов.

За 10 месяцев банки выдали 1,24 млн ипотечных кредитов – ровно на треть (+33%) больше, чем за аналогичный период прошлого года.

Лучшую годовую динамику среди 30 регионов с наибольшим количеством выдач ипотечных кредитов показали Ханты-Мансийский автономный округ — Югра, где выдачи выросли на 84% по сравнению с октябрем 2019 года, Алтайский край (+80%), Тюменская область (+79%) и Москва (+74%). Наименьшая динамика отмечена в Башкортостане, где выдачи выросли лишь на 44%, Кемеровской области (+42%) и Иркутской области (+29%).

Александрович Артур, генеральный директор ОКБ:

"Несмотря на резкое падение ипотечного кредитования во время первой волны коронавируса, за 10 месяцев этого года банки выдали больше ипотечных кредитов, чем за весь 2019 год. Октябрь должен был стать последним месяцем, когда можно было получить льготную ипотеку на новостройки. Поэтому некоторые заемщики, еще не зная о намерении правительства продлить программу, в спешке завершали оформление сделок, чтобы получить заем по низкой ставке, что повлияло на количество выданных в этом месяце ипотечных кредитов".

ОБЪЕДИНЕННОЕ КРЕДИТНОЕ БЮРО (ОКБ)

Одно их крупнейших бюро кредитных историй в России, действующее с 2004 года. Акционерами ОКБ являются Сбербанк, Experian и Группа "Интерфакс". Линейка сервисов ОКБ обеспечивает все этапы работы кредитного конвейера – от получения кредитных отчетов и расчета скорингов до комплексных решений, включающих в себя процесс обработки кредитных заявок, мониторинг портфеля и борьбу с мошенничеством. Услугами бюро пользуются более 600 клиентов, таких как банки, МФО, страховые компании и операторы сотовой связи. По итогам третьего квартала 2020 года ОКБ хранит более 443 миллиона записей кредитных историй.

Официальные сайты ОКБ — www.bki-okb.ru и www.okscore.ru