Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. В I квартале 2021 года рынок высокобюджетных новостроек включал 102 проекта (-7 за квартал; -11 за год) с объемом экспозиции 3 285 лотов (404,4 тыс. кв. м). По количеству лотов предложение сократилось на 12% за квартал, а за год – на 27%. По продаваемой площади снижение объема экспозиции составило 8% и 30% за квартал и за год соответственно.

Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса выросла на 11,4% за квартал и на 17% за год, составив 694,5 тыс. руб. В элитном сегменте – выросла на 4,1% за квартал и на 9,6% за год, достигнув 1,019 млн руб.

Премиум-класс

По данным «Метриум», в I квартале 2021 года на первичном рынке жилья премиум-класса в реализации находились 56 проектов с общим объемом предложения около 2 105[1] лотов (1 250 квартир и 855 апартаментов), суммарная площадь лотов составляет 234,4 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 9%, а продаваемая площадь при этом уменьшилась на 2,9%.

В начале этого года девелоперы проявили большую активность относительно I квартала 2020 года. Продажи и бронирование открылись в четырех проектах премиум-класса (за аналогичный период 2020 года рынок пополнился всего лишь 1 проектом).

Новые проекты на рынке новостроек премиум-класса в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

High Life* |

ГК Пионер |

квартиры |

ЮАО |

Даниловский |

|

2 |

Остров |

ДОНСТРОЙ |

квартиры |

СЗАО |

Хорошёво-Мнёвники |

|

3 |

Sky View* |

АО "Киноцентр" |

апартаменты |

ЦАО |

Пресненский |

|

4 |

Бадаевский |

Capital Group |

квартиры |

ЗАО |

Дорогомилово |

* Старт бронирования

Источник: «Метриум»

Тройка районов с максимальным объемом предложения не изменилась. По числу экспонируемых лотов лидером является район Дорогомилово (21,4%; доля без изменений). На втором месте – Пресненский район, где доля осталась на прежнем уровне в 12,3%. Третье место сохранил за собой район Раменки, его доля составила 12%, доля за прошедший квартал также не изменилась. Примечательно, что новые проекты в Дорогомилово («Бадаевский» от Capital Group) и Пресненском районах (старт бронирования в апарт-комплексе Sky View) не оказали влияния на структуру предложения по районам из-за пропорциональной компенсации вымываемых объемов. Стоит отметить, что наибольший темп прироста рыночной доли отмечен в районе Даниловский, где началось бронирование в жилом комплексе High Life от «ГК Пионер» (11,3%; +8,3 п.п.). Сильнее всего сократилась доля Бегового района до 0,8% (- 3 п.п. за квартал) из-за активного вымывания доступного предложения в двух проектах: Art Residence и SLAVA.

Источник: «Метриум»

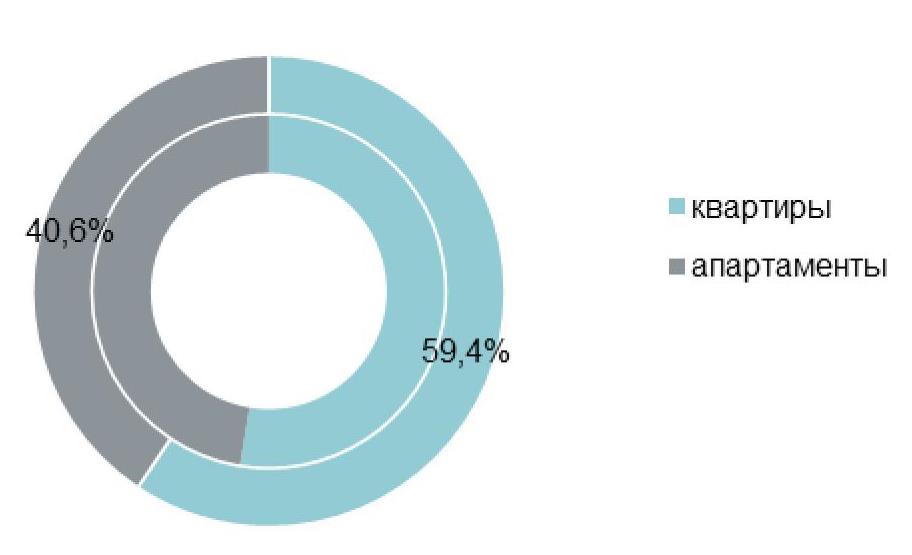

В I квартале 2021 года доля апартаментов снизилась до 40,6% (-6,8 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально увеличилась и составила 59,4%. Наблюдается тенденция снижения количества апартаментов на премиальном рынке, что связано с выходом преобладающего количества новых многоквартирных комплексов, а также с вымыванием предложения в старых проектах апартаментного типа.

Структура предложения по количеству лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

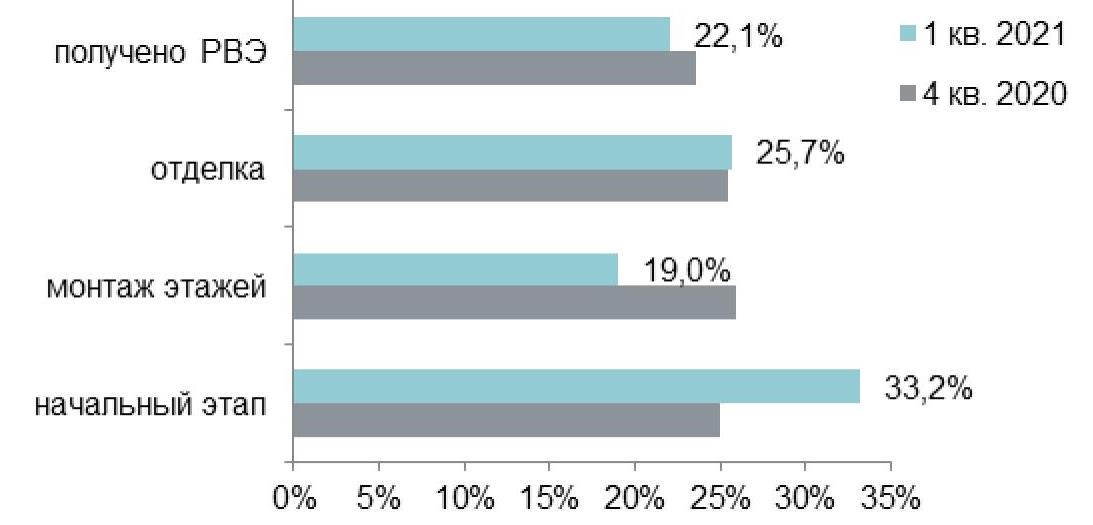

Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 33,2% (+8,2 п.п.). Вместе с тем, на рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Доля текущего предложения в домах на этапе отделочных работ составила 25,7% (+0,3 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она снизилась до 19% (-6,9 п.п.). Доля предложения в готовых объектах составила 22,1% (-1,5 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

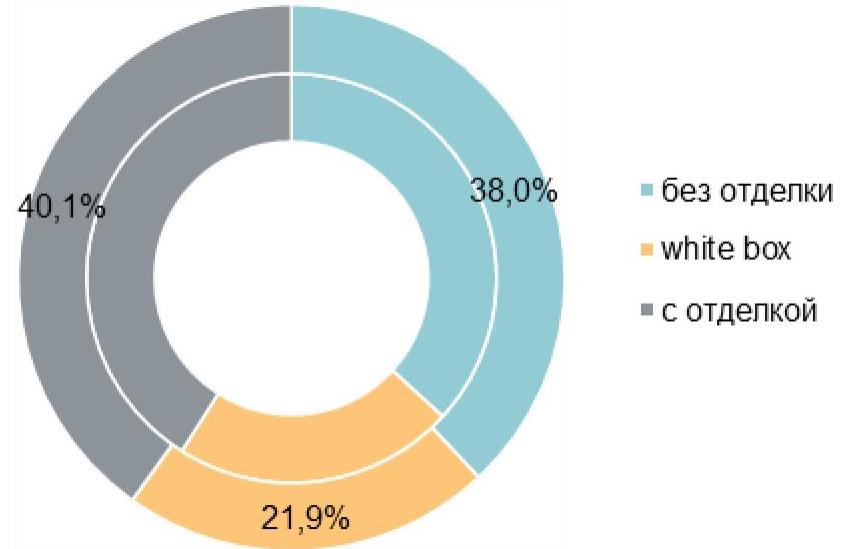

В структуре предложения по типу отделки за квартал не произошло значительных изменений. По-прежнему на рынке премиум-класса превалирующее число квартир и апартаментов реализуется с финишной отделкой (40,1%; -0,9 п.п.). На лоты без отделки приходится 38% (+ 1 п.п.) от общего объема предложения. Доля квартир и апартаментов с отделкой white box за квартал почти не изменилась и составила 21,9% (-0,3 п.п.).

Структура предложения по типу отделки

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

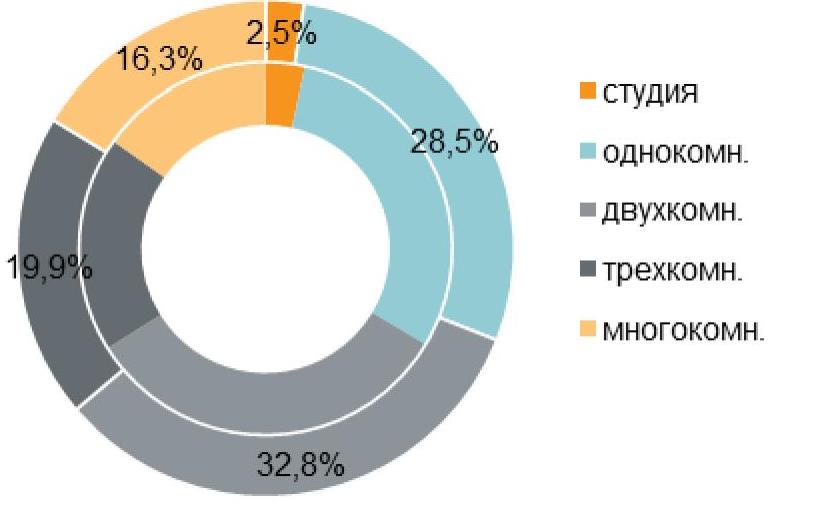

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (32,8%), их доля за квартал выросла на 0,3 п.п. На однокомнатные лоты пришлось 28,5% (-1,7 п.п.). Доля трехкомнатных и многокомнатных лотов за квартал пропорционально увеличилась: на 1,1 п.п., (19,9%) и (16,3%) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 2,5% рынка (-0,9 п.п.).

Структура предложения по типу лотов

(количество лотов, внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

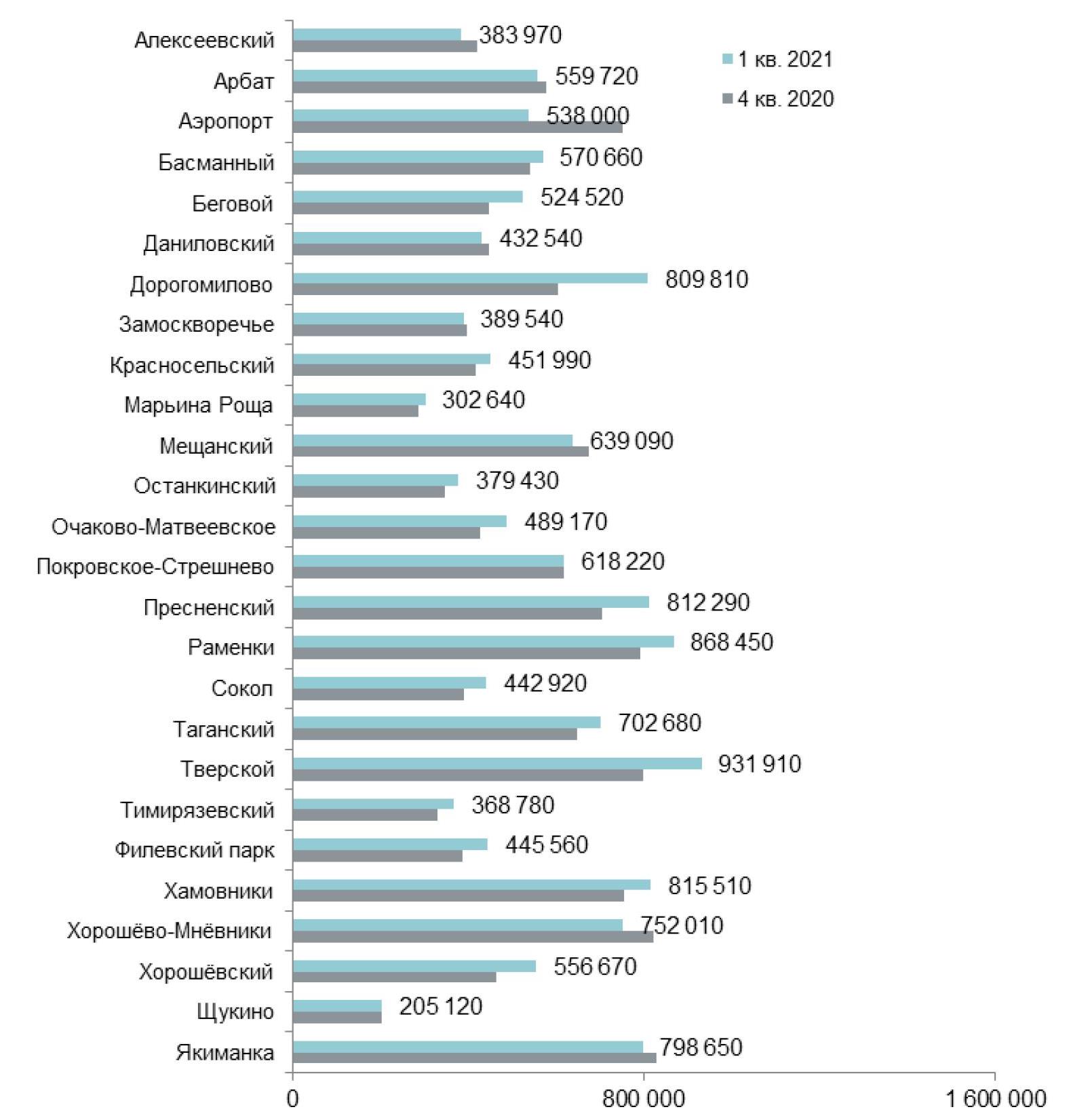

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена за квадратный метр в премиум-классе составила 694 510 руб. Показатель вырос на 11,4% относительно IV квартала 2020 года и на 17% за 12 месяцев.

За отчетный период наибольший рост средней цены квадратного метра был зафиксирован в районе Дорогомилово (+33,9%), где стартовал новый проект от Capital Group «Бадаевский», а также произошло плановое повышение цен в уже представленных на рынке комплексах. Значительный прирост среднего показателя отмечен в Хорошёвском районе (+20,2%), где на первичном рынке экспонируется всего один жилой комплекс (Prime Park). В районах Филевский парк, Пресненский и Беговой также наблюдалась положительная динамика средней цены квадратного метра в диапазоне 14,9-16,8%. В самом дорогом на текущий момент районе Москвы – Тверском – средняя цена квадратного метра достигла более 930 тыс. руб., повышение составило 16,4%.

Наиболее существенное сокращение показателя отмечено в районе Аэропорт (-28,6%), где представлен только один проект («ВТБ Арена парк»). Снижение цен объясняется намерением застройщика простимулировать продажи остаточного предложения в давно реализуемом проекте.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: «Метриум»

Средний бюджет предложения в новостройках премиум-класса за I квартал 2021 года вырос на 18,9% – до 77,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 6,6% – до 111,2 кв. м.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

26,3 |

39,7 |

72,2 |

269 500 |

529 855 |

1 000 840 |

9 681 360 |

21 058 115 |

72 210 000 |

|

1К |

37,0 |

58,6 |

113,6 |

265 000 |

592 800 |

1 358 810 |

14 322 320 |

34 784 725 |

126 600 330 |

|

2К |

53,7 |

90,4 |

182,8 |

250 250 |

617 215 |

1 444 500 |

20 125 560 |

55 848 160 |

198 185 400 |

|

3К |

81,6 |

126,1 |

224,9 |

261 250 |

679 750 |

1 438 740 |

23 030 235 |

85 707 075 |

254 656 980 |

|

4К+ |

111,9 |

237,1 |

1852,6 |

205 120 |

776 055 |

1 976 365 |

37 977 220 |

184 520 365 |

1 925 000 000 |

|

итого |

26,3 |

111,2 |

1852,6 |

205 120 |

694 510 |

1 976 365 |

9 681 360 |

77 313 635 |

1 950 000 000 |

Источник: «Метриум»

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 28,6 кв. м. за 9,7 млн руб. (апартамент);

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 35,3 кв. м. за 11,1 млн руб. (апартамент);

– ЖК «MOD» (СВАО / р-н Марьина роща): студия 29,1 кв. м. за 11,1 млн руб. (квартира).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 852,6 кв. м. за 1,95 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 385 кв. м. за 1,75 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 905,6 кв. м. за 656 млн руб.

Элитный класс

По данным «Метриум», на первичном рынке элитного жилья г. Москвы по итогам I квартала 2021 года было представлено 46 комплексов, в которых экспонировалось около 1 180 квартир и апартаментов[2] суммарной площадью 170,1 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 17%, а продаваемая площадь – на 15%. В связи с отсутствием выхода новых проектов и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем предложения.

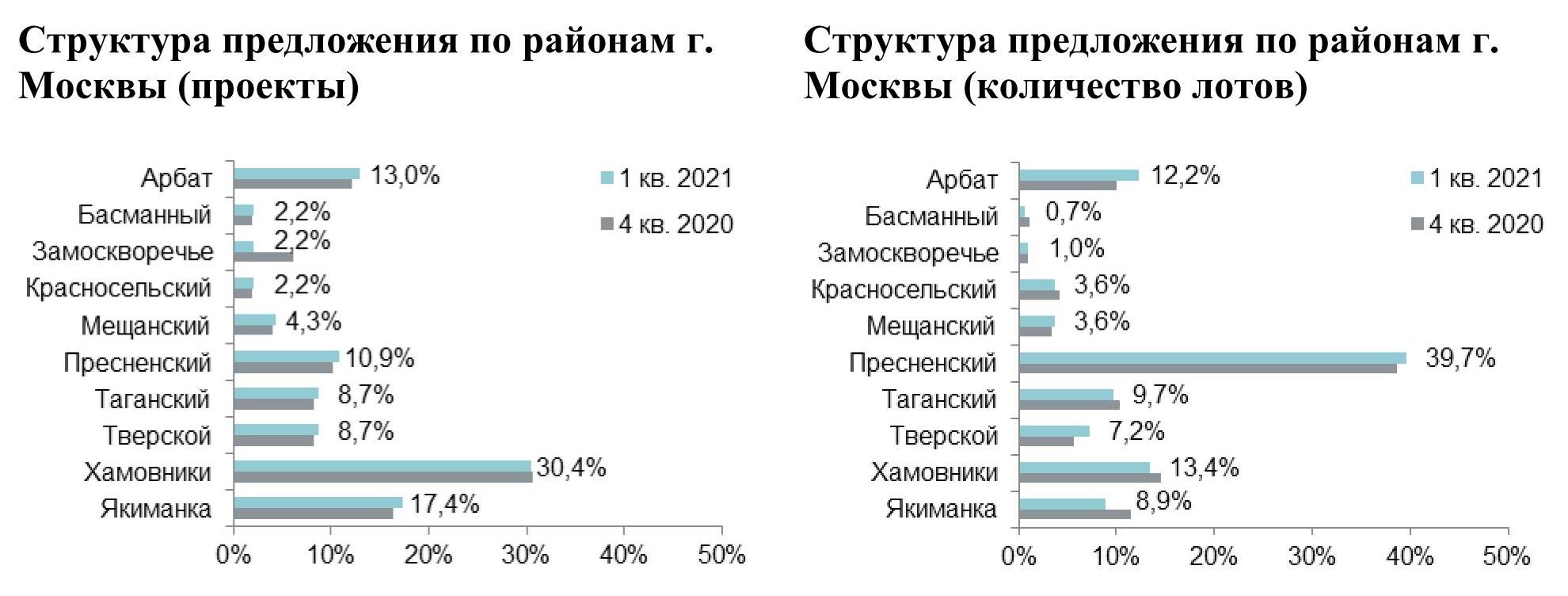

Сокращение количества реализуемых лотов в элитных новостройках внесли некоторые изменения в структуру предложения по районам. Лидерство по числу экспонируемых лотов сохранилось за Пресненским районом – за квартал доля округа увеличилась на 1,1 п.п. до 39,7%. Примерно одинаковый объем предложения в Хамовниках и на Арбате, в них сосредоточено 13,4% (-1,1 п.п.) и 12,2% (+2,2 п.п.) всех квартир и апартаментов. Далее следуют районы: Таганский (9,7%; -0,6 п.п.), Якиманка (8,9%; -2,6 п.п.) и Тверской (7,2%; 1,6 п.п.). По 3,6% в Мещанском (+0,3 п.п.) и Красносельском районах (-0,6 п.п.). Меньше всего лотов представлено в Замоскворечье (1%; +0,1 п.п.) и Басманном районах (0,7%; -0,4 п.п.).

Источник: «Метриум»

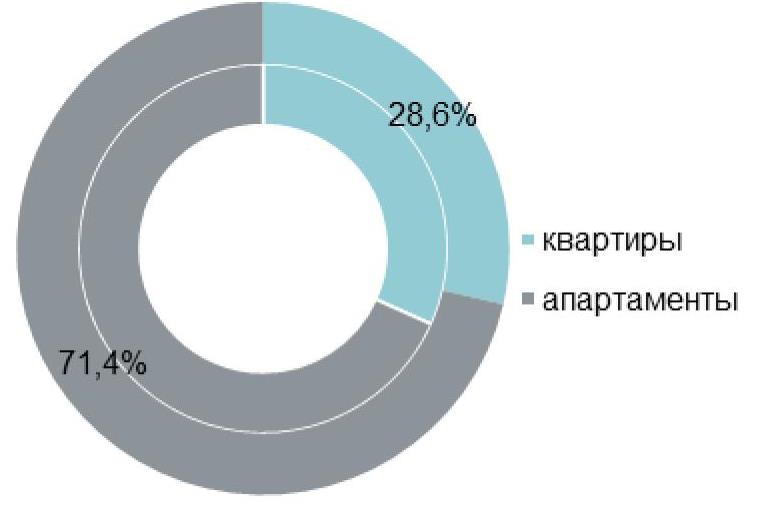

Несмотря на общее сокращение предложения на локальном рынке новостроек, апартаменты по-прежнему являются наиболее распространенным форматом недвижимости в сегменте – 71,4% (+3,1 п.п.) от общего количества лотов. Доля квартир составляет менее трети рынка (28,6%).

Структура предложения по лотам

(внешний круг – I кв. 2021 г., внутренний – IV кв. 2020 г.)

Источник: «Метриум»

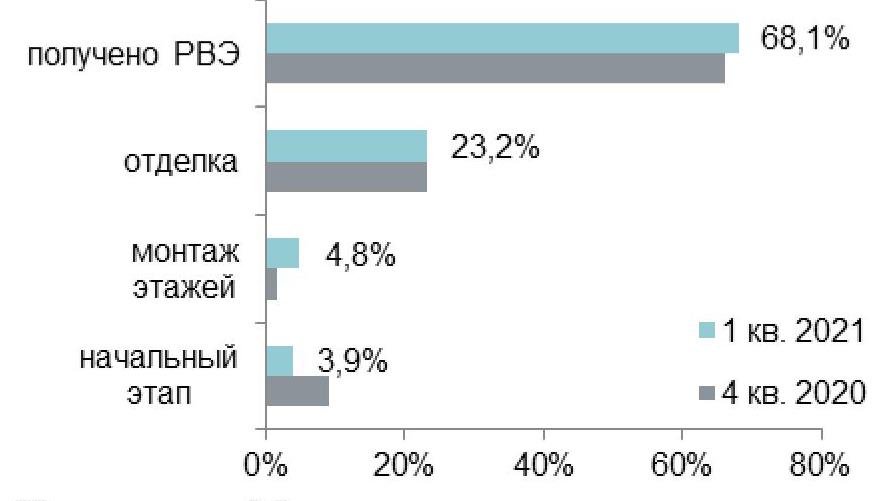

В связи с отсутствием новых проектов, а также активным строительством уже представленных на рынке, структура предложения плавно сместилась на стадию более высокой степени готовности. Так, наибольший объем предложения приходился на объекты, получившие РВЭ (68,1%; +1,9 п.п.) и находящиеся на этапе отделочных работ (23,2%; +0,1 п.п.). Доля предложения в стадии монтажа наземных этажей выросла на 3,1 п.п. до 4,8%. В корпусах на начальном этапе сконцентрировано всего 3,9% (-5,2 п.п.) от текущего объема экспозиции.

Структура предложения по стадии строительной готовности (количество лотов)

Источник: «Метриум»

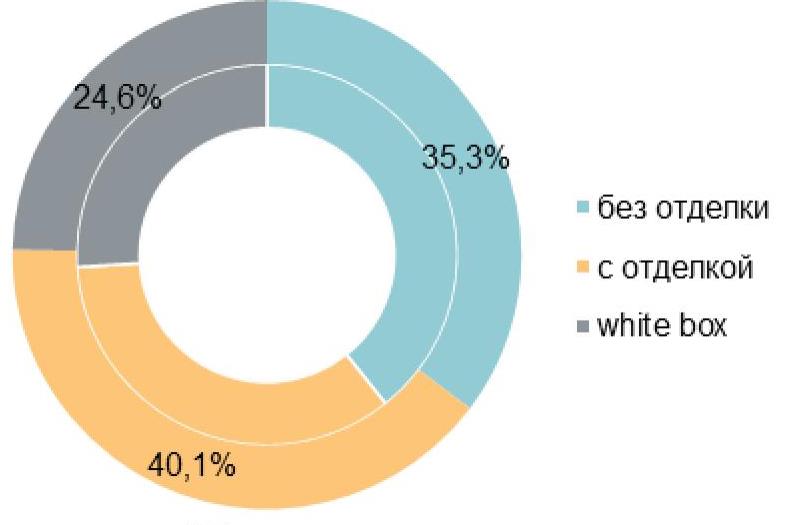

В конце отчетного периода за счет высокой скорости вымывания предложения без отделки отмечено увеличение доли квартир и апартаментов с готовым ремонтом. Таким образом, доля лотов с финишной отделкой составила 40,1% (+5,4 п.п.), в черновом варианте – 35,3% (-4 п.п.). На лоты с отделкой white box приходилось 24,6% (-1,4 п.п.) совокупного предложения.

Структура предложения по типу отделки

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

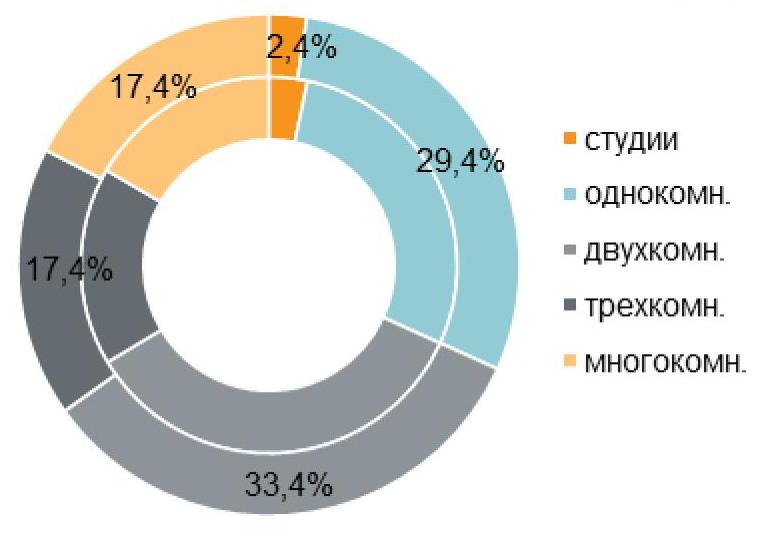

В структуре предложения по количеству комнат наблюдалось небольшое снижение долей студий и двухкомнатных лотов ввиду высокого спроса на данные форматы, а доли остальных типологий, наоборот, немного выросли. Превалирующий объем предложения распределился между двухкомнатными и однокомнатными лотами: 33,4% (-1,2 п.п.) и 29,4% (+0,9 п.п.) соответственно. По 17,4% предложения пришлось на трехкомнатные (+0,4 п.п.) и многокомнатные (+0,8 п.п.) лоты. Наименьшую долю занимали студии (2,4%, -0,9 п.п.).

Структура предложения по типу лотов

(внешний круг – I кв. 2021 г., внутренний круг – IV кв. 2020 г.)

Источник: «Метриум»

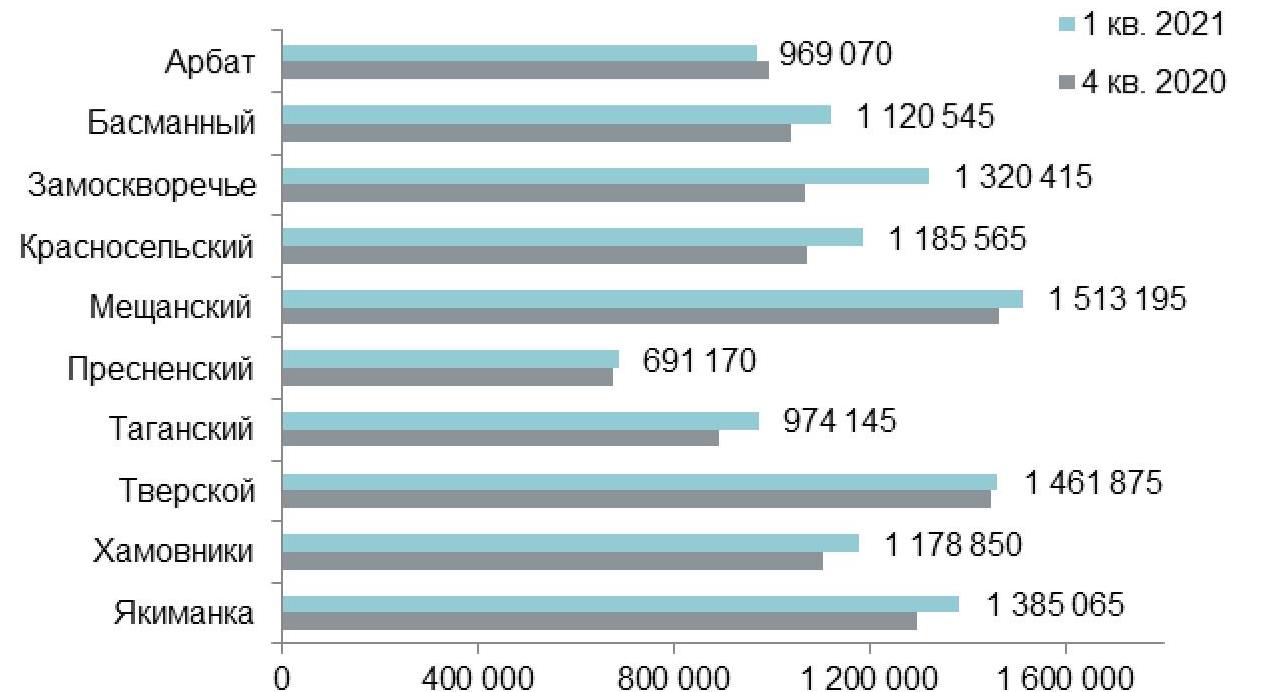

По подсчетам аналитиков «Метриум», в I квартале 2021 года средняя цена квадратного метра в сегменте элитного жилья составила 1,019 млн руб. или 13 446 $[3]. По сравнению с прошлым кварталом показатель увеличился на 4,1% (+9,6% за год) в рублевом эквиваленте, в долларовом – всего на 1,2% (при этом стоимость доллара увеличилась на 2,8% относительно рубля за квартал).

На рынке элитной недвижимости присутствовали факторы, влияющие как на рост средневзвешенной цены квадратного метра, так и на ее снижение. Рост стоимости в данном сегменте поддерживался пересмотром прайса в отдельных комплексах: в некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Изменение структуры предложения, плавное вымывание наиболее ликвидных лотов и лотов небольшого формата с высокой ценой квадратного метра влияло на снижение средневзвешенной цены в отдельных проектах.

Почти по всем районам Москвы прослеживалась положительная динамика средневзвешенной цены квадратного метра. Наиболее ощутимый рост цен (+23,7%) произошел в районе Замоскворечье, где остался всего один проект в реализации. В Красносельском и Таганском районах за счет повышения стадии строительной готовности проектов «Тессинский, 1» и Turgenev квартальное увеличение стоимости квадратного метра оказалось несколько выше, чем в среднем по рынку: +10,5% и 9,2% соответственно. Структурные изменения в экспонируемых комплексах привели к росту цен в районах: Басманный (+7,9%), Якиманка (+6,7%), Хамовники (+6,5%), Мещанский (+3,4%) и Пресненский (+2,2%). В Тверском районе средневзвешенная цена осталась примерно на том же уровне (+0,8%). Отрицательная динамика зафиксирована на Арбате (-2,8%), где пересмотр цен в отдельных объектах носил разнонаправленный характер.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: «Метриум»

Наиболее бюджетные предложения в сегменте элитных новостроек представлены в следующих проектах:

– Авторский дом Roza Rossa (ЦАО / Хамовники): апартаменты 28,6 кв. м за 27,4 млн руб.;

– ЖК Neva Towers (ЦАО / Пресненский): апартамент 45,1 кв. м за 28,3 млн руб.;

– ЖК «Софийский» (ЦАО / Якиманка): апартамент 52,7 кв. м за 33,9 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента продаются в комплексах:

– ЖК «Царев Сад» (ЦАО / Якиманка): апартаменты 1 080,4 кв. м за 2,9 млрд руб.;

– ЖК «Башня Федерация» (Восток) (ЦАО / Пресненский): апартаменты 2 180,9 кв. м за

2,6 млрд руб.;

– ЖК Fairmont Vesper Residences (ЦАО / Тверской): апартаменты 1051,2 кв. м за 2,3 млрд руб.

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

44,6 |

52,7 |

627 145 |

785 460 |

971 000 |

27 440 460 |

35 013 740 |

45 819 435 |

|

1К |

45,1 |

81,6 |

144,4 |

488 560 |

716 330 |

2 369 405 |

33 972 000 |

58 623 550 |

254 000 000 |

|

2К |

75,6 |

131,6 |

233,0 |

500 580 |

828 875 |

2 052 990 |

48 645 000 |

109 052 650 |

312 000 000 |

|

3К |

94,7 |

159,5 |

295,6 |

509 000 |

1 084 150 |

2 500 000 |

58 918 300 |

172 895 245 |

481 750 000 |

|

4К+ |

125,2 |

278,8 |

2 180,9 |

459 535 |

1 249 240 |

3 150 000 |

81 380 000 |

363 787 095 |

2 900 000 000 |

|

СВ. ПЛ. |

35,7 |

137,2 |

385,7 |

556 365 |

1 182 755 |

2 884 875 |

39 314 000 |

162 291 550 |

1 063 994 400 |

|

ИТОГО |

28,3 |

144,0 |

2 180,9 |

459 535 |

1 018 650 |

3 150 000 |

27 440 460 |

149 129 450 |

2 900 000 000 |

Источник: «Метриум»

Основные тенденции

«Объем предложения в высокобюджетном сегменте продолжил снижаться и к концу I квартала 2021 года количество лотов в продаже составило 3 285 штук (-12% за квартал; -27% за год) или 404,4 тыс. кв. м (-8% за квартал; -30% за год), что является рекордно низким значением последних лет, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом текущую девелоперскую активность можно охарактеризовать как сдержанную. В отчетном периоде вышло в реализацию 4 новых проекта премиум-класса и ни одного нового в сегменте элитных новостроек.

По итогам I квартала 2021 года в новостройках премиум- и элитного классов зарегистрировано на 35% больше договоров долевого участия в строительстве квартир и апартаментов, чем за аналогичный период 2020 года. Это свидетельствует о высоком спросе в данном сегменте и объясняет причину рекордного сокращения текущей экспозиции на рынке и заметный рост цен, особенно в премиум-классе.

В начале 2021 года цены в высокобюджетном сегменте продолжили расти. Средневзвешенная цена квадратного метра на рынке новостроек премиум-класса составила 694,5 тыс. руб. (+11,4% за квартал; +17% за год), а средний бюджет предложения увеличился до 77 млн руб. (+19% за квартал). В элитном сегменте средневзвешенная цена квадратного метра – 1,019 млн руб. (+4,1% за квартал; +9,6% за год), а средний бюджет предложения – 149 млн руб. (+9% за квартал).

Несмотря на наметившийся дефицит предложения в сегменте высокобюджетной недвижимости, мы полагаем, что за счет повышения активности застройщиков к концу 2021 года произойдет восстановление объема предложения до уровня 2019 года. Вероятнее всего, стоит ожидать старт продаж ряда комплексов, по которым были получены все необходимые исходно-разрешительные документы, на более высокой стадии готовности. Динамика спроса на первичном рынке будет во многом зависеть от выхода нового ликвидного предложения и того, насколько оно будет соответствовать вкусам и предпочтениям потенциальных покупателей».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 75,7576 рублей за Доллар США по курсу ЦБ РФ на 29.03.2021.

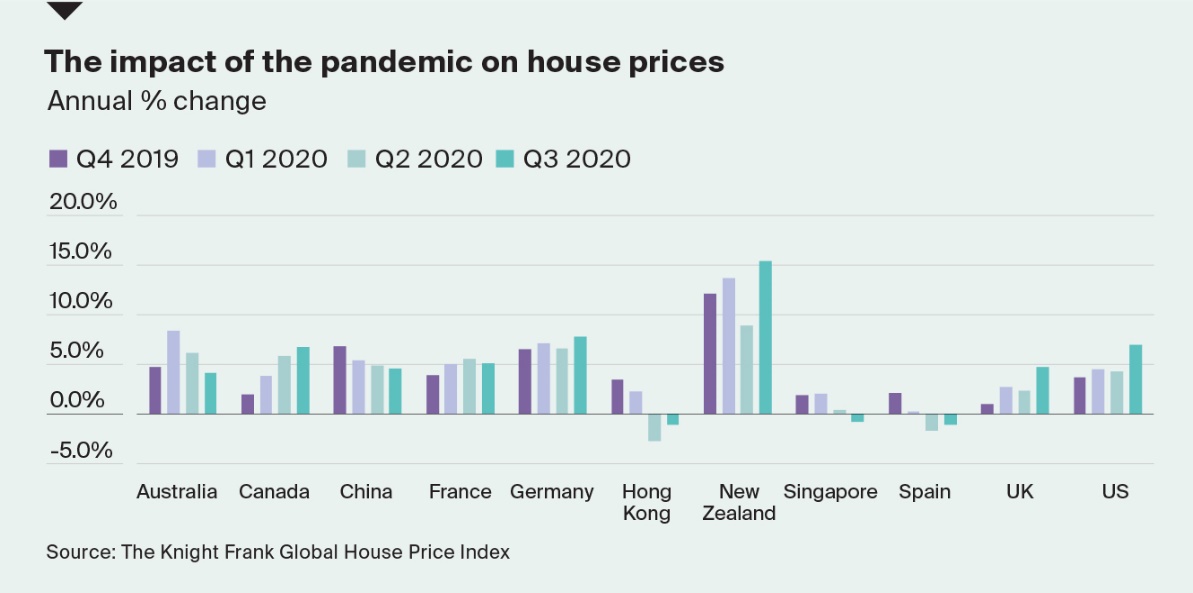

Международная консалтинговая компания Knight Frank обновила Индекс цен на жилую недвижимость по итогам III квартала 2020 года. Согласно исследованию, Турция стала лидером рейтинга с ростом цен на 27% за год (с III квартала 2019 года по III квартал 2020 года). Далее следует Новая Зеландия (+15,4%), а закрывает тройку лидеров Люксембург (+13,4%). Совокупный показатель индекса, рассчитанный по всем странам-участницам списка, за год составил 4,5%, в прошлом году – 3,7% При этом сейчас в 16% проанализированных рынков отмечается снижение цен на недвижимость против 9% годом ранее. Россия переместилась с 10 на 8 позицию за год с ростом цен на 9,2% (+8,1% в 2019 году), во II квартале 2020 года страна занимала 14 позицию (+8,1% в годовой динамике).

- В 2020 году Турция возглавляла рейтинг три квартала подряд, и по итогам IIIквартала, положительная годовая динамика цен достигла 27%. Тем не менее стоит отметить, что с учетом инфляции (14%) рост показателя достигает приблизительно 13%. В первую очередь, это можно объяснить укрепляющейся экономикой страны (ВВП увеличился на 16% за квартал) и высоким интересом со стороны покупателей из Ближнего Востока.Напомним, год назад Турция находилась на 15 месте (+6,3% по состоянию на III квартал 2019 года).

Динамика цен на ключевых рынках, за год в %

Источник: The Knight Frank Global House Price Index

- Резкий скачок спроса на жилье в Новой Зеландии после отмены ограничений привел к тому, что цены на недвижимость за квартал поднялись с 8% до 15%. В IIIквартале в стране было зафиксировано 8 618 сделок – на 41% больше 6 112 проданных лотов годом ранее. В 2019 году страна занимала 14 строчку рейтинга с положительной годовой динамикой в 6,4%. Замыкает тройку лидеров Люксембург (+13,4% в IIIквартале 2020 года), для сравнения: год назад он находился на второй строчке с ростом цен на 11,4%.

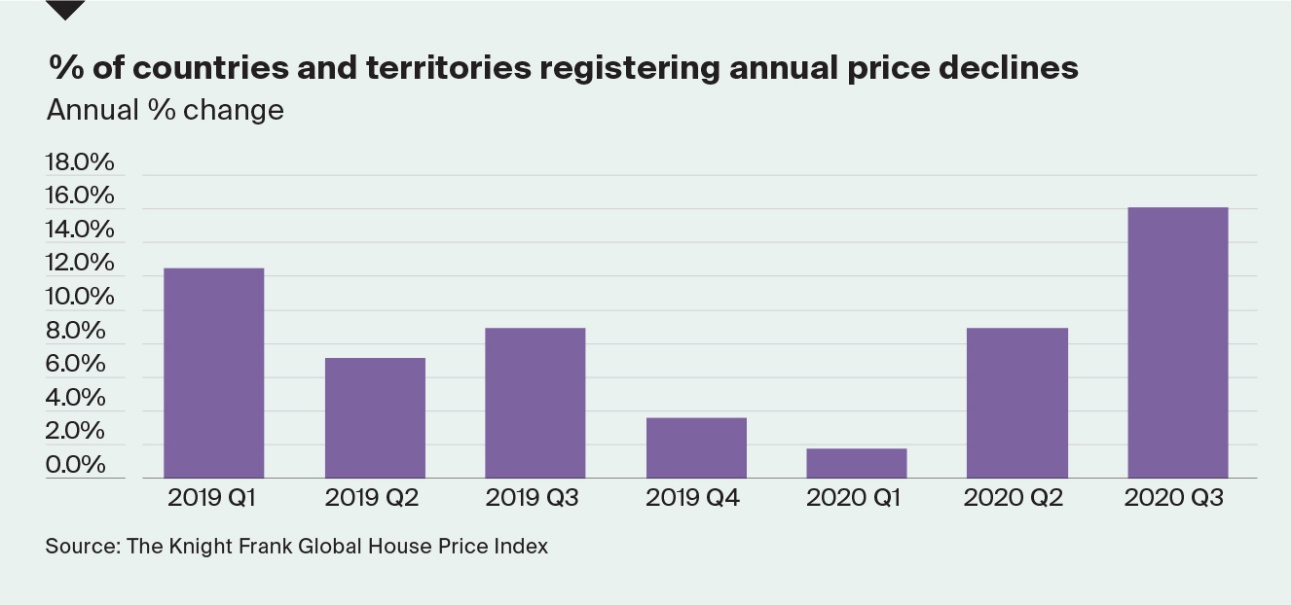

- В III квартале 2020 года увеличилась доля рынков, на которых наблюдается годовое снижение цен – на 7 п.п. по сравнению с 2019 годом, до 16% (2% в начале года). Аутсайдером обновленного рейтинга стал Марокко (-3,3% за год; -0,2% и 52 строчка в 2019 году).

- В ТОП-10 рейтинга по итогам III квартала 2020 года с 4 по 10 позицию преимущественно занимают страны Восточной Европы: Словакия (+11,8% за год), Польша (+10,9%), Украина (+10,3%), Австрия (+9,5%), Нидерланды (8,5%) и Хорватия (+8,3%).

Доля стран, демонстрирующих отрицательную годовую динамику цен, %

Источник: The Knight Frank Global House Price Index

- Россия (+9,2%) за год поднялись в рейтинге на 2 позиции. По словам Алексея Новикова, управляющего партнера Knight Frank, в III квартале рынок жилья продолжил наращивать темпы роста цен после спада активности, связанного с пандемией. Выгодные условия ипотечного кредитования и заинтересованность в недвижимости как в одном из наиболее понятных инструментов для инвестиций, особенно на фоне ослабления рубля, стали драйверами спроса и роста цен. При этом нужно учитывать, что IV квартал – традиционно самый активный с точки зрения приобретения жилья, соответственно, в конце года можно ожидать еще более активного увеличения показателя.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Ответом рынка на ажиотажный спрос на квартиры стало повышение цен во всех классах жилья. Рынок жилой недвижимости Санкт-Петербурга не стал исключением, более того, прирост цен на вторичное жильё вдвое опередил средние показатели по стране. В условиях нестабильной экономической ситуации, ослабления рубля и субсидированной ставки по ипотеке покупатели стремились сохранить накопленные средства и ускорить принятие решения о покупке жилья».

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Многие рынки жилья были “заморожены” во время пандемии, однако уже в III квартале этого года показали значительный рост продаж и цен. К ним можно отнести и наиболее популярные направления российских ультрахайнетов – Австрию (+9,5%), Германию (+7,8%), США (+7%), Португалию (+5,8%), Францию (+5,1%) и Великобританию (+4,7%). Италия, Греция, Кипр и Швейцария продемонстрировали умеренную положительную динамику в диапазоне 2-3,5%, а в Испании цены на жилую недвижимость снизились на 1,1%. Разумеется, пандемия внесла свои коррективы, однако правительства всех стран стремятся стабилизировать рынки, чему также способствует активный спрос на жилье, приобретаемое в качестве “второго дома” или с целью сохранения капитала».

Глобальный индекс цен на жилую недвижимость за III квартал 2020 года

|

Страна/ Территория |

Годовая динамика, % (III квартал 2019-III квартал 2020) |

Полугодовая динамика, % (I квартал 2020-III квартал 2020) |

Квартальная динамика, % (II квартал 2020-III квартал 2020) |

|

|

1 |

Турция |

27,3% |

17,0% |

5,2% |

|

2 |

Новая Зеландия |

15,4% |

3,6% |

8,2% |

|

3 |

Люксембург |

13,4% |

8,5% |

4,3% |

|

4 |

Словакия |

11,8% |

7,2% |

3,5% |

|

5 |

Польша |

10,9% |

5,7% |

2,0% |

|

6 |

Украина |

10,3% |

1,8% |

1,8% |

|

7 |

Австрия |

9,5% |

6,8% |

3,6% |

|

8 |

Россия |

9,2% |

4,7% |

3,3% |

|

9 |

Нидерланды |

8,5% |

4,7% |

2,8% |

|

10 |

Хорватия |

8,3% |

4,5% |

1,8% |

|

11 |

Германия |

7,8% |

4,6% |

2,6% |

|

12 |

Исландия |

7,7% |

3,5% |

1,9% |

|

13 |

Чехия** |

7,7% |

3,4% |

1,6% |

|

14 |

США |

7,0% |

5,4% |

3,2% |

|

15 |

Канада |

6,7% |

5,3% |

2,0% |

|

16 |

Румыния |

6,6% |

3,4% |

0,1% |

|

17 |

Швеция* |

6,3% |

4,8% |

2,7% |

|

18 |

Португалия |

5,8% |

1,6% |

1,2% |

|

19 |

Словения |

5,2% |

3,0% |

1,9% |

|

20 |

Франция |

5,1% |

1,9% |

0,5% |

|

21 |

Мексика |

5,0% |

2,1% |

0,9% |

|

22 |

Великобритания |

4,7% |

4,9% |

3,9% |

|

23 |

Китай |

4,6% |

2,9% |

1,4% |

|

24 |

Норвегия |

4,5% |

4,7% |

1,4% |

|

25 |

Бельгия |

4,5% |

1,2% |

1,4% |

|

26 |

Литва |

4,4% |

-11,6% |

-5,3% |

|

27 |

Дания |

4,3% |

4,8% |

3,1% |

|

28 |

Колумбия |

4,2% |

1,4% |

0,0% |

|

29 |

Австралия |

4,1% |

-1,0% |

0,8% |

|

30 |

Перу |

4,1% |

5,1% |

3,7% |

|

31 |

Эстония |

4,0% |

-1,3% |

-5,8% |

|

32 |

Тайвань |

3,8% |

1,3% |

0,7% |

|

33 |

Япония |

3,6% |

2,7% |

-1,1% |

|

34 |

Италия |

3,4% |

4,1% |

3,1% |

|

35 |

Мальта** |

3,3% |

1,4% |

5,4% |

|

36 |

Греция |

3,2% |

1,1% |

0,4% |

|

37 |

Израиль |

3,0% |

1,1% |

0,6% |

|

38 |

Болгария |

2,9% |

0,1% |

-1,1% |

|

39 |

Южная Корея |

2,9% |

1,8% |

1,3% |

|

40 |

Южная Африка |

2,6% |

3,5% |

2,5% |

|

41 |

Кипр |

2,3% |

1,4% |

1,0% |

|

42 |

Бразилия |

2,1% |

1,8% |

1,2% |

|

43 |

Швейцария |

2,1% |

2,4% |

1,3% |

|

44 |

Джерси |

1,9% |

1,0% |

0,6% |

|

45 |

Латвия |

1,6% |

-1,6% |

-2,3% |

|

46 |

Индонезия |

1,5% |

0,7% |

0,4% |

|

47 |

Чили |

0,6% |

-0,5% |

0,8% |

|

48 |

Сингапур** |

-0,8% |

0,5% |

0,1% |

|

49 |

Ирландия |

-0,8% |

0,4% |

0,5% |

|

50 |

Малайзия |

-0,8% |

-0,9% |

-1,3% |

|

51 |

Гонконг* |

-1,1% |

1,6% |

0,0% |

|

52 |

Испания |

-1,1% |

-1,3% |

0,6% |

|

53 |

Финляндия |

-1,3% |

3,1% |

2,5% |

|

54 |

Индия |

-2,4% |

-2,4% |

-0,5% |

|

55 |

Венгрия |

-2,5% |

-3,3% |

-6,0% |

|

56 |

Марокко |

-3,3% |

-4,3% |

-3,4% |

Источник: Knight Frank, 2020

Рейтинг построен на основе годовой динамики

*Предварительно

**Запрашиваемые цены

Данные для Бельгии, Болгарии, Хорватии, Кипра, Чешской Республики, Эстонии, Финляндии, Венгрии, Израиля, Италии, Японии, Латвии, Люксембурга, Марокко, Перу, Польши, Румынии, Словении и Тайваня – II квартал 2020 года.http://www.terra-auri.ru

По подсчетам экспертов «Метриум», в Москве объем высотного строительства за 3 года вырос на 38%. Суммарная жилая площадь небоскребов от крупнейших застройщиков на рынке новостроек столицы за эти годы достигла 3 млн кв.м. Однако тройка лидирующих девелоперов высоток за эти годы не изменилась: самые высокие жилые дома в Москве строят МR Group, «Донстрой» и Capital Group.

Эксперты «Метриум» составили рейтинг девелоперов московских высоток. За основу были взяты три критерия:

- Традиционно к небоскребам относят здания высотой 100 метров и более. Однако в Москве немало зданий имеют высоту близкую к этой отметке с разницей в несколько десятков сантиметров, что незначительно в масштабах небоскребов, поэтому аналитики учитывали проекты с максимальной высотой от 99,5 м.

- Застройщики ранжируются по суммарной жилой площади не всего проекта, а только тех корпусов, которые превышают 99,5 м.

- В рейтинг попали только те новостройки, в которых в настоящее время идут первичные продажи.

Таким образом, по подсчетам аналитиков «Метриум», в 2020 году десять крупнейших московских застройщиков имеют в общем портфеле 3 млн кв.м. высотной застройки. В 2017 году этот показатель достигал 2,18 млн кв.м. Таким образом, за три года столичные застройщики увеличили портфель высоток почти на 38%. Если сложить высоту небоскребов 10 крупнейших застройщиков такого формата, то получится здание высотой 4,9 км.

По суммарной площади застройки небоскребов лидирует компания MR Group. С 2017 года она поднялась в рейтинге с третьего на первое место. Тогда совокупная жилая площадь высотных корпусов в проектах компании составляла 266 тыс. кв.м. а сейчас она достигла 731 тыс. кв.м. Самый большой комплекс высоток компании – «Селигер Сити» (141 тыс. кв.м., высота – 127,5 м), а самое высокое здание – D1 (191 м, 53,5 тыс. кв.м).

На вторую строчку рейтинга переместился предыдущий лидер высотного строительства – «Донстрой». Однако и эта компания за три года увеличила объем строительства небоскребов (с 407 тыс. до 438 тыс. кв.м.). Крупнейший проект такого формата – жилой комплекс «Огни» (103 тыс. кв.м, максимальная высота – 122 м). Самое высокое здание – «Дом на Мосфильмовской» (213 м, площадь – 85 тыс. кв.м).

На третьей позиции оказалась компания Capital Group, которая три года назад была на втором месте рейтинга, хотя она также увеличила портфель небоскребов – с 378 тыс. до 427 тыс. кв.м. Крупнейшее высотное здание компании – комплекс «Триколор» (166 тыс. кв.м. и 192 м в высоту), а самый высокий небоскреб – ОКО (354 м в высоту, 77,8 тыс. кв.м.).

На четвертой позиции «новичок» рейтинга – компания «Кортрос». Два высотных проекта девелопера имеют общую жилую площадь 346 тыс. кв.м. Крупнейший проект, как по высоте, так и по общей жилой площади корпусов свыше 99,5 м – Headliner (175 м и 225 тыс кв.м). Это партнерский проект с Capital Group.

На пятом месте также новый участник рейтинга – компания Level Group. Суммарная жилая площадь высотных корпусов этого девелопера – 265 тыс. кв.м. Самый большой проект высоток – жилой комплекс «Level Амурская» (120 тыс. кв.м., а максимальная высота – 130 м). Самое высокое здание Level Group строит вместе с лидером рейтинга MR Group. Это комплекс «Павелецкая Сити» высотой 165 м и общей площадью 37 тыс. кв.м.

«Высотное строительство становится нормой для Москвы, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – С одной стороны, такой формат застройки позволяет эффективно оптимизировать издержки, адаптировать продукт к постоянному росту себестоимости строительства. С другой стороны, небоскребы пользуются спросом у покупателей, поскольку раньше такой формат жилья был большой редкостью, а затем долгие годы ассоциировался только с элитными высотками в Москве-Сити. Сейчас застройщики предлагают такие объекты в разных, в том числе и “демократичных” сегментах рынка жилья. Полагаю, в будущем объемы высотного строительства будут нарастать».

Рейтинг девелоперов небоскребов Москвы 2020

|

|

Девелопер |

Название |

Высота[1], м |

Класс |

Статус |

Жилая площадь

|

Общая жилая площадь |

|

1 |

MR Group |

Пресня Сити |

156 |

Бизнес |

Апартаменты |

100 098 |

731 152 |

|

Савеловский Сити |

155,6 |

Комфорт |

Квартиры |

164 930 |

|||

|

Апартаменты |

|||||||

|

Fili City (1 очередь) |

144,3 |

Бизнес |

Квартиры |

70 080 |

|||

|

Discovery |

99,7 |

Бизнес |

Квартиры |

21 574 |

|||

|

Discovery Park |

100,0 |

Бизнес |

Квартиры |

68 742 |

|||

|

Hide |

151,7 |

Премиум |

Квартиры |

55 566 |

|||

|

D1 |

191,0 |

Бизнес |

Квартиры |

53 502 |

|||

|

Селигер Сити |

127,5 |

Бизнес |

Квартиры |

141 168 |

|||

|

City Bay (1 очередь) |

177,0 |

Бизнес |

Квартиры |

39 962 |

|||

|

Павелецкая Сити (1 очередь)[2] |

164,8 |

Бизнес |

Квартиры |

37 104 |

|||

|

2 |

Донстрой |

Огни |

122 |

Комфорт |

Квартиры |

103 197 |

437 983 |

|

Fresh |

99,5 |

Комфорт |

Квартиры |

89 992 |

|||

|

Долина Сетунь |

144,9 |

Премиум |

Квартиры |

66 596 |

|||

|

Алые Паруса |

113,9 |

Премиум |

Квартиры |

59 485 |

|||

|

Дом на Мосфильмовской |

213 |

Премиум |

Квартиры |

84 564 |

|||

|

Символ |

99,5 |

Бизнес |

Квартиры |

34 149 |

|||

|

3 |

Capital Group |

Триколор |

192 |

Бизнес |

Квартиры |

165 941 |

426 987 |

|

Небо |

176,0 |

Бизнес |

Квартиры |

103 241 |

|||

|

Capital Towers |

272,0 |

Премиум |

Квартиры |

79 949 |

|||

|

ОКО |

354 |

Элит |

Апартаменты |

77 856 |

|||

|

4 |

Кортрос |

ILOVE |

119,8 |

Бизнес |

Квартиры |

121 768 |

346 321 |

|

Headliner |

175,4 |

Бизнес |

Квартиры |

224 553 |

|||

|

5 |

Level Group |

Level Амурская |

130,0 |

Комфорт |

Квартиры |

119 575 |

264 556 |

|

Апартаменты |

|||||||

|

Level Причальный |

109,9 |

Бизнес |

Квартиры |

107 877 |

|||

|

Павелецкая Сити (1 очередь) |

164,8 |

Бизнес |

Квартиры |

37 104 |

|||

|

6 |

Центр-Инвест |

Фестиваль Парк (1 и 2 очередь) |

127,6 |

Бизнес |

Квартиры |

245 998 |

245 998 |

|

7 |

Optima Development |

Prime Park |

147,0 |

Премиум |

Квартиры |

159 484 |

159 484 |

|

8 |

МФС-6 |

Загорье |

152,7 |

Комфорт |

Квартиры |

151 594 |

151 594 |

|

9 |

ГК ПИК |

Амурский парк |

99,9 |

Комфорт |

Квартиры |

40 916 |

186 838 |

|

Бусиновский парк |

99,8 |

Комфорт |

Квартиры |

28 300 |

|||

|

Руставели 14 |

99,6 |

Комфорт |

Квартиры |

20 391 |

|||

|

Дмитровский парк |

99,5 |

Комфорт |

Квартиры |

97 231 |

|||

|

10 |

Эталон |

Крылья |

137,0 |

Бизнес |

Квартиры |

118 134 |

118 134 |

Источник: «Метриум»

[1] При наличии нескольких корпусов высотой более 99 метров указана максимальная отметка.

[2] «Павелецкая Сити» – совместный проект MR Group и Level Group, поэтому учтён в портфелях обеих компаний.